Что значит цб повысил ключевую ставку простыми словами

Что такое ключевая ставка. Объясняем простыми словами

Ключевая ставка — минимальный процент, под который коммерческие банки берут кредиты у Центробанка. Величина ставки определяет скорость развития экономики и инфляцию.

Проще говоря, схема похожа на работу магазинов и оптовых баз: коммерческий банк занимает деньги у ЦБ по «оптовой» цене, а после предлагает их клиентам уже по розничной цене, с добавлением своего процента. Поэтому от ключевой ставки зависит величина процентов по кредитам и вкладам.

Пример употребления на «Секрете»

«Очередное повышение Банком России ключевой ставки ещё более ухудшает условия развития российской экономики, которая уже 7-й год стагнирует вследствие искусственного сдерживания инвестиционной активности жёсткой денежной политикой». (Бывший советник президента России Сергей Глазьев — о повышении ключевой ставки ЦБ до 5,5% в июне 2021 года.)

Нюансы

Если ключевая ставка снижается, кредиты становятся более привлекательными, большее число бизнесменов использует их для развития производства, увеличивается покупательская способность населения — но при этом ускоряется инфляция.

Если ключевая ставка повышается, кредиты становятся менее выгодными, снижается деловая активность, экономика замедляет рост и, следовательно, замедляется рост инфляции. При этом экономика начинает стабилизироваться — снижаются риски кредитных пузырей и общего перегрева экономики.

Задача Центробанка — найти баланс между двумя этими крайностями. Ставку определяет Совет директоров Банка России восемь раз в год.

Даже при повышении ключевой ставки кредиты могут быть под ставку либо равную ключевой, либо даже ниже: разницу между ключевой и банковской ставкой покрывает государство в рамках реализуемых государственных льготных программ.

История

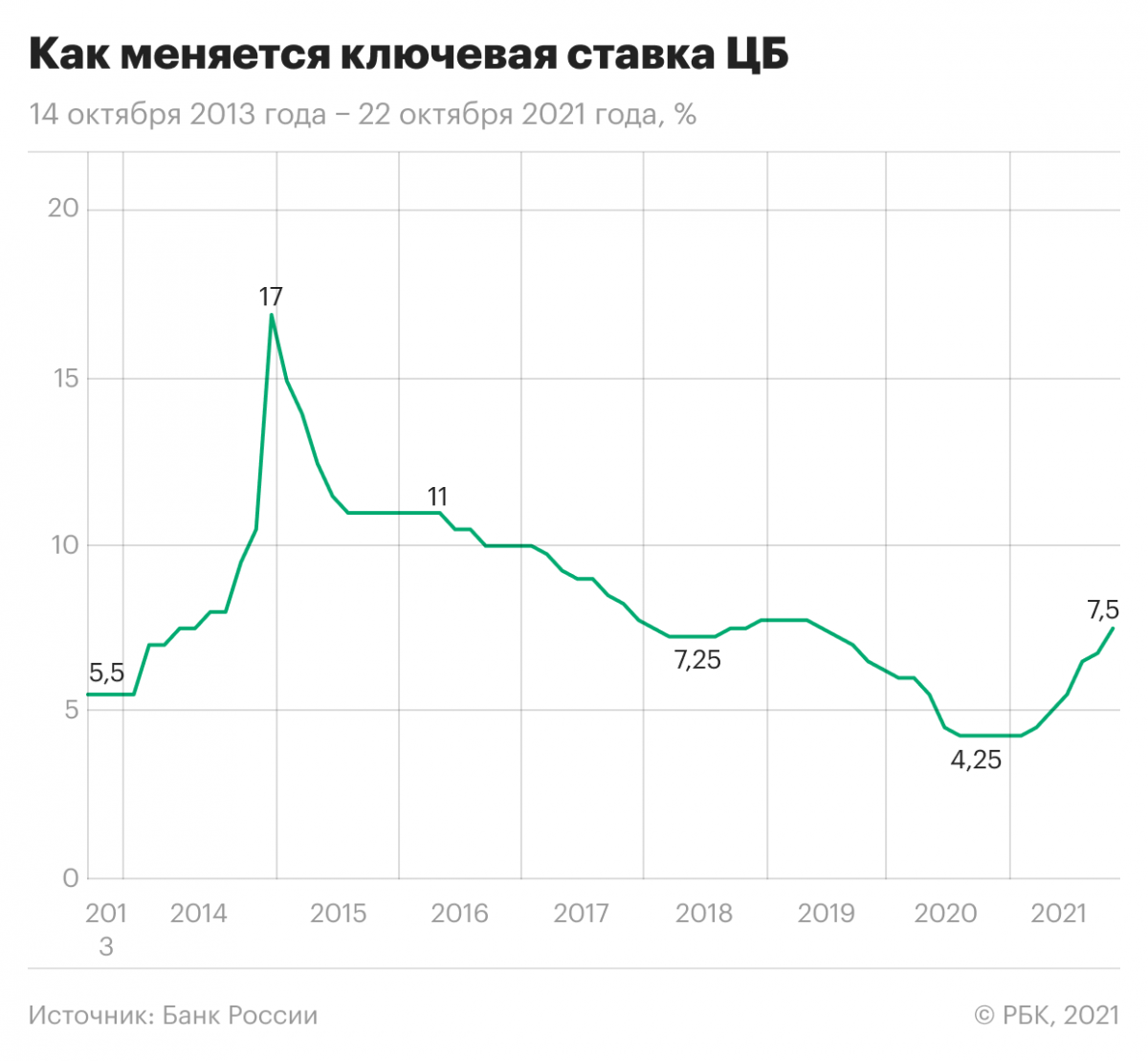

Ключевую ставку Центробанк России начал определять в 2013 году, когда перешёл к политике таргетирования инфляции. Это значит, одной из его основных задач стало — удерживать рост цен в пределах 4% в год. Максимальное значение ставки (17%) было на рубеже 2014 и 2015 годов, минимальное (4,25%) — во второй половине 2020 года и начале 2021-го.

Зарубежный опыт

В развитых экономиках ключевая ставка (key rate) либо крайне мала, либо равняется нулю. Например, в Австралии, Израиле, Польше и Великобритании ключевая ставка по состоянию на лето 2021 года составляла 0,1%, в США — 0–0,25%, а в Швеции, Норвегии и ЕС была равна нулю.

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Что такое ключевая ставка

Где применяется и зачем нужна

Ключевая ставка — это один из главных инструментов денежно-кредитной политики государства.

С точки зрения коммерческих банков, ключевая ставка — это стоимость денег. ЦБ дает деньги в долг коммерческим банкам минимум под процент ключевой ставки и принимает деньги на хранение максимум под процент ключевой ставки. На январь 2021 года ключевая ставка ЦБ равна 4,25% годовых. В марте 2021 года — после двух лет последовательного снижения ключевой ставки с 7,75 до 4,25% — ЦБ повысил ключевую ставку до 4,5% годовых.

Ключевую ставку устанавливает совет директоров Банка России. Заседания проводятся восемь раз в год по заранее определенному графику. Заседания бывают опорные и промежуточные. Опорные заседания проводятся раз в квартал, после них ЦБ публикует доклад о кредитно-денежной политике.

С помощью ключевой ставки ЦБ таргетирует инфляцию. Таргетирование — это поддержание определенного уровня инфляции, оптимального для экономики страны. ЦБ считает, что инфляция в 2019—2022 годах должна быть около 4%. Это значит, что потребительские цены за год должны вырасти в среднем на 4%, но у разных товаров и услуг рост цен может отличаться.

Стабильно низкая инфляция защищает сбережения людей от обесценивания, поддерживает определенный уровень жизни и позволяет планировать долгосрочные расходы. Компании могут брать больше кредитов на развитие бизнеса и увеличивать инвестиции.

Отличие ключевой ставки от ставки рефинансирования. С 1 января 2016 года ставка рефинансирования и ключевая ставка совпадают. До 1 января 2016 года с помощью ставки рефинансирования обозначали стоимость заемных средств, которые ЦБ дает коммерческим банкам.

История изменения ключевой ставки. На сайте ЦБ доступны данные по ключевой ставке с 2013 года. Максимальное изменение ключевой ставки произошло 16 декабря 2014 года: она выросла сразу на 6,5 процентного пункта. Так ЦБ отреагировал на резкое падение рубля.

Никакого отношения к таргетированию инфляции ключевая ставка в 17% не имела. ЦБ резко сделал деньги дороже для коммерческих банков, чтобы они не смогли брать дешевые рубли у ЦБ, покупать дорожающую валюту и ослаблять курс рубля. В период с 2016 по 2019 годы ЦБ не менял ключевую ставку более чем на 0,5 процентного пункта за одно заседание. Но 22 июня 2020 года ЦБ опустил ключевую ставку сразу на 1 процентный пункт: с 5,5 до 4,5%.

Ключевая ставка Банка России

Ключевая ставка (КС) – один из важнейших инструментов регулирования государственной экономики. Определяет условия операций между Центральным Банком и коммерческими финансовыми организациями.

Если по-простому, это максимальный процент, под который Центробанк принимает депозиты, и одновременно минимальная ставка по кредитам для коммерческих банков.

Для чего нужна ключевая ставка?

Изменение ключевой ставки влияет на многие финансовые процессы. Так ЦБ контролирует темпы экономического роста государства: снижая ставку – стимулирует, повышая – сдерживает.

Не ждите, пока инфляция обесценит ваши накопления. Рассчитайте на калькуляторе вклад в Совкомбанке под выгодный процент и получайте пассивный доход. На сайте можно оставить заявку и рассчитать выгоду при помощи калькулятора вкладов.

На что влияет ключевая ставка?

С термином «ключевая ставка» знаком практически каждый – даже если вы совсем не интересуетесь экономикой, то наверняка слышали по телевидению, на радио или от знакомых. Но важнее разобраться, как изменения ставки отражаются на нашей жизни.

Проценты по вкладам и кредитам

КС определяет стоимость, по которой коммерческие банки покупают денежные средства у Центробанка.

Выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций (особенно без подключения сопутствующих услуг). А чтобы получить прибыль, ставка банка должна быть выше финансового коэффициента Банка России.

От ключевой ставки зависят условия, которые кредиторы предлагают клиентам.

По депозитам ситуация обратная. Коммерческие банки размещают деньги клиентов в ЦБ. Вполне логично, что проценты по вкладам без дополнительных бонусов всегда меньше ключевой ставки.

Инфляция

Повышение КС приводит к ухудшению условий кредитования. Как это влияет на потенциальных заемщиков?

Декабрь 2018 года. Накануне праздников Мария решила сделать себе подарок на накопленные деньги – личный автомобиль. На покупку не хватало 300 тысяч рублей, поэтому она стала изучать детали оформления кредита в одном из крупных федеральных банков.

Вечером за ужином Мария рассказала мужу, что не только отказалась от кредита, но и открыла вклад на накопленные 600 тысяч. Идея делить машину с женой еще полтора года не обрадовала его. Но, узнав, что Мария оформила вклад под 7,5% годовых (без всяких допуслуг), тот похвалил супругу за правильный выбор.

Дело в том, что 17 декабря 2018 года ставка регулятора выросла до 7,75%. Многие коммерческие банки стали привлекать больше вкладчиков, улучшив условия по депозитам.

Банку нужно время, чтобы оценить ситуацию и изменить условия по депозитам. Поэтому лучшее время для открытия вклада – примерно через неделю после повышения ключевой ставки. Так вы зафиксируете высокую доходность на выбранный срок.

Чем выше переплата по кредиту, тем ниже падает покупательский спрос на товары. Как это связано с ключевой ставкой?

В экономике все процессы взаимосвязаны. Уменьшение спроса замедляет рост цен и, как следствие, снижает инфляцию. Это неплохо, но когда предложение превышает интерес к товарам, компании вынуждены сокращать производство – это может негативно отразиться на экономике страны в краткосрочной перспективе (банкротство предприятий, безработица и т. д.).

Курсы валют

Курс рубля неразрывно связан с размером главного показателя ЦБ. Рост временно замедляет экономическую активность населения, но приятное последствие для экономики страны в оздоровлении национальной валюты.

Повышение доходности рублевых активов делает российскую валюту более привлекательной для зарубежных инвесторов. Рост спроса приводит к увеличению стоимости рубля по отношению к иностранной валюте.

Налогообложение физических лиц

С 1 января 2021 года в России начал действовать новый налог с процентов по вкладам от 1 млн рублей (совокупно). Налогом 13% теперь облагают суммарный доход по вкладам, полученный за год, за исключением необлагаемого процентного дохода. Здесь тоже не обошлось без участия главного показателя Банка РФ.

Необлагаемая налогом сумма рассчитывается как 1 миллион, помноженный на КС в начале налогового периода (на 1 января 2021 года – 4,25%):

1 000 000 х 4,25% = 42 500 (рублей).

Если совокупный доход по вашим вкладам составит, например, 80 тысяч рублей, в 2021 году нужно будет заплатить налог 4 875 рублей (13% х (80 000 – 42 500)).

При КС 6,5% сумма меньше:

13% х (80 000 – (1 000 000 х 6,5%)) = 1 950 рублей.

Чем выше КС, тем меньше сумма НДФЛ с процентов по вкладам.

Котировки облигаций

Облигация – это ценная бумага, по которой покупатель одалживает деньги эмитенту (продавцу) под определенный процент. То есть это тот же кредит, только в качестве кредитора выступаете вы.

Изменение КС оказывает серьезное влияние на фондовый рынок – на цену облигаций и их доходность.

Рассмотрим на примере:

В марте 2021 года Сергей приобрел годовую облигацию за 100% стоимости с доходностью 7% годовых.

Ключевая ставка на момент покупки – 4,5%.

То есть доходность превышала показатель ЦБ на 2,5% – этого достаточно для получения ощутимой прибыли сверх инфляции.

26 июля 2021 года Банк России повысил финансовый коэффициент до 6,5%, теперь разница составляет всего 0,5%. Сергея это не устраивает, он планирует продать эту облигацию и открыть банковский вклад.

Продавать облигацию придётся по сниженной цене, иначе в текущих условиях она вряд ли заинтересует инвесторов. Доходность, напротив, возрастает на 1% от изменения стоимости, поделенной на срок погашения облигации (в данном случае – 1 год).

Повышение КС приводит к снижению цен и незначительному росту доходности ранее выпущенных облигаций. Однако выгоднее покупать новые облигации, ведь эмитенты выпускают их под более высокий процент, чтобы сделать привлекательными для инвесторов на фоне выросших ставок по вкладам.

Как принимается решение об изменении ключевой ставки?

Ключевая ставка введена в эксплуатацию в сентябре 2013 года, и с тех пор менялась более тридцати раз. Это неудивительно, ведь Совет директоров Банка России пересматривает величину этого показателя восемь раз в год.

Регулятор постоянно следит за экономической ситуацией в стране, оценивает множество факторов, чтобы спрогнозировать рост цен. Если намечается тенденция к отклонению инфляции от цели 4%, на заседании могут вынести постановление об изменении КС.

Решение принимается в несколько этапов:

За месяц до заседания аналитики прорабатывают различные варианты развития экономики на фоне текущей ситуации в стране и мире.

Через две недели эксперты еще раз оценивают информацию и согласовывают составленные прогнозы.

Последние семь дней объявляются «неделей тишины». В течение этого времени представители Банка России не дают никаких комментариев, которые хоть как-то могут отразиться на поведении участников рынка.

В назначенную дату Совет директоров принимает одно из важнейших решений для нашей экономики. В тот же день публикуют пресс-релиз с прогнозами и комментариями.

Причины снижения ключевой ставки

23 июля 2021 года регулятор повысил ключевую ставку на 1%. Подробно о причинах и прогнозируемых изменениях читайте на сайте Банка России.

Ключевая ставка может снижаться, если:

Нет однозначного ответа на вопрос, что лучше – увеличение или снижение основного финансового коэффициента страны. Это зависит от конкретной ситуации и целей, которые преследует экономика.

Ключевая цель – поддерживать показатель роста цен на стабильно низком уровне. Однако нужно пространство для дальнейшего стимулирования экономики, поэтому задача ЦБ – сохранять оптимальное значение основных финансовых коэффициентов.

Можно ли получить кредит по ключевой ставке?

Банк России кредитует коммерческие банки, не взаимодействуя с населением напрямую. Чтобы компенсировать риски невозврата выданных средств, покрывать операционные расходы и получать прибыль, финансовые организации выдают кредиты под более высокие проценты, чем ЦБ.

Но в некоторых банках есть продукты, которые позволяют использовать заемные средства без переплаты при соблюдении определенных условий. Например, карта «Халва» от Совкомбанка.

Ключевые ставки в других странах

Ставки Центральных банков в других странах зависят от тех же факторов, что и в России, и влияют на те же сферы жизни и бизнеса.

Но отдельного внимания заслуживает отрицательная ключевая ставка (в Японии, США, Южной Корее, некоторых европейских государствах). Центробанк выдает коммерческим банкам деньги, чтобы они кредитовали население. Отсюда выгодные условия по займам и высокий спрос на недвижимость, так как вкладывать деньги в ликвидные товары гораздо выгоднее, чем открывать вклады под низкий процент.

Ключевая ставка — важный показатель в экономике государства, который в разной мере влияет на жизнь каждого из нас. Разобравшись в этих процессах, вы сможете использовать изменения основного финансового показателя в своих интересах.

Что значит цб повысил ключевую ставку простыми словами

Если ставка растет, то ситуация складывается обратная. Повышение ключевой ставки ведет к «замораживанию» экономики: кредиты становится брать слишком дорого, бизнес замедляет свое развитие, снижается потребительский спрос на товары. Однако это стабилизирует раскачавшуюся экономику.

Центробанк утверждает ключевую ставку на регулярных заседаниях раз в 6 недель. Данные по КС открыты и публикуются в пресс-релизе в день заседания в 13:30 по московскому времени. ЦБ утверждает ключевую ставку по двум направлениям.

Первое: значение КС равно минимальному проценту, по которому Центробанк кредитует коммерческие банки. Банки кредитуются у ЦБ, если им нужно срочно рассчитаться с вкладчиками или совершить крупные сделки, а свободных денег нет.

Второе: значение КС равно максимальному проценту, под который ЦБ принимает у коммерческих банков средства на депозиты. Банкам это нужно, чтобы разместить свободные средства под процент: даже при ставке, равной КС, и всего на пару дней процент становится ощутимым, когда речь идет о миллиардах рублей.

При высокой КС брать ипотечные и другие кредиты невыгодно, а вот класть деньги на депозит — наоборот.

Рынок облигаций также растёт на ожиданиях по снижению ставки и снижается на ожиданиях по её повышению. Это работает так. Если ставка равна 7,75%, как сейчас, эмитенты размещают облигации по цене чуть выше КС, например, 9,75%. Как только ставка снижается, скажем, до 6,75%, компании могут занять денег под 8,75%. Котировки уже выпущенных бондов по ставке 9,75% растут, ведь эти бумаги доходнее. И наоборот: если рынок ждет, что ставка вырастет, текущие облигации дешевеют, ведь их скоро заменят более выгодные.

Другими словами, сейчас благоприятный период, чтобы посмотреть в сторону долгового рынка. Вероятно подорожание ранее выпущенных облигаций.

В случае с акциями влияние КС на рынок так же прямое, в первую очередь на дивидендные ценные бумаги. При росте КС цена денег в экономике растет, и инвесторы останутся недовольны старой доходностью своих акций. Значит, компания будет выделять большую часть прибыли на выплаты акционерам, в краткосрочной перспективе её акции подорожают, а после выплаты сильнее просядут.

Однако даже перейдя к рыночной экономике, новая Россия впервые определила понятие КС только 13 сентября 2013 года. До того Центробанк использовал ставку рефинансирования, которая принималась раз в год. Она работала так же, как КС, но еще на ее основе рассчитывались штрафы и пени. Утверждая ставку раз в год, ЦБ почти не мог управлять экономикой. С 1 января 2016 года ставка рефинансирования приведена в соответствие с ключевой ставкой, и на текущий день она также равна 7,75% годовых.

Отличия ставки рефинансирования и ключевой ставки заключаются прежде всего в периоде их действия. Первая – годовой процент, под который ЦБ РФ давал кредиты коммерческим банкам, а менялась она раз в год. КС более динамична, меняется 5–6 раз в год и может оперативно влиять на динамику рубля и интерес к кредитованию.

В момент принятия ключевой ставки ее приравняли к 5,5%, но уже в марте 2014 году впервые в истории повысили до 7%. 2014 год вообще отметился ростом ключевой ставки до 17%. Этому способствовала мировая ситуация, когда вокруг России постепенно начали образовываться политическая и экономическая зоны отчуждения, а рубль испытывал невиданную с 90-х турбулентность.

Национальная валюта на протяжении всего года продолжала падать, инфляция расти, манипуляции Центробанка с повышением КС результата не давали. И в декабре 2014 биржи впервые с августа 1998 года зафиксировали «черный вторник», обвальное падение рубля. Только в феврале на фоне стабилизации инфляционной ситуации было решено снизить КС до 15%. С этого времени и до августа 2018 года ключевая ставка продолжала плавное снижение до 7,75%. В течение всего предыдущего года ставка снижалась и повышалась незначительно.

За рубежом понятия ключевой ставки и ставки рефинансирования не разделяют и употребляется один термин — ключевая (базовая) ставка (key rate). В странах со стабильной экономикой key rate очень мала или равна нулю.

Например, в Норвегии ее величина составляет 1,25%, в Канаде — 1%, в Великобритании и того меньше 0,5%, в США — четверть процента. Одну десятую процента составляет ключевая ставка в Японии, а банки Евросоюза кредитуются под одну сотую процента. В Швеции и Швейцарии этот процент равен нулю.

Однако во времена турбулентности, key rate работает по тем же принципам, что и в России. Классическим примером такой борьбы является ситуация на финансовом рынке США в конце 1970-го года. Плавное повышение ставок не помогало американцам остановить инфляцию, а наступивший в начале 1980г. нефтяной кризис спровоцировал её резкий рост до 14%. Ключевая ставка (она же ставка Федрезерва, Центробанка США) была шоково повышена до 15%, потом выросла до 20. Доллар укрепился, и ставка снизилась до 11,5% уже в апреле. В то время как инфляция начала снижаться только в мае. Похожее течение ситуации на своих финансовых рынках в разные годы наблюдали такие страны, как Нигерия, Кения, Чили, Турция.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.