Что значит частичная оплата

Оплата (частичная оплата)

«. Следовательно, исходя из положений ГК РФ, оплатой является любая предусмотренная договором форма, осуществляемая как до момента исполнения обязанности продавца перед покупателем, так и после исполнения этой обязанности.

Учитывая изложенное, оплатой, частичной оплатой в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав в целях применения подпункта 2 пункта 1 статьи 167 Кодекса признается получение денежных средств продавцом или прекращение обязательств иным способом, не противоречащим законодательству. «

ФНС РФ от 28.02.2006 N ММ-6-03/202@ «О применении пункта 1 статьи 167 Налогового кодекса Российской Федерации в редакции Федерального закона от 22.07.2005 N 119-ФЗ»

Смотреть что такое «Оплата (частичная оплата)» в других словарях:

Оплата Фрахта — А. Оплата, производимая в зависимости от количества груза: 1) за погруженное количество груза согласно коносамента; 2) за доставленное количество груза. Б. Оплата, производимая в зависимости от времени оплаты: 1) полная оплата по доставке и… … Словарь бизнес-терминов

ОПЛАТА, ЧАСТИЧНАЯ — оплата счетов и платежных требований поставщиков не в полной сумме, а частично … Большой бухгалтерский словарь

ОПЛАТА, ЧАСТИЧНАЯ — оплата счетов и платежных требований поставщиков не в полной сумме, а частично … Большой экономический словарь

ОПЛАТА ФРАХТА, АВАНСОМ — В авиационном страховании и в страховании внутренних перевозок: частичная оплата фрахта по коносаменту перед выполнением процесса перевозки. Обычно оплата производится, когда фрахт принят для отгрузки перевозчиком. Это позволяет грузоотправителю… … Страхование и управление риском. Терминологический словарь

оплата вперед — предварительная и частичная оплата товаров и услуг в счет общей суммы долга, которая служит гарантией оплаты покупаемого товара. Такая предоплата находит применение в торговле. Особое распространение получила в российской экономике, где она… … Словарь экономических терминов

ОПЛАТА ФРАХТА — определяется чартером. В практике торгового мореплавания обычно применяются следующие способы расчетов по фрахту: 1) в зависимости от количества груза: а) за погруженное количество груза, когда коносамент в плане. О.ф. является окончательным… … Большой бухгалтерский словарь

ОПЛАТА ФРАХТА — определяется чартером. В практике торгового мореплавания обычно применяются следующие способы расчетов по фрахту: 1) в зависимости от количества груза: а) за погруженное количество груза, когда коносамент в плане. О.ф. является окончательным… … Большой экономический словарь

ОПЛАТА ФРАХТА — (PAYMENT OF FREIGHT) определяется чартером. В практике торгового мореплавания обычно применяют следующие способы расчетов по фрахту: 1) в зависимости от кол ва груза: а) за погруженное кол во груза, когда коносамент ( см. Перевозочные документы)… … Глоссарий терминов по грузоперевозкам, логистике, таможенному оформлению

Поздняя оплата — частичная оплата, которая передается, когда гость уже выехал … Лексикон туриста

предварительная оплата — предварительная и частичная оплата товаров и услуг в счет общей суммы долга, которая служит гарантией оплаты покупаемого товара. Такая предоплата находит применение в торговле. Особое распространение получила в российской экономике, где она… … Словарь экономических терминов

Онлайн-ККТ: как читать чеки при частичных оплатах

Форматы и сроки их действия

Приказа ФНС от 21.03.2017 № ММВ-7-20/229@ ввел в действие одновременно три версии формата фискальных документов:

Формат 1.0 уже признан недостаточно подробным, по нему невозможно сделать определенных выводов о действительных хозяйственных операциях. Так что тем же приказом установлен срок окончания действия формата фискального накопителя 1.0 – 1 января 2019 года.

Ограничений по времени формата 1.05 пока не предполагается. Поэтому, перейдя на этот формат, можно спокойно работать еще, как минимум, лет пять.

Частичные оплаты

Подавляющее большинство розничных предприятий используют ФФД 1.0 и не испытывают никаких проблем. Действительно, типичная розничная продажа в магазинах, к которой мы все привыкли, подразумевает, что сумма оплат равняется стоимости товаров, а отгрузка происходит в момент оплаты.

Проблемы начинаются, когда нужно оформить чеком частичную оплату товара. И это достаточно широкий список случаев:

Примеры

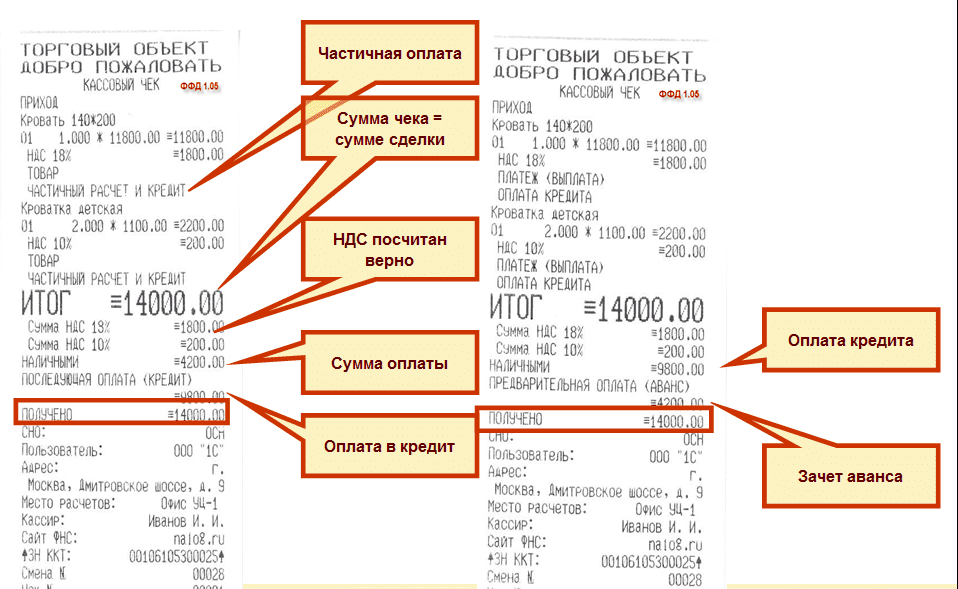

Как продажа отражена в чеке с ФФД 1.0

То, что это частичная оплата, отмечается прямо в наименовании товара. Сумма чека равна сумме сделки, НДС посчитан верно. Сумма оплаты внесена наличными (4200 руб.). А вот сумма будущей оплаты в кредит отнесена к электронным средствам расчета, так как этот формат других форм оплаты не знает.

Со вторым чеком все происходит симметрично. Оплата кредита, принятая наличными, тоже отражена правильно, зачет аванса тоже отнесен на электронные средства платежа.

Более 80% пользователей ККТ сегодня используют ФФД 1.0. Что делать, если вас не устраивают описанные несуразности? Да собственно, ничего. Налоговики характеризуют его просто – «все свалено в кучу». Чтобы с «кучей» разобраться, придумали расширение формата.

ФФД 1.05

Помимо множества других реквизитов, форматом 1.05 введен реквизит «признак способа расчета». Устанавливается семь признаков способа расчета, с помощью которых описываются наиболее популярные схемы частичных оплат: предоплата 100%, предоплата, аванс, полный расчет, частичный расчет и кредит, передача в кредит, оплата кредита.

В подвале чека в формате 1.05 по сравнению с ФФД 1.0 появились новые реквизиты, которые явно указывают на учет оборотов частичных оплат:

А в конце смены добавляются еще оборотные за смену счетчики в соответствующих разрезах.

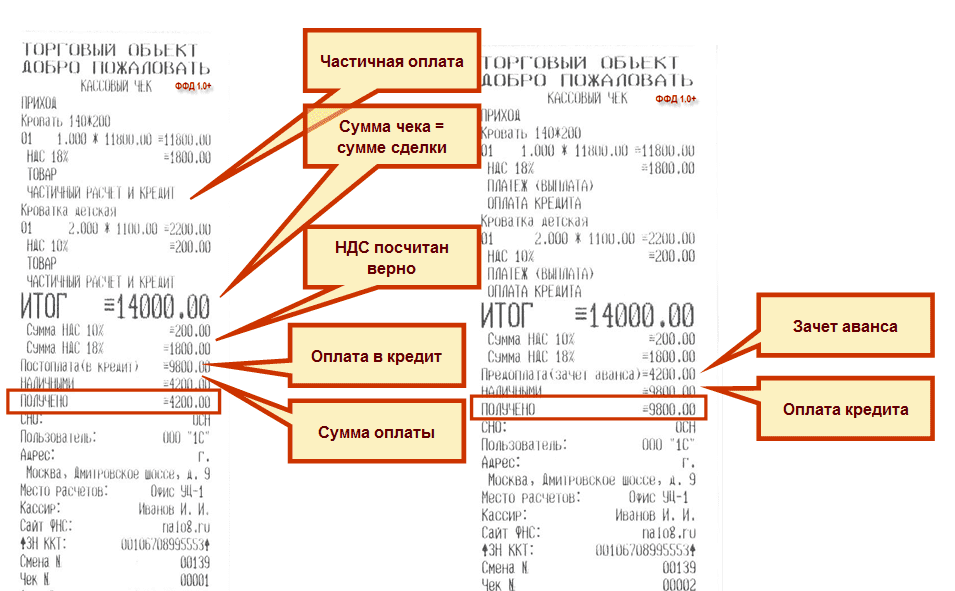

Чек с ФФД 1.05

Как видим, очень красиво в каждой строчке выделено, что это такое. Частичный расчет и кредит. Сумма чека определяется по сумме товарных строк, равна сумме сделки. Сумма оплаты внесена НАЛИЧНЫМИ, а вот в отношении оплаты в кредит уже совершенно по-человечески написано, что это ПОСЛЕДУЮЩАЯ ОПЛАТА (КРЕДИТ).

Второй чек. НАЛИЧНЫМИ мы принимаем последующую оплату, а зачтенный аванс тоже совершенно честно указывается как ПРЕДВАРИТЕЛЬНАЯ ОПЛАТА (АВАНС).

На что тут надо обратить внимание – так это на сумму ПОЛУЧЕНО в первом чеке. Здесь указывается полная сумма, хотя получили мы ее лишь частично. (Выручка «получено» суммирует денежный поток и обязательства). На эту тему работаем с производителем ККТ, в ближайшее время ситуация изменится.

Но, несмотря на недочеты, мы понимаем, что при использовании версии 1.05 в ФНС отправляется более подробная информация, которая позволяет правильно оценивать хозяйственные операции. Поэтому для предприятий, которые используют схемы с частичными оплатами, необходимо переходить на формат 1.05.

Как перейти от 1.0 на 1.05?

Действующий приказ ФНС устанавливает правила перехода с версии на версию. Перейти можно только в момент замены фискального накопителя.

Однако формат ФФД 1.0 настолько неудобен и недостаточен, что готовится поправка, которая отменяет данное требование. А пока суд да дело, некоторые производители предлагают на рынке переходную версию драйверов ФФД 1.0+, в котором поддерживаются некоторые необязательные для 1.0 теги. В частности признак способа расчета, о котором мы сегодня говорим. А также Суммовые показатели чека и Оборотные показатели смены.

Чек с ФФД 1.0+

Все расчеты частичной оплаты выводятся абсолютно четко, постоплата в кредит отражена.

Второй чек – выделен зачет аванса, обозначена оплата кредита наличными, и даже правильно определена сумма полученных средств. И для перехода на 1.0+ нужно только обновить программное обеспечение на кассе.

Как закрыть смену?

Как известно, формы первичных учетных документов по учету денежных расчетов с населением при осуществлении торговых операций с применением контрольно-кассовой техники (от КМ-1 до КМ-9) теперь отменены. В их числе книга и справка кассира-операциониста, а также журнал показателей ККТ. Их можно вести для собственных нужд (для определения материальной ответственности), но при проверках они не нужны.

Учимся читать новый Z-отчет (Отчет по смене)

Все разделы выводятся отдельно – по приходу, расходу, возврату, возврату расхода. То есть вы свободно можете уводить свои операции в минус, они будут отражаться положительными величинами, но в расходных секциях.

В нашу смену, как мы помним, было пробито всего два чека. На 4200 и 9800 рублей. Мы сделали выемку из кассы на полную сумму 14 000. И закрыли смену.

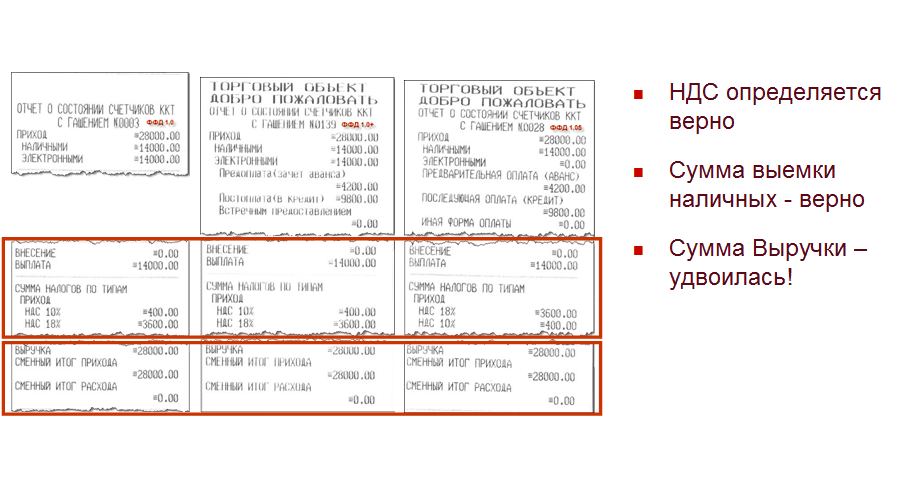

Вот так отчет выглядит для всех трех форматов.

Сконцентрируемся на важных для нас реквизитах.

Выемка наличных отражена правильно – 14 000. НДС определен верно. А вот сумма выручки удвоилась – 28000.

Обращаю ваше внимание, что выручка – это производный параметр, он не передается в теге, поэтому на него можно не очень сильно обращать внимание (пока ситуация не исправится). Обращать внимание нужно на то, что у нас указано в оплатах, в оборотных тегах.

ФФД 1.0 понимает два варианта оплат наличные и электронные, суммирует их в выручку. Но сумму действительных электронных платежей можно проконтролировать только по отчету эквайринга.

ФФД 1.05 верно определяет как наличные, так электронные обороты за смену. Выделяет предварительную оплату и последующую оплату.

ФФД 1.0+ может определить авансы и постоплаты, но тем не менее считает их электронными средствами платежа. Действительная сумма электронных платежей определяется вычитанием сумм авансов и постоплат из электронных средств платежа.

Что нас ждет в ближайшем будущем

ФНС разрабатывает методические указания по использованию форматов, которые станут обязательными после принятия поправок в закон 54-ФЗ. Пока что поправки еще не внесены в Госдуму.

Проект методических рекомендаций («Часть 3. Продажа собственных товаров в оптовой торговле») опубликован на форуме сайта ФНС.

Очень неожиданно для всех привычных к розничным чекам участников рынка при получении аванса и оплате кредита ФНС трактует товарную строку не как товар, а как платеж за данную товарную позицию. Соответственно, сумма по товарной строке – это не цена товара с учетом скидок и наценок, а сумма платежа, которую пользователь вводит произвольно.

Мы же, со своей стороны, рекомендуем определять сумму платежа пропорционально стоимости товарной позиции с учетом скидок и наценок. Что не противоречит методическим указаниям ФНС и сближает чек и счет-фактуру.

Как только методические указания будут утверждены, они, соответственно, будут поддержаны в конфигурациях 1С.

Частичная оплата: как правильно отразить в учете?

Словосочетание «авансовый счет-фактура» является уже устойчивым выражением, и это при том, что в законодательстве такого термина нет. Найдем правильное определение документу и составим инструкцию по работе с такими бумагами, чтобы избежать проблем с ревизорами.

В бухгалтерском и налоговом учете счет-фактура – это основной документ для учета сумм налога на добавленную стоимость. У компании есть право уменьшить свою базу по НДС, который возник при реализации товара, на суммы налога, уплаченного предприятием за товары, работы, услуги. Поэтому в интересах организации внимательно относиться к составлению счета-фактуры, получению этих документов от поставщиков и отражению сумм НДС налоговом и бухгалтерском учете.

Виды счетов-фактур

При общении между собой бухгалтеры часто используют формулировку «авансовый счет-фактура». Но если мы обратимся к статьям 168 и 169 НК РФ, в которых раскрывается смысл термина «счет-фактура» и приведены описания случаев предъявления НДС продавцом покупателю, то такого термина в законодательстве мы не встретим. В частности, статья 169 НК РФ выделяет следующие виды таких документов:

Второй является документом, служащим основанием для принятия продавцом товаров (работ, услуг), имущественных прав сумм налога к вычету (абз. 3, 5 п. 1 ст. 169 НК РФ).

Учитывая формулировки, используемые в Налоговом кодексе, обсудим особенности счета-фактуры, выставляемого при получении оплаты, сумм частичной оплаты.

Формы и правила

Основные формы и правила заполнения документов, применяемые при расчетах по НДС, содержатся в Постановлении Правительства РФ № 1137 от 26 декабря 2011 года. Пунктом 1 Постановления предусмотрены всего пять форм документов для учета НДС. А именно:

Как видим, форма авансового счета-фактуры не содержится в Постановлении № 1137, т. к. такого понятия статья 169 НК РФ не предусматривает.

Момент создания

Абзац 2 пункта 1 статьи 168 Налогового кодекса однозначно указывает, что в случае получения компанией (налоговыми агентами, указанными в пунктах 4, 5 и 5.1 статьи 161 НК РФ) сумм оплаты и частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории России, предприятие обязано предъявить покупателю этих товаров (работ, услуг), имущественных прав сумму налога, исчисленную в порядке, установленном пунктом 4 статьи 164 НК РФ.

Ключевое слово – «обязан», то есть у налогоплательщика нет права выбора. Таким образом, в обоих случаях оформляется счет-фактура:

Правила и срок оформления

В счете-фактуре, выставляемом при получении оплаты или частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, должны быть указаны (п. 5.1 ст. 169 НК РФ):

Счет-фактура оформляется в двух экземплярах: один остается у продавца, другой выдается покупателю. Документ формируется на бумажном носителе и (или) в электронной форме. Счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки и при наличии у деловых партнеров совместимых технических средств и возможностей для приема и обработки этих документов в соответствии с установленными форматами и порядком (абз. 2 п. 1 ст. 169 НК РФ).

Счета-фактуры на оплату, в том числе частичную, выставляются согласно пункту 3 статьи 168 НК РФ, не позднее 5 календарных дней со дня получения оплаты, частичной оплаты.

Важный момент, касающийся порядкового номера документа.

Исходя из сложившейся практики делового оборота в номере счета-фактуры на полную или частичную оплату компания ставит букву «А», но такое требование законодательством не прописано, то есть если буквы «А» нет, то это не будет считаться ошибкой.

Особенности частичной оплаты

Основное отличие счета-фактуры на частичную оплату от других видов счетов-фактур – это формулировка при заполнении графы 1 и ставки НДС.

Ставки НДС для счета-фактуры используются 10/110 и 20/120 (п. 4 ст. 164 НК РФ). При заполнении графы 1 документа во избежание разногласий с проверяющими рекомендуется использовать формулировки, предусмотренные Налоговым кодексом, Например, «Оплата или Частичная оплата за выполнение работ (наименование работ или описание поставляемых товаров или материалов лучше брать из предмета Договора) по Договору № 52 от 1 февраля 2020 г.»

Если оплата или частичная оплата производятся частями по разовому счету, содержащему большое количество позиций, то можно обобщить по виду товара или материалов, например, «Оплата или Частичная оплата за строительные материалы (сантехнические материалы, электроматериалы) по счету № … дата …».

Обязательная регистрация

При получении счета-фактуры на частичную оплату в счет предстоящих поставок товаров (работ, услуг) документ регистрируется в книге покупок в том отчетном периоде, когда была произведена оплата или частичная оплата с кодом вида операции 02. При этом в бухгалтерском учете делается проводка:

При выставлении счета-фактуры на суммы оплат, частичных оплат, полученных от покупателей в счет предстоящих отгрузок покупателю, счет-фактура регистрируется в книге продаж с кодом операции 21. При этом в бухгалтерском учете делается запись:

Суммы НДС, ранее уплаченные продавцом с полученных от покупателей сумм оплаты, частичной оплаты, подлежат вычету у продавца при отгрузке товаров и регистрируются в книге покупок с кодом 22 с реквизитами счета-фактуры на частичную оплату. В бухгалтерском учете делается запись:

Возможные ошибки

Причины расхождений и кодов ошибок при проверке в ИФНС

Рассмотрим первый случай: продавец отразил в учете реализацию, но не провел счет-фактуру, и ее реквизиты (дата и номер) не отразились в книге продаж (в программе «1С» высветится ошибка с кодом 26). Покупатель отразил у себя вычет по счету-фактуре в книге покупок. ИФНС выставит требование продавцу с кодом ошибки 1. В этой ситуации продавцу необходимо сдать уточненный расчет по НДС, чтобы Покупатель воспользовался вычетом.

Еще одна причина: покупатель отразил у себя к книге покупок счет-фактуру на частичную оплату, а продавец не отразил счет-фактуру в книге продаж. В этом случае появится код ошибки 1. ИФНС направит требование для пояснений покупателю.

Если вы столкнулись с такими ситуациями, рекомендую связаться с продавцом, провести сверки и при необходимости, попросить делового партнера подать уточненный расчет по НДС и доплатить налог в бюджет. В противном случае налог придется доплачивать покупателю, т. е. вам.

Чтобы предотвратить расхождения между вами и вашими контрагентами, рекомендую перед подачей ежеквартальной отчетности сделать сверку или еще лучше, проводить ее периодически, например, раз в месяц. Особенно в ситуациях, когда суммы оборотов между контрагентами существенные.

Не забывайте, что книга покупок у покупателя должна быть зеркальной копией книги продаж у продавца. В ситуации, когда налоговые органы уделяют особое внимание взысканию НДС и неохотно возмещают предприятиям этот налог из бюджета, стоит уделить больше времени сверкам с контрагентами для правильности и своевременности отражения НДС на счетах бухгалтерского учета и в налоговом учете.

Елена Шуганова, бухгалтер отдела бухгалтерского аутсорсинга и налогового консультирования юридической компании «ПРИОРИТЕТ»

Условия оплаты коммунальных услуг

Условия и порядок оплаты предоставляемых жилищно-коммунальных услуг (ЖКУ) регламентирует Жилищный Кодекс РФ и дополняющие его Постановления российского Правительства. Плату обязаны осуществлять не только владельцы квартир, но и арендаторы принадлежащего муниципалитету жилья, а также организации, взявшие в аренду различные жилые помещения. Размер платежей формируется из:

Оплата ЖКУ включает в себя:

Кроме того, на владельцах жилых помещений многоэтажных и многоквартирных домов лежит обязанность по оплате текущего ремонта дома, капитального ремонта, а также расходов на общедомовые нужды.

В случае если помещение построено, но не заселено, то содержат его и оплачивают предоставляемые ЖКУ:

Частичная оплата коммунальных услуг

Действующим в жилищной сфере законодательством предусматривается возможность погашения части коммунальных платежей за счет предоставления государственных субсидий. Она предоставляется тем категориям граждан, которые не имеют возможности оплачивать услуги ЖКХ в полном объеме или доля жилищно-коммунальных платежей в общем доходе составляет величину, превышающую установленную для конкретного региона. Для оформления возможности получения государственной субсидии необходимым условием является оплата текущих платежей по предоставленным ЖКУ.

Правом на получение субсидии обладают только российские граждане, которые при этом являются:

Субсидия в соответствии с действующим в жилищной сфере законодательством предоставляется на полгода.

Фото №1. Схема получения субсидии для жителей Москвы

По согласованию с поставщиком ЖКУ собственник или арендатор жилых помещений имеет право на другой вариант, являющийся, по сути, также частичной оплатой ЖКУ – выполнение платежей с рассрочкой. Для этого необходимо составить соответствующий договор, где четко прописать все необходимые условия, включая сроки, величину и регулярность платежей, а также процент за предоставление рассрочки.

Установленный срок оплаты коммунальных услуг

Выполнение оплаты за ЖКУ производится до 10 – го числа месяца, который следует за отчетным. В ЖК РФ оговорено, что срок может быть изменен либо решением собрания собственников – членов ТСЖ, либо по договору с предоставляющей ЖКУ управляющей организацией.

Плата производится в соответствии с платежными документами, которые должны быть предоставлены не позднее 1–го числа месяца, который следует за отчетным. Этому правилу необходимо следовать в том случае, если сроки не были изменены по одному из двух указанных выше вариантов.

В ст. 155 ЖК РФ сказано, что за неполную или несвоевременную оплату ЖКУ начисляется пени. Размер штрафных санкций при продолжительности просрочки от 31 до 90 дней равен 1/300 установленной Центробанком России ставки рефинансирования, действующей на момент расчета пеней, от невыплаченной в срок суммы за каждый просроченный день. При просрочке более 90 дней устанавливается повышенный размер санкций – 1/130 от установленной ЦБ РФ ставки.

Фото №2. Штрафные санкции за просрочку оплаты ЖКУ

В случае если долг за коммунальные платежи образовался по уважительной причине (потеря кормильца, потеря работы и т.д.), то можно воспользоваться рассрочкой или отсрочкой платежа, основные условия предоставления которой были описаны в предыдущем разделе.

Узнать задолженность по оплате коммунальных услуг

Действующим в жилищной сфере законодательством предусмотрена обязанность каждого гражданина своевременно производить оплату коммунальных услуг. Но непростые экономические условия и финансовый кризис, затронувший большинство россиян, привели к практически повсеместному росту размера задолженностей по оплате ЖКУ. Подобная ситуация является характерной для многих отечественных регионов.

В связи с этим крайне актуальным становится получение оперативной информации об имеющейся у гражданина задолженности по оплате ЖКУ. В настоящее время существует несколько вариантов:

Справка об оплате коммунальных услуг

Справка об оплате ЖКУ может понадобиться юридическим или физическим лицам. Ее предоставление, как правило, требуют:

Справку можно получить в Едином Расчетном центре. Зачастую на практике, даже в крупных городах, такие Расчетные центры отсутствуют. Поэтому предстоит обратиться отдельно к каждому поставщику услуг. Например, за информацией об оплате поставки газа следует связаться с соответствующей службой регионального отделения Межрегионгаза и т.д.

Для получения справки об отсутствии задолженности, необходимо предъявить:

Справка оформляется в свободной форме, так как нет единого образца бланка. Главное, чтобы в справке были указаны данные физического или юридического лица, обратившегося за справкой, а также реквизиты поставщика услуг, подписи ответственных лиц и печать организации.

Срок действия справки 10 дней с момента выдачи на руки.

Частичная оплата штрафа ГИБДД

Что будет, если оплатить штраф ГИБДД не полностью?

Начнутся проблемы. С точки зрения закона, административное наказание должно быть оплачено в срок и одним платежом, оплата несколькими частями не предусмотрена. Если вы из штрафа в 1500 рублей оплатите 1475 (не учли, что с суммы взимается комиссия), а затем доплатите 25 – на это закроют глаза, если вы предоставите чеки и объясните ситуацию. Но если вы не доплатите эти 25 рублей, то случится следующее:

Последнее – серьезная проблема, потому что статья предусматривает еще один штраф, в 2 раза больше предыдущего (альтернатива – арест или принудительные работы). Здесь возникает вопрос: если человек оплатил 90% суммы штрафа, то какой размер штрафа за уклонение ему грозит – в двойном размере от неоплаченной суммы или в двойном размере от первоначального штрафа? Этот вопрос решает судья, но чаще всего работает первый вариант: если водитель оплатил 1475 рублей и забыл про оставшиеся 25, то новый штраф будет равен 3000 рублей. Поэтому не пытайтесь оплатить штраф частично (за исключением рассрочки, о которой – ниже), а если так уж сложилось – как можно быстрее доплатите и идите в ГИБДД с чеками.

Можно ли оплатить штраф ГИБДД в рассрочку?

Можно. В 2001 году в КоАП РФ появилась статья 31.5 «Отсрочка и рассрочка административного наказания», в которой написано, что штраф может быть рассрочен максимум на 3 месяца, по усмотрению судьи или органа, назначившего наказание. Про отсрочку штрафов ничего конкретно не написано, но последний пункт статьи указывает, что при вынесении решения о рассрочке должностное лицо или судья в постановлении указывает, через какой срок рассрочка вступает в силу. На практике это значит, что рассрочка еще и может быть отсрочена, если в постановлении будет запись вида: «рассрочка платежа вступает в силу через месяц после назначения».

Оформление заявления для выплаты штрафа ГИБДД частями

Документы для оформления

Технически, вы можете обойтись и без последних двух пунктов, но рассрочку не дают просто так: нужно доказать, что материальное положение у истца действительно затруднительное. Справка о доходах – очень хороший аргумент (если доходы действительно низкие). К слову, одежда тоже указывает на достаток, поэтому оденьтесь попроще, когда пойдете в суд или в ГИБДД.

Постановление нужно для того, чтобы указать его номер в заявлении. Список других документов зависит от конкретной ситуации: для мамы-одиночки с двумя детьми – справка об алиментах, для человека с тяжелой болезнью – выписка из медицинской карты и счета за лечение. Подойдет все, что убедит должностное лицо в наличии у вас проблем.

Как правильно оформить заявление

Законодательно заявление не регламентировано, поэтому составляется в свободной форме. Вверху справа нужно указать организацию, в которую обращаетесь, и лицо, которое будет рассматривать ваше прошение. Сразу под Ф. И. О. должностного лица – Ф. И. О. просителя, в родительном падеже (от кого? Николая Александровича Иванова). Ниже – слово «Заявление». Под ним – непосредственно текст заявления. В текст должны быть указаны: суть просьбы, номер постановления об административном наказании, документы, подтверждающие тяжелое финансовое положение. Завершается документ текущей датой (слева) и фамилией/именем/отчеством/подписью (справа).

Срок рассмотрения

Срок рассмотрения – до 30 календарных дней. Если обратитесь лично, то есть большие шансы, что ваше заявление рассмотрят в день обращения. Кстати, обращаться лучше не в суд, а к начальнику ГИБДД: он рассмотрит прошение быстрее. Учтите, что неуплата штрафа ведет к еще одному штрафу, и если вы напишете заявление, его рассмотрят после истечения срока оплаты и не одобрят, то у вас будут проблемы. Поэтому не тяните с обращением.

Срок для уплаты штрафа ГИБДД

Всего есть 70 дней, первые 10 – на обжалование, остальные 60 – на уплату. В первые 20 дней с момента нарушения действует скидка в 50%, если нарушение не связано с алкоголем/травмами и не является повторным. Как уже говорилось выше, при частичной оплате скидка сгорает.

Ответственность за неполную оплату штрафа

Неполная оплата – это отсутствие оплаты с точки зрения закона. Следовательно, и ответственность соответствующая: при неполном погашении в течение 70 дней с момента составления протокола нарушитель попадает под статью об уклонении от административного наказания (кстати, у этой статьи есть срок давности – 3 месяца). Если штраф – большой, за водителем начнут охотиться приставы, о чем он узнает во время письма на работу, блокировки банковского счета или «разворота» на границе.