Что такое price action в трейдинге

Что вы знаете о Price Action? Стратегия торговли, паттерны, индикаторы

Содержание статьи

В этой статье мы разберем основы популярного и востребованного метода торговли «Price Action». Ориентир на поведение цены, минимальное использование индикаторов, простые и понятные правила торговли делают Price Action эффективным инструментом в умелых руках трейдера.

Стратегия торговли

Price Action (Прайс экшн) – перевести можно как «поведение цены». Стратегия основана на выявлении определенных закономерностей поведения цены, которые можно в дальнейшем использовать для торговли. По сути, Price Action является продолжением развития технического анализа рынка, так как здесь так же используются уровни и линии поддержки/сопротивления, ценовые паттерны.

Основное правило Price Action (и теханализа) гласит: «цена учитывает все». То есть, движение цены на рынке происходит с учетом всех происходящих событий в мире: экономических, политических, форс-мажоров. Все новости сразу же влияют на изменение цены, поэтому анализируются непосредственно графики котировок, без оценки выходящих фундаментальных данных.

Существует несколько авторских подходов к торговле, основанных на Price Action. Авторитетными исследователями и популяризаторами Price Action являются трейдеры, известные как James16 и Jarroo. Несмотря на некоторые отличия в разных авторских подходах, их общая основа – это применение ценовых паттернов (или свечных моделей) в сочетании с другими элементами Price Action.

Индикаторы в Price Action практически не используются, или можно их использовать по минимуму, как дополнительный фильтр к торговым паттернам. Например: Скользящие средние (Moving Average) можно использовать как динамические уровни поддержки/сопротивления, а линии Фибоначчи покажут места, где цена может сформировать разворот в сторону действующего тренда после завершения коррекции.

Зоны спроса и предложения

В теханализе важнейшим фактором для анализа рынка являются уровни поддержки/сопротивления. В Price Action их называют зонами (уровнями) спроса и предложения. Именно спрос и предложение отвечает за движение цены. Зоны спроса и предложения представляют собой ограниченный диапазон цены, в котором котировки меняли свое направление или начиналось сильное импульсное движение.

Для трейдеров зоны спроса и предложения играют первостепенную роль. Почти всегда они дают наилучшие точки входа с выгодным соотношением риска к потенциальной прибыли. Чем выше период графика, тем важнее построенные на нем зоны спроса и предложения. Ключевыми периодами являются дневные, недельные, месячные. Большое внимание в Price Action уделяется торговым паттернам, сформированным именно в зонах спроса и предложения.

Торговые паттерны

Сигналом для торговли по методу Price Action является формирование на графике определенного ценового паттерна. История имеет свойство повторяться, поэтому паттерны, показавшие хорошую отработку на исторических данных, способны приносить прибыль и в дальнейшем. Ниже рассмотрим несколько основных торговых паттернов Price Action:

Пин Бар (Pin-bar)

Самый известный разворотный паттерн Price Action. Представляет собой свечу с большим «хвостом» и очень маленьким телом, находящимся в пределах предыдущей свечи. Чем больше «хвост» свечи, тем сильнее считается паттерн.

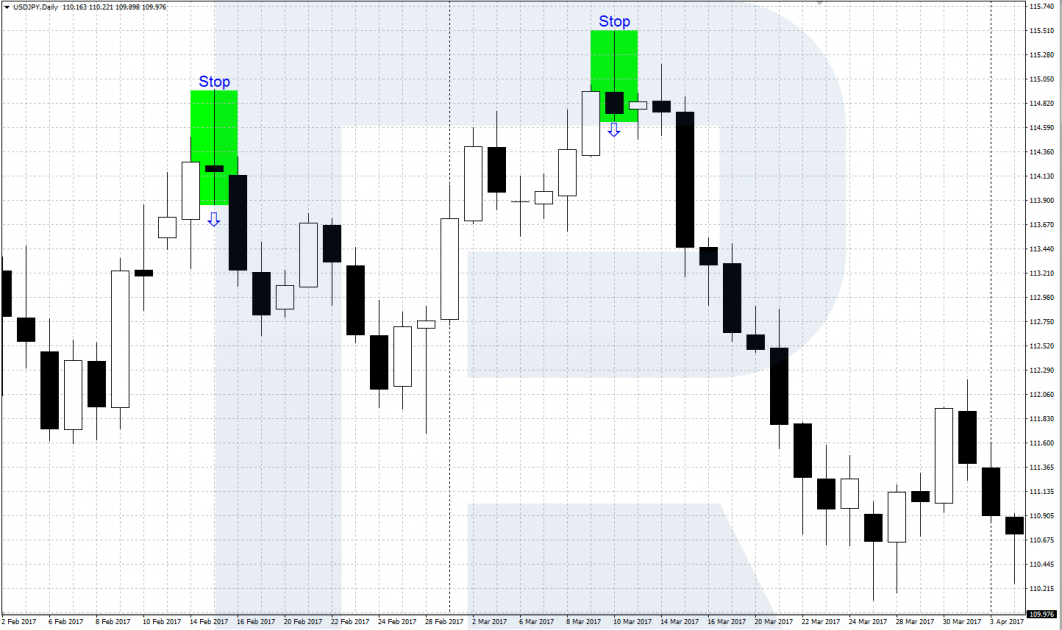

Медвежий Пин Бар

Формируется на максимумах рынка, имеет длинный верхний «хвост» и маленькое тело в пределах предыдущей свечи. При движении цены ниже минимума Пин Бара можно продавать, стоп выше максимума.

Бычий Пин Бар

Образуется на минимумах графика цены, имеет большой нижний «хвост» и маленькое тело в пределах предыдущей свечи. При выходе цены выше максимума Пин Бара можно покупать, стоп ниже минимума.

Двойной бар (Double bar: DBLHC и DBHLC)

Паттерн, состоящий из свечей, имеющих одинаковые минимумы или максимумы.

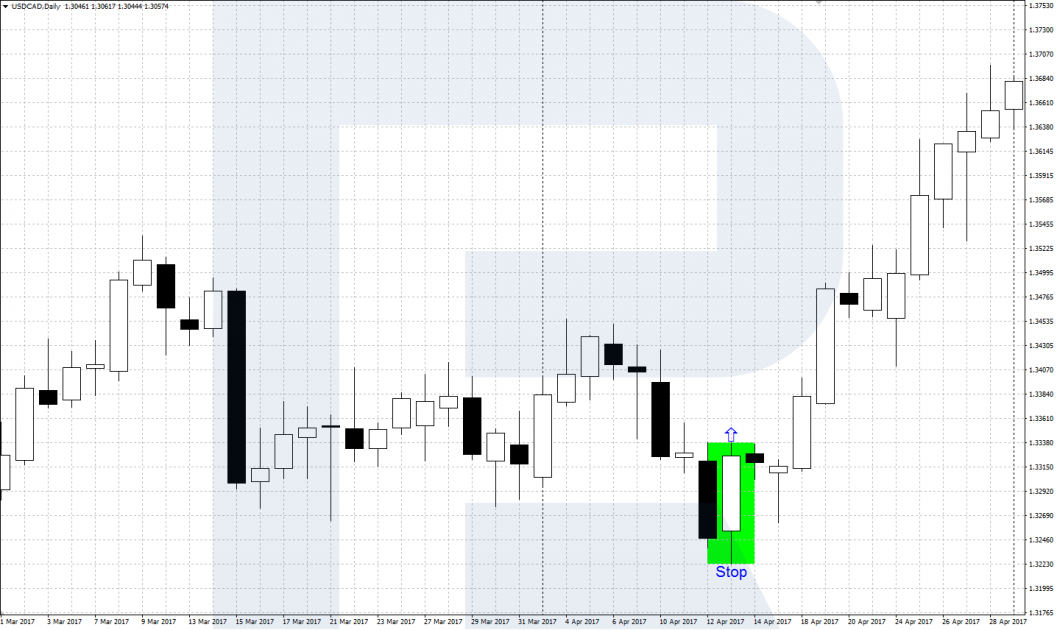

DBLHC (бычий паттерн)

Паттерн состоит из двух или более свечей, имеющих одинаковый минимум (возможна разница в пределах 3 пунктов), при этом закрытие последней свечи выше максимума предыдущей. Вход на покупку выше закрытия последней свечи паттерна, стоп ниже минимума.

DBHLC (медвежий паттерн)

Состоит из двух или большего количества свечей, имеющих одинаковый максимум (возможна разница в пределах 3 пунктов), при этом последняя свеча должна закрыться ниже минимума предыдущей свечи. Продажа ниже минимума последней свечи сетапа, стоп выше максимума.

Рельсы (Rails)

Паттерн состоит из двух последовательных разнонаправленных свечей с большими и примерно равными телами.

Бычий паттерн рельсы

Первая свеча медвежья, а вторая бычья. Вход на покупку при движении цены выше максимума паттерна, стоп за минимум.

Медвежий паттерн рельсы

Первая свеча бычья, а последняя медвежья. Вход на продажу при выходе цены ниже минимума обеих свечей, стоп выше максимума.

Внешний бар (OVB)

Паттерн представляет собой две свечи (бычью и медвежью), при этом последняя полностью перекрывает предыдущую.

Бычий внешний бар (BUOVB)

Вторая, бычья свеча паттерна полностью перекрывает первую медвежью свечу. Цена закрытия бычьей свечи выше максимума медвежьей. Покупка чуть выше максимума бычьей свечи, стоп за минимум.

Медвежий внешний бар (BEOVB)

Последняя, медвежья свеча паттерна полностью перекрывает первую бычью свечу. Закрытие медвежьей свечи ниже минимума бычьей. Продажа ниже минимума медвежьей свечи, стоп за максимум.

Внутренний бар (IB)

Паттерн из двух или более свечей, в котором диапазон последней свечи (или нескольких) находится в пределах диапазона первой. Первая свеча является определяющей.

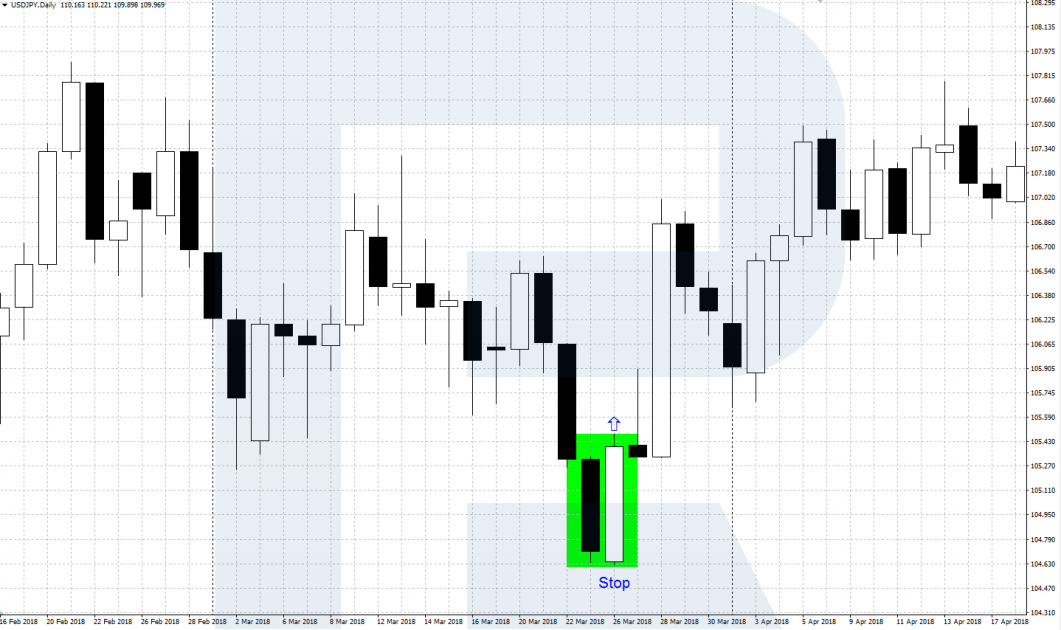

Бычий внутренний бар

Состоит из большой медвежьей определяющей свечи и одной или нескольких свечей внутри ее диапазона. Покупка выше максимума первой медвежьей свечи паттерна, стоп за минимум.

Медвежий внутренний бар

Включат в себя большую бычью определяющую свечу и одну или несколько свечей внутри ее диапазона. Продажа ниже минимума первой большой бычьей свечи, стоп за максимум.

Индикаторы Price Action

Для помощи в поиске торговых паттернов Price Action созданы различные компьютерные индикаторы. Эти индикаторы помогают научиться определять на графике цены значимые паттерны, а также автоматизируют их поиск, экономя время трейдера.

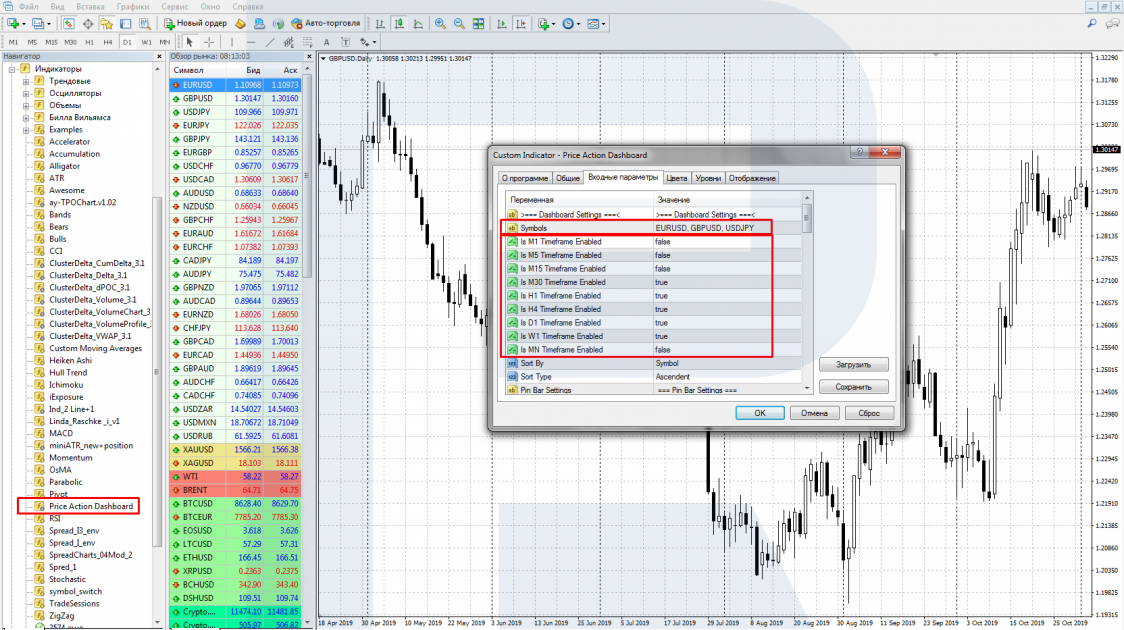

В качестве примера возьмем индикатор Price Action Dashboard для МТ4. Этот индикатор помогает находить на графике три сильных паттерна Price Action: Pin Bar (Пин Бар), Vertical bar (Внешний бар: BUOVB и BEOVB) и Double bar (DBLHC и DBHLC).

Индикатор Price Action Dashboard есть в свободном доступе в сети: для начала его использования достаточно скачать его файл и установить его в MetaTrader 4. Для этого в главном меню MT4 находим раздел Файл, далее переходим Открыть каталог данных/MQL4/Indicators и копируем в эту папку файл индикатора; затем перезапускаем терминал. После этого устанавливаем индикатор на график цены через главное меню терминала: Вставка/Индикаторы/Пользовательский/Price Action Dashboard.

В настройках индикатора по умолчанию заданы три валютных пары – EUR/USD, GBP/USD и USD/JPY. Можно, прописав вручную в поле Symbols, добавить в поиск паттернов и другие доступные инструменты: валютные пары, золото, CFD-контракты и т.д. Также можно задать в настройках необходимые для поиска паттернов таймфреймы: от M1 до MN, по умолчанию M1 – M15 и MN отключены.

Вся информация о найденных индикатором паттернах по выбранным инструментам и таймфреймам отображается непосредственно на графике цены в виде смайлика с названием паттерна, а так же на специальной информационной панели под графиком. Нажав курсором мыши на кнопку с нужным инструментом (в скобках указан таймфрейм) в поле Chart, можно сразу перейти на график с найденным паттерном Price Action.

Заключение

Price Action – это популярный и эффективный метод торговли с использованием определенных торговых паттернов. При этом нужно понимать, что Price Action – это не просто торговля по паттернам, а умелое сочетание всех значимых элементов стратегии: зон спроса и предложения, круглых уровней, уровней коррекции Фибоначчи, торговых паттернов.

В рамках данной статьи нет возможности осветить все аспекты торговли по Price Action, которые нужно знать и понимать для успешной торговли. Для этого нужно будет ознакомиться с профильной литературой, например книгой «Торговая техника Price Action» А. Башаева.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Метод свечного анализа Price Action – Помощник для трейдера

Что такое Price Action? Дословно, это «действие цены», то есть изменение графика цены в определенный момент времени.

Модель Price Action — это последовательность свечей, каждая их которых соответствует определенным условиям касательно самой свечи и положения относительно ближайших свеч. Знакомство с этим инструментом помогает трейдерам принимать успешные торговые решения.

При этом в моделях Price Action наряду с обычными свечами могут присутствовать доджи.

Доджи — это отдельная свеча с очень маленьким телом и достаточно длинными тенями (хвостами). Например, доджи «стрекоза» представляет собой свечу без тела и верхнего хвоста и с длинным нижним хвостом. В отдельности доджи указывают на неопределенность на рынке.

Основное отличие паттернов Price Action от фигур технического анализа заключается в том, что каждая последующая свеча в модели Price Action должна соответствовать определенным критериям. Вход в сделку происходит сразу после формирования последней свечи модели. При выявлении фигуры теханализа трейдеру нет необходимости дожидаться ее реализации: можно просто выставить стоп-заявку (отложенная заявка) на вход в сделку после того, как базовые условия фигуры были выполнены.

Price Action — самый чувствительный метод технического анализа. Он также может использоваться при торговле, основанной на других технических методах. Например, свечная модель Price Action может сигнализировать:

— о смене тренда, в то время как трендовые индикаторы еще не успели отреагировать;

— о скорой реализацию фигуры теханализа (котировки находятся возле ее границ).

Пин-бар

Это разворотный паттерн*, состоящий из двух свеч. Первая свеча может быть любого вида. Вторая свеча имеет маленькое тело, длинный хвост с одной стороны и небольшой хвост с другой. Длинный хвост направлен в сторону начального тренда, а тело свечи находится между максимумом и минимумом первой свечи. Обязательное условие: максимум второй разворотной свечи является локальным максимумом на графике.

Вход в сделку по модели производится после пробоя минимума (максимума) пин-бара в случае «медвежьей» («бычьей») формации. Факторы, которые увеличивают сигнал пин-бара:

— чем длиннее хвост разворотной свечи, тем лучше;

— чем меньше тело разворотной свечи, тем лучше;

— в случае с «медвежьим» пин-баром красное тело свечи лучше, чем зеленое, и наоборот в случае с «бычьей» моделью;

— касание или ложный пробой длинным хвостом пин-бара уровня поддержки или сопротивления.

В качестве подтверждения модели также используются индикаторы. Например, усиливающим фактором является перепроданность (перекупленность) в инструменте согласно осцилляторам на момент формирования пин-бара.

Повешенный. Перевернутый молот

Разворотная модель «Повешенный» похожа на «медвежий» пин-бар. Главное отличие — длинный хвост свечи направлен в противоположную сторону, то есть вниз. Верхняя тень свечи должна отсутствовать, либо быть очень маленькой. Максимум свечи «повешенного» выступает вершиной на графике с момента образования растущей тенденции. Усиливающие формацию характеристики аналогичны тем же, что и у пин-бара, за исключением одного: чем выше цена открытия разворотной свечи по сравнению с ценой закрытия предыдущей, тем сильнее паттерн.

Общепринятой точки входа согласно формации нет. Вот некоторые варианты открытия короткой позиции: после пробоя минимума разворотной свечи, после пробоя подтверждающей свечи (вторая свеча после разворотной).

Перевернутый молот — обратная к «повешенному» модель, которая возникает перед сменой нисходящего тренда на восходящий.

Утренняя (вечерняя) звезда

Разворотная формация «Звезда» состоит из трех свечей. Утренняя звезда возникает при нисходящем тренде и является предвестником подъема. Вечерняя звезда наоборот сигнализирует о развороте вниз восходящего тренда.

Необходимые условия паттерна «вечерняя звезда»:

— тело второй свечи (звезды) находится выше тел боковых свечей;

— тело свечи должны быть маленьким, а тени не очень большими;

— первая и третья свечи — достаточно длинные и с большими телами;

— тело третьей свечи перекрывает более половины тела первой свечи.

Желательно, чтобы минимум хвоста центральной свечи располагался выше максимумов соседей. В этом случае вечерняя звезда формирует более сильный разворотный сигнал. Условия формации «утренняя звезда» зеркальны.

Внутренний бар (Харами)

В переводе с японского Харами означает «беременная девушка». Модель является двусторонней, то есть может использоваться в качестве сигнала как для продолжения тренда, так и для смены тенденции. Возникновение паттерна означает снижение активности участников торгов, что отражается в торможении цены на графике (консолидации). Отметим, что на российских интернет-ресурсах распространено ошибочное мнение, что внутренний бар — исключительно разворотная фигура.

Харами состоит из двух свечей. Размер второй свечи должен занимать примерно половину или меньше от размера первой и не может выходить за ее пределы*. Факторы, усиливающие модель:

— первая свеча имеет цвет начального тренда (например, красный в случае нисходящего тренда);

— цена закрытия второй свечи находится вблизи максимума (минимума) первой свечи, если ожидается восходящий (нисходящий) тренд;

— чем меньше тело второй свечи, тем лучше.

* Тело второй свечи может выходить за пределы тела первой свечи.

Рассмотрим вариант, когда Харами предшествует смене нисходящей тенденции на восходящую (первый рисунок). Как правило, в этом случае тело первой свечи красное, а второй — зеленое. При этом закрытие второй свечи вблизи цены открытия первой усиливает формацию. Но нужно понимать, что вероятность возникновения больших ценовых разрывов на таймфреймах младше дневного мала (в случае ликвидных инструментов).

Крест Харами — частный случай паттерна Харами. Единственное отличие — в качестве второй свечи выступает любой доджи, то есть свеча без тела. Является более сильной моделью, чем обычный внутренний бар.

Рельсы

Представляет собой разворотную формацию, состоящую из двух свечей. Условия:

— тела свечей длинные (выделяются на графике), а тени короткие;

— высота свечей примерно одинаковая;

— расположены на одном уровне;

— свечи разного цвета, цвет перовой соответствует предшествующему тренду.

Вход в сделку обычно осуществляется на третьей свече после пробоя минимума (максимума) рельс в случае «медвежьего» («бычьего») сетапа.

Просвет (завеса) в облаках

«Просвет в облаках» — это модель разворота цены наверх. Первая свеча является «медвежьей», а вторая (разворотная) — «бычьей», при этом желательно, чтобы обе имели достаточно длинные тела с короткими хвостами.

Минимум тела разворотной свечи расположен ниже минимума тела первой свечи, чем больше разрыв — тем сильнее паттерн. При этом цена закрытия «бычьей» свечи находится ниже цены открытия «медвежьей», но чем ближе — тем лучше. Наконец, последнее условие паттерна: тело второй свечи должно покрывать минимум 50% тела первой. Если вторая свеча полностью перекрывает первую, то модель превращается в «Поглощение» — более сильный паттерн.

«Завеса в облаках» — обратная к «Просвету в облаках» формация, сигнализирующая о развороте цены вниз. Как правило, «завесы» появляются на таймфрейме день или старше из-за обязательного условия ценового разрыва между телами свечей.

Сигнал на покупку возникает, когда третья свеча пробивает уровень закрытия второй свечи по направлению нового тренда. Английское название паттерна — Closing Price Reversal (CPR).

Поглощение

«Поглощение» — это сильный разворотный паттерн, вид которого зеркален по отношению к «Внутреннему бару». Сигнальная свеча своим телом полностью перекрывает первую свечу. При этом допускается, чтобы тело не покрывало хвост первой свечи, который направлен в сторону первоначального тренда (наверх при «медвежьем» сетапе).

Как и в случае с другими моделями, нахождение вблизи уровней поддержки/сопротивления, перекупленность/перепроданность по осцилляторам и другие технические сигналы усиливают формацию. Другое название паттерна — «Внешний бар».

Pivot Point Reversal (дословно «осевая разворотная точка») — разворотная модель из трех свечей. Вторая свеча «медвежьего» сетапа устанавливает новый максимум. Следующая третья свеча не выходит за максимум второй свечи и закрывается ниже ее минимум. Важный момент: цвет первых двух свечей зеленый, а сигнальной свечи — красный. Открытие позиции происходит, как правило, сразу после открытия четвертой свечи.

Модель похожа на пин-бар, однако здесь нет необходимости, чтобы тело средней свечи находилось ниже (или выше при «бычьем» сетапе) цены закрытия первой свечи. При этом есть требование, чтобы цвет первых двух свеч соответствовал начальной тенденции.

Комбинации Пин-бара и Внутреннего бара

Данная комбинация из двух паттернов имеет два основных вида. Первый вариант («Пин-бар + Харами») представляет собой две свечи: пин-бар и следующий за ним внутренний бар, тело которого направлено в сторону хвоста пин-бара. То есть если хвост пин-бара направлен вниз, то внутренний бар должен быть «медвежьим».

Второй вариант («Внутренний пин-бар»): пин-бар является одновременно внутренним баром. В данной формации опускается условие, согласно которому пин-бар образует локальный максимум (минимум) на графике.

Обе модели являются разворотными. Но, как и другие разворотные формации, могут давать сигнал на продолжение тренда при возникновении на коррекционном движении цены.

Применять Price Action необходимо после анализа (хотя бы визуального) общей технической картины на более старших графиках. Это нужно для правильного определения глобального тренда и потенциальных точек разворота (определяются с помощью уровней поддержки и сопротивления), около которых вы будете фиксировать прибыль.

Паттерны Price Action рекомендуется выявлять на часовом графике или старше. При этом модели, предполагающие разрыв между телами свечей, используются на таймфрейме от дневного и выше.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Внешний фон помог ускориться

Рынок США. «Ралли Санта-Клауса» стартовало

Самые слабые валюты года. Перспективы 2022

5 идей в российских акциях: выделяем привлекательные бумаги

SoFi Technologies. Есть ли перспективы у популярного финтеха

Ралли Деда Мороза в России: какие компании вырастут под Новый год

Дивидендный портфель 2022

Исследование. Как менялась доля голубых фишек на рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Price Action

Под непонятным новичку словосочетанием price action (что переводится, банально, как «движение цены») скрывается современная разновидность свечного анализа и многочисленные системы безиндикаторной торговли.

В какой-то момент любой новичок попадает в ловушку своих индикаторов. Терпение добиться результатов от одного индикатора у него, естественно, не хватает, поэтому за что не возьмется — всюду убытки. В сердцах, наш герой выбрасывает все индикаторы и вдруг обнаруживает, что работать, собственно, можно и без них.

Впрочем, не всегда открытие price action столь драматично. Порой ты самым естественным образом расширяешь свой инструментарий свечного анализа и вдруг понимаешь, что все уже открыто до тебя.

Прайс экшн следует считать современной ветвью технического анализа, значительно расширяющей его возможности. В то время как традиционный трейдер использует индикаторы и графические фигуры, поклонник price action предпочитает паттерны — как свечные, так и на основе баров.

Если всмотреться в статистику, видно, когда тема валютного трейдинга с price action стала набирать обороты. Именно тогда, когда розничный форекс с 2005 года пошел в массы.

Прайс экшн — это паттерны и все о паттернах. Что это такое? Это специальная свечная модель или их комбинация, используемая в четко обозначенных рыночных условиях. Это может быть как отдельная свеча (пинбар), так и их комбинации (медвежье поглощение, внутренний бар).

Трейдеры price action тоже используют индикаторы, но они не являются основой их систем. Например, частый гость в стратегиях PA (price action) — это скользящие средние и осцилляторы.

История Price Action

Все началось, разумеется, с основ технического анализа и теории Доу.

Чарльз был одним из первых, кто основывал свои прогнозы сугубо на рыночных трендах, не говоря уже про революционную для тех времен идею «цена учитывает все». Поэтому, если принять это за аксиому, в графиках скрывается вся информация, необходимая для трейдинга.

Тема эта не нова. Когда мы изучаем свечи, то первое, что читаем — книги Стива Нисона, который и познакомил американских трейдеров с японскими свечами в 1990х годах. Да, это только сейчас кажется, что свечи были всегда. Вовсе нет — до начала 90х годов американские трейдеры о свечах не знали вообще 🙂 Тогда использовались лишь линейные и барные графики. В чем можно и самому убедиться, посмотрев фильмы о биржах того времени.

Нисон многим порвал мозг, поскольку принес в западный мир японскую концепию о торговле исключительно по японским свечам. Однако, его книги больше ориентированы на фондовые рынки, где реалии отличаются от рынка форекс (гепы, торговля ведется только в торговые сессии и т.д.)

Достойным продолжателем идей Доу стал Мартин Принг, который много лет обучает трейдеров трендовой торговле, основанной исключительно на поведении цены и ценовых уровнях. Я сам немало почерпнул из его трудов. Основа работ Принга (и не только его) — это волнообразное движение цены с обновлением уровней.

Продвинутая версия этой теории — волны Эллиота — описана в трудах Пректера и Фроста. Поддержка и сопротивление, наравне с точками пивот и свингами (волнами) — это тоже прайс экшн. Им же являются линии тренда и каналы. Любые инструменты, что нацелены на изучение характера самой цены и ее тенденций можно отнести к составляющей PA.

Пожалуй, основоположником прайс экшн в его современном виде является Тони Креббл (Tony Crabbel), который в 1990 году написал книгу «Day Trading with Short Term Price Patterns & Opening Range Breakout». В ней он описал известные ныне лишь старожилам паттерны РА, такие как NR7, WS7, IDnr4 и многие другие.

По мере роста интереса розничных трейдеров к форексу, возникла острая необходимость в безиндикаторном анализе для круглосуточного валютного рынка с бешеной ликвидностью, где нет гепов. Вот так стали появляться практики price action, старающиеся формализовать свою работу именно для рынка форекса/фьючерсов. Отцом этого направления считается James16, что с 2005 года вел тему, посвященную розничному прайс экшн, на американском форуме ForexFactory.

Постепенно появилась целая когорта трейдеров, что стала развивать идеи price action и обучать ему. Среди них:

И многие, многие другие.

Есть также тысячи систем РА, что разрабатываются трейдерами «под себя», на основе чужих трудов и это один из наиболее эффективных способов получить с прайс экшн максимальную отдачу. Собственно, я сам поступил именно так и вам советую. Нужно внимательно изучить чужое и создать свое, а другие материалы использовать лишь как референс — основу для разработки.

Использование Price Action

Практики прайс экшн используют теорию Доу и основы технического анализа по умолчанию. Прежде чем искать и интерпретировать паттерны, они добавляют на график:

А дальше стиль их торговли может отличаться.

“Голый” Price Action

Только свечи, поддержка и сопротивление, каналы, графические фигуры. Вообще без индикаторов и других вспомогательных инструментов.

Price Action с объемами

Если работать с акциями, фьючерсами или индексами — с любыми активами, где есть реальные данные по объемам (по валютам, напоминаю, их нет) — разумно вместе с РА применять индикаторы, отображающие объемы.

Price Action с индикаторами

У каждого трейдера обычно есть любимый индикатор, что дополняет его торговую стратегию. Вы не забыли, что скользящая средняя — это тоже индикатор?

Именно скользящие чаще всего применяются вместе с прайс экшн, и это абсолютно справедливо. Есть целые школы, направленные на изучение свечных моделей и их взаимодействия со скользящими. Чаще всего в прайс экшн используется простая скользящая средняя (SMA) со значением 20.

Скажем, вся школа Боба Волмана основана именно на взаимодействии цены с MA 20 и связанными с этим сетапами:

7 популярных паттернов price action

Прайс экшн — очень большая тема, нет никакой возможности даже близко охватить ее в одной статье. Обширная библиотека обучающих курсов и книг по прайс экшн представлена у нас на форуме.

К счастью на сайте теперь есть целая библиотека школ прайс экшн, основанная на авторском переводе, выполненном специально для Бингуру. Поэтому сейчас мы рассмотрим лишь несколько наиболее популярных паттернов, которые позволят получить общее представление о методах price action. В деталях же изучайте по выбранной школе.

В их названии вы видите «бар» — но с таким же успехом можете поменять на «свеча», ибо бары и японские свечи очень похожи — просто немного различается их визуализация. Поскольку американцы любят бары, в паттернах они тоже нередко используют бары. Пусть вас это не пугает. Что свечи, что бары показывают одно и то же, но чуть по другому.

Мы же все покажем на любимых японских свечах.

1. Пинбар

Если вы работаете с прайс экшн, то сразу столкнетесь с пинбарами, это аксиома. Половина систем price action основана именно на пинбарах (pinbar), которые также называются «пиноккио» и прочие смешные названия.

В его классическом использовании пинбар указывает на разворот тренда. Кстати pin bar берет свое происхождение от «pinocchio bar». Как правило, это паттерн из трех свечей, где средняя свеча имеет впечатляющий «нос» выше левой и правой свечи. Пинбар используется как сигнал разворота тренда.

Примеры пинбара

Выявить пинбар легко — не даром он такой популярный. Вы всегда его заметите.

Чтобы работать с пинбаром, нужно для начала его увидеть. Далеко не каждая свеча с длинной тенью им является. Кроме того, весьма желательно работать в направлении общего тренда на старших ТФ (вспоминаем мультифреймовый анализ).

Медвежий пинбар

Продавать на нижнем пробое свечи. От нижней тени рисуете горизонтальную линию, вход на свече, что эту линию «пробивает» своим телом.

Бычий пинбар

Те же правила, но наоборот. Классический вход также основан на пробое.

В статье Price Action: Пинбар, эта свеча рассматривается более подробно.

2. Внутренний бар

Однозначно второй по популярности паттерн price action после пинбара. Внутренний бар (inside bar) — это композиция из двух свечей, где одна свеча находится «внутри» второй.

Данный паттерн указывает на консолидацию или нерешительность рынка. У покупателей не хватает силенок толкнуть рынок вверх, у продавцов — вниз. Внутренние бары нередко формируются на максимальных/минимальных уровнях и используются как хорошая зона для входа.

Есть два типа внутренних баров — медвежьи и бычьи. Как правило, в большинстве систем price action торгуется пробой свечи, внутри которой находится другая свеча, причем не суть важно, медвежья ли она или бычья.

Однако, есть и более интересный способ. Например, когда бычий внутренний бар находится после нисходящего (медвежьего) тренда или наоборот. Это хорошее указание на то, что тренд начинается выдыхаться.

Посмотрим на примерах.

3. 3-барный разворот

Как понятно из названия, данный разворот подразумевает участие трех свечей. Две свечи одного цвета, третья же свеча разворачивается таким образом, что закрывается ниже или выше свечи номер 2.

А вот и зеркальная ситуация:

Правила формирования паттерна аналогичны предыдущим.

Традиционный метод использования этого паттерна — вход после того, как 3 свеча уходит выше/ниже максимального/минимального значения второй. Пример использования показан далее.

4. Ложная вершина или дно

Свинги, основанные на ценовых вершинах — один из самых популярных паттернов price action. Таким образом выявляются ситуации, когда цене не хватает сил обновить максимум для восходящего тренда или минимум — для нисходящего. В результате, можно «выловить» разворот тренда задолго до показаний многих индикаторов.

Выглядит эта модель вот так:

Как видим, вся модель укладывается в схему 1-2-3. Один из популярных методов его использования — вход на пробое уровня 2. Есть и другие приемы, некоторые нетрудно найти, если вы хорошенько рассмотрите историю любой валютной пары.

5. Разворотный пивот

Замечательный паттерн их трех свечей который, в разных вариациях, встречается сразу в нескольких школах price action. Паттерн прозрачно намекает на уровень поддержки или сопротивления, обнаруженный ценой.

Верхний разворотный пивот

Максимальное значение верхней свечи больше, чем свечи слева и справа. Третья же свеча в паттерне указывает на разворот.

Нижний разворотный пивот

Самый простой способ использования таких паттернов — от уровней поддержки и сопротивления, что они формируют. Вход при этом осуществляется на третьей свече паттерна.

Для примера взглянем на 1-часовой график EUR/USD. Каждая зеленая линия — это поддержка или сопротивление, что формирует паттерн, она же зона для входа. Как видим, в примере ниже из 15 примеров сработало 12 за 2 дня (стрелки обведены зеленым).

6. Ложный пробой линии тренда

Все, что нам здесь нужно — линия тренда и ее ложный пробой. Нарисовали линию, по верхним границам тел свечи (не по теням). Вообще, для формирования хорошей линии тренда нужно, чтобы цена касалась ее 2-3 раза.

Теперь ждем свечу, которая телом или тенью слегка пробьет линию, но неудачно — закроется ниже линии. На следующей же свече, от ее максимального значения (тени), мы рисуем красивую горизонтальную линию.

Остается дождаться, пока свечи сначала пересекут линию тренда — это указание на завершение тренда, а затем пересекут и нашу горизонтальную линию. Так можно «поймать» отличный вход на разворот тренда.

Аналогично для тренда вниз.

Как видим для примера выше. Свеча тенью сделала ложный пробой линии тренда. От нее мы рисуем горизонтальную линию и ожидаем продолжения банкета. Свечи сперва пробивают линию тренда — тренд завершен — после чего и нашу горизонтальную линию. Самое время входить на подходящей свече (не входите на доджи, вы это должны помнить из урока про Японские свечи).

7. CPR

CPR расшифровывается, как Closing Price Reversal – разворот на закрытии цены. Это один из самых простых паттернов, их легко найти на графике. Это такой себе паттерн «обманка», ибо цена сначала хочет сделать одно, а потом делает совершенно другое.

Две свечи, вторая обновляет максимумы/минимумы, но закрывается существенно ниже/выше. Понятнее будет на следующих примерах.

Медвежий CPR

Тренд восходящий — синяя свеча. За ней появляется красная, которая тенью уходит существенно выше синей, но закрывается значительно ниже. Это сигнал на вход на открытии 3й свечи.

Бычий CPR

Аналогично. Тренд вниз, появляется бычья свеча, что уходит тенью ниже, нежели свеча красная, однако, силенок не хватает и свеча закрывается значительно выше.

А вот и примеры CPR на графике. Как видим, если работать по тренду, ты мы что в БО, что в форексе срубим немало денежек.

На графике 4-часовой таймфрейм и EUR/USD.

Но это слишком большой ТФ для бинарных опционов, возьмем поменьше. Вот EUR/USD для 5-минутного графика.

Как видите, масса замечательных входов. В этом сила price action – при подходящем условии рынка и умении их определять, на графике не будет ничего кроме свечей и парочки линий.

Одна неделя с price action

Мы рассмотрели 7 популярных паттернов PA. Теперь давайте воспользуемся ими на практике. Дано:

Начнем с ложных пробоев линии тренда. Без напряга мы видим сразу 4 из них и забираем наши пункты.

Видим и 2 прекрасно отработавших ложных вершины.

Всего 2 паттерна и уже мы набрали кучу хороших входов на 1-часовом EUR/USD графике. Поехали по дням.

Понедельник

Вторник

Среда

Четверг

Пятница

Ну вот, как видите: 5 дней, 7 разворотных паттернов и масса возможностей для их эксплуатации в хвост и гриву.

Подведем итоги

Прайс экшн стоит расценивать, как противоядие от индикаторного безумия. Десятки тысяч индикаторов во всех популярных платформах превращают новичка в обколотого индюка, который, как ненормальный, носится по сотням вариантов в поисках наиболее «эффективного».

Бедняга при этом не умеет их тестировать алгоритмически. Мало того, еще и гуглом плохо владеет, поскольку не в состоянии найти тесты, что уже давно проведены со всеми ключевыми индикаторами мира, от скользящих до осцилляторов. Тесты, которые наглядно демонстрируют – только по индикаторам работать нельзя. Они лишь помощь в некоторых случаях, а не решение.

Впрочем, и без тестов можно было бы сообразить, что на рынке, где все воюют с собственной жадностью, это было бы слишком просто. Прайс экшн очищает график и склоняет неофита к восприятию непосредственного движения цены. К эксплуатации поведенческих моделей-паттернов и встраиванию их в свою торговую систему.

Прайс экшн именно в форексе появился не так давно – по сути, его реальная популяризация началась вместе с темой James16 в 2005 году, что вызвала бешеный интерес к РА у западных розничных трейдеров. Прошло уже более 10 лет. Многие трейдеры, в том числе те, которых я знаю лично, сделали РА базисом для своих систем. Их графики чисты и свежи, зачастую на них нет вообще ничего, даже п/с.

Прайс экшн дает главное – возможность научиться видеть силы, влияющие на рынок, без многочисленных костылей. Естественно, паттерны требуют многомесячной отработки, сочетания с наследием технического и фундаментального анализа. Они встраиваются в торговую стратегию/торговый план и могут стать как их основой, так и ценным дополнением.