Что такое cost to income

Discovered

О финансах и не только…

Рентабельность банка

Рентабельность банка (Return; Profitability) — относительный показатель экономической эффективности. Рентабельность комплексно отражает уровень эффективности использования ресурсов и капитала банка. Коэффициент рентабельности рассчитывается как отношение операционной прибыли к активам, ресурсов или потоков, которые ее формируют. Рентабельность банка может быть выражена показателями прибыли в расчете на единицу вложенных средств или показателями прибыли, которая содержится в каждой полученной денежной единице. Основными показателями, характеризующими рентабельность банковской деятельности, является ROA, ROE.

ROA (Return on Assets) — показатель рентабельности использования активов банка. Рассчитывается как отношение прибыли банка после налогообложения на отчетную дату к средней стоимости используемых банком активов за соответствующий период и выражается в процентах.

ROE (Return on Equity) — показатель рентабельности использования уставного капитала банка. Рассчитывается как отношение прибыли банка после налогообложения на отчетную дату к средней стоимости балансового капитала за соответствующий период и выражается в процентах.

Кроме ROA и ROE могут рассчитываться и другие показатели рентабельности, например, ROC, RAROC, CIR тому подобное.

ROC (Return on Capital) — показатель рентабельности использования акционерного капитала банка. Рассчитывается как отношение чистой прибыли банка за отчетный период к среднегодовой сумме акционерного капитала банка и выражается в процентах.

RAROC (Risk-Adjusted Return on Capital) — показатель рентабельности использования капитала банка, скорректированный на риски. Рассчитывается как отношение ожидаемого дохода (expected return) к экономическому капиталу (economic capital) банка (в отдельных случаях — к регулятивному капиталу) и выражается в процентах. Один из вариантов определения RAROC — отношение ожидаемого дохода к VaR. Показатель RAROC используют в том случае, когда деятельность компании связана с риском, что затрудняет интерпретацию показателей рентабельности, полученных обычными бухгалтерскими методами. Это касается банковской деятельности, страхования, оценки результатов торговли ценными бумагами, сравнение уровней ожидаемой рентабельности инвестиционных проектов с различными характеристиками рисков и тому подобное.

CIR (Cost/Income Ratio) — показатель, отражающий эффективность ведения бизнеса. Рассчитывается как отношение расходов (операционных расходов) банка за отчетный период к операционной прибыли (операционным доходам) и выражается в процентах. Если показатель CIR превышает 100%, то это означает, что банк ведет убыточную деятельность. Приемлемым для банковской практики является значение показателя CIR в пределах до 50%.

В отечественной практике прибыль, активы и капитал рассчитываются в соответствии с Порядком составления статей квартального отчета «Баланс» банков Украины, изложенном в приложении №2 к Инструкции о порядке составления и обнародования финансовой отчетности банков Украины, утвержденной постановлением Правления Национального банка Украины от 07.12.2004 г. № 598. Показатели рентабельности предназначены для оценки эффективности использования ресурсов банка, эффективности ведения бизнеса и сравнения позиций отдельных банков на рынке.

Финансовые мультипликаторы, применяемые для оценки банков

При оценке нефинансовых компаний обычно используются всем известные показатели, такие как: чистая прибыль, оборачиваемость, EBITDA и ее отношения к долгу. Для финансовых организаций, таких как банки, многие из них утрачивают свое значение из-за специфики бизнеса.

В данной статье будут рассмотрены наиболее популярные показатели, применяемые в банковской отрасли, а также приведены примеры их оптимальных значений. В качестве примеров будут рассмотрены 5 крупнейших банков России.

Revenue или Gross income

CET1

Return on equity или ROE — это отношение чистой прибыли к капиталу компании. Отображает отдачу на вложенные акционерами денежные средства. В странах с развитой экономикой нормальным показателем считается 10%. Для развивающихся стран рассматривается цифра 10-20% и более.

У конкурентов этот показатель составит:

Банк «Санкт-Петербург» 11,9%

Return on assets или ROA, характеризует отдачу от использования всех активов организации. Для банков 2-5% считается хорошим показателем. Однако, много зависит от структуры бизнеса. Бизнес модель Тинькофф предполагает отсутствие банковских отделений, поэтому этот показатель у них будет значительно выше.

Рассчитывается этот показатель похожим на ROE образом, но здесь мы чистую прибыль делим на активы. У Сбербанка этот показатель равен 3,05%

Для остальных рассматриваемых банков:

Банк «Санкт-Петербург» 1,34%

Revenue или Gross income

Revenue (выручка) или Gross income (так у банков называется сумма процентных и комиссионных доходов). Под процентными доходами обычно понимают полученные проценты по кредитам, долговым ценным бумагам и средствам в банках. А под комиссионными доходами непосредственно комиссию за обслуживание всех счетов, кредитов, транзакций и т.п. Соответственно, чем больше эта выручка, тем лучше.

NIM

Net interest margin или чистая процентная маржа, рассчитывается как «чистые процентные доходы» (процентные доходы + процентные расходы) деленные на «итого активы». Показатель, похожий на ROA, также отображает отдачу от использования всех активов организации, но в чистых процентных доходах. То есть в доходах от процентов по кредитам, долговым ценным бумагам и средствам в банках.

Для рассматриваемых банков составляет:

Банк «Санкт-Петербург» 3,4%

Loans to deposit – отношение выданных банком кредитов к депозитам. Данный показатель отображает основную структуру деятельности банка. Нормальным считается соотношение 0.8-1, в РФ 0.7-1. Если показатель меньше 0.7, это значит, что большинство привлеченных банком средств (депозиты), он тратит не на выдачу кредитов, а на вложения в ценные бумаги. Соответственно и уровень доверия к такому банку ниже. Однако для таких банков, как «Санкт-Петербург» это можно считать нормальным (если значение не слишком низкое), так как большинство заемщиков с низким уровнем риска уходят в большие банки, такие как Сбербанк и ВТБ, из-за чего меньшим банкам приходится больше вкладывать в ценные бумаги, которые по их оценкам, могут нести меньшие риски по сравнению с сомнительными заемщиками.

Банк «Санкт-Петербург» 0,72%

Cost to income ratio показывает операционные расходы, как процент от операционной прибыли (OPEX/Gross income). Банки всегда стремятся снизить этот показатель. По идее, он должен масштабироваться со временем. То есть, при росте операционных доходов, он должен в процентном соотношении становиться меньше. Это условие должно выполняться, так как операционные расходы у банка обычно фиксированные и не увеличиваются от количества новых кредитов. Соответственно, при увеличении выручки операционные расходы изменяются незначительно, из-за чего данное условие можно считать приемлемым. Если оно выполняется, это значит, что банк хорошо справляется со своими обязанностями.

В зависимости от специфики отчетности банка он может рассчитываться по-разному.

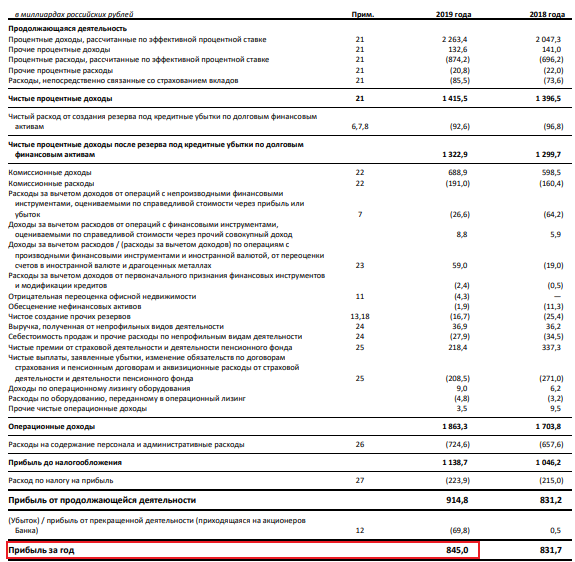

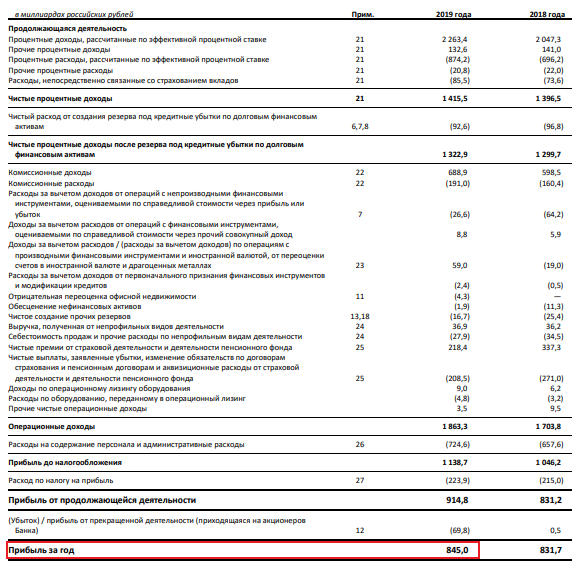

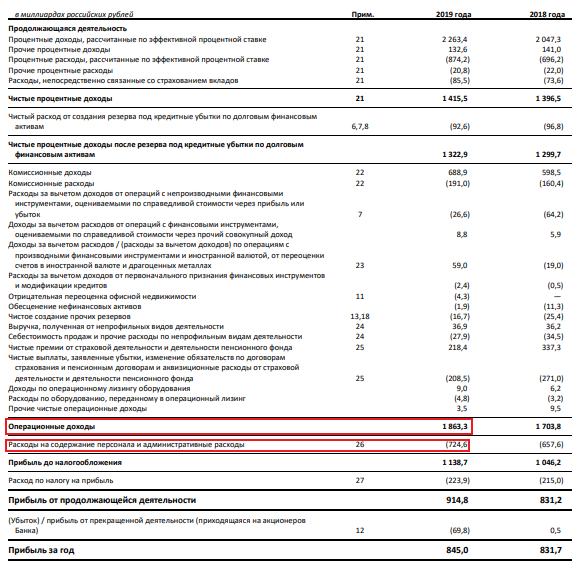

Сбербанк считает его как расходы на содержание персонала/операционные доходы. За 2019 год получается 0.38%.

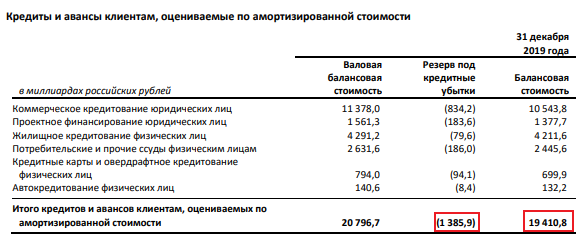

Cost of risk (стоимость риска) — показатель, характеризующий степень риска, которую берет на себя банк выдавая кредиты. Чем ниже показатель, тем лучше. Рассчитывается как сумма созданных резервов под кредитные потери, деленная на размер кредитного портфеля. Также возможен и другой расчет, включающий не все резервы, а только те, которые создавались в конкретном году. Их можно найти в отчете о прибылях и убытках, строка после чистых процентных доходов.

Сами резервы под кредиты рассчитываются по внутренним методикам банка. Обычно берутся показатели дохода, наличия/отсутствия просрочки по кредитам, возраст заемщика и т.п. Также резервы могут увеличиваться в течении жизни кредита. Например, если был взят кредит и по нему регулярно выплачивались проценты, то резерв был одним. Потом заемщик просрочил уплату на 30, 30-90, 90-180 или 180-360 дней и резерв изменялся при прохождении каждой из этих границ. Такие сроки у банков могут быть разными.

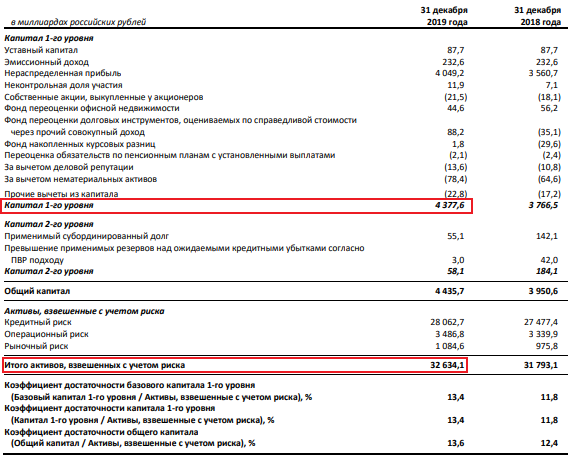

Common Equity Tier 1 или достаточность базового капитала по Базель III. Показатель, который более интересен ЦБ, нежели обычным инвесторам. Однако, в случае со Сбербанком нас он тоже интересует, так как в дивидендной политике банка указано, что при его соблюдении на уровне 12.5% в дивиденды будет направляться 50% чистой прибыли по МСФО. В противном случае – меньше.

Рассчитывается достаточно сложно. Для этого нужно взять капитал первого уровня (уставной капитал + эмиссионный доход + нераспределенная прибыль – гудвил и/или нематериальные активы) и поделить на активы, взвешенные по риску. Это специально рассчитанные банком активы, которые обычно превышают стоимость активов в стандартном балансе.

Таким образом, мы рассмотрели все наиболее популярные показатели, используемые инвесторами при оценке банков, а также разобрали практические примеры их расчета и показали, где их можно найти в отчетности на примере Сбербанка.

В следующей статье мы разберем оценку структуры кредитного портфеля банка и расскажем, как частный инвестор может самостоятельно оценить надежность банка, не прибегая к расчетам и какие наиболее популярные интернет ресурсы для этого можно использовать.

«Хоум-кредит»: активы снизились на 7%, прибыль упала на 57%

Отчет за 1 полугодие 2020 года

Банк размещает облигации на Московской бирже: частные инвесторы могут купить несколько рублевых выпусков с доходностью выше, чем по депозитам, — в том числе облигации дочерних компаний. Например, купонная доходность относительно текущей рыночной цены облигации «ХКФ Банк Б06» — 8,33%.

Чтобы решить, стоит ли давать в долг кредитной организации, нужно оценить ее надежность и устойчивость, да и вообще понять, как она зарабатывает деньги и способна ли вернуть долг.

31 августа банк разместил на своем сайте сокращенную консолидированную промежуточную финансовую отчетность по МСФО за первое полугодие. Она поможет нам разобраться в структуре банка и ответить на ряд вопросов:

Инвестиции — это не сложно

На чем зарабатывает банк

«Хоум-кредит» зарабатывает на выдаче кредитов физическим лицам. Уровень кредитной активности рассчитывается так: выданные кредиты делят на общие активы. У «Хоум-кредит» этот показатель равен 71% — на конец 2019 было 76%.

Показатель говорит о том, на чем банк специализируется и куда предпочитает направлять ресурсы для получения прибыли. Каждый седьмой рубль активов из десяти — это кредит клиенту.

Более 99% кредитов — кредиты наличными, потребительские кредиты и кредитные карты. Все это — необеспеченные кредиты. И вот почему это плохо:

Если сравнить отношение выданных кредитов физическим лицам к общим активам, показатель не изменится — то есть все кредиты банк выдает физлицам. Показатель говорит о «розничной» направленности банка: каждый седьмой рубль из десяти — это кредит не просто клиенту, а именно физическому лицу.

Активы банка сократились на 7% — в первую очередь это связано с уменьшением кредитного портфеля на 14%: с 262 до 225 млрд рублей. Снижение общих активов — и особенно тех, что генерируют прибыль, — конечно, негативное событие: сокращается рыночная доля на высококонкурентном рынке, из-за уменьшения активов банк недополучает прибыль.

При этом, по данным Банка России, общий рост активов в банковском секторе в первом полугодии составил 9,3%, а объем кредитования физлиц вырос на 4,1%. Получается, присоединиться к общему тренду наращивания активов и кредитного портфеля «Хоум-кредиту» не удалось. Этот факт может указывать на проблемы в управлении.

Какое качество у этих активов

Не будем углубляться в портфель инвестиционных ценных бумаг, которым владеет банк, потому что он составляет лишь 10% общих активов. Сосредоточимся на кредитном портфеле.

Оценить его качество нам помогут показатели, значения которых уже подсчитаны в отчете:

А теперь самое приятное: по этим данным определим качество кредитного портфеля.

Показатель качества кредитов = Неработающие кредиты / Кредитный портфель. Показатель равен 4,3%. В 2019 году было 3,1%. То есть неработающих кредитов в банке стало больше. По данным Банка России, на 01.07.2020 доля неработающих кредитов розничного портфеля по рынку выросла до 8,7%. У «Хоум-кредита» показатель в два раза ниже среднего по рынку.

Резервы полностью покрывают неработающие кредиты — 139 против 128% в конце 2019 года. Коэффициент остается на высоком уровне, показатель хороший.

Стоимость риска, или cost of risk, — важный показатель, характеризующий стоимость страхования от возможных кредитных убытков. Рассчитывается так: Резервы под обесценение / Кредитный портфель. К концу первого полугодия показатель составил 6%, в 2019 было 4%. Для сравнения: у Райффайзенбанка CoR составил 2,5%, а у Тинькофф — 18,2%. Повышение стоимости риска за полгода может быть связано с ухудшением платежного поведения российских заемщиков и превентивным увеличением резервов.

В названии статьи я указал, что прибыль банка упала на 57%, но связано это как раз с увеличением отчислений в резервы под обесценение. Качество кредитного портфеля ухудшилось и, возможно, продолжит ухудшаться — и банк застраховал себя от возможных потерь на случай, если кредиты станут безнадежными (дефолтными). У «Хоум-кредита» достаточно резервов под проблемные кредиты в случае дефолта заемщика.

Доходность активов

Разберемся, сколько банк зарабатывает, кредитуя население, и достаточно ли ему этих денег на поддержание своей деятельности.

У «Хоум-кредита» два основных вида дохода: процентный и комиссионный. На долю чистого процентного дохода приходится 86%. А в условиях снижения процентных ставок комфортнее себя чувствуют банки, в которых преобладает комиссионный доход, а не процентный: снижение ставок приводит к сокращению чистой процентной маржи кредитной организации — а значит, к снижению прибыли.

В отчете банка нет данных об эффективных процентных ставках по кредитам и депозитам — придется ждать годового отчета. Для общего понимания: в 2019 году эффективная процентная ставка по кредитам в рублях физлицам составила 20,4%, а в казахских тенге — 30,5%. А вот текущие счета и депозиты клиентов обошлись банку в 6,9% в рублях и 11,3% в тенге.

Разберем важные показатели рентабельности и эффективности, которые помогут нам ответить на поставленные выше вопросы: ROA, ROE, CIR и NIM.

ROA (return on assets), или возврат на вложенные активы, показывает рентабельность активов — насколько эффективно банк ими пользуется. Делим чистую прибыль на общие активы и умножаем на 2, потому что рассматриваем период в полгода. Получаем 2,34%, ROA снизился с 5,1% за аналогичный период прошлого полугодия. Если учесть, что средний ROA по банковскому сектору составил 1,85%, то показатель «Хоум-кредита» не выглядит бледно. Может насторожить снижение рентабельности в 2 раза, но причина в том же увеличении отчислений в резервы под обесценение.

ROE (return on equity) — показывает рентабельность капитала, то есть то, насколько эффективно банк им управляет. Расчет аналогичный, только вместо общих активов берем капитал. ROE составил 8,9%, снизился с 20,5% за аналогичный период прошлого года. Средний ROE по банковскому сектору составил около 16,8% за первое полугодие 2020 года.

CIR ( cost-to-income ratio) — это отношение административно-управленческих расходов к операционным доходам. Чем ниже этот показатель, тем меньше своей прибыли банк тратит на административные расходы и зарплату персонала.

У «Хоум-кредита» этот показатель равен 48%, снизился с 49% за аналогичный период прошлого года, резервы под обесценение не учитываются. Получается, 48 из 100 заработанных рублей банк тратит на персонал и работу отделений. У конкурентов: Тинькофф — 32%, ВТБ — 44%, Райффайзенбанк — 40%, «Альфа-банк» — 34%, Московский кредитный банк — 31%.

NIM (net interest margin) — соотношение чистого процентного дохода банка к средней сумме его активов, приносящих проценты. Показатель помогает понять, насколько эффективно проводятся банковские (активные) операции. Розничный бизнес — наиболее высокомаржинальный в банковской сфере.

Чистая процентная маржа банка в первом полугодии составила 12,5%, что на процентный пункт ниже по сравнению с первым полугодием 2019 года. 12,5% означает, что на каждые 100 рублей работающих активов — кредиты клиентам, вложения в ценные бумаги и другое — банк сгенерировал 12,5 Р дохода после того, как все процентные расходы — по депозитам клиентов и другие — оплатили.

Для сравнения: NIM у Тинькофф — 19,3%, у «Альфа-банка» — 4,4%, у Московского кредитного банка — 2,2%, у ВТБ — 3,7%. «Хоум-кредит» достаточно успешно проводит розничные банковские операции, добиваясь высокой отдачи.

Можно сделать вывод, что банк прибыльный, рентабельность держится примерно на среднебанковском уровне. Но доминирующая роль процентного дохода над комиссионным в условиях снижения процентных ставок может сыграть злую шутку.

Каким образом банк фондируется

Фондирование — это привлечение ресурсов для деятельности. Можно привлекать вклады населения и компаний, выпускать облигации, можно привлекать межбанковские займы или ресурсы ЦБ — все это фондирование.

У «Хоум-кредита» 85% общих обязательств — текущие счета и депозиты клиентов — 198,6 млрд рублей, которые, в свою очередь, на 96% представлены средствами населения. Преобладание средств клиентов наблюдалось и в конце 2019 года — 84% общих обязательств.

Текущие счета и депозиты относятся к краткосрочному фондированию, в отличие от облигаций, которые считаются средством для долгосрочного привлечения ресурсов. Чем больше разнообразие ресурсной базы, тем выше диверсификация и меньше зависимость от одного источника. Например, при высокой концентрации средств населения есть риск ликвидности: если много клиентов разом решат обналичить вклады, у банка может не остаться денег на деятельность.

В среднем по рынку доля средств физических лиц в пассивах банковского сектора России в первом полугодии 2020 года составила 30,7%. Следующими идут депозиты и средства организаций, кроме кредитных, — 29,2%.

Можно сделать вывод, что у «Хоум-кредита» слабо развита ресурсная база, представленная на 81,2% средствами населения.

Есть ли проблемы с ликвидностью

Ликвидность банка — это способность своевременно выполнять свои обязательства. На примере «Хоум-кредита» : 81% от общих денег физические лица имеют право забрать в любой момент. Чтобы этого не допустить, Центробанк создал специальные нормативы ликвидности. Чтобы выполнять эти нормативы, банки используют различные методы управления ликвидностью.

Посмотрим на показатели трех основных нормативов, чтобы понять, есть ли у «Хоум-кредита» проблемы с ликвидностью:

В финансовой отчетности данных нет, поэтому заходим на сайт ЦБ РФ и видим следующее на 01.07.2020:

Я просмотрел показатели нормативов за каждый месяц в 2020 году — нормативы ни разу не нарушались.

У «Хоум-кредита» с ликвидностью все в порядке, нормативы он исполняет с заметным запасом. Но не стоит забывать, что ликвидности банка противостоит понятие доходности. Избыточная ликвидность снижает прибыльность операций: высоколиквидные активы, как правило, менее доходны, потому что в любой момент их могут обменять на деньги.

Есть ли проблемы с капиталом

Последний вопрос — о капитале. Капитал — это собственные средства банка, они нужны, чтобы при неожиданных финансовых потерях и даже просто ожидаемых убытках обеспечить исполнение всех обязательств перед кредиторами и акционерами. При прочих равных условиях, чем выше капитал банка, тем он надежнее. Существуют обязательные нормативы достаточности капитала, которые рассчитываются по методике ЦБ РФ и Банка международных расчетов (БМР).

Основной норматив достаточности капитала от ЦБ РФ — Н20.0. Это норматив для банковских групп — его обязаны соблюдать все кредитные организации. Минимальное значение — 8%. При несоблюдении Н20.0 Центробанк может отозвать лицензию.

Минимальный коэффициент достаточности капитала от Банка международных расчетов тоже равен 8%. Расчет капитала и активов, взвешенных с учетом риска, проводится по разным методикам, поэтому значения Н20.0 и коэффициента достаточности капитала БМР различаются.

К концу первого полугодия 2020 Н20.0 «Хоум-кредита» составил 14,3% — в конце 2019 года он был 13,4%. А коэффициент достаточности капитала составил 29,2% — в конце 2019 он был 25,9%. Для сравнения: в среднем в банковском секторе Н20.0 равнялся 12,76%.

«Хоум-кредит» достаточно капитализирован, чтобы выполнять свою защитную функцию и сохранять платежеспособность в случае неблагоприятных обстоятельств, при этом продолжая свою деятельность.

В итоге

Несмотря на падение прибыли и уменьшение доли активов, с ликвидностью и капиталом у банка проблем нет. Более того, последние года улучшается норматив достаточности капитала. Эффективность использования ресурсов на высоком уровне, но все равно ниже, чем у конкурентов, например у Тинькофф. Просроченные на более чем 90 дней кредиты полностью покрыты сформированными резервами.

Но есть и слабые места: большая доля расходов на зарплату (показатель CIR), высокая концентрация розничных необеспеченных кредитов и такая же высокая концентрация депозитов населения.

В помощь инвестору: как анализировать отчетность банков

Значимость оценки банковской отчетности обусловлена глобальной ролью банковской системы в экономике государства. Банк как финансовый посредник между лицами, обладающими временно свободным капиталом, и теми, кто нуждается в финансировании своей деятельности, выполняет функцию кровеносной системы страны.

От полноты представляемых банками данных и их достоверности зависит объективность принимаемых инвестиционных решений. Учет динамики финансовых и операционных показателей позволяет осуществлять рациональный выбор банковских акций в качестве объекта вложения средств.

При анализе банковской отчетности следует учитывать особенности кредитных финансовых организаций (банков) перед нефинансовыми – производственными и сервисными предприятиями.

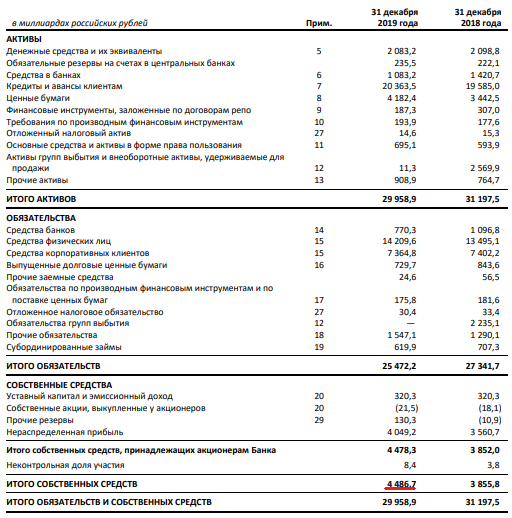

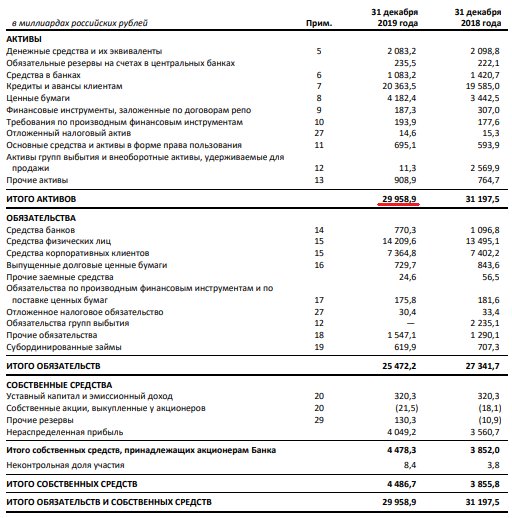

Во-первых, это высокая доля заемного капитала в структуре баланса (отчете о финансовом положении) при низком удельном весе собственного капитала. Например, для Сбербанка России доля собственных средств в валюте баланса на конец II кв. 2019 г. составляла около 13%.

Данный факт является естественным для банковской отрасли, поскольку основным видом деятельности финансового посредника является привлечения заемных денежных средств с последующим их предоставлением заинтересованным в капитале лицам на основе срочности, платности и возвратности.

Собственный же капитал банка играет роль «подушки безопасности» на случай непредвиденных расходов, связанных с неблагоприятными условиями хозяйствования и возможным оттоком средств вкладчиков.

Капитал банка (собственные средства) рассматривается в качестве предельной величины гарантий по своим обязательствам.

Для нефинансовых организаций такая низкая доля собственного капитала относительно величины заемных средств означала бы ухудшение финансового положения и снижения финансовой устойчивости, способной привести к банкротству организации. Исключением могут служить отрасли, характеризующиеся высокой оборачиваемостью капитала, например, предприятия розничной торговли-ритейл.

Во-вторых, существенным отличием банков от производственных предприятий является процесс регулирования их деятельности.

В данном случае Центральный банк РФ выполняя функции регулятора банковской системы, устанавливает обязательные нормативы деятельности, соблюдение которых призвано снизить риски функционирования кредитной организации и обезопасить вкладчиков и контрагентов от возможных потерь своих средств.

Установлены 23 обязательных норматива ЦБ, характеризующих достаточность капитала, ликвидность активов, предельные размеры активных операций и величину различных видов риска. Основными из них считаются нормативы достаточности капитала и ликвидности.

В-третьих, отличительной особенностью банковской деятельности является процесс ведение бухгалтерского учета.

Непрерывный, ежедневный банковский учет оборотов и остатков по счетам обусловлен необходимостью контроля за рациональным использованием финансовых ресурсов и оценки рисков проведения банковских операций.

На рисунке 1 приведем перечень показателей и мультипликаторов, используемых для экспресс-оценки деятельности кредитной организации и ее ценности.

Для принятия взвешенного инвестиционного решения рассмотрим совокупность показателей деятельности кредитной организации, сгруппировав их в 3 блока.

Следует отметить, что абсолютные значения показателей интересны для сравнения масштабов деятельности организации и определения ее места в конкурентной среде.

Для оценки же эффективности деятельности банка в первую очередь необходимо учитывать относительное изменение показателей во времени. Динамическая оценка финансовых результатов для принятия инвестиционного решения является определяющей.

Основные финансовые показатели

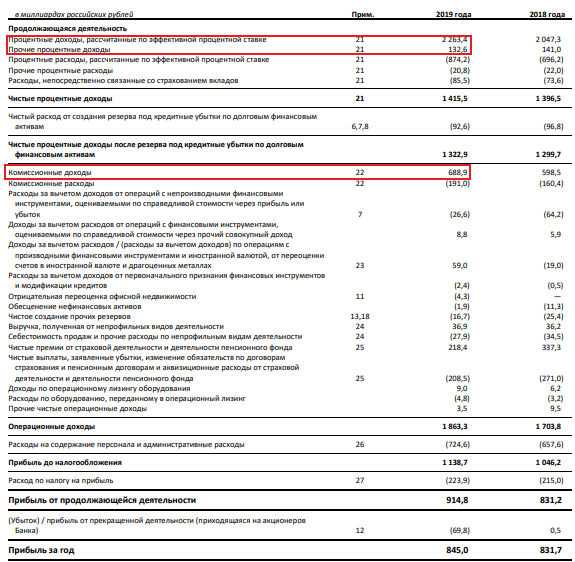

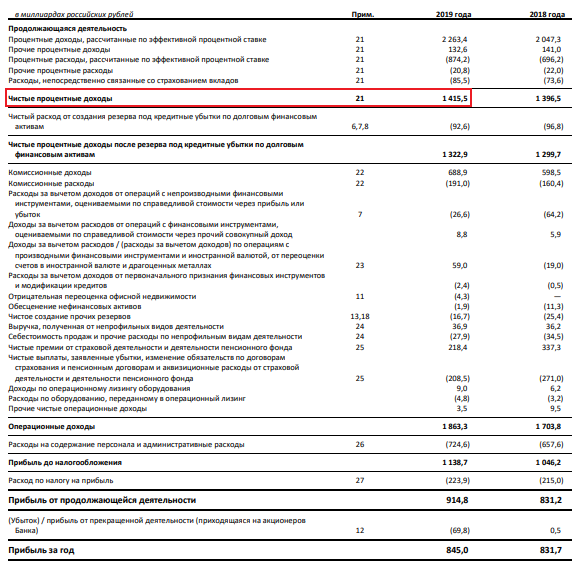

Так, в блоке «основные финансовые показатели» отражены финансовые результаты деятельности банка, которые можно найти в отчете о прибылях и убытках (ОПУ).

Разница между доходами от ссудного капитала (процентные доходы по эффективной процентной ставке + прочие %-ные доходы) и расходами по депозитам (процентные расходы по эффективной процентной ставке + прочие %-ные расходы + страхование вкладов) формирует чистый процентный доход банка. Обычно удельный вес этих статей ОПУ является определяющим в итоговом результате деятельности организации.

Комиссионный доход банка не относится к процентным доходам, формируясь за счет комиссий за проведенные операций. По данным финансовой отчетности крупнейших российский банков за II кв. 2019 г. комиссионные доходы составляли 32% от величины процентных доходов у Сбербанка и 24% у ВТБ.

Величина данного показателя достаточно волатильна, поэтому для корректного учета комиссионной составляющей деятельности банка можно использовать и показатель комиссионной доходности, как отношение комиссионного дохода к сумме работающих активов.

Так называемое «золотое правило экономики» заключается в стремлении к превышению темпов роста доходов над темпами роста расходов. Нарушение же этого правила приводит к снижению эффективности деятельности и в конечном счете к нарушению финансовой устойчивости организации.

Таким образом, для оценки финансового положения банка нам необходим учет динамики показателей доходных и расходных статей за отчетный и предшествующие периоды времени, а также соотнесение темпов изменения данных показателей.

Обязанностью банка является формирование резервов под возможные потери по выданным кредитам.

Рост данного показателя отражает естественный процесс увеличения кредитного портфеля банка и это мы можем оценить, сравнивая темпы изменения Активов (ОПФ) с темпами изменения резервов (ОПУ).

При этом, увеличение резервов характеризует закладываемую банком вероятность невозврата выданных средств, изменяя при этом категорию качества кредита с менее рискованного на более и наоборот.

Результаты от торговых и прочих операций окончательным образом формируют операционные доходы банка.

После корректировки последних на административные расходы и содержание персонала (операционные расходы), а также налог на прибыль мы получаем искомую чистую прибыль.

Заметим, что при оценке эффективности деятельности, используя показатели рентабельности, применяются различные виды прибыли. Некоторые организации, например Сбербанк, и ряд отраслевых аналитиков для получения сопоставимых в разные периоды результатов, используют чистую прибыль без учета финансового результата от прекращенной деятельности в этом периоде, так называемую прибыль от продолжающейся деятельности.

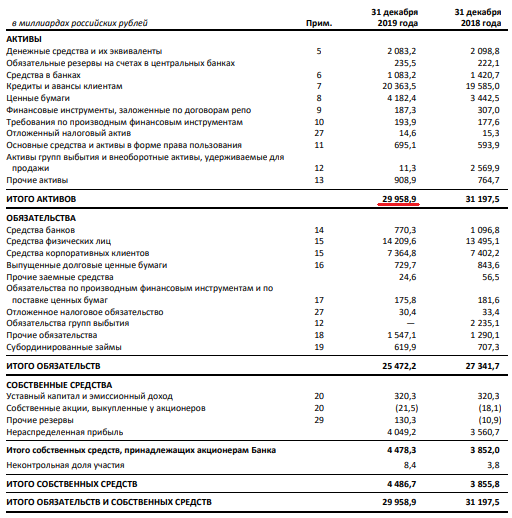

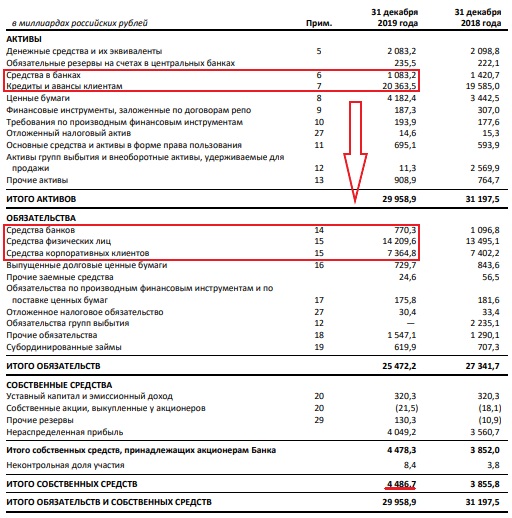

Основные балансовые показатели

Во втором блоке «основные балансовые показатели» рассматриваются статьи отчета о финансовом положении (ОФП) кредитной организации.

Кредитный портфель банка представлен сочетанием корпоративных и розничных кредитов. Для оценки кредитного портфеля в динамике используют укрупненный показатель, включающий в себе обязательные резервы на счетах Центрального банка. Рост кредитного портфеля отражает процесс расширения ссудного бизнеса организации.

При этом доходность корпоративного портфеля обычно является меньшей, чем по розничному кредитному портфелю. Это обусловлено тем, что более высокие риски частных лиц соответствуют и более высокой доходности, требуемой от них со стороны банка.

Например, доходность корпоративных кредитов Сбербанка находилась на уровне 8,6% годовых во II кв. 2019 г., а более рискованные операции по розничному кредитованию банк оценивал в 12,2% годовых.

Именно поэтому, учет изменения в структуре кредитного портфеля так важен для получения итоговых финансовых результатов.

В Пассиве баланса (ОФП) находятся средства клиентов. Структура также представлена средствами физических и юридических лиц. Как правило к клиентскому портфелю не относятся средства банков, долговые и налоговые обязательства.

Для обеспечения финансовой устойчивости банка важно, чтобы стоимость средств клиентов для организации была ниже доходности кредитного портфеля.

Здесь относительными показателями оценки служат: отношение чистых кредитов к депозитам или кредитного портфеля к средствам клиентов.

Капитал банка (собственные средства) один из важнейших показателей финансового положения кредитной организации, характеризующий ее устойчивость.

На основе капитала рассчитывается несколько показателей эффективности деятельности банка, в том числе обязательные нормативы ЦБ России по достаточности средств кредитной организации.

Динамика собственных средств отражает изменение величины нераспределенной прибыли накопленным итогом.

Доля неработающих кредитов (сумма всех кредитов с задержкой платежа свыше 90 дней) в кредитном портфеле и покрытие резервами неработающих кредитов показывает способность банка управлять кредитными рисками и меру ответственности по страхованию своего финансового состояния путем формирования достаточных для этого резервов.

Финансовые коэффициенты и мультипликаторы стоимости

Третий блок показателей для оценки и анализа банковской отчетности, включает в себя многочисленные «финансовые коэффициенты и мультипликаторы стоимости». Рассмотрим каждый из них и определим их значимость в процессе принятия инвестиционного и управленческого решения.

Оценку эффективности работы любой организации проводят исходя из отдачи на вложенный капитал или рентабельности ее деятельности. И банк не исключение.

Рентабельность деятельности банка рассчитывается исходя из того, какой показатель мы хотим оценить. Это может быть рентабельность капитала банка (пассив баланса) или рентабельность его активов (актив баланса).

Рентабельность активов, ROA (Return on Assets) – коэффициент, отражающий способность активов банка генерировать прибыль.

Как уже было отмечено выше, содержание числителей и знаменателей коэффициентов рентабельности может отличаться в зависимости от базы расчета, применяемой в той или иной организации и аналитической группе исследователей.

Активы оцениваются или на конец отчетной даты или как средние активы за исследуемый период времени (среднеарифметическое активов на конец и начало периода).

При оценке рентабельности за период, отличный от года в числителе используется поправочный коэффициент, равный 365 дням / количество дней в периоде.

Ряд банков и экспертов используют показатель чистой прибыль за период, другие используют доналоговую прибыль или прибыль от продолжающейся деятельности, которая учитывает налог на прибыль организации.

Важно, не то, какой вид прибыли, активов или капитала используется для расчета финансового коэффициента. Для получения сопоставимых во времени оценок методика расчетов должна быть неизменной у каждого из экспертов.

Данное правило касается и прогнозных значений показателей, рассчитываемых различными профессиональными пользователями информации.

Рентабельность капитала (собственных средств), ROE (return on equity) – показатель, характеризующий эффективность использования не всего капитала (или активов) банка, а лишь той его части, что принадлежит собственникам банка.

Международное агентство финансовой информации Reuters данный показатель рассчитывает, используя прибыль до налогообложения, т.е. без учета налога на прибыль и корректировки на прибыль от прекращенной деятельности, отнесенную к среднеарифметическому значению капитала (собственных средств банка) за период:

Сбербанк для расчета ROE использует показатель чистой прибыли от продолжающейся деятельности, соотнося его с общим капиталом на конец предыдущего периода, рассчитанным в соответствии с требованиями «Базель III».

При прочих равных чем выше значения коэффициентов рентабельности, тем лучше. Положительная динамика коэффициентов также говорит о росте эффективности деятельности банка. Однако у доходности есть и обратная сторона – риск, учет которого предопределяет финансовую устойчивость организации.

Чистая процентная маржа, NIM (Net Interest Margin) – коэффициент, характеризующий эффективность проведения активных операций. Это один из основных показателей, применяемый для оценки динамики процентных доходов банка и стоимость его фондирования относительно активов.

Расчет чистого процентного дохода мы рассматривали в 1 блоке основных финансовых показателей. Знаменатель формулы представлен в качестве среднеарифметических активов, генерирующих процентный доход банка.

Стагнация данного показателя наблюдается при снижении процентных ставок в экономике и росте рисковых операций банка, влекущих как создание резервов под обесценение кредитов, так и полную потерю их стоимости.

Отрицательное значение коэффициента будет означать, что управляющий банка получил убыток от инвестиций в исследуемом периоде в силу того, что процентные расходы по вкладам превысили инвестиционные доходы от ссудного капитала.

Стоимость риска, COR (cost of risk) – коэффициент отражающий устойчивость финансовой организации. В общем смысле, это стоимость страхования на случай ущерба. Для банка – это затраты на создание резервов под возможные потери, соотнесенные с размером кредитного портфеля.

Чем выше данный показатель, тем выше риск проводимых операций, обуславливающих необходимость доначисления резервов и соответственно выбытие данной части капитала из рабочего, приносящего банку доход. Снижение данного показателя является позитивным сигналом и означает снижение риска отдельно выданного банком кредита.

Отношение операционных расходов к доходам, CIR (cost to income ratio) – коэффициент, отражающий способность банка управлять своими доходами и расходами.

Чем ниже этот показатель, тем меньше своей прибыли банк тратит на административные расходы и зарплату персонала.

При значении показателя 100% и больше банк ведет убыточную деятельность. Например, отношение операционных расходов к операционным доходам Сбербанка по итогам II кв. 2019 г. составило 34,6%.

Обязательные нормативы Банка России, Н1/Н23 – коэффициенты, отражающие способность кредитной организации вести беспрерывную деятельность, отвечать по своим обязательствам и управлять рисками.

Основными нормативами для обязательного их соблюдения банками являются нормативы достаточности собственных средств, отражающие способность банка отвечать по своим обязательствам и нормативы ликвидности, характеризующие возможность в кратчайшие сроки и без существенных потерь обеспечить банком возвратность капитала, таким образом нивелируя риск потери платежеспособности кредитной организации.

Например, норматив Н1.0 (достаточность собственных средств (капитала) банка). Требуемое ЦБ минимальное значение коэффициента составляет 8%.

Формулы для расчета обязательных нормативов громоздки. С целью оценки устойчивости банка достаточно использовать официальную информацию о значениях этих коэффициентов от ЦБ РФ и в отчетности банка (Таблица 1).

Здесь главное – отслеживать динамику данных показателей во времени с целью избегания рисков «санкций» со стороны регулятора к банку, нарушившему данные нормативы. За последние годы большинство случаев санирования или отзыва банковских лицензий предвещало снижение показателей обязательных нормативов.

Из таблицы видно, что Сбербанк соблюдает с «запасом» обязательные нормативы достаточности капитала. Нисходящая динамика по основному нормативу Н1.0 обусловлена выплатой больших годовых дивидендов организацией по итогам деятельности 2018 г., что привело к снижению собственных средств банка.

Наконец, финансовыми коэффициентами, на которые следует обращать свое внимание при оценке инвестиционной привлекательности акций банков являются мультипликаторы стоимости P/E, P/BV.

Сравнительный подход к оценке стоимости бизнеса предполагает исследование финансовых мультипликаторов различных компаний и нахождение инвестиционно привлекательных акций для вложения средств.

Специфика банковской отрасли накладывает свои ограничения на использование тех или иных финансовых мультипликаторов. Как правило, именно эти 2 коэффициента наиболее часто встречаются в отраслевых аналитических оценках.

P/E – срок окупаемости инвестиций в акцию, рассчитываемый в годах.

При прочих равных считается, что если значение p/e низкое, относительно аналогов и среднеотраслевого значения, то компания является недорогой, обладающей потенциалом роста.

Однако, у развивающихся компаний с высоким темпом роста прибыли значение мультипликатора будет более высоким, нежели у давно функционирующей организации. Для учета темпа роста прибыли используется модифицированный показатель P/E Growth Ratio.

Например, если показатель P/E Сбербанка по итогам полугодия составил 5,9, а темп роста годовой чистой прибыли за последние годы находился на уровне 19%, то P/E GR=0,31. Это значит, что компания торгуется с дисконтом относительно своих будущих прибылей. При прочих равных мультипликатор P/E GR ≤ 1 означает высокий инвестиционный потенциал от вложения в акции банка.

P/BV – финансовый мультипликатор, показывающий на сколько текущая рыночная цена соответствует балансовой стоимости активов банка.

Рассчитывается как отношение капитализации банка к его собственным средствам (капиталу):

Так, капитал Сбербанка на конец I полугодия по ОФП составлял 3983,1 млрд. руб., а капитализация на соответствующую дату 4964 млрд. руб. Значит P/BV = 1,25. Это значит, что компания торгуется на 25% дороже собственных средств. По этому показателю у ВТБ Банка P/BV = 0,6, что отражает некое сравнительное преимущество последнего.

В качестве примера оценки и последующего анализа финансовой отчетности возьмем результаты ПАО Сбербанк России за I полугодие 2019 г. Динамика показателей относительно I полугодия 2018 г. отражена в таблицах в соответствии с предлагаемой в исследовании блочной структурой оценки банковской отчетности.

Анализируя основные финансовые показатели из отчета о прибылях и убытках (ОПУ) мы видим, что процентные доходы банка увеличились на 12,3% за последние 12 месяцев. Причиной такого изменения послужили рост кредитного портфеля Банка и стоимости заимствования как для юридических, так и для физических лиц.

При этом, отмечается опережающий темп роста процентных расходов (+34%) над доходами организации. Это привело к ограниченному росту чистого процентного дохода в 1,2%.

На положительную динамику чистых комиссионных доходов оказала прибыль по операциям с драгоценными металлами и иностранной валютой, против существенного убытка годом ранее.

Расходы на создание резервов снизились на 17,5% ввиду улучшения качества кредитного портфеля по части выбытия неработающих кредитов, таким образом ускорив рост операционных доходов банка до 8,67% за период.

По итогам I полугодия 2019 г. Сбербанк России заработал 476,9 млрд руб. чистой прибыли, увеличив финансовый результат на 11,6% относительно аналогичного периода прошлого года.

Согласно отчету о финансовом положении (ОФП) мы видим рост кредитного портфеля банка на 6,74% по сравнению с I полугодием 2018 г.

При этом отмечается двукратное несовпадение темпов роста привлекаемых (средства клиентов) и размещаемых средств, что может быть отражением снижения потребительской и деловой активности в стране. Показатель отношения чистых кредитов к депозитам снижается.

Доля неработающих кредитов в общем портфеле снизилась до 4,22% за счет улучшения ситуации по кредитной линии компании «Агрокор», тем самым улучшив качество кредитного портфеля. В следствии этого мы видим рост покрытия резервами неработающих кредитов до 29%.

В общем динамика финансовых коэффициентов банка выглядит нейтрально с тенденцией к снижению большинства показателей.

Наблюдается небольшое изменение по коэффициентам рентабельности активов и капитала. Однако текущие значения рентабельности находятся на уровнях, существенно превышающих средние значения по отрасли. Так, по данным ЦБ РФ на 1 июня 2019 г., рентабельность активов (ROA) кредитных организаций России составляла 1,9%, а рентабельность капитала (ROE) – 16,8%.

Чистая процентная маржа (NIM) Сбербанка после учета корректирующих показателей составила 5,34%, при этом произошло ее снижение относительно прошлого года на 0,72 п.п. Снижение стоимости риска (COR) отчасти было нивелировано отрицательной динамикой объемов кредитования юридических лиц.

Рост операционных расходов над доходами (CIR), как сообщает в своем пресс-релизе Сбербанк, был обусловлен «изменением методологии капитализации расходов на создание программных продуктов и повышением ставки НДС».

Коэффициенты достаточности капитала находятся на комфортном для банка уровне. Снижение обязательного норматива достаточности H1.0 вызвано уплатой годовых дивидендов по акциям Банка. Однако высокая доходность по чистой прибыли в постдивидендный период компенсирует выбытие капитала.

Мультипликаторы стоимости отражают высокую инвестиционную привлекательность вложения в акции Сбербанка России. Срок окупаемости инвестиций не превышает 6 лет, а текущая дивидендная доходность стремится к 8% годовых.

Таким образом, анализ финансовых результатов деятельности банка позволяет осуществить рациональный выбор наиболее инвестиционно привлекательных банковских акций и обезопасить себя от риска вложения своих средств в кредитные организации, обладающие низкой финансовой устойчивостью.

БКС Брокер

Последние новости

Рекомендованные новости

Хуже рынка выглядят бумаги интернет-компаний

Мнения аналитиков. О самых крупных оттоках из РФ с 2020

А волатильность не спадет

Дивидендный портфель 2021. Подводим итоги

Netflix берется за Индию. Пора ли покупать акции

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Акции, которые обеспечат будущее вашим детям: образование и финансы

Американские акции, по которым вырастут дивиденды в 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.