Что значит открыть вклад с повышенной ставкой

Виды банковских вкладов

Чтобы свободные деньги не лежали под матрасом, их можно положить в банк под проценты — заключить договор банковского вклада.

Деньги будут под защитой банка и государства, на них будут капать проценты. У всех банков разные условия и процентные ставки. Расскажем об основных видах банковских вкладах и какие из них выгоднее.

Срочные вклады

Срочный договор ограничивает вкладчика в использовании вложенных средств. Чтобы получить проценты по указанной в договоре ставке, вкладчик должен выполнить условия договора — продержать деньги определенное количество времени, иначе банк снизит ставку. До истечения срока закрыть счет можно, но вложенные деньги вкладчик получит без процентов или по сниженной ставке — это указано в договоре.

В срочных вкладах часто предусмотрена пролонгация — автоматическое продление по истечении срока действия. Период и условия продления определяются договором и могут отличаться от первоначальных.

Например, в договоре по вкладу на 1 год со ставкой 6% может быть указано, что если не забрать сумму по истечении года, то он «превратится» в депозит до востребования со ставкой 0,1% годовых.

Иногда банки допускают частичное снятие без потери процентов — с лимитами по сумме снятия. В этом случае в договоре должен быть прописан неснижаемый остаток — это минимальная сумма, которая должна остаться на счете. Нельзя снять часть неснижаемого остатка. Есть 2 варианта: снять все сразу, закрыть счет и потерять процентные начисления или оставить на счете эту минимальную сумму или больше.

Также иногда банки допускают дополнительное внесение средств — это возможность положить на счет дополнительные деньги уже после открытия депозита. Проценты будут начисляться на всю сумму. Но снять эти деньги обычно можно только в конце срока.

Срочные вклады позволяют банку планировать использование этих денег в своем обороте, поэтому проценты по ним выше, чем по депозитам до востребования. По некоторым вкладам возможно и внесение, и изъятие средств.

Вклады до востребования

При открытии депозита до востребования банк разрешает частично или полностью снимать деньги в любое время. Процентная ставка по такому вкладу ниже, чем по срочному. После частичного снятия проценты будут и дальше начисляться на остаток.

Как рассчитать проценты по вкладу

Формулы и примеры расчета с капитализацией, пополнением, частичным снятием

Этот материал обновлен 07.09.2021

Банки предлагают разные вклады со своими названиями и условиями. И предложение с самой высокой процентной ставкой может оказаться не самым выгодным — нужно смотреть условия и рассчитывать реальную доходность.

Как понять, что выгоднее: открыть депозит с процентными выплатами в конце срока, но под 5,1% годовых или с ежемесячной капитализацией, но под 5% годовых? Разбираемся.

Какие бывают проценты по вкладам в банке

Проценты бывают двух видов: простые и сложные.

Сложные. Несмотря на название, принцип их прост — они начисляются в течение срока вклада через равные интервалы. Например, ежемесячно или ежеквартально. Проценты начисляются на первоначальную сумму и на проценты от предыдущих периодов — вы получаете проценты на проценты. Это называется капитализацией.

В случае с ежемесячным начислением и вкладом на год вы как будто открываете вклад 12 раз подряд на 1 месяц, причем сумма вклада каждый раз увеличивается на сумму выплаченных за предыдущий месяц процентов.

Годовые проценты

Для сравнения условий вкладов используется годовая доходность. Можно вычислить, например, квартальную ставку, но удобнее сравнивать именно годовую.

Банки в своих предложениях указывают номинальную ставку годовых, которая не учитывает капитализацию, если она есть. В этом случае полезно рассчитать эффективную процентную ставку.

Эффективная процентная ставка позволяет сравнивать вклады с разными условиями: например, по одному вкладу проценты начисляются раз в месяц и капитализируются, а по другому выплачиваются в конце срока. Эффективная ставка позволяет привести эти два вклада к общему знаменателю и понять, какой из них выгоднее.

Вычисление эффективной процентной ставки

Для вычисления эффективной ставки по вкладам используется формула:

Период капитализации — это интервал времени, в конце которого начисляются проценты. У банковского вклада без капитализации проценты начисляются один раз за год в конце срока — значит, П = 1. При ежемесячной капитализации П = 12, при ежеквартальной П = 4, а если проценты начисляются каждый день, П = 365.

Зная эффективную процентную ставку, можно сравнивать банковские продукты с разными схемами начисления процентов.

Расчет простых процентов

Расчет сложных процентов

Вот некоторые банковские опции по депозитам.

Вклады с капитализацией. Как мы уже рассмотрели, вклады с начислением процентов поэтапно внутри срока называются вкладами с капитализацией. Периодичность капитализации может быть разная, обычно — раз в месяц, но бывает ежедневная или раз в квартал. Периодичность указана в договоре: чем чаще — тем быстрее будет увеличиваться сумма на депозите и тем больше банк начислит процентов.

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, при равных номинальных ставках такой вариант будет выгоднее, чем при начислении процентов в конце срока.

Рассмотрим варианты начисления процентов — от ежедневного до одного раза в квартал. Во всех случаях будем считать, что вы открыли депозит на 100 000 Р под 4,8% годовых на 1 год.

Ежедневная капитализация. Каждый день банк начисляет проценты и добавляет их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый день: 100 000 × 4,8% / 365 = 13,15 Р — эту сумму банк добавит к сумме вклада по истечении первого дня.

С каждым днем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Ежемесячная капитализация. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так.

Проценты за первый месяц: 100 000 × 4,8% / 12 = 400 Р — эту сумму банк добавит к сумме вклада по истечении первого месяца.

Ежеквартальная капитализация. Проценты начисляются раз в три месяца. Упрощенный расчет будет выглядеть так.

Проценты за первый квартал: 100 000 × 4,8% / 4 = 1200 Р — эту сумму банк добавит к сумме вклада по истечении первого квартала.

Вклады с пополнением. Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности. Для каждого вычисляем сумму процентов, складываем, делим на среднюю сумму вложений без учета начисленных процентов и на общую длительность.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием. Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Калькулятор доходности вкладов

Если примеры расчетов кажутся сложными, посчитайте эффективную процентную ставку по вкладу с помощью нашей эксельки:

Какие вклады облагаются налогом

В 2022 году безналоговый лимит может измениться, так как он зависит от ключевой ставки Центробанка России на 1 января.

За неделю до. Ставки по вкладам уже 10% годовых. Спешить в банк или подождать новую ключевую ставку?

В некотором царстве, в Российском государстве жил-был Иванушка-умничок. И начал он под Новый год великую думу думать: какими бы дарами на праздник родных и друзей подивить да порадовать. Глядит на полки магазинные: конфеты дорожают, техника заморская тоже не отстаёт… Дай, думает, из Китая всё закажу. И тут не свезло — доставка-то нынче оттуда больно долгая, не успеть никак. Плюнул Иванушка-умничок, да и положил все сбережённые на подарки деньги в банк под 10%. Благо, ставки нынче высокие да аппетитные. А теперь ко всем добрым молодцам вопрос: не напрасно ли нашего Иванушку умничком прозвали, али повременить надо было со вкладом да не зариться на ставки манящие?

Сказочно дорого всё. Фото: aliexpress.ru

До последнего в этом году заседания Центробанка по ключевой ставке остаётся неделя. И сам регулятор, и эксперты рынка уверены, что ставка вырастет, ведь она всё ещё ниже инфляции — 7,5% против 8,3%. Банки это «чувствуют», а потому продолжают и продолжают повышать ставки по вкладам. Если в конце октября мы радовались даже 8% годовых, то теперь такой процент по депозиту даёт даже Сбербанк, известный своей «скупостью» в плане условий по сбережениям. Какие самые высокие проценты сегодня предлагают банки страны и пора ли отдавать им свои накопления?

Новый рекорд — 10%

Центробанк ещё не поднял ключевую ставку, но банки действуют наперёд. Сегодня Промсвязьбанк поднял ставки по всем своим депозитам на 0,4%-0,7%. Руководитель центра накопительных и транзакционных продуктов ПСБ Лидия Хальфиева отмечает:

Декабрь традиционно является высоким сезоном на рынке привлечения вкладов. А последовательное повышение ключевой ставки в этом году и постепенный рост доходности депозитов повышают интерес населения к классическим инструментам сбережения. Сейчас многие россияне получают предновогодние премии и изучают наиболее доходные варианты размещения средств на вкладах. Часть клиентов переоформляет депозиты на новый срок под более высокий проценты. Следуя за спросом населения, мы увеличили доходность по самым востребованным депозитам

После этого увеличения вклад «Крутой процент» «поднялся над суетой» и предложил доходность 10% годовых — самую большую ставку на сегодняшний день.

Правда, она действует не весь срок вклада. Пресс-служба банка поясняет, что это так называемый вклад-лесенка:

Депозит открывается на 250 дней, срок разбит на процентные периоды, для каждого из которых действует своя процентная ставка. В первые 50 дней клиент получает повышенный доход 10%, при этом имеет возможность пополнять депозит на любые суммы. Ставка на период от 51 до 100 дней будет равна 9% годовых, от 101 до 250 дней — 7.5% годовых. Доход выплачивается в конце срока действия вклада

«Крутой процент» можно открыть и в отделении, и онлайн. Однако, открывая вклады-лесенки, следует понимать, что по итогу доходность не будет, как в рекламе. В данном продукте средняя доходность получается всего 8,3% годовых. К тому же, 250 дней — долгий срок, в течение которого ставки могут вырасти.

9,5% — тоже приятно

Сразу 2 банка за последнюю неделю подняли ставки по вкладам до 9,5% годовых. Во-первых, это Газпромбанк с его депозитом «Копить». Чтобы получить по нему ставку 9,5%, нужно:

Если эти условия не соблюдаются, вкладчики получат доходность от 6,64% при сумме вклада от 15 тысяч рублей и сроке от 3 месяцев. Чем больше срок, сумма и расходы по карте — тем выше ставка.

Второй банк, который начал предлагать ставку 9,5%, — Газэнергобанк. Его вклад «Эффективный» открывается на срок всего 181 день, сумма — от 50 тысяч рублей. В чём же подвох, спросите вы? В одновременном заключения договора страхования жизни, причём на длительный срок — от 5 лет.

9,2% — может, без условий?

Банк ДОМ.РФ тоже на неделе поднял ставки, и теперь на вкладе «Надёжный» можно зарабатывать… до 9,2%. А ведь все мы знаем, что значит «до»: без соблюдения определённый правил этого процента не видать, как своих ушей. Доходность 9,2% получат те, кто:

Те, у кого миллион нигде не завалялся, могут положить на депозит от 10 тысяч рублей на тот же срок и получить доходность 9,1% годовых, что тоже неплохо.

Снимать и пополнять вклад нельзя, а открыть его можно только на маркетплейсе «Финуслуги». Это в принципе удобно и вклады защищены, о чём мы писали ранее.

9,1% — это надолго

Буквально сегодня о повышении ставок по вкладом объявил и «Ренессанс Кредит». По его вкладу «Специальный» теперь можно получать доходность 9,1% годовых, срок вклада при этом — 550 дней (полтора года). Сумма — от 100 тысяч рублей. Открывать вклад нужно в интернет-банке или мобильном приложении, иначе ставка опустится до 8,8%.

9% — дело нехитрое

Что касается вкладов с доходностью 9% и ниже, то они теперь уже не редкость даже в самых крупных банках. Особых подвохов или условий у них обычно нет, так что вы можете самостоятельно посмотреть лучшие предложения по рынку на «Выберу.ру».

А как же праздник?

Скоро Новый год, а потому не только дорожают товары в магазинах и заканчиваются банкетные залы. Банки предлагают новогодние акции, в том числе на вклады. В этом году особой феерии среди предпраздничных предложений нет, но редакция «Выберу.ру» всё-таки нашла самые привлекательные из них и собрала в отдельный рейтинг. Действие предложений ограничено по времени, так что планируйте открытие акционных вкладов так, чтобы депозит не превратился в тыкву в какую-нибудь злополучную полночь.

А теперь — Иванушка, который оставил всех без подарков. Поскольку все сходятся во мнении, что ключевая ставка продолжит расти, открывать долгосрочные вклады — а именно по ним, как мы заметили, самые высокие проценты — пока не имеет смысла. Лучше положить деньги на накопительный счёт или открыть вклад на пару-тройку месяцев, чтобы, как только ставки ещё подрастут, переложить сбережения на ещё более выгодный депозит, чем теперь. Если Иванушка сделал именно так — то он и правда «умничок».

Разбор: как получать максимальный доход по вкладам

Проценты по вкладам зависят от ключевой ставки, которую устанавливает Центральный банк России. Частный инвестор Сергей Акулов знает, как получать по депозитам до 18% годовых. Он рассказал о своей стратегии, которая работает, даже если ключевая ставка снижается.

Краткое содержание статьи

15 лет держит свободные деньги на вкладах

Я больше 15 лет храню часть денег на вкладах, это моя «подушка безопасности» и деньги для решения среднесрочных финансовых задач. За это время сформировал стратегию, которая даёт доходность по депозитам выше среднерыночной. Благодаря этой стратегии в 2013–2018 годы я зарабатывал в среднем 18% ежегодно. Основную доходность принесли вклады, открытые во время финансового кризиса 2014–2015 годов, когда банки из-за высокой ключевой ставки предлагали по депозитам до 25% годовых.

Как получить большие проценты по вкладам

Моя стратегия подходит и для падающего рынка — когда ЦБ понижает ключевую ставку, и для растущего — когда ЦБ повышает ключевую ставку.

На растущем её суть такая: каждые два месяца открываю пополняемый депозит на минимальную сумму на год, полтора или два года. Это позволяет зафиксировать процентную ставку на длительный срок. И если в будущем ключевая ставка будет понижаться, я смогу пополнять открытые депозиты и получить процентный доход выше, чем в тот момент будут предлагать банки. Срок между депозитами в два месяца позволяет размещать на них максимальную сумму свободных денег.

Если ЦБ долго понижает ключевую ставку, применяю такой приём: свободные деньги, которые не понадобятся ближайшие шесть месяцев, размещаю на непополняемый полугодовой вклад, который будет давать более высокий доход.

Если ЦБ начнёт повышать ставку, то не пополняю депозиты, открытые под низкий процент. В этот период каждые два месяца снова открываю пополняемые вклады, что позволяет получить повышенную доходность, если тренд сменится.

Как снизить риски

В России работает система страхования вкладов, по условиям которой вклады в пределах 1 400 000 ₽ застрахованы — при отзыве лицензии у банка деньги вернутся вкладчикам. На первый взгляд кажется, что можно нести сумму в пределах страхового покрытия в любой банк и спать спокойно. Это опасное заблуждение: несколько лет назад вкладчиков не только мелких банков, но и одного крупного не включили в реестр тех, кто должен получить деньги после наступления страхового случая. Чтобы вернуть свои деньги, им пришлось доказывать Агентству по страхованию вкладов (АСВ), что они были клиентами лопнувших банков.

Чтобы не потерять деньги, доверив их ненадёжному банку, при выборе банка стоит придерживаться правил:

Изучить банк

Поищите информацию о собственниках, рейтингах и размере активов. Оцените, насколько предлагаемые банком ставки по депозитам больше среднерыночных, и подумайте, на чём банк будет зарабатывать, чтобы выплачивать такие проценты вкладчикам.

Пример: банк-лидер на рынке экспресс-кредитования может предложить высокую ставку по вкладу, так как он выдаёт кредиты под высокие проценты. Так он больше зарабатывает и обеспечивает возможность выплачивать большие проценты по депозитам.

Не гнаться за ставкой

ЦБ внимательно следит, чтобы банки не завышали ставки без причин. Поэтому процентные ставки у средних и мелких банков отличаются незначительно. Обращайте больше внимания не на процентную ставку, а на величину и надёжность банка.

Пример: мелкий банк А предлагает разместить депозит под 6,5% годовых на полгода, а средний банк В — под 6,2% на тот же срок. Если мы хотим открыть депозит на 500 000 ₽, то в банке А за полгода мы получим 16 250 ₽, а в банке В — 15 500 ₽.

На первый взгляд кажется, что выгоднее отнести деньги в банк А и заработать больше, но незначительная выгода в 750 ₽ может быть сведена на нет, если у небольшого банка А отзовут лицензию и придётся тратить время на получение денег от АСВ.

Сохранять все документы

Договор вклада, приходный кассовый ордер, выписки по вкладу стоит хранить до его закрытия. Не относитесь к этим документам халатно, так как если у банка отзовут лицензию, с их помощью можно доказать право на получение выплат от АСВ.

Периодически получать выписки

Раз в три-шесть месяцев берите в банке выписку о состоянии вклада. Она должна быть заверена подписью выдавшего её сотрудника и печатью отделения. Это позволит защититься от перевода вклада «за баланс» и не попасть в число вкладчиков, которым не положена выплата от АСВ.

Как найти хороший вклад

Для выбора выгодного депозита с высокой ставкой я смотрю на:

Срок вклада

Как правило, чем он больше, тем большую ставку предлагают банки. Но когда ЦБ понижал ключевую ставку, банки стали предлагать хорошие условия по депозитам на срок не более чем два года, а проценты по вкладам на больший срок были ниже, чем на один год. Такие условия позволяют банкам застраховаться от значительного понижения ключевой ставки в будущем и не платить повышенный процент по депозитам.

Пополнение вклада

При выборе вклада считаю это основным фактором, так как по мере закрытия депозитов освободившимися деньгами пополняю действующие вклады, а не открываю новые под невыгодные проценты. При выборе вклада надо смотреть на условия пополнения, которые могут зависеть от суммы и срока. Иногда банки предлагают вклады, пополнить которые можно только в первые 30 дней. Такой вклад моей стратегии не подходит. Нужно выбирать вклад с возможностью пополнения в любое время без ограничений либо не позднее чем за 30–60 дней до окончания срока, на любую сумму или не менее 10 000 ₽.

Порядок начисления процентов

Проценты могут начисляться в конце срока вклада или чаще — ежемесячно, раз в квартал или полугодие. При этом начисленные проценты либо добавляются ко вкладу, либо зачисляются на текущий счёт. При условии капитализации процентов банки предлагают ставки ниже, чем по вкладам, по которым проценты начисляются в конце. Как правило, на сроке от одного года капитализируемые вклады приносят большую доходность. В моей стратегии я выбираю вклады с начислением процентов в конце, так как основные средства зачисляю на вклад не ранее чем за три месяца до его окончания.

Минимальная сумма вклада

Чем меньшую сумму банк просит, чтобы открыть вклад, тем лучше. Я стараюсь открывать вклады с минимальной суммой, не превышающей 20 000 ₽. Это помогает минимизировать недополученную прибыль, так как если ставки по депозитам будут расти, то я не пополняю вклады с невыгодными условиями.

Возможность открывать и управлять вкладом онлайн

Большинство банков при открытии вклада через интернет увеличивают ставку. К тому же дистанционное открытие и управление вкладом позволяет сэкономить не только время, но и деньги — не нужно тратиться на приезд в офис. Пополнять вклад, зная реквизиты счёта, можно простым банковским переводом. При окончании вклада деньги тоже дистанционно можно перевести в любой другой банк. Правда, перед этим заранее нужно узнать размер комиссии, которую возьмёт банк за перевод.

Спецвклады

Нередко банки включают в депозитные продуктовые линейки специальные вклады. Эти вклады предлагают повышенную доходность для определённой группы клиентов, например для пенсионеров или держателей зарплатных карт. Или требуют приобрести какой-либо дополнительный продукт, например: оформить полис инвестиционного страхования жизни или полис накопительного страхования жизни, купить на определённую сумму паевые инвестиционные фонды родственной управляющей компании.

В своей стратегии я нередко использую спецвклады для пенсионеров. По таким вкладам банки предлагают не только повышенную ставку, но и некоторые интересные спецусловия, например: открыть вклад на минимальную сумму от 500 ₽, возможность пополнять и снимать деньги с вклада, не теряя накопленных процентов. Для этого один из моих родителей открывает вклад на себя, а на меня оформляет в банке доверенность. По ней я провожу все операции, вплоть до закрытия вклада, без присутствия родственников.

Мнение авторов колонок может не совпадать с мнением редакции сайта. Все решения об использовании каких-либо финансовых инструментов пользователь принимает самостоятельно на свой страх и риск.

Искать самые выгодные вклады удобно на Сравни.ру

Секреты прибыльных вкладов. Когда высокая ставка не приносит доход?

Доходность вкладов увеличивается по мере удлинения срока. Поэтому многие открывают депозиты на максимально возможный срок, чтобы получить как можно больший доход от них. Но при выборе вклада стоит учитывать не только величину ставки, но и другие факторы. О них и поговорим.

Большой срок — выше доход

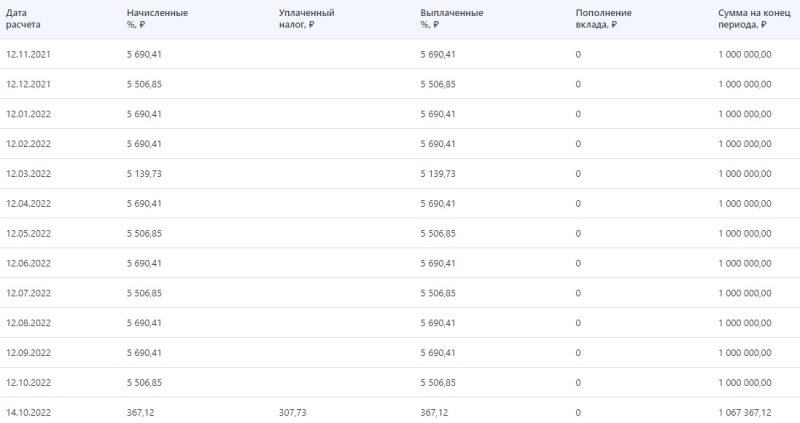

В качестве примера возьмём вклад «Мёд» от «Азиатского-Тихоокеанского Банка». Это классический депозит без пополнения и снятия. Проценты выплачиваются ежемесячно. Если их не капитализировать, а при открытии вклада указать счёт, на который они будут зачисляться, то можно тратить деньги по мере поступления.

Итак, при открытии вклада «Мёд» на срок 92 дня ставка составляет 5,7%. При вложенном 1 млн рублей ежемесячный доход будет варьироваться от 4 685 до 4 841 рубля.

При открытии вклада «Мёд» на 367 дней ставка увеличивается до 6,7%. Это значит, что 1 млн рублей каждый месяц будет приносить от 5 507 до 5 690 рублей.

Влияние политики Центробанка

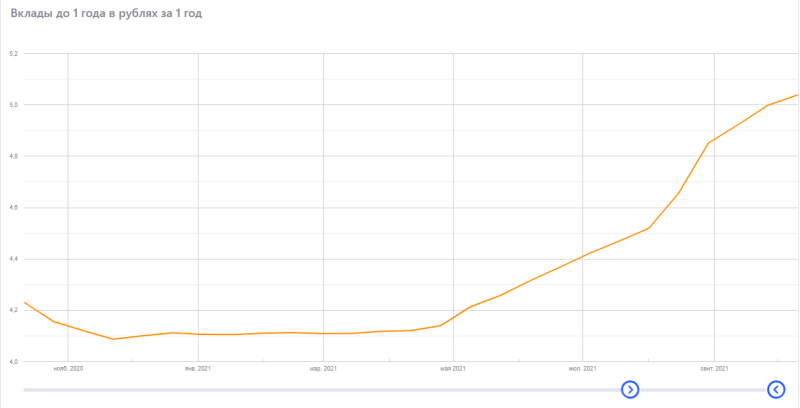

Разница очевидна — чем выше ставка, тем больше доход, но не всё так просто. На выгоду влияет действующая денежно-кредитная политика Центробанка. Если идёт ужесточение, то есть регулятор последовательно повышает ключевую ставку, то открыв «длинный» вклад, можно потерять часть дохода в будущем.

Например, в начале октября 2020 года индекс вкладов до одного года равнялся 4,23%, в начале октября 2021 года — 5,04%. То есть год назад 1 млн рублей на годовом вкладе ежемесячно приносил 3 489 до 3 593 рублей в среднем, а сейчас — от 4 160 до 4 281 рубля. Разница существенная, хотя сумма и срок вклада такие же.

К тому же чаще всего ЦБ повышает ключевую ставку при высокой инфляции. Это значит, что практически невозможно получить реальный доход, поскольку он весь «съедается» ростом цен. Бывают даже ситуации, когда деньги на вкладах под достаточно высокий процент обесцениваются.

Поэтому в периоды ужесточения денежно-кредитной политики ЦБ лучше открывать «короткие» вклады на срок от трёх месяцев до полугода, хотя ставки по ним уступают доходности «длинных» вкладов. В качестве альтернативы можно выбрать накопительный счёт. Как следует из рейтинга «Выберу.ру», предложения некоторых банков не уступают даже долгосрочным вкладам. При этом есть возможность забрать деньги в любое время без потери процентов.

Также нужно следить за заявлениями Центробанка, чтобы не пропустить момент, когда он перейдёт к смягчению политики, то есть начнёт снижать ключевую ставку. Перед этим стоит открыть «длинный» депозит на срок от одного до трёх лет. Это позволит получать максимально высокий доход в период, когда банки будут снижать ставки по вкладам.

Без налогов никуда

Ещё один фактор, который нужно учитывать, открывая депозит, — это налог с дохода от вкладов. Согласно действующему закону, от налога освобождается доход, рассчитанный как произведение 1 млн рублей и ключевой ставки Центробанка на начало налогового периода.

На практике получается, что, если открыть вклад на самом пике ключевой ставки, то есть под наиболее высокие проценты, то придётся делиться частью дохода с государством.

Предположим, что текущая ключевая ставка в 6,5% сохранится до начала 2022 года. После Центробанк начнёт смягчать денежно-кредитную политику и к началу 2023 года ключевая ставка опустится до 5%.

Если сейчас открыть вклад «Мёд» на 1 098 дней, то есть на три года, то 1 млн рублей ежемесячно будет приносить от 6 082 до 6 285 рублей. В 2022 году общий доход от этого вклада достигнет почти 74 тысячи рублей.

Учитывая, что ключевая ставка на начало 2022 года составит 6,5%, то от налога будет освобождён доход в размере 65 тысячи рублей. То есть придётся заплатить государству 13% от 9 тысячи рублей — 1 170 рублей.

В 2023 году ситуация ухудшится: ключевая ставка составит 5%, а значит от налога освободят доход в размере 50 тысяч рублей. В итоге придётся отдать государству 13% от 24 тысяч рублей — уже 3 120 рублей.

Таким образом, в период ужесточения денежно-кредитной политики ЦБ лучше открывать «короткие» вклады и накопительные счета, в период смягчения — «подлиннее», но быть готовыми поделиться доходом с государством.