Что значит нарастающим итогом

6-НДФЛ заполняется нарастающим с начала года?

При формировании расчета 6-НДФЛ следует обращать пристальное внимание на некоторые важные нюансы, от которых зависит корректность составления документа. Один из частых вопросов, возникающих при заполнении 6-НДФЛ: вносить информацию только за определенный период времени или же с начала календарного года? Ответ на него вы найдете в этой статье.

6-НДФЛ заполняют нарастающим итогом или нет?

Формирование расчета 6-НДФЛ до сих пор вызывает у некоторых бухгалтеров определенные трудности, хотя документ действует уже не первый год. Один из сложных вопросов: 6-НДФЛ надо заполнять нарастающим итогом с начала года или нет?

Ответ на него содержится в Приказе ФНС от 14.10.2015 № ММВ-7-11/450@. Этот документ регламентирует как сам формат отчета 6-НДФЛ, так и механизм его заполнения. Кроме того, в приказе содержатся требования, которые нужно учитывать при формировании расчета, в противном случае налоговая инспекция вправе не принять расчет 6-НДФЛ.

На основании информации, содержащейся в Приказе № ММВ-7-11/450@, можно сделать вывод о том, что расчет заполняется в комбинированном порядке: значения по некоторым строкам должны формироваться нарастающим итогом с начала года, а по другим строкам — только в пределах конкретного периода без учета сведений из других периодов.

Чтобы понять, какие именно показатели нужно указывать нарастающим итогом, а какие нет, необходимо проанализировать, что означают конкретные строки и какую информацию они несут.

Какие строки 6-НДФЛ заполняют нарастающим итогом

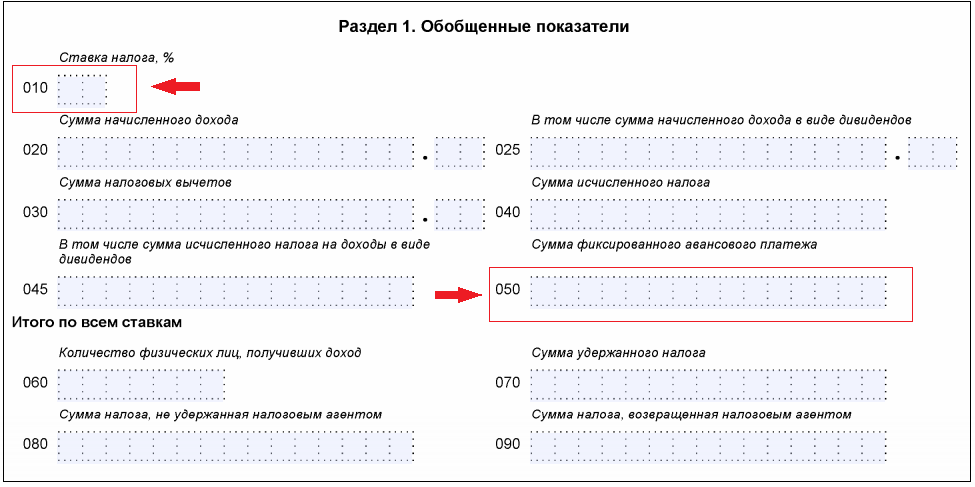

В Разделе 1 указываются обобщенные показатели, и эта информация должна проставляться нарастающим итогом по таким строкам:

Таким образом, по Разделу 1 все строки (за исключением 010 и 050 — они показаны на рисунке красной стрелкой) нужно формировать нарастающим итогом с начала календарного года (п. 3.1. Приказа).

Что касается Раздела 2, то в нем отражаются даты и суммы полученных доходов и удержанного НДФЛ конкретно по тому отчетному периоду, по итогом которого подается расчет 6-НДФЛ. Иными словами, все строки Раздела 2 нужно заполнять не нарастающим итогом, а только по результатам отчетного квартала. Об этом свидетельствует разд. IV Приказа № ММВ-7-11/450@, в котором не содержится сведений о заполнении Раздела 2 нарастающим итогом.

Как рассчитывать показатели нарастающим итогом

Чтобы сформировать данные для Раздела 1 нарастающим итогом с начала календарного года, необходимо изначально вести регистры аналитического учета по НДФЛ по каждому сотруднику. Соответственно, суммирование сведений о начисленных доходах и рассчитанных сумма налога из этих регистров позволит сформировать расчет 6-НДФЛ на конкретную дату.

Кроме того, получить информацию нарастающим итогом можно, если взять за основу Раздел 1 предыдущего отчетного периода и прибавить к нему информацию, касающуюся текущего отчетного периода.

Совмещение этих двух способов позволит не только получить достоверные сведения по строкам, заполняемым нарастающим итогом, но также проверить, верно ли был заполнен предыдущий расчет, и корректно ли вносится информация в налоговые аналитические регистры по сотрудникам.

О том, как заполнить 6-НДФЛ за 2 квартал 2019 года, читайте в этой инструкции.

Что означает «нарастающим итогом»?

Как считать прибыль, налоги и т.п. нарастающим итогом?

Понятие «нарастающий итог» подразумевает расчёт промежуточных итогов по истечению каждого промежуточного периода.

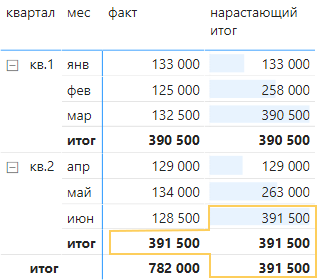

Например, если финансовый год разбивается на кварталы, то доходы компании нарастающим итогом будут считаться следующим образом:

1) Сумма за 1 квартал.

2) Сумма за 1 квартал + сумма за 2 квартал = Сумма за полугодие.

3) Сумма за полугодие + сумма за 3 квартал = Сумма за 9 месяцев.

4) Сумма за 9 месяцев + сумма за 4 квартал = Сумма за год.

Нужно последовательно складывать сумму за текущий период с итоговой суммой, полученной за прошлые периоды.

При исчислении налогов нарастающим итогом и заполнении налоговой декларации отражаются доходы и расходы, накопленные с начала года до окончания текущего отчётного периода.

Ранее исчисленные суммы авансовых платежей по налогу учитываются при определении суммы налога к уплате за отчетный период.

Теперь рассмотрим, как выполнить суммирование нарастающим итогом в программе Эксель (Excel).

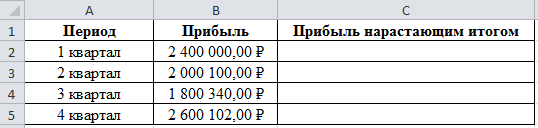

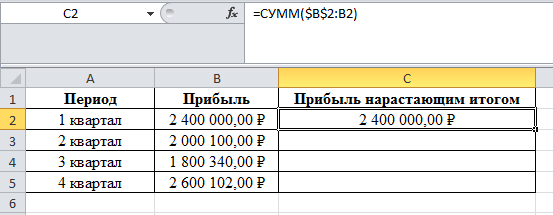

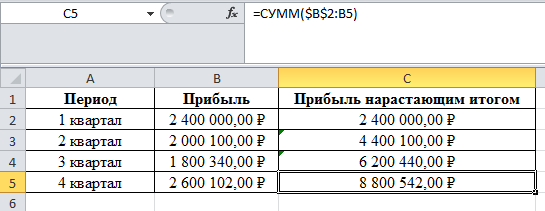

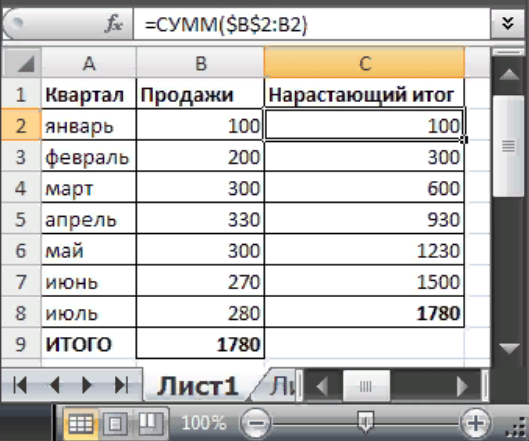

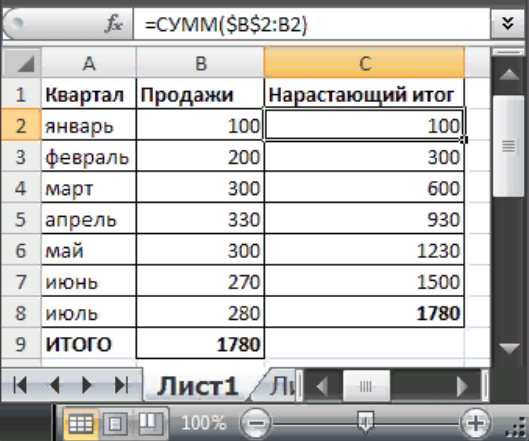

Вот исходные данные:

В ячейку C2 нужно внести формулу:

Теперь с помощью маркера заполнения копируем эту формулу в нижние ячейки (C3, C4 и C5).

В результате мы получим итоги за год и промежуточные итоги:

Такое понятие как нарастающий итог используется в бухгалтерии.

Нагляднее и быстрее всего объяснять что такое нарастающий итог на примере. Допустим у нашей организации показатели продаж за 7 месяцев отражены вот в такой табличке:

Во второй графе таблицы у нас просто показатель объема продаж за каждый месяц, а в третьей графе как раз та самая сумма нарастающим итогом, и за февраль она равна продажам за январь плюс продажи за февраль.

За март продажи нарастающим итогом будут уже равны сумме продаж за три месяца: за январь, февраль и март, и так далее.

Нарастающим итогом называют промежуточный итог за какой-то промежуток времени, например, данные нарастающим итогом за второй квартал равны сумме данных за апрель, май и июнь.

На самом деле в понятии «нарастающий итог» нет ничего сложного. Пожалуй, чаще всего с этим термином сталкиваются бухгалтера, экономисты, люди, чьи профессии связаны со статистикой и составлением различных отчетов с цифрами.

Многие документы в бухгалтерской и финансовой отчетности составляются нарастающим итогом. Это означает, что данные по какому-то показателю как бы накапливаются от периода ( например, отчетного, налогового ) к периоду: к сумме текущего периода добавляются суммы предшествующих периодов.

Нарастающим итогом это будет выглядеть следующим образом:

2 квартал ( полугодие )- 210000 рублей ( ФОТ 1 квартала + ФОТ 2 квартала ),

Попробую по-простому рассказать, что такое нарастающий итог. Нарастающим итогом можно назвать показатель, который представляет сумму текущего периода с предыдущими периодами.

Этот термин часто употребляется экономистами, бухгалтерами.

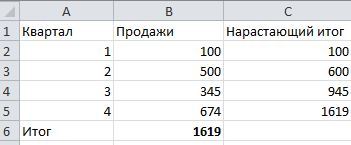

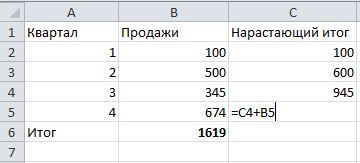

Считать этот показатель лучше в Экселе, ниже в ответе приведу пример:

Теперь рассмотрим как считать нарастающий итог, например в 4 квартале:

То есть нужно будет нарастающий итог за третий квартал просуммировать со значением четвертого квартала. В итоге получается нарастающий итог 4 квартала, который должен будет равен сумме продаж за год.

Думаю, что после этого примера понятно, как считать нарастающий итог.

Сам тоже недавно познакомился с понятием «нарастающий итог»

Когда пришлось сдавать отчет по объемам потребленной воды из недр.

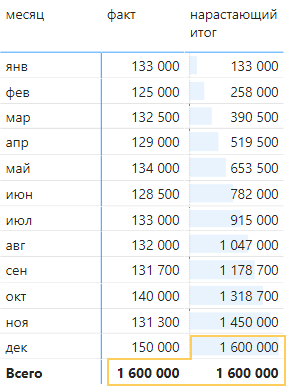

Рассмотрим нарастающий итог на примере объема продаж за определённый срок.

Для наглядности можно сделать таблицу, в которой нужно сделать столько строк, сколько месяцев в нашем периоде.

Если наш период равен году, делаем 12 строк и каждую из них про именуем названиями месяцев: январь, февраль. декабрь. Затем нужно написать сумму прибыли в каждом из месяцев. Внизу таблицы необходимо сделать общую сумму за нужный вам период, к примеру за год.

В этом случае нарастающий итог это финансовый прирост в каждом периоде, месяце. Нарастающий итог может быть взят за разные промежутки времени, к примеру за месяц, квартал, полугодие или год.

Нарастающий итог получается при последовательном сложении итогов за предыдущие месяца.

При расчете налогов нарастающим итогом учитываются все расходы и доходы.

К примеру, надо подсчитать зарплату за 12 месяцев, значит нарастающим итогом будет сумма зарплаты за 12 месяцев.

Предположим, что ежемесячная зарплата составляет 30 000 рублей. Считаем нарастающий итог за год. Сумма нарастающего итога каждый месяц будет увеличиваться на 300 тысяч.

Вот еще один расчет:

Если бы суммы были разные, нарастающий итог увеличивался бы на ту сумму, которая представлена в доходе.

Но стоит указать, если считается доход, то может быть и минус, т.е. тогда надо вычесть из получаемой суммы ту цифру, сколько получается минус.

Чтобы понять наглядно, что такое нарастающий итог, приведем пример, допустим, давайте посчитаем объем продаж нарастающим итогом за 7 месяцев с января по июль:

Нарастающий итог это промежуточный итог за определенный промежуток времени, например, данные нарастающим итогом за первое полугодие 2019 года равны сумме данных за первый и второй кварталы 2019 года.

Как верно заполнить декларацию по налогу на прибыль нарастающим итогом?

Что такое нарастающий итог при расчете налога на прибыль?

Налоговой базой по налогу на прибыль является денежное выражение прибыли организации (п. 1 ст. 274 НК РФ).

При определении налоговой базы облагаемая прибыль определяется нарастающим итогом с начала налогового периода (п. 7 ст. 274 НК РФ). Исходя из базы за год исчисляется налог.

Авансы по итогам отчетных периодов исчисляются исходя из прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода (п. 2 ст. 286 НК РФ). Нарастающий итог означает, что прибыль отчетного квартала определяется исходя из доходов и расходов, полученных/понесенных с начала года до отчетной даты. То есть она фактически включает в себя и прибыль/убыток прошлого отчетного периода, и прибыль/убыток текущего.

Как правильно считать авансовые платежи по налогу на прибыль, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Про нарастающий итог в другом отчете читайте в материале «6-НДФЛ заполняется нарастающим итогом с начала года».

Пример расчета налоговой базы

Поясним сказанное на примере.

Допустим, отчетными периодами для организации являются квартал, полугодие и 9 месяцев.

За I квартал ее доходы составили 900 тыс. рублей, а расходы — 750 тыс. рублей.

За II квартал: доходы — 600 тыс., расходы 800 тыс. рублей соответственно.

За III квартал: 1 млн и 700 тыс. рублей.

За IV квартал — 700 тыс. и 800 тыс.

Представим расчет налоговой базы в таблице:

I квартал

Полугодие

9 месяцев

Доходы, тыс.

(900 + 600 + 1000 + 700)

Расходы, тыс.

(750 + 800 + 700 + 800)

Финрезультат, тыс.

Таким образом, в течение года организация получала как прибыль, так и убыток, но в результате нарастающим итогом получена прибыль.

Что в декларации?

Декларация по налогу на прибыль также составляется нарастающим итогом с начала года (п. 2.1 Порядка заполнения, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@).

Если вам нужен образец заполнения декларации по налогу на прибыль за 3 квартал/9 месяцев 2021 года, переходите к образцу от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный тестовый доступ к К+.

В ней вы отражаете доходы и расходы, накопленные с 1 января по дату отчета, и исчисленную из них сумму налога или авансового платежа.

Сумма налога (аванса) к уплате показывается за вычетом платежей предыдущего отчетного периода. В итоге в бюджет идет разница между текущим платежом и платежом предыдущего отчетного периода.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы заполнили декларацию по налогу на прибыль. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Рекомендации по составлению и пример заполнения декларации по налогу на прибыль ищите здесь.

Итоги

Исчисление налога нарастающим итогом означает, что расчет нужно вести исходя из доходов и расходов, полученных (осуществленных) с 1 января по отчетную дату. По этому же принципу заполняется налоговая декларация. Нарастает и сумма налога к уплате, т. к. при ее определении учитываются платежи предыдущих отчетных периодов.

Расчет и удержание НДФЛ нарастающим итогом с начала года.

Расчет и удержание НДФЛ нарастающим итогом с начала года.

Автор: Киревнина Юлия

Порядок исчисления и удержания НДФЛ кажется довольно простым и понятным, в первую очередь ввиду того, что данная процедура производится по несколько раз в месяц. И многие опытные бухгалтеры, расчетчики и другие специалисты зачастую могут сделать это, что называется, с закрытыми глазами. Однако и в таком, на первый взгляд, элементарном вопросе имеются свои тонкости, которые нужно учитывать. Иначе есть риск неверно произвести расчет НДФЛ и исказить данные в отчетности.

В соответствии с п.1 ст.24 НК РФ налоговые агенты по НДФЛ обязаны исчислять и удерживать налог с физических лиц — получателей доходов. При этом исчисление сумм налога производится на дату фактического получения дохода (которая определяется в соответствии со статьей 223 НК РФ), нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в организации), начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Давайте попробуем перевести, что называется, с русского на русский.

Сотрудник ежемесячно получает доход. Чтобы определить сумму НДФЛ, подлежащую удержанию необходимо сложить весь его доход за год («нарастающим итогом с начала налогового периода»), уменьшить на сумму вычетов с начала года (если есть на них право), умножить на 13% и вычесть тот НДФЛ, который мы уже удержали в предыдущих месяцах этого года («с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога»).

На примере это будет выглядеть следующим образом:

Пример 1: Сотрудник получил доход (предположим, права на вычеты у него нет):

Январь 10000 руб. НДФЛ составит 10000 x 13% = 1300 руб.

Февраль 10000 руб. НДФЛ составит 20000 x 13% – 1300=1300 руб.

И вроде бы не совсем понятно, к чему такие сложности с пересчетом сумм с начала года, когда можно просто взять 10000 за Февраль умножить на ставку налога и получить ту же цифру? (10000 x 0,13 = 1300). Конкретно в данном случае — да, результат получился одинаковым.

Но, во–первых, в реальной жизни редко приходится сталкиваться с такими удобными цифрами. Во-вторых, надо помнить, что НДФЛ исчисляется с точностью до рублей, а значит, мы можем получить несколько иные цифры за счет округления. И в-третьих, следует учитывать, что программы 1С разработаны в соответствии с законодательством, и в механизмы расчета и работы программы заложен именно алгоритм, указанный в Налоговом Кодексе.

Что это значит для пользователей программы? В первую очередь то, что при создании в программе расчетных документов (будь то зарплата, отпуск и т.д.) расчет НДФЛ будет произведен по следующей формуле1*:

НДФЛ13% = (НБ – В) x 13% – НДФЛпред

Где:

НДФЛ13% — налог, исчисленный по ставке 13 процентов;

НБ — налоговая база, т.е. сумма облагаемых по ставке 13 процентов доходов, полученных налогоплательщиком с начала года;

В — сумма налоговых вычетов, на которые налогоплательщик имеет право;

НДФЛпред — сумма налога, удержанная налоговым агентом с начала календарного года по предыдущий месяц.

И уже после этого результат округляется до рублей.

Рассмотрим на примере ситуацию, которая наглядно покажет, что расчет с начала года действительно необходим:

Пример 2: Сотрудник получил доход (предположим, права на вычеты у него нет):

Январь 12549 руб. НДФЛ составит: 12549 x 13% = 1631 руб.

(если быть точным, то до округления сумма составила 1631,37)

Февраль 8980 руб. НДФЛ составит (12549 + 8980) x 13% – 1631 = 1168 руб. (до округления 1167,77)

Если бы мы рассчитали НДФЛ только исходя из суммы начисления за февраль, мы бы получили другую сумму: 8980 x 13% = 1167 руб. (до округления 1167,4)

Уже образовалась разница между расчетами в 1 рубль.

Этот рубль часто исправляется пользователями вручную и тогда он начинает «гулять», появляясь в каждом последующем расчете НДФЛ по данному сотруднику, пока его не зачтут.

Но иногда разница, обусловленная исчислением налога нарастающим итогом с начала года может быть гораздо большей, чем 1 рубль. Например, интересные ситуации возникают, когда имеем дело с вычетами по НДФЛ.

Рассмотрим пример, и проанализируем результаты.

Пример 3: Сотрудник имеет право на «детский» вычет в размере 1400 руб.

Доходы сотрудника составляют:

Январь 10000 руб.

Февраль 1000 руб.

При таких условиях исчисленный налог составит:

Январь:

(10000 – 1400) х 13% = 1118 руб.

Где:

10000 руб. — доход;

1400 руб. — вычет.

Февраль:

Доходы сотрудника в феврале меньше, чем сумма вычета (например, у него был переходящий отпуск с января, и рабочих дней в феврале осталось совсем мало). При этом важно понимать, что налоговая база в данном случае не приравнивается к нулю, и сумма налога также будет не равна нулю, а будет рассчитываться по формуле, описанной выше. И тогда исчисленный налог составит:

(10000 + 1000 – 2800) х 13% – 1118 = –52 руб.

Где:

10000 руб. — доход с начала года;

2800 руб. — вычеты с начала года;

1118 руб. — удержанный ранее налог.

Сумма налога в данном случае получается отрицательной за счет того, что сотрудник имел доход в предыдущем месяце, с которого мы можем удержать налог. Сумма налога нарастающим итогом с начала года составит 1066 руб. (1118 – 52) Таким образом, для определения налогооблагаемой базы по НДФЛ, учитывается не отдельно взятый документ или конкретный месяц расчета, а общая сумма дохода, полученная нарастающим итогом с начала года.

Также будут складываться и суммы применяемых вычетов: нарастающим итогом с начала года.

Следующий пример наглядно отразит это утверждение:

Пример 4: Сотрудник имеет право на «детский» вычет в размере 1400 руб.

Доходы сотрудника составляют:

Январь 1000 руб.

Февраль 10000 руб.

Исчисленный налог составит:

Январь:

(1000 – 1400) х 13% = 0.

В данном случае сумма вычета превышает доход нарастающим итогом с начала года и налог составит 0 руб.

В феврале расчет налога произойдет по следующей формуле:

Февраль:

(1000 + 10000 – 2800) х 13% – 0 = 1066 руб.

Где:

1000 руб. — доход за январь;

10000 руб. — доход за февраль;

2800 руб. — вычеты за два месяца.

Образно говоря, остаток вычета, который не закрылся доходом в январе (1000 (доход) – 1400 (вычет) = 400 руб. это «остаток» вычета) перешел на следующий месяц и учёлся в процессе расчета налога.

Если бы мы ошибочно полагали, что расчет НДФЛ происходит в каждом конкретном документе, или даже месяце, вне зависимости от того, что происходило в течение года в предыдущих месяцах, мы бы получили совсем другие результаты в каждом из рассмотренных примеров, а, следовательно, допустили бы ошибки при составлении отчетности.

Например, в последнем примере сумма НДФЛ составила бы:

(10000 – 1400) х 13% = 1118 руб.

Очевидно, что расхождение составляет уже 52 рубля.

Рассмотренные примеры наглядно отражают, как должен рассчитываться НДФЛ в соответствии с законодательством — нарастающим итогом с начала года. Именно такой порядок определен Налоговым кодексом РФ и именно он реализован в программах «1С».

В заключении хотелось бы отметить, что для проведения анализа данных, составления полной картины по расчету НДФЛ а также для поиска возможных учетных ошибок по НДФЛ в программах «1С» можно использовать отчет «Регистр налогового учета по НДФЛ». Он содержит полную информацию в отношении НДФЛ по конкретному сотруднику в рамках налогового периода и зачастую дает ответы на большинство вопросов, связанных с НДФЛ по сотруднику.

Нарастающие итоги в Power Pivot и Power BI

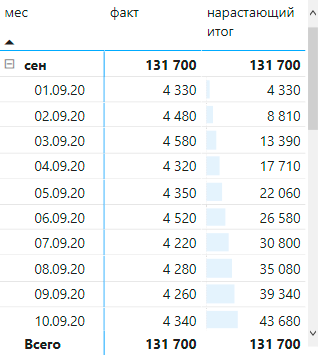

У нас накопились ответы на вопросы о накопительных итогах (даже ответы про накопительные итоги – накапливаются =) Такое впечатление, что с задачей рассчитать нарастающие или накопительные итоги сталкивается практически каждый слушатель наших курсов. И вопрос стоит даже не в том, какую формулу использовать.

Обычно всех интересуют нюансы. Например, как «остановить» нарастающий итог, чтобы он не отображался в периодах, где данных еще нет. Или как считать такой итог не в рамках года, а за все время.

Немного о нарастающих итогах

Нарастающий итог – это сумма показателей, где к данным текущего периода добавляются суммы предыдущих периодов. Вычисления нарастающих итогов обычно просят руководители, чтобы увидеть показатели с начала месяца, квартала или года, например, продажи или прибыль. Или посмотреть, сколько денег принес проект за все время работы. Совсем специфический случай – моделирование расчетных остатков, переходящих из года в год.

Отсюда, вычисления можно разделить на два вида:

а) внутри периода (с начала месяца, квартала, года);

б) без привязки к периодам.

В Power Pivot и Power BI для расчета нарастающих итогов есть специальные формулы.

DAX-формулы для расчета нарастающих итогов

4. Нарастающий итог без привязки к периодам.

При расчете нарастающего итога без привязки к периодам показатели будут суммироваться с самого начала проекта – с его первой даты, а в начале нового периода не «сбросятся».