Что значит фондовый и внебиржевой рынок

Как торгуются акции на бирже и вне ее: особенности внебиржевых сделок

До 1608 года торговля любыми акциями велась вне биржи ценных бумаг — люди просто договаривались о купле-продаже, обсуждали цену и обменивались активами. Затем начали появляться фондовые биржи — централизованные системы, где обращение акций и других активов строго контролировалось, чтобы защитить покупателей и продавцов от мошеннических сделок, а заодно унифицировать систему формирования цены. Сейчас в мире насчитываются десятки фондовых бирж. Однако некоторые ценные бумаги оборачиваются не на биржах, а на свободном внебиржевом рынке. В чем же разница между внебиржевым рынком ценных бумаг и фондовой биржей?

Фондовая биржа и внебиржевой рынок ценных бумаг: базовые понятия

С фондовой биржей хорошо знакомы все постоянные читатели этого блога. В качестве примера можно привести Московскую биржу, Нью-Йоркскую фондовую биржу, Лондонскую биржу… Ключевая особенность биржевого рынка — это централизованность и управляемость. Фондовая биржа подчиняется четким правилам, по которым и происходят сделки. Эти правила устанавливаются отчасти государством, отчасти самой биржей. На биржевом рынке торгуются акции только тех компаний, которые смогли пройти процедуру листинга.

Немного о листинге

Выход компании на биржу — это огромный шаг, который позволяет привлечь новые средства и положительно сказывается на имидже фирмы. Но одного желания попасть в список торгуемых эмитентов недостаточно — фирма должна пройти листинг. Задача листинга — уберечь биржу от потока акций от ненадежных эмитентов. Единые стандарты качества повышают доверие инвесторов к бирже. Биржевые и внебиржевые ценные бумаги по факту отличаются именно тем, что первые смогли пройти листинг, а вторые — пока нет.

На Московской бирже действуют три уровня листинга, и на каждом — свои условия. Требования включают публикацию финансовой отчетности. Иногда к требованиям добавляется срок существования компании (например, фирмы, основанные менее трех лет назад, не смогут пройти первый уровень листинга), корпоративное управление, раскрытие информации и так далее. Любознательный читатель может познакомиться со всеми этими условиями на сайте Мосбиржи.

А что вне биржи

Внебиржевой рынок — это децентрализованная система, где нет контролирующих органов. Если на бирже ведется строгий контроль как качества торгуемых активов, так и совершения сделок, то вне ее работает только ФЗ 39 «О рынке ценных бумаг». Закон слабо защищает от мошенничества и низкопробных акций. Никакого клиринга, никакого листинга — все вольны торговать, чем хотят и на собственных условиях.

Цену на актив устанавливает продавец, но он может изменить ее по договоренности с покупателем. Это дает продавцу возможность несколько завышать цену, чтобы получить больше прибыли.

Теоретически, на бирже тоже можно выставить акции по любой цене. Просто их никто не купит, потому что они отображаются рядом с бумагами других продавцов, и для покупателя очевидна невыгодность такой сделки.

На внебиржевом рынке могут торговаться абсолютно любые активы — и те, что прошли листинг, и те, что пока что на фондовую биржу не попали. На практике акции, прошедшие листинг, практически не встречаются вне биржи. Внебиржевой рынок ценных бумаг и фондовая биржа, кратко говоря, в корне отличаются именно этим.

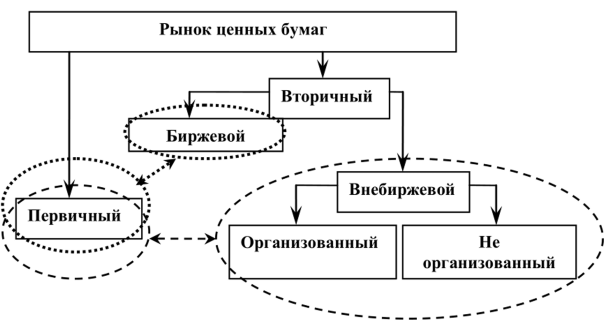

Внебиржевой рынок делится на организованный и неорганизованный. Первый представляет собой децентрализованную систему, в которой есть определенные правила торговли, которые выполняют все участники. Неорганизованный рынок — это торговля через договоры покупателя и продавца напрямую, без каких-либо формальных правил.

Ключевое различие между фондовым и внебиржевым рынками

| Фондовая биржа | Внебиржевой рынок |

| Требования к эмитентам |

Правила торговли ценными бумагами на внебиржевом рынке и фондовой бирже

На фондовой бирже существует множество правил и процедур, которые призваны снизить риски для участников торгов. Так, здесь регулярно проводится клиринг, а допуск к торгам имеют только аккредитованные финансовые организации — брокеры.

На внебиржевом рынке таких строгих правил нет. Торговать на организованном рынке можно как самостоятельно, так и через брокера. Стоит учитывать, что вне биржи не устанавливаются четкие цены, поэтому нужно дать брокеру понять, за какую сумму вы готовы купить ценную бумагу.

Как купить акции

Давайте вкратце рассмотрим алгоритм покупки ценных бумаг на биржевом и внебиржевом рынках.

Биржа

Чтобы купить акции на бирже, инвестор должен:

Внебиржевой рынок

Чтобы приобрести акцию на внебиржевом рынке, вам нужно выйти на продавца. Это можно сделать с помощью самых разных площадок — найти человека, желающего продать акции, можно даже на Avito или в соцсетях. Есть и специализированные площадки — так называемые ОТС, которые выступают связующим звеном между продавцами и покупателями. ОТС-площадки не несут ответственности за риски мошенничества, они лишь наводят продавцов и покупателей друг на друга.

Преимущества и недостатки внебиржевого фондового рынка и фондовой биржи

Начнем с перечисления плюсов биржи:

Среди минусов биржи:

А теперь к плюсам внебиржевой торговли:

Какой вариант торговли выбрать

Внебиржевой рынок может соблазнять дешевыми акциями перспективных компаний, которые могут в ближайшем будущем принести инвестору огромную прибыль. Но я настоятельно рекомендую новичкам не связываться с внебиржевыми сделками! Торговля на внебиржевом рынке может быть выгодной только для опытных инвесторов с хорошим именем, которые знакомы с продавцами если не лично, то хотя бы через пару друзей. В остальных случаях слишком велик шанс попасться на удочку мошенников.

Биржевое и внебиржевое размещение ценных бумаг различаются не только наличием листинга, но и ликвидностью акций — продать ценные бумаги, обращающиеся на бирже, гораздо проще. А это значит, что внебиржевая торговля слабо подходит для трейдинга (она ближе к инвестициям).

Итак, между биржевым и внебиржевым рынком ценных бумаг выбирайте первый вариант — здесь риски связаны только с движением цены.

Вывод

Внебиржевой рынок ценных бумаг и фондовая биржа кардинально отличаются друг от друга: системой контроля сделок, уровнем ответственности, допуском акций. Новичкам стоит отказаться от знакомства с внебиржевым рынком — слишком высок риск мошенничества, да и акции здесь в основном низколиквидные, так что для трейдинга подходят слабо.

Если вы узнали что-то новое и интересное из этой статьи, поделитесь ею с друзьями в соцсетях.

Что такое внебиржевой рынок

Внебиржевым рынком ценных бумаг (также его называют OTC рынок — от английского over the counter) можно назвать любую форму взаимоотношений между покупателем и продавцом, которые они осуществляют вне организованных, лицензированных площадок.

Например, договор купли/продажи ценных бумаг, заключённый между двумя физлицами, является OTC сделкой, совершенной на неорганизованном внебиржевом рынке. Также существуют организованные внебиржевые рынки, например, российская площадка RTS Board.

Организованный внебиржевой рынок — это некоторая площадка, которая агрегирует заявки тех или иных контрагентов. То есть некоторые правила работы установлены, но всё же они не так жестки, как на биржевом рынке, и гарант исполнения обязательств, в большинстве случаев, всё так же отсутствует.

Внебиржевой рынок характеризуется:

Децентрализация

Информация о цене и объёме сделки между двумя физлицами из примера выше крайне малодоступна. По сути, она будет раскрыта лишь в налоговые органы (будет ли?) при подаче продавцом налоговой декларации с целью отчитаться о своих доходах и уплатить НДФЛ. Иначе говоря, единого агрегатора информации по ценам и объёмам сделок на неорганизованных внебиржевых торгах нет, что затрудняет анализ спроса и предложения на тот или иной финансовый инструмент.

Отсутствие гаранта исполнения сделки

Например, заключая сделки с ценными бумагами в анонимном режиме торгов на Московской бирже, гарантом исполнения сделки (то есть того, что покупатель получит купленные бумаги, а продавец — деньги за них) выступает центральный контрагент в лице Национального клирингового центра (НКЦ). На внебиржевом рынке, в большинстве случаев, такого гаранта для профессионального участника нет. Поэтому если речь идет о сделке между профессиональными участниками, то, как правило, между ними должны быть открыты кредитные линии. Проще говоря, каждый профучастник (брокер, дилер и т.п.) принимает решение, что контрагентом с X можно заключать сделки на объём не более 1 млн USD, с Y — не более 5 млн USD и так далее. Подобный подход позволяет контролировать величину потерь в случае неисполнения обязательств контрагентом.

Отсутствие необходимости заблаговременного фондирования средств для проведения торговой операции

Так как гаранта исполнения внебиржевых сделок обычно нет, а большинство участников торгует, руководствуясь лимитами друг на друга, то и преддепонирование активов для сделки (денежных средств для покупателя и ценных бумаг для продавца) нет. Например, ваши ценные бумаги лежат у регистратора, и вы решаете их продать внебиржевой сделкой некому контрагенту. Таким образом, вы можете заключить договор купли/продажи с ним и, в зависимости от условий этого договора, например, после оплаты контрагентом на ваш банковский счёт стоимости пакета бумаг, подать регистратору поручение на перевод ценных бумаг на счёт контрагента. При этом нет необходимости заранее обременять бумаги под сделку или переводить их на счёт депо какого-либо брокера. Тем не менее, необходимо понимать, что при заключении подобной сделки стороны несут риск того, что одна из сторон не сможет рассчитаться по сделке. Например, после проведения платежа покупателем продавец не осуществит перевод ценных бумаг. В случае проведения подобной сделки через брокера (а ещё лучше —внутри одного брокера) последний будет являться гарантом исполнения сделки, но оба контрагента должны будут заблаговременно преддепонировать активы на своих счетах.

Произвольный срок и порядок расчётов по сделке, который устанавливают контрагенты

Отсутствие стандартизированности работы на внебиржевом рынке предполагает возможность установить любой приемлемый для покупателя и продавца срок и порядок расчётов.

Как правило, внебиржевые сделки с ценными бумагами рассчитываются в интервале Т0 — Т+30, где Т — это день сделки, а цифра — количество дней до дня расчётов. Более того, контрагенты могут договориться о разных датах оплаты и поставки бумаг. Для минимизации риска нерасчётов по внебиржевой сделке может использоваться модель расчётов DVP (delivery versus payment).

Для этих целей должно быть привлечено третье лицо. Таким лицом в российской практике, например, может выступать Национальный расчётный депозитарий (центральный депозитарий в РФ). При таком типе расчётов предварительного депонирования активов перед заключением сделки также не требуется, однако НРД проведет взаиморасчёт между контрагентами только в том случае, когда оба контрагента обеспечат активы на своих счетах (покупатель — деньги, а продавец — бумаги) и подадут зеркальные инструкции на осуществление расчётов.

В случае же наличия контрагентских лимитов между собой и доверительных отношений обычно заключаются сделки с расчётами FOP (free of payment), когда расчёты по деньгам проходят по расчётным счетам контрагентов в банках, а движение бумаг — по счетам депо. При этом ни банк, ни депозитарий, обслуживающие контрагентов, достоверно не знают и не подтверждают информации о выполнении контрагентами своих обязательств в полном объёме.

Чем отличается фондовый рынок от внебиржевого?

Вторичный рынок – это рынок, на котором торгуются уже выпущенные ценные бумаги и финансовые инструменты. Он включает как биржи, так и внебиржевой рынок. Биржа – это официально учрежденная фондовая биржа, на которой торгуются ценные бумаги, и на ней установлен определенный набор правил для участников.

Когда торговля осуществляется через биржу, она находится под надзором биржи и, таким образом, обеспечивает надлежащее соблюдение всех правил и положений. И наоборот, внебиржевой рынок ценных бумаг, известный как OTC, является дилерским рынком ценных бумаг, который представляет собой децентрализованный и неорганизованный рынок, на котором торговля осуществляется по телефону, электронной почте и т. д.

Разница между фондовым и внебиржевым рынками подробно обсуждается ниже.

Сравнительная таблица

| Основы для сравнения | Внебиржевой рынок (OTC) | Биржа |

| Значение | Внебиржевой рынок или OTC – это децентрализованный дилерский рынок, на котором брокеры и дилеры осуществляют операции напрямую через компьютерные сети и по телефону. | Биржа – это организованный и регулируемый рынок, на котором торговля акциями осуществляется между покупателями и продавцами безопасным, прозрачным и систематическим образом. |

| Маркетмейкер | Дилер | Сама биржа |

| Используется | Небольшими компаниями | Хорошо зарекомендовавшими себя компаниями |

| Физическое местоположение | Нет | Да |

| Часы торговли | 24×7 | Часы работы биржи |

| Акции | Некотируемые акции | Акции, котирующиеся на бирже |

| Прозрачность | Низкая | Сравнительно высокая |

| Контракты | Индивидуальные | Стандартизированные |

Определение ОТС

Внебиржевой рынок или OTC – это децентрализованный рынок ценных бумаг, не котирующихся на бирже, не имеющий определенного физического местонахождения. Фирмы/лица, участвующие в торговле, напрямую ведут переговоры через сеть связи, такую как телефонные линии, электронные письма, компьютерные терминалы и пр. Торговля на внебиржевом рынке также называется внебиржевой торговлей из-за отсутствия официальной биржи.

Как правило, те компании, которые не соответствуют требованиям фондовой биржи для листинга своих акций, торгуют ими на внебиржевом рынке. Торговля происходит между двумя компаниями или финансовыми учреждениями. Финансовые продукты, такие как облигации, деривативы, валюта и пр., в основном торгуются на OTC.

Это дилерский рынок, на котором они покупают и продают финансовые продукты на свой счет, и инвесторы могут напрямую связываться с дилерами, которые заинтересованы в продаже своих акций или облигаций. Или они могут поговорить с брокерами, которые обнаруживают дилеров, предлагающих акции по лучшей цене.

Дилеры, открывающие рынок для определенных ценных бумаг, указывают цену, по которой они собираются купить акцию, называемую ценой спроса (бид), а курс, по которому они собираются продать акции, называется ценой предложения (аск). Здесь под бид-аск спредом понимается сумма, оставшаяся между ценой спроса и предложения, указывающая наценку дилера.

Определение биржи

Биржа – это биржевой рынок, который относится к централизованному и регулируемому финансовому рынку, на котором ценные бумаги, товары, деривативы и т. д. листинговых компаний покупаются и продаются между биржевыми маклерами и трейдерами.

Цены на ценные бумаги, такие как акции, долговые обязательства, корпоративные облигации и т. д., определяются рыночными силами спроса и предложения. Торговля на бирже может производиться в физическом торговом месте, таком как помещения и т. д., или на электронной платформе, то есть веб-сайте.

Биржа имеет ассоциацию лиц (зарегистрированных или незарегистрированных), обычно называемых брокерами. Они созданы с целью регулирования торговли ценными бумагами среди населения и компаний в целом. Биржа устанавливает ряд правил для фирм и брокеров, которые участвуют в торговле ценными бумагами.

Особенности биржи

Ключевое различие между фондовым и внебиржевым рынками

Разницу между биржей и внебиржевым рынком можно ясно увидеть по следующим причинам:

Заключение

В конце обсуждения мы можем сказать, что фондовый рынок явно на шаг впереди внебиржевого рынка по определенным причинам, например, он обеспечивает ликвидность для обналичивания ценных бумаг, когда это необходимо, прозрачность с точки зрения доступности информации, гибкость в изменении инвестиционного портфеля в любое время, меньший риск и поддержание справедливой цены.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Внебиржевой рынок ценных бумаг

Биржа не является единственной площадкой, предоставляющей инвесторам возможность заключения сделок купли-продажи активов. Альтернативой ей предстает внебиржевой рынок, позволяющий любому физическому лицу, обладающему достаточным капиталом, заводить счет и осуществлять работу с акциями и другими активами. В данной статье будут рассмотрены суть, принцип работы и первостепенные аспекты, закладывающие фундамент в понятие внебиржевого рынка.

Что значит внебиржевой рынок ценных бумаг

Внебиржевой рынок, иначе называемый ОТС (от англ. over-the-counter, что дословно переводится как «внебиржевой»), представляет собой инструмент для работы инвесторов с ценными бумагами за пределами биржи, а также служащий площадкой для заключения сделок между контрагентами.

Суть внебиржевого рынка состоит в долгосрочном инвестировании с целью получения дивидендных доходов по причине нечастого изменения котировок и упразднения значимости ликвидности финансов.

В определение внебиржевого рынка входят понятия организованного и неорганизованного рынков.

Идея организованного внебиржевого рынка состоит в наличии определенной площадки, деятельность которой, в свою очередь, направлена на процесс объединения заявок контрагентов. По сути, такой принцип работы кажется идентичным работе привычной биржи, однако в случае с рассматриваемым рынком средства инвестора не защищены, но при этом он имеет возможность выводить в разы больше денег, чем на бирже.

Отличие неорганизованного рынка ценных бумаг от организованного состоит в отсутствии четко регламентированных требований, ориентируемых на предмет совершения сделок. Ее участники самостоятельно договариваются обо всех тонкостях проводимой операции. Неорганизованный рынок отличается повышенной степенью риска и большим количеством мошеннических операций, производимых на нем.

Отличие внебиржевого рынка от биржевого

Внебиржевой рынок, в отличие от биржевого, не имеет строгих правил проведения операций купли-продажи, не ориентирован на акции и бонды наиболее надежных эмитентов, а также не обладает гарантией осуществления сделки ввиду отсутствия участия площадки.

Однако существуют и положительные аспекты различий между рынками. Например, в работе с внебиржевым рынком отсутствует формальная структуризация работы, ввиду чего инвестор может осуществлять сделки в любой удобный для него временной промежуток и из любого места, а также потенциально обеспечивается более высокая доходность, нежели на биржевом рынке.

Правила торговли ценными бумагами на внебиржевом рынке

Для получения доступа к торгам участнику внебиржевого рынка достаточно открыть брокерский счет у аккредитованного брокера. Также стоит отметить, что официальной цены на товар на внебиржевом рынке не существует, что позволяет брокеру устанавливать любую выгодную для него цену.

Проведение любых сделок в пределах внебиржевых площадок происходит по следующему принципу: клиент связывается с брокером и озвучивает желаемый результат от вложений, далее, принимая работу, брокер называет цену инвестиции, включающую процент за оказываемую им услугу, составляющий основной источник прибыли брокерской компании.

Как купить акции на внебиржевом рынке

Для приобретения акций существует два основных метода. Первый заключается в необходимости совершения звонка трейдеру и подачи ему торгового поручения, отталкиваясь от которого трейдер сможет понять, за какую стоимость и в каком количестве инвестор готов купить ценные бумаги. Второй же состоит в работе непосредственно с самой площадкой, позволяющей находить выгодные цены и сводить контрагентов для заключения сделок. О том, как купить акции на бирже, мы уже рассказывали.

Преимущества и недостатки внебиржевого фондового рынка

Преимущества внебиржевого рынка:

Недостатки внебиржевого рынка:

Кому целесообразно торговать на внебиржевом рынке

Внебиржевой рынок в большинстве своем предназначен для опытных инвесторов, которые по той или иной причине остались не удовлетворены условиями проведения сделок на бирже. Также рынок практичен в использовании для контрагентов, желающих иметь между собой непосредственную связь в процессе ведения переговоров. Также на внебиржевом рынке заключаются крупные сделки с большими объемами акций или облигаций.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

В чём различия биржевого и внебиржевого рынка — подробное описание

Ценные бумаги могут менять своих владельцев ежедневно. Процесс обмена происходит на фондовом рынке, который можно разделить на биржевой и внебиржевой. В этой статье мы рассмотрим в чём сходства и различия этих рынков.

Что такое биржевой и внебиржевой рынок простым языком

Оба рынка схожи по своей идеологии. Они представляют возможность покупки и продажи ценных бумаг, то есть происходит перераспределение активов.

Доступ к обоим рынкам осуществляется через фондовых брокеров. Это законодательное требование. Без услуг брокера физическое лицо просто не сможет открыть брокерский счёт.

В чём же различия между биржевым и внебиржевым рынком? Приведём таблицу сравнения.

Таблица сравнения

| Биржевой рынок | Внебиржевой рынок |

|---|---|

| Есть стандарты на размеры лотов | Ценные бумаги торгуются по штучно |

| Безадресные заявки на покупку и продажу | Участники сделки могут узнать через какого брокера совершается сделка |

| Есть биржевой стакан заявок, текущая цена | Отсутствует понимание точной цены, поскольку торговля происходит редко |

| Низкие комиссии за торговый оборот | Высокие комиссии за торговый оборот |

| Есть гарант сделки | Отсутствует гарант |

| Торги проводятся только в период работы биржи | Нет ограничения по времени |

Торговля на внебиржевом рынке как таковая отсутствует. Здесь происходят конкретные сделки. Обычно на этот рынок приходят уже опытные инвесторы, которые нашли какую-то инвестиционную идею.

Главным неудобством внебиржевого рынка является: