Что такое value акции

Value инвестиции хуже акций роста

Отбор акций для инвестиций — задача непростая. Есть три основных фактор отбора акций: Value, Growth и Momentum.

Value — классический метод отбора «недооцененных компаний». Идея ценности во многом принадлежит Бенджамину Грэхему, которого считают отцом стоимостного инвестирования. Как правило, стоимостные инвесторы покупают ценные бумаги, которые вышли из фаворита, ожидая, что полная оценка будет произведена позднее. Эти ценные бумаги рассматриваются как стоимостные акции на основе таких показателей, как отношение цены к прибыли, цены к балансовой стоимости и высокой дивидендной доходности для проверки. Этой стратегии придерживается и всем известный Уоррен Баффет.

Growth — выбор акций «роста», чьи финансовые показатели по прибыли уже растут и ожидается хороший рост в будущем.

Momentum — выбор на основе ценового движения.

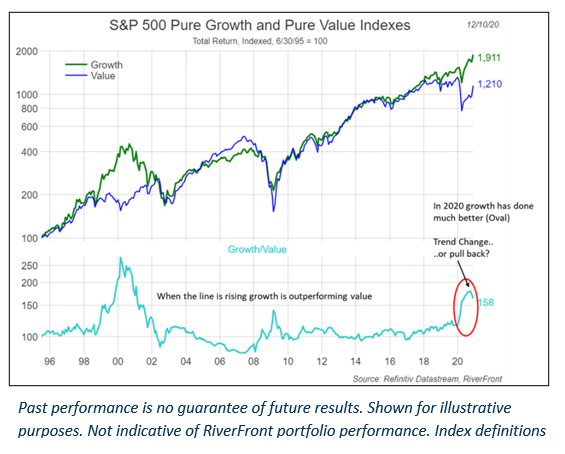

В последнее время в интернете очень много говорится о том, что Value инвестирование потеряло актуальность и не такое прибыльное. На самом деле так и есть. С 2018 года инвестиции в Growth компании приносят больше прибыли, нежели Value.

Но этот переток цикличен и непредсказуем. Перед кризисом 2000 года Growth компании стали очень сильно опережать Value. А перед кризисом 2008 наоборот.

Выводы:

C 2018 года снова Growth компании дают лучшую доходность, но когда тенденция изменится — не знает никто. Поэтому лучше всего составлять диверсифицированный портфель и из Growth компаний, и из Value.

Интересная статья на эту тему: (на английском)

Я в Instagram: перейти

Я на YouTube: перейти

Телеграм канал: почитать

На фондовом рынке существуют разные виды акций. В их число входят акции роста и акции стоимости. Это популярные термины, которые часто встречаются в профессиональной среде. В данной статье расскажем об акциях стоимости: их преимуществах и недостатках и основных рисках, связанных с покупкой таких ценных бумаг.

Что такое акции стоимости

Характерные черты акций стоимости

Как и где найти акции стоимости

Найти акции стоимости – сложная задача. В каждой отрасли есть свои недооцененные компании, чьи акции могут стоить дешевле ценных бумаг конкурентов. Часто подобные акции встречаются у начинающих компаний, не успевших укрепиться на рынке и завоевать доверие инвесторов. Также недооценка наблюдается у компаний, занимающихся циклической деятельностью. Прибыль может периодически снижаться, вместе с ней и стоимость ценных бумаг. После спада прибыль возрастает, следовательно, акции тоже дорожают.

В процессе поиска придется пересмотреть массу финансовой отчетности по каждому из предполагаемых эмитентов. Произвести расчеты показателей. Как это делать, мы рассказали в нашей статье “Правила чтения финансовой отчетности для инвестора”

А еще стоит поискать информацию о компании, чтобы понять, какие события могли повлиять на стоимость акций. Можно воспользоваться помощью специализированных сервисов, отфильтровывая компании по ряду показателей. Но окончательный выбор придется сделать самостоятельно.

Примеры акций стоимости

Так как критерии акций стоимости уже были перечислены выше, можно перейти непосредственно к примерам.

Разумеется, это не все представители подобных компаний. Можно приводить много примеров, однако все компании стоимости имеют схожие черты в виде внушительной недооценки.

Какие выгоды получит инвестор, покупая акции стоимости

Рассуждая об инвестировании в ценные бумаги, нельзя говорить только о плюсах. Стоит знать и о рисках, которые ждут желающих вложить капитал в акции стоимости.

Какие риски стоит учитывать

Таким образом, нельзя однозначно сказать, какие акции более выгодны для вложений. Грамотный портфель должен состоять из разных ценных бумаг. В отношении акций стоимости очень важно понимать, почему именно акции должны расти, не полагаться лишь на дешевизну и надёжность вложения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Формула наставника Баффета: как посчитать балансовую стоимость компании

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Финансового аналитика и инвестора Бенджамина Грэма называют отцом стоимостного инвестирования. Таким прозвищем великого экономиста наградили за то, что в течение жизни он призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестициями Грэм называл вложения, основанные на тщательном анализе финансовых показателей, поиске внутренней стоимости и оценке долгосрочных перспектив компании. Все остальное — спекуляции.

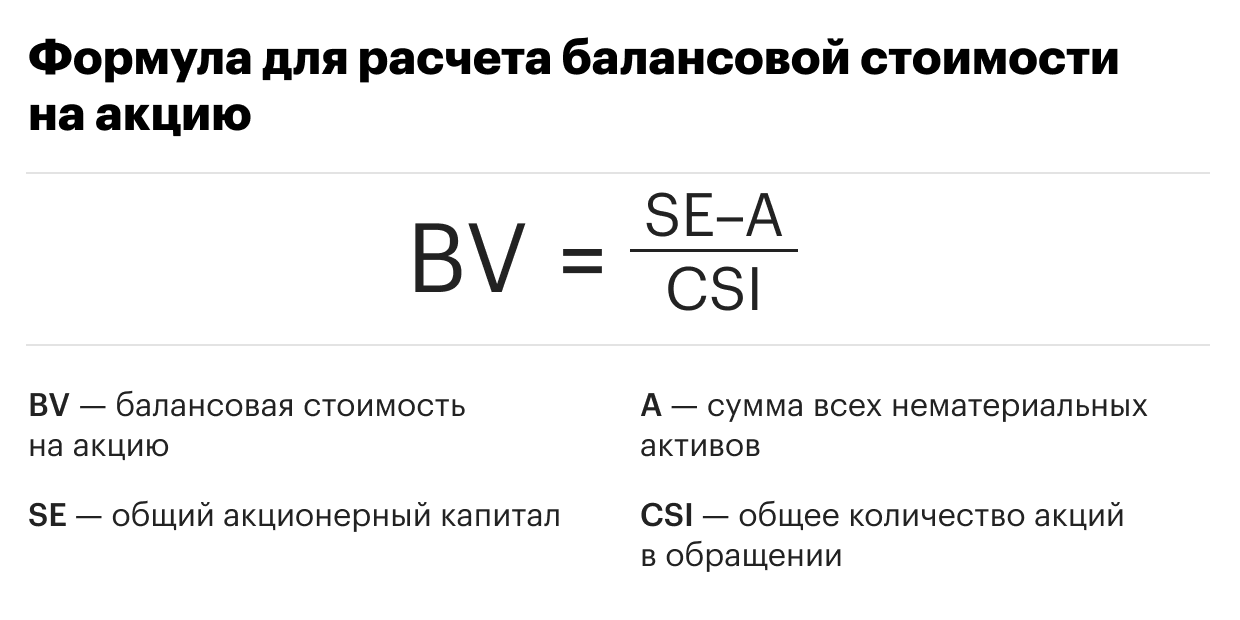

Что такое балансовая стоимость и как ее посчитать

По Грэму, рассчитать балансовую стоимость на акцию можно, если из всего акционерного капитала вычесть сумму нематериальных активов компании и разделить на общее количество обыкновенных акций в обращении. Полученный результат будет отражать стоимость компании на одну акцию. Если рыночная цена акций ниже балансовой стоимости на акцию, то компания недооценена рынком, если выше — переоценена.

Нематериальные активы компании — активы предприятия, которые не имеют материально-вещественной формы. Сюда относят патенты, объекты интеллектуальной собственности, изобретения, компьютерные программы, товарные знаки, особые виды товаров или услуг и деловую репутацию компании.

В дополнение к данному показателю инвестор может посчитать значение еще одного коэффициента, который укажет на степень недооценки или переоценки компании. По мнению Грэма, произведение коэффициентов Р/Е (цена/прибыль) и Р/В (цена/балансовая стоимость) не должно превышать 22,5. Оптимальному значению соответствует произведение 15 (Р/Е) и 1,5 (P/B). Данный способ особенно эффективен для определения оценки стоимости акций промышленного, коммунального и финансового секторов.

Почему нельзя полагаться только на значение балансовой стоимости при оценке компании

Использование одного лишь значения балансовой стоимости не будет в полной мере отображать недооцененность или переоцененность компании. Поэтому одновременно с ним используют другие показатели, например показатель рентабельности собственного капитала (ROE), который можно найти, разделив показатель чистой прибыли на собственный капитал компании. Например, если рыночная цена превышает балансовую стоимость, но рентабельность капитала значительно выше, чем у конкурентов, то акции компании могут быть даже недооценены.

Return on Equity (ROE) — показатель рентабельности собственного капитала, который отражает степень эффективности использования материальных и денежных ресурсов.

Также при расчете балансовой стоимости на акцию финансовых организаций может не учитываться величина нематериальных активов, как указано на примере Bank of America. В таком случае общий акционерный капитал просто делится на количество акций в обращении.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Акции стоимости или акции роста. Кто выиграет в 2022

2020 г. на рынке США прошел под флагом акций роста. Но с начала 2021 г. ситуация изменилась: стали доминировать акции стоимости. Разберемся в причинах и решим, каким бумагам стоит отдавать предпочтение на пороге 2022 г.

Акции стоимости против акций роста

Акции стоимости (value stock) — это бумаги компаний с устоявшимся бизнесом, давно находящиеся на рынке. Они, как правило, уже достигли пика своего развития и вышли на плато стабильного операционного функционирования. Это значит, что рентабельность не растет, а темпы роста выручки невысоки.

Стоимостные мультипликаторы этих компаний, по сравнению с более быстрорастущими коллегами, невысоки. Зато они могут иметь высокую капитализацию и платят стабильно приличные дивиденды и/или осуществляют выкуп своих акций ( байбэк ).

Акции роста (growth stock) — как правило, это бумаги молодых компаний, которые недавно появились на рынке. Они не платят дивиденды, а денежный поток направляют на развитие бизнеса. Эти бизнесы отличаются высокими темпами роста выручки от периода к периоду и растущей рентабельностью. Доминирующее большинство компаний, выходящих на IPO, — акции роста, которые еще недавно были стартапами. Компании роста могут быть еще далеки от получения чистой прибыли.

Но к акциям роста также относят и некоторые бизнесы, которые работают давно, могут платить дивиденды или осуществлять байбэки, уже достигли колоссальной капитализации — и при этом продолжают быстро расти.

Акции роста имеют более высокие мультипликаторы, чем акции стоимости.

Как ведут себя на рынке

На графике выше представлена сравнительная динамика акций роста и акций стоимости c начала 2021 г. Для этого применялись: S&P 500(R) Value Index, состоящий из акций США, которые демонстрируют характеристики value stock, и S&P 500(R) Growth Index, состоящий из акций США, которые демонстрируют характеристики growth stock.

За период c начала 2021 г. growth stock набрали около 28% в курсовых ценах, а value stock — около 20%, но принесли еще и дивидендный доход.

По сути, текущая оценка компании — это перенос (через дисконтирование прогнозных денежных потоков) ожиданий от будущих успехов компании. При дисконтировании (приведение к настоящему времени) учитывается процентная ставка: чем она выше, тем ниже приведенная к настоящему времени стоимость бизнеса. В качестве процентной ставки может применяться учетная ставка Центробанка или уровень инфляции.

В 2020 г. во время пандемии инфляция была слабой, ставки низкими, — и на рынке США доминировали акции роста. С начала 2020 г. до сегодняшнего дня они принесли биржевую доходность в 68%, а акции стоимости — только около 18%.

С начала 2021 г., когда рынок США начал отслеживать высокие темпы инфляции и закладывать ожидания на ужесточение политики ФРС, акции роста начали проигрывать акциям стоимости.

К середине 2021 г. страхи по поводу инфляции поутихли. Акции роста снова переигрывают акции стоимости.

Торги growth stock проходят более волатильно, эти бумаги более чувствительны к изменению учетной ставки (и ожиданиям этих изменений).

Посмотрим на примеры

В таблице ниже представлены акции стоимости (value stock), обладающие приличными дивидендами и ликвидностью на СПБ Бирже.

В таблице ниже представлены акции роста (growth stock), обладающие приличными темпами роста и ликвидностью на Петербургской Бирже.

Если компания не имеет мультипликатора EV/EBITDA — значит, она еще не вышла на прибыль. Но это не мешает наращивать выручку высокими темпами, что привлекает инвесторов, специализирующихся на акциях роста. Среди молодых и перспективных стоит отметить бумаги средней и малой капитализации Datadog, Palo Alto Networks, Twilio, Cloudflare, Monday.com. Их котировки также обладают высокими темпами роста, что может быть для инвестора интереснее, чем покупка тяжеловесных growth stocks с большой капитализацией, таких как Amazon или Meta platforms.

Резюме

На 2022 г., на который в политике ФРС запланированы три повышения ставки, наиболее выигрышной будет ставка на компании, которые совмещают в себе характеристики как акций роста, так и акций стоимости.

Например, Nvidia c 2012 г. выплачивает дивиденды — и тем самым, в дополнение к высоким темпам роста, включает и характеристику value stock. А такие акции стоимости, как AbbVie, Chevron кроме того, что имеют дивидендную доходность от 4,5%, демонстрируют также приличный рост выручки как growth stocks.

Бумаги Nvidia, AbbVie, Chevron стоит взять на заметку инвестору. В ближайший год они могут пользоваться хорошим спросом.

Благодарим читателя, который предложил тему для этой статьи. А что интересно вам? Напишите, какие вопросы про инвестиции привлекают ваше внимание — эксперты выберут актуальные темы и разберут подробно.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Небольшое снижение под конец года

Рынок США. Гипотеза о «Ралли Санта-Клауса» все еще в силе

Рекорды фондового рынка 2021

Дивидендный портфель США 2022

Дивидендный портфель 2022

Инвестиции 2022: что купить. Полное руководство с прогнозами

Они вне конкуренции. Компании США и России с самой широкой маржой

Ключевые риски 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Value-инвестирование по Баффету уже не в моде. Какова альтернатива

Уоррен Баффет — легенда мира финансов. Его идеями вдохновляется множество «разумных инвесторов».

Однако в последние годы акции Berkshire отстают от индекса S&P 500. Дело в том, что большая часть роста американского рынка акций за последние пару лет пришлась на бумаги технологичных гигантов — группу FAAMNG, которая включает Facebook, Apple, Amazon, Microsoft, Netflix и Google.

В целом портфель Berkshire все еще достаточно консервативен. В топ-5 позиций по итогам I квартала помимо Apple входят Bank of America, Coca-Cola, American Express и Wells Fargo. При этом на финансовый и потребительский сектор приходится около 55% инвестиций холдинга.

Получается, что, осуществив удачные покупки бумаг ведущих американских банков «по низам» в разгар финансового кризиса 2008 г., Баффет умудрился упустить ралли почти во всех лидерах роста американского рынка. В разгар кризиса этого года инвестор продал акции авиалиний и сократил позицию в банках.

Читайте также: «8 ошибок Баффета»

Легендарный инвестор отдает предпочтение так называемым «акциям стоимости», а в последние годы на первый план выдвинулись «акции роста».

В чем различие между этими подходами и как подобрать прорывную историю? Об этом и пойдет речь в основной части нашего материала.

Два подхода

«Стоимостное инвестирование» подразумевает покупку акций с низкими рыночными мультипликаторами. У таких бумаг показатели P/E, EV/EBITDA и пр. преимущественно ниже медианных значений по группе аналогов и по рынку в целом.

Низкие значения мультипликаторов должны подкрепляться сильными фундаментальными показателями. Таким образом, в фокусе — «падшие ангелы» или консервативные «скучные компании».

Много «историй стоимости» среди дивидендных бумаг. У таких акций высокая дивдоходность, низкий уровень выплат из свободного денежного потока. У компаний высокие запасы «кэша» и солидная история увеличения дивидендов. Предполагается, что история будет повторятся снова и снова.

Основными адептами «value-инвестирования» помимо Баффета считаются его учителя, Бенджамин Грэм и Дэвид Додд.

«Инвестирование, ориентированное на рост» — более агрессивная и сложная методика. В идеале нужно найти новые тренды и прорывные технологии, которые могут обеспечить взрывной рост акций на протяжении нескольких лет.

Доход формируется не за счет дивидендов. В классическом понимании «истории роста» их в принципе не выплачивают. На начальной стадии предприятие может быть вообще убыточным, а все привлеченные средства направляются на развитие бизнеса.

В более мягкой версии «акции роста» могут принадлежать компаниям, которые лидируют в с определенном направлении бизнеса уже не первое десятилетие, генерируют солидные прибыли, начали выплачивать дивиденды и реализовывать программы buyback. Такие предприятия вовсе не «скучны». Это иноваторы, который влияют на развитие рынка.

«Инвестирование, ориентированное на рост» продвигали Филипп Фишер и Уильям О’Нил.

Почему «акции роста» столь привлекательны

C 2007 г. «акции роста» заметно опережают «истории стоимости», мультипликаторы которых заметно ниже. Это следствие структурного сдвига в экономике, который отчасти оправдывает более высокое «нормальное» значение мультипликаторов.

Если сопоставить динамику ETF — S&P 500 Growth iShares и S&P 500 Value iShares — «рост» и «стоимость» — в первом случае имеем более 230% за период с 2010 г., во втором около 90%. За это время индекс S&P 500 увеличился на 150%.

На мировом рынке акций ситуация аналогичная.

Это вовсе и не феномен, так как рынок живет будущим. «Акции роста» могут иметь достаточно высокие значения мультипликаторов, показатель P/E может вообще отсутствовать. Однако, если инвесторы ожидают, что в перспективе доходы предприятия будут расти укоренными темпами, то акции ждет успех.

Иногда возникают малопонятные ситуации. Например, компания, генерирующая устойчиво низкие доходы или даже убытки, демонстрирует взрывной рост котировок. Подобное наблюдалось несколько лет назад у Amazon. В таких случаях предполагается, что перед нами «звезда» — нынешний или будущий лидер, активно развивающий бизнес.

К активно растущим «звездным» компаниям более применима оценка по методу дисконтирования денежных потоков (DCF), нежели по мультипликаторам. DCF-модели строятся на основе прогнозов по денежным потокам. Чем выше ожидания, тем выше «справедливая», фундаментально оправданная стоимость акции.

Отсюда и высокие таргеты инвестдомов у многих «акций роста». Цели эти периодически поднимаются, кажется, росту нет предела. Фактором риска тут является высокая роль экспертной оценки в процессе прогнозирования, а также значительная неопределенность в формировании ожиданий по инновационным видам бизнеса.

Читайте лучшие материалы по американскому рынку на канале BCS USA в Telegram. Здесь вы найдете обзоры по рынку, идеи для инвестиций, различные исследования, познавательные диаграммы.

Примеры «акций роста»

После мартовского провала рынок акций США заметно восстановился за счет ралли в бумагах группы FAAMG (MSFT, AAPL, AMZN, GOOGL, FB). Согласно оценкам Goldman Sachs, P/E пяти компаний с учетом прогноза по прибыли на 2021 г. равен 28 при 16 по оставшимся компаниям S&P 500. Акции IT-сектора и сегмента коммуникационных услуг в среднем имеют более высокие ожидания по доходам, а значит и более высокие мультипликаторы, чем представители традиционных индустрий.

Microsoft был классической историей роста на рынке США в 1990-е гг. За этот период акции взлетели почти на 6000%. Компания стала лидером на рынке операционных систем. До сих пор на большинстве персональных компьютеров установлена ОС Windows. В определенный момент компания перешла в статус «дойной коровы». Однако она продолжила развиваться, продвигая модель подписки на услуги и «облачные» сервисы. Эпидемия коронавируса усилила интерес к «облачным» решениям. С начала года бумаги прибавили 15%, за это время индекс S&P 500 в минусе на 7%. Сейчас компания — крупнейшая по капитализации на рынке США.

«Звезда» последнего десятилетия — Amazon, акции которого за этот период взлетели на 2900%. Предприятие долгие года было низкомаржинальным. Условно солидные прибыли начали генерироваться, лишь начиная с 2016 г. К этому времени Amazon успел стать лидером на рынке электронной коммерции, по сути, создав новую индустрию онлайн-ритейла. Помимо этого, активно растет «облачное» направление бизнеса, тут компания тоже в лидерах. В 2010 г. P/E Amazon составлял, казалось бы, чрезмерные 50x, теперь речь идет о 116x при 22x по индексу S&P 500. На ближайшую пятилетку прогноз Refinitiv предполагает 34% прирост прибыли на акцию (EPS) среднем в год.

На российском рынке к «историям роста» можно отнести Yandex, Новатек, Сбербанк.

Yandex — лидер среди поисковых систем в России с 58%-й долей. Компания создала экосистему IT-решений вокруг поиска. C 2016 г. акции Yandex на МосБирже взлетели на 160%. По итогам I квартала консолидированная выручка компании выросла на 26% по сравнению с аналогичным показателем за I квартал 2019 г., до 47 млрд руб. Чистая прибыль составила 5,5 млрд руб. и увеличилась на 76% (г/г). Согласно прогнозу Refinitiv, в ближайшие 12 месяцев прибыль на акцию может вырасти на 20%. Долгосрочный прогноз предполагает прирост EPS на 32% среднем в год на ближайшую пятилетку. P/E Yandex равен 64x.

Как найти историю роста

• Смотрим на динамику доходов. В идеале компания должна уже демонстрировать заметный рост финансовых показателей. Прибыль на акцию (EPS) при таком раскладе увеличивалась не менее чем на 25% среднем в год на протяжении 3–5 лет.

• Прогноз на будущее. Смотрим на ожидания по динамике финансовых показателей. Для этого можно обратиться к прогнозам аналитиков. Также полезно рассмотреть форвардные мультипликаторы, в знаменателе которых стоит ожидаемая величина доходов. Это своего рода взгляд в будущее.

Отмечу показатель PEG, который является P/E, скорректированной на ожидания по динамике чистой прибыли. Значение PEG, близкое к 1 или ниже — фактор в пользу покупки акций.

Прогноз на будущее особенно важен при анализе убыточных или низкомаржинальных предприятий, который только начали завоевывать рынок.

Полезный материал для поиска фундаментальных показателей: «15 бесплатных ресурсов для работы на американском рынке»

• Особенности бизнеса. Важно понять, насколько перспективен рынок, что называют мегатрендами будущего. Сейчас это, к примеру, искусственный интеллект и сфера обработки данных. Полезно оценить, насколько инновационные продукты выпускает компания, ее готовность развиваться, а также стиль управления. Это поможет найти будущих лидеров рынка. Идеальная ситуация — обнаружение будущей «звезды», ведь когда-то и Apple был простым стартапом.

• Ситуация на рынке акций. Тут все очевидно — если рынок готовится к взлету, инвестировать в «акции роста» более перспективно, и наоборот. Подобные бумаги торгуются с бетой, превышающей 1, а значит движутся сильнее рынка в целом. Для определения оптимального диапазона для входа в позицию стоит использовать технический анализ.

Резюме

1. В последние годы «акции роста» заметно опережают «акции стоимости». Бумаги сектора высоких технологий доминируют на рынке США.

2. «Акции стоимости» — бумаги с низкими значениями мультипликаторов, консервативными эмитентами, устойчивыми доходами и солидными дивидендами.

3. «Акции роста» принадлежат инноваторам, которые готовятся стать или уже стали лидерами на рынке. Примеры: Microsoft, Amazon, Netflix, Yandex.

4. Чтобы найти историю роста, нужно посмотреть на динамику доходов компании, сформировать прогноз по финансовым показателям, оценить перспективы рынка и готовность предприятия развиваться, найти оптимальный диапазон для покупок.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Небольшое снижение под конец года

Рынок США. Гипотеза о «Ралли Санта-Клауса» все еще в силе

Рекорды фондового рынка 2021

Дивидендный портфель США 2022

Дивидендный портфель 2022

Инвестиции 2022: что купить. Полное руководство с прогнозами

Они вне конкуренции. Компании США и России с самой широкой маржой

Ключевые риски 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.