Что такое nvp в инвестировании

NPV (Net Present Value) и оценка эффективности проектов

Варианты вложений

Существует три способа распоряжения денежными средствами проекта: расходование, сбережение, инвестиционный. Самым простым, но не самым доходным вариантом является вложение средств в банк, покупку долговых обязательств или банковских акций, свободно обращающихся на финансовой бирже.

Однако лучшим инвестиционным шагом будет вложение в расширение собственного бизнеса. Это подразумевает покупку долгосрочных финактивов (ОС или основных средств), использование которых в торговых или производственных процессах сформирует стабильные финансовые поступления.

Для определения успешности определённого инвестиционного проекта, бизнес-экспертами применяются конкретные методики анализа бизнес-планов. В оценке используются два ключевых механизма:

NPV проекта представляет коэффициент прибыли, получаемой участниками инвестиционных бизнеспроектов. С точки зрения математики NPV, это параметр рассчитывается через дисконтированные показатели чистых финансовых потоков, несмотря на значения как «+», так и «-». NPV можно определить за любой временной промежуток исчисляя с момента открытия проекта.

Функциональное назначение NVP

Чистый приведённый доход NPV нужен, чтобы иметь представление о доходности либо убыточности инвестиционного бизнес-проекта, об объёме финсредств за определённый отрезок времени, а также для сравнения инвестпроектов и определения их окупаемости.

Проще говоря, способ вычисления чистой текущей инвестиционной стоимости (ЧТС) выражается в разнице между денежным притоком и оттоком, предоставленным на текущий момент. Он отображает объём общего прироста, полученного вкладчиком от инвестиционного бизнес проекта, принимая во внимание временную стоимость и все финансовые риски.

NPV даёт возможность инвесторам принять решение по следующим вопросам:

В некоторых случаях NPV характеризуется как добавленная стоимость инвестиционного бизнес проекта. Вместе с тем инвестиции обоснованы лишь в тех случаях, если они в полном объёме возмещают стартовые капиталовложения, перекрывают уровень инфляции и предоставляют возможность инвестору получить прибыль.

Способы расчета ЧПС

При помощи чистого дисконт дохода проекта можно дать оценку инвестиционному КПД. Формула подсчёта чистой текущей стоимости бизнеса выглядит следующим образом:

С использованием калькулятора

Дисконтная ставка проекта для NPV может быть рассчитана несколькими способами. К примеру, взять её эквивалентной рентабельности по минимальной инвестиционной доходности консервативных вложений средств. Или же принять в виде дисконта для NPV процентную ставку кредита либо индекс процентного преобразования величины цен за конкретный временной отрезок. «Ручной» мониторинг осуществляется поэтапно:

Произвести математический расчёт чистой текущей стоимости проекта довольно просто. Достаточно знать все переменные величины для определения чистого дисконтированного дохода. Но именно на этом этапе у большинства инвесторов возникают трудности.

Информативность табличной формы проигрывает графической, поэтому более содержательный инвестиционный результат будет виден на графике.

Определение ставки дисконтирования R

% ставку, задействованную в переоценке предполагаемых инвестиционных поступлений в общий показатель текущей стоимости, называют дисконтставкой. Обычно это % отчисление, под которое инвестор имеет возможность привлекать денежные финсредства в проект.

Существует несколько способов привлечения инвестиционных финресурсов:

Стоимость средств компании будет отличаться в любом из перечисленных вариантов. Даже кредитные ставки существенно различаются исходя из платёжеспособности компании, продолжительности, суммарного объёма инвестиционных средств и наличия залога.

Ставка дисконта определяется инвесторами путём расчёта средневзвешенной величины. Этот метод вычисления инвестиционного дисконта по капиталовложениям носит название WACC (Weight Average Cost of Capital).

Денежные потоки (CF)

На этом этапе необходимо знать предварительно ∑ всех притоков по инвестпроекту и расходы на него. Когда рассматривается процесс компании инвестора, то необходимо будет вычислять объем и ∑ предполагаемых продаж, а параллельно с этим, произвести достоверную калькуляцию всего бюджета проекта (арендная плата, сырьевые материалы, налоговые сборы, выплата заработной платы, логистика и пр.).

Анализируя потенциальные поступления, необходимо дать определение характеру и степени обусловленности между воздействием причин, формирующих инвестиционные финансовые потоки и самим заполнением денежных зачислений.

При положительном значении NPV инвестиционный проект станет прибыльным. Отрицательное значение NPV свидетельствует об убыточности проекта. Лучшим решением будет воздержаться от него или откорректировать первичные данные. Если величина NPV равна нулю, проект окупится, но получить прибыль не получится.

Положительные и отрицательные стороны метода NPV

Достоинство метода с NPV выражается в чёткости показателей для координационных решений на момент выбора объекта вложения. Это предоставляет возможность инвестору иметь представление о ситуации при принятии взвешенного решения.

Метод NPV имеет ряд недостатков:

Каждый инвестиционный проект квалифицируется одновременно по ряду характеристик. Помимо (NPV), вкладчики нередко берут во внимание PI — коэффициент экономической эффективности, индекс по внутренней норме доходности (IRR) и дисконтированную продолжительность окупаемости вложений (DPP).

А вы рассчитываете NPV инвестиционного проекта, планируя вклад?

Как вычислять и анализировать чистую приведенную стоимость (NPV)?

Деньги, которыми вы располагаете сейчас, представляют большую ценность, чем деньги, которые у вас появятся позже. Чтобы определить эту разницу при оценке инвестиций, лучше всего подойдет показатель чистой приведенной стоимости (NVP).

Большинство людей знают, что деньги, которые у вас есть сейчас, более ценны, чем деньги, которые вы получите потом. Это связано с тем, что вы можете использовать их, чтобы заработать еще больше денег, управляя бизнесом, или купив что-то сейчас, чтобы продать это позже, или просто вкладывая деньги банк и зарабатывая проценты.

Будущие деньги также менее ценны, потому что инфляция снижает их покупательную способность. Это называется временной стоимостью денег.

Но как именно можно сравнить текущую стоимость денег со стоимостью денег в будущем?

Именно для этого финансисты рассчитывают чистую приведенную стоимость.

Что такое чистая приведенная стоимость?

Чистая приведенная стоимость или NPV (от англ. ‘Net Present Value’) представляет собой текущую стоимость денежных потоков, с учетом требуемой нормы доходности вашего проекта, по сравнению с вашими первоначальными инвестициями.

Для чего обычно компании используют NPV?

Когда менеджеру нужно сравнивать проекты и решить, какие из них следует одобрить, у него обычно есть три инструмента:

Показатель NPV намного превосходит метод окупаемости (PP), который также часто используется.

Привлекательность показателя PP заключается в том, что его легко вычислить и просто понять: когда вы вернете деньги, которые вы вложили? Но он не принимает во внимание то, что покупательная способность денег сегодня больше, чем покупательная способность той же суммы денег в будущем.

Это то, что делает NPV превосходным методом оценки инвестиций. К счастью, сегодня с помощью финансовых калькуляторов и электронных таблиц NPV почти так же легко вычислить, как и PP.

Менеджеры также используют NPV, чтобы решить, делать ли крупные закупки, например, оборудования или программного обеспечения. Он также используется в слияниях и поглощениях (хотя в этом сценарии NPV называется моделью дисконтированных денежных потоков).

Фактически, это модель, которую использует Уоррен Баффет для оценки компаний.

Каждый раз, когда компания использует сегодняшние деньги для получения будущей прибыли, можно смело применять NPV.

Как рассчитать NPV?

Сегодня почти никто не вычисляет NPV каноническим способом. В Excel есть функция NPV, которая упрощает работу, когда вы ввели свой денежный поток расходов и доходов. (Откройте в Excel справку по функции «NPV», и вы получите мини-учебник по расчету этого показателя).

Многие финансовые калькуляторы также включают функцию NPV.

Тем не менее, даже если вы не математический ботаник, полезно понять математику этого коэффициента. Даже опытные аналитики могут не помнить или понимать математику, хотя это довольно просто.

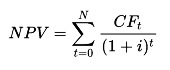

Расчет выглядит следующим образом (см. Формулу 1):

В результате мы получаем сумму текущей (приведенной) стоимости денежных потоков (положительных и отрицательных) за каждый год, дисконтированную таким образом, чтобы она отражалась в сегодняшней стоимости денег.

Чтобы сделать это вручную, вы сначала вычисляете текущую стоимость прогнозируемых денежных потоков за каждый год периода и делите его на \((1 + r)\) в степени, равной количеству лет в периоде.

Таким образом, для 5-летнего денежного потока расчет для каждого года этого 5-летнего периода выглядит следующим образом:

То есть, вы рассчитываете этот показатель для каждого из этих 5 лет, а затем суммируете полученный результаты за каждый год. Это и будет текущая стоимость всех ваших прогнозируемых доходов. Затем вы вычитаете свои первоначальные инвестиции из этого числа, чтобы получить NPV.

Если NPV отрицательный, то проект нерентабелен.

В конечном итоге это приведет к утечке денежных средств из бизнеса. Однако, если показатель положительный, проект можно принять. Чем больше положительное число, тем больше выгода для компании.

Теперь вам будет интересно побольше узнать о ставке дисконтирования.

Ставка дисконтирования (от англ. ‘discount rate’) специфична для компании, поскольку она связана с тем, как компания ведет свою основную деятельность. Это норма прибыли, которую ожидают инвесторы от компании, или стоимость заимствования денег.

Если акционеры ожидают 12-процентного дохода, то это и есть ставка дисконтирования, которую компания будет использовать для расчета NPV. Если фирма выплачивает 4% по ее долгу, то она может использовать эту цифру в качестве ставки дисконтирования. Как правило, эту ставку определяет финансовый директор и его служба.

Каковы распространенные ошибки, которые делают люди при расчете NPV?

Есть две вещи, о которых следует знать при использовании NPV.

Во-первых, этот показатель трудно объяснить другим, то есть нефинансовым специалистам.

Тем не менее, этот показатель стоит лишних усилий, чтобы объяснить его. Любая инвестиция, которая проходит тест NPV, увеличит акционерную стоимость, а любые инвестиции, которые не прошли этот тест, (если они будут осуществлены), непременно повредят компании и ее акционерам.

Второе, о чем должны помнить менеджеры, заключается в том, что расчет NPV основан на нескольких предположениях и оценках, а это значит, что он может быть субъективен и подвержен ошибкам. Вы можете уменьшить риски, дважды проверив свои оценки и сделав анализ чувствительности после того, как сделали свой первоначальный расчет.

Есть три узких места, где вы можете сделать ошибочные оценки, которые резко повлияют на конечные результаты вашего расчета.

Чистая приведенная стоимость (NPV): правильный подход к расчету и анализу важного показателя бизнес-управления

Как правило, показатель применяется в финансовой сфере, но может быть использован для постоянного наблюдения за финансовой характеристикой компании в данный момент. Вне зависимости от цели применения, важно понимать, как высчитать показатель и какие проблемы могут возникнуть в ходе работы.

Показатель позволяет оценить эффективность организации с экономической точки зрения и сравнить объекты инвестиционной деятельности, что поможет принять решение, а впоследствии автоматизировать управление предприятием.

У сокращения NPV в русском языке есть несколько альтернатив:

NPV демонстрирует размер прибыли, которая ждет участников проекта. С точки зрения математики, критерий определяют благодаря дисконтированию значений чистого денежного потока (ЧДП). При этом не имеет значение, речь идет об отрицательном или положительном потоке.

ЧДД реально рассчитать за любой отрезок времени со старта проекта (за пять, семь и более лет). Всё зависит от потребности.

Простым языком, NPV называется доход, который сможет получить владелец проекта за срок планирования, оплатив при этом все фактические затраты, рассчитавшись с налоговой, сотрудниками, кредитором.

К примеру, за 10 лет планирования компания получила выручку в размере 5,57 миллиардов рублей, в то время как совокупная сумма налогов и иных затрат равняется 2,21 миллиардам рублей. Следовательно, сальдо от основной деятельности составляет 3,36 миллиардов рублей.

Но это пока что не итоговая сумма. Из нее следует вернуть начальные инвестиции, к примеру, 1,20 миллиардов рублей. Чтобы сделать подсчет более простым, посчитаем, что в проект делают инвестиции по коэффициенту дисконтирования 0%. Тогда, если вычислить критерий NPV, он будет равен 2,16 миллиардам рублей за 10 лет планирования.

Если сделать этот срок больше, то вырастет и сумма ЧДД. Суть этого критерия в том, что он дает возможность вычислить еще на этапе создания бизнес-плана, какой реальный доход получит инициатор проекта и автоматизации процессов управления.

Зачем нужен этот показатель?

Если вы приметили бизнес-проект, имеющий хорошие перспективы, вы готовы инвестировать в него и в будущем внедрить систему автоматизации, рекомендуется рассчитать ЧПС.

После этого можно решать, инвестировать ли в проект. Однако стоит помнить, что вложения будут эффективными при NPV > 0. Если показатель не превышает нулевую отметку, то от этой идеи лучше отказаться.

Кредиторы, которые дали денег в долг, имеют фиксированный доход. Следовательно, все средства, которые превышают этот критерий, остаются в руках владельцев акций. Если предприятие одобряет проект с нулевым показателем, акционеры сохранят свою позицию: компания хоть и станет больше, но акции не вырастут. При NPV > 0 владельцы акций обогатятся.

Показатель позволяет понять, какой из нескольких проектов считается наиболее выгодным. Таким образом, можно потратить средства на реализацию самого перспективного — где есть максимальный шанс заработать или рассчитан наивысший NPV.

Но считать критерий абсолютно точным не следует. Часто сложно правильно вычислить ставку дисконтирования, особенно когда речь идет о многопрофильных бизнесах. Также помните, что при расчете не учитывается вероятность завершения проекта.

Давайте разберем на примере

По условию задачи, вложения в компанию составили 500 000 р.

Ожидаемая доходность (CFt) за пять лет следующая:

Коэффициент дисконтирования составляет 20 %.

Определим чистые потоки денег по формуле CFt/(1+r)t, где:

CFt — потоки денег по годам;

r — коэффициент дисконтирования;

t — номер года по счету.

Тогда в 1-й год поток денег составит CFt / (1 + r) × t = 100 000 / (1 + 0,2)1 ≈ 83 333 руб. Во 2-й год будет равен ≈ 104 167 руб. В 3-й год мы получим ≈ 115 741 руб. В 4-й год чистый поток денег окажется равен ≈ 120 563 руб. В 5-й год ≈ 120 563 р.

∑CFi / (1 + r) × i = 83333 + 104167 + 115741 + 120563 + 120563 = 544 367 р.

Используя уже известную нам формулу, получаем:

Как мы знаем, оправданными будут считаться вложения при показателе > 0. В данном примере он превышает нулевую отметку.

Расчет NPV инвестиционного проекта: пошаговый алгоритм

Прежде чем внедрять автоматизацию проекта, оцените его перспективность.

1. Определите размер первоначальных вложений

Инвестиции должны приносить прибыль в долгосрочной перспективе. К примеру, строительное предприятие может купить бульдозер, найти крупные проекты, внедрить автоматизацию финансового учета и увеличить выручку. У подобных вложений всегда есть начальная сумма.

Представьте, что вы владеете ларьком и продаете яблочный сок. Вы хотите купить электрическую соковыжималку, чтобы увеличить объем сока, который вы производите. Если за технику придется отдать 100 долларов, то это будут первоначальные вложения. Со временем они помогут вам заработать в разы больше. Если вначале корректно рассчитать NPV, то можно понять, стоит ли вкладываться в покупку соковыжималки.

2. Примите решение, какой временной отрезок вы будете анализировать.

Разберем на примере. Фабрика по производству обуви приобретает доп. оборудование, так как хочет увеличить производство и заработать больше за определенный временной период. Так будет до того момента, пока техника не сломается. Поэтому для расчета ЧДД необходимо четко понимать, за какой период инвестиции смогут себя окупить. Этот отрезок может измеряться в любых единицах, но, как правило, за один период принимают год.

Вернемся к примеру с соковыжималкой. Гарантия на нее действует три года. Следовательно, перед нами три временных отрезка, поскольку спустя три года техника наверняка сломается и перестанет приносить прибыль, которую можно было бы потратить на автоматизацию бизнес-процессов.

3. Определите поток денег в течение одного отрезка времени

Вам необходимо вычислить поступления, которые возникнут благодаря вашим вложениям. Поток может быть известным или предположительным. Во второй ситуации организации придется потратить много времени и средств для найма аналитиков, которые вычислят этот показатель.

Предположим, по вашей оценке, приобретение соковыжималки за 100 долларов принесет дополнительные 50 долларов в 1-й год, 40 долларов во 2-й год и 30 долларов в 3-й год. Это будет возможно за счет сокращения времени, которое затрачивается на изготовление сока, а также затрат на заработную плату персонала.

4. Определите коэффициент дисконтирования

По правилу, в настоящее время любая сумма ценна в разы больше, чем в будущем. Сегодня вы можете открыть вклад, а через определенное время получить еще и проценты. Таким образом, даже 10 долларов сейчас стоят больше, чем эти же деньги в будущем.

Поскольку мы хотим вычислить показатель, нам нужно знать процентную ставку на инвестиционный счет или возможность инвестирования с таким же уровнем риска. Она получила название коэффициент дисконтирования (для расчета нам нужно перевести ее в десятичную дробь).

Зачастую для расчета этой ставки организации применяют средневзвешенную стоимость капитала. В простых ситуациях можно использовать норму дохода по счету, на который можно положить средства под проценты.

В этом вам поможет формула P / (1 + i) × t, где P — поток денег, i — процентная ставка и t — время. Пока что можете не думать о первоначальных вложениях. Они потребуются в дальнейшем.

Как вы помните, в нашей ситуации три временных отрезка, поэтому рассчитать критерий по формуле нужно будет три раза. Это будет выглядеть так:

Первый год: 50 / (1 + 0,04) × 1 = 50 / (1,04) = 48,08 долларов;

Второй год = 36,98 долларов;

Третий год = 26,67 долларов.

Сложите значения и вычтите из получившейся суммы исходные вложения.

Вам удастся посчитать средства, которые принесут инвестиции по сравнению с доходом от иных видов инвестирования под ставку дисконтирования. Помните, что корректность результата зависит от правильности расчета будущих потоков денег и ставки дисконтирования.

В примере показатель превышает нулевую отметку, поэтому покупка соковыжималки считается разумным решением.

Обратите внимание, что полученный показатель не демонстрирует, сколько вы выиграете после покупки техники. Он свидетельствует о том, что вы получите сумму почти на 12 долларов больше, чем ту, которую бы вы получили при вложениях в фондовых рынок под 4%.

Трудности в расчете показателя

Ситуации, где чаще всего допускаются ошибки при расчете

NVP (ЧДД, НВП): примеры пошагового расчета в Excel

Получение прибыли – главная цель любых инвестиций. Рентабельность проекта до вложения средств оценивают с помощью расчета чистого приведенного дохода. Этот показатель нужен для определения прибыльности или убыточности проекта. Вычислить его несложно, но многие инвесторы часто забывают о побочных факторах, снижающих прибыль от проекта.

Рассмотрим, как рассчитывается чистый приведенный доход и какие факторы на него влияют.

Разобраться в этом нам поможет наш эксперт.

Что такое NPV

Расскажите, что такое чистый дисконтированный доход и чем он важен для предпринимателя?

Чистый дисконтированный доход (Net Present Value, сокращенно NPV, ЧДД) показывает разницу между вложенным инвестициями и возвратными денежными потоками. Его также называют чистой дисконтированной стоимостью (ЧДС). Говоря простыми словами, это итоговая чистая прибыль после завершения проекта.

Для чего используется и зачем нужен

Зачем используют в инвестировании показатель чистой дисконтированной стоимости?

ЧДС показывает уровень дохода, которую получат участники инвестиционного проекта после производства и реализации продукции, уплаты налогов, погашения кредитов и долгов перед поставщиками. В идеале рассчитывают показатель NPV на этапе составления бизнес-плана.

Формула расчета NPV

По какой формуле рассчитывается ЧДД?

Чаще всего используют эту формулу чистого дисконтированного дохода:

Учет инфляции при расчете

Учитывается ли показатель инфляции при расчете ЧДС?

Инфляция всегда влияет на финансирование проектов. Чем выше ее уровень, тем ниже предполагаемая чистая приведенная стоимость NPV. Для того, чтобы отобразить влияние инфляции на ЧДД, дисконт корректируют на прогнозируемый уровень инфляции. Процентная ставка будет рассчитываться следующим образом:

Пример

Не могли бы Вы привести пример использования чистой текущей стоимости на практике?

Инвестор хочет вложить деньги в проект по реконструкции завода электроники. На модернизацию сборочного цеха затраты составят 90 тысяч р. При этом предприниматель обещает увеличение объемов производства компонентов и рост продаж в течение 4 лет. За первый год приток средств составит 70 тысяч, затем 65, 60 и 55 тысяч.

| Период (t), год | Денежный поток (CF) | Дисконт (r) | Чистая приведенная стоимость (CFt) |

|---|---|---|---|

| 0 | –90000 | 10% | –90000 |

| 1 | 70000 | 10% | 62546 |

| 2 | 65000 | 10% | 56840 |

| 3 | 60000 | 10% | 52450 |

| 4 | 55000 | 10% | 46720 |

| Чистая приведенная стоимость NPV | 110000 | ||

Если предположить, что показатель инфляции на протяжении всех 4 лет составит 7%, предполагаемая прибыль уменьшится:

| Период (t), год | Денежный поток (CF) | Дисконт (r) | Уровень инфляции, (К) | Чистая приведенная стоимость (CFt) c учетом инфляции |

|---|---|---|---|---|

| 0 | –90000 | 10% | 7% | –90000 |

| 1 | 70000 | 10% | 7% | 59450 |

| 2 | 65000 | 10% | 7% | 53890 |

| 3 | 60000 | 10% | 7% | 47600 |

| 4 | 55000 | 10% | 7% | 39700 |

| Чистый дисконтированный доход NPV | 98166,98 | |||

Пошагово – расчет NPV инвестиционного проекта

Как рассчитывается ЧДС на практике?

К бизнес-плану больше доверия, если считать ЧДД не надо, т. е. он уже указан. Но инвестор или подотчетные ему специалисты всё равно будут пересчитывать этот показатель самостоятельно. Часто повторно проверяют предполагаемые доходы от проекта, итоговую цену продукцию (услуг).

Расчет NPV в Google Таблицы (Sheets)

Подскажите, как сейчас рассчитывают чистую дисконтированную стоимость?

Существует много программ для определения ЧПД. Абсолютно бесплатно рассчитать значение чистого дисконтированного дохода можно в Google Таблицах. Интерфейс веб-приложения схож с MS Excel.

По ссылке уже представлен расчет ЧПД в качестве примера. Документ можно загрузить на свой компьютер, кликнув на меню «Файл», а затем выбрав пункт «Скачать».

В представленной таблице указано 5 периодов, денежные потоки от проекта и ставка. Формула NPV применяется к значениям с 1 по 4 период. Отрицательное значение за нулевой период прибавляется к результатам расчетов для получения точного значения ЧПД.

Расчет NPV в Microsoft Excel

Существует ли возможность расчета ЧПД в MS Office?

В программе Excel уже предусмотрена формула для вычисления NPV. Эта функция называется ЧПС. При расчете NPV в Excel ставка дисконтирования автоматически переводится в единицы. Пользователь может указывать ее в процентах. Формулу расчета можно найти в функциях.

В появившемся окне с аргументами функции впишите номер ячейки со ставкой. В значении 1 укажите интервал от первого до четвертого периода.

Для точного расчета ЧТС прибавьте сумму за нулевой период к результатам вычисления.

Скачать таблицу для расчета NPV

Вы не могли бы дать ссылку для скачивания таблицы Excel с примером вычисления ЧПД?

По ссылке можно скачать файл с примером расчета NPV.

Там нужно заменить цифры за периоды и ставку дисконтирования. Если количество периодов отличается от указанных в примере, подкорректируете формулу, вручную дописав номера новых ячеек.

Сложности

Какие могут возникнуть проблемы при определении ЧДД?

NPV расчет осуществляется по математической формуле с заданными переменными. Зная величину денежного потока со стоимостью капитала можно быстро определить чистый дисконтированный доход. Проблема заключается в том, что эти параметры со временем изменяются. Поэтому на первый взгляд прибыльный проект может стать провальным.

Денежные потоки

Как определить денежные потоки проекта?

При оценке движения денежных потоков предприниматели часто не учитывают часть расходов. Но оттоки средств также важны, как и вложения. Точность денежного прогноза зависит от инвестиционного проекта. Например, если инвестор вкладывается в модернизацию производства уже имеющегося на рынке товара.

До перевода средств оценивают влияние увеличения количества продукции на спрос. Возможна ситуация, что при перенасыщении рынка товар будет продаваться плохо. Также прогнозируют реакцию конкурентов на увеличение оборота, затраты на рекламу, себестоимость продукции.

Ставка дисконтирования

Почему важна ставка дисконтирования?

Ставка дисконтирования показывает стоимость капитала для инвестора. Компания, предоставляющая денежные средства для реализации задачи, получает финансирование от банка, внутренних ресурсов или собственных акций. Их стоимость будет разной. При кредитовании она равна процентам, установленным банком.

При привлечении внутренних ресурсов компании ставку согласуют с членами органа управления. Инвестор не сможет установить этот показатель без участия главных акционеров предприятия. Совет директоров также может настоять на динамической ставке, т. е. она будет изменяться каждый год.

Зависимость от ставки дисконтирования

Правда ли, что проект полностью зависит от ставки дисконтирования?

На правильность вычислений влияет точность всех переменных формулы. Но на практике нельзя предсказать, какие вложения потребуются проекту на каждом этапе. Поэтому все показатели берутся примерно. Но ставка дисконтирования прямо влияет на прибыль от проекта. Чем она выше, тем меньше денежных средств получат все участники бизнеса.

Определение ставки дисконтирования r для инвестиционного проекта

Как рассчитывается ставка дисконтирования для бизнес-проекта?

Существует много методов расчета ставки дисконтирования. Чаще всего этот параметр определят по средневзвешенной стоимости капитала (WACC). Но также применяются и другие способы определения ставки:

Что означает модифицированная чистая приведенная стоимость? Когда её рассчитывают?

Модифицированная чистая приведенная стоимость (Mnpv) рассчитывается, когда уровень реинвестиций и барьерная ставка сильно отличаются. В измененной формуле учитывается реинвестирование средств по другой ставке. Поэтому она считается более точной. Формула расчета NPV выглядит следующим образом:

Использовать модифицированную формулу при расчете чистого дисконтированного дохода нужно, если проект реализуется в 3 и более этапов, и, когда на каждом шаге требуются дополнительные вложения от инвестора. При этом разумно будет запросить от предпринимателя предварительный RFM-анализ по частоте и новизне денежных средств.

Принятие решение по анализу расчетов

Как принимать решение на основании полученных расчетов?

Если чистый дисконтированный доход NPV выше 1, проект считается выгодным для инвестирования. Когда значение ЧПС отрицательное, вкладывать деньги нельзя. Если чистая текущая стоимость равна нулю, то прибыли от проекта хватит для:

Плюсы и минусы

Какие есть преимущества и недостатки у определения NPV?