Что такое npv и irr простыми словами

IRR: что такое и как рассчитать

Что такое IRR проекта простыми словами

Что такое NPV и IRR

Как Вы уже поняли, NPV непосредственно связано с IRR. Всё очень просто. IRR показывает, можем ли мы, в принципе, ожидать что-то от проекта (в смысле, прибыль) или нам стоит отложить идею, осознав, что ничего от неё не получим. А NPV определяет, чего конкретно мы добьёмся от проекта, какой доход нас ждёт.

Что такое IRR инвестиционного проекта

Дальше необходимо выяснить, что такое IRR инвестиционного проекта. Если у Вас в приоритете именно такой проект, в который просто вкладываете средства исключительно с целью получения прибыли, то IRR тут чрезвычайно важный показатель. Он является своеобразным просчётом успешности проекта на несколько месяцев или даже лет вперёд. Это, на наш взгляд, наиболее верная стратегия в разработке крупных бизнес планов.

Успешность проекта, а следовательно, и удовлетворительный показатель IRR зависят от его продвижения. Например, множество проектов, достигшие отличных показателей в бизнесе среди серьёзных конкурентов, вели свои сайты. Они добились высоких результатов благодаря сотрудничеству с поисковым продвижением в Яндексе, и благодаря ему всё больше интернет-пользователей заходили на эти сайты и были заинтересованы проектом.

Сообразно с этим, IRR демонстрировал перспективные возможности развития инвестиционного проекта. А вкладчики получали достойную прибыль от него.

Хочется отметить, что достаточно высоких результатов в инвестиционном бизнесе добились люди, которые детально изучили вопрос что такое франшиза в бизнесе, что помогло им сотрудничать с иностранными бизнес партнёрами. Их проекты стали намного качественными и успешными, по сравнению с отечественными.

Что показывает IRR

Исходя из нашего объяснения, становится очевидно, что показывает IRR. Он, в первую очередь, демонстрирует нам, может ли проект стать успешным, насколько можно вложиться в него и как это отразится на будущей прибыли. Но, помимо этого, тут стоит обратить внимание и на популярность Вашей бизнес идеи, насколько она будет полезна и актуальна среди людей.

Безусловно, чтобы продвигаться вперёд в этом направлении, важно сделать так, чтобы проект развивался и следовал современным тенденциям. Несомненно, тут не обойтись без грамотно оформленного сайта, являющийся визитной карточкой любой бизнес идеи. В этом может помочь оптимизация, она сделает Ваш сайт более востребованным, современным. Это отразится на проекте и, как правило, на показателе IRR.

IRR что это в экономике

А сейчас настало время узнать про IRR и что это в экономике. Она наиболее точно нам покажет его значение. Здесь важно понимать, что этот показатель считается одобряемым инвесторами, если он отображает окупаемость бизнес проекта. Тогда, принимают решение продолжать разрабатывать дело дальше.

Расчёт IRR даёт возможность прогноза получения определённого процента от проекта, исключив проценты банка. Таким образом, это является чистой прибылью, Вашим доходом.

Мы понимаем, что очень сложно детально разобраться в IRR, особенно новичкам в сфере бизнеса. Но как раз-таки для них это будет наиболее актуально. Почему так? Объясняем. Сейчас чрезвычайно много возможностей для развития своего дела. Сюда включаются различные бизнес идеи 2020 года, которых нет в России, или недостаточно распространённых для нашей общественности. Таковыми являются и разработка мобильных приложений, и открытие интернет-магазинов, и создание онлайн школ или курсов.

IRR отрицательный: что это значит

Бывают такие случае, когда в расчётах мы получаем IRR отрицательный, но что это значит. К сожалению, это говорит нам о том, что процент, получаемый от банка, будет слишком низкий. Такой расклад заводит любой бизнес проект в тупик, он не даёт никаких результатов. Почему так происходит? Потому что прибыль от проекта мы получить не можем, она уходит в минус. То есть, ни о каких перспективах развития здесь речи быть не может.

Как следствие, многие фирмы и компании в целях спасти свой проект, обращаются за помощью к профессионалам. Они помогают оптимизировать его проверенными способами. Конечно, всё это осуществляется не сразу, а постепенно, направленно на результат.

Чтобы продвинуть или вообще восстановить проект, может быть предложен способ повышения популярности сайта проекта на основе того, из чего состоит объявление в РСЯ для только начинающих развиваться и собирать аудиторию интернет-ресурсов.

Дальнейшая работа проводится в соответствии с тем, чтобы сделать веб-сайт более удобным и комфортным для интернет-пользователей. Другими словами, нужно разработать все детали сайта так, дабы пользователь не заблудился на сайте, пришёл за тем, что ему нужно. И цель проекта будет выполнена. Тут профессионалы могут объяснить, как добавить хлебные крошки на вебстранице и помочь это осуществить. Здесь, наверное, уже не стоит говорить, на сколько это поможет поднять IRR.

В заключение данной познавательной для Вас статьи, хотим ещё раз подчеркнуть важность IRR и NPV показателей. Они напрямую связанных с успешностью любых бизнес проектов. Поэтому необходимо не только знать, но и понимать их основную суть. Возможно, это поможет далеко продвинуться в своём деле или найти то, что Вам действительно интересно.

МСФО, Дипифр

Сравнение NPV и IRR. Модифицированная внутренняя норма доходности MIRR.

Так можно ли говорить о преимуществах одного метода над другим, и какой метод лучше?

Почему IRR так любят менеджеры?

На самом деле, нет ничего удивительного в том, что внутренняя норма доходности (IRR) чаще используется на практике. Этому есть простое объяснение:

Конечно же, первый пункт из этого списка самый важный. Потому что определение стоимости капитала для компании (так называемая WACC), которая используется при расчете NPV, само по себе является непростой задачей.

И да, высокое значение внутренней нормы доходности (например, 20%) производит сильное впечатление на слушателя и кажется заманчивым, однако все эти эпитеты из области эмоций. А инвестиции — это не та категория, которая может оцениваться на основе критериев «привлекательности».

В любом учебнике написано, что NPV метод предпочтительнее, так как он показывает величину добавочной стоимости, которую создает инвестиционный проект. IRR является относительным показателем, который показывает только при какой стоимости капитала мы получим нулевую добавочную стоимость. Может быть не стоит беспокоиться, и оба метода всегда дадут одинаковый ответ?

Когда методы NPV и IRR приведут к разным выводам?

Для независимых друг от друга проектов методы IRR и NPV всегда подскажут одно и то же решение: «принять» или «отклонить». Но мы живем в мире, где финансовые ресурсы (и не только они) ограничены. И всегда приходится выбирать между двумя взаимоисключающими проектами (построить дорогу в Якутии или отремонтировать мост в Волгограде). В этом случае нередки ситуации, когда метод IRR будет говорить нам, что стоит принять проект А, тогда как метод NPV будет «голосовать» за проект Б.

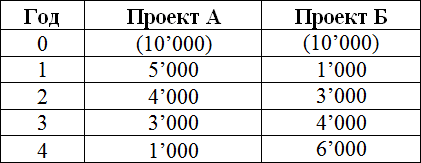

Возвращаясь к примерам из предыдущих статей про NPV и IRR, если проекты А и Б являются взаимоисключающими, то метод IRR всегда выберет проект А, так как 14,5%>11,8%. Но при ставке дисконтирования равной, например, 6% показатель NPV укажет на проект Б как на более предпочтительный:

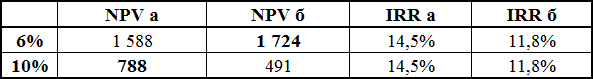

NPV и IRR будут рекомендовать разные проекты из двух возможных при стоимости капитала меньше, чем 7,2% (см. рис ниже).

Именно в этой точке (7,2%) графики зависимости NPV от ставки дисконтирования для проектов А и Б пересекаются между собой. Левее этой точки линия проекта Б ( красная ) выше, чем линия проекта А ( синяя ). Это значит, что при такой стоимости капитала (ниже 7,2%) проект Б сделает инвестора богаче, чем проект А.

О причинах такого положения дел я рассказывала в статье про расчет NPV инвестиционных проектов. Проект Б является долгосрочным, т.е. с течением времени денежные потоки от него увеличиваются. Проект А является краткосрочным с наибольшей отдачей в первые годы, а к концу проекта А поступления падают. Но чем дальше в будущее по времени от сегодняшнего момента, тем сильнее влияние ставки дисконтирования: через год увеличение ставки дисконтирования на 1% «съедает» 0,93% от денежного потока, а через 4 года рост ставки дисконтирование на 1% вызывает уменьшение денежного потока на 3,65%. Поэтому NPV долгосрочного проекта Б с ростом ставки дисконтирования падает быстрее, чем NPV проекта А, чьи денежные потоки максимальны в первые годы проекта. Это наглядно видно на рисунке: график проекта Б круче, чем график проекта А.

Получается, что методы NPV и IRR будут рекомендовать разные инвестиционные проекты, если есть разница по величине денежных потоков и по тому, как они распределены во времени: большие по величине в начале проекта или в конце. Это заложено в математику самого процесса дисконтирования.

Дело в том, что ставка дисконтирования работает в обе стороны времени — из будущего в настоящее (дисконтирование) и из настоящего в будущее (наращение). То есть если мы дисконтируем по 10% годовых, двигаясь из будущего к сегодняшнему дню, то мы можем и наращивать приведенные денежные потоки от сегодняшнего момента в будущее по этой же ставке. Внутренняя норма доходности, которую мы посчитаем методом IRR — это и ставка дисконтирования, и ставка инвестирования.

Так вот — когда мы рассчитываем IRR, мы предполагаем, что все денежные потоки инвестируются по этой ставке (как описано в примере про банковский депозит, его IRR равна ставке по депозиту).

Когда мы рассчитываем NPV, мы предполагаем, что денежные потоки дисконтируются и инвестируются по стоимости капитала компании. И это является более правильным с экономической точки зрения. Если мы получим IRR, равную 20%, это не означает, что мы можем найти банк или проект, который принесет нам ровно такую ставку доходности.

Все взаимоисключающие инвестиционные проекты с различающимися по времени денежными поступлениями правильнее сравнивать с помощью показателя NPV, который покажет вам прирост вашего богатства в абсолютной величине, а не потенциальную внутреннюю доходность, которую вы никогда, возможно, и не получите. Метод IRR для таких проектов может привести к неверному выбору, как в нашем примере при ставке 6%.

Еще достоинствах и недостатках метода IRR

Преимуществом показателя IRR является возможность оценить «запас прочности» проекта (safety margin) перед возможным увеличением процентных ставок. Например, в России кредитные ресурсы одномоментно стали дороже на несколько процентов, когда в ночь на 16 декабря 2014 года Центробанк РФ резко повысил ставку рефинансирования до 17%. Если бы мы приняли проект А, IRR которого равна 14,5%, то в этом случае он за одну ночь стал бы нерентабельным. А если бы мы нашли проект с внутренней нормой доходности равной 20%, то даже такое резкое увеличение процентных ставок не сделало бы наш проект убыточным.

К недостаткам метода внутренней нормы доходности относится тот факт, что для нестандартных проектов могут быть получены несколько величин IRR. Стандартный проект — это когда есть один отрицательный денежный поток в самом начале (первоначальная инвестиция) и несколько положительных денежных потоков в будущем. Если положительные и отрицательные денежные потоки будут чередоваться, то математически мы получим столько IRR, сколько раз денежные потоки от проекта поменяют знак.

Например, для проекта с такими потоками: (10,000), 5 000, (2 000), 4000, 5 000 будет получено два показателя IRR.

MIRR модифицированная внутренняя норма доходности — что это?

Анализ инвестиционных проектов на основе метода внутренней ставки доходности (IRR) предполагает, что все денежные потоки проекта могут быть инвестированы по этой ставке, что нереально. Этот недостаток метода IRR устраняется при использовании так называемой модифицированной внутренней нормы доходности или сокращенно MIRR (Modified Internal Rate of Return).

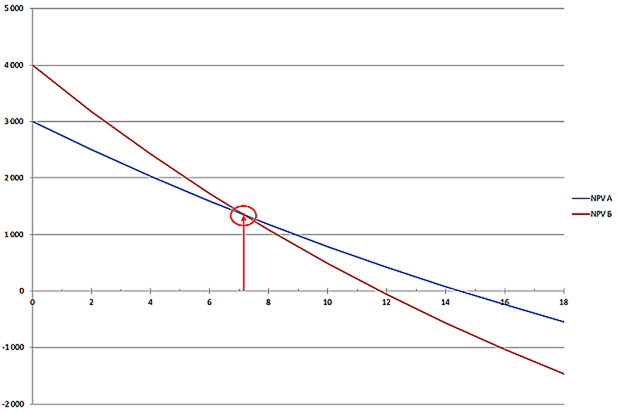

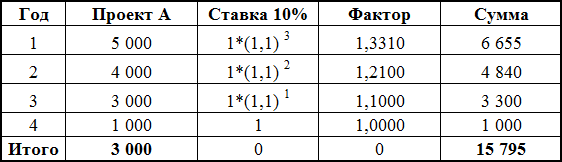

Суть расчета MIRR проста: все положительные денежные потоки от проекта наращиваются по % ставке, равной стоимости капитала компании (WACC), а затем находится ставка, дисконтируя по которой мы получим сумму нашей инвестиции. Возьмем для примера проект А, тот же самый, который использовался для расчета NPV и IRR ранее. Чтобы разобраться, как сделать расчет модифицированной внутренней нормы доходности, посмотрите на рисунок ниже:

Разберем всё по порядку.

Действие первое: все потоки от проекта инвестируются (наращиваются) по ставке 10% (мы помним, что это стоимость капитала для нашей компании).

Последний денежный поток не наращивается, это будет датой окончания нашего инвестиционного проекта. Итого получилось в четвертый год суммарный денежный поток должен быть равен 15,795.

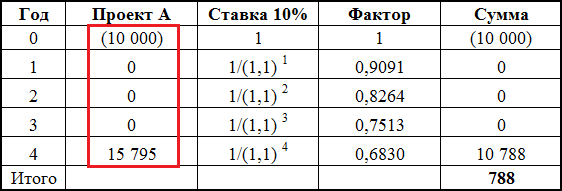

После этого денежные потоки от проекта будут такими (в красной рамке):

В этой таблице рассчитан NPV проекта после «модифицирования» его денежных потоков. Как видно из таблицы, ничего не поменялось: NPV проекта А как и раньше равно 788 денежным единицам.

То есть у нас получилось, что вместо ежегодных денежных притоков остался только один положительный денежный поток в конце 4-го года и первоначальная инвестиция в сумме 10,000. Единственный денежный приток является эквивалентом четырех ежегодных положительных денежных потоков, что подтверждается неизменностью величины NPV.

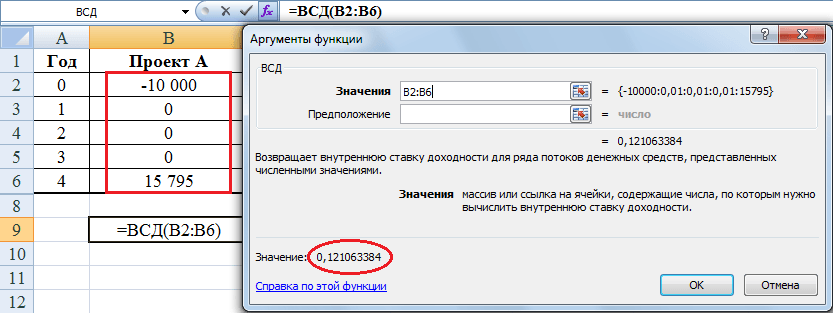

Действие второе: теперь надо вычислить внутреннюю норму доходности для этих двух денежных потоков, которые эквивалентны первоначальному проекту А. Для этого лучше всего воспользоваться функцией ВСД в программе Excel (об этом подробно рассказано тут):

IRR в данном случае получилось равной 12,1%, а не 14,5% как IRR для первоначального проекта А. Эта величина 12,1% и является модифицированной внутренней нормой доходности.

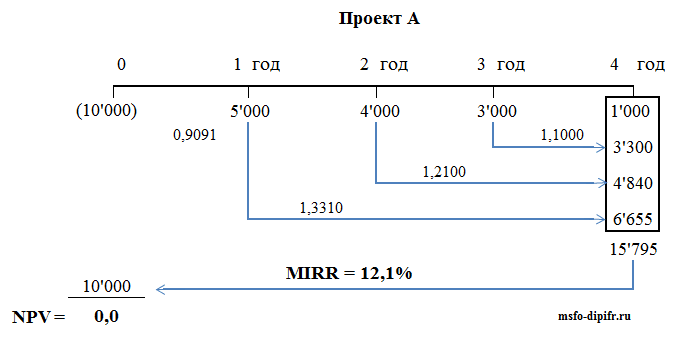

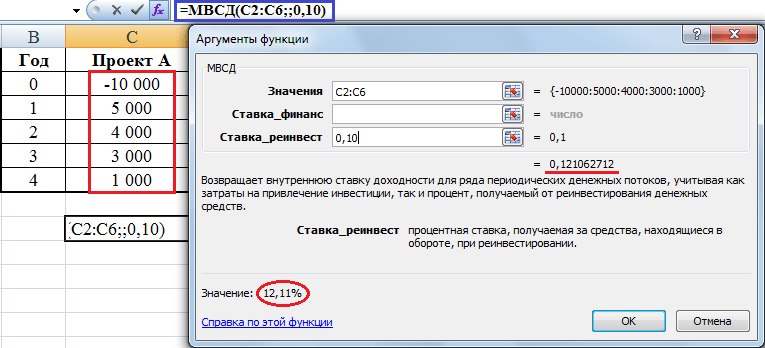

В программе Excel можно рассчитать показатель MIRR напрямую. В закладке Формулы—>Финансовые есть формула МВСД, которая и отвечает за расчет модифицированной нормы доходности. В ячейку «значение» нужно ввести ссылку на ячейки с денежными потоками, в ячейку «ставка_реинвест» — значение стоимости капитала, в нашем случае 10%.

Как видно из рисунка, функция МВСД дает то же самое значение показателя MIRR, которое было получено ранее расчетом из двух действий, а именно 12,1%.

Теперь можно посмотреть, как изменится решение о выборе из двух инвестиционных проектов А и Б.

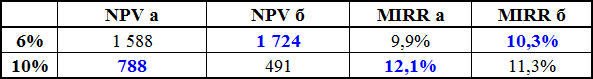

Как видно из таблицы, при стоимости капитала (ставке дисконтирования и инвестирования) 10% оба метода «выбирают» проект А, при стоимости капитала 6% — оба метода также «голосуют» за один и тот же проект — проект Б (выделено синим). Сравните эту таблицу с предыдущей, где при тех же % ставках сведены вместе показатели NPV и IRR (ссылка на эту таблицу).

Таким образом, метод модифицированной внутренней нормы доходности снимает конфликт между NPV и IRR при выборе между двумя взаимоисключающими проектами, поскольку уравнивает ставку реинвестирования денежных потоков. Однако, MIRR отменяет одно из преимуществ метода IRR — придется рассчитывать ставку дисконтирования равную стоимости капитала компании, что всегда вызывает затруднения.

Возможность принятия противоположных решения также сохраняется. Если два проекта имеют одинаковый масштаб и продолжительность, то да, методы NPV и MIRR всегда будут выбирать один и тот же проект из двух взаимоисключающих проектов. То же самое справедливо и в отношении проектов одинакового размера, но разной продолжительности. В этом случае надо рассчитывать эти показатели на основе самого длительного проекта, просто добавив нулевые денежные потоки к более короткому проекту. Однако, если взаимоисключающие проекты различаются по масштабу (величине денежных потоков), то конфликт между двумя методами все еще возможен. Поэтому применение метода NPV все-таки является предпочтительнее, чем расчет IRR или MIRR (обычной или модифицированной внутренней нормы доходности).

«Сделай шаг, и дорога появится сама собой». Стив Джобс

Если вы раздумываете над тем, надо ли что-то сделать или следует получше подготовиться — не тратьте всю жизнь на сомнения. Можно бесконечно анализировать информацию, просчитывать варианты, оценивать риски и строить графики зависимости результата от самых разных показателей. Но всё дело в том, что точно предсказать будущее не может никто.

Вы можете всё время откладывать начало проекта в ожидании лучших условий — более низких ставок по кредиту, роста экономики, укрепления курса национальной валюты. Однако, не надейтесь, что дождетесь идеальных условий для старта, они никогда не наступят. Потому что когда исчезает одно препятствие, вместо него всегда появляется другое. Идеальный день для начала любого проекта — это сегодня.

«Теоретики беспокоятся о том, чтобы принять хорошее решение. В бизнесе мы так же беспокоимся о том, чтобы сделать решения хорошими».

Нужно принимать решение, опираясь на ту информацию, которая имеется в наличии сегодня. По дороге к мечте всё равно придётся вносить коррективы, чтобы добиться результата. Самый лучший прогноз всегда оказывается неверным. Потому что невозможно предсказать последствия как ваших действий, так и изменения окружающей обстановки с течением времени. Это можно сделать только в единственном случае — если вы ничего не делаете.

В мире бизнеса имеет значение результат, а не бизнес-планы. Впрочем, это относится к любым сторонам нашей жизни. Никого не интересуют мечты, важно, сумели ли вы до них дотянуться.

«Каждый раз нужно прыгать со скалы и отращивать крылья по пути вниз». Рэй Брэдбери

Лучше и не скажешь.

Другие статьи из рубрики «Финансы»:

Чистая приведенная стоимость и внутренняя норма прибыли

Опубликовано 24.06.2021 · Обновлено 24.06.2021

Что такое NPV и IRR?

Чистая приведенная стоимость (NPV) – это разница между текущей стоимостью денежных поступлений и текущей стоимостью оттока денежных средств за период времени. Напротив, внутренняя норма доходности (IRR) – это расчет, используемый для оценки прибыльности потенциальных инвестиций.

Оба эти показателя в основном используются при составлении бюджета капиталовложений – процессе, с помощью которого компании определяют, стоит ли новая инвестиция или возможность расширения. Учитывая возможность инвестирования, фирме необходимо решить, принесет ли осуществление инвестиций чистую экономическую прибыль или убытки для компании.

Ключевые выводы

Определение NPV

Для этого фирма оценивает будущие денежные потоки по проекту и дисконтирует их до приведенной стоимости, используя ставку дисконтирования, которая отражает стоимость капитала проекта и его риски. Затем все будущие положительные денежные потоки инвестиций сокращаются до одного числа приведенной стоимости. Вычитание этого числа из первоначальных денежных затрат, необходимых для инвестиций, дает чистую приведенную стоимость инвестиций.

Давайте проиллюстрируем это на примере: предположим, JKL Media Company хочет купить небольшую издательскую компанию. JKL определяет, что будущие денежные потоки, генерируемые издателем, при дисконтировании по 12-процентной годовой ставке дают приведенную стоимость в 23,5 миллиона долларов. Если владелец издательской компании готов продать его за 20 миллионов долларов, то чистая приведенная стоимость проекта составит 3,5 миллиона долларов (23,5 – 20 долларов = 3,5 доллара). Чистая приведенная стоимость в размере 3,5 миллиона долларов представляет собой внутреннюю стоимость, которая будет добавлена JKL Media, если она осуществит это приобретение.

Определение IRR

Итак, проект JKL Media имеет положительную чистую приведенную стоимость, но с точки зрения бизнеса компания также должна знать, какую норму прибыли будут приносить эти инвестиции. Для этого фирма просто пересчитывала бы уравнение NPV, на этот раз устанавливая коэффициент NPV равным нулю, и решала бы теперь неизвестную ставку дисконтирования. Ставка, определяемая решением, является внутренней нормой доходности проекта (IRR).

В этом примере IRR проекта может – в зависимости от сроков и пропорций распределения денежных потоков – равняться 17,15%. Таким образом, JKL Media с учетом прогнозируемых денежных потоков имеет проект с доходностью 17,15%. Если бы был проект, за который JKL могла бы взяться с более высокой IRR, она бы, вероятно, взяла на себя более высокодоходный проект.

Таким образом, вы можете видеть, что полезность измерения IRR заключается в его способности представить возможную доходность любой инвестиционной возможности и сравнить ее с другими альтернативными инвестициями.

Пример: IRR против NPV при планировании капитальных вложений

Представим себе новый проект со следующими годовыми денежными потоками:

В этом случае нельзя использовать единый IRR. Напомним, что IRR – это ставка дисконтирования или процентная ставка, необходимая для окупаемости проекта с учетом начальных инвестиций. Если рыночные условия меняются с годами, у этого проекта может быть несколько IRR. Другими словами, долгосрочные проекты с колеблющимися денежными потоками и дополнительными вложениями капитала могут иметь несколько различных значений IRR.

Другая ситуация, которая вызывает проблемы у людей, предпочитающих метод IRR, – это когда ставка дисконтирования проекта неизвестна. Для того чтобы IRR считался действительным способом оценки проекта, его необходимо сравнить со ставкой дисконтирования. Если IRR выше ставки дисконтирования, проект осуществим. Если он ниже, проект считается невыполнимым. Если ставка дисконтирования неизвестна или не может быть применена к конкретному проекту по какой-либо причине, значение IRR ограничено. В таких случаях лучше использовать метод NPV. Если NPV проекта больше нуля, он считается финансово выгодным.

И IRR, и NPV можно использовать для определения того, насколько желательным будет проект и повысит ли он ценность для компании. В одном случае используется процент, а в другом выражается в долларах. Хотя некоторые предпочитают использовать внутреннюю норму дохода (IRR) в качестве меры капитального бюджета, это сопряжено с проблемами, поскольку не принимает во внимание меняющиеся факторы, такие как различные ставки дисконтирования. В этих случаях использование чистой приведенной стоимости было бы более выгодным.

Анализ инвестиционного проекта. Пример расчета NPV и IRR в Excel

Рассмотрим анализ инвестиционного проекта: рассчитаем основные ключевые показатели эффективности инвестиционного проекта. Среди ключевых показателей можно выделить два наиболее важных — NPV и IRR.

Рассмотрим данные показатели более детально и рассчитаем простой пример работы с ними в таблицах Excel.

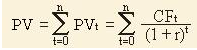

Чистый дисконтированный доход (NPV )

NPV (Net Present Value, Чистый Дисконтированный Доход) – пожалуй, один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта. Рассчитывается он как разница между денежными поступлениями от проекта во времени и затратами на него с учетом дисконтирования.

Расчет чистого дисконтированного дохода (NPV):

PV что это такое и как рассчитать? Расчет дисконтированного дохода

Расчет чистого дисконтированного дохода (NPV)

NPV=PV-Io

CF – денежный поток от инвестиционного проекта;

Iо — первоначальные инвестиции в проект;

r – ставка дисконта.

Показатель NPV – показывает инвестору доход/убыток от инвестирования денежных средств в инвестиционный проект. Данный доход он может сравнить с доходом в наименее рискованный вид активов — банковский вклад и рассчитать эффективность и целесообразность вложения в инвестиционный проект. Если NPV больше 0, то проект эффективен. После этого можно сравнить значение NPV с доходов от вклада в банк. Если NPV > вклад в наименее рискованный проект, то инвестиции целесообразны.

Формула чистого дисконтированного дохода (NPV) изменяется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов) и имеет следующий вид.

CF – денежный поток;

It — сумма инвестиционных вложений в проект в t-ом периоде;

r — ставка дисконтирования;

n — количество этапов (периодов) инвестирования.

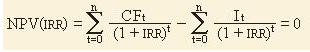

Внутренняя норма доходности (IRR). IRR что это за показатель

Внутренняя норма доходности (Internal Rate of Return, IRR) – второй наиболее популярный показатель оценки инвестиционных проектов. Он определяет ставку дисконтирования, при которой инвестиции в проект равны 0 (NPV=0). Другими словами затраты на проект равны доходам от инвестиционного проекта.

IRR = r, при которой NPV = 0, находим из формулы:

CF – денежный поток;

It — сумма инвестиционных вложений в проект в t-ом периоде;

n — количество периодов.

Расчет IRR позволяет сравнить эффективность вложения в различные по протяженности инвестиционные проекты (по NPV это сделать нельзя). Данный показатель показывает норму доходности/возможные затраты при вложении денежных средств в проект (в процентах).

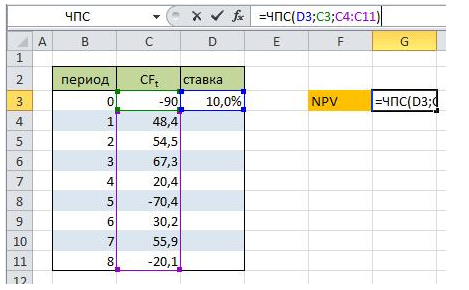

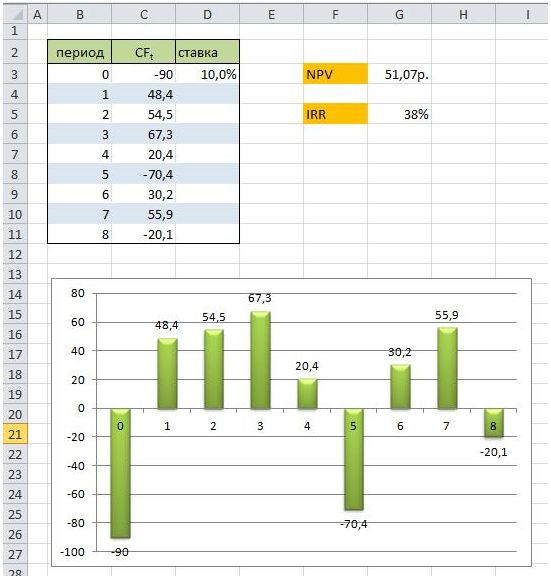

Пример определения NPV в Excel

Для наглядности рассчитаем расчет NPV в MS Excel. Для расчета NPV используется функция =ЧПС().

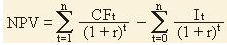

Найдем чистый дисконтированный доход (NPV) инвестиционного проекта. Необходимые инвестиции в него — 90 тыс. руб. Денежный поток, которого распределен по времени следующим образом (как на рисунке). Ставка дисконтирования равна 10%.

Анализ денежных поступлений от инвестиционного проекта

Произведем расчет чистого дисконтированного дохода по формуле excel:

Где:

D3 – ставка дисконта.

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект).

C4:C11 – денежный поток проекта за 8 периодов.

Расчет NPV в Excel. Пример расчета

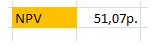

В итоге, показатель чистого дисконтированного дохода равен NPV=51,07 >0, что говорит о том, что есть целесообразность вложения в инвестиционный проект. К примеру, если бы мы вложили 90 тыс. руб в банк со ставкой 10% годовых, то через год получили бы чуть меньше 9 тыс., что меньше чем 51,07 от вложения в инвестиционный проект.

Мастер-класс: «Как рассчитать NPV для бизнес плана»

Пример определения IRR в Excel

Для определения IRR в Excel воспользуемся встроенной функцией =ЧИСТВНДОХ().

У нас в примере доход от проекта поступал в разные интервалы времени. Для этого можно использовать функцию Excel =ВСД(C3:C11). В итоге доходность от вложения в инвестиционный проект равна 38%.

Расчет IRR в Excel

В завершение картинка финансового анализа проекта целиком.

Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

Автор: Жданов Василий Юрьевич, к.э.н.