Что такое llcr по проекту

Критерии принятия решений в проектном финансировании

Практикой проектного финансирования выработаны количественные критерии (ограничения), используемые для сокращения рисков и определения объема и стоимости заемного финансирования.

Эти критерии можно условно разделить на две группы:

Показатель D/Е проектной компании является важным фактором, учитываемым банком при рассмотрении заявки на финансирование проекта. Показатель D/Е характеризует структуру капитала проектной компании и его средневзвешенную стоимость (WACC), определяющую минимально необходимый уровень внутренней доходности проекта.

Величина соотношения заемного и собственного капитала, требуемая банками, зависит от отраслевой принадлежности проекта и от стадии жизненного цикла, на которой находится проект. Чем больше риск проекта, тем больше требуемая величина доли собственного капитала.

Так для начальной предынвестиционной стадии жизненного цикла проекта среднестатистическая величина соотношения D/Е составляет 70% : 30% или 80% : 20%. Если проектная компания обращается в банк за финансированием проекта на более поздних стадиях жизненного цикла проекта, требования к доле собственного капитала могут быть ниже.

Для отраслей с большей степенью неопределенности будущих продаж продукции и получения запланированной выручки от реализации проекта (например, продукции машиностроения с недостаточным уровнем конкурентоспособности) соотношение D/Е может быть 50% : 50%. Для отраслей, объем продаж продукции которых более определен (предприятия топливно-энергетического комплекса), соотношение D/Е может соответствовать среднестатистическому или даже составлять 90% : 10%.

Вторая группа показателей — коэффициенты покрытия долга. Они характеризуют возможности проектной компании рассчитываться по долговым обязательствам. Эти показатели могут быть двух видов: интервальные и кумулятивные.

К числу интервальных показателей, рассчитываемых за определенный период времени (например, год), относится коэффициент покрытия долга DCRt (debt coverage ratio) или DSCRt (debt-service coverage ratio).

Он представляет собой отношение фактического (или расчетного — в бизнес-плане) значения за t-й период времени свободного денежного потока проектной компании, реализующей проект (FCF), к величине задолженности (с процентами) проектной компании (Debt), которая должна быть выплачена за этот период (по всем кредитным договорам и обязательствам займа):

В практике проектного финансирования величина DCR должна составлять от 1,2 до 2 — в зависимости от рисков проекта и рейтинга кредитоспособности проектной компании. Чем больше риск проекта, тем больше требуемая кредитором величина показателя DCR. Поскольку риски проекта наибольшие на начальном этапе инвестиционной стадии жизненного цикла, кредиторы учитывают это и устанавливают более высокое значение DCR для этого периода.

Примеры значений показателя DCR для разных типов проектов:

Кредитор включает условие соблюдения заемщиком принятого значения DCR в ковенанты кредитного соглашения и осуществляет периодический (в соответствии с установленной в соглашении периодичностью)мониторинг значений этого показателя. Соответственно, в условиях кредитного соглашения отражаются меры, принимаемые кредитором в случае снижения показателя DCR проекта ниже установленного уровня.

Наряду с интервальными показателями покрытия долга в практике проектного финансирования широко применяются показатели, рассчитываемые на основе сопоставления кумулятивных значений денежного потока и задолженности проектной компании. Период времени, за который проводится анализ, может ограничиваться сроком кредитного договора (показатель LLCR — loan life cover ratio) или оставшимся временем жизненного цикла проекта (PLCR — project life cover ratio).

Показатель LLCR отражает интересы кредиторов:

где PV (FCF) — значения свободного денежного потока, приведенные к моменту расчета с применением ставки дисконтирования, отражающей стоимость заемного капитала.

Показатель PLCR отражает интересы всех стейкхолдеров проекта в том, чтобы проект и проектная компания не стали банкротами:

Чем больше волатильность FCF проекта, тем большее значение LLCR требуют кредиторы (для снижения риска). Однако в условиях высокой конкуренции на финансовом рынке эта зависимость менее очевидна.

Для расчета и мониторинга показателя PLCR очень важно правильно определить цель проекта и соответственно год завершения жизненного цикла проекта.

Поскольку все коэффициенты покрытия долга рассчитываются исходя из прогнозируемого или фактического значения потока FCF, они могут применяться только на стадии жизненного цикла проекта, когда этот поток становится положительной величиной. Кумулятивные показатели характеризуют возможности проекта и проектной компании рассчитаться по долговым обязательствам за соответствующие периоды времени, что позволяет заблаговременно принять решения о необходимости и условиях возможной реструктуризации долга.

Как показатели, характеризующие соотношение D/E, т. е. финансовый рычаг, так и показатели покрытия долга непосредственно влияют на эффективность проекта, поскольку могут приводить как к увеличению тарифов (цен) на выпускаемую продукцию проекта, так и к изменению структуры издержек.

Коэффициент покрытия срока ссуды – определение LLCR

Опубликовано 06.06.2021 · Обновлено 06.06.2021

Что такое коэффициент покрытия срока ссуды (LLCR)?

Коэффициент покрытия срока ссуды (LLCR) – это финансовый коэффициент, используемый для оценки платежеспособности фирмы или способности компании-заемщика погасить непогашенную ссуду. LLCR рассчитывается путем деления чистой приведенной стоимости (NPV) денег, доступных для погашения долга, на сумму непогашенной задолженности.

LLCR похож на коэффициент покрытия обслуживания долга (DSCR), но он чаще используется при проектном финансировании из-за его долгосрочного характера. DSCR фиксирует один момент времени, тогда как LLCR учитывает весь период ссуды.

Формула коэффициента покрытия срока ссуды (LLCR):

How to Calculate the Loan Life Coverage Ratio

The LLCR can be calculated using the above formula, or by using a shortcut: dividing the NPV of project free cash flows by the present value of the debt outstanding.

In this calculation, the weighted average cost of debt is the discount rate for the NPV calculation and the project “cash flows” are more specifically the cash flows available for debt service (CFADS).

What Does the Loan Life Coverage Ratio Tell You?

LLCR is a solvency ratio. The loan life coverage ratio is a measure of the number of times over the cash flows of a project can repay an outstanding debt over the life of a loan. A ratio of 1.0x means that LLCR is at a break-even level. The higher the ratio, the less potential risk there is for the lender.

Depending on the risk profile of the project, sometimes a debt service reserve account is required by the lender. In such a case, the numerator of LLCR would include the reserve account balance. Project financing agreements invariably contain covenants that stipulate LLCR levels.

Key Takeaways

The Difference Between LLCR and DSCR

In corporate finance, the Debt-Service Coverage Ratio (DSCR) is a measure of the cash flow available to pay current debt obligations. The ratio states net operating income as a multiple of debt obligations due within one year, including interest, principal, sinking-fund and lease payments. However, DSCR captures just a single point in time, while LLCR allows for several time periods, which is more suitable for understanding liquidity available for loans of medium to long time horizons.

LLCR is used by analysts to assess the viability of a given amount of debt and consequently to evaluate the risk profile and the related costs. It has a less immediate explanation compared to DSCR, but when LLCR has a value greater than one, this is usually a strong reassurance for investors.

Limitations of LLCR

One limitation of the LLCR is that it does not pick up weak periods because it basically represents a discounted average that can smooth out rough patches. For this reason, if a project has a steady cash flows with a history of loan repayment, a good rule of thumb is that the LLCR should be roughly equal to the average debt service coverage ratio.

Расчет финансовых показателей проекта

Коэффициенты финансовой устойчивости предназначены для анализа степени финансовых рисков проекта и, в отличие от показателей коммерческой эффективности, больше всего интересны банкам и прочим кредиторам.

Итак, что же это за показатели.

Самые распространённые следующие:

Данные показатели, в частности, необходимо рассчитывать при подаче заявки и финансовой модели в Фонд развития промышленности. Также показатели DSCR и LLCR упоминаются как необходимые при расчетах в «Методических указаниях по подготовке стратегического и комплексного обоснований инвестиционного проекта, а также по оценке инвестиционных проектов, претендующих на финансирование за счет средств Фонда национального благосостояния и (или) пенсионных накоплений, находящихся в доверительном управлении государственной управляющей компании, на возвратной основе№ (утверждены Приказом Минэкономразвития России от 14.12.2013 N 741).

Коэффициент покрытия выплат по обслуживанию долга операционными денежными потоками (DSCR)

Коэффициент покрытия выплат по обслуживанию долга операционными денежными потоками (DSCR) или сокращенно коэффициент покрытия кредитных выплат — один из наиболее часто используемых в проектном анализе коэффициентов финансовой устойчивости.

DSCR = CFADS / (P + I)

где:

CFADS (cash flow available for debt service) — денежные потоки проекта, доступные для обслуживания долга в данном расчетном периоде. Это достаточно важный показатель, который используется при расчете многих других коэффициентов финансовой устойчивости. CFADS рассчитывается как сумма потоков денежных средств по операционной и инвестиционной деятельности плюс привлеченные кредиты и займы, плюс взносы акционеров, минус дивиденды и прочие выплаты акционерам.

P (principal) — выплаты основной суммы (тела) долга;

I (interests) — проценты.

DSCR рассчитывается в течение срока задолженности и показывает, во сколько раз CFADS превышает обязательные выплаты по кредиту. DSCR рассчитывается в каждом периоде.

Значение коэффициента DSCR должно находиться в интервале 1,2-1,5. Значение коэффициента покрытия долга меньше единицы означает, что компания не имеет достаточного количества денег, чтобы оплатить текущие долговые обязательства. И чем больше риск проекта, тем кредиторы требуют большего значения коэффициента.

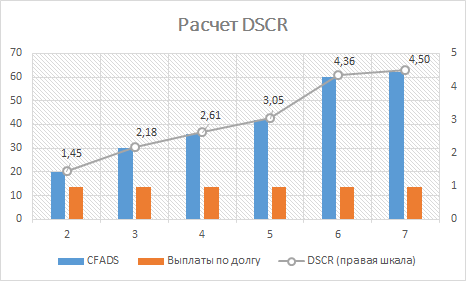

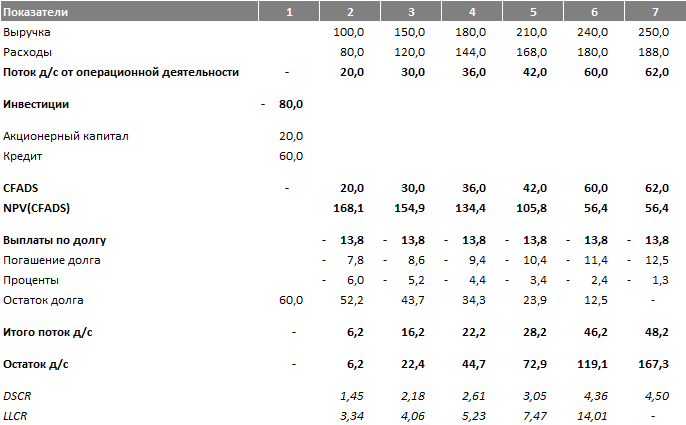

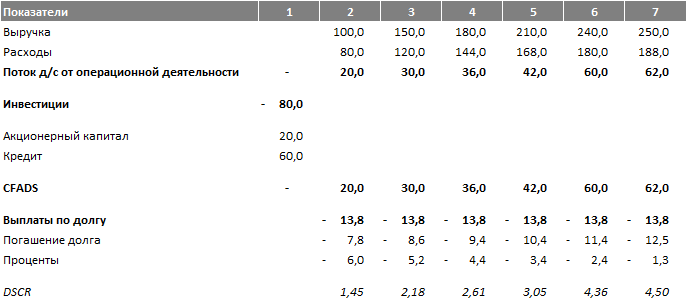

Ниже приведен пример расчета DSCR.

Коэффициент покрытия процентов (interest coverage ratio, ICR)

ICR = EBIT / I

где:

EBIT — прибыль до выплаты процентов и налогов,

I — проценты.

Значение коэффициента ICR демонстрирует во сколько раз значение EBIT превышает сумму выплат по процентам. Рассчитывается в каждом периоде и значение должно быть более единицы, а лучше более 1,5.

Недостаток коэффициента заключается в ограниченности применения показателя EBIT, который не учитывает налоговые платежи, а также движения оборотного капитала, которые могут быть весьма значительны.

Коэффициент покрытия долга в период до погашения долга (LLCR)

LLCR = (PV(CFADS) + DSRA) / D

где:

PV(CFADS) — чистая приведенная стоимость будущих денежных потоков проекта, доступных для обслуживания долга (начиная от расчетного периода до конца действия кредитного договора). Ставка дисконтирования — стоимость заемного капитала;

DSRA — остаток денежных средств на расчетном счете на конец расчетного периода;

D — остаток долга на конец расчетного периода.

Коэффициент демонстрирует во сколько раз будущий дисконтированный денежный поток, доступный для обслуживания долга (CFADS) превышает размер непогашенного остатка долга. Чем значение коэффициента больше единицы, тем устойчивее проект.

Коэффициент Долг/Собственный капитал (D/E)

Коэффициент D/E (ebt to equity ratio) отражает соотношения заемного и собственного капитала проекта.

D/E = (Долгосрочная и краткосрочная задолженность) / Собственный капитал

Среднестатистическое соотношение для инвестиционных проектов составляет от 70/30 до 80/20. Чем выше риск проекта, тем более требуется собственных средств.

Коэффициент Долг/ EBITDA (D/EBITDA)

Коэффициент отношения долга к EBITDA (Debt/EBITDA ratio) – это показатель долговой нагрузки компании, отражающий ее способность платить по имеющимся обязательствам. Используется для оценки финансовой устойчивости и платежеспособности организации.

D/EBITDA = Совокупные обязательства / EBITDA

Показатель по смыслу близок к DSCR и ICR, с поправкой на недостатки использования значения EBITDA.

Коэффициент покрытия срока ссуды – LLCR

Опубликовано 27.05.2020 · Обновлено 27.05.2021

Что такое Коэффициент покрытия срока ссуды – LLCR?

Формула коэффициента покрытия срока ссуды (LLCR):

Как рассчитать коэффициент покрытия срока ссуды

LLCR можно рассчитать, используя приведенную выше формулу или сокращенный вариант: разделив чистую приведенную стоимость свободных денежных потоков проекта на приведенную стоимость непогашенной задолженности.

В этом расчете средневзвешенная стоимость долга представляет собой ставку дисконтирования для расчета чистой приведенной стоимости, а «денежные потоки» проекта – это, в частности, денежные потоки, доступные для обслуживания долга (CFADS).

О чем вам говорит коэффициент покрытия жизненного цикла ссуды?

Ключевые выводы

Коэффициент покрытия срока ссуды (LLCR) – это финансовый коэффициент, используемый для оценки платежеспособности фирмы или способности компании-заемщика погасить непогашенную ссуду.

Коэффициент покрытия срока ссуды – это показатель того, сколько раз денежные потоки проекта могут погасить непогашенный долг в течение срока ссуды.

Чем выше коэффициент, тем меньше потенциальный риск для кредитора.

Разница между LLCR и DSCR

В корпоративных финансах коэффициент покрытия обслуживания долга (DSCR) является мерой денежного потока, доступного для погашения текущих долговых обязательств. Коэффициент определяет чистую операционную прибыль как кратную сумме долговых обязательств со сроком погашения в течение одного года, включая проценты, основную сумму, амортизационный фонд и арендные платежи. Однако DSCR фиксирует только один момент времени, в то время как LLCR допускает несколько периодов времени, что больше подходит для понимания ликвидности, доступной для кредитов на средние и длинные временные горизонты.

LLCR используется аналитиками для оценки жизнеспособности заданной суммы долга и, следовательно, для оценки профиля риска и связанных с этим затрат. У него менее непосредственное объяснение по сравнению с DSCR, но когда LLCR имеет значение больше единицы, это обычно является сильной гарантией для инвесторов.

Ограничения LLCR

Одним из ограничений LLCR является то, что он не улавливает слабые периоды, потому что он в основном представляет собой дисконтированное среднее значение, которое может сгладить грубые пятна. По этой причине, если у проекта есть стабильные денежные потоки с историей погашения кредита, хорошее практическое правило состоит в том, что LLCR должен быть примерно равен среднему коэффициенту покрытия обслуживания долга.

Коэффициент покрытия за срок кредита, LLCR

Назначение и принцип расчета LLCR

Формула расчета LLCR:

где:

NPV(CFADS) — чистая приведенная стоимость денежных потоков, доступных для обслуживания долга. Дисконтирование выполняется со ставкой дисконтирования, равной стоимости долга

Debt — сумма долга на момент расчета показателя

Если показатель LLCR имеет значение близкое к 1 — это означает, что практически все ожидаемые доходы от проекта предполагают использовать для погашения долга. Такая схема финансирования рискованна, так как даже незначительные колебания в доходах приведут к нарушению графика платежей по кредиту. Поэтому значение показателя LLCR обычно устанавливают на уровне 1,2 и выше — это оставляет проекту определенный запас прочности и гарантирует, что до определенного уровня отклонений от плана компания сможет выполнять свои обязательства по кредиту.

Сравнение DSCR и LLCR

Отличие LLCR от DSCR заключается в том, что LLCR охватывает в каждом периоде все платежи от текущего момента до окончания срока кредита, в то время как DSCR показывает только данные по текущему периоду. В результате у показателя LLCR есть свои преимущества и недостатки.

Преимущество LLCR — отражает весь прогноз по доходам и кредитным платежам. Это позволяет использовать его для оценки ликвидности и финансовой устойчивости компании. Показатель DSCR не «заглядывает» в будущие периоды, и даже если в перспективе у компании ожидается очень высокий уровень платежей по долгу, текущее значение DSCR может показывать отсутствие рисков.

Недостаток LLCR — демонстрируя общее покрытие долговых платежей доходами компании, он не указывает на ситуацию в каждом отдельном периоде. Общая сумма долга может быть не слишком большой для ожидаемых денежных потоков, и показатель LLCR будет достаточно высоким, но в отдельных периодах проекта запланированные суммы погашения будут превышать возможности компании. В связи с этим для планирования графика погашения применяют DSCR.

Пример расчета LLCR

LLCR обычно рассчитывается в модели проекта, подготовленной в Excel. Упрощенный пример такой модели можно загрузить здесь: llcr.xlsx

Вот как выглядит расчет:

Для каждого периода проекта вычисляют дисконтированные денежные потоки CFADS, при этом дисконтирование выполняют не к началу проекта, а к текущему периоду. Далее в каждом периоде вычисляют NPV этих денежных потоков, считая от текущего периода до конца срока кредита. Показатель LLCR будет равен этому значению NPV, деленному на остаток долга на начало периода.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.