Что такое lifestyle тинькофф

Лайфстайл-банкинг и искусственный интеллект: как мы перестроили личный кабинет Tinkoff.ru

Экосистема «Тинькофф» постоянно растёт и развивается, прежде всего — в направлении лайфстайл-банкинга. За последний год у нас появились услуги бронирования ресторанов, покупки билетов в кино, на концерты и мероприятия, начали сами привозить артистов, запустили голосового помощника «Олега» и первое собственное банковское агентство путешествий.

На фоне всего этого Tinkoff.ru давно перестал быть просто интернет-банком и превратился в финансовую лайфстайл-платформу, не говоря уже про традиционные услуги вроде оплаты счетов или штрафов. Поэтому в итоге перед нами встала необходимость перестроить главную страницу личного кабинета, сделав её единой витриной для ключевых услуг нашей экосистемы.

Ниже мы расскажем, что мы для этого сделали.

В «Тинькофф» у каждого клиента формируется индивидуальный пользовательский опыт, на котором мы и решили построить концепцию нового дашборда или персональной панели управления. Мы хотели, чтобы она подстраивалась под клиента и помогала решать его финансовые и лайфстайл-задачи быстрей и удобней.

Для начала мы проанализировали поведение пользователей и определили задачи, которые хотим решить с помощью новой главной страницы. Мы остановились на следующих ключевых KPI:

Чтобы проверить рабочие гипотезы и достичь нужного результата, мы изучили пользовательские сценарии около 1 млн клиентов — это ежемесячная аудитория личного кабинета Tinkoff.ru (MAU).

Анализ показал, что 70% аудитории старой версии главной страницы Tinkoff.ru сразу же уходили с первого экрана в другие разделы через верхнее меню сайта и список продуктов слева. Основная рабочая область главной страницы помогала клиентам решить только часть задач. Пользователям не хватало возможностей для мгновенного перехода с главной страницы к целевому действию, например, к переводам по номеру телефона. Сегодня мы хотим увеличить этот показатель минимум в два раза.

Мы также увидели, что некоторые функции Tinkoff.ru клиентам было трудно найти среди других разделов. И тогда им приходилось обращаться за консультацией в контакт-центр. Особенно — новым клиентам, которые совершают 80% обращений в поддержку именно в первые два дня знакомства с экосистемой «Тинькофф».

Адаптации таких пользователей мы решили уделить ещё больше внимания и задались целью увеличить число их самостоятельных операций на 20%, дополнительно уменьшив нагрузку на операторов контакт-центра. Достичь этого мы решили с помощью формата Lifestyle Stories, который уже давно и успешно используем у себя в мобильном приложении, и персональных рекомендаций.

Аналитика пользовательских сценариев показала, что несколько сотен тысяч клиентов используют личный кабинет Tinkoff.ru в качестве единственного канала взаимодействия с нашей экосистемой.

Для пользователей особенно важно создавать такие элементы взаимодействия, к которым захочется обращаться снова и снова. Повысить уровень возвращаемости (retention) клиентов онлайн-платформы «Тинькофф» мы решили за счёт создания специальных карточек с интересной статистикой по расходам.

В целом наше исследование было направлено на то, чтобы понять, как сделать новый дашборд Tinkoff.ru максимально персонализированным. Ведь у каждого клиента есть индивидуальный набор потребностей и, соответственно, самых востребованных сценариев.

После того как мы изучили пользовательские потребности, определили стратегию и обозначили конкретные бизнес-задачи, нужно было найти такое решение, которое позволит найти баланс между большим количеством элементов экосистемы и простотой использования новой главной страницы личного кабинета.

Для этого мы выбрали концепцию дашборда — панели управления, состоящей из блоков с разной тематикой. Все виджеты дашборда дают прямые переходы к конкретным целевым действиям. Непосредственное решение клиентских задач происходит на внутренних страницах сайта, чтобы не перегружать главную множеством функций.

Для приоритизации блоков в структуре дашборда мы опирались на статистику обращений клиентов «Тинькофф» в поддержку и частоту использования сервисов личного кабинета. Так, например, мы выяснили, что наиболее востребованные инструменты у пользователей Tinkoff.ru:

В итоге получилось семь самостоятельных блоков:

Теперь пять самых популярных сценариев стали доступны пользователям Tinkoff.ru сразу прямо в первом экране страницы — скролить её вниз и искать необходимый элемент больше не нужно.

Основная зона главной страницы представляет собой ленту практичных инструментов (в порядке убывания ценности для клиента) и лайфстайл-материалов. Колонка слева содержит данные о продуктах клиента.

В блоке «Счета и карты» пользователь также может проверить баланс брокерского счёта в «Тинькофф Инвестициях» и мобильного оператора «Тинькофф Мобайл». В будущем здесь появится информация о счетах индивидуальных предпринимателей и компаний-клиентов «Тинькофф Бизнеса».

Что такое «Тинькофф Истории»? Это формат интересного финансового и развлекательного контента, который мы придумали первыми в мире среди банков и запустили в мобильном приложении в декабре 2017 года. Это первый и один из важнейших элементов в стратегии лайфстайл-банкинга в «Тинькофф».

С помощью «Тинькофф Историй» мы повысили частоту использования мобильного приложения, транзакционную активность клиентов и предоставили им персонализированные и таргетированные предложения, исходя из их финансового поведения.

С помощью технологий машинного обучения и искусственного интеллекта мы выделили множество сегментов, каждому из которых отображается свой пул историй. Сегодня мы продолжаем наращивать нашу базу, разделяя сегменты на более чёткие и детальные группы.

Теперь «Тинькофф Истории» появились и на Tinkoff.ru. Мы добавили на главную страницу личного кабинета блок «Для вас» с полезной и персонализированной информацией (в том числе — из «Тинькофф Журнала») о финансах, новых и существующих фичах сервисов «Тинькофф», лайфстайл-событиях — новинках в кино, литературе, музыке и так далее.

Каждый клиент сможет увидеть свой собственный набор таких материалов — технологии искусственного интеллекта вместе с аналитиками «Тинькофф» будут подбирать интересный именно этому пользователю контент на основе персонализации и его индивидуальных сценариев в экосистеме «Тинькофф».

В этом же блоке будут приходить уведомления с напоминаниями о предстоящих платежах — например, по продлению страховки или кредиту, после чего пользователь сможет сразу пополнить баланс счёта. Для новых клиентов (без истории операций) в блоке «Для вас» появятся обучающие материалы по продуктам и услугам «Тинькофф», настройкам личного кабинета на Tinkoff.ru и мобильного приложения.

Популярные и рекомендуемые платежи и переводы, как и последние несколько операций, теперь можно увидеть на Tinkoff.ru сразу после авторизации в личном кабинете. Специальный алгоритм проанализирует ваши регулярные операции, предскажет дальнейшие действия и предложит рекомендации для платежей и переводов, которые вы совершаете чаще всего или которые могут быть вам наиболее интересны сегодня.

Например, если вы оплачиваете парковку в одни и те же даты, то на главном экране личного кабинета Tinkoff.ru вы увидите карточку для этого платежа и сможете оплатить в один клик. А если в вашем финансовом поведении вдруг произойдут изменения, то рекомендации также изменятся.

Алгоритмы персонализации также помогут узнать самые популярные траты в прошлом месяце и сравнить их с текущими расходами. На специальных карточках можно увидеть, на что вы потратили больше всего денег, какая сумма была рекордной, какой магазин самый любимый и сколько кэшбека на этих покупках вы заработали (рубли, мили, баллы — в зависимости от программы лояльности).

Здесь же можно получить новые предложения от партнёров со скидками и бонусами. Скоро появится опция, которая, если клиент ещё не активировал категории с повышенным кэшбеком (обновляются каждые три месяца), будет напоминать об этом.

За основной референс в дизайне дашборда Tinkoff.ru мы взяли сервисы и приложения, которые следят за физическим здоровьем (пульсом, количеством пройденных шагов и так далее). Мы решили отразить эту идею «внимательного наблюдения» в дизайне дашборда, только перевести её в область финансов.

Структура каждого блока и карточки главной страницы основана на данных, которые мы можем рассказать клиенту о его финансовой активности. В результате мы получили гибкие шаблоны, которые могут подстроиться под любые события в жизни клиента.

Также мы сделали более акцентные заголовки, добавили глубины интерфейсу, обновили визуальное представление отдельных элементов. В дальнейшем эта стилистика перейдёт на все остальные страницы личного кабинета Tinkoff.ru.

На главной Tinkoff.ru скоро появится еще больше лайфстайла. В ближайшее время мы добавим на панель управления раздел «Развлечения», чтобы наши клиенты могли покупать билеты в кино и бронировать рестораны прямо с главной страницы.

Чуть позже планируем дополнить страницу элементами геймификации — добавим механику поощрений за различные финансовые активности клиентов, например, будем награждать клиентов медалями, если они будут регулярно пользоваться услугами такси.

Параллельно с внедрением новых сервисов мы также продолжим вносить изменения и дорабатывать текущие блоки, опираясь на статистику их использования и отзывы клиентов.

«Для lifestyle-banking нет границ»

Финансовые трансакции дают банкам множество информации о вас, в том числе о ваших любимых продуктах, покупках и местах отдыха. Эти сведения могут пойти на пользу: банку будет намного проще предложить клиенту именно то, что нужно. О том, как развивать lifestyle-banking и при чем тут Marvel, — в интервью порталу iz.ru рассказал вице-президент по развитию мобильных сервисов Тинькофф Банка Максим Евдокимов.

— Lifestyle-banking — словосочетание, пока не вошедшее в массовый оборот. Объясните, пожалуйста, что это такое?

— Есть расходы, которые, хоть и отправляют баланс «в минус», приносят нам положительные эмоции: путешествия, рестораны, походы в кино, театр. Вот эти траты с положительным эмоциональным оттенком мы относим к lifestyle-banking. Мы стараемся представить максимально актуальные предложения в этой области внутри наших банковских продуктов, прежде всего приложения. При этом хотим предлагать то, что нужно конкретному человеку, базируясь на предиктивной аналитике.

— Предположим, я собираюсь в отпуск. Что банк может предложить мне в рамках lifestyle-banking?

— У нас изначально очень сильно развито цифровое направление. Мы располагаем достаточно большим количеством данных о пользователях, о том, как они пользуются мобильным приложением, на что они тратят свои деньги, в том числе когда речь идет об отпуске. Всё это дает возможность создать некую аналитическую систему, которая позволяет нам предсказывать с какой-то долей вероятности ваши следующие желания или ореол ваших желаний.

Грубо говоря, вы всё время отдыхаете в Турции (а мы это видим по вашим трансакциям). Мы можем вам предложить что-то близкое в ценовой категории. Может быть, даже ту же Турцию, но другую ее точку: отдыхали в Белеке, мы вам — Анталию или наоборот.

Вы сможете через наше же приложение забронировать и купить билет, оплатить гостиницу и даже арендовать машину в той стране, куда вы отправляетесь. Уже сейчас технологии, в том числе технологии искусственного интеллекта и машинного обучения, позволяют настраивать вот эти механизмы и делать их всё точнее и точнее.

— Какая у вас целевая аудитория? Люди в возрасте 18–45 лет?

— Это очень большой сегмент. На самом деле для lifestyle-banking нет границ. Более того — я вам скажу, что мы очень предметно смотрим и на детский сегмент. Lifestyle-banking, но детский — это и узнаваемые ими образы всевозможные (например, вселенная Marvel) — всё то, что для них привычно, но при этом с таким финансовым или околофинансовым подтекстом. А границу по старшему возрасту мы тоже никак не определяем. Это вопрос таргетированности предложений, для каждого можно найти что-то свое.

В частности, одним из каналов донесения или распространения нашей стратегии lifestyle-banking является Тинькофф-stories — это такой продукт внутри приложения. И через Тинькофф-stories мы рассказываем не только о продуктовых каких-то возможностях, о модных трендах и о том, что можно купить в торговых центрах, но и о том, как пользоваться приложением или как не попасться на уловки мошенников, которые пытаются выудить ваши персональные и банковские данные.

— Современная молодежь очень мобильна, ей все эти интерфейсы понятны. А как насчет старшего поколения? Может, им будет проще, если, условно говоря, всё ограничится двумя кнопками?

— Общемировая тенденция развития интерфейсов такова, что вы, по сути, любой процесс, приводящий к целевому действию, раскладываете на конкретные, очень понятные и четкие шаги. Поэтому в интерфейсах появляется много свободного места: одно поле и одна кнопка, но вы четко понимаете, что конкретно вы сейчас сделали. «ФИО — далее», «дата рождения — далее» — у вас нет никакой путаницы, не надо ползать по экрану и искать, что же вы пропустили или где вы ошиблись. Всё очень последовательно и четко.

От банка к lifestyle-помощнику: как финансовые организации меняют логику взаимодействия с клиентами

Война за клиента, которую раньше выигрывали путем агрессивных холодных продаж, переросла в технологическую гонку сервисов и приложений.

Привлечение новых клиентов, при условии, что большая часть населения уже имеет на руках не одну банковскую карту и используют более одного мобильного банковского приложения на своем смартфоне, становится для банков с отсутствием четкой стратегии по развитию ИТ практически не выполнимой задачей.

Смещается и продуктовый акцент, мировая практика показывает, что строить отношения с клиентами вокруг одних только процентов по депозитам и кредитов уже не получается. К тому же, эти продукты становятся все менее маржинальными для банков. И перед финансовыми организациями возникла новая непростая задача не только по монетизации текущей клиентской базы, но и по её удержанию, что привело к появлению экосистем. Которые, в первую очередь, нацелены крепко привязать клиента к банку, чтобы последний все свои потребности закрывал внутри неё. Чем больше связей, тем их сложнее порвать!

Что самое главное – продукты таких экосистем становятся далекими от финансовых, зато достаточно маржинальны и не несут в себе рисков. Технологические компании довольно успешно поймали этот тренд и стали широко конкурировать с банками, перехватив инициативу. По данным Bain & Company 54% клиентов доверяют по меньшей мере одной технологической компании больше, чем банкам в целом, а 29% доверяют им больше, чем собственному основному банку. На фоне такой статистики финансовые организации усиливают технологические ресурсы и компетенции. Например, ВТБ намерен увеличить количество своих ИТ-специалистов до 5 тысяч человек к концу 2020 года, а Альфа-Банк согласно стратегии развития до 2021 года, планирует выйти на новый технологический уровень, который должен стать базой для повышения прибыльности и роста его рыночной доли.

В ответ на жесткую межбанковскую конкуренцию и вынужденное соперничество с технологическими гигантами, лидеры отрасли начинают менять логику взаимоотношений с клиентом. Если в 2007-м году банки были ритейлом и расширяли географию присутствия физическими точками, в 2015-м стали ИТ-компаниями и научились предлагать свои продукты онлайн, то в 2020-м году банковская сфера будет стремиться к созданию экосистем вокруг собственных брендов.

Это ожидаемо, так как банки уже начинают зарабатывать, предоставляя клиентам нефинансовые сервисы: доставку еды, продажу авиабилетов, услуги телефонной связи. Например, в битву за абонентов уже включились «Сбер.мобайл» и «Тинькофф Мобайл». А в конце 2019 Тинькофф и ВТБ объявили о запуске собственных суперприложений. С помощью таких приложений пользователи смогут заказывать, такси, продукты, цветы и даже записываться ко врачу. Цель всех этих инициатив одна – вовлечь человека в свою экосистему и сделать ее настолько удобной, чтобы никто не хотел ее уже покидать.

На фоне всего этого зародилась концепция, так называемого, lifestyle-банкинга. В ее основе лежит изменение роли мобильного банка, который постепенно трансформируется в полезного «житейского помощника». Проще говоря, банк больше не «продает» дорогой образ жизни, а выступает в роли советчника что выбрать, куда сходить и как управлять своими финансами так, чтобы в итоге повысить качество своей жизни.

Идеология lifestyle-банкинг лежит в основе одного североафриканского банка – Discovery Bank. Он называет себя первым в мире поведенческим банком (behavioural bank) и заявляет, что призван помочь своим клиентам повышать финансовое «здоровье», чтобы затем они имели возможность приобретать качественные продукты, заниматься спортом, путешествовать и так далее.

Например, Discovery Bank мотивирует своих клиентов принимать верные финансовые решения. В мобильном приложении банка есть программа «Vitality Money», которая помогает создавать цели, отслеживать траты и награждает за позитивные изменения финансового поведения с помощью динамических скидок и других бонусов.

Согласно данным Investec Asset Management по внутренним финансам на конец июня 2019 года, за 10 лет Discovery Bank стал одним из самых быстрорастущих трастовых фондов в Южной Африке. У банка более 280 000 клиентов, а активы составляют порядка 92 миллиардов южноафриканских рэндов (около 400,2 млрд руб.). Сейчас Discovery Bank даже предлагает другим банкам модернизацию – «Upgrade your bank».

Мобильная суперсила На что будет способно приложение от «Тинькофф»

В России создано первое мобильное суперприложение (или суперапп) — его запустила группа «Тинькофф» на базе своей экосистемы. Суперприложение — это мобильное приложение, которое может решать практически любые задачи современного человека, связанные с финансами, досугом, стилем жизни. Ранее сообщалось о том, что над своими суперприложениями работают «Яндекс», Mail.ru и другие крупнейшие игроки.

По собственному пути

Идея суперприложения не только не нова, но и уже успешно реализована в Китае одними из крупнейших участников рынка — это мессенджер WeChat, созданный холдингом Tencent, и сервис AliPay от Alibaba Group. Приложения объединяют в себе множество функций — от мессенджеров до онлайн-торговли и инвестиций. Так, по данным на конец 2018 года WeChat содержал свыше одного миллиона мини-приложений, которыми ежедневно пользовались более 200 миллионов человек. В Alipay на начало 2019 года было 120 тысяч мини-приложений, а самим приложением каждый день пользовались 230 миллионов человек. Есть свои суперприложения и в других странах Азии — их появление было обусловлено бумом продаж дешевых смартфонов в 2010-х годах в этом регионе.

В России пока ничего подобного не появлялось — до сих пор крупные компании предлагали лишь некие прообразы суперприложений — мобильные приложения, в которые интегрированы всего несколько сервисов из их экосистем — например, «Яндекс.Такси» или «Вконтакте». Поэтому на рынке стоял открытым вопрос — кто же запустит в России суперприложение первым — «Яндекс», Сбербанк, Mail.ru, «МТС» или «Тинькофф»?

Одно приложение — максимум задач

У «Тинькофф» суперапп, как и у других, тоже возник в результате развития банковского мобильного приложения, построенного на базе их финансовой экосистемы. В последнее время «Тинькофф» развивал прямо в мобильном приложении не только банкинг, но и лайфстайл-сервисы: покупку билетов в кино, театры, на концерты, бронирование столиков в рестораны, запустил собственное онлайн-агентство путешествий и так далее.

Ключевым элементом супераппа станет маркетплейс, к которому смогут подключаться по open API партнеры компании и предлагать прямо в мобильном приложении свои товары и услуги. Получится своего рода внутренний магазин приложений apps-in-app. Именно по такому пути пошел в свое время китайский WeChat — он дал внешним игрокам возможность создавать внутри себя собственные мини-приложения и таким образом подмял под себя рынок.

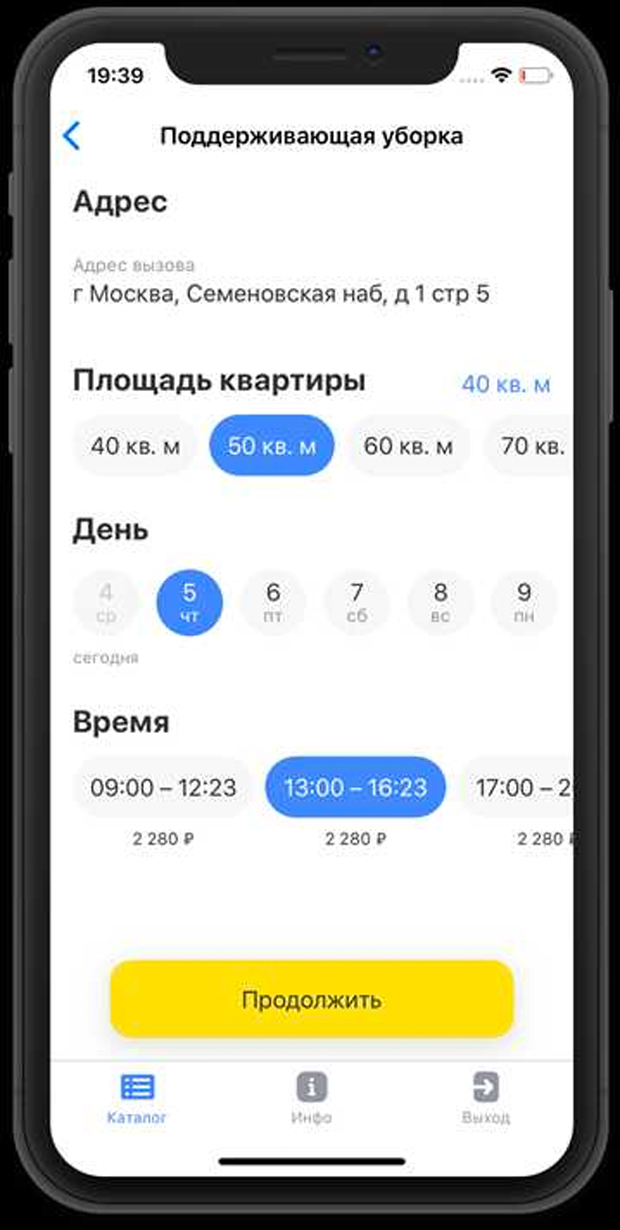

В стартовой версии суперприложения «Тинькофф» появятся и добавятся до конца года сразу несколько новых сервисов через такие мини-приложения: «Красота», «Здоровье», «Клининг», «Квесты», «Косметика», «Доставка цветов». То есть прямо в суперприложении можно будет записаться к врачу и в клиники в разных городах России, в салоны красоты, на квесты, заказать уборку квартиры, доставку цветов, купить косметику и так далее.

Среди других партнеров из числа крупнейших игроков на рынке, которые могут скоро подключиться к супераппу «Тинькофф», называются онлайн-гипермаркет Goods.ru, группа компаний «Литрес», сервис доставки еды «Утконос», сервис заправок на АЗС «Турбо», одна из крупнейших продуктовых сетей (не уточняется) и так далее.

В «Тинькофф» обещают, что скоро в суперприложении появятся все виды онлайн-ретейла с возможностью заказа прямо в приложении (продукты, книги, одежда и обувь, техника), досуг и городские развлечения (квесты, экскурсии, лекции, выставки, вечеринки, мастер-классы), фитнес и велнесс, доставка готовой еды и цветов, автотовары и автоуслуги, детские товары, транспорт, логистика, каршеринг, медицинские и косметические услуги и многое другое.

По словам Артема Яманова, старшего вице-президента «Тинькофф», суперприложение «Тинькофф» — это одновременно и свой внутренний AppStore с мини-приложениями, и первый российский WeChat на финансовом рынке с партнерскими сервисами и услугами. «В отличие от других российских экосистем и банков, мы пошли по собственному пути — не стали массово скупать бизнесы, а привлекли в наш суперапп по принципу взаимной выгоды лучших на рынке партнеров, разделяющих качество и ценности «Тинькофф»», — подеркнул Яманов.

И вот здесь, похоже, «Тинькофф» сделал ход конем — как классический disruptor (то есть нарушитель правил) на рынке. В России сейчас есть две финансовые экосистемы — у Сбербанка и «Тинькофф». Сбербанк известен тем, что скупает компании (или долю в них) в самых разных сферах, которые пока не интегрированы в единую экосистему, и, скорее, напоминают холдинг. «Тинькофф» же выбрал другой пусть и — за отсутствием таких ресурсов как у Сбербанка — решил привлечь в свою экосистему лучших игроков рынка за счет дополнительной выгоды для них. В итоге выигрывают все — и «Тинькофф», и партнеры, и в конечном счете — клиенты.

Вдобавок суперприложение будет строиться на интеграции со всеми остальными сервисами экосистемы «Тинькофф» — инвестициями, мобайлом, банкингом для бизнесоа, страхованием на основе уже реализованного единого Tinkoff ID.

В компании говорят, что уже достигнуты соглашения с крупнейшими игроками рынка в этих сферах, услуги которых пользователи будут получать со скидками и кэшбеком.

В «Тинькофф» стоят планы, что к 2023 году их экосистема и суперприложение должны объединить более 20 миллионов человек (сейчас в экосистеме 10 миллионов клиентов).

Поймет и поможет

Разработчики обещают, что суперприложение будет строиться на базе искусственного интеллекта и подстраиваться под запросы и интересы конкретного человека. То есть с помощью искусственного интеллекта и машинного обучения оно будет прогнозировать запросы и потребности пользователя и знать, что ему нужно здесь и сейчас.

«Искусственный интеллект будет предугадывать, например, какая потребность есть сейчас у человека, открывающего мобильное приложение — в зависимости от места, времени, последних транзакций и десятков других факторов. И будет сам сходу предлагать варианты, как удовлетворить ее, опережая действия и экономя время клиента», — говорит Артем Яманов.

В «Тинькофф» также обещают персонализацию каждому пользователю. Фактически каждый клиент будет видеть свое личное мобильное приложение со своей собственной структурой. Такой личный суперапп будет компоноваться из разных блоков и каналов общения специально для конкретного клиента — на основе его предпочтений и транзакций.

Основываясь на предпочтениях пользователя, приложение может понять, делает ли человек ремонт, есть ли у него дети, автомобиль, какие у него пожелания в еде, готовится ли он к путешествию или свадьбе и так далее.

Яманов приводит пример, как такой подход будет работать, на примере человека, готовящегося к свадьбе:

«Например, обнаружив, что человек покупает свадебные кольца, мы покажем ему в “Историях” или через голосового помощника Олега предложения, которые также могут быть ему интересны. Скажем, подборку лучших ресторанов с банкетными залами, свадебные товары и лучших кондитеров, которые делают свадебные торты на заказ. Представим варианты свадебного путешествия через наш собственный трэвел-сервис (если нужно — в рассрочку от наших партнеров) по лучшим ценам. Или варианты бронирования автомобиля и отелей, страховку для поездки, маршруты экскурсий, рестораны. Расскажем, как получить tax free в зарубежных поездках, другие способы сэкономить. И все это — с отличным кэшбэком!» — добавляет топ-менеджер компании.