Что такое icf в финансах

Понятие чистого денежного потока

Это красивое и привлекательное название зашифровывает под собой важный бизнес-показатель, отвечающий на ключевой вопрос: «Где деньги?». В этой статье мы подробнее расшифруем составляющие этого показателя, выведем формулу его расчета и обоснуем метод, основанный на оценке чистых денежных потоков.

Что такое чистый денежный поток (ЧДП)

Этот термин пришел из английского языка. В оригинале его название звучит как Net Cash Flow, принято сокращение NCF. В специальной литературе иногда используется обозначение Net Value – «текущая стоимость».

Денежным потоком называют движение денежных средств в организации: поступление и выбытие финансов и их эквивалентов. Поступающие средства формируют положительный денежный поток (англ. Cash Inflow, аббревиатура CI), выбывающие – отрицательный, или отток (Cash Outflow, СО). Когда же он будет считаться «чистым»?

ОПРЕДЕЛЕНИЕ. Если взять определенный временной промежуток и проследить приток и отток денег в этот период, сложив положительные и отрицательные потоки, то полученная величина и составит чистый денежный поток, то есть разницу между притоком и оттоком средств.

Это ключевая позиция инвестиционного анализа, по которой можно определить:

Составляющие чистого денежного потока

Предприятие ведет различные виды деятельности, требующие оттока средств и доставляющие приток. Каждый вид деятельности «несет» свой денежный поток. Для определения ЧДП учитываются:

В операционный денежный поток входят:

В финансовый денежный поток включают:

Инвестиционный денежный поток включает в себя:

ОБРАТИТЕ ВНИМАНИЕ! Иногда те или иные поступления либо выплаты можно отнести к разным денежным потокам. Например, если кредит взят на обеспечение текущего бизнеса, его следует отнести к FCF, а если его целевое назначение – новое бизнес-направление, это уже ICF. Всегда следует учитывать конкретную ситуацию.

Формулы чистого денежного потока

Общая формула расчета ЧДП может быть представлена в следующем виде:

ЧДП = CI – СО, где:

Если учитывать группировку платежей по отчетным временным периодам, формула примет такой вид:

ЧДП = (CI1 – СО1) + (CI2 – СО2) + … +(CIN – СОN).

В обобщенном виде формулу можно представить так:

ЧДП = i=1n(CIi – COi), где:

Можно представить ЧДП как совокупность потоков от разных видов деятельности организации: операционной, финансовой и инвестиционной):

ЧДП = (CI – СО)ОСF + (CI – СО)FCF + (CI – СО)ICF.

Это деление имеет важный смысл: финальный результат не покажет, в какой из видов деятельности как повлиял на итоговый поток, какие именно процессы оказали это влияние и каковы тенденции.

Методы расчета ЧДП

Метод расчета выбирается исходя из цели, а также из полноты отчетных данных. Пользователи выбирают между прямым и косвенным расчетом ЧДП. В обоих случаях важно разделять потоки по видам деятельности.

Прямой метод расчета ЧДП

Он опирается на учет движения средств на счетах организации, отраженные на бухгалтерских счетах, в Главной книге, журналов-ордеров отдельно по каждому виду деятельности. Главный показатель – реализационная выручка предприятия.

Прямой метод позволяет быстро отслеживать притоки и оттоки средств организации, контролировать ликвидность активов, платежеспособность.

К СВЕДЕНИЮ! Это метод применяется для формы отчетности о движении денежных средств, разработанной Министерством финансов РФ и утвержденной приказом №4Н от 13 января 2000 г. №4Н «О формах бухгалтерской отчетности организаций».

Для расчета ЧДП этим методом нужно сложить положительные потоки (выручку, прочие поступления) и вычесть из них затраты, налоговые платежи и прочие отрицательные потоки.

Прямой метод, к сожалению, не позволяет увязать итоговый финансовый результат (чистую прибыль) с изменениями денежных активов.

Косвенный метод расчета ЧДП

Данный метод, в отличие от прямого, показывает связь денежных потоков и финансового итога.

Чистая прибыль – это не совсем то же самое, что прирост денежного потока. Более углубленное изучение говорит, что прибыль может быть как меньше ЧДП, так и превышать его. Например, в анализируемый период приобрели новое оборудование, то есть увеличили затраты, что приведет к увеличению прибыли не в этом, а только в следующих периодах. Взяли кредит – денежный поток возрос, но чистая прибыль не увеличится. Главные отличия ЧДП от чистой прибыли приведены в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью

| № | ЧДП | Чистая прибыль |

|---|---|---|

| 1. | Движение денег в реальном временном режиме | Сумма денег в итоге отчетного периода |

| 2. | Показывает реальное поступление средств за определенный промежуток времени (отчетный период) | Показывает доход за этот временной период |

| 3. | Учитывает все поступления средств | Не учитывает ряд денежных поступлений (кредиты, дотации, спонсорская помощь, инвестиции и т.п.) |

| 4. | Учитывает все выплаты средств | Не учитывает ряд денежных выплат (погашение кредитов, займов). |

| 5. | Не включает ряд денежных затрат (амортизацию, расходы будущих периодов) | Принимает во внимание все издержки |

| 6. | Высокий показатель свидетельствует о финансовом благополучии | Высокий показатель не обязательно говорит о свободных денежных средствах |

Косвенный метод превращает чистую прибыль в показатели денежного потока путем внесения корректировок, а именно:

Показатели берутся из бухгалтерского баланса и его приложений, финансового отчета, Главной книги.

Для расчета ЧДП косвенным методом следует суммировать показатели чистой прибыли и суммы амортизаций материальных и нематериальных ценностей, а также дельту (снижение или прирост) кредиторской задолженности и резервных фондов, затем вычесть дельту дебиторской задолженности и запасов товарно-материальных ценностей. Таким образом, видно, как влияет на чистый денежный поток движение цифр на балансе – изменения в стоимости активов и пассивов.

Оценка показателя ЧДП

ЧДП больше нуля (положительный денежный поток) может возникнуть либо за счет роста пассива, либо уменьшения актива. В любом случае поступления средств больше их оттока. Это говорит об инвестиционной привлекательности компании в данный период. Для оценки инвестиционного проекта следует учитывать длительный промежуток, включающий срок окупаемости вложений, и применять метод дисконтирования денежных потоков. Чем больше значение, тем больше привлекательности проект будет иметь для инвесторов.

При сравнении чистых денежных потоков двух разных организаций более инвестиционно привлекательным будет считаться тот из них, у которого данный показатель больше.

ЧДП близок к нулю – такой показатель говорит о том, что у организации недостаточно средств для увеличения стоимости. Инвесторы отклоняют такие проекты.

ЧДП меньще нуля (отрицательный денежный поток) – отток средств превышает их поступление. Предприятие финансово убыточно, естественно, инвестиции в него неприемлемы.

Что такое денежный поток: виды, расчет и значение для инвестора

Есть бытовое выражение “Деньги утекают как вода”, а в экономике часто используют термин “денежный поток”. Суть в том, что в личных финансах и бизнесе деньги постоянно находятся в движении: какие-то приходят, какие-то уходят. В конце отчетного периода подсчитывают, что осталось. Чтобы всегда оставаться с деньгами, необходимо научиться анализировать и управлять этим движением.

Я простыми словами расскажу, что такое денежный поток с точки зрения инвестора, какие виды бывают и как рассчитать их значения. Разберем, как использовать полученные знания в инвестициях.

Понятие денежного потока

Денежный поток представляет собой поступления и затраты по ведению какой-либо деятельности в течение определенного расчетного периода (например, месяца или года).

Это понятие применимо к разным сферам:

Экономисты оперируют к денежному потоку, когда оценивают эффективность реализации инвестиционного проекта. Формируют притоки (поступления) и оттоки (затраты) на каждом шаге расчетного периода. В конце рассчитывают сальдо и на его основе определяют различные показатели эффективности, которые дадут ответ на 2 главных вопроса:

Денежный поток обозначают аббревиатурой CF (сокращенно от cash flow), что в переводе значит поток наличных денег. На самом деле учитываются не только наличные, но и все виды поступлений и затрат.

Это важный показатель, который помогает понять, откуда деньги пришли, на что ушли, осталось ли что-нибудь после всех доходно-расходных операций. Информация нужна руководству предприятия, кредитору, инвестору, обычному человеку, если они хотят не только следить за финансами, но и управлять ими.

В статье мы будем рассматривать денежный поток и его разновидности с точки зрения фундаментального анализа, который каждый инвестор должен проводить перед покупкой ценных бумаг. Это один из важнейших мультипликаторов.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия. Включает:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги. Включает:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия. Включает:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

По каждому из трех вышеперечисленных потоков рассчитывается разность (сальдо) между притоками и оттоками. Она может быть положительной и отрицательной.

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

Как использовать показатель cash flow в инвестициях

Для инвестора наибольший интерес представляет показатель свободного денежного потока (FCF). Его положительное значение говорит о том, что у предприятия есть свободные деньги, которые можно направить на выплату дивидендов, выкуп собственных акций с рынка, погашение долгов. Все эти мероприятия могут повлиять на стоимость акций.

Отрицательное значение означает только одно: компания тратит больше, чем зарабатывает. Но это не всегда плохо. Например, если компания имеет обширную инвестиционную программу, которая требует серьезных капитальных вложений, то FCF будет отрицательным. Но в долгосрочной перспективе от ввода новых проектов инвестор только выиграет.

У некоторых предприятий можно наблюдать ситуацию, когда по отчету МСФО получена чистая прибыль, а FCF равен 0 или вообще отрицательный. Так может получиться из-за метода расчета прибыли, который учитывает не только денежные статьи, но и амортизацию или курсовые разницы, например. В отчетности показывают бумажную прибыль, тогда как cash flow – это движение реальных денег.

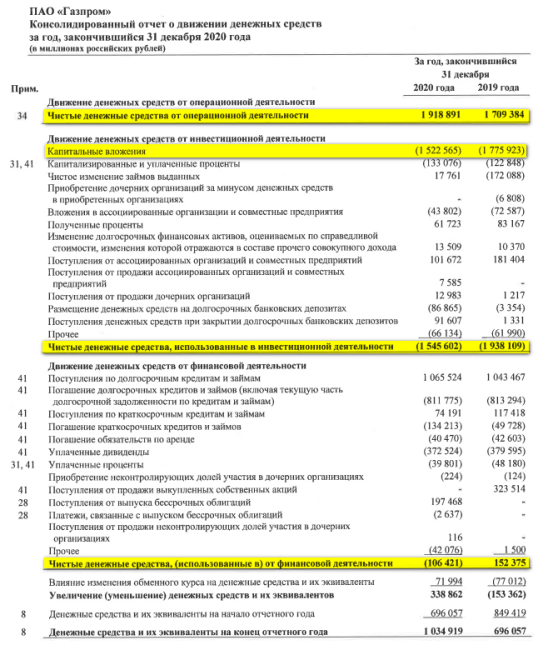

Пример такой ситуации видим в Газпроме. Посмотрите на цифры чистой прибыли и FCF за последние годы.

| Показатели | 2017 г. | 2018 г. | 2019 г. | 2020 г. |

| Чистая прибыль, млрд руб. | 714,3 | 1 456 | 1 203 | 0,135 |

| FCF, млрд руб. | 24 | 488 | –0,6 | –261 |

Если ориентироваться только на чистую прибыль, то Газпром ее ежегодно получает в большом размере. Исключение составляет только кризисный 2020 год. Но реальные деньги компания не генерировала ни в 2017, ни в последние 2 года.

Это доказывает, что оценивать эмитента только по чистой прибыли нельзя. Инвестор должен внимательно проанализировать все составляющие cash flow и выявить причины его слишком большого или слишком маленького значения.

Например, Газпром на протяжении последних 5 лет имеет CAPEX более 1 трлн рублей.

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. |

| 1 369 млрд ₽ | 1 406 млрд ₽ | 1 639 млрд ₽ | 1 776 млрд ₽ | 1 522 млрд ₽ |

Это строительство газопроводов “Сила Сибири”, “Северный поток – 2” и пр. Новая инициатива о газификации населения (подведение газовой трубы к дому) за счет компании тоже вряд ли приведет к улучшению показателя FCF.

Некоторые компании выбрали FCF базой для расчета дивидендов. Например, Алроса, НЛМК, ФосАгро. Инвестор может сразу после выхода отчетов примерно рассчитать размер выплат.

Данные для расчета FCF можно найти в Отчете о движении денежных средств по МСФО. Например, у Газпрома за 2020 г. мы видим следующие цифры.

Денежный поток в личных финансах

Все, что мы рассмотрели выше, легко применить и к сфере личных финансов. Если вы ведете таблицы учета доходов и расходов, то прямо сейчас вы можете оценить свой свободный cash flow. Если в конце месяца он у вас положительный, то я могу вас только поздравить и пожелать дальнейшего его увеличения.

Если отрицательный, то необходимо провести серьезную работу по устранению этой проблемы. А я считаю отсутствие свободных денег действительно серьезной проблемой. Чтобы покрыть минус, придется брать в долг и надолго забыть о накоплении.

Есть всего два пути, как увеличить денежный поток: сократить расходы и повысить доходы. Когда человек уже провел оптимизацию своих затрат и больше вариантов их уменьшения нет, то остается только увеличивать поступление денег.

Советую прочитать книгу Роберта Кийосаки “Квадрант денежного потока”. Всех людей, кто получает доход, автор разделил на 4 категории.

Вам надо определить, из какого квадранта вы получаете свои деньги. Это может быть одна или все четыре сферы. Например, я зарабатываю сразу в трех квадрантах: работаю по найму в университете, на саму себя в качестве независимого автора финансовых статей и инвестирую на фондовом рынке.

Каждая сфера требует своих знаний и навыков, у каждой есть плюсы и минусы. Но любой переход из одного квадранта в другой – это новая ступень в моем развитии, которая приводила к увеличению денежного потока.

А на изображении ниже вы можете увидеть, как выглядят методы создания дохода в каждом квадранте. И только вам выбирать, где именно вы хотите находиться и как зарабатывать.

Заключение

Значение свободного или любого другого вида денежного потока – это всего лишь один из множества мультипликаторов, который анализирует инвестор перед покупкой ценных бумаг конкретного эмитента.

Я советую проводить комплексный анализ, а не ориентироваться только на cash flow, и обязательно следить за новостным фоном той компании, акции которой вы хотите приобрести в свой портфель. Это поможет понять источники поступления денег и направления их расхода, принять правильное инвестиционное решение.

Формулы расчёта финансовых показателей (коэффициентов) (стр. 2 )

| Из за большого объема этот материал размещен на нескольких страницах: 1 2 3 |

ПРОГНОЗИРОВАНИЕ ДЕНЕЖНЫХ ПОТОКОВ

1.1. Денежные потоки для целей финансового анализа (указываются в отчёте о движении денежных средств):

— денежный поток от операционной деятельности (OCF, Operating Cash Flow);

— денежный поток от инвестиционной деятельности (ICF, Investing Cash Flow);

— денежный поток от финансовой деятельности (FCF, Financing Сash Flow);

— чистый денежный поток (представляет собой сумму денежных потоков от операционной деятельности, денежных потоков от инвестиционной деятельности и денежных потоков от финансовой деятельности).

1.2. Денежные потоки для оценки инвестиционной привлекательности:

— свободный денежный поток по проекту (FCFF, Free Cash Flow to Firm);

— свободный денежный поток на собственный капитал (FCFE, Free Cash Flow to Equity).

1.3. Денежные потоки для оценки финансовой устойчивости:

— денежный поток, доступный для обслуживания долга (CFADS, Cash Flow Available for Debt Service).

2. Формулы расчета денежных потоков

2.1. Расчет OCF производится косвенным методом (путем корректировок прибыли, определённой методом начисления), однако в отдельных финансовых моделях, в зависимости от специфики проекта, может применяться также прямой метод (в виде прямого прогноза отдельных статей денежных поступлений и расходов).

2.2. При расчете FCFF в денежные потоки не должна включаться налоговая экономия на процентных платежах.

2.3. Денежный поток от операционной деятельности (OCF) рассчитывается по формуле:

EBIT (Earnings before interest and taxes) – прибыль до вычета налога на прибыль и процентов (операционная прибыль);

Profit tax – расходы по уплате налога на прибыль (ставка и база для расчёта налога на прибыль должны быть определены по правилам налогового учёта страны реализации проекта);

NCC – неденежные расходы;

ΔWC – изменение оборотного капитала (увеличение инвестиций в оборотный капитал).

В данной формуле предполагается, что расходы на уплату процентов включены в FCF.

2.4. Денежный поток от инвестиционной деятельности (ICF) рассчитывается по формуле:

ICF = – капитальные вложения + поступления от продажи активов (формула №29).

2.5. Денежный поток от финансовой деятельности (FCF) рассчитывается по формуле:

FCF = увеличение собственного капитала + привлечение долгового финансирования – погашение долгового финансирования – чистые процентные платежи – выплата дивидендов[4] (формула №30).

2.6. Для расчета свободного денежного потока по проекту (FCFF) рекомендуется применять одну из следующих формул:

tI – ставка налога на прибыль по правилам налогового учёта страны реализации проекта, применяемая к налогооблагаемой базе, на которую относятся расходы по процентам;

I – чистые процентные платежи (проценты, уплаченные за период, за вычетом процентов, полученных за период).

Данная формула может использоваться, если расходы на уплату процентов включены в FCF.

tc – ставка налога на прибыль по правилам налогового учёта страны реализации проекта, применяемая к операционной прибыли (при применении различных налоговых ставок к различным видам доходов Получателя средств, к каждой налогооблагаемой базе применяется соответствующая ставка);

NCC – неденежные расходы;

ΔWC – изменение оборотного капитала (увеличение инвестиций в оборотный капитал).

2.6.3. Для расчета свободного денежного потока на собственный капитал (FCFE) рекомендуется применять одну из следующих формул:

ΔD – чистое изменение долгового финансирования (привлечение долгового финансирования является денежным притоком, погашение долгового финансирования является денежным оттоком);

tI – ставка налога на прибыль по правилам налогового учёта страны реализации проекта, применяемая к налогооблагаемой базе, на которую относятся расходы по процентам;

I – чистые процентные платежи (проценты, уплаченные за период, за вычетом процентов, полученных за период).

NI – чистая прибыль (после вычета налога на прибыль к уплате за период);

ΔD – чистое изменение долгового финансирования (привлечение долгового финансирования является денежным притоком, погашение долгового финансирования является денежным оттоком);

NCC – неденежные расходы;

ΔWC – изменение оборотного капитала (инвестиции в оборотный капитал).

3. Особенности расчета отдельных компонентов денежных потоков

3.1. Изменение оборотного капитала (инвестиции в оборотный капитал) (change in working capital, ΔWC) рекомендуется рассчитывать как разницу между сальдо операционных оборотных активов и краткосрочных нефинансовых обязательств на конец и начало периода.

Операционные оборотные активы включают: дебиторскую задолженность, товарно-материальные запасы, готовую продукцию и другие оборотные активы, связанные с операционной деятельностью, за исключением остатка денежных средств и денежных средств на резервных счетах.

Краткосрочные нефинансовые обязательства (текущие обязательства) включают: кредиторскую задолженность перед поставщиками, персоналом и иными контрагентами, которая не предполагает выплату процентов за пользование заёмными средствами (если не принимать во внимание штрафные санкции).

При расчете потребности в оборотном капитале также должны включаться отсрочки и предоплаты по налоговым платежам и сборам (НДС, ЕСН и т. д.).

3.2. Неденежные расходы (Noncash charges – NCC) включают следующие компоненты:

а. амортизацию основных средств, нематериальных активов и финансовых активов;

б. прирост (изменение) резервов (по обесценению запасов, по сомнительным долгам и т. д.);

в. прирост (изменение) отложенных налогов (если в финансовой модели проводится различие между бухгалтерским и налоговым учётом);

г. доходы/убытки от переоценки активов;

д. иные неденежные затраты.

3.3. Субсидии и субвенции государства в пользу Получателя средств рекомендуется учитывать в FCF.

3.4. Если реализация инвестиционного проекта требует погашения ранее полученных кредитов и займов, то при расчёте NPVequity в прогнозе «с проектом» в FCFE рекомендуется учитывать соответствующий денежный отток и определять ставку дисконтирования для FCFE на основе прогнозной структуры капитала Получателя средств после погашения указанной задолженности.

3.5. Платежи по финансовому лизингу рекомендуется учитывать в денежных потоках следующим образом:

а. разделять лизинговые платежи на выплаты основной суммы долга, процентов и НДС;

б. выплаты по основной сумме долга и процентам включать в FCF;

в. выплаты, связанные с НДС, включать в ОСF;

г. остаток задолженности по лизингу разделять на краткосрочную и долгосрочную задолженность.

3.6. Денежные потоки, обусловленные получением и выплатой процентов и дивидендов, должны указываться в финансовой модели отдельными строками. В целях удобства моделирования рекомендуется отражать все процентные и дивидендные платежи как часть FCF (процентные платежи допустимо, хотя и не рекомендуется, отражать в OCF).

3.7. Денежные потоки по концессионным договорам и иным договорам государственно-частного партнёрства могут классифицироваться в зависимости от сути соглашений; порядок их прогнозирования и классификации учитывается в иных внутренних нормативных документах Банка.

4. Расчёт заключительного денежного потока (заключительной стоимости)

4.1. Если срок жизни проекта превышает прогнозный период, может быть выделен постпрогнозный период. При условии стабилизации темпа роста свободных денежных потоков в постпрогнозный период (достижения нулевого или постоянного темпа роста) рассчитывается заключительная стоимость (заключительный денежный поток) по проекту. При этом также предполагается достижение и поддержание постоянной структуры капитала Получателя средств в постпрогнозный период – целевой структуры капитала (как правило, соответствующей структуре капитала в последний год прогнозного периода).

4.2. Заключительный денежный поток (заключительная стоимость) рассчитывается в два действия:

а. денежные потоки в постпрогнозный период приводятся (дисконтируются) к концу прогнозного периода;

б. полученный результат приводится (дисконтируется) к начальному моменту прогнозного периода.

4.3. Для приведения (дисконтирования) ожидаемых денежных потоков постпрогнозного периода к концу прогнозного периода рекомендуется использовать формулы, приведённые ниже.

а. при предположении о бесконечном сроке жизни проекта:

TVprojectN – заключительная стоимость (заключительный денежный поток) по проекту, приведённый к последнему году прогнозного периода;

TVequityN – заключительная стоимость (заключительный денежный поток) для собственников, приведённый к последнему году прогнозного периода;

WACCN – прогнозная средневзвешенная стоимость капитала на последний шаг прогнозного периода;