Что такое hurdle rate

Hurdle Rate (MARR) против внутренней нормы доходности (IRR): в чем разница?

Hurdle Rate против внутренней нормы прибыли (IRR): в чем разница?

Когда компания решает, стоит ли проект затрат, которые будут понесены при его реализации, она может оценить его, сравнив внутреннюю норму доходности (IRR) по проекту с минимальной ставкой или минимально приемлемой нормой доходности (MARR). ).

При таком подходе, если IRR равна или превышает пороговую ставку, проект, скорее всего, будет одобрен. В противном случае проект отклоняется.

Барьерная ставка

Барьерная ставка, которая также называется минимально приемлемый уровень доходности, является низкая норма прибыли, что проект должен заработать, чтобы компенсировать затраты на инвестиции.

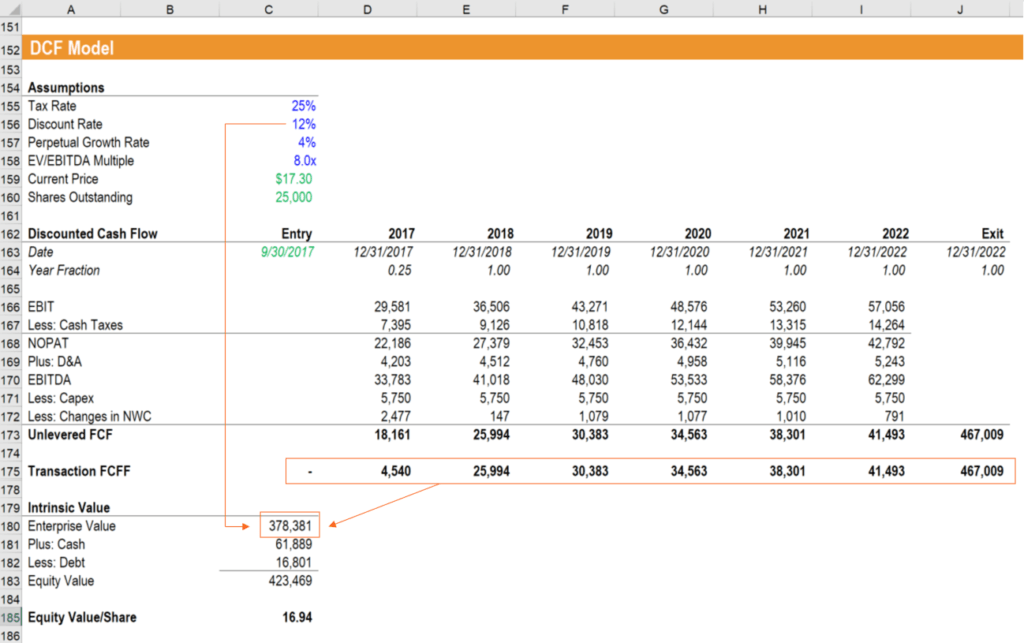

Проекты также оцениваются путем дисконтирования будущих денежных потоков к настоящему времени с помощью пороговой ставки для расчета чистой приведенной стоимости (NPV), которая представляет собой разницу между приведенной стоимостью денежных поступлений и текущей стоимостью оттока денежных средств.

Ключевые выводы

Как правило, пороговая ставка равна стоимости капитала компании, которая представляет собой комбинацию стоимости собственного капитала и стоимости долга. Менеджеры обычно повышают пороговую ставку для более рискованных проектов или когда компания сравнивает несколько инвестиционных возможностей.

Внутренняя норма доходности (IRR)

Внутренняя норма прибыли – это ожидаемая годовая сумма денег, выраженная в процентах, которую инвестиции могут принести компании сверх пороговой нормы.

Слово «внутренний» означает, что показатель не учитывает потенциальные внешние риски и такие факторы, как инфляция.

IRR также используется финансовыми профессионалами для расчета ожидаемой доходности акций или других инвестиций, например доходности к погашению по облигациям.

Краткий обзор

Норма прибыли исключает потенциальные внешние факторы и, следовательно, является «внутренней» ставкой.

Хотя относительно просто оценивать проекты путем сравнения IRR с минимальной ставкой, или MARR, этот подход имеет определенные ограничения в качестве инвестиционной стратегии. Например, он смотрит только на доходность, а не на размер доходности. Инвестиция в размере 2 долларов, возвращающая 20 долларов, имеет гораздо более высокую доходность, чем инвестиции в 2 миллиона долларов, возвращающие 4 миллиона долларов.

IRR можно использовать только при рассмотрении проектов и инвестиций, у которых есть первоначальный отток денежных средств, за которым следует один или несколько притоков. Кроме того, этот метод не учитывает возможность того, что разные проекты могут иметь разную продолжительность.

Hurdle Rate

What Is a Hurdle Rate?

A hurdle rate is the minimum rate of return on a project or investment required by a manager or investor. It allows companies to make important decisions on whether or not to pursue a specific project. The hurdle rate describes the appropriate compensation for the level of risk present—riskier projects generally have higher hurdle rates than those with less risk.

In order to determine the rate, the following are some of the areas that must be taken into consideration: associated risks, cost of capital, and the returns of other possible investments or projects.

Key Takeaways

Hurdle Rate

Understanding Hurdle Rates

Hurdle rates are very important in the business world, especially when it comes to future endeavors and projects. Companies determine whether they will take on capital projects based on the level of risk associated with it. If an expected rate of return is above the hurdle rate, the investment is considered sound. If the rate of return falls below the hurdle rate, the investor may choose not to move forward. A hurdle rate is also referred to as a break-even yield.

There are two ways the viability of a project can be evaluated. In the first, a company decides based on the net present value (NPV) approach by performing a discounted cash flow (DCF) analysis.

Cash flows are discounted by a set rate, which the company chooses as the minimum rate of return needed for an investment or project; the hurdle rate. The value of the discounted cash flows depends on the rate used in discounting them. The overall cost of the project is then subtracted from the sum of the discounted cash flows using the hurdle rate to arrive at the net present value of the project. If the NPV is positive, the company will approve the project. Often companies use their weighted average cost of capital (WACC) as the hurdle rate.

In the second method, the internal rate of return (IRR) on the project is calculated and compared to the hurdle rate. If the IRR exceeds the hurdle rate, the project would most likely proceed.

Hurdle Rate Usage

Often, a risk premium is assigned to a potential investment to denote the anticipated amount of risk involved. The higher the risk, the higher the risk premium should be, as it takes into consideration the fact that if the risk of losing your money is higher, so should the return on your investment be higher. A risk premium is typically added onto the WACC to arrive at a more appropriate hurdle rate.

Using a hurdle rate to determine an investment’s potential helps eliminate any bias created by preference toward a project. By assigning an appropriate risk factor, an investor can use the hurdle rate to demonstrate whether the project has financial merit regardless of any assigned intrinsic value.

For example, a company with a hurdle rate of 10% for acceptable projects would most likely accept a project if it has an IRR of 14% and no significant risk. Alternatively, discounting the future cash flows of this project by the hurdle rate of 10% would lead to a large and positive net present value, which would also lead to the project’s acceptance.

Hurdle Rate Example

Let’s take a look at a simplified example. Amy’s Hammer Supply is looking to purchase a new piece of machinery. It estimates that with this new piece of machinery, it can increase its sales of hammers, resulting in a return of 11% on its investment. The WACC for the firm is 5% and the risk of not selling additional hammers is low, so a low-risk premium is assigned at 3%. The hurdle rate is then:

WACC (5%) + Risk premium (3%) = 8%

As the hurdle rate is 8% and the expected return on the investment is higher at 11%, purchasing the new piece of machinery would be a good investment.

Disadvantages of a Hurdle Rate

In addition, choosing a risk premium is a difficult task as it is not a guaranteed number. A project or investment may return more or less than expected and if chosen incorrectly, this can result in a decision that is not an efficient use of funds or one that results in missed opportunities.

Why Is Hurdle Rate Important?

A hurdle rate, also referred to as a break-even yield, is very important in the business world, especially when it comes to future endeavors and projects. Companies determine whether they will take on capital projects based on the level of risk associated with it. If an expected rate of return is above the hurdle rate, the investment is considered sound. If the rate of return falls below the hurdle rate, the investor may choose not to move forward.

What Are the Disadvantages of Hurdle Rate?

Hurdle rates typically favor projects or investments that have high rates of return on a percentage basis, even if the dollar value is smaller. Additionally, choosing a risk premium is a difficult task as it is not a guaranteed number. A project or investment may return more or less than expected and if chosen incorrectly, this can result in a decision that is not an efficient use of funds or one that results in missed opportunities.

How Is a Hurdle Rate Determined?

Companies can choose an arbitrary hurdle rate to discount the cash flows to arrive at the net present value (NPV) of the project. If the NPV is positive, the company will approve the project. However, most companies add a risk premium to their weighted average cost of capital (WACC), which is the overall required return, and set that as the hurdle rate.

Hurdle Rate Definition

What is a Hurdle Rate?

Before accepting and implementing a certain investment project, its internal rate of return (IRR) XIRR vs IRR Why use XIRR vs IRR. XIRR assigns specific dates to each individual cash flow making it more accurate than IRR when building a financial model in Excel. should be equal to or greater than the hurdle rate. Any potential investments must possess a return rate that is higher than the hurdle rate in order for it to be acceptable in the long run.

What are the methods used to determine a hurdle rate?

Most companies use their weighted average cost of capital (WACC) WACC WACC is a firm’s Weighted Average Cost of Capital and represents its blended cost of capital including equity and debt. as a hurdle rate for investments. The stems from the fact that companies can buy back their own shares as an alternative to making a new investment, and would presumably earn their WACC as the rate of return. In this way, investing in their own shares (earning their WACC) represents the opportunity cost of any alternative investment.

Another way of looking at the hurdle rate is that it’s the required rate of return investors demand from a company. Therefore, any project the company invests in must be equal to or ideally greater than its cost of capital.

A more refined approach is to look at the risk of individual investments and add or deduct a risk premium based on that. For example, a company has a WACC of 12% and half its assets are in Argentina (high risk), and half its assets are in the United States (low risk). If the company is looking at one new investment in Argentina and one new investment in the United States, it should not use the same hurdle rate to compare them. Instead, it should use a higher rate for the investment in Argentina and a lower one for the investment in the U.S.

What factors to consider when setting a hurdle rate?

In analyzing a potential investment, a company must first hold a preliminary evaluation to test if a project has a positive net present value. Care must be exercised, as setting a very high rate could be a hindrance to other profitable projects and could also favor short-term investments over the long-term ones. A low hurdle rate could also result in an unprofitable project.

Key considerations include:

How to use the hurdle rate to evaluate an investment?

The most common way to use the hurdle rate to evaluate an investment is by performing a discounted cash flow (DCF) DCF Analysis Infographic How discounted cash flow (DCF) really works. This DCF analysis infographic walks through the various steps involved in building a DCF model in Excel. analysis. The DCF analysis method uses the concept of the time value of money (opportunity cost) to forecast all future cash flows and then discount them back to today’s value to provide the net present value.

Learn more about rates of return in CFI’s financial modeling & valuation courses.

How important is the hurdle rate in capital investments?

What are the limitations of using a hurdle rate?

It’s not always as straightforward as picking the investment with the highest internal rate of return. A few important points to note are:

More learning

CFI is the official global provider of the Financial Modeling and Valuation Analyst (FMVA)™ Become a Certified Financial Modeling & Valuation Analyst (FMVA)® CFI’s Financial Modeling and Valuation Analyst (FMVA)® certification will help you gain the confidence you need in your finance career. Enroll today! certification, designed to transform anyone into a world-class financial analyst.

If You’re interested in advancing your career in corporate finance, these CFI articles will help you on your way:

Financial Analyst Training

Gain the confidence you need to move up the ladder in a high powered corporate finance career path.

Learn financial modeling and valuation in Excel the easy way, with step-by-step training.

Как устроен венчурный фонд — с комментариями

Меня зовут Алексей Соловьёв, я венчурный инвестор, партнёр фондов Prostor Capital и Skolkovo Digital. Кроме того, я предприниматель и эксперт онлайн-академии для предпринимателей «Раунд А», в которой вы можете научится тому, как привлекать инвестиции в свой бизнес вне зависимости от стадии его развития.

На прошлой неделе мне на глаза попалась статья VC Funds 101: Understanding Venture Fund Structures, Team Compensation, Fund Metrics and Reporting, написанная Ахмадом Такаткахом, автором блога vcpreneur.com. Статья описывает все ключевые аспекты, связанные с устройством венчурного фонда.

Ниже вы найдёте её перевод. Для только что присоединившихся к VC-индустрии, просто must read. Публикуется с разрешения автора.

Статья также заинтересовала меня тем, что при помощи неё можно продемонстрировать различия, свойственные российскому VC по сравнению с западным. Эти различия я буду описывать в таких врезках. Enjoy!

Управление венчурной фирмой имеет много общего с управлением стартапом. Так же как основатели стартапов, основатели венчурных компаний привлекают инвесторов и постоянно собирают деньги. Фонд прибыли (carry pool), распределяемый между партнерами, эквивалентен опционным пулам (stock option pool), которые зарезервированы для новых сотрудников.

Кроме того, чтобы стимулировать членов команды оставаться в фирме, процент от прибыли фонда распределяется (вестится) во времени.

В России то, что в США называют венчурными фирмами (venture firm), принято называть венчурными фондами. Из статьи вы поймёте, что это разные понятия. Фирма — это совокупность всех юридических лиц и структур, управляемых партнёрами и их командой. Фонд(ы) — то, чем они управляют.

У нас чаще всего говорят, например, «венчурный фонд Runa Capital» или «венчурный фонд I2BF». Это некорректно, потому что и у Runa Capital, и у I2BF несколько фондов под управлением с разным географическим фокусом, разным составом инвесторов, и, возможно, даже разными партнёрами, которые ими управляют.

Фондов под управлением одной фирмы может быть несколько, а количество юрлиц, объединяемых брендом одной фирмы, достигать нескольких десятков, особенно если речь идёт о зрелых игроках рынка. Поэтому правильнее либо употреблять просто имя собственное, например Almaz Capital, Runa Capital, либо использовать термины «управляющий» (фондом), «управляющая компания», «венчурная фирма», «венчурная компания».

Процесс сбора средств для венчурного фонда обычно занимает гораздо больше времени, чем сбор средств для стартапа, особенно если управляющий собирает фонд первый раз.

Управляющий фондом first time не обязательно является менеджером, который впервые связан с венчурным капиталом; это может быть партнёр, который работал в более старой фирме, директор или менеджер, который некоторое время работал в венчурных фирмах, но затем решает объединиться с одним или несколькими другими и основать свою собственную новую управляющую компанию. Хотя у них есть опыт в венчуре, но они никогда не собирали фонд самостоятельно, поэтому их считают управляющими фондами first time.

Под словом «менеджер(ы)» в словосочетании first time manager(s) подразумеваются партнер(ы) фонда, а также его (их) команда. Я это слово буду переводить как «управляющий». Нужно понимать, что речь здесь не идёт об инвестиционных менеджерах (так часто называют ассошейта в российских венчурных фондах).

Я не знаю, как перевести first time менеджер. В вольном переводе я бы использовал термин «управляющий-новичок».

Случаи, когда бывшие партнёры, принципалы, ассошейты зрелых фондов уходят из них и основывают свои first time фонды, у нас встречаются крайне редко. По крайней мере, если к зрелым фондам отнести следующую десятку (в скобках год основания): BVCP (1994 год), Russia Partners (1995 год), UFG (1996 год), RTP Global (бывший ru-Net, 2000 год), UCF (2007 год), Elbrus (2007 год), DaVinci (2007 год), Almaz (2008 год), AddVenture (2009 год), Runa (2010 год), iTech (2010 год), Inventure (2012 год). Вспоминается лишь пара примеров, как то: Inventure → Евгений Тимко → Xploration и «Финам Глобал» → Дмитрий Смирнов и Олег Сейдак → Flint Capital.

В этой статье я расскажу, что нужно знать управляющему-новичку, чтобы понять основы структуры венчурного фонда, динамику команды и вознаграждение, показатели эффективности фонда и отчётность перед Партнёрами с Ограниченной Ответственностью (LP), чтобы иметь больше возможностей для запуска собственного фонда.

В России 53% респондентов, принявших участие в организуемом мной ежегодном исследовании «Венчурный Барометр», указали, что управляют более чем одним фондом. Таким образом, казалось бы, около половины основателей фондов можно считать не first time менеджерами. Однако это не совсем так. По моим оценкам, запуск большинства вторых и третьих фондов российскими управляющими происходил как минимум параллельно с процессом выхода из предшествующих фондов.

Иногда это даже происходило параллельно с инвестиционным периодом фондов-предшественников: такие случаи чаще всего имеют место, когда те же менеджеры (партнёры) запускают или получают в управление новый фонд, специализирующийся на другой географии, стадии или отраслевом сегменте по сравнению с фондами с неоконченным инвестиционном периодом. Также в РФ есть пара уникальных примеров, когда first time managers запускают одновременно несколько фондов (например Skolkovo VC).

Таким образом, среди российских управляющих фондами большинство (скажем, 80%) всё ещё классифицируются как first time managers. Ещё одной причиной для этого является то, что у большинства из тех, кто управляет несколькими фондами, всё ещё не подведены окончательные итоги инвестиций их первого фонда.

Учредителей венчурной фирмы обычно называют Генеральными партнёрами (GP) или просто Партнёрами, а инвесторов, на которых они ориентированы, обычно называют Партнёрами с Ограниченной Ответственностью (LP). LP могут быть физически состоятельными людьми, семейными офисами, крупными корпорациями, благотворительными фондами, пенсионными фондами или фондами фондов.

Здесь и далее я буду использовать следующую терминологию:

В России более 90% фондов образовано с участием одного из двух типов LP: HNWI (состоятельные люди) и единственный в нашей стране фонд фондов РВК. В прошлом году было замечено несколько случаев участия корпораций в качестве LP-фондов. Все остальные указанные в статье типы LP, включая пенсионные фонды, в нашей стране пока не присутствуют.

Здесь же отмечу отдельный жанр — корпоративные венчурные фонды, где корпорация является единственным LP-фонда, а также полным или частичным владельцем его управляющей компании. Также корпоративным фондам свойственно отсутствие деления между первым, вторым и последующим фондами. Чаще всего речь идёт о так называемой evergreen-схеме. Оговорюсь, что есть несколько исключений из правил на рынке.

Тем не менее соглашение о структуре GP-LP технически относится к юридическим лицам, сформированным как часть структуры фондов.

На приведённой выше схеме показана вымышленная венчурная фирма из Калифорнии Innovate Ventures, созданная двумя вымышленными венчурными капиталистами Майаром и Лайлой с целью выявления технологических стартапов в США и инвестирования в них.

Подразделение фонда «Инновационный венчурный фонд I L.P.» зарегистрировано в штате Делавэр, самой распространённой юрисдикции для фондов и технических стартапов.

Большинство венчурных капиталистов требуют, чтобы стартапы также были зарегистрированы в Делавэре, даже если стартапы физически расположены в других штатах, чтобы воспользоваться преимуществами усовершенствованного корпоративного законодательства Делавэра.

Управляющая компания обычно регистрируется как компания с ограниченной ответственностью в штате, где физически находятся партнёры или где они работают. В нашем примере это Калифорния.

В российском праве предусмотрена своя организационно-правовая форма для запуска венчурных фондов — это Договор Инвестиционного Товарищества (известный в узких кругах как ДИТ). Эта структура практически полностью копирует структуру LP-GP, о которой здесь идёт речь.

Также россияне чаще всего создают структуры на Кайманах, а в России управляющий представлен либо в виде дочки-ООО, либо в форме представительства иностранной компании. Люди, которые общаются с вами от лица фонда чаще всего состоят в штате этих компаний.

Что касается инкорпорации портфельных компаний, то в РФ это чаще всего российская «дочка» + кипрская холдинговая компания. Также в ходу BVI и упомянутый выше Делавэр.

Обратите внимание, что на всей диаграмме нет ни одного юридического лица, называемого Innovate Ventures, потому что то, что называется «венчурной фирмой», является в комбинацией всех этих юридических лиц.

Семейство Фондов, Фонды Параллельного Финансирования

В некоторых случаях (например, на рисунке ниже), когда существуют неамериканские LP, в юрисдикциях, отличных от основного фонда, создаются другие параллельные фонды. Партнёры GP решают объединить свои средства в фонд (в нашем вымышленном примере они сформировали «Инновационный Партнёрский Фонд I LP», чтобы позволить управляющему фондом и аффилированным лицам инвестировать в фонд без нагрузки (без взимания с себя платы за управление или начисление процентов).

В этом случае новый фонд считается Параллельным Фондом, и вместе с основным фондом «Инновационный венчурный фонд I LP» они становятся Семейством Фондов.

Параллельные фонды в Семействе Фондов инвестируют (и выходят) в те же инвестиции в то же время, что и основной фонд. Они инвестируют непосредственно в каждую инвестицию вместе с основным фондом и параллельно с ним в фиксированных пропорциях, определяемых их соответствующими обязательствами о вложении в фонд (capital commitments).

Они формируются, по существу, на тех же условиях, что и основной фонд, с конкретными различиями в степени, необходимой для соответствия нормативным, налоговым или другим инвестиционным требованиям, применимым к инвесторам в параллельном фонде.

В других случаях, где есть неамериканские LP, в юрисдикциях, отличных от основного фонда, создаются другие параллельные фонды.

В нашем примере Innovate Ventures создала параллельный фонд на Каймановых островах для размещения неамериканских инвесторов, которые часто предпочитают инвестировать через неамериканские компании, чтобы избежать обязательств США по соблюдению налогового законодательства, которые применяются к инвесторам в американских компаниях.

Кроме того, фонды, созданные для инвестирования в конкретные страны или регионы (например, Китай), могут иметь отдельные средства для местных и международных инвесторов.

Есть много других сторонних фондов. Например, альтернативные инвестиционные структуры могут создаваться в качестве структур специального назначения (SPV), сформированных для удовлетворения потребностей фонда (или его инвесторов) в структурировании связи с одним или несколькими конкретными инвестициями.

В отличие от параллельного фонда, который предназначен для того, чтобы инвесторы могли участвовать параллельно с основным фондом, создаётся альтернативная инвестиционная структура, позволяющая инвесторам, подписавшимся на основной фонд (или параллельный фонд), воспользоваться преимуществами эффективной структуры для хранения конкретных активов, если фонд не является оптимальным инвестиционным средством для конкретных инвестиций, будь то по налоговым, нормативным или другим юридическим причинам.

Однако, как и параллельные фонды, альтернативные инвестиционные структуры имеют практически те же условия, что и основной фонд.

Например, фонд на Каймановых островах, стремящийся инвестировать в портфельную компанию, расположенную в стране, которая налагает удерживающий налог на распределение в оффшорные финансовые центры, может сформировать альтернативную инвестиционную структуру в другой юрисдикции, которая не считается оффшорным финансовым центром с целью осуществления инвестиций.

Ещё одним сторонним фондом, который может создать фирма, является Фонд совместного инвестирования. Механизмы совместного инвестирования создаются для совместного инвестирования вместе с фондом (и его параллельными фондами) в конкретные инвестиции.

Они представляют собой отдельные инвестиционные компании, управляемые и контролируемые менеджерами, и, в отличие от параллельных фондов или альтернативных инвестиционных структур, не обязательно имеют те же условия или сборы для инвестиций, что и фонд.

Как правило, они формируются для размещения инвестиций, сделанных конкретными инвесторами на индивидуальной основе, и могут включать инвесторов, которые не обязательно являются частью основного фонда, основными инвесторами фонда, но которым менеджеры хотят выделить увеличенную долю конкретной инвестиции.

Например, механизм совместного инвестирования может использоваться в тех случаях, когда сумма конкретной инвестиции слишком велика для того, чтобы фонд мог осуществить её в одиночку, или когда участие конкретного внешнего инвестора, например стратегического партнёра, облегчает инвестиционные возможности.

Для получения более подробной информации о формировании фонда, соглашениях LP-GP, необходимых документах и других юридических вопросах, я рекомендую прочитать «Формирование фонда частного акционерного капитала» в «Практическом праве корпоративного права и ценных бумаг».

20% прибыли фонда распределяется между партнёрами (а иногда и директорами) в фирме. Вот как обычно устанавливаются ассигнования для фирм венчурного капитала:

:max_bytes(150000):strip_icc()/wk_headshot_aug_2018_02__william_kenton-5bfc261446e0fb005118afc9.jpg)

:max_bytes(150000):strip_icc()/image0-MichaelBoyle-d90f2cc61d274246a2be03cdd144f699.jpeg)

:max_bytes(150000):strip_icc()/E7F37E3D-4C78-4BDA-9393-6F3C581602EB-2c2c94499d514e079e915307db536454.jpeg)