Что такое defi stacking

DeFi стейкинг

Содержание

DeFi или децентрализованные финансы — это созданные на блокчейне сервисы и приложения. В будущем они должны стать альтернативой существующей банковской системе. С помощью новых технологий большее количество людей и организаций получит доступ к децентрализованному кредитованию, инновационным площадкам для инвестиций.

DeFi-стейкинг или пассивный заработок на децентрализованных финансах делят на два типа:

Чем DeFi-стейкинг отличается от обычного

Какие существуют риски для вкладывающих в стейк

Причины высокой доходности и как она определяется

Дело в том, что монеты не лежат мертвым грузом на кошельке ходлера за минимальный процент, а работают как активный инвестиционный инструмент с настраиваемыми условиями сделки. Повышая возможные риски, инвестор увеличивает доходность, что невозможно в классическом стейкинге.

Здесь нередко можно увидеть предложения сотен процентов годовых, но без предварительной экспертизы и понимания рыночной ситуации с учетом существующих протоколов, откликаться на них чересчур опасно. По опыту Алексея Толкачева (автор проекта РБК Tocenomica) грамотное совмещение обеих стратегий в периоде до трех недель может приносить доход в 40% годовых.

Плавающая и фиксированная ставки

Какие монеты и токены могут использоваться

Большинство протоколов работают с одними и теми же активами, используемыми как залог. Сюда входят:

Для того, чтобы вложить другие монеты, используют посредников (например, биржа Binance) или же предварительно покупают подходящий актив.

Предложение DeFi стейкинга на Binance

Собственную DeFi платформу Binance запустила в 2020г. Изначально работа велась только с DAI, позже к нему добавился Kava.

Таким образом, пользователям не обязательно приобретать токены децентрализованных проектов, а также разбираться в особенностях приложений тех или иных разработчиков.

Важно! Binance не несет ответственности за возможные убытки, случившиеся по вине сторонних компаний и сервисов. Использовать этот инструмент нужно на свой страх и риск.

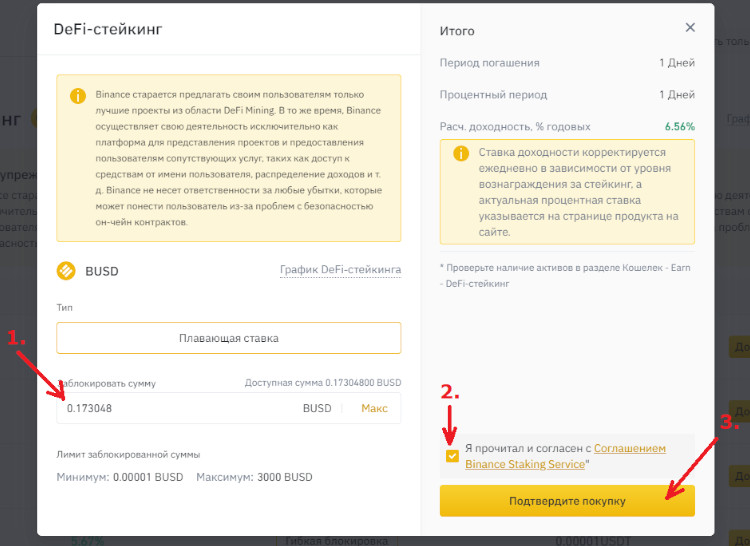

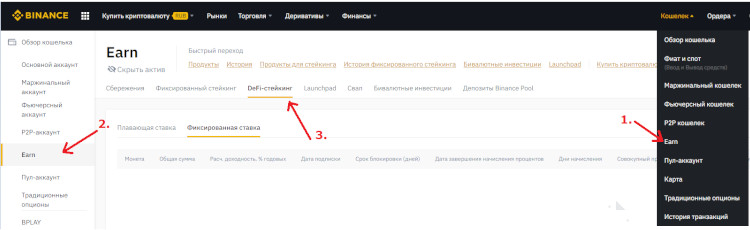

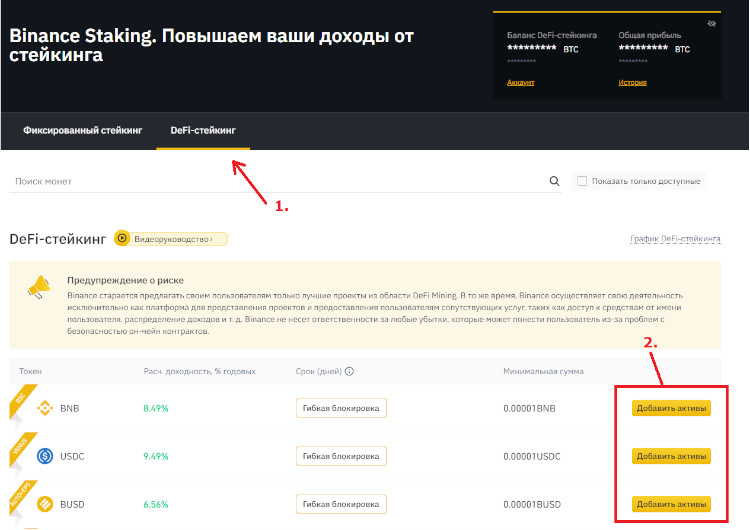

При добавлении актива указывают тип ставки, срок, сумму для блокировки, проверяют все расчеты (даты начала и окончания, проценты и т.д.) Если все устраивает, то подтверждают покупку. Отслеживать статистику можно в Earn-кошельке, раздел DeFi-стекинг.

Для начинающих это удобный и простой сервис, позволяющий познакомиться с функционированием не централизованных финансовых активов и получить первый опыт инвестирования.

Другие популярные платформы с DeFi-стейкингом

Сколько на этом можно заработать

Как и во многих других инвестиционных нишах невозможно дать точный ответ. Возможный доход складывается из множества взаимозависимых факторов:

В отличие от обычного PoS, заработок может составлять несколько сотен годовых (при стечении благоприятных обстоятельств). Однако, в результате ошибок и различных форс-мажоров можно и вовсе потерять все деньги.

Дефи стейкинг (Defi staking)

Дефи стейкинг – это пассивный заработок в децентрализованных финансовых системах. Осуществляется путем хранения монет и токенов в соответствующих пулах.

DeFi или децентрализованные финансы — это созданные на блокчейне сервисы и приложения. В будущем они должны стать альтернативой существующей банковской системе. С помощью новых технологий большее количество людей и организаций получит доступ к децентрализованному кредитованию, инновационным площадкам для инвестиций.

DeFi-стейкинг или пассивный заработок на децентрализованных финансах делят на два типа:

Чем DeFi-стейкинг отличается от обычного

В классическом стейкинге вознаграждение выплачивается непосредственно блокчейном за хранение средств на собственном кошельке. Здесь нет третьих лиц, участвующих в сделке, а деньги всегда под рукой. В DeFi варианте появляются контрагенты – люди и организации, которые берут ваши монеты под процент. При этом безопасность сделки обеспечивается смарт-контрактом и полностью зависит от наличия или отсутствия в нем уязвимостей.

DeFi-стейкинг на Binance

DeFi-проекты ( DApps ) еще не получили широкого распространения в основном по двум причинам. Это недостаточная осведомленность общественности и сложный, неинтуитивный пользовательский интерфейс. С запуском собственного DeFi-стейкинга Binance позволила пользователям участвовать в различных децентрализованных проектах. Данный продукт обеспечивает простой и удобный доступ к DeFi. Вам не нужно управлять приватными ключами, приобретать ресурсы, совершать сделки или выполнять другие сложные задачи, которые обычно требует DeFi-стейкинг. Просто нажав на кнопку «Добавить активы», вы откроете себе возможность принимать участие в проектах для DeFi-стейкинга и получать высокий доход простым и безопасным способом.

Можно доверить разбираться с консенсусами, инфляцией, блокчейном третьей стороне. А именно стейкинг-провайдерам, которыми иногда выступают и криптовалютные биржи, staking pool (стейкинг пулу), кошельку или DeFi-стейкингу.

В данном случае биржи выигрывают по ряду показателей. Сеть любого проекта требует, чтобы валидация была стабильной и безопасной. В блокчейне это зачастую обеспечивается путем снижения доли тех валидаторов, которые допускают нечестные действия. Биржа, взаимодействуя со своими юзерами, представляет блокчейну проекта априори стабильную и надежную валидацию. Здесь понятно, что речь о честности, репутации и мощностях.

Для успешной работы узла валидатора агент должен быть привержен выбранному блокчейну и иметь безопасную и постоянно доступную инфраструктуру, что также качественно выделяет криптобиржи в данном разрезе.

Вместе с тем, технический стейкинг, пусть даже через надежное третье лицо, – это рискованно. Почему? Стоимость актива, на котором вы осуществляете стейкинг, может падать. А поскольку награда валидаторам – плавающая, можно уйти в минус.

Как более надежная в плане прибыли альтернатива – стейкинг активов на криптобирже. По функционалу ее можно обозначить как «депонирование». По моему мнению, если речь об активном трейдере, который хочет максимально просто, но вместе с тем и выгодно пассивно наращивать активы, подходит именно криптобиржа.

DeFi Stack: часть 1 Большая статья от MultiCoin Capital

Эта волна активности в основном была вызвана кредитными площадками (Compound, Aave, Cream, MakerDAO, dForce) и торговыми платформами (Uniswap, dYdX, Kyber, Curve, 0x).

Вместе они составляют более 80% капитализации DeFi.

Рост DeFi был вызван майнингом ликвидности, инструментом для бутстраппинга токенов проектов на начальной стадии.

Сегодня пользователь может получить отличный доход от своих крипто активов, предоставляя ликвидность AMM (Bancor, Curve, Uniswap, Mooniswap, DODO), кредиты (Compound, Aave и Cream) или размещая токены в Yield-фарминг протоколах (RAY, Yearn Finance, Idle Finance, APY.Finance, Harvest Finance).

Такая возможность появилась благодаря комбинированию.

Джесси Уолден из Variant точно описал это как «платформу, которую можно скомпоновать, если ее существующие ресурсы можно использовать в качестве строительных блоков и запрограммировать в приложениях более высокого порядка.

Возможность комбинирования очень важна, потому что она позволяет разработчикам делать больше с меньшими затратами, что, в свою очередь, может привести к более быстрым и комплексным инновациям».

Сегодня можно использовать ETH в качестве залога, затем создать DAI и прокрутить его через Tornado.Cash, после обменять их на USDC на Curve, а затем сделать ставку на Polymarket. Потрясающе!

Ethereum имеет инструменты для разработчиков, строительные блоки, ликвидность, поддержку кошельков и торгуемые активы (ERC-20), которые делают возможным создание жизнеспособных бизнесов DeFi.

Возможность комбинирования создает благоприятный цикл:

Предпринимателям становится проще создавать новые продукты на Ethereum, потому что они могут использовать всю существующую инфраструктуру, что позволяет им быстрее выходить на рынок, выполнять интеграцию и быстрее находить продукт, соответствующий рынку.

За счет этого рынок развивается, вовлекая большее количество людей. Сетевой эффект экосистемы DeFi очень силен.

Но любые нововведения также сопровождаются рисками, и DeFi не исключение.

В этой статье мы исследуем зависимости между DeFi и несколькими ключевыми уровнями всей системы, а также то, что может случится, если какой-либо из уровней выйдет из строя, полностью обрушив систему.

Мы разделили DeFi Stake на шесть отдельных уровней, чтобы лучше понять риски и зависимости.

Ниже мы представляем обзор риска фарминга, который происходит, когда денежный конструктор превращаются в денежную дженгу.

Разжать кулак. Что такое DeFi и как на них зарабатывать

Весной прошлого года в американском журнале Forbes сектор DeFi назвали «новой динамикой, оживившей индустрию криптовалют». Децентрализованные финансы действительно стали трендом 2019 г. и до сих пор их популярность продолжает набирать обороты.

DeFi — это финансовые инструменты в виде сервисов и приложений, созданных на блокчейне. Главная задача децентрализованных финансов стать альтернативой банковскому сектору и заменить традиционные технологии нынешней финансовой системы протоколами с открытым исходным кодом. То есть открыть большому количеству людей доступ к децентрализованному кредитованию и новым инвестиционным платформам. И позволить им получать пассивный доход от криптовалютных активов, а также экономить на комиссионных сборах за переводы, кредиты и депозиты.

Пожалуй, самым известным проектом в сфере децентрализованных финансов считается MakerDAO — протокол децентрализованного кредитования. Более половины заблокированного эфира приходится именно на эту платформу. У проекта довольно большой функционал, но главным преимуществом считается наличие особого типа смарт-контрактов под названием «Залоговые долговые позиции».

С помощью них каждый пользователь может отправить определенное количество ETH в смарт-контракт и выпустить свой токен, обеспеченный второй по значимости криптовалютой. При этом, созданные токены DAI — это, по сути, обеспеченный залогом долг перед MakerDAO. Платформа выступает своеобразным банком, однако взять кредит у этого банка может абсолютно любой пользователь. Заемные средства зачастую используются клиентами DeFi-сервисов для восполнения дефицита ликвидности, в качестве альтернативы дорогим деньгам банков.

Другими наиболее известными кредитно-депозитными платформам считаются InstaDApp, BlockFi, Compound. Последний позволяет не только брать кредиты, но и вкладывать криптовалюту под 6% годовых. А клиенты BlockFi могут брать в кредит цифровые активы по привычным кредитным схемам: кредитные чеки или посредники.

К децентрализованным финансам также относятся платформы для выпуска токенов-акций, например, Polymath и Harbour; протоколы обмена — Uniswap или Bancor, которые позволяют моментально конвертировать одну криптовалюту в другую; сервисы прогноза такие как Augur; платформы для управления цифровыми активами, например, Melonport и другие.

Преимущества и недостатки DeFi-приложений

Несмотря на то, что сектор децентрализованных приложений только развивается, преимуществ уже довольно много. Главное заключается в том, что любой пользователь может получить ту или иную финансовую услугу, к примеру, кредитование, в обход банка. Децентрализованные лендинговые протоколы минимизируют риски и открывают доступ к заемным средствам в режиме 24/7. Новые продукты особенно актуальны у заемщиков из стран с дорогими банковскими кредитами.

Процедура создания собственного цифрового актива и его вывод на рынок заметно упростилась и стала доступной почти каждому. Обработка платежей длится не по несколько суток, а максимум пару часов, гораздо ниже стали процентные ставки и комиссии. Также у пользователей появились новые способы заработка на криптовалюте.

Для разработчиков явным преимуществом становится простота создания приложений из-за прозрачности и открытого кода, к тому же проекты сектора децентрализованных финансов можно разрабатывать на любой платформе, взаимодействующей со смарт-контрактами.

Поэтому несмотря на быстрое развитие относительно новой сферы в цифровой индустрии и появление все большего количества сервисов децентрализованных финансов, не стоит забывать о таких факторах, как волатильность и высокий кредитный риск.

Почему все говорят про DeFi и как разумно инвестировать в новый рынок

Decentralized Finance (DeFi) — самая быстрорастущая отрасль криптовалютного рынка за последний год. На момент написания статьи, в DeFi находятся более 13 миллиардов долларов, вложенных пользователями. Новые протоколы продолжают появляться практически ежедневно, а регулируемые американские и европейские венчурные фонды активно в них инвестируют.

Причина такого интереса проста, DeFi — практически единственный способ получать периодический фиксированный доход в криптовалютах. Годовая процентная доходность (APY) в топ-5 DeFi протоколах варьируется от 15 до 166% годовых.

Однако, DeFi продолжает вызывать множество вопросов, как внутри, так и вне крипторынка. В этой статье я хочу помочь понять, как формируется доходность DeFi протоколов, какие есть стратегии инвестирования и перспективы у этого рынка.

Что такое DeFi?

Под термином «децентрализованные финансы» или DeFi понимается очень широкий набор финансовых продуктов и услуг, включающих кредитование, заемные операции и торговлю в рамках криптовалютного рынка. Отличительная черта всех продуктов — отсутствие централизованного управления. Все правила записаны в смарт-контрактах, открытых для аудита, а продукты доступны максимально широкому кругу лиц.

Обычно продукты или услуги в DeFi представлены в виде децентрализованного приложения (Dapp) в сети блокчейна Ethereum. Самые популярные продукты в секторе — протоколы открытого кредитования (которые и понимаются многими как весь DeFi), децентрализованные стейблкоины (нередко являются частью протоколов), платформы для выпуска токенов и инвестирования, рынки прогнозирования, децентрализованные биржи (DEX).

Что такое DeFi протоколы?

Если рассмотреть грубый пример, DeFi протоколы делятся на два типа: протоколы первого типа позволяют пользователям давать и брать криптовалюты в долг; другие — предоставляют возможность обменивать одну криптовалюту на другую по аналогии с децентрализованными биржами.

Наибольшей популярностью пользуются протоколы первого типа — они позволяют абсолютно любому лицу взять займ в короткие сроки на привлекательных условиях (ставка от 2% до 10%), избегая сложных процедур. Однако, у заимствования из DeFi протоколов есть два существенных минуса, ограничивающих количество участников протоколов.

Первый — сверхобеспечение займа. В данный момент, получение займа в криптовалюте возможно с условием предоставления обеспечения в большем (порядка 150% от суммы займа) размере в другой криптовалюте. Как правило, такие займы интересны немногочисленной категории трейдеров, участвующих в арбитражных сделках и маржинальной торговле. Второй недостаток — предоставление и выплата займа исключительно в криптовалютах, с которыми могут работать, упомянутые выше смарт-контракты.

Соответственно, в данный момент, DeFi — это достаточно узкоспециализированный рынок, задающий новые стандарты для финансовых продуктов и, с высокой долей вероятности, в ближайшее время он выйдет за пределы исключительно криптовалютной индустрии.

Как формируется доходность DeFi протоколов?

Вне зависимости от типа протокола, все они заинтересованы в привлечении ликвидности от одних пользователей, с целью использования этой ликвидности другими. Это напрямую связано с моделью монетизации протоколов, которая основана на получении комиссий с транзакций пользователей. Соответственно, чем выше уровень ликвидности, тем больше сделок; чем больше количество сделок, тем больше денег зарабатывает протокол.

Из-за такой модели монетизации протоколы мотивируют пользователей предоставлять ликвидность, обещая им не только часть от заработной протоколом комиссии, но и, используя дополнительную мотивацию в виде токенов протокола, которые формируют основную базу для такой высокой доходности.

Токены протоколов обращаются на биржах, предоставляя владельцам возможность обменять их на нужную валюту в любой момент. Их рыночная стоимость выражена в долларах США и формируется исходя из интереса криптосообщества к самому протоколу и спросом на токены протокола на рынке.

Многие протоколы в качестве награды за участие в пулах используют управляющие (governance) токены. Их существенное отличие от обычных заключается в том, что они дают возможность принимать определенные решения, связанные с развитием протокола.

Какие могут быть риски при инвестировании в DeFi?

Понимание классического инвестора основывается на простом принципе: чем больше предполагаемая доходность, тем выше риск потери вложенных средств. Однако, учитывая модель монетизации, приведенную выше, это утверждение не совсем корректно.

Поэтому можно определить два основных риска:

Какие есть стратегии по инвестированию в DeFi?

Протоколы пытаются привлечь максимальную ликвидность и ведут активную борьбу за инвесторов. Зачастую эта конкуренция приводит к тому, что в краткосрочной перспективе инвесторы перемещают свои вложения из одного протокола в другой. Данный способ позволяет увеличивать свою доходность за счет токенов протоколов, а также позволяет минимизировать риски, связанные с атаками на конкретный протокол.

Помимо этого, на рынке постоянно появляются новые протоколы, которые в надежде получить долю на рынке предлагают еще большую доходность. Относиться к таким протоколам нужно осторожно. С технической точки зрения, создать новый протокол не так сложно. Практически все протоколы создаются на базе открытого кода, что позволяет разработчикам делать новые протоколы с использованием уже существующих решений.

Однако, новый протокол может быть уязвим к атакам хакеров из-за отсутствия аудита и активного сообщества, или попросту оказаться мошенническим. При этом соотношение риска к возможной доходности существенно привлекает инвесторов. Как правило, именно новые протоколы предлагают инвесторам сотни процентов годовых.

С учетом рисков, консервативная стратегия заключается в инвестировании в известные протоколы с существующим сообществом. Для инвестиций в рамках данной стратегии, как правило, используются стейблкоины с целью избежания риска волатильности.

В среднем, консервативная стратегия, исходя из текущего состояния рынка, может приносить порядка 12% годовых.

В рамках агрессивной стратегии, инвесторы вкладываются в новые непроверенные протоколы в надежде получить гораздо более высокую доходность. Помимо этого, в качестве актива для инвестирования могут использоваться менее известные или новые криптовалюты, подверженные существенной волатильности.

Исходя из нашего опыта инвестирования, правильное распределение инвестированных средств на консервативную и агрессивную стратегии в совокупности может приносить доходность до 40% годовых на краткосрочных (до 20 дней) периодах с учетом всех применимых комиссий.

Как начать инвестировать в DeFi?

На текущий момент рынок DeFi открыт для криптосообщества и инвесторов, которые имеют опыт работы с криптовалютой в первую очередь. На это есть ряд причин:

При этом очевидно, что с текущей доходностью DeFi рынка практически невозможно конкурировать, особенно если сравнивать рынок DeFi с классическим «fixed-income» рынком, который на данный момент переживает не самые лучшие времена. В связи с этим DeFi может стать привлекательным не только для криптосообщества, но и для инвесторов из классического финансового сектора.

Для осуществления этой цели необходимо построение ряда решений, позволяющих инвестировать в DeFi, используя понятные и принятые классическими инвесторами механизмы, как с точки зрения регулирования, так и с точки зрения гибкости инвестируемых активов и валюты получаемой доходности.

Говоря о перспективах и дальнейшем развитии рынка, появление на рынке DeFi управляющих компаний, ориентированных на работу с классическими инвесторами, могло бы позволить DeFi совершить существенный прыжок с точки зрения ликвидности, объединив классическую и криптоликвидность в децентрализованной экономике. На рынке уже есть ряд игроков, которые предлагают решения данным проблемам, среди них и наш проект Tokenomica, регулируемый на Мальте.