Что такое defi dex

Почему все говорят про DeFi и как разумно инвестировать в новый рынок

Decentralized Finance (DeFi) — самая быстрорастущая отрасль криптовалютного рынка за последний год. На момент написания статьи, в DeFi находятся более 13 миллиардов долларов, вложенных пользователями. Новые протоколы продолжают появляться практически ежедневно, а регулируемые американские и европейские венчурные фонды активно в них инвестируют.

Причина такого интереса проста, DeFi — практически единственный способ получать периодический фиксированный доход в криптовалютах. Годовая процентная доходность (APY) в топ-5 DeFi протоколах варьируется от 15 до 166% годовых.

Однако, DeFi продолжает вызывать множество вопросов, как внутри, так и вне крипторынка. В этой статье я хочу помочь понять, как формируется доходность DeFi протоколов, какие есть стратегии инвестирования и перспективы у этого рынка.

Что такое DeFi?

Под термином «децентрализованные финансы» или DeFi понимается очень широкий набор финансовых продуктов и услуг, включающих кредитование, заемные операции и торговлю в рамках криптовалютного рынка. Отличительная черта всех продуктов — отсутствие централизованного управления. Все правила записаны в смарт-контрактах, открытых для аудита, а продукты доступны максимально широкому кругу лиц.

Обычно продукты или услуги в DeFi представлены в виде децентрализованного приложения (Dapp) в сети блокчейна Ethereum. Самые популярные продукты в секторе — протоколы открытого кредитования (которые и понимаются многими как весь DeFi), децентрализованные стейблкоины (нередко являются частью протоколов), платформы для выпуска токенов и инвестирования, рынки прогнозирования, децентрализованные биржи (DEX).

Что такое DeFi протоколы?

Если рассмотреть грубый пример, DeFi протоколы делятся на два типа: протоколы первого типа позволяют пользователям давать и брать криптовалюты в долг; другие — предоставляют возможность обменивать одну криптовалюту на другую по аналогии с децентрализованными биржами.

Наибольшей популярностью пользуются протоколы первого типа — они позволяют абсолютно любому лицу взять займ в короткие сроки на привлекательных условиях (ставка от 2% до 10%), избегая сложных процедур. Однако, у заимствования из DeFi протоколов есть два существенных минуса, ограничивающих количество участников протоколов.

Первый — сверхобеспечение займа. В данный момент, получение займа в криптовалюте возможно с условием предоставления обеспечения в большем (порядка 150% от суммы займа) размере в другой криптовалюте. Как правило, такие займы интересны немногочисленной категории трейдеров, участвующих в арбитражных сделках и маржинальной торговле. Второй недостаток — предоставление и выплата займа исключительно в криптовалютах, с которыми могут работать, упомянутые выше смарт-контракты.

Соответственно, в данный момент, DeFi — это достаточно узкоспециализированный рынок, задающий новые стандарты для финансовых продуктов и, с высокой долей вероятности, в ближайшее время он выйдет за пределы исключительно криптовалютной индустрии.

Как формируется доходность DeFi протоколов?

Вне зависимости от типа протокола, все они заинтересованы в привлечении ликвидности от одних пользователей, с целью использования этой ликвидности другими. Это напрямую связано с моделью монетизации протоколов, которая основана на получении комиссий с транзакций пользователей. Соответственно, чем выше уровень ликвидности, тем больше сделок; чем больше количество сделок, тем больше денег зарабатывает протокол.

Из-за такой модели монетизации протоколы мотивируют пользователей предоставлять ликвидность, обещая им не только часть от заработной протоколом комиссии, но и, используя дополнительную мотивацию в виде токенов протокола, которые формируют основную базу для такой высокой доходности.

Токены протоколов обращаются на биржах, предоставляя владельцам возможность обменять их на нужную валюту в любой момент. Их рыночная стоимость выражена в долларах США и формируется исходя из интереса криптосообщества к самому протоколу и спросом на токены протокола на рынке.

Многие протоколы в качестве награды за участие в пулах используют управляющие (governance) токены. Их существенное отличие от обычных заключается в том, что они дают возможность принимать определенные решения, связанные с развитием протокола.

Какие могут быть риски при инвестировании в DeFi?

Понимание классического инвестора основывается на простом принципе: чем больше предполагаемая доходность, тем выше риск потери вложенных средств. Однако, учитывая модель монетизации, приведенную выше, это утверждение не совсем корректно.

Поэтому можно определить два основных риска:

Какие есть стратегии по инвестированию в DeFi?

Протоколы пытаются привлечь максимальную ликвидность и ведут активную борьбу за инвесторов. Зачастую эта конкуренция приводит к тому, что в краткосрочной перспективе инвесторы перемещают свои вложения из одного протокола в другой. Данный способ позволяет увеличивать свою доходность за счет токенов протоколов, а также позволяет минимизировать риски, связанные с атаками на конкретный протокол.

Помимо этого, на рынке постоянно появляются новые протоколы, которые в надежде получить долю на рынке предлагают еще большую доходность. Относиться к таким протоколам нужно осторожно. С технической точки зрения, создать новый протокол не так сложно. Практически все протоколы создаются на базе открытого кода, что позволяет разработчикам делать новые протоколы с использованием уже существующих решений.

Однако, новый протокол может быть уязвим к атакам хакеров из-за отсутствия аудита и активного сообщества, или попросту оказаться мошенническим. При этом соотношение риска к возможной доходности существенно привлекает инвесторов. Как правило, именно новые протоколы предлагают инвесторам сотни процентов годовых.

С учетом рисков, консервативная стратегия заключается в инвестировании в известные протоколы с существующим сообществом. Для инвестиций в рамках данной стратегии, как правило, используются стейблкоины с целью избежания риска волатильности.

В среднем, консервативная стратегия, исходя из текущего состояния рынка, может приносить порядка 12% годовых.

В рамках агрессивной стратегии, инвесторы вкладываются в новые непроверенные протоколы в надежде получить гораздо более высокую доходность. Помимо этого, в качестве актива для инвестирования могут использоваться менее известные или новые криптовалюты, подверженные существенной волатильности.

Исходя из нашего опыта инвестирования, правильное распределение инвестированных средств на консервативную и агрессивную стратегии в совокупности может приносить доходность до 40% годовых на краткосрочных (до 20 дней) периодах с учетом всех применимых комиссий.

Как начать инвестировать в DeFi?

На текущий момент рынок DeFi открыт для криптосообщества и инвесторов, которые имеют опыт работы с криптовалютой в первую очередь. На это есть ряд причин:

При этом очевидно, что с текущей доходностью DeFi рынка практически невозможно конкурировать, особенно если сравнивать рынок DeFi с классическим «fixed-income» рынком, который на данный момент переживает не самые лучшие времена. В связи с этим DeFi может стать привлекательным не только для криптосообщества, но и для инвесторов из классического финансового сектора.

Для осуществления этой цели необходимо построение ряда решений, позволяющих инвестировать в DeFi, используя понятные и принятые классическими инвесторами механизмы, как с точки зрения регулирования, так и с точки зрения гибкости инвестируемых активов и валюты получаемой доходности.

Говоря о перспективах и дальнейшем развитии рынка, появление на рынке DeFi управляющих компаний, ориентированных на работу с классическими инвесторами, могло бы позволить DeFi совершить существенный прыжок с точки зрения ликвидности, объединив классическую и криптоликвидность в децентрализованной экономике. На рынке уже есть ряд игроков, которые предлагают решения данным проблемам, среди них и наш проект Tokenomica, регулируемый на Мальте.

[Перевод] Децентрализованные финансы (DeFi)

Мир криптовалюты приветствовал появление децентрализованных финансов (DeFi), и шумиха вряд ли уляжется в ближайшее время. Если вы хотите узнать больше о DeFi и понять, какую пользу он может принести вам, эта статья поможет вам. Традиционно финансовый рынок всегда был централизованной единицей. Центральные денежно-кредитные органы несут ответственность за выпуск обычной валюты, которая затем распределяется по экономике. Валюта используется для ведения торговли во всех отраслях. Это означает, что центральный орган отвечает за управление и регулирование создания и предложения валют. Более того, мы склонны доверять различным финансовым организациям, таким как банки, и позволять им контролировать наши активы в надежде на получение большей прибыли.

Однако эта система сопряжена со значительным риском. Поскольку власть и управление централизованы, это означает, что опасность отказа также сосредоточена в одном месте. Центральные организации не безупречны. Фактически, они состоят из людей, которые время от времени склонны делать ошибки и ошибки в суждениях. Мы храним наши деньги в банках и различных финансовых учреждениях на хранение. Это позволяет нам контролировать свои сбережения и получать прибыль в зависимости от типа депозита, который мы выбираем. Учреждения используют наши деньги для инвестирования в фондовые рынки и раздают ссуды другим людям под высокие процентные ставки. Мы, вкладчики, не получаем адекватных доходов. Реальная стоимость дохода падает еще больше из-за высокого уровня глобальной инфляции в мире.

Вы не будете в полной безопасности, даже если решите инвестировать самостоятельно. Если вы проконсультируетесь с финансовыми консультантами, вам придется полагаться на их схемы и паевые инвестиционные фонды, чтобы получить хорошую прибыль. Вы должны помнить, что рекомендации профессионалов не всегда работают наилучшим образом. Хотя вы можете получить более высокую прибыль, вы не уменьшите фактор риска. Неравенство в благосостоянии, существующее во всем мире, также вызывает серьезную озабоченность, потому что не все мы равны. Мы не будем распоряжаться своими финансами так же, как наш ближайший сосед, просто потому, что наши обстоятельства всегда будут другими.

Имея централизованный орган для принятия всех важных решений, нам, возможно, придется иметь дело с отсутствием прозрачности. Мировая экономика прогрессирует с каждым днем, и нам нужно двигаться вместе с ней. Децентрализация может оказаться спасением.

Децентрализация призвана гарантировать отсутствие единого слабого места и предотвратить полный выход системы из строя. Крипто-монеты предоставляют своим пользователям доступ к безопасной одноранговой торговле и не зависят от каких-либо посредников. В результате пользователи могут использовать свои активы по своему усмотрению. Однако важно отметить, что криптовалюты сами по себе не могут децентрализовать всю финансовую систему. Вместо этого им удалось децентрализовать выпуск и хранение денег.

Двумя основными препятствиями, мешающими блокчейну полностью децентрализовать финансовую систему, являются:

Текущая глобальная финансовая ситуация менее чем удовлетворительна, поэтому так много людей положительно реагируют на этот переход. Продукты DeFi отличаются от традиционных финансовых продуктов следующим образом.

Понятно, почему DeFi на данный момент является одним из самых горячих секторов в мире криптовалюты. Давайте перейдем к различным продуктам, которые он предлагает.

Децентрализованные биржи (DEX)

Традиционно торговля криптовалютой до определенного момента требовала использования централизованных бирж. CEX соответствуют приказам (ордерам) того, кто хочет купить криптовалюту, с тем, кто хочет продать, и наоборот. Их можно рассматривать как аналогичные биржи ценных бумаг.

Однако есть несколько очевидных недостатков, связанных с традиционными централизованными биржами. Эти платформы находятся в частной собственности. Это означает, что есть третья сторона со своими собственными мотивами и приоритетами, которая находится посреди каждой совершенной транзакции. В результате эти частные компании осуществляют надзор за этими транзакциями, а также собирают и хранят информацию обо всех своих клиентах. Это прямой вызов одному из краеугольных камней криптовалюты: при желании пользователя должна быть возможность анонимности.

Не менее важно, что транзакции, проводимые на централизованных биржах, носят кастодиальный характер — это означает, что платформа хранит обмениваемый актив.

Децентрализованные биржи решают обе эти проблемы, предлагая теоретически полную анонимность и, что особенно важно, транзакции, не связанные с хранением. Это означает, что, фактически, обмениваемый актив никогда не проходит через посредника. Многие считают DEX жизненно важной частью следующей волны развития криптографии.

DEX Exchange

Децентрализованная биржа (или DEX) — это одноранговая торговая площадка, где транзакции происходят напрямую между криптотрейдерами. DEX реализуют одну из основных возможностей криптографии: стимулирование финансовых транзакций, которые не обслуживаются банками, брокерами или другими посредниками. Многие популярные DEX, такие как Uniswap и Sushiwap, работают на блокчейне Ethereum и являются частью растущего набора инструментов децентрализованного финансирования (DeFi), которые делают широкий спектр финансовых услуг доступными непосредственно из совместимого криптокошелька. DEX пережили бум — в первом квартале 2021 года транзакции на сумму 217 миллиардов долларов прошли через децентрализованные биржи.

Как работают децентрализованные биржи

В отличие от централизованных бирж, таких как Binance или Coinbase, DEX не допускают обменов между фиатной валютой и криптовалютой — вместо этого они исключительно обменивают токены криптовалюты на другие токены криптовалюты. Через централизованную биржу (или CEX) вы можете обменивать фиатную валюту на криптовалюту (и наоборот) или криптопары — скажем, часть ваших биткоинов на ETH. Вы также можете часто совершать более сложные действия, такие как маржинальные сделки или установка лимитных ордеров. Но все эти транзакции обрабатываются самой биржей через «книгу заказов», которая устанавливает цену для конкретной криптовалюты на основе текущих заявок на покупку и продажу — тот же метод, который используется на фондовых биржах, таких как Nasdaq.

С другой стороны, децентрализованные биржи — это просто набор смарт-контрактов. Они устанавливают цены на различные криптовалюты по отношению к каждой из них алгоритмически и используют «пулы ликвидности», в которых инвесторы блокируют средства в обмен на вознаграждения, подобные процентным, для облегчения сделок. В то время как транзакции на централизованной бирже записываются во внутренней базе данных этой биржи, транзакции DEX рассчитываются непосредственно в цепочке блоков. DEX обычно строятся на основе открытого исходного кода, а это означает, что любой желающий может точно увидеть, как они работают. Это также означает, что разработчики могут адаптировать существующий код для создания новых конкурирующих проектов — именно так код Uniswap был адаптирован целым рядом DEX с «Swap» в их названиях, такими как Sushiswap и Pancakeswap.

Плюсы DEX

Огромное разнообразие: если вы хотите найти горячий токен в зачаточном состоянии, DeFi — это то, что вам нужно. DEX предлагают практически безграничный диапазон токенов, от хорошо известных до непопулярных и совершенно случайных. Это потому, что любой может создать токен на основе Ethereum и создать для него пул ликвидности, поэтому вы найдете больше проектов, как проверенных, так и непроверенных.

Риски взлома могут быть уменьшены: поскольку все средства в сделке DEX хранятся в собственных кошельках трейдеров, они теоретически менее уязвимы для взлома. Соответственно, DEX также снижает так называемый «риск контрагента», который представляет собой вероятность того, что одна из вовлеченных сторон, включая потенциально центральный орган в транзакции, не связанной с DeFi, не выполнит ее.

Анонимность: для использования наиболее популярных DEX не требуется никакой личной информации.

Полезность в развивающемся мире: одноранговое кредитование, быстрые транзакции и анонимность, которые стали возможны благодаря DEX, сделали их все более популярными в развивающихся странах, где надежная банковская инфраструктура может быть недоступна. Любой, у кого есть смартфон и подключение к Интернету, может торговать через DEX.

Потенциальные минусы

Более сложные пользовательские интерфейсы: для навигации по децентрализованным биржам требуются некоторые специальные знания, а интерфейсы не всегда просты — будьте готовы к большому количеству исследований и не ожидайте, что сам DEX будет предлагать большую поддержку. Как правило, вам придется искать объяснения за пределами сайта. Необходимо соблюдать осторожность, поскольку можно сделать неустранимую ошибку, например отправить монеты не в тот кошелек.

Уязвимость смарт-контрактов: любой протокол DeFi защищен ровно настолько, насколько надежны смарт-контракты, на которых он основан, и код может содержать уязвимые места (несмотря на длительное тестирование), которые могут привести к потере ваших токенов. И хотя смарт-контракт может работать должным образом при нормальных обстоятельствах, разработчики не могут предвидеть все редкие события, человеческий фактор и взломы.

Более рискованные монеты: из-за непроверенного огромного количества токенов, доступных на большинстве DEX, существует также большее количество мошенников и схем, которых следует опасаться. Токен, который находится на пике популярности, может внезапно оказаться «натянутым», когда его создатель чеканит кучу новых токенов, переполняя пул ликвидности и снижая стоимость монеты. Прежде чем покупать новую для вас криптовалюту или экспериментировать с новым протоколом, важно узнать как можно больше — прочитать официальные документы, посетить ленты разработчиков в Twitter или каналы Discord и найти аудит любого конкретного проекта, который вас интересует.

Могут ли DEX обогнать CEX, или в криптовалютном мире все еще необходимы посредники для обеспечения прозрачного и точного выполнения транзакций?

Это продолжающиеся дебаты, и если вы хотите узнать больше об этой технологии, вам следует прочитать о децентрализованных финансах, также известных как DeFi, а также о протоколах и системах, которые используются в этом растущем сегменте криптовалютного рынка. Согласно отчету CoinGecko о криптовалюте за первый квартал 2021 года, DEX доминировали в половине экосистемы DeFi.

Один из аналитиков авторитетного источник сказал: «Особых преимуществ децентрализованных бирж перед централизованными нет. В худшем случае и DEX, и CEX могут быть взломаны, или учредители могут исчезнуть вместе с деньгами клиентов. С другой стороны, CEX превосходит DEX в способности работать с фиатными валютами и считается более интуитивно понятным. DEX, благодаря своей децентрализованной природе, может дать любому возможность запускать собственный токен в любое время. То есть на DEX можно работать с неограниченным количеством активов, что увеличивает шансы на получение прибыли«. «Проще говоря, у DEX и CEX есть своя собственная аудитория. Однако будущее за DEX и DeFi«.

Самое прекрасное состоит в том, что в индустрии криптовалют выбор достаточно широк, поэтому вы всегда сможете выбрать что-то на свой вкус.

DeFi — что это такое и как заработать в этой сфере

DeFi, они же децентрализованные финансы — относительно новый тренд в криптовалютной отрасли, который в 2019-2020 показал стремительный рост интереса со стороны потребителей.

Если верить Binance Research, то рынок децентрализованных финансов в 2019-м пережил мини-бум, расширив как клиентскую базу, так и инфраструктуру. А в 2020-м вокруг этой сферы развернулся настоящий хайп, как в 2017-м вокруг ICO. В 2021 году в ходе очередного буллрана криптовалют монеты из сферы DeFi являются одними из самых прибыльных.

Раньше доля DeFi в масштабах криптовалютного рынка была относительно небольшой, но в 2021 году сектор стремительно разросся и привлек своими возможностями многих трейдеров и инвесторов. Чем вызван такой интерес и каковы перспективы DeFi в 2022-м?

Что такое DeFi

DeFi (decentralized finance, децентрализованные финансы) — набор сервисов и приложений, разработанных с использованием блокчейна, криптовалют/токенов и смарт-контрактов. Эти сервисы интегрируются в единую сеть, предлагая пользователям услуги, которые обычно предоставляют банки и другие финансовые организации.

Если говорить простыми словами, то это своего рода альтернативный банковский сектор, услугами которого могут воспользоваться люди, не желающие/не имеющие возможности иметь дело с традиционными финансовыми институтами.

DeFi-приложения должны соответствовать следующим принципам:

На данный момент большинство DeFi-сервисов выдают кредитные займы под залог криптовалюты, принимают депозиты в криптовалюте или создают децентрализованные платформы для прямого кредитования (ты мне — я тебе). Для совершения сделок используется, как правило, Ethereum и реже — биткоин.

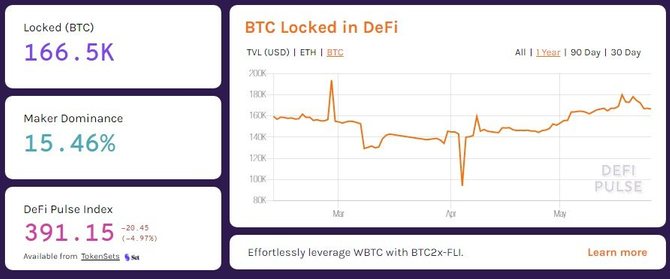

Поскольку Эфириум стал основной криптовалютой DeFi, то и популярность отрасли определяют по количеству заблокированных монет (отданный под залог Эфириум блокируется).

Например, начать зарабатывать на DeFi можно в сервисе DeFi YoBit.

YoBit DeFi — это сервис от биржи YoBit.net, который позволяет обменивать и отправлять DeFi-токены в пулы ликвидности и зарабатывать на этом. YoBit.net — биржа, которая успешно работает на рынке с 2014 года и при этом ни разу не была взломана. В отличие от многих площадок, YoBit не требует от пользователей прохождения верификации и не ограничивает функционал. Так, клиентам доступен вывод фиата на популярные русскоязычные платежные системы (Qiwi, AdvCash и тд).

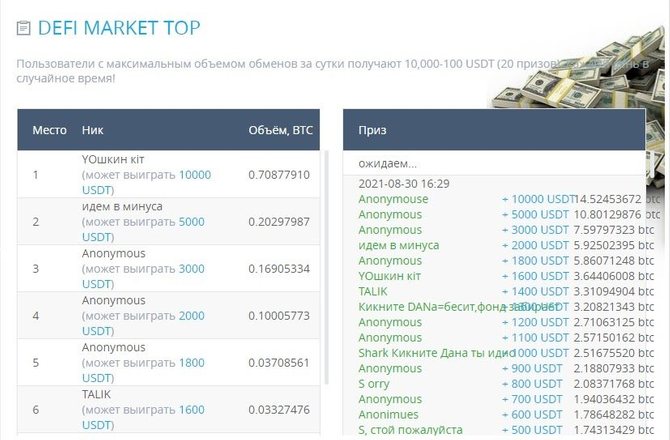

Кроме этого, помимо всех вышеперечисленных преимуществ, YoBit организовала ежедневный конкурс для всех, кто делает свопы в DeFi.

DeFi YoBit — сервис от биржи, проверенной временем, который предоставляет много пулов, возможность обмена по выгодным ценам, а также щедрый конкурс для трейдеров.

Зачем нужны DeFi-проекты

Появление DeFi-сектора является огромным рывком для криптовалют, т.к. традиционные финансовые институты наконец-то получили конкурентов, которые могут пошатнуть их монополию на контроль денежных потоков. Децентрализованные финансы полезны как для пользователей:

Так и для криптовалютной отрасли:

DeFi пробивает для криптовалют новое направление развития:

«Крипта» — теперь не просто рискованная инвестиция, в которую можно вложиться, чтобы быстро заработать, но и целый набор инструментов для финансовых операций, который со временем расширится до размеров традиционного финансового сектора.

Чтобы еще больше узнать о DeFi, смотрите вебинар от известной биржи Binance об этом новом инструменте криптосферы:

Что такое DeFiКак работают DeFi

Как работают DeFi (на примере проектов, которые используются для займов в криптовалюте). Что нужно сделать:

Нужно только учесть, что ETH придется оставить в залог на 50% больше, чем сумма кредита.

Например, если вы переведете на MakerDAO 3 ETH, то получите в долларовом эквиваленте только 2 ETH. Процентное соотношение между залогом и кредитом, а также процентная ставка устанавливается путем общего голосования держателями служебных токенов платформы MKR.

Никаких кредитных историй, паспортов и справок о доходах — взять кредит можно за несколько минут, имея ETH-кошелек. Звучит как реклама службы быстрых займов, только на MakerDAO процентная ставка по кредиту составляет менее 1% (сравните это с тем, что предлагает ваш банк).

Популярные DeFi-сервисы

Децентрализованные финансы пока не могут похвастаться таким разнообразием сервисов как традиционный рынок, но даже те, что есть, существенно расширяют возможности держателей криптовалют. Все продукты можно разделить на несколько категорий:

Смотрите обзор и прогноз самого дорого DeFi-токена yearn.finance (YFI):

Обзор yearn.finance (YFI)Да, по сравнению с централизованными финансами набор услуг не впечатляет, но выбрать уже есть из чего. Краткий обзор на сектор и основные платформы был опубликован в исследовательском отчете Binancе.

Блокчейны для DeFi-разработок

До 2021 года ведущим блокчейном для разработок на DeFi был Ethereum. Изначально доля сектора в криптовалютном рынке оценивалась только по количеству заблокированного Эфириума.

Доминирование Эфириума объяснялось как техническими преимуществами — относительно высокая пропускная способность, смарт-контракты с невысокой стоимостью и удобная для микроплатежей валюта. Примечательно, что абсолютно все DeFi-проекты из ТОП-20 разработаны на Ethereum.

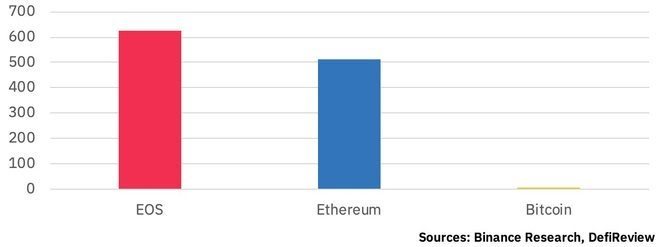

Практически нет проектов на Bitcoin. К децентрализованным финансам на этом блокчейне относят только платежную систему Lightning Network с ее очень небольшими суточными объемами:

И количество заблокированных биткоинов не идет в сравнение с Эфириумом:

Добавим, что некоторое время по объему заблокированных средств (в долларах) лидировал EOS:

Правда, случилось это после запуска EOSREX — проекта по лизингу вычислительных ресурсов, который позволяет пользователям зарабатывать, удерживая токены REX, выдающиеся за замораживание EOS. Собственно, EOSREX так и остался главной DeFi-разработкой на этом блокчейне.

Что касается децентрализации DeFi-сервисов, то она тоже вызывает вопросы. Так, 18 ноября 2019-го при переходе Maker на мультизалоговую систему голосовало 150 адресов, однако более 50% голосов пришлось всего на 5 из них.

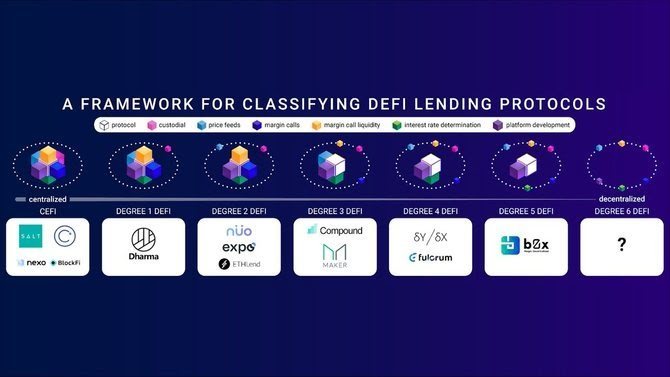

Кайл Кристен — стратегический директор bZx в 2019 году разработал критерии оценки централизованности DeFi-проектов, включающие кастодиальность, возможность публично устанавливать ставки и стоимость токена и другие. На данный момент многое изменилось, так как ключевые позиции в 2021 году на рынке DeFi заняли другие проекты, однако рейтинг Кристена в 2019 году выглядел так:

Однако в плане децентрализации проектов мало что изменилось. На данном этапе развития отрасли DeFi не совсем децентрализованные. Но на рынке постоянно возникают все новые DeFi-сервисы, поэтому есть надежда, что некоторые их них будут по-настоящему децентрализованными.

Binance Smart Chain

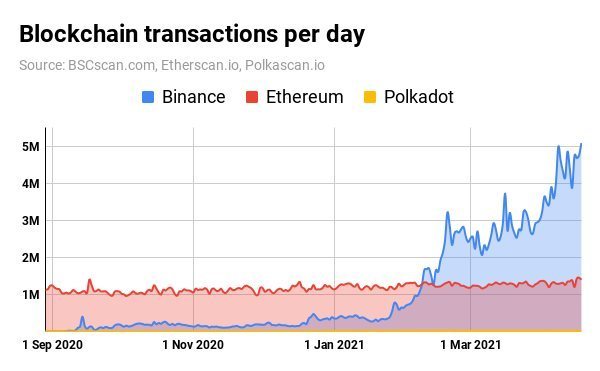

Однако в сентябре 2020 года ведущая криптобиржа Binance объявила о разработке собственной платформы для запуска DeFi-приложений. Проект получил название Binance Smart Chain и его сразу же прозвали «убийцей Ethereum», что, практически, так и произошло.

Изначально Binance Smart Chain (BSC) разрабатывался под лозунгом «низкие комиссии», а также была реализована совместимость с Ethereum, вследствие чего на хайпе многие проекты «переехали» на новый блокчейн. Также стал доступен стейкинг нативного токена криптобиржи Binance — Binance Coin.

Популярность Binance Smart Chain стремительно росла и уже в конце февраля 2021 года количество транзакций в сети BSC превысила аналогичный показатель у Ethereum:

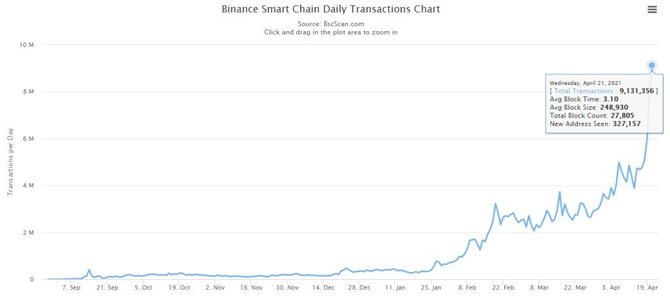

А 21 апреля 2021 года ежедневное количество транзакций в сети BSC составило 9,13 млн, что примерно в шесть раз больше чем у Ethereum:

На блокчейне BSC работают следующие DeFi-проекты: Swipe, Aave, 1inch.exchange, WazirX, DODO, dForce, Bounce.finance, Spartan Protocol, MCDEX, Cream, ForTube, DeBank.

Однако запуск Binance Smart Chain вызвал неоднозначную реакцию в криптосообществе. Так, некоторые аналитики назвали новый блокчейн не более чем «форком Ethereum» и акцентировали на его централизации:

Также за небольшой период своего существования Binance Smart Chain уже успела поучаствовать в скандалах. В частности, в начале февраля 2021 года чразу четыре проекта, работающие на блокчейне BSC, совершили экзит-скам, а их руководители присвоили себе средства пользователей.

Binance заявила, что вернула пользователям украденные средства.

Плюсы и минусы DeFi

DeFi — относительно новая и пока что еще не устоявшаяся область в инфраструктуре криптовалют и многие моменты требуют доработки. Из-за этого на данном этапе сложно выделить все плюсы и минусы DeFi. Однако уже сейчас о некоторых моментах можно сказать совершенно точно.

Среди плюсов отметим:

Однако DeFi на данном этапе развития не лишены и недостатков:

Кто пользуется DeFi

Инвесторы

Платформы вроде Dharma, Compound открывают сразу два способа зарабатывать на криптовалюте, не торгуя:

Принципиальное отличие DeFi от криптовалют для инвесторов состоит в том, что они впервые получают доход непосредственно в криптовалюте, а не в фиате из-за рыночного изменения стоимости.

До DeFi получить валюту можно было только путем майнинга или покупки.

Трейдеры

Трейдеры также получили пару инструментов для комфортной работы и применения своих криптовалютных активов:

Такой относительно скромный набор позволит получать свободные средства для трейдинга, класть на депозит то, что раньше можно было только ходлить и быстро обменивать крипту на крипту без сложной верификации.

Разработчики

По данным Defiprime на ноябрь 2020-го запущено или разрабатывается 215 проектов в секторе DeFi. Часть этих проектов — инструменты для создания новых площадок, приложений и сервисов. Так, например:

И это только малая часть из разрабатываемых инструментов. В разделе Infrastructure & Dev Tooling на Defiprime сейчас прописано 35 проектов с разной степенью реализации. Поэтому разработчики децентрализованных приложений уже имеют или в скором времени получат мощный инструментарий для работы в DeFi.

Как заработать на DeFi

Самой привлекательной особенностью DeFi-отрасли для большинства пользователей является возможность зарабатывать на них при помощи так называемого «доходного фермерства».

Доходное фермерство (yield farming) — это заработок нативных токенов определенного DeFi-сервиса в процессе любого вида взаимодействия с ним, например, участие в голосовании, депонирование средств для выдачи кредитов пользователям и т.д.

Изначально доходное фермерство разрабатывалось как мотивационный инструмент для популяризации отрасли и привлечения участников, однако впоследствии стал использоваться для рыночных спекуляций.

В интернете много мемов на тему доходного фермерства. Видео ниже в саркастической форме описывает, как развивался этот инструмент:

Особенности доходного фермерства некоторых DeFi-сервисов:

Полезные сервисы

Вокруг сферы DeFi создана целая инфраструктура. Пользователям будут полезны следующие сервисы:

Перспективы DeFi-отрасли в 2022 году

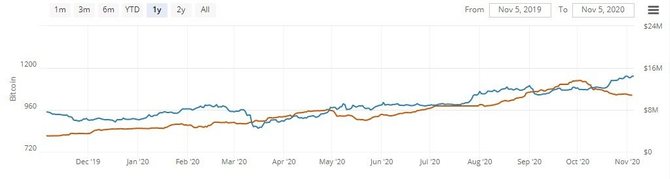

Графики DefiPulse говорят о том, что начиная с 2019-го объем рынка децентрализованных финансов, пусть не без перебоев, но растет. А в 2020-м произошел настоящий «DeFi-взрыв».

Технологические тенденции

Успех Ethereum-проектов стимулирует многих разработчиков создавать аналоги на других блокчейнах. Это позволит расширить количество использующихся в DeFi валют и снизить нагрузку на блокчейн Ethereum, в котором существенно выросли объемы транзакций.

Однако децентрализованные сервисы разрабатываются и на других блокчейнах, а не только на Ethereum. В числе «альтернативных» DeFi уже можно назвать:

А также ряд других децентрализованных бирж, стремительный рост которых формирует DEX-бум. Конечно, эти аналоги вряд ли получат такое же распространение как их Ethereum-оригиналы, но совокупно смогут снизить долю Эфириума в общем объеме сектора, как это уже сделал Binance Smart Chain, большинство проектов на котором являются просто копиями аналогов на Ethereum.

Ну, а чтобы обогнать Ethereum, NEO, EOS и Tron понадобятся оригинальные разработки. Если в 2020 году лидером оставался Эфириум — все топовые DeFi-платформы разработаны именно на этом блокчейне, то в 2021 году это место заняла Binance Smart Chain, хотя многие эксперты считают, что популярность данного блокчейна базируется исключительно на хайпе.

В 2022 году вряд ли что-то изменится и лидерами DeFi-отрасли останутся Ethereum и Binance Smart Chain

Структура рынка

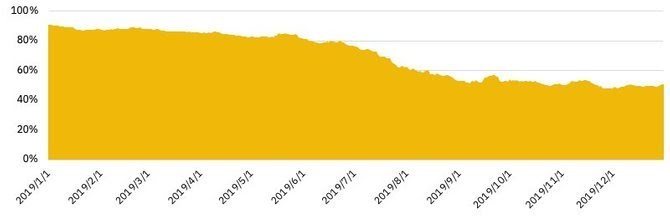

В 2019 году доминантное положение в секторе занимал Maker и его токен DAI, однако еще тогда общий объем заблокированных в нем постепенно падал:

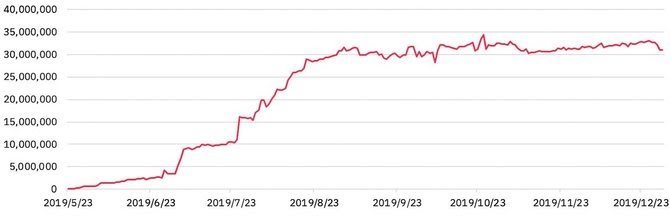

А на Compound USDC подвинул доли эмиссии DAI/SAI в общей сложности на 25%. Вот график роста объема заблокированных USDC:

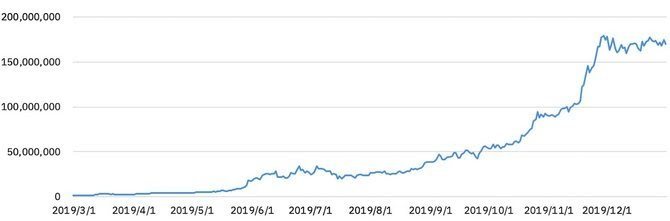

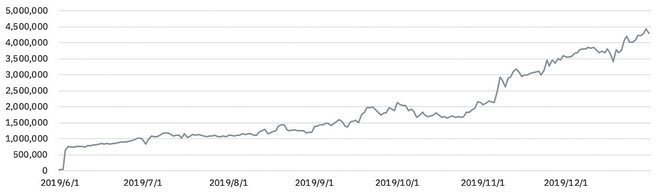

Кроме того, росла и доля заблокированных средств на аналогичных платформах вроде Synthetix:

Экономическая интеграция

8 апреля 2020-го Volt Capital, Jump Trading, CMT Trading и DRW Trading создали организацию Chicago DeFi Alliance. Эти торговые компании намерены построить мост между децентрализованными финансами и торговой инфраструктурой Чикаго, отбирая DeFi-стартапы, продукты которых будут полезны традиционному коммерческому сектору.

Также в апреле 2020 года Bitfinex добавила в листинг pBTC — токен с привязкой к биткоину, который на ряду с pETH, pEOS, pLTC и pDAI планируется использовать в DeFi-сервисах. А Coinbase Pro позволит «оракулам» различных платформ получать информацию о криптовалютных котировках для создания деривативов и корректной работы протоколов.

Это первые шаги централизованных (биржи) и традиционных (трейдеры) игроков рынка на встречу децентрализованным финансам и они создают предпосылки для роста сектора в ближайшем будущем.

Таким образом в первом квартале 2020-го мы наблюдали три тенденции в DeFi-секторе:

А во втором квартале 2020 года тенденции значительно изменились:

В 2020 году многие прогнозировали, что в 2021 году «DeFi-пузырь» может лопнуть в виду его стремительного развития, однако эта сфера, напротив, получила еще большее развитие. Если крипторынок продолжит рост в 2022 году, то можно ожидать, что и сфера DeFi станет еще более развитой и предложит больше возможностей.