Что такое cpr в трейдинге

Исследование паттерна CPR

> Константин Сепин

Ценовые паттерны Price Action

Целью данного исследования является определение эффективности использования в трейдинге паттерна Price Action CPR. Мы рассмотрим эти ценовые модели на различных финансовых инструментах и таймфреймах.

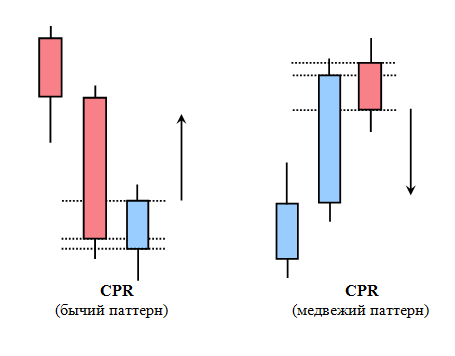

Название паттерна — Closing Price Reversal — можно перевести как «разворот цены на закрытии». Основными критериями определения бычьего паттерна Price Action CPR являются:

Для медвежьего паттерна актальные те же критерии в зеркальном отображении.

Содержание

Принципы сбора информации

Для проведения данного исследования написан скрипт, который «отлавливает» и сохраняет данные параметров по паттернам Price Action CPR. Исследование проводилось на выбранных основных таймфреймах для каждого финансового инструмента.

При этом, как всегда, из обработки исключен минутный таймфрейм (М1) как рискованный и малоперспективный — слишком много «шума». Также исключены из рассмотрения недельный (W1) и месячный (МN) таймфреймы, так как они дают не представительные выборки статистических данных. То есть количество сформировавшихся паттернов CPR на этих таймфреймах не значительно, как правило, меньше 300 и не может использоваться для статистических выводов.

Для исследований выбраны следующие инструменты: XAUUSD, GBPUSD, USDCAD, USDJPY, EURUSD и AUDUSD. Временной диапазон исследования для каждого актива задавался на основании тех котировок, которые были доступны в терминале на 11 августа 2018.

Следует заметить, что точки начала тестирования различаются для всех таймфреймов и инструментов в силу доступности различного количества котировок для конкретной валютной пары и таймфрейма. Также подчеркиваю, что проводилось исследование эффективности «чистых» паттернов без использования дополнительных инструментов анализа рынка.

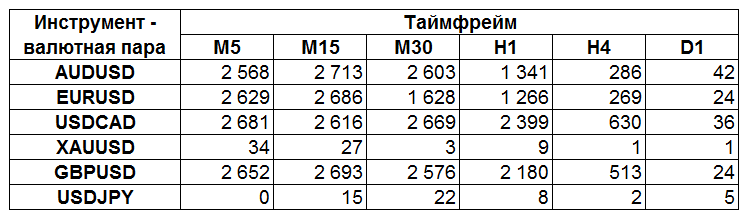

В таблице ниже отображено число паттернов CPR, которое встречается на рассматриваемых таймфреймах и инструментах:

Число паттернов CPR в разрезе конкретного таймфрейма, как видно из приведенной таблицы, различается в зависимости от характера движения цены инструмента. Больше всего паттернов формируется и соответственно собирается для всех инструментов на таймфреймах М5, M15, M30 и H1. При этом, чем выше таймфрейм, тем меньше количество паттернов.

Следует отметить, что количество сформированных паттернов существенно зависит и от инструмента — валютной пары, то есть от характера движения его цены. Как иллюстрация этого аспекта могут выступать XAUUSD и USDJPY, на которых сформированные и обнаруженные паттерны рассматриваемого типа представляют собой совсем непредставительные выборки с точки зрения математической статистики и соответственно для практической торговли трейдера. Поэтому XAUUSD и USDJPY исключаем из дальнейшего рассмотрения. При желании вы сможете получить данные для этих инструментов по индивидуальному запросу.

Взгляд на данные дневного таймфрейма в таблице позволяет, согласно вышеупомянутого положения математической статистики (непредставительность ряда), также исключить этот период из дальнейшего рассмотрения.

Статистические показатели паттернов

Статистика указанных параметров была собрана по всем указанным выше финансовым инструментам и таймфреймам. Конечно, очевидно, что для нас наиболее интересный параметр из описанных выше — PL. Чем выше потенциальное отношение прибыли к рискам, тем лучше, ведь показатель в определенном смысле отражает статистический потенциал ожидаемой прибыли. В определении наиболее перспективного значения этого параметра и заключается смысл данного исследования. Я имею ввиду, что для успешного трейдинга целесообразно работать там, где соотношение Take Profit к Stop Loss не ниже 2.

Теперь можно перейти к более детальному разбору статистики по параметру PL для каждого инструмента и таймфрейма.

Для наглядного отображения информации по показателю PL для каждого паттерна, как и в предыдущих статьях, мы будем использовать график, который называется ящик с усами, (англ. box-and-whiskers plot, box plot). Он компактен, нагляден и активно используется в описательной статистике. Особенности применения такого подхода я уже освещал в предыдущих статьях по паттернам.

На всех закладках и рисунках, размещенных на них для каждого таймфрейма и финансового инструмента, публикуются два графика. Первый график (слева) отражает всю ситуацию по рассматриваемому аспекту целиком. А на втором графике (справа) отсечены «выбросы» со значением PL > 5, то есть информация о «выбросах», которая имеется после четвертого квантиля – после верхнего уса. При этом оба графика позволяют увидеть представляемые данные в более удобном для восприятия масштабе (если «кликнуть» мышкой на каком-то из них).

Сравнение показателя прибыль/риск по таймфреймам

На каждом левом рисунке в закладках отражена вся статистика вместе с выбросами — чрезвычайно высокими, но относительно редкими значениями PL. Сразу бросается в глаза число выбросов на небольших таймфреймах — сделки с чрезвычайно высокими отношениями прибыль/риск тут встречаются на порядок чаще в сравнении с крупными таймфреймами. Это свойство мелких таймфреймов вполне ожидаемо. Остановимся подробнее на правых рисунках всех закладок, где график ограничен значениями прибыль/риск, равными 5:1, что более удобно для рассмотрения и анализа.

Нас интересует верхняя граница «бокса» и значения, которые находятся выше. Это примерно 25% паттернов, которые отражают сделки с наибольшим соотношением прибыль/риск. Чем выше находится верхняя граница бокса и верхняя граница «тени», то есть верхнего уса для рассматриваемого инструмента и таймфрейма, тем лучше, поскольку в этом случае сделки с высоким отношением профит/лосс встречаются чаще.

Пошаговая инструкция по Price Action для новичков

Предисловие

Сразу хочу сказать, что мы не будем очень глубоко погружаться в тему, чертить блочные уровни, обучаться определять экстремумы, смотреть VSA, комбинации свечей, консолидацию, свинг торговлю, силу и ускорение тренда, ложные пробои и каналы, т.к. получится невероятно огромная статья. Но, даже с базовыми знаниями вы уже сможете торговать и сделаете свою торговую стратегию, которую в дальнейшем вы сможете усовершенствовать и дополнить.

Профессиональные трейдеры, не будьте так суровы.

Результаты сделок за последний месяц с 1 млн

Все мои сделки есть в Пульсе и моем телеграм-канале ETP Trading.

Введение

Торговать можно на любом брокере, это не принципиально. Например, у меня брокер, который постоянно глючит и из-за которого я недавно потерял деньги, а взамен получил — «Извините». Стоит лишь смотреть на то, можно ли наносить в терминале вашего брокера различные элементы на графике акции.

Если же невозможно, то можно воспользоваться сайтом TradingView, бесплатной версии полностью хватает для технического анализа.

Что такое Price Action

Price Action (Прайс экшен) в переводе с английского — “движение цены”. Основоположник технического анализа Чарльз Доу, утверждал, что цена включает в себя всю необходимую информацию, будь то экономические новости или политические.

В движении цены зашифровано все, что происходит с валютным рынком. Быстрее изучить и понять суть ценового движения, вместо того чтобы прочитывать километры новостных анонсов и аналитических выкладок.

Фундаментальный и технический анализы

С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом и в текущий момент. В его основе лежит анализ временных рядов цен, чаще всего графиков с различными таймфреймами.

Фундаментальный анализ основан на исследовании экономических, финансовых и производственных показателей компании и их инвестиционной привлекательности. Для определения с большой степенью достоверности реальной или «справедливой» стоимости ценных бумаг.

Ниже график сравнения доходностей.

Желтый — Фонд Кэти Вуд,

Красный — Уоррен Баффет,

Белый — NASDAQ,

Зеленый — S&P 500.

Наглядное отличие технического подхода от фундаментального.

Одни сидят и высиживают яйца по 20 лет со своими фундаментальными расчетами по мультипликаторам с поиском перспективных акций, и при этом рост их доходности ниже, чем у основных индексов, а кто-то выбирает перспективные акции/направления и деньги зарабатывает здесь и сейчас исходя из движения цены.

За 5-10 лет акция уж точно вырастет, но готовы ли вы столько ждать?

Доходность акций Теслы за 1 год — 728%, которые никогда не купит инвестор фундаментальщик, но купит трейдер с техникой. P/E на текущий момент 1256.

Я не принижаю важность фундаментального анализа, но если вы не Уоррен Баффет и у вас нет миллиарда, и вы не готовы сидеть и выжидать по несколько лет, то лучше смотреть в сторону технического анализа.

Определение тренда

Определение тренда, данное Чарльзом Доу, выглядит следующим образом: при восходящем (нисходящем) тренде, каждый последующий пик и каждый спад должен быть выше (ниже) предыдущего.

Как же определить, когда сменился тренд? На примере восходящего тренда и акции Zoom, который сменился на нисходящий.

Изменение тренда с восходящего на нисходящий

Как только последний low стал ниже предпоследнего low, значит тренд сменился с восходящего на нисходящий. Далее по технике идет ретест и мы получаем зеркальный уровень, который является сильным.

Для изменения тренда с нисходящего на восходящий все аналогично, только зеркально.

Мультифреймовый анализ

Плюс-минус мы поняли, как изменяется тренд, теперь нам необходимо определиться на каком таймфрейме торговать.

Таймфрейм — это интервал времени, который используется для группировки цены при построении элементов ценового графика.

Простыми человеческими словами это сколько необходимо времени для формирования свечи на графике.

Собственно, если мы выберем 4 часа, то за день мы получим 6 свечей. Если же 1 час, то это уже будет 24 свечи за день и т.д.

Всего существует 6 периодов:

Чем меньше период, тем больше шума и ложных пробоев/движений на графике. Для скальпинга используются 1m-5m-10m минутные таймфреймы, для среднесрока 1h-4h-1d, для позиционной торговли D-W-M.

Мультифреймовый анализ — это торговля с использованием нескольких таймфреймов, что позволяет более точно входить в сделку. Например, уровни поддержки и сопротивления вы строите на 4h, но пробой уже смотрите на 1h, в итоге ваш вход может быть в 4 раза точнее.

Самое главное, это понять, что если вы торгуете на 4h, то вам неважно что происходит на минутных таймфреймах, если там все падает, то пусть падает, вам важен только ваш рабочий таймфрейм.

Уровни поддержки и сопротивления

Уровнем сопротивления (resistance level) называют горизонтальную линию, которая проходит через максимальные экстремумы цены и указывает на доминирующие позиции продавцов над покупателями.

Уровнем поддержки (support level) – это также горизонтально расположенная линия, но проходит она через минимальные экстремумы.

Также есть зеркальные уровни, это когда сопротивление стало поддержкой и наоборот.

Паттерны Прайс Экшн

Мы научились определять тренд и рисовать линии поддержки и сопротивления. Но, когда же входить в сделку?

Переходим на младший таймфрейм и смотрим формирование паттерна на линии сопротивления/поддержки.

Паттерны — это повторяющиеся элементы на графиках, которые отражают те или иные закономерности.

Паттернов большое кол-во, но рассмотрим самые простые и основные.

Пин-бар

Поглощение

Голова с плечами

Голова с плечами бывает обычной и перевернутой, как на скриншоте. Это сильный паттерн, после которого идет сильное движение.

Двойная вершина

Двойное дно

Итого, как только паттерн сформировался можно входить.

Точка входа и стоп-лосс

Примеры, когда и как можно заходить в акцию при пробое уровня.

1) Заходим на пробое уровня (зеленый блок) по лимитной заявке и ставим стоп за минимум пробойной свечи.

2) Заходим после подтверждения пробоя следующей свечой, должна быть зеленая свеча после пробойной, стоп за 1 пробойной свечой.

3) Заходим после ретеста (желтая линия), когда был рост, после цена опускается обратно до уровня, для его ретеста, мы вновь ждем роста выше последнего максимума (белая черта) и только тогда входим. Стоп за весь паттерн.

Эффективность у 1 варианта 50/50, у 3 варианта уже 90%, но мы можем много прибыли упустить и обычно не сходится PLR, но это идеальный вариант по всем учебникам с техническим анализом. 2 вариант средний и иногда свеча подтверждения улетает слишком далеко, что не позволяет осуществить заход.

Точки фиксации прибыли (тейк-профит)

Здесь все просто. Фиксируемся на следующих уровнях сопротивления/поддержки или экстремумах/переломных точках, исходя из того шортим мы акцию или берем в лонг.

Самое важное, после первого тейка всегда переставляем стоп в безубыток, т.е. на цену по которой купили акции. Поэтому если даже цена будет падать вы останетесь при своих деньгах.

Готовая торговая система

Стратегия максимально упрощена для новичков, но основные и важные пункты остались.

Я регулярно делюсь своим мнением о текущем состоянии рынка, пишу обучающие статьи и публикую свои сделки в «прямом эфире» в своем телеграм-канале «ETP Trading».

Если вам была интересна статья и вы получили знания, то можете подписаться и получать актуальную информацию напрямую.

Паттерн Closing Price Reversal и сигнальный индикатор CPR mtf

Closing Price Reversal (сокращенно CPR) считается одним из самых сильных паттернов прайс экшен.

CPR не следует искать, если рынок находится в боковом движении.

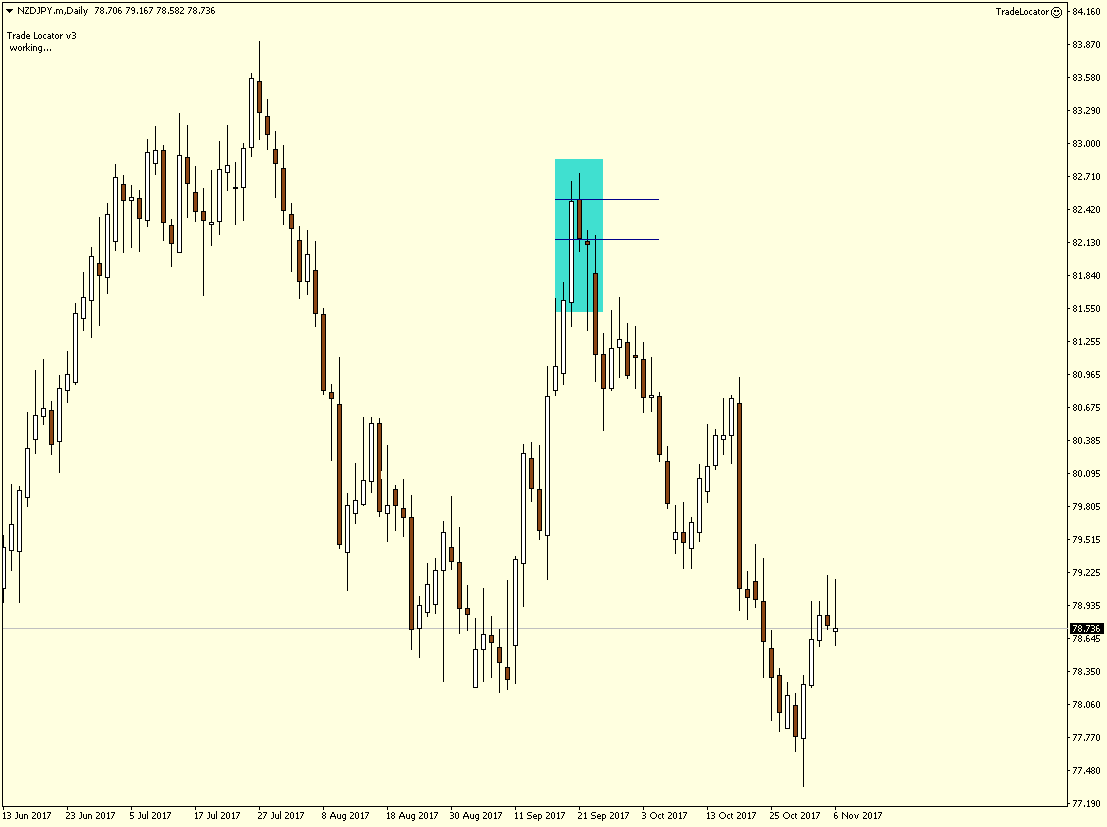

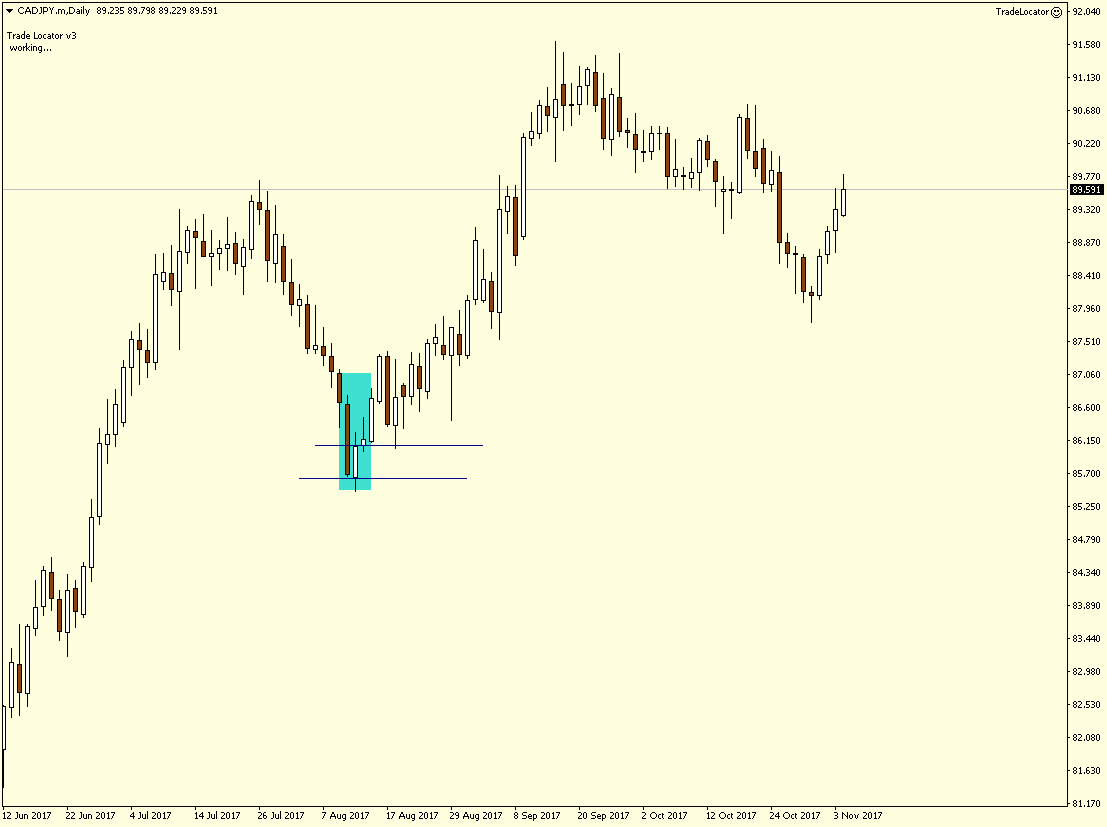

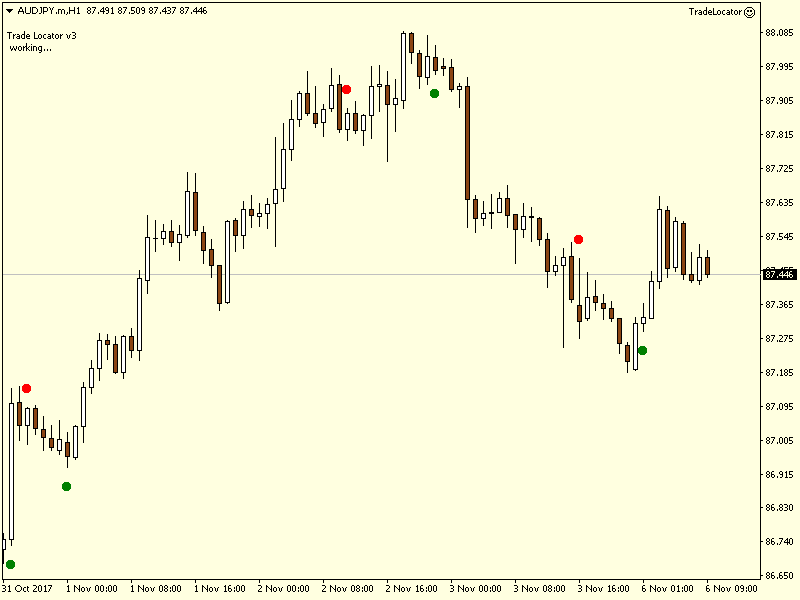

Примеры паттерна CPR на графиках:

Вход в сделку по CPR обычно по закрытию сигнальной свечи. Стоп лосс устанавливается на минимуме (или максимуме) тени этой свечи. Как и для остальных паттернов price action желательно подтверждение (например сильный уровень поддержки и сопротивления)

Использовать индикатор можно на таймфреймах от H1 и выше. Сигналы появляются в виде кружочков. Красный цвет для медвежьего CPR сетапа, а зеленый для бычьего CPR.

Вот как выглядит график с установленным индикатором CPR-mtf

Сигналы чаще бывают на рынках с высокой волатильностью. Сила паттерна тем больше, чем больше первая свеча в паттерне.

Скачать индикатор CPR mtf для Metatrader 4

Заказать любой индикатор или советник для МТ4 или МТ5 можно на сайте

Метод свечного анализа Price Action – Помощник для трейдера

Что такое Price Action? Дословно, это «действие цены», то есть изменение графика цены в определенный момент времени.

Модель Price Action — это последовательность свечей, каждая их которых соответствует определенным условиям касательно самой свечи и положения относительно ближайших свеч. Знакомство с этим инструментом помогает трейдерам принимать успешные торговые решения.

При этом в моделях Price Action наряду с обычными свечами могут присутствовать доджи.

Доджи — это отдельная свеча с очень маленьким телом и достаточно длинными тенями (хвостами). Например, доджи «стрекоза» представляет собой свечу без тела и верхнего хвоста и с длинным нижним хвостом. В отдельности доджи указывают на неопределенность на рынке.

Основное отличие паттернов Price Action от фигур технического анализа заключается в том, что каждая последующая свеча в модели Price Action должна соответствовать определенным критериям. Вход в сделку происходит сразу после формирования последней свечи модели. При выявлении фигуры теханализа трейдеру нет необходимости дожидаться ее реализации: можно просто выставить стоп-заявку (отложенная заявка) на вход в сделку после того, как базовые условия фигуры были выполнены.

Price Action — самый чувствительный метод технического анализа. Он также может использоваться при торговле, основанной на других технических методах. Например, свечная модель Price Action может сигнализировать:

— о смене тренда, в то время как трендовые индикаторы еще не успели отреагировать;

— о скорой реализацию фигуры теханализа (котировки находятся возле ее границ).

Пин-бар

Это разворотный паттерн*, состоящий из двух свеч. Первая свеча может быть любого вида. Вторая свеча имеет маленькое тело, длинный хвост с одной стороны и небольшой хвост с другой. Длинный хвост направлен в сторону начального тренда, а тело свечи находится между максимумом и минимумом первой свечи. Обязательное условие: максимум второй разворотной свечи является локальным максимумом на графике.

Вход в сделку по модели производится после пробоя минимума (максимума) пин-бара в случае «медвежьей» («бычьей») формации. Факторы, которые увеличивают сигнал пин-бара:

— чем длиннее хвост разворотной свечи, тем лучше;

— чем меньше тело разворотной свечи, тем лучше;

— в случае с «медвежьим» пин-баром красное тело свечи лучше, чем зеленое, и наоборот в случае с «бычьей» моделью;

— касание или ложный пробой длинным хвостом пин-бара уровня поддержки или сопротивления.

В качестве подтверждения модели также используются индикаторы. Например, усиливающим фактором является перепроданность (перекупленность) в инструменте согласно осцилляторам на момент формирования пин-бара.

Повешенный. Перевернутый молот

Разворотная модель «Повешенный» похожа на «медвежий» пин-бар. Главное отличие — длинный хвост свечи направлен в противоположную сторону, то есть вниз. Верхняя тень свечи должна отсутствовать, либо быть очень маленькой. Максимум свечи «повешенного» выступает вершиной на графике с момента образования растущей тенденции. Усиливающие формацию характеристики аналогичны тем же, что и у пин-бара, за исключением одного: чем выше цена открытия разворотной свечи по сравнению с ценой закрытия предыдущей, тем сильнее паттерн.

Общепринятой точки входа согласно формации нет. Вот некоторые варианты открытия короткой позиции: после пробоя минимума разворотной свечи, после пробоя подтверждающей свечи (вторая свеча после разворотной).

Перевернутый молот — обратная к «повешенному» модель, которая возникает перед сменой нисходящего тренда на восходящий.

Утренняя (вечерняя) звезда

Разворотная формация «Звезда» состоит из трех свечей. Утренняя звезда возникает при нисходящем тренде и является предвестником подъема. Вечерняя звезда наоборот сигнализирует о развороте вниз восходящего тренда.

Необходимые условия паттерна «вечерняя звезда»:

— тело второй свечи (звезды) находится выше тел боковых свечей;

— тело свечи должны быть маленьким, а тени не очень большими;

— первая и третья свечи — достаточно длинные и с большими телами;

— тело третьей свечи перекрывает более половины тела первой свечи.

Желательно, чтобы минимум хвоста центральной свечи располагался выше максимумов соседей. В этом случае вечерняя звезда формирует более сильный разворотный сигнал. Условия формации «утренняя звезда» зеркальны.

Внутренний бар (Харами)

В переводе с японского Харами означает «беременная девушка». Модель является двусторонней, то есть может использоваться в качестве сигнала как для продолжения тренда, так и для смены тенденции. Возникновение паттерна означает снижение активности участников торгов, что отражается в торможении цены на графике (консолидации). Отметим, что на российских интернет-ресурсах распространено ошибочное мнение, что внутренний бар — исключительно разворотная фигура.

Харами состоит из двух свечей. Размер второй свечи должен занимать примерно половину или меньше от размера первой и не может выходить за ее пределы*. Факторы, усиливающие модель:

— первая свеча имеет цвет начального тренда (например, красный в случае нисходящего тренда);

— цена закрытия второй свечи находится вблизи максимума (минимума) первой свечи, если ожидается восходящий (нисходящий) тренд;

— чем меньше тело второй свечи, тем лучше.

* Тело второй свечи может выходить за пределы тела первой свечи.

Рассмотрим вариант, когда Харами предшествует смене нисходящей тенденции на восходящую (первый рисунок). Как правило, в этом случае тело первой свечи красное, а второй — зеленое. При этом закрытие второй свечи вблизи цены открытия первой усиливает формацию. Но нужно понимать, что вероятность возникновения больших ценовых разрывов на таймфреймах младше дневного мала (в случае ликвидных инструментов).

Крест Харами — частный случай паттерна Харами. Единственное отличие — в качестве второй свечи выступает любой доджи, то есть свеча без тела. Является более сильной моделью, чем обычный внутренний бар.

Рельсы

Представляет собой разворотную формацию, состоящую из двух свечей. Условия:

— тела свечей длинные (выделяются на графике), а тени короткие;

— высота свечей примерно одинаковая;

— расположены на одном уровне;

— свечи разного цвета, цвет перовой соответствует предшествующему тренду.

Вход в сделку обычно осуществляется на третьей свече после пробоя минимума (максимума) рельс в случае «медвежьего» («бычьего») сетапа.

Просвет (завеса) в облаках

«Просвет в облаках» — это модель разворота цены наверх. Первая свеча является «медвежьей», а вторая (разворотная) — «бычьей», при этом желательно, чтобы обе имели достаточно длинные тела с короткими хвостами.

Минимум тела разворотной свечи расположен ниже минимума тела первой свечи, чем больше разрыв — тем сильнее паттерн. При этом цена закрытия «бычьей» свечи находится ниже цены открытия «медвежьей», но чем ближе — тем лучше. Наконец, последнее условие паттерна: тело второй свечи должно покрывать минимум 50% тела первой. Если вторая свеча полностью перекрывает первую, то модель превращается в «Поглощение» — более сильный паттерн.

«Завеса в облаках» — обратная к «Просвету в облаках» формация, сигнализирующая о развороте цены вниз. Как правило, «завесы» появляются на таймфрейме день или старше из-за обязательного условия ценового разрыва между телами свечей.

Сигнал на покупку возникает, когда третья свеча пробивает уровень закрытия второй свечи по направлению нового тренда. Английское название паттерна — Closing Price Reversal (CPR).

Поглощение

«Поглощение» — это сильный разворотный паттерн, вид которого зеркален по отношению к «Внутреннему бару». Сигнальная свеча своим телом полностью перекрывает первую свечу. При этом допускается, чтобы тело не покрывало хвост первой свечи, который направлен в сторону первоначального тренда (наверх при «медвежьем» сетапе).

Как и в случае с другими моделями, нахождение вблизи уровней поддержки/сопротивления, перекупленность/перепроданность по осцилляторам и другие технические сигналы усиливают формацию. Другое название паттерна — «Внешний бар».

Pivot Point Reversal (дословно «осевая разворотная точка») — разворотная модель из трех свечей. Вторая свеча «медвежьего» сетапа устанавливает новый максимум. Следующая третья свеча не выходит за максимум второй свечи и закрывается ниже ее минимум. Важный момент: цвет первых двух свечей зеленый, а сигнальной свечи — красный. Открытие позиции происходит, как правило, сразу после открытия четвертой свечи.

Модель похожа на пин-бар, однако здесь нет необходимости, чтобы тело средней свечи находилось ниже (или выше при «бычьем» сетапе) цены закрытия первой свечи. При этом есть требование, чтобы цвет первых двух свеч соответствовал начальной тенденции.

Комбинации Пин-бара и Внутреннего бара

Данная комбинация из двух паттернов имеет два основных вида. Первый вариант («Пин-бар + Харами») представляет собой две свечи: пин-бар и следующий за ним внутренний бар, тело которого направлено в сторону хвоста пин-бара. То есть если хвост пин-бара направлен вниз, то внутренний бар должен быть «медвежьим».

Второй вариант («Внутренний пин-бар»): пин-бар является одновременно внутренним баром. В данной формации опускается условие, согласно которому пин-бар образует локальный максимум (минимум) на графике.

Обе модели являются разворотными. Но, как и другие разворотные формации, могут давать сигнал на продолжение тренда при возникновении на коррекционном движении цены.

Применять Price Action необходимо после анализа (хотя бы визуального) общей технической картины на более старших графиках. Это нужно для правильного определения глобального тренда и потенциальных точек разворота (определяются с помощью уровней поддержки и сопротивления), около которых вы будете фиксировать прибыль.

Паттерны Price Action рекомендуется выявлять на часовом графике или старше. При этом модели, предполагающие разрыв между телами свечей, используются на таймфрейме от дневного и выше.

БКС Брокер

Последние новости

Рекомендованные новости

Хуже рынка выглядят бумаги интернет-компаний

Мнения аналитиков. О самых крупных оттоках из РФ с 2020

А волатильность не спадет

Дивидендный портфель 2021. Подводим итоги

Netflix берется за Индию. Пора ли покупать акции

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Акции, которые обеспечат будущее вашим детям: образование и финансы

Американские акции, по которым вырастут дивиденды в 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.