Что такое cape в инвестициях простыми словами

Зачем нужен коэффициент CAPE?

Оценка рынка при помощи CAPE

В прошлом обзоре я описывал коэффициент цена-прибыль и то, чем он может быть полезен инвестору. Однако его основным недостатком является изменчивость: котировки акции меняются, что фактически означает постоянное изменение значения P/E. С другой стороны, величина прибыли и дивидендов компании не только не является константой, но и вообще плохо поддается прогнозированию.

Частично решить эти проблемы призван коэффициент CAPE (Cyclically Adjusted PE Ratio), который отличается от P/E тем, что прибыль компании или всего рынка берется при его расчетах не за год, а в среднем за последние десять лет.

При том, что коэффициент нельзя рассматривать как безошибочный показатель для входа и выхода из рынка даже на достаточно больших интервалах, во многих случаях он дает хорошие рекомендации (иногда его называют по имени использовавшего его впервые Роберта Шиллера «cape шиллера» и обозначают Shiller P/E).

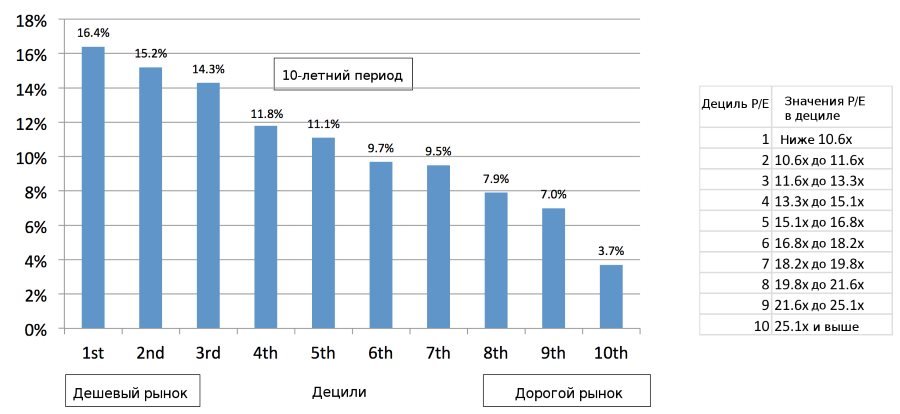

Для лучшего понимания сказанного приведу среднегодовые темпы роста по декадам (децилям) того же американского рынка с 1926 года. При этом мы увидим следующую картину:

«Значение P/E в дециле» (с учетом средней прибыли за 10 предыдущих лет) — это и есть не что иное, как коэффициент CAPE. Следовательно, когда акции имели значения cape шиллера 10,6 или менее, американский рынок затем показывал 10-летнюю доходность свыше 16%.

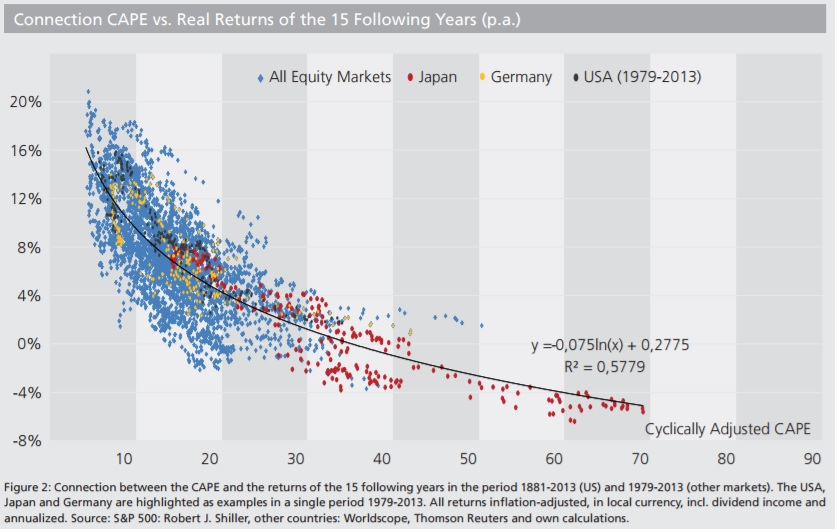

Но когда CAPE был более 25, последующая доходность была гораздо скромнее, в среднем менее 4%. А значит, в текущий момент с CAPE около 25 есть основания для того, чтобы уменьшить долю американских активов в портфеле. Вот еще одна наглядная картинка, куда включен не только американский рынок:

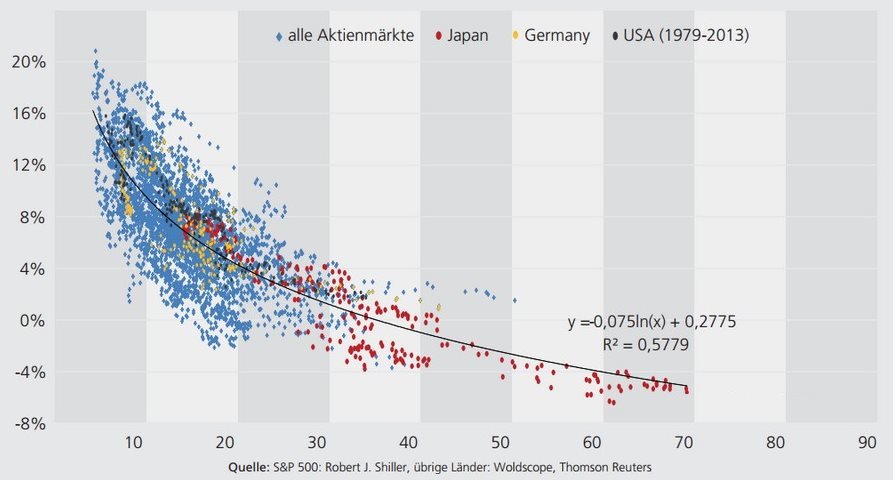

По оси х дано значение коэффициента CAPE, по оси у — доходность. Как видим, наиболее неудачным оказался японский рынок, до сих пор имеющий высокие значения коэффициента. Известно, что перед обвалом доткомов в 2000 году CAPE достиг значения 43, так что рынок вполне может продолжить рост, неся в себе все больше риска. Сравнительный график инвестиций в страны с низким и высоким коэффициентом CAPE:

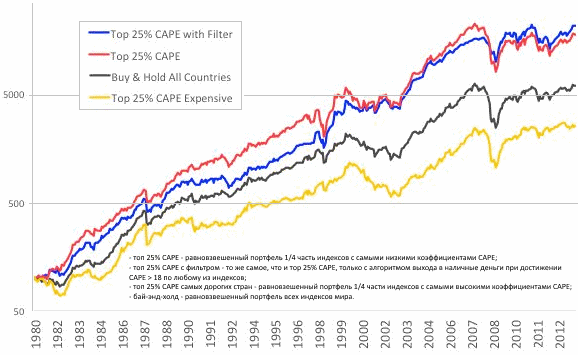

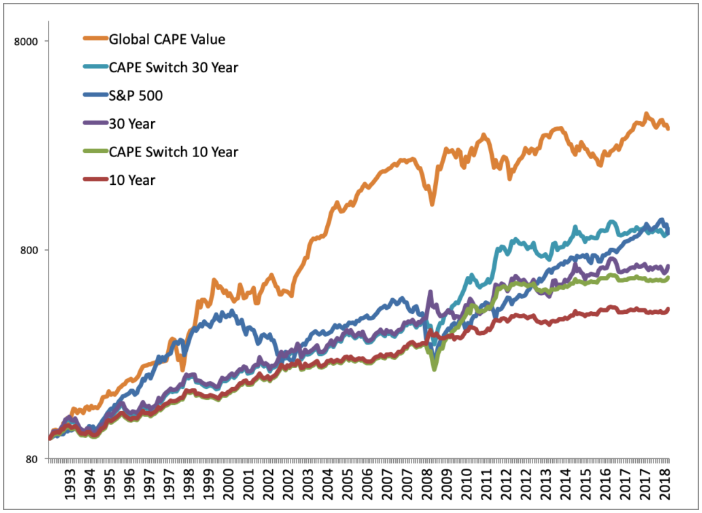

Здесь видно, что при долгосрочных инвестициях на срок от 30 лет равновзвешенный портфель из индексов с самыми низкими коэффициентами CAPE оказался лучше рынка, тогда как обратный вариант с высокими коэффициентами рынку проиграл.

Где посмотреть коэффициент CAPE?

Есть три полезных ресурса, которыми можно пользоваться для оценки коэффициента и связанных с ним величин доходности. Первый находится по этой ссылке:

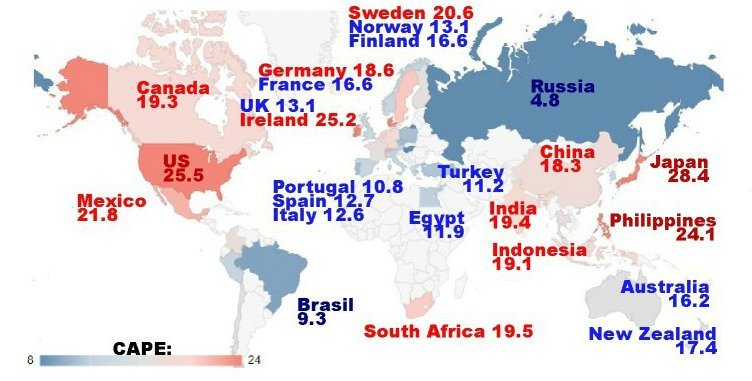

и показывает среднее отношение коэффициента по странам мира. Наведя на страну курсор мыши, можно увидеть значение для многих стран. Согласно ему Россия сейчас находится в лидерах по инвестиционному потенциалу, заметно обгоняя конкурентов, так как имеет самый низкий коэффициент:

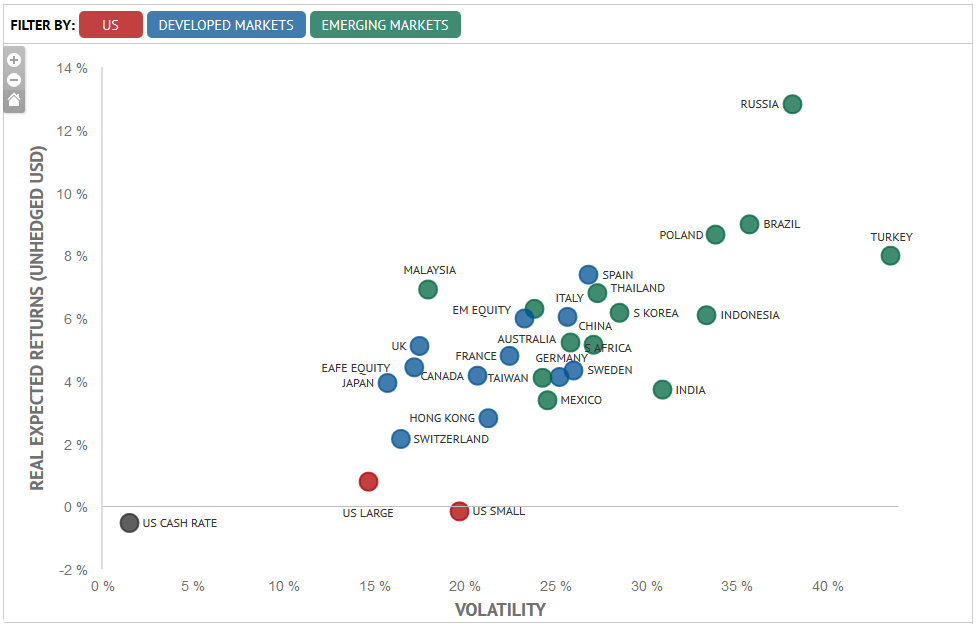

Второй ресурс похож на первый и рассчитывает на основании CAPE ожидание будущей десятилетней доходности в координатах доходность риск. Ссылка:

И текущий график оттуда:

Итого, видим очень похожую картину, практически полностью коррелирующую с предыдущими значениями CAPE (чем меньше коэффициент, тем выше потенциальная доходность и риск). Можно напомнить, что отношение к российскому рынку остается спорным не только среди зарубежных, но и российских специалистов.

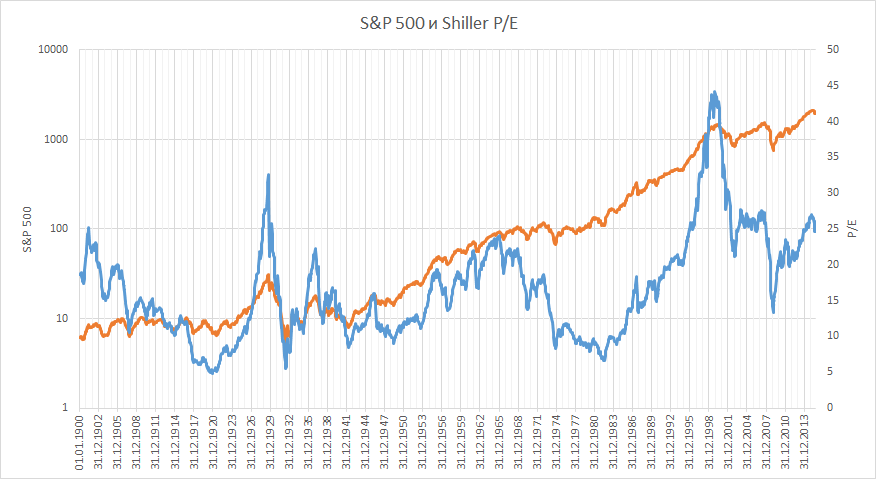

Анализ CAPE для рынка США

Рассмотрим зависимость cape шиллера во времени в сравнении с доходностью американского рынка:

В январе 2000 года Р/Е был на уровне 29, а коэффициент САРЕ давал значение 43. Это было очень сильное отклонение от среднего с явным свидетельством того, что пора покинуть рынок. Что наверняка и было сделано многими сторонниками коэффициентов — хотя также известно, что другие посчитали то время началом новой эры.

Во втором случае было немного иначе — летом 2008 года cape шиллера был на уровне 20, а Р/Е – чуть выше. После кризиса прибыли компаний резко упали, что в какой-то момент дало огромное значение P/E около 110, хотя CAPE упал вместе с рынком.

Вывод? Коэффициент CAPE подходит для оценки перегрева рынка лишь тогда, когда рост цен на акции значительно превышает рост фундаментальных показателей (большие значения CAPE около 25 и выше) и не связан с пузырями непроизводственных активов — таких, как недвижимость, куда к тому же оказался сильно вовлечен американский банковский сектор (значения к моменту начала кризиса могут не превышать 20).

Другой риторический вывод в том, что коэффициент лучше всего работал бы на «идеальном» рынке без пузырей и длинных трендов, равномерно возвращаясь к своему среднему значению. На практике падение рынка после глобального перегрева к 2000-му году привело к тому, что несколько следующих лет европейские и развивающиеся страны приносили своим инвесторам лучшую доходность:

Критика CAPE

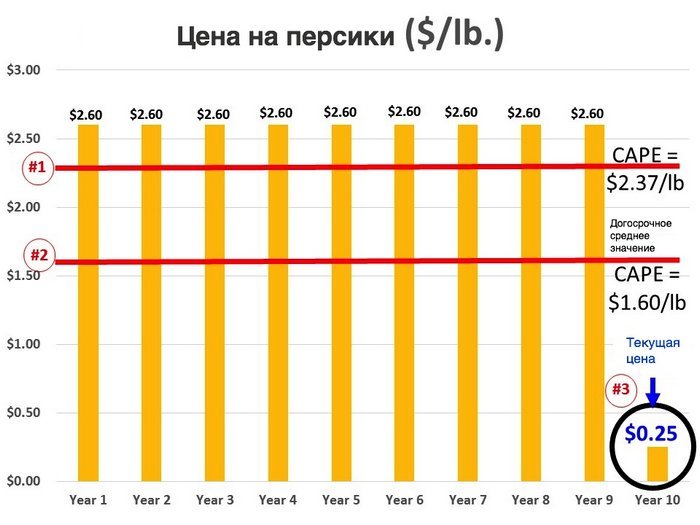

Разумеется, не все согласны в том, чтобы считать CAPE индикатором будущего поведения рынка, хотя бы и не лишенного своих недостатков. При этом на investingcaffeine.com приводится такой расчет. Допустим, цена актива была примерно постоянной в течение девяти лет, а на следующий год резко падает — тогда средняя стоимость за десять лет все еще находится не очень далеко от среднего значения за предыдущие девять:

Т.е. по рисунку выше персики девять лет стоили 2.60 доллара за кило, но на десятый год резко подешевели и стали стоить всего 0.25 доллара. При этом историческая цена на персики находится на отметке 1.60 доллара за кило. Коэффициент Шиллера будет в этом случае равен 2.37 доллара за кило, что заметно выше среднего исторического значения в 1.60 — а значит, по коэффициенту персики за 0.25 доллара получаются дорогими, что вряд ли логично.

Хотя при таком раскладе тоже сделаны допущения: цена за девять лет берется заметно выше средней по истории, а падение наоборот выбрано очень сильным — в сегодняшней реальности вряд ли стоит ожидать, что биржевые индексы упадут в десять раз (двукратное падение S&P500 в 2008 году уже стало мировым шоком). В 1990 году CAPE уже был у своего среднего уровня 16 — однако рынок рос еще целых 10 лет вплоть до значения коэффициента около 43.

Другой момент состоит в том, что низкие значения коэффициента в начале 80-х совпали с высокой процентной ставкой, когда можно было получить двузначную доходность по американским облигациям и спрос на акции был очень невелик. Сегодня ситуация обратная — ставки близки к нулю, а индекс к 25 — но это не обязательно указывает на наступление мрачных времен, поскольку коэффициент может уменьшиться не только за счет падения цены компаний (кризиса), но и за счет роста их чистой прибыли.

Коэффициент CAPE (Shiller P/E). В чем его преимущества?

Циклически скорректированное соотношение цены и прибыли (CAPE) на фондовом рынке является одним из стандартных показателей, используемых для оценки того, является ли рынок переоцененным, недооцененным или справедливо оцененным.

Циклически скорректированное соотношение цены и прибыли (CAPE) на фондовом рынке является одним из стандартных показателей, используемых для оценки того, является ли рынок переоцененным, недооцененным или справедливо оцененным.

Этот коэффициент был разработан Робертом Шиллером и стал популярным во время пузыря доткомов, когда Шиллер утверждал (и оказался прав), что акции сильно переоценены. По этой причине его также называют «Shiller PE», то есть шиллеровский вариант классического коэффициента P/E.

Чаще всего этот коэффициент применяется к индексу S&P 500, но может применяться к любому фондовому индексу. Основное преимущество заключается в том, что это широкий показателей оценки, который может помочь вам определить, какую часть вашего портфеля следует разумно инвестировать в акции, исходя из текущего отношения между ценой, которую вы платите за них, и стоимостью, которую вы получаете взамен.

Когда коэффициент CAPE высокий, обычно неплохо уменьшить долю капитала в акциях или инвестировать в другие более дешевые рынки.

График значений коэфициента Shiller PE регулярно обновляется на сайте multpl.com

Как работает коэффициент CAPE

Поэтому существует множество метрик, которые сравнивают цену со стоимостью. Наиболее часто используемым является отношение цены к прибыли (P/E), которое делит цену акции на годовую прибыль на акцию. Как правило, вы хотите купить здоровую и растущую компанию, когда ее акции торгуются с низким коэффициентом P / E, потому что вы получаете больше прибыли за ту цену, которую вы платите.

Такой же подход может применяться и к индексу. Например, вы можете взять совокупную цену акций компаний, входящих в S&P 500, и поделить эту цифру на их совокупную корпоративную прибыль в этом году и получить среднюю P/E для индекса.

Но с коэффициентом P/E есть одна проблема. Во время рецессии акции падают, но доходы корпораций также резко падают, что может временно повысить соотношение P/E. Это дает ложный сигнал о том, что рынок дорогой, что нам не следует покупать, когда на самом деле сейчас самое лучшее время для покупки.

Роберт Шиллер, профессор экономики в Йельском университете и нобелевский лауреат, популяризировал версию циклически скорректированного соотношения цены и прибыли, чтобы помочь сгладить колебания прибыли и показать более точное представление о соотношении между текущей ценой и прибылью.

Это работает так: вы берете среднее значение прибыли за последние десять лет, корректируете его на инфляцию и делите текущую индексную цену на эту скорректированную прибыль. Это позволяет разделить текущую цену на среднюю прибыль за последний бизнес-цикл, а не на один год плохих или хороших доходов за последний год.

Почему коэффициент CAPE важен

Шиллер с помощью 130-летних данных показал, что доходность индекса S&P 500 в течение следующих 20 лет обратно коррелирует с коэффициентом CAPE.

Другими словами, всякий раз, когда коэффициент CAPE высок, это означает, что акции переоценены, и доходность в течение следующих 20 лет, вероятно, будет низкой. Напротив, всякий раз, когда соотношение низкое, это означает, что акции недооценены, и прибыль в течение следующих 20 лет, вероятно, будет хорошей.

Когда акции дешевы, они могут расти в цене как из-за увеличения прибыли корпораций, так и из-за увеличения соотношения цены и прибыли. Но когда акции уже дороги и уже имеют высокое соотношение цены и прибыли, у них гораздо меньше возможностей для роста и гораздо больше возможностей для падения в следующий раз, когда произойдет спад или коррекция рынка.

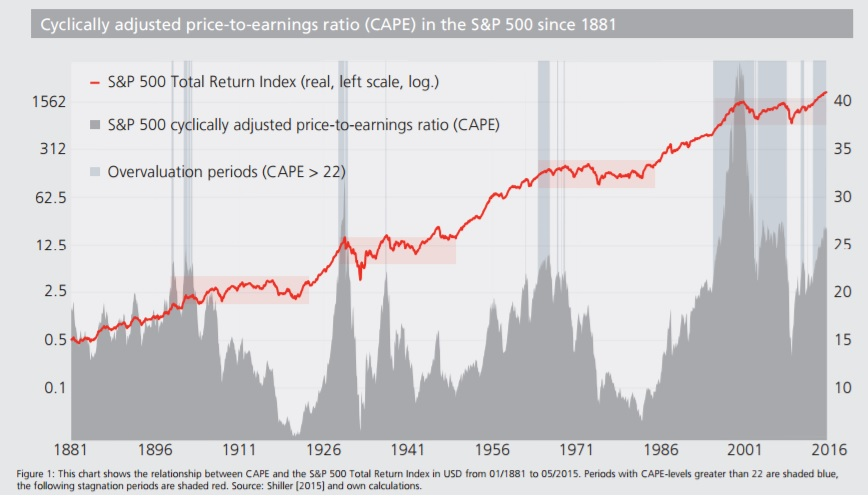

Несколько лет назад компания Star Capital выпустила отличный набор исследовательских работ, в которых анализировался CAPE с глобальной точки зрения.

Вот, например, их график соотношения CAPE и роста S&P 500:

Как можно видеть, в периоды, когда коэффициент CAPE S&P 500 становился достаточно высоким, доходность в течение следующего десятилетия была довольно низкой.

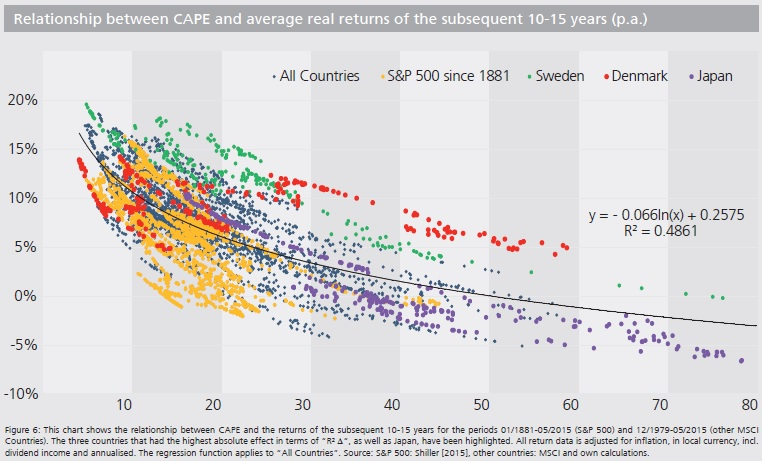

Когда вы строите график CAPE на одной оси и с поправкой на инфляцию на другой оси, вы получаете довольно сильную обратную корреляцию. Чем выше CAPE, тем меньше вероятность того, что доходность будет достойной в течение следующих 15 лет:

Единственными странами, которые сумели нарушить эту закономерность, были Швеция и Дания, которые дали отличные результаты, несмотря на очень высокий CAPE:

Меб Фабер, финансовый директор Cambria Investment Management, подсчитал, что если бы вы инвестировали в самые дешевые 25% стран с точки зрения CAPE, вы бы обогнали S&P 500 между 1993 и 2018 годами (оранжевая и темно-синяя линии):

Фабер рассчитал это еще в 2016 году и выбрал этот период времени, потому что многие противники коэффициента CAPE указали, что в США исторически высокие значения коэффициента CAPE с 1990-х годов все же приносили достойную прибыль, что ставит под сомнение полезность коэффициент CAPE.

В этом исследовании Фабер указал, как это относительно. Конечно, фондовый рынок США по-прежнему приносил достойную доходность даже при повышенных коэффициентах CAPE, но если бы вы инвестировали в самые дешевые страны на основе CAPE, вы бы получили намного больше.

Ограничения коэффициента CAPE

В последние годы многие люди задавались вопросом, является ли показатель все еще жизнеспособным способом измерения рыночной оценки.

Например, некоторые люди утверждают, что изменения в правилах бухгалтерского учета изменили то, как определяется корпоративная прибыль, что может исказить текущее измерение коэффициента CAPE по сравнению с тем, как оно измерялось в прошлом.

Плюс, как уже отмечалось выше, что коэффициент CAPE в США был относительно высоким в 1990-х годах, но фондовый рынок приносил солидную прибыль.

Поэтому для оценки рынка лучше пользоваться несколькими показателями. Еще одним неплохим показателем может быть отношение рыночной капитализации к ВВП, о котором шла речь в предыдущей статье.

Недостатки CAPE

Итоги

При выборе распределения активов в портфеле нужно обращать свое внимание на CAPE, Cap/GDP и на другие показатели оценки, потому что это помогает избегать инвестиционных ошибок.

Когда рынки дешевы по сравнению с их фундаментальными показателями и перспективами роста, можно постепенно увеличивать долю их акций в своем портфеле, чтобы увеличить его потенциал роста.

При этом не стоит впадать в крайности и принимать решения основываясь только на одном показателе. Всегда лучше смотреть на несколько метрик.

Соотношение «цена-прибыль» Шиллера и пузыри на рынке акций

Адриан Ханнеман. Два мальчика, выдувающие пузыри. ок. 1630 г. Музей искусств Нортона, Уэст-Палм-Бич.

Пару месяцев назад на Хабре вышла статья «На фондовом рынке США сформировался пузырь небывалых размеров». Согласно этой статье, «мультипликаторы находятся на исторических максимумах», так что «большой кризис неизбежен».

Один из мультипликаторов, на который ссылается статья — это известное соотношение «цена-прибыль» Шиллера. Честно говоря, я уже сбился со счёта, сколько раз за последние годы я читал апокалиптические прогнозы, основанные на индикаторе Шиллера. Чтобы выяснить, насколько можно верить этим прогнозам, я решил наконец-то почитать работы Шиллера и других исследователей. Оказалось, что недавно даже сам Шиллер написал, что такой прямолинейный взгляд на показатель «цена-прибыль» может быть весьма спорным.

В этой статье я расскажу, как устроен многострадальный индикатор Шиллера, почему сам Шиллер не вполне поддерживает всёпропальщицкие предсказания, есть ли статистическая связь между индикатором и долгосрочной доходностью рынка акций, и можно ли на ней заработать. Спойлер: скорее всего, философский камень инвестиций всё ещё не найден, а высокое соотношение «цена-прибыль» в первую очередь связано с низким процентными ставками.

Соотношение «цена-прибыль» и соотношение Шиллера

Чтобы прочувствовать физический смысл соотношения P/E, представьте, что вы купили небольшой бизнес, например кафе. Кафе приносит, скажем, 500 000 рублей чистой прибыли в год, а купили вы его за 20 000 000 рублей. Соотношение P/E, следовательно, равно 40. Пройдет 40 лет, прежде чем прибыль от кафе отобьёт начальные вложения. Если вам кажется, что купить кафе за 40 годовых прибылей — сомнительная затея, то я с вами согласен. Поэтому я отчасти могу понять финансовых аналитиков, которых озадачивает показатель P/E рынка акций США. Действительно, всё ли в порядке с головой у инвесторов, которые покупают компании за 30, 35, 40 годовых прибылей? Давайте разбираться.

Поскольку простая формула P/E выглядит недостаточно солидно, обычно аналитики заменяют прибыль прошлого года E на среднюю прибыль за последние 10 лет. Надо признать, что в этом есть смысл. Прибыли компаний меняются с течением времени. В какие-то годы экономика на подъёме, и прибыли компаний оказываются выше среднего. В не столь удачные годы экономика замедляется, и вместе с ней снижаются прибыли компаний. Если взять среднее за достаточно длинный период, лет 10–12, то мы сгладим колебания, связанные с экономическими циклами.

Нужно только не забыть, что из-за инфляции один доллар 10 лет назад и один доллар в прошлом году — это немного разные доллары. Чтобы складывать яблоки с яблоками, нужно домножить прибыли прошлых лет на накопленную инфляцию. Обозначим E1 суммарную прибыль всех компаний за прошлый год, E2 — суммарную прибыль за предпоследний год, и так далее до E10 — годовой прибыли компаний 10 лет назад. Также обозначим инфляцию за последние 10 лет I10, за последние 9 лет — I9 и так далее до I1. Например, если I5 = 1.2, то за пять последних лет цены выросли в 1.2 раза. Тогда мы сможем посчитать среднюю прибыль компаний за последние 10 лет E′:

Если эту среднюю прибыль за 10 лет E′ подставить в «обычное» соотношение P/E, то получится соотношение «цена-прибыль» с поправкой на цикличность (cyclically-adjsuted price/earnings, CAPE). Его ещё иногда называют соотношением Шиллера (Shiller ratio) в честь одного из первооткрывателей, профессора Роберта Шиллера (Robert Shiller) [CS88]:

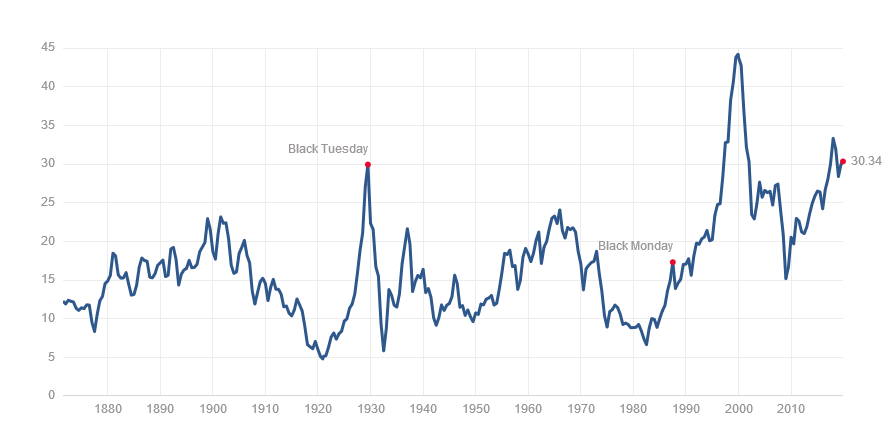

Теперь, когда мы разобрались, что такое соотношение Шиллера, самое время посмотреть, каким оно было в прошлом и какое оно сейчас. Пожалуйста, уведите от экрана беременных женщин и детей. Сейчас вы увидите шокирующий график, который, по мнению некоторых финансовых аналитиков, предсказывает неминуемый крах фондового рынка США. Внимание на рисунок 1.

Рис. 1: Соотношение «цена/прибыль» с поправкой на цикличность (CAPE) для рынка акций США. Данные: Robert Shiller [Shi21].

Текущее значение (35.2 по состоянию на март 2021 года) выглядит довольно высоким по историческим меркам. В прошлом лишь дважды акции стоили дороже, чем 30 годовых прибылей: в 1929-м аккурат перед Великой депрессией и в конце 1990-х на пике пузыря интернет-компаний. И вот история повторяется в третий раз. Снова на рынке акций надулся пузырь. Мы стоим на пороге финансовой катастрофы, после которой живые позавидуют мёртвым. Скажите, вам уже страшно?

Впрочем, я бы не спешил накрываться белой простынёй и медленно ползти на кладбище. Ирония в том, что аналитики продолжают ссылаться на авторитет Шиллера (нобелевский лауреат, как-никак), хотя он сам не так давно написал, что, возможно, никакого пузыря-то и нет. По его словам, высокое соотношение CAPE может быть связано с низкими процентными ставками и не обязательно является предвестником финансового шторма [SBJ20b].

Цены акций и процентные ставки. Формула Гордона

Чтобы понять аргументацию Шиллера и соавторов, нам нужно разобраться, как связаны цены акций и процентные ставки.

Представим, что некая компания зарабатывает прибыль E, которую полностью выплачивает в виде дивидендов. Компания развивается, и каждый год прибыль растёт на g процентов. Первая выплата E долларов случится через год, через два года компания выплатит E(1 + g), через три года E(1 + g) 2 и так далее до бесконечности. Компания никогда не разорится и будет ежегодно выплачивать растущие дивиденды. Внимание, вопрос: сколько стоит такая компания?

На первый взгляд, компания в будущем выплатит акционерам бесконечное количество долларов, поэтому её цена — тоже бесконечность. Это простое рассуждение неверно, потому что оно суммирует будущие доллары, которые вовсе не равны сегодняшним.

Чтобы корректно складывать будущие доллары, их нужно привести к сегодняшним, как если бы мы переводили мили и вёрсты в метры. Для этого нам понадобится так называемая процентная ставка дисконтирования (discount rate). Если обозначить ставку дисконтирования r, то текущая стоимость (present value, PV) будущих E долларов, которые мы получим через T лет, равна

Вернёмся к нашей «вечной» компании. Составим таблицу 1, в которой перечислим все будущие платежи и их текущую стоимость с учётом ставки дисконтирования r.

Таблица 1: Текущая стоимость платежей «вечной» компании.

Вспомним формулу суммы бесконечной геометрической прогрессии и запишем сумму всех выплат с учётом дисконтирования:

Формула (2) называется формулой Гордона или моделью роста Гордона (Gordon growth model) [GS56]. Она связывает цену акций P с прибылью E, ставкой дисконтирования r и темпом роста прибыли g.

Инфляция и премия за риск

Подставим выражения (3) в формулу Гордона (2). Обратите внимание, что инфляция i сократилась:

Безрисковая реальная ставка f ∗ отражает стоимость переноса потребления из сегодня в будущее. Например, если вы цените одно эскимо сегодня точно так же, как 1.06 эскимо через год, то ваша личная реальная процентная ставка f ∗ равна 6%.

Премия за риск π вознаграждает вас за неопределённость будущего. Редкая инвестиция является по-настоящему безрисковой. Иногда инвестиции оборачиваются потерями: вложили 1 эскимо, а через год получили только половинку. Чтобы компенсировать ваши страдания в плохом случае, ожидаемая доходность инвестиций должна быть выше, чем безрисковая ставка. Эта прибавка и будет премией за риск. Подробнее о премии за риск можно прочитать в одной из недавних статей.

С учётом премии за риск (5), формула Гордона (4) превращается в

Так вот, согласно Шиллеру, именно низкая безрисковая реальная ставка f ∗ объясняет высокое соотношение P/E.

Реальные процентные ставки

Мы можем посмотреть, по какой цене инвесторы продают и покупают бумаги TIPS на рынке, и вычислить, какую реальную доходность они рассчитывают получить в будущем. Поскольку дефолт по государственным облигациям США — крайне маловероятное событие, то полученная доходность будет хорошим приближением теоретической безрисковой реальной ставки.

Рис. 2: Доходность десятилетних гос. облигаций США: облигации с фиксированным купоном (T-Note) и облигации, защищённые от инфляции (TIPS). Данные: Federal Reserve Bank of St. Louis [Gov21a], [Gov21b].

К слову, доходность обычных гос. облигаций (без защиты от инфляции) составляет 1.61% годовых. Можно сделать вывод, что в среднем участники рынка ожидают инфляцию на уровне 1.61% − (−0.66%) = 2.27% в год. Именно при таком уровне инфляции ни инвесторы в обычные облигации, ни инвесторы в TIPS не получат преимущества друг перед другом.

К сожалению, облигации с защитой от инфляции появились не так давно. График на рисунке 2 не просто так начинается с 2003 года. Чтобы оценить реальные процентные ставки в далёком прошлом, нужно выкручиваться. Профессор Шиллер предлагает вычесть из текущей доходности обычных десятилетних облигаций инфляцию за предыдущие 10 лет. Например, если сейчас десятилетние облигации обещают доходность 1.61%, а инфляция за предыдущие 10 лет составила 1.67% в год, то реальная доходность по Шиллеру равна 1.61% − 1.67% = −0.06%.

На рисунке 3 представлены данные за 140 лет: номинальная доходность обычных десятилетних облигаций (красная линия) и их реальная доходность за вычетом предшествующей десятилетней инфляции (синяя линия). Мы уже не можем сказать, что сегодняшние реальные ставки — беспрецедентно низкие в истории. Но всё равно периодов, когда безрисковая реальная ставка уходила ниже нуля, не так много.

Рис. 3: Номинальная и реальная доходность десятилетних гос. облигаций США. Данные: Robert Shiller [Shi21].

Избыточная доходность CAPE

Если заменить прибыль одного года E на среднюю прибыль последних десяти лет E′, как формуле CAPE (1), то получится величина, которую Шиллер и соавторы называют избыточной доходностью CAPE (excess CAPE yield, ECY) [SBJ20a]:

Если предположить, что g ∗ = 0 (прибыль компаний растёт на инфляцию), то избыточная доходность CAPE может подсказать, какой будет будущая премия за риск. Внимательный читатель заметит, что здесь мы неявно подменяем будущую прибыль компаний на среднюю прибыль за последние 10 лет, а будущую инфляцию — на среднюю инфляцию за последние 10 лет. Это, безусловно, натяжка. По-хорошему, мы должны были бы подставить в формулу премии за риск будущую прибыль и будущую инфляцию, а заодно и будущие темпы роста. Но волшебного шароскопа, как в «Смешариках», у нас нет, поэтому от безысходности приходится довольствоваться историческими средними.

Рисунок 4 показывает, как в прошлом изменялась избыточная доходность CAPE (сплошная синяя линия). Красная пунктирная линия — это годовая доходность рынка акций сверх инфляции в последующие 10 лет. Например, последняя точка, для которой у нас есть все данные — март 2011 года. Тогда соотношение CAPE было равно 22.9, номинальная доходность десятилетних облигаций составляла 3.41%, инфляция в предыдущие 10 лет составила 2.41%. Таким образом, реальная безрисковая процентная ставка по Шиллеру была равна 3.41% − 2.41% = 1.0%, а избыточная доходность CAPE составляла 1/22.9 − 1% = 3.36%. За следующие 10 лет до марта 2021-го рынок акций дал доходность сверх инфляции 12.0% в год — довольно много по историческим меркам.

Рис. 4: Избыточная доходность CAPE и годовая доходность рынка акций США сверх инфляции в последующие 10 лет. Данные: Robert Shiller [Shi21].

А что можно сказать о текущем уровне избыточной доходности CAPE? Да, собственно, ничего интересного. Текущее значение 2.9% чуть ниже исторической медианы 3.5%, но именно «чуть». Мы и близко не подошли к уровням, которые предшествовали Великой депрессии или краху интернет-компаний. Как показано в таблице 2, мы сейчас даже выше, чем медианный уровень за последние 35 лет 2.6%. Если рынок акций и «перегрет», то не сильнее, чем обычно.

Таблица 2: Квантили избыточной доходности CAPE для рынка акций США, 1881–2020 гг. Данные: Robert Shiller [Shi21].

Означает ли это, что обвал фондового рынка отменяется? Нет, не означает. Если вы смотрели «Волка с Уолл-стрит» с Ди Каприо, то, возможно, помните, что фильм начинается с биржевого краха — «чёрного понедельника» 19 октября 1987 года. На тот момент показатель избыточной доходности CAPE составлял ничем не примечательные 3.4%. Однако это не помешало индексу S&P 500 обвалиться на 20% в течение всего лишь одного торгового дня.

Прогнозирование доходности рынка акций

Что ещё можно сказать о графике 4? Невооружённым глазом видно, что за низкими значениями избыточной доходности CAPE часто следует не самое лучшее для рынка акций десятилетие. Чтобы формализовать это наблюдение, я воспользуюсь методом из статьи Клиффорда Аснесса (Clifford Asness), основателя фонда AQR [Asn12].

Упорядочим все исторические значения избыточной доходности CAPE по возрастанию и разобьём их на 10 равных групп — децилей. Посчитаем для каждого дециля среднюю доходность рынка акций США сверх инфляции в последующие 10 лет. Ограничимся данными с 1927 года, потому что именно с этого года доступны наиболее качественные данные по ценам акций. Тогда у нас получится таблица 3.

Таблица 3: Децили избыточной доходности CAPE и последующая десятилетняя доходность рынка акций США сверх инфляции, 1927–2010 гг. Выделен дециль, который содержит текущее значение 2.9%. Данные: Robert Shiller [Shi21].

У — успех. По мере того, как мы забираемся во всё более высокие децили доходности CAPE, последующая средняя доходность рынка акций монотонно растёт. Доходность худшего случая тоже растёт почти монотонно, за исключением перехода между 4-м и 5-м децилем. Любопытно, что мы не видим такой же очевидной монотонности для лучшего случая. Удачное десятилетие может случиться после почти любого уровня избыточной доходности CAPE.

Так что же, философский камень инвестиций найден? Всего-то и делов: покупаем акции, когда избыточная доходность CAPE высокая, и перекладываемся в безрисковые облигации, когда она низкая. Согласно таблице 3, так мы повышаем шансы инвестировать в акции в удачное время и продать их перед неудачным десятилетием.

Не спешите открывать шампанское. Таблица 3, что называется, крепка задним умом. Мы смогли её составить, лишь глядя на полную историю избыточной доходности CAPE за 84 года. Это сейчас мы знаем, например, что в 9-й дециль доходности CAPE попадают значения от 8.2% до 10.0%. Если бы мы сейчас находились в 1950 году и принимали инвестиционное решение на 1951-й, то мы видели бы совсем другие цифры. Чтобы честно ответить на это возражение, нужно выработать и протестировать торговую стратегию.

Я предлагаю довольно простую стратегию. В начале каждого месяца смотрим на избыточную доходность CAPE и на то, где она находится в историческом распределении за последние 40 лет. Вычислим квантиль Q: как часто за последние 40 лет (480 месячных наблюдений) избыточная доходность CAPE была меньше или равна текущему значению. Например, если текущее значение больше, чем 120 из 480 предшествующих значений, то квантиль Q равен 120/480 = 25%. Я выбрал длину окна в 40 лет, потому что а) это круглое число и б) с ним мы сможем начать тестирование стратегии с января 1927 года, чтобы пользоваться наиболее надёжными данными по ценам акций.

Если квантиль Q равен 5% или меньше (избыточная доходность CAPE сильно ниже, чем обычно), то стратегия не покупает акции и инвестирует все деньги в безрисковые облигации. Если квантиль Q выше 95% (избыточная доходность CAPE сильно выше, чем обычно), то стратегия на все 100% капитала покупает акции. Наконец, для промежуточных значений Q между 5% и 95% стратегия покупает (Q − 5%)/(95% − 5%) акций, а на оставшиеся деньги покупает безрисковые облигации. Например, если текущий квантиль равен 50% (акции стоят как обычно), то стратегия купит 50% акций и 50% безрисковых облигаций.

К слову, эта стратегия выдержана в духе статьи [AIM17], в которой Клифф Аснесс и соавторы тестируют «классическое» соотношение CAPE (но не избыточную доходность CAPE). Интересно, что замена индикатора CAPE на избыточную доходность CAPE не сильно влияет на выводы.

На рисунке 5 представлены результаты нашей «умной» стратегии, основанной на избыточной доходности CAPE. Я предлагаю сравнить эти результаты с простой механической стратегией, которая в начале каждого месяца покупает акции и безрисковые облигации в соотношении 50/50. Это сравнение будет честным, потому что стратегия CAPE покупает больше 50% акций, когда избыточная доходность CAPE выше медианы, и меньше 50%, когда избыточная доходность CAPE ниже медианы. Стало быть, можно ожидать, что в среднем стратегия инвестирует в акции как раз 50%.

Рис. 5: Результаты стратегии, основанной на избыточной доходности CAPE, и стратегии, покупающей акции и безрисковые облигации в пропорции 50/50 с ежемесячной балансировкой, 1927–2020 гг. Данные: Kenneth French Data Library [Fre21], Robert Shiller [Shi21], вычисления автора.

Хорошая новость: стратегия CAPE обогнала наивную стратегию 50/50 на полной дистанции в 94 года. Плохая новость: стратегия CAPE обеспечила себе значительное преимущество в 1930-х и 1940-х, а после этого работала ни шатко ни валко. Посмотрите на зелёную линию, которая показывает относительное преимущество стратегии CAPE над стратегией 50/50. За полвека с 1950 года по 2000-й стратегия CAPE не заработала никакой дополнительной прибыли. За неважными результатами в 1950-е и 1960-е последовали более-менее успешные 1970-е и 1980-е, но 1990-е обнулили этот успех и отбросили стратегию на уровень 1950 года.

В таблице 4 я привожу среднюю доходность двух стратегий сверх безрисковой ставки, стандартное отклонение доходности, отношение Шарпа (среднее, делённое на стандартное отклонение) и другие показатели. На длинной дистанции стратегия CAPE заработала на 1.1% годовых больше при сопоставимом уровне риска (стандартном отклонении).

Таблица 4: Результаты стратегии, основанной на избыточной доходности CAPE, и стратегии, покупающей акции и безрисковые облигации в пропорции 50/50 с ежемесячной балансировкой, 1927–2020 гг. Арифметически средние доходности сверх безрисковой ставки. Годовые доходности получены умножением месячных доходностей на 12. Данные: Kenneth French Data Library [Fre21], Robert Shiller [Shi21], вычисления автора.

Так как мы уже знаем, что результаты стратегии CAPE сильно изменялись с течением времени, я разбил исследуемый интервал 1927–2020 гг. на три периода примерно по 30 лет каждый. Я привожу результаты обеих стратегий в этих периодах в таблице 5.

Таблица 5: Результаты стратегии, основанной на избыточной доходности CAPE, и стратегии, покупающей акции и безрисковые облигации в пропорции 50/50 с ежемесячной балансировкой, 1927–2020 гг. Арифметически средние доходности сверх безрисковой ставки. Годовые доходности получены умножением месячных доходностей на 12. Данные: Kenneth French Data Library [Fre21], Robert Shiller [Shi21], вычисления автора.

Преимущество стратегии CAPE уменьшалось от периода к периоду. В последний период 1990–2020 гг. она даже проиграла наивной стратегии 50/50 одну десятую процента. Кроме того, настораживает, что временами стратегия CAPE показывала худшую просадку. Казалось бы, избыточная доходность CAPE призвана оберегать нас от покупки «перегретых» акций и последующих обвалов. Но нет, иногда такой подход приводит только к большим потерям, когда стратегия начинает покупать падающие акции задолго до того, как они достигнут дна. Пожалуй, единственный случай, когда стратегия, основанная на CAPE, была явно лучше — это биржевой крах 1929 года и Великая депрессия. «Умная» стратегия выскочила из акций заранее и потеряла всего 40%, в отличие от стратегии 50/50, потерявшей 58%.

В таблице 4 есть ещё одна интересная аномалия. Почему-то стратегия, основанная на избыточной доходности CAPE, инвестировала в акции в среднем 40% капитала, а не 50%, как мы предполагали. Судя по всему, мы имеем дело с долгосрочным трендом на снижение избыточной доходности CAPE. Обратите внимание, что медианное значение показателя снижается от периода к периоду в таблице 5. Поэтому наша стратегия слишком часто сравнивает текущее значение с более высокими прошлыми значениями и приходит к выводу, что акции слишком дороги. Результат — меньшая доля инвестиций в акции и, следовательно, меньшая доходность.

Рисунок 6 показывает результаты двух стратегий в самом проблемном периоде 1990–2020 гг. Интересно, что «умная» стратегия успешно избежала краха интернет-компаний в начале 2000 года и заранее переложилась из акций в облигации. Проблема в том, что она вышла из акций слишком рано и пропустила весь рост середины 1990-х. Как видите, испугаться кризиса и выйти из рискованных акций слишком рано — это ничуть не лучше, чем не испугаться и не выйти вообще.

Рис. 6: Результаты стратегии, основанной на избыточной доходности CAPE, и стратегии, покупающей акции и безрисковые облигации в пропорции 50/50 с ежемесячной балансировкой, 1990–2020 гг. Данные: Kenneth French Data Library [Fre21], Robert Shiller [Shi21], вычисления автора.

Клифф Аснесс в статье [Asn12] отмечает, что соотношение CAPE Шиллера можно использовать разве что для того, чтобы проверять на реалистичность свой финансовый план. Допустим, вы планируете вложиться в акции и за 10 лет накопить на личный самолёт Cessna 182. Если вы надеетесь, что рынок все эти 10 лет будет расти на 15% в год, то, согласно таблице 3, вы закладываетесь на повторение лучшего, а не среднего, исхода. Скорее всего, вам стоит поумерить аппетиты и либо увеличить срок инвестиций, либо откладывать больше денег, либо согласиться не на 182-ю, а на более дешёвую 172-ю.

Заключение

Цены акций зависят не только от будущей прибыли компаний, но и от процентных ставок. Высокие цены акций и высокое по историческим меркам соотношение «цена-прибыль» — зеркальное отражение низких процентных ставок. Чтобы учесть влияние процентных ставок, Шиллер и соавторы предлагают новый индикатор: избыточную доходность CAPE. Текущий уровень избыточной доходности CAPE находится вблизи исторического среднего, поэтому слухи о пузыре на рынке акций могут оказаться несколько преувеличенными.

На полной выборке 1927–2010 гг. прослеживается связь между избыточной доходностью CAPE и доходностью рынка акций в последующие 10 лет. К сожалению, торговая стратегия, которая пытается ловить взлёты и падения рынка с помощью избыточной доходности CAPE, показала не лучшие результаты. Поиски философского камня продолжаются.

У меня есть для вас две новости насчёт краха рынка, и обе плохие. Во-первых, аналитики совершенно правы в том, что в будущем нас ждёт крах рынка акций. Во-вторых, никто не в силах предсказать, когда он случится, с какого уровня и на сколько процентов. Возможно, обвал на 40% уже произошёл за то время, пока я готовлю статью к публикации (и тогда вам стоит вернуться на машине времени назад и продать акции заранее). Возможно, нас ждёт ещё несколько лет роста рынка акций, после которых рынок откатится назад, но всё равно останется выше уровней начала 2021 года (и тогда сегодняшним владельцам акций нечего бояться).

Практика показывает, что предсказание доходности рынка акций, так называемый market timing, — на удивление бесперспективное занятие. С этим трудно смириться, но это так.

Акции — рискованный актив. Иногда они непредсказуемо падают, и эти обвалы неизбежны так же, как снег зимой. Именно за риск неожиданного обвала вы и зарабатываете премию за риск в спокойные времена. Если каждый инвестор мог бы предсказать будущую доходность рынка акций с помощью соотношения P/E, CAPE или другой простецкой дроби «что-то на что-то», чтобы вовремя выскочить из акций и убежать в безрисковые облигации, то никакой премии за риск бы не было.

Поэтому я считаю, что информационная ценность предсказания «в будущем нас ждёт обвал рынка акций» равна нулю. Ну да, в январе следующего года в Москве, скорее всего, будет идти снег. Что с того? Можно подумать, кто-то в этом сомневается. Вот если бы прогнозист уточнил, сколько миллиметров снега выпадет в конкретный день, чтобы можно было заранее спланировать лыжную прогулку, то тогда от его прогнозов был бы толк. Однако такая точность прогноза находится за гранью возможностей современной науки. Точно так же нельзя предсказать будущую доходность рынка акций с приемлемой точностью, достаточной для какого бы то ни было практического применения.

Я бы советовал вложить в рискованные акции столько денег, сколько вы можете потерять без последствий для психического здоровья и уровня жизни вашей семьи. Если вы купили акции, а потом не спите по ночам, высчитывая соотношение CAPE Шиллера, то вы что-то сделали не так. Скорее всего, вы переоценили собственную терпимость к риску, и вам будет спокойнее с более консервативным портфелем. Уверяю вас, что долгосрочно уменьшить долю акций в портфеле — более разумное решение, чем играть в market timing.

Так что возьмите столько риска, сколько готовы вытерпеть. Диверсифицируйтесь: не вкладывайте все деньги в одну-две акции или в одну-две страны. Пореже смотрите телеканалы с финансовой аналитикой и спите крепко.

Дальнейшее чтение

Отказ от ответственности

Мнение автора статьи может не совпадать с официальной позицией Deutsche Bank AG. Статья не является предложением или рекламой какой-либо услуги. Упоминание третьих сторон не предполагает одобрения или неодобрения. Автор и Deutsche Bank напоминают, что торговля на финансовых рынках сопряжена с риском, и не несут ответственности за возможные негативные последствия ваших личных инвестиционных решений.