Что случилось с акциями тинькофф

Взлетел на COVID и провалил сделку года. Как «Тинькофф» вырос на 44%

Стоимость бумаг 30 декабря 2019 года: ₽1311,2 за акцию

Стоимость 27 октября 2020 года: ₽1967 за акцию

Динамика: +50%

Причина роста: диверсификация бизнеса, агрессивная реклама, режим самоизоляции, инвестиционный бум

Перспективы: восстановление экономики, включение в индекс MSCI Russia

Риски: качество выданных кредитов

Основной бизнес TCS Group — банковские услуги онлайн. Его представляет Тинькофф Банк, который зарабатывает на кредитных и дебетовых картах, выдаче кредитов на разные цели, платежах, переводах и вкладах. Во втором квартале 2020 года выручка подразделения составила ₽31 млрд. Это 63% от общей выручки компании.

Второй по важности бизнес — брокерские услуги, за который отвечают «Тинькофф Инвестиции ». Сейчас это подразделение — крупнейшее среди российских брокеров по числу зарегистрированных клиентов. На конец второго квартала 2020 года у сервиса было 1,9 млн клиентов.

Компания также предоставляет услуги для малого бизнеса, сервисы по бронированию путешествий, эквайрингу, страхованию.

Основной акционер TCS Group — траст семьи Олега Тинькова с долей 40,4%. Менеджменту группы принадлежит 6,5% акций. Остальные бумаги находятся в свободном обращении на бирже.

Почему подорожали акции «Тинькоффа»

Среднегодовой рост некоторых показателей TCS за пять лет:

В прошлом году компания выпустила на рынок приложение, объединяющее в себе сразу несколько функций, сервисов и услуг — онлайн-банкинг и другие финансовые продукты, лайфстайл-сервисы, маркетплейс и другие. IT-специалисты регулярно выпускают обновления и дополнения к продукту. При этом компания отличается достаточно агрессивным маркетингом.

Что происходит сейчас

Текущий кризис в экономике плохо повлиял на весь банковский сектор. Спрос на кредиты упал из-за трудного положения, в который попал малый и средний бизнес. Большим минусом стало снижение доходов населения, так как риск невозврата кредитов усилился и банкам пришлось наращивать резервы.

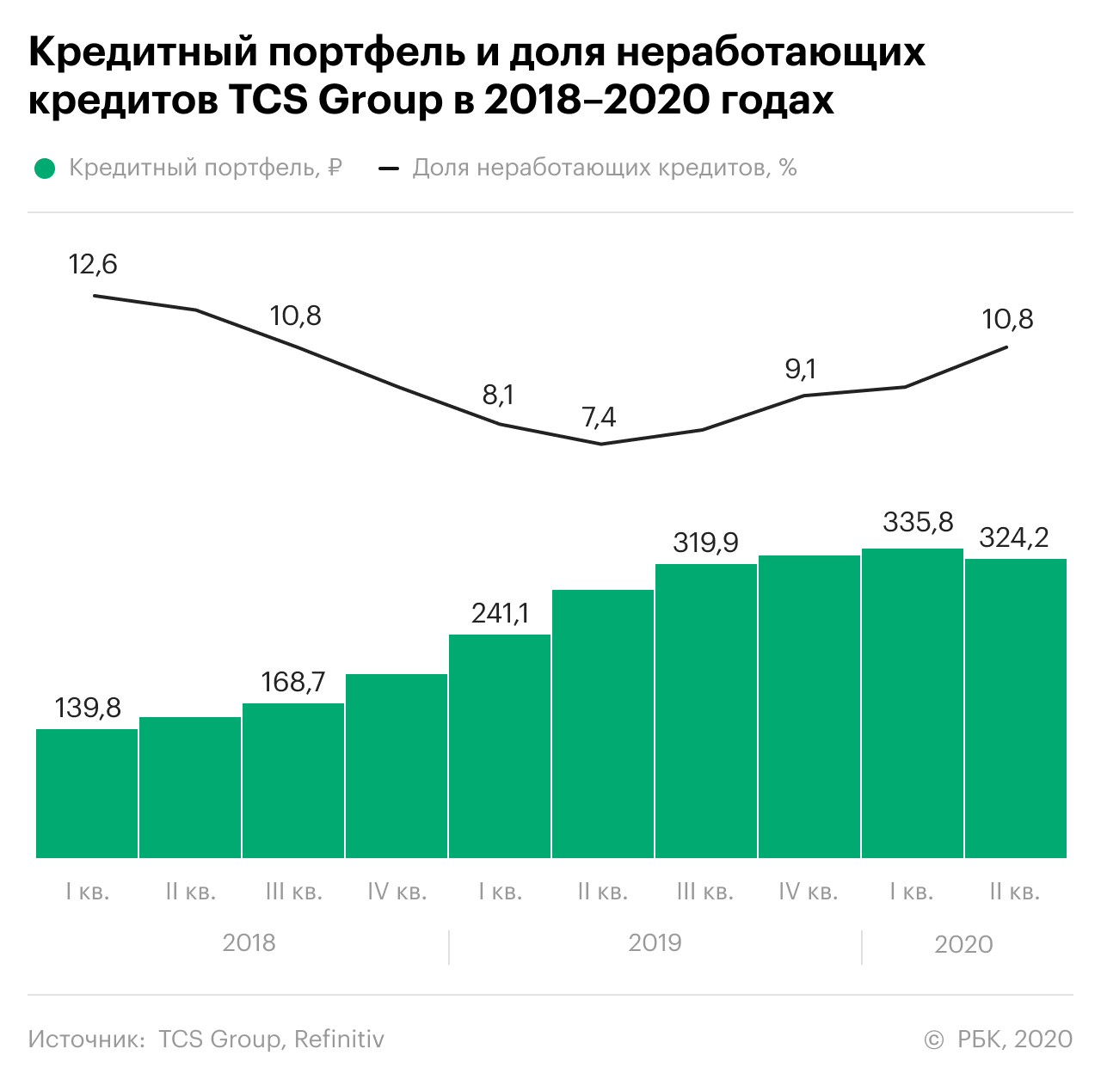

Кредитный портфель TCS Group во втором квартале снизился на 3,5% по сравнению с первым кварталом, а доля неработающих кредитов возросла с 9,4%, до 10,8%. Годом ранее процент возможного невозврата кредитов составлял 7,4%.

Тем не менее на TCS Group макроэкономические трудности сказались меньше, чем на других российских банках. Хотя резервы TCS на потери по кредитам увеличились на 87,8% по сравнению со вторым кварталом 2019 года, «Тинькофф» увеличил прибыль на 25%, до ₽10,2 млрд.

Рентабельность капитала — один из самых важных показателей банковского бизнеса — обвалилась с 64,7% до 40%, но осталась лучшей в отрасли. Для сравнения, резервы «Сбера» в минувшем квартале взлетели на 1275%, прибыль обвалилась на 33,4%, а рентабельность капитала опустилась до 14,2% против 24,9% годом ранее.

Хорошими показателями «Тинькофф» отчасти обязан режиму самоизоляции. «TCS — как банк с концепцией обслуживания клиентов онлайн — только выиграл от COVID. Эта бизнес-модель стала очень актуальной для данного сегмента», — отметил исполнительный директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов.

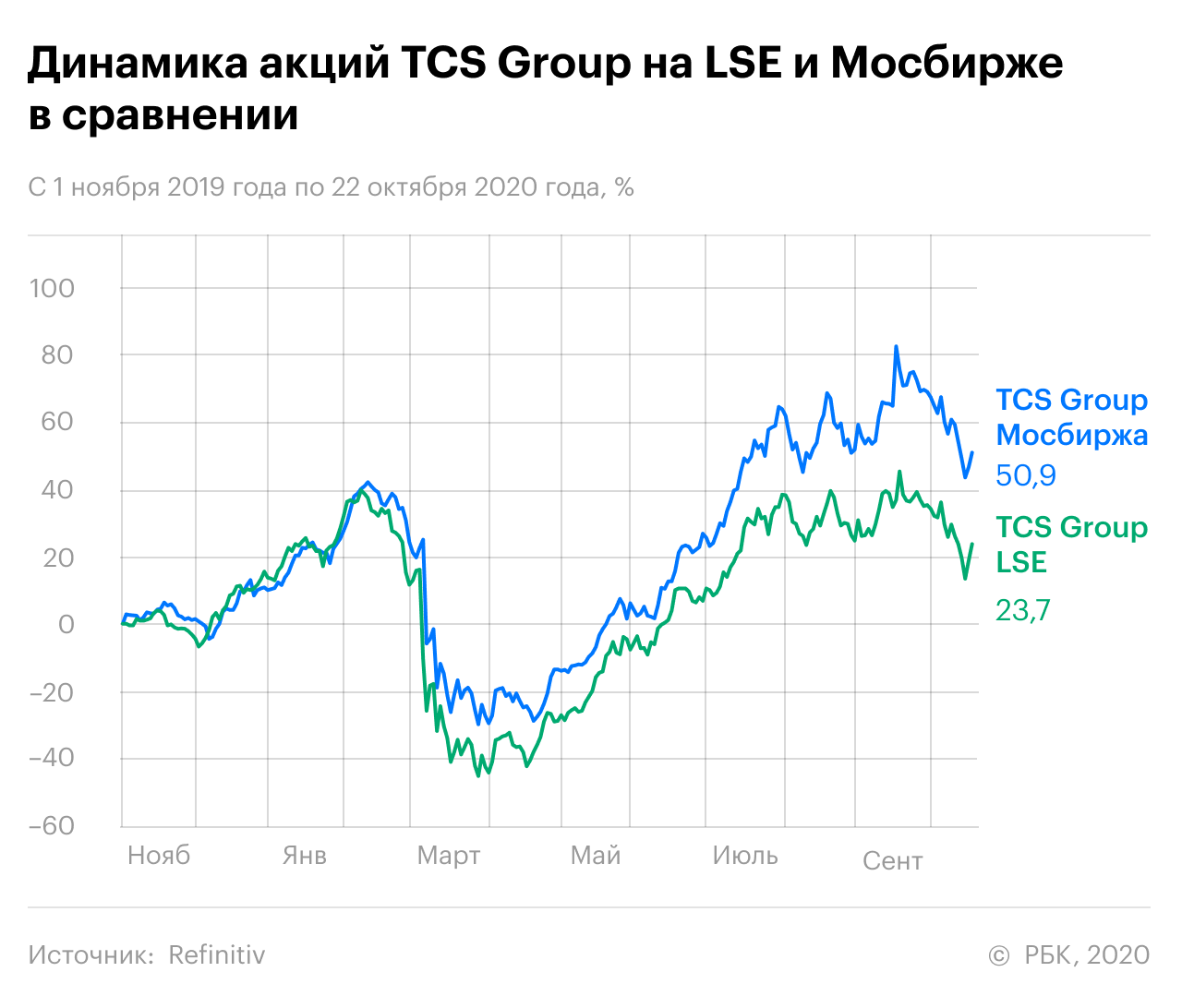

Компании также помог приток клиентов в брокерский бизнес. За полгода в «Тинькофф Инвестициях» зарегистрировался 1 млн новых клиентов. Как и многие IT-компании, TCS выиграла от инвестиционного бума на фондовом рынке. После обвала февраля-марта инвесторы массово скупали акции, ожидая быстрого восстановления экономики. С мартовского минимума до пика 22 сентября 2020 года владельцы акций TCS Group заработали 160%.

Что поможет TCS Group

Включение в MSCI Russia. Эксперты ожидают, что еще в этом году расписки TCS Group будут включены в базу для расчета индекса MSCI Russia c коэффициентом 0,9. Благодаря этому акции могут получить мощный приток капитала со стороны пассивных фондов, которые ориентируются на MSCI при формировании портфелей. Соответственно, цена акций TCS Group вырастет.

Восстановление экономики. С точки зрения мультипликаторов «Тинькофф» сейчас стоит недорого — 9,5х по мультипликатору P/E. Поэтому, когда экономика станет восстанавливаться, инвесторы могут начать покупать акции TCS.

Что может сыграть против «Тинькоффа»

Высокие ставки по кредитам и качество заемщиков. 61% от всех выданных кредитов в кредитном бизнесе TCS Group приходится на кредитные карты. Ставки на покупки за счет кредитного лимита составляют 12,9–29,9% годовых.

«Клиенты банка — это преимущественно молодые люди, рисковый контингент в условиях непростой экономической ситуации. В случае затягивания кризиса в стране у банка будут нарастать трудности с его кредитным портфелем», — предупредил инвестиционный стратег «Алор Брокера» Павел Веревкин.

Личность Тинькова. Неоднозначная, но весьма харизматичная фигура самого Олега Тинькова вызывает большой интерес среди инвесторов. Поэтому его личные дела влияют на динамику акций и могут ухудшить дела компании. «ВТБ Капитал» указывает, что если главе TCS понадобятся деньги из-за претензий налогового управления США, это ухудшит конкурентные возможности TCS.

Что будет с акциями TCS Group

«Давать какой-либо прогноз по акциям в текущей ситуации особенно трудно. С одной стороны, акции будут заложниками новостного фона вокруг суда Олега Тинькова в США. С другой стороны, банк имеет шанс попасть в индекс MSCI Russia на ближайшей ребалансировке в ноябре, что обеспечит дополнительный приток пассивных инвестиций», — рассказал Павел Веревкин.

По мнению эксперта, долгосрочные инвестиции в Тинькофф Банк выглядят туманными в условиях высококонкурентного рынка и снижения реальных доходов населения. Если котировки опустятся ниже ₽1700 за акцию, то ситуация может измениться в пользу продавцов и акции продолжат снижаться, предупредил Веревкин.

Артем Тузов из «Универ Капитала» считает, что долгосрочные инвесторы продолжат инвестировать в TCS Group. Этому не помешает даже решение об отказе в сделке с «Яндексом», хотя новость и обрушила акции компании на 6%, уверен он. «Событие никак не отразится на устойчивости бизнеса «Тинькофф», — пояснил Тузов.

Фундаментально бизнес TCS Group остается сильным, пишут в обзоре эксперты ВТБ. По их оценке, до 2023 года прибыль на акцию компании будет расти в среднем на 11% в год, несмотря на трудности, связанные с пандемией COVID-19. Это значит, что рентабельность капитала в небанковском бизнесе составит 26–32% (в первую очередь благодаря брокерским услугам), что компенсирует слабость основного — банковского — бизнеса.

«Тинькофф» зафиксировал новые финансовые рекорды: как долго компания будет расти

Что случилось

Материнская компания «Тинькофф» — кипрская TCS Group — отчиталась о росте чистой прибыли по МСФО за II квартал в годовом выражении на 57%, до 16,1 млрд рублей, повысила прогноз по прибыли на 2021 год с 55 млрд рублей до 60 млрд рублей и по приросту кредитного портфеля — с 30% до 50%. Также компания заявила о запуске необанка на Филиппинах и собственной программы ипотеки.

Что это значит

Финансовые показатели TCS превысили консенсус-прогноз аналитиков, к примеру, по чистой прибыли на 10%, написал Андрей Михайлов из Sova Capital. Но в случае с чистой прибылью такой рост стал возможным в основном за счет более низкой, чем ожидалось, стоимости риска и сокращения доли проблемных кредитов — до 8,7% во II квартале 2021 года против 9,7% в I квартале 2021 года.

Зачем мне это знать

Детали по новым продуктам

С июня банк тестирует (пока на своих сотрудниках) новый ипотечный продукт, в октябре — ноябре 2021 года его запустят для клиентов, сказал исполнительный директор TCS Group Оливер Хьюз. «Мы не будем сильно газовать по этому продукту, но видимый портфель появится в ближайшие 12 месяцев», — добавил он.

Хьюз также объявил о предстоящем запуске на Филиппинах необанка с кредитованием и расчетными продуктами для физлиц. «Чем-то это будет напоминать наш российский «Тинькофф», но с другим культурным ландшафтом», — добавил он. Подробности банк объявит только в IV квартале этого года.

Что нужно знать инвестору

Сейчас главный вопрос, который должен беспокоить инвесторов, как долго «Тинькофф» сможет сохранять такие высокие темпы роста. Уже в будущем году TCS неизбежно придется столкнуться с замедлением темпов роста кредитного портфеля, считает Михаил Ганелин из «Атона». План увеличить кредитный портфель в этом году на 50% он называет «агрессивным». «Эти цифры существенно выше роста рынка, так что в следующем году темпы такого роста вряд ли возможны», — добавил он.

Выход на рынок ипотеки — позитивная новость для «Тинькофф», так как ипотека — один из самых быстрорастущих сегментов кредитования в последние несколько лет. Только за первое полугодие 2021 года банки выдали ипотечных кредитов на 2,7 трлн рублей — больше на 72%, чем за тот же период 2020 года, подсчитывали аналитики Frank RG. Однако «Эксперт РА» ожидает замедления темпов роста жилищного кредитования, так как большая часть спроса уже удовлетворена. Кроме того, конкурировать в этом сегменте с существующими банками будет непросто, считает Ганелин.

Тиньков между «молотом и наковальней». Что будет с акциями Тинькофф?

Акции Тинькофф продемонстрировали сильнейшее падение c момента IPO.

Своё падение акции компании начали вместе со всем финансовым миром на фоне распространения коронавируса 24 февраля, когда индекс S&P 500 открылся гэпом вниз более чем на 3%.

Налоговая служба США инициировала судебные слушания в Лондоне — там рассматривается вопрос о его экстрадиции в США. Хотим отметить, что данная ситуация никак не влияет на бизнес Тинькофф. Претензии налоговой США связаны только с личными финансами Олега Тинькова. В связи с этим, мы планировали купить подешевевшие акции Тинькофф.

На этом плохие новости не закончились, 6 марта Олег Тиньков сообщил об острой формы лейкемии: «У меня диагностирована острая форма лейкемии. Мне поставили диагноз в октябре, я прошел уже несколько курсов химиотерапии. Мне приходилось в жизни бороться за себя и за свое дело, но сейчас я буду бороться за главное — за саму жизнь».

После чего котировки продолжали стремительное падение, акции на вчерашних торгах упали более чем на 20% — цена на Московской бирже ушла ниже цены IPO.

Инвесторы опасаются, как последствий судебных разбирательств, так и болезни Олега Тинькова. Для «разрешения вопросов» ему могут понадобиться денежные средства, в случае чего, он может продать часть собственных акций, также его отсутствие у руля компании может вызвать дополнительные риски. Сам же Тиньков говорит, что компанией управляет прекрасная команда, а он уже, как пару лет отошел от операционной деятельности.

Команда Telegram-канала «Finrange» желает скорейшего выздоровления Олегу Тинькову.

Тиньков объяснил продажу части акций TCS Group решением личных проблем

На каких условиях будет продаваться пакет

«Олег Тиньков как продающий акционер подтверждает свое намерение сохранить контроль к компании, которую он основал», — отмечалось в сообщении Renaissance Securities для инвесторов. Кипрская «дочка» «Ренессанс Капитала» ведет ускоренный сбор заявок от потенциальных покупателей и выступит единственным организатором размещения.

Как следует из данных на сайте ЦБ, основатель Тинькофф Банка Олег Тиньков выступает единственным бенефициаром Rigi Trust. Структура владеет 21,68% акций в уставном капитале головной компании TCS Group. Еще 18,47% акций группы Тиньков держит через подконтрольный ему Bernina Trust. В апреле 2020 года бизнесмен перестал возглавлять совет директоров Тинькофф Банка и передал права владения акциями TCS Group в семейный траст. Свое решение он объяснил необходимостью сосредоточиться на собственном здоровье: у Тинькова была диагностирована острая лейкемия.

В октябре Тиньков заявлял, что не намерен продавать акции TCS Group для оплаты возможного штрафа по претензиям налоговой службы США. «Продавать акции, чтобы заплатить штраф США, за мои «ошибки молодости» мне не нужно, у меня полно кеша», — писал он в своем Instagram. Так бизнесмен комментировал несостоявшуюся сделку Тинькофф Банка с «Яндексом»: стороны в сентябре объявили о возможной продаже TCS Group ИТ-компании, но через три с лишним недели отказались от нее.

Как продажу акций семьей основателя оценил рынок

«Тиньков периодически продает акции из своего пакета, причем на разных ценовых уровнях. Сейчас бумага хорошо выросла, цена находится на исторических максимумах, поэтому время для продажи подходящее», — говорит старший аналитик по банковскому сектору «Атона» Михаил Ганелин. Он напоминает, что недавно банк раскрыл финансовые результаты за третий квартал. 2020 год кредитная организация рассчитывает закрыть с прибылью 42 млрд руб., что выше результатов прошлого года и изначального прогноза на этот год.

Сокращение доли основателя «Тинькофф» несильно беспокоит инвесторов, считают опрошенные РБК аналитики. «Тиньков, в принципе, не скрывал, что может постепенно сокращать свой пакет. Думаю, что его желание, продавать или нет, зависит от цены. Если цена сильно вырастет, возможно, он захочет еще продать какую-то часть пакета», — замечает Харин. По словам эксперта, если спор с американской налоговой службой разрешится не в пользу бизнесмена, тот сможет выплатить штрафы без дополнительной продажи бумаг TCS Group.

Каковы перспективы спора с налоговиками США

Деньги от продажи акций могут быть нужны Тинькову для того, чтобы британские адвокаты могли эффективно откладывать экстрадицию в США, предполагает партнер Paragon Advice Александр Захаров. Он оценивает шансы на невыдачу Тинькова как «очень низкие». «С 2003 года между США и Британией действует очень благоприятный для обеих стран договор об экстрадиции, который подразумевает передачу обвиняемых в преступных деяниях по взаимному согласию стран без каких-либо условий», — говорит он.

«Британия из гуманистических соображений может не экстрадировать Тинькова, если перемещение может нанести большой ущерб его здоровью», — возражает партнер FTL Advisers Дарья Невская. Слушания по существу перенесены уже на 2021 год, сохраняется локдаун из-за коронавируса, напоминает она. Невская допускает, что американские налоговики согласятся на мировое соглашения, но «его условия зависят от мастерства юристов бизнесмена». В случае мирового соглашения после выплаты согласованной налоговой недоимки и согласованной компенсации у бизнесмена получится избежать уголовной ответственности, считает юрист.

Выплата налоговой задолженности и штрафа еще не означает освобождения от тюремного заключения, пессимистичен Захаров. «Конечно, суд может принять во внимание, что Олег Тиньков выплатил штраф, но само дело не может являться свидетельством того, что любой состоятельный человек может оплатить налоговую задолженность и штраф и избежать наказания, даже принимая во внимание его тяжелое физическое состояние», — рассуждает он.

Как Олег Тиньков наращивал и сокращал свою долю в TCS Group

Первое публичное размещение акций (IPO) TCS Group состоялось в октябре 2013 года на Лондонской фондовой бирже. По его итогам Тиньков сохранил 50,9% акций и контроль над компанией. IPO прошло с 10-кратной переподпиской, но после недолгого роста капитализация компании начала снижаться и в кризис 2014 года бизнесмен даже допускал делистинг бумаг. «Если акционеры не ценят то, что мы делаем, мы можем воспользоваться своим правом и убрать акции с биржи», — заявлял он «Ведомостям». Уход с Лондонской биржи так и не состоялся. С октября 2019 года глобальные депозитарные расписки группы обращаются и на Мосбирже.

Российский фондовый рынок упал

Фото: Евгений Одиноков / РИА Новости

Российский фондовый рынок упал в ходе торгов в понедельник, 22 ноября. Из 15 компаний «голубых фишек» Московской биржи на 13:15 мск лишь «Яндекс» продемонстрировал незначительный рост (плюс 0,15 процента, до 5978 рублей за акцию), остальные оказались в минусе, свидетельствуют данные площадки. Индекс Мосбиржи обновил двухмесячный минимум, опустившись ниже 4000 пунктов.

Больше всего упали акции компании TCS Group, владеющей банком «Тинькофф». Бумаги компании на Московской бирже рухнули до 6537,6 рубля за штуку (минус 7,85 процента по сравнению с закрытием предыдущей торговой сессии 19 ноября).

Падение российского фондового рынка происходит на фоне проблем государственной компании «Роснано». 19 ноября на встрече с кредиторами было объявлено о накопленном непропорциональном долге и необходимости корректировок финансовой модели. Мосбиржа по требованию Центробанка остановила торги всеми выпусками облигаций «Роснано» стоимостью более 71 миллиарда рублей. 22 ноября торги возобновились, облигации падали до 80 рублей (минус 15,79 процента). На 13:10 мск они торгуются по 81,7 рубля.

Генеральный директор управляющей компании (УК) «Арикапитал Алексей Третьяков считает, что в случае реструктуризации долгов «Роснано» начнется пересмотр рейтингов всех компаний со 100-процентным государственным участием. Сложности возникнут в «Газпроме», ВЭБе, ГТЛК, «Аэрофлоте» и других.