Что значит уточненная декларация 3 ндфл

Каков код корректировки для налоговой декларации 3-НДФЛ?

Когда делают корректировочную декларацию 3-НДФЛ

В уже сданной декларации формы 3-НДФЛ налогоплательщик может обнаружить допущенные ошибки. Ошибки могут быть разного рода:

Обязанность сдать корректирующую декларацию 3-НДФЛ возникает только тогда, когда следствием ошибки стали (п. 1 ст. 81 НК РФ):

При всех прочих ошибках (как отражающихся на достоверности данных, так и приведших к завышению суммы налога, уплачиваемой в бюджет) за налогоплательщиком сохранено право на подачу уточняющей отчетности. По ошибкам, связанным с достоверностью справочных данных и очевидных для ИФНС, налоговая служба обычно сама предлагает уточнить отчетность. А при завышенной сумме налога к уплате плательщик оказывается лично заинтересованным в корректировке отчетности.

Что делать, если в декларации 3-НДФЛ допущена ошибка? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Таким образом, подача откорректированной 3-НДФЛ не является редкостью. Количество корректировок не ограничивается, но сам факт уточнения может иметь последствия в виде штрафов.

О том, в каких ситуациях санкции за подачу корректировки не применяются, читайте в статье «Особенности уточненной налоговой декларации 3-НДФЛ».

Как заполнить код корректировки в декларации 3-НДФЛ

Формируется уточненная отчетность на том же бланке, что и изменяемая декларация, и по тем же правилам.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк вы можете ниже, кликнув по картинке.

Заполняя этот бланк, следует оформлять его так, как если бы отчет делался впервые, но только с правильными данными. То есть единственным отличием корректирующей отчетности станет указание на то, что она уже не первая, подаваемая за тот же период.

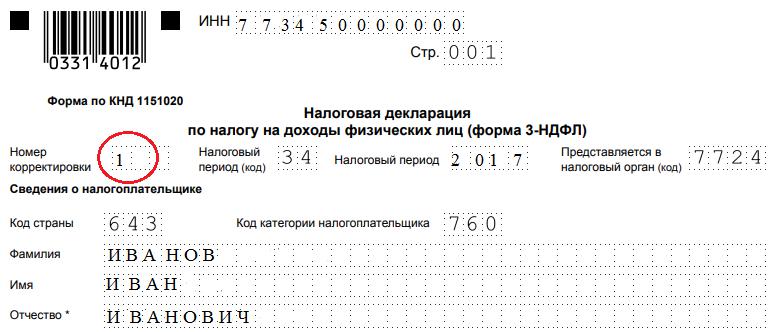

Это указание делается путем приведения на титульном листе в специально отведенном для этого поле, состоящем из 3 ячеек, номера корректировки. При подаче первого (исходного) отчета номер там тоже ставится, но обозначается цифрой 0 в первой из ячеек. В остальные ячейки вносятся прочерки.

Если же подается уточненный отчет, то вместо нуля начинают проставляться цифры, соответствующие порядковому номеру корректировки, начиная с 1.

Итоги

Ошибки в уже сданной налоговой отчетности делятся на 2 группы: обязывающие к ее уточнению и оставляемые на усмотрение налогоплательщика. По какому бы из оснований ни уточнялась отчетность, формируют ее так же, как и исходную (на том же бланке и по тем же правилам), но заполняют верными данными. Отличает такой отчет от исходного порядковый номер корректировки, проставляемый в специальном поле на титульном листе. В исходном отчете там указывается 0, а нумерация уточненных отчетов, таким образом, начинается с цифры 1.

Уточненная декларация 3-НДФЛ

Если вы сдали декларацию 3-НДФЛ для получения налогового вычета или отчитались о полученных доходах, и позже сами обнаружили ошибку, то исправить данные в этом же документе уже нельзя. Что делать? Заполнить и сдать заново уточняющую декларацию, в которой заполнить нужные данные. Уточненная налоговая отчетность заменит данные в первичном документе. В этой статье мы поговорим подробнее о том, когда надо подать уточненную декларацию 3-НДФЛ и что будет, если этого не сделать?

Что такое уточненная налоговая декларация и чем она отличается от первичной?

Уточненная налоговая декларация 3-НДФЛ — это отчетный документ, заменяющий первичную декларацию в случае ошибок, с указанием данных из первичного документа с учетом корректировок. Условно говоря — это исправленная первичка. Но все не так просто. Разбираемся по порядку.

Когда вы сдаете первичную 3-НДФЛ, будьте внимательны, с момента ее представления в инспекцию откорректировать, изменить данные или исправить неточность уже нельзя. В тот же день начинается камеральная проверка вашего документа, которая длится 3 месяца. Если вы выявили ошибку, то единственный способ ее исправить — оформить уточненную 3-НДФЛ, которая обнулит ранее поданные сведения.

По общему правилу, “уточненка” или корректирующая декларация 3-НДФЛ подается в налоговую инспекцию также, как вы сдавали первичку:

— лично по адресу нахождения инспекции;

— в электронном виде через личный кабинет налогоплательщика на сайте ФНС РФ;

— по почте с описью вложения;

“Уточненку” 3-НДФЛ заполняйте также как и “первичку”. Просто там, где были ошибки, напишите верные данные. Не нужно специально подчеркивать или выделять места, где были ошибки. Просто заново в соответствующих графах напишите правильную информацию. Образец заполнения”уточненки” вы можете найти на нашем сайте.

Если вы сдаете “уточненку” лично или по почте, то обязательно укажите номер корректировки на титульном листе. Если вы впервые подаете корректировку по 3-НДФЛ — то ставьте цифру “1”, если нет — то номер по порядку, соответствующий количеству сданных корректирующих деклараций.

По Закону уточнять данные в документе и подавать корректирующие экземпляры можно неограниченное количество раз. Налоговый орган не имеет права вам отказать в приеме корректирующей отчетности.

Пример:

Гражданин Смирнов И.И. подал для получения налогового вычета первичную налоговую по форме 3-НДФЛ за 2019 год. После ее представления в налоговую инспекцию он понял, что ошибся в указании паспортных данных, поэтому решил составить уточненную декларацию. На титульном листе он поставит номер корректировки “1”, запишет верные данные по паспорту, а затем перенесет данные по расчету налога из первичной декларации.

При необходимости вы можете составить уточненную 3-НДФЛ и приложить к ней документы, которые подтверждают внесенные данные или дополняют информацию в отчетности. Если такие документы вы уже отправляли в налоговую, то второй раз их можно не прикладывать.

Подача уточненной декларации: когда надо сдавать?

Как мы уже сказали выше, корректировка 3-НДФЛ — это внесение уточнений в первичный расчет. Корректировку налоговой декларации по форме 3-НДФЛ надо подавать тогда, когда есть ошибки в первоначальном документе.

Давайте разберем, какие ошибки обязательно нужно исправить:

— если недостоверные сведения привели к занижению сумм НДФЛ к уплате, то вы обязаны подать корректирующую 3-НДФЛ;

— если ошибки не занизили суммы НДФЛ к уплате, но исказили правильные данные, то вы сами решаете подавать корректировку или нет.

Запомните, что уточненный документ вам нужно заполнять по той форме, которая действовала в том периоде, за который вы вносите изменения.

Что будет, если не сдавать уточненку?

При составлении любой отчетности (как первичной, так и корректирующей) лучше быть предельно внимательным при расчете сумм НДФЛ к уплате. Это самое главное, от чего зависит правильность соблюдения налогового законодательства.

Надеемся, что теперь вам стало понятно, зачем и когда подается уточненная налоговая декларация, как ее составлять и какие сроки рассмотрения у уточненки 3-НДФЛ. Сохраните эту статью, чтобы при необходимости быстро найти нужную информацию.

Особенности уточненной налоговой декларации 3-НДФЛ

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

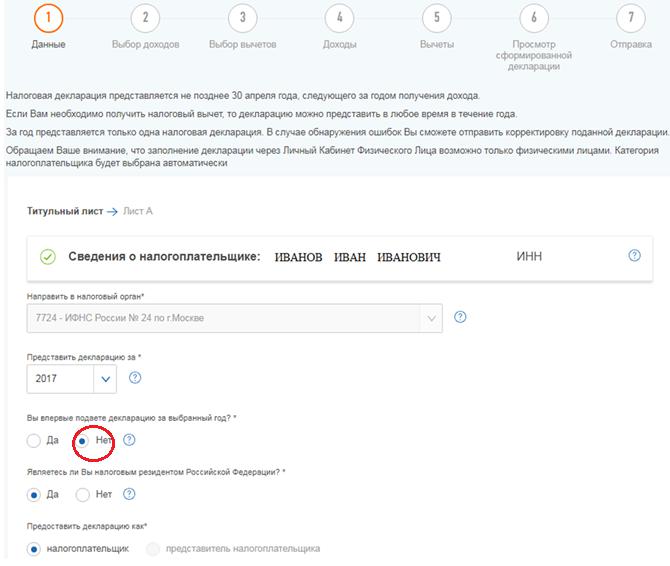

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Налоговая вернула приложенные документы. Что делать?

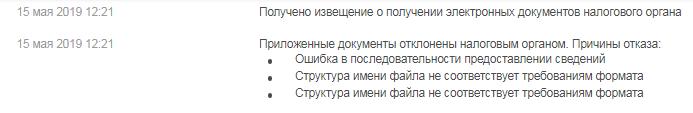

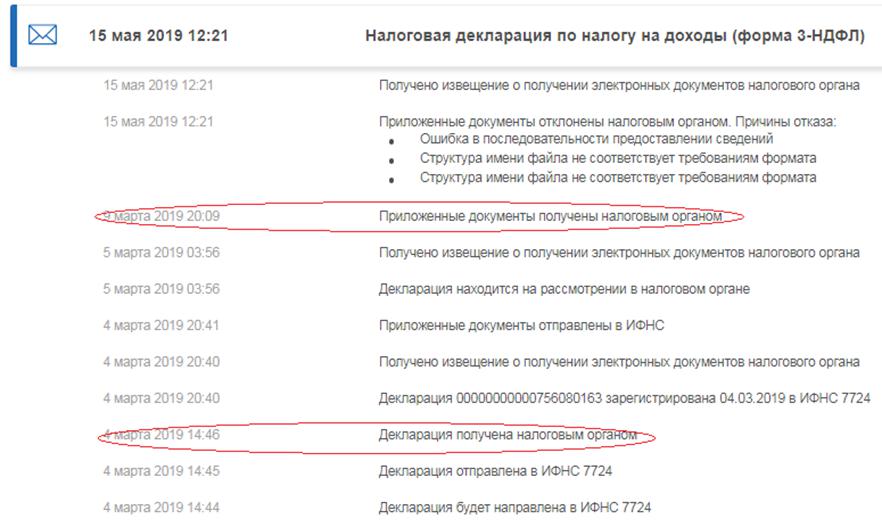

В середине мая многие, кто ранее подал декларацию 3-НДФЛ через личный кабинет налогоплательщика, получили сообщение о том, что приложенные документы отклонены налоговым органом. Мы разобрались, что произошло.

Не только вы столкнулись с подобным отказом. Лично по моей декларации пришла аналогичная ошибка.

По словам налоговой инспекции, это массовая ошибка, произошедшая в личном кабинете, но физически инспекторы получили все документы и ведут проверку должным образом. Если сомнения не уходят, вы можете позвонить в свою налоговую в отдел камеральных проверок и уточнить информацию по вашей ситуации, либо, что более действенно, позвонить на горячую линию 8-800-222-22-22, и специалист по внутренним каналам оперативно соединит с вашей инспекцией.

Как показала практика и обратная связь — это технические недочёты программы, которые не повлияли на доставку документов и на ход камеральной проверки, а также на её сроки.

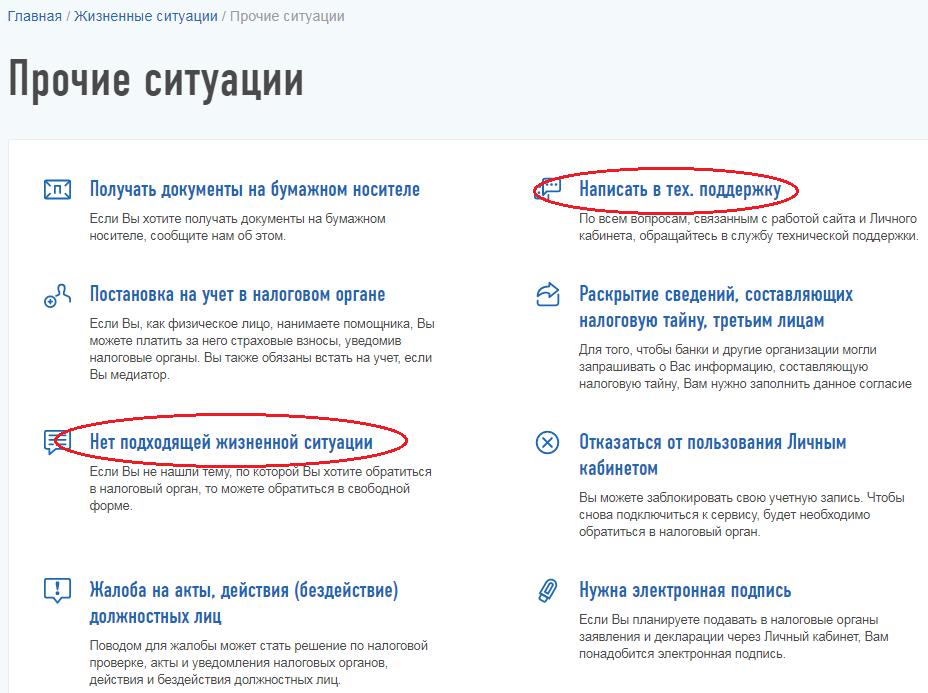

Если устного подтверждения недостаточно, вы можете сделать запрос в техническую поддержку или в инспекцию. Для этого на главной странице личного кабинета налогоплательщика войдите в раздел «Жизненные ситуации», выберите «Прочие ситуации» и в появившемся окне напишите в техническую поддержку и/или направьте свой запрос непосредственно в свою налоговую инспекцию, выбрав для этого пункт «Нет подходящих жизненных ситуаций».

Ответить инспекторы обязаны в течение 30 дней со дня регистрации обращения.

Мне техническая поддержка ответила менее чем через неделю:

Сообщаем Вам, что ошибка «Приложенные документы отклонены налоговым органом. Ошибка в последовательности предоставлении сведений. Структура имени файла не соответствует требованиям формата», возникшая при направлении вложений к декларации по форме 3-НДФЛ, вызвана техническим сбоем на стороне налогового органа. Обращаем Ваше внимание, что указанная ошибка не повлияет на процедуру проведения камеральной проверки по направленной Вами декларации. Дополнительно сообщаем Вам, что камеральная налоговая проверка, согласно статьи 88 Налогового кодекса Российской Федерации, проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации. С актуальным статусом хода проведения камеральной налоговой проверки Вы можете ознакомиться в разделе «Сообщения от налогового органа» в режиме «Сведения о ходе проведения камеральной налоговой проверки декларации №ххххххх». Приносим извинения за доставленные неудобства.»

п. 1 ст. 12 Федерального закона от 02.05.2006 N 59-ФЗ

Бесплатный видеокурс об основах работы с ИИС

Можно ещё раз дослать документы?

Обратите внимание, в сообщении прописано, что отклонены только приложенные документы, а не сама декларация.

В связи с этим вы можете ещё раз отправить в инспекцию документы, это не прервёт срок камеральной проверки. Если бы отклонили саму декларацию, то необходимо было бы направлять уточнённую декларацию, и сроки проверки исчислялись бы заново. Подробнее об этом читайте в статье «Что такое уточнённая декларация».

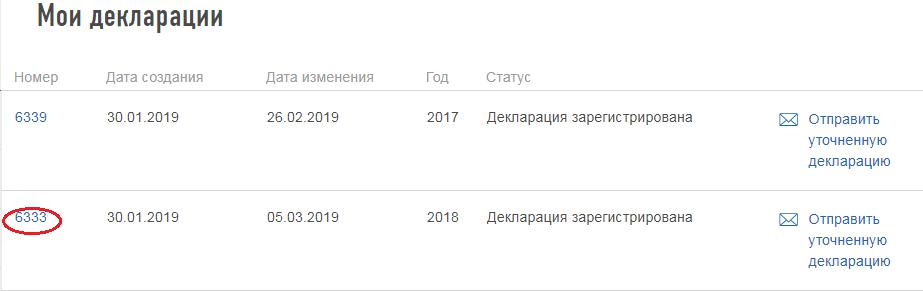

Чтобы повторно отправить документы, войдите в раздел «Жизненные ситуации», далее «Подать декларацию 3-НДФЛ». В появившемся окне пролистайте вниз и найдите отосланную декларацию, нажмите на её номер.

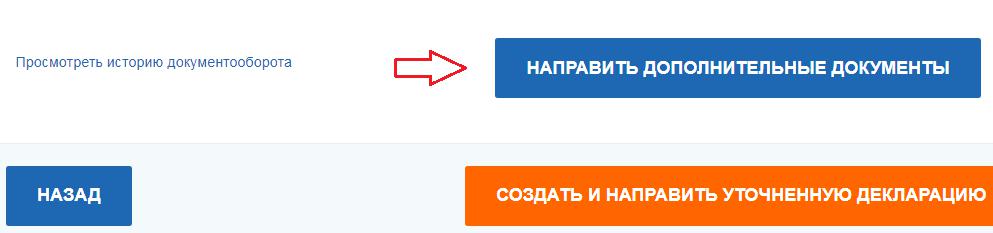

Далее сервис перенаправит на страницу, где содержатся отправленные документы по данной декларации. Внизу вы найдёте кнопку «Направить дополнительные документы», перейдя по которой, вы можете прикрепить и отослать документы повторно.

Что будет в худшем случае?

Возможно, инспекция действительно не получила часть подтверждающих документов. При отсутствии полного комплекта документов контролёры действуют по-разному. Одни могут позвонить по телефону, который указан на титульном листе декларации, и попросить дослать документы, другие выставят требование о предоставлении подтверждающих документов (ст. 93 НК РФ). Однако существуют и те, кто откажет в вычете без дополнительных запросов. В случае отказа инспектор обязан составить акт камеральной проверки, где будут прописаны и причины отказа. Вы вправе обжаловать данные причины, предоставив возражение на акт проверки в течение месяца со дня его получения, и приложить копии данных подтверждающих документов.

Также вы можете принести документы на рассмотрение материалов проверки, когда именно состоится данное рассмотрение должно быть указано в акте.

На основании представленных документов инспекция вынесет решение о подтверждении права на вычет. Вам останется только дождаться перечисления денежных средств на указанный счёт.

О процедуре прохождения камеральной проверки читайте в статье «Как проходит камеральная проверка декларации на вычет».

Подводя итоги, отмечу, что в этом случае имела место именно техническая ошибка. Однако налогоплательщикам я советую всегда держать руку на пульсе.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.