Что значит страховка привязана к кредиту

Популярные вопросы: страховка кредита

Продолжаю серию статей «Ответы на популярные вопросы». Сегодня речь пойдет о сложном вопросе — страховке кредита, которую банки то ли навязывают, то ли не навязывают заемщикам. Вот давайте здесь и будем выяснять кто прав, а кто виноват в случае со страховкой. По мере поступления Ваших вопросов, эта статья будет пополняться и новыми ответами.

Что делать, если банк навязывает страховку к кредиту?

Самый простой способ — это не оформлять такой кредит. Понятно, что кредит Вам очень нужен, и деньги Вы хотите получить прямо сейчас. Но помните, подписав бумаги, Вы лишаете себя права на защиту. Поэтому, либо требуйте исключения из кредитного договора условия о страховке (как правило, это проставленная галочка в конце документа), либо не подписывайте никакие заявления и согласия, касающиеся добровольного страхования или присоединения Вас к программе коллективного страхования. Часть банков, Вам, естественно, откажет, но будет и другая часть банков, которые согласятся выдать Вам кредит без страховки.

Я погасил кредит досрочно. Могу ли я вернуть неиспользованную часть уплаченной страховой премии?

Много раз писал об этом в комментариях. Но, повторить будет не лишним. Во-первых, читайте свой кредитный договор и договор страхования. В большинстве случаев, эти документы содержат условие, согласно которому, в случае досрочного погашения кредита, остаток страховой премии Заемщику не возвращается. Страховая компания имеет право указывать это условие. Во-вторых, внимательно почитайте, что именно Вы страхуете и в каком размере (информация будет в Вашем страховом полисе). Если сумма страхового возмещения «привязана» к сумме остатка задолженности по кредиту, значит Вам повезло. В-третьих, страховая компания добровольно деньги Вам не вернет. Это самая распространенная практика, поэтому готовьтесь к судебному спору. В настоящее время подобный спор вполне можно выиграть. Подробно об этой ситуации я говорил вот здесь. Кому нужно, добро пожаловать.

Банк навязал мне страховку. Могу ли я от нее отказаться и вернуть свои деньги?

Запомните главную мысль: если Вы подписали договор страхования (заявление, согласие и бог знает что еще), значит Вы ясно и недвусмысленно выразили свою волю. Вернуть уплаченные в счет страховой премии деньги у Вас не получится. Во-первых, страховая компания добровольно Вам их не вернет. Во-вторых, начиная с сентября 2014 года, суды практически всех регионов России начали отказывать в удовлетворении исков заемщиков о расторжении навязанных договоров страхования. Подробнее об этом я уже писал вот здесь. Рекомендую.

Однако же, если Вам навязали страховку, и Вы оплачиваете ее ежемесячно (страховая премия включена в Ваш ежемесячный платеж по кредиту), то Вы вправе отказаться от дальнейшего действия программы страхования. Достаточно написать в страховую компанию соответствующее заявление, и банк обязан будет пересчитать размер Вашего ежемесячного платежа, а проще говоря, убрать из него сумму страховой премии. К слову, вернуть деньги, уже уплаченные в пользу страховой компании, Вы не сможете, поскольку услуга все это время Вам оказывалась, и не важно, что страховой случай не наступил.

У меня наступил страховой случай, но страховая компания не погашает долг по кредиту.

Да, такое бывает и часто. Иногда банк не торопиться сообщать страховой компании о наступлении страхового случая, иногда страховая компания тянет с ответом или требует предоставить все новые и новые документы — ситуации бывают очень разные. Но, что их может объединить — так это Ваши действия в подобных случаях.

В первую очередь, постарайтесь выполнить все предписания, которые предъявляет к Вам страховая компания (собрать все документы, выждать установленный договором срок). Далее, дождитесь ответа от страховой компании. Если Вы получили отказ либо не получили никакого ответа вовсе, напишите в страховую компанию претензию. Дайте компании дней десять на подготовку ответа, а затем Вам уготована прямая дорога в суд. Об этом я тоже написал статью, найдете ее тут.

Почему мне отказали в возврате страховки?

Как я уже написал парой вопросов ранее, с середины 2014 года суды перестали признавать договоры страхования, навязанные банками, недействительными. Не знаю, чем были вызваны такие радикальные изменения судебной практики, но таковы нынешние реалии: все документы, в которых есть подпись заемщика считаются законными. Если Вы подписали договор страхования, значит, Вы, как минимум, его прочитали, и как максимум, поняли все его условия. И да, конечно же, безоговорочно согласились со всем, что в нем написано. Поэтому подумайте тысячу раз прежде чем соглашаться на кредит, сдобренный страховкой.

Страховка по кредиту: зачем нужна и как избавиться

При оформлении любого кредитного продукта потенциальным заемщикам всегда предлагают оформить страховку по кредиту. Это дополнительная услуга, которая призвана защитить клиента на случай непредвиденных ситуаций. Если они наступают, страховая компания покрывает за человека кредит. Но это не такая простая услуга, в ней нужно обязательно разобраться.

Многие банки, информация о которых представлена на Бробанк.ру предлагают заемщикам страховку по кредиту. Но большинство программ носят добровольный характер. Это значит, что от них можно отказаться. Многие заемщики об этом не знаю и покупают услуги, которые по сути им не нужны.

Обязательные виды страхования

Прежде чем рассматривать добровольные программы, изучим, какая страховка кредита будет обязательным условием оформления ссуды. На деле это всего две программы:

Только эти два варианта обязательные, все остальные банковские страховки носят добровольный характер. То есть сам заемщик решает, нужна ему защита или нет. Но многие менеджеры выставляют дело так, что без страхования ссуда якобы не оформляется. Это ложь, сказанная с целью выполнить план по продаже допуслуг.

Зачем нужна страховка по кредиту

Многие граждане изначально негативно настроены к этой услуге, считают ее вымогательством денег. Действительно, стоимость полиса может оказаться высокой. А чаще всего она включается в тело кредита, тем самым увеличивая переплату. Например, при получении суммы в 100 000 рублей, в договоре можно увидеть сумму кредита в 120 000. Просто эти 20 000 стоит полис, и на эти деньги будут начисляться проценты.

При оформлении ипотеки стоимость страховки всегда оплачивается отдельно, в тело кредита она не включается.

Если рассматривать, что дает страховка кредита, то это не пустая услуга. Она действительно может помочь в ситуации, когда возникнут сложности с оплатой. Основные виды продаваемых полисов — защиты жизни и здоровья и на случай потери работы. Если такой случай наступает, страховщик покрывает кредит. Встречается и страхование от невыплаты кредита, но обычно это касается крупных и ипотечных ссуд.

Так что, услуга не бесполезная. Да, на практике страховых случаев встречается мало, но каждый может столкнуться с такой ситуацией, этого не ожидая. Поэтому не всегда категорический отказ — это правильно. Лучше проанализировать ситуацию. Если кредит небольшой или короткий, можно отказаться. Но если ссуда небольшая или длительная, есть смысл задуматься о покупке полиса.

Страхование жизни и здоровья

Это самый распространенный вид страховых услуг, предлагаемых банками. Если вы берете кредит, ее обязательно вам предложат. А могут и не предложить, а просто включить в ссуду по умолчанию, но это уже другой вопрос.

Начнем с того, что каждый банк работает с определенными страховыми компаниями, поэтому единого эталона предоставления услуг нет. В зависимости от банка может отличаться список страховых случаев, порядок возмещения, размер страховых премий и выплат.

Изучая, что такое страховка по кредиту в части жизни и здоровья, рассмотрим предложение Сбербанка. Все остальные кредиторы предлагают примерно такие же условия. Страховые случаи:

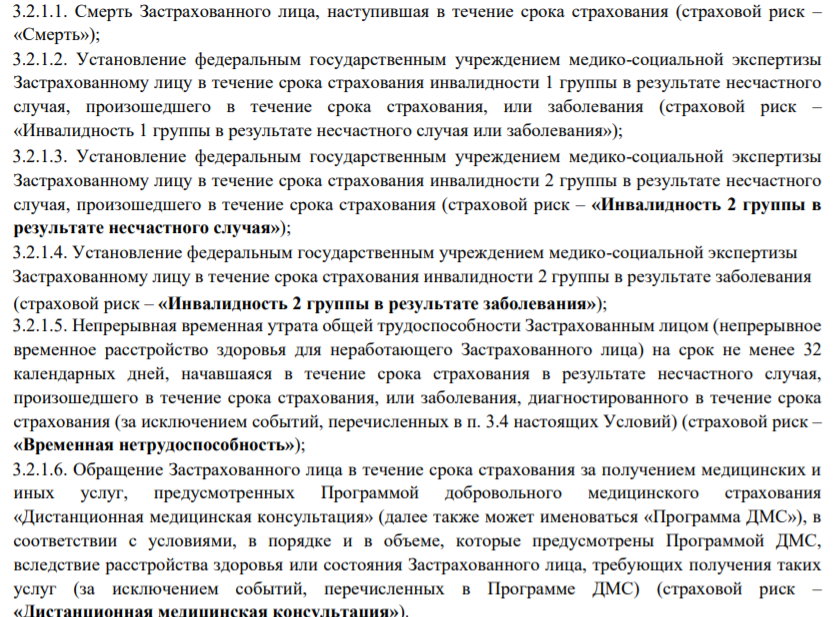

В описании продукта банки всегда поверхностно описывают возможные страховые случаи. Поэтому лучше сразу попросить менеджера дать вам прочесть документ самой страховой компании, где все будет прописано подробно. Например, в случае со Сбербанком страховые случаи полностью описаны так:

Термин “Временная нетрудоспособность” тоже не совсем понятен при прочтении, поэтому его описание также смотрите отдельно в договоре со страховщиком. Сбербанк говорит о следующем:

Тарификация страхования жизни

В каждом банке она может быть разной. Одни задирают плату, другие делают ее более менее приемлемой. По классической страховке, защищающей жизнь и здоровье клиента, Сбербанк устанавливает плату 2,4% в год от суммы кредита. С расширенным перечнем страховых случаев — 3,6% (чаще менеджеры подключают именно расширенный вариант).

Например, если вы берете в кредит 100 000 рублей на 5 лет, страховка по тарифу 3,6% в год обойдется в 18 000 рублей. Эта сумма включается в кредит, увеличивая ее сумму.

Сколько можно получить на примере Сбербанка:

Банковская страховка кредита приводит к его значительному удорожанию, поэтому многие желают отказаться от этой услуги, что и понятно. Тарифы банков действительно высокие.

Страховка на случай потери работы

Многие банки предлагают заемщикам купить полиса, которые защитят в случае потери работы. Чаще всего они называются “от потери работы”, но многие клиенты трактуют название неверно. Они предполагают, что даже если просто уволятся сами, это будет являться страховым случаем. Но это не так.

В перечне страховых случаев указываются ситуации, при которых человек теряет работу по не зависящим от себя обстоятельствам. Стандартно указываются такие случаи. ведущие к потере места трудоустройства:

Все страховые случаи должны подтверждаться документально, только так можно рассчитывать на получение компенсации.

Как избавиться от страховки по кредиту

Порой менеджеры буквально навязывают людям страховки, могут вводить в заблуждение, включать страховки в кредиты по умолчанию. Порой заемщики осознают ситуацию уже после подписания договора и понимают, что эта услуга им совершенно не нужна.

Центральный Банк, прекрасно понимая проблему навязывания страховок, ввел такое понятие, как период охлаждения. Человек, оформивший добровольное страхование, правомочен отказаться от полиса в течение 14 календарных дней с момента его покупки.

Учитывайте, что многие банки повышают ставки по договорам, к которым не подключена страховка.

Если вы изучили, что дает страхование кредита, и поняли, что оно вам не нужно, действуйте как можно быстрее, пока срок действия периода охлаждения не истек. Как отказаться от страховки и вернуть деньги:

Если офис страховой компании находится далеко, в другом городе, можно подать заявление и документы заказным письмом. Датой принятия заявления будет считаться дата, указанная на почтовом штемпеле.

Страховые компании обычно не чинят препятствий и возвращают клиентам деньги, так как за этим процессом пристально следит Центральный Банк. Ему же можно подавать жалобу, если что-то пошло не так.

Если период охлаждения закончился, возврат средств невозможен. Исключениями могут быть только какие-то отдельные условия банков и страховых компаний.

Делаем выводы нужно ли страхование

Это защита заемщика на случай непредвиденных ситуаций. Но только вам решать, нужен ли полис. Если понимаете, что нет, изначально уверенно говорите менеджеру, что услуга вам не нужна. Он будет уговаривать, рассказывать, что дает страховка при оформлении кредита, говорить о ее преимуществах. Тут дело ваше — поддаться на уговоры или проявить твердость.

Сам по себе отказ от допуслуги может повлиять на процентную ставку. Некоторые банки завышают ее в этом случае на несколько пунктов, так как несут повышенные риски, ссуда менее защищена. На вероятность одобрения отсутствие полиса практически не влияет. Если клиент положительный, ему и без этого дадут одобрение.

Банки прекрасно наживаются на предоставлении этой услуги, получают вознаграждения от страховщиков. Поэтому влияют на своих сотрудников, заставляя их продавать полиса.

Возврат страховки по кредиту

Только наивный может думать, что банки дают деньги в долг «просто так». Естественно, каждый кредитор, предоставляя займы, хочет максимально себя обезопасить и приблизить вероятность возврата долга к 100%. При этом форс-мажоры и несчастные случаи никто не отменял. Понимая это, банки вводят понятие страхования жизни и здоровья заемщика либо залогового имущества. Конечно, за его счет. Если наступит страховой случай, долг возместит СК. Каковы подводные камни, чем грозит отказ от оформления договора с СК и возможен ли он вообще, как вернуть уплаченные за страховку деньги, какие правовые основания для этого есть в связи с законодательными изменениями от 1 сентября 2020 года и другие вопросы разобрал в этой статье Выберу.ру.

Возможен ли отказ от страховки?

Закон «О защите прав потребителей» запрещает навязывать клиентам дополнительные услуги и продукты при оформлении кредита. В связи с этим страхование признается делом добровольным, и заемщик имеет все основания отказаться от него.

При оформлении займа возможны три варианта страхования:

В первых двух случаях страховка будет добровольной, от нее вы можете отказаться и вернуть деньги. В третьем – обязательной, а значит, аннулировать ее нельзя.

Как правило, банк предлагает заемщику заключить договор с той страховой компанией, с которой он сотрудничает (или дочерней организацией, как, к примеру, делает Альфа-Банк или Россельхозбанк). При этом важно учитывать и сроки, в течение которых можно отказаться от страховки по кредиту. Это так называемый период охлаждения. Он составляет 14 дней после заключения договора, и за это время не должен произойти страховой случай.

Что говорится в новой редакции закона

Поправки, вступившие в силу 01.09.2020, касаются не только закона о потребкредитовании, но не распространяются на ипотеку. В Гражданском кодексе нововведения вступили в силу еще 26 июня 2020 года. Теперь заемщик имеет право в случае досрочного погашения долга вернуть часть страховки пропорционально тому периоду, который остался до окончательного платежа по кредиту.

Кроме того, согласно новым поправкам, банк имеет право поднять ставку по кредиту, только если клиент заключил соглашение с СК, но не полностью выплатил долг на момент расторжения договора.

Какую страховку можно вернуть

Вернуть деньги за полис клиент может только при добровольном страховании.

Если вопрос решается в суде и истцу удается доказать, что размер страховой премии напрямую зависит от суммы кредитных обязательств, решение будет в пользу заемщика. Тогда СК должна будет компенсировать часть расходов, которые понес клиент. В ряде случаев – и моральный ущерб.

Зависимость между кредитным и страховым договорами подтверждается тем, что сумма страховой премии уменьшается прямо пропорционально выплате займа. То есть в первые периоды страховка стоит максимально дорого, а потом ее цена постепенно снижается – чем меньше остаток долга, тем дешевле полис. Если это условие не соблюдается, доказать взаимосвязь будет трудно. Кроме того, период действия страхового договора должен совпадать со сроком погашения кредита. Либо соглашение с СК должно продлеваться вплоть до выплаты займа.

Вернуть деньги, которые были потрачены на ненужное вам страхование, можно в том случае, если вы напрямую заключили договор с СК. При получении кредита обычно подписывается два соглашения:

Порядок возврата страховки

Если в договоре стороной выступает страховая компания, вы можете аннулировать соглашение в течение 5−14 дней после его вступления в силу. Срок зависит от условий полиса.

В период пандемии не всегда есть возможность и желание посещать офис страховой компании. В этом случае найдите образец заявления на ее официальном сайте, распечатайте и заполните его. После этого заявку вместе с документами и копией паспорта следует отправить по почте или экспресс-доставкой по адресу СК. Если банк, (например, Альфа), предлагает услуги дочерней страховой компании, можно подать заявку в его отделении или через интернет (в личном кабинете на сайте).

Если требование клиента удовлетворено, деньги за страховку поступят на счет в течение 10−15 дней с момента подачи заявки.

Скажется ли возврат страховки на размере кредитной ставки

Повышенный процент нужен банку, чтобы компенсировать возможные финансовые потери, если клиент будет не в состоянии вернуть взятый кредит.

Если вы хотите сэкономить на страховке, у вас есть два варианта:

При этом есть ряд нюансов, которые нужно учитывать. Все зависит от того, прописано ли в договоре займа условие соглашения с СК или он заключается без страхования риска невозврата. Этот пункт влияет и на изменение процентной ставки. Если напрямую оговаривается, что при отказе от страховки переплата возрастает, то банк при досрочном погашении займа поступит именно так, как ему выгодно. То есть обяжет клиента доплатить разницу, которая образуется при изменении процентной ставки.

Такое условие ставит заемщика и банк примерно в равные условия. Кредитор не сможет привязать величину процентной ставки к факту оформления страховки. А если в договоре кредитования содержится пункт, что переплата увеличится – точные значения должны быть указаны в процентах и цифрах. Если клиент отказывается от соглашения со страховой компанией или расторгает его до выплаты займа, условие вступает в силу.

Особенности возврата страховки в популярных банках

Выберу.ру выяснил, когда можно вернуть деньги, если договор займа заключен в одном из топовых банков.

Сбербанк

Если вы берете кредит в этой организации, вам предложат оформить полис в дочерней компании – «Сбербанк Страхование жизни». Если вы изъявляете желание отказаться от услуги СК и вернуть выплаченные взносы, это необходимо сделать в течение 14 дней с того момента, когда соглашение вступило в силу. Средства зачисляются на счет заемщика не позже 7 дней после подачи заявки.

Если получаете кредит в этом банке, вы можете оформить полис как в сторонней СК, так и в дочерней компании – ВТБ-Страхование. Подать заявление на возврат средств необходимо в течение 14 дней. Но только если за это время не произошел страховой случай. Заемщик может рассчитывать на сумму в полном объеме, но в ряде случаев СК может удержать неустойку. Средства переводятся в течение 15 дней.

Альфа-Банк

Если вы оформили кредит в этой организации, вам предложат приобрести полис в СК АльфаСтрахование-Жизнь. Период охлаждения составляет 14 дней. Если за это время не произошел страховой случай, вы можете вернуть деньги. Заявку подать можно не только в офисе Альфа-Банка, но и онлайн. Перевод средств занимает 14 дней.

Хоум Кредит

Оформить полис здесь можно в двух СК: Хоум Кредит Страхование и Ренессанс Жизнь. Период охлаждения – также 14 дней. Если за это время не было страхового случая, вы имеете право отказаться от полиса. Заявка рассматривается в течение 10 дней. После этого средства переводятся на счет заемщика.

Почта-Банк

При получении потребительского кредита полис можно оформить в трех СК: ВТБ-Страхование, КАРДИФ и АльфаСтрахование-Жизнь. Если в течение 14 дней с момента получения кредита не произошел страховой случай, вы можете вернуть деньги.

Россельхозбанк

При оформлении кредита вам предложат оформить полис в РСХБ-Страхование. Отказаться от него вы можете в течение 5 дней. За это время нужно определиться, нужна ли вам страховка. Средства возвращают на счет в течение 10 дней после рассмотрения заявки.

Заключение

Помните – навязывать страховку при оформлении потребительского кредита незаконно. Вы имеете право отказаться от дополнительного соглашения с СК, однако и банк, в свою очередь, вправе повысить процентную ставку, чтобы снизить риск невозврата денег. Если ваш долг погашен досрочно, согласно «свежим» поправкам, вы сможете вернуть часть потраченных на страховку денег, но желательно все же взвесить все за и против до подписания документов.

С 1 сентября 2020 года при досрочном погашении кредита можно вернуть деньги за страховку

С 1 сентября заработал новый закон. Он поможет заемщикам вернуть часть страховой премии — той суммы, что уплачена за полис, который был нужен для кредита. Раньше деньги тоже возвращали, но не по умолчанию, а зачастую вообще через суд. Многое зависело от условий договора и позиции кредитора.

Теперь у всех заемщиков одинаковые условия. Погасили кредит раньше срока — заберите свои деньги. Но, как обычно, есть нюансы — разбираемся.

Кого это касается

Это касается тех, кто взял кредит, оформил при этом страхование жизни, здоровья или объекта, а потом досрочно вернул всю сумму банку. Получается, что страховка такому заемщику может быть уже не нужна и логично было бы забрать часть денег. Раньше с этим были проблемы, теперь процесс возврата должен стать понятнее, а шансов получить назад свои деньги — больше.

Новый закон коснется только тех договоров страхования, что заключены с 1 сентября 2020 года. Если договор заключен раньше, то независимо от срока погашения кредита действует прежний порядок.

Когда можно вернуть часть страховой премии

Вот при каких одновременных условиях страховая компания должна вернуть заемщику деньги по новому закону:

Например, заемщик взял потребительский кредит на пять лет. И одновременно заплатил 10 000 Р за страхование жизни и здоровья на весь срок. Но кредит полностью погашен за два года. Значит, можно вернуть часть страховой премии за оставшиеся три года — пропорционально оставшемуся сроку. До нового закона банк или страховщик могли запросто отказать в возврате денег в таком случае — и это было законно.

Как вернуть деньги за страховку при погашении кредита

Чтобы забрать часть страховой премии, нужно написать заявление — в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение 7 рабочих дней со дня получения заявления. Страховую премию отдадут не за весь срок действия полиса, а только за оставшийся период. Это условие, которое теперь предусмотрено законом и касается всех.

Если страховку купили до 1 сентября

Для таких полисов новый закон не работает. По общему правилу страховая компания не обязана в любое время возвращать деньги за страховку только на том основании, что страхователь передумал или полис ему больше не нужен.

То есть сам факт досрочного погашения кредита не означает, что заемщик имеет право на возврат денег. Здесь все зависит от условий договора:

Если основания для возврата части страховой премии есть, но ее не отдают, отказ можно обжаловать. При требованиях меньше 500 тысяч рублей сначала нужно обратиться к финансовому уполномоченному и только потом — в суд.

От суммы не зарекайся: банки ищут способы не возвращать страховки

Банки могут использовать наработанные ранее уловки, чтобы обойти новый закон, защищающий заемщиков от навязывания страховок. Такие выводы сделали специалисты Международной конфедерации обществ потребителей (КонфОП), проанализировав работу кредитных и страховых организаций, а также слабые места закона 483-ФЗ, который вступил в силу с 1 сентября. Этот документ обязывает банки возвращать заемщикам часть страховой премии при полном досрочном погашении кредита, а также дает клиенту право вернуть страховку в течение 14 дней после заключения договора (так называемого периода охлаждения). Например, большой потенциал в этом смысле у страховок, как бы не имеющих прямого отношения к выданному кредиту. Защитники прав потребителей не исключают, что в дальнейшем они обратятся к ЦБ с рядом предложений об усовершенствовании законодательства.

Оторвались от нормы

Как отметил председатель правления КонфОП Дмитрий Янин, благодаря закону (483-ФЗ) появились важные изменения. Прежде всего, право вернуть часть страховой премии при полном досрочном погашении кредита (ранее банки рассматривали такие заявления граждан по собственному усмотрению). Кроме того, в законе закрепляется период охлаждения (14 дней после подписания документов), в том числе для договоров коллективного страхования. В свое время именно эта уловка — когда в качестве страхователя выступала кредитная организация, а не заемщик — позволила банкам обходить указание регулятора о возврате страховки.

Пока жалоб на отказы в выплате неизрасходованной части страховой премии со стороны «досрочников» и тех, кто решил воспользоваться периодом охлаждения, много, отметили в КонфОП. Правда, как объяснили «Известиям» во Всероссийском союзе страховщиков (ВСС), проблема в том, что не все изучили сам документ.

— Многие не обратили внимания, что закон распространяется только на отношения, которые возникли после 1 сентября этого года. Или на то, что для возврата страховой премии необходимо полное погашение кредита, — прокомментировал вице-президент ВСС Виктор Дубровин.

Положения закона будут применяться к договорам, заключенным после его вступления в силу, соглашаются в КонфОП. Вместе с этим там считают, что, несмотря на принятие 483-ФЗ, некоторые страховщики и кредиторы попытаются найти основания не возвращать заемщикам деньги. Прежде всего у защитников прав потребителей вызывает опасение практика, по которой уже наработан приличный опыт. Имеются в виду многочисленные случаи, когда заемщику продают страховку жизни, и банк выступает выгодоприобретателем в части остатка по кредиту, а по остальной сумме бенефициаром становится страхователь.

— В таком случае страховка оказывается как бы оторванной от кредита, и его досрочное погашение не может стать основанием для разрыва отношений со страховой компанией, поскольку полис продолжает действовать и после полного расчета с банком, — объяснили в КонфОП.

То есть страховка в таком случае является постоянной величиной, даже если долг уменьшился или его погасили полностью.

Глава КонфОП рассказал об одном из наиболее ярких случаев, который сейчас находится в работе у юристов конфедерации. Страховка оформлялась на всю сумму долга по ипотеке (7,8 млн рублей), а не на его остаток. Когда в 2020 году заемщик в возрасте 38 лет скончался от коронавируса, осталась задолженность в размере 4 млн рублей.

— По 4 млн рублей выгодоприобретателем является банк, а 3,8 млн должны получить наследники (жена с тремя малолетними детьми, старшему из которых шесть лет), которые законно требуют, чтобы страховая компания, выплатив остаток по кредиту, отдала им положенную сумму. Но страховая требует от них собрать какое-то неимоверное количество документов и справок, что не предусмотрено правилами страхования, — описал реальную историю из жизни Дмитрий Янин.

В итоге женщине, основные доходы которой составляют пособия на детей и пенсия по потере кормильца, сейчас приходится вносить ежемесячные платежи, чтобы не допустить просрочки, добавил он.

Своевременный отказ

Кроме того, уже сейчас есть случаи, когда условия договора со страховой компанией не предусматривают возврат премии при досрочном расторжении договора после окончания действия периода охлаждения, отметили в КонфОП.

— Новые нормы 483-ФЗ не учитывают такую распространенную практику, как частично досрочное погашение кредита. Считаем, что в данном случае было бы правильным делать перерасчет страховой премии по итогам 12 месяцев, пропорционально «незапланированному» уменьшению суммы долга в течение года (страхового периода), — сообщил Дмитрий Янин.

Фактически это означает, что снижение суммы кредита при частичном досрочном погашении никак не влияет на сумму страхования. Кроме того, защитники прав потребителей обращают внимание на то, что многие банки берут полную стоимость страхования после заключения договора на многолетние кредиты, притом что со временем остаток долга уменьшается, поэтому должна уменьшаться и оплата страхования.

Как считает эксперт Национального центра финансовой грамотности Алексей Родин, изменения в законодательстве по регулированию страхования при оформлении кредитов давно напрашивалось.

— При оформлении кредита банки навязывают страхование с повышенной страховой премией отчасти потому, что таким образом они увеличивают свою прибыль, — отметил он.

Тем более когда доходы от страхования жизни и здоровья заемщиков в этом году впервые за всю историю наблюдений сократились в годовом выражении. Как отмечается в последнем обзоре ключевых показателей деятельности страховщиков, по итогам II квартала 2020 года величина премий по страхованию жизни заемщиков сократилась почти на треть, до 16,1 млрд рублей, объем взносов по страхованию от несчастных случаев и болезней снизился на 18,9%, до 39 млрд рублей.

По мнению Алексея Родина, закон, нормы которого действуют уже месяц, хотя и нужный, но сырой. Если его доработать, права заемщика будут защищены лучше, чем в настоящее время. При этом эксперт уверен, что и самим клиентам нужно проявлять более активную позицию. Например, он напомнил, что по подавляющей части кредитов (исключение составляет страхование недвижимости при ипотеке. — «Известия») страховка обязательной не является, поэтому от нее можно отказаться.

— Многие банки в таком случае увеличивают процентные ставки по кредиту. Это надо учитывать. Но зачастую увеличение ставки для заемщика выгоднее, нежели оплата страхования, поскольку стоимость страховки может в 10 раз превышать рыночные цены, — пояснил Алексей Родин.

Как советует эксперт, если заемщик хочет застраховать сам свою жизнь, здоровье или риск потери работы, чтобы его родственники в сложной ситуации не оказались вынуждены выплачивать кредит, то может это сделать самостоятельно, что на порядок дешевле, да и условия более гибкие.

— По мере накопления статистики, которая складывается из обращений в КонфОП, а также мониторингов состояния защиты прав потребителей, которые регулярно проводит наша организация, мы не исключаем возможности обращения к Центральному банку с рядом предложений, — подчеркнул Дмитрий Янин.