Что значит срок кредита и оставшийся срок кредита

Какой срок кредита выбрать

При заключении любого кредитного договора действуют три важных аспекта: сумма кредита, процентная ставка и его срок. Последнему заемщики уделяют мало внимания, и зря. Выбранный период кредитования напрямую влияет на общий размер переплаты.

Специалист Бробанк.ру дает рекомендации по выбору срока кредита и определяет какой срок выгоднее. Обратите внимание, что самое важное при этом — учет вашего уровня платежеспособности, ваших финансовых возможностей. Все подробности и правильный подход к выбору периода кредитования — в материале ниже.

На какие сроки банки выдают кредиты

Точные рамки устанавливает сам банк. И во многом они зависят от типа кредитного продукта. Если он предполагает небольшую сумму кредита, тогда и предельный срок заключения договора устанавливается небольшим.

Можно вывести такие усредненные значения срока:

Так как самый популярный кредитный продукт на рынке — нецелевой потребительский кредит, его и будем рассматривать.

Банки не любят небольшие сроки

Банковские организации ориентированы на выдачу долгосрочных ссуд, с которых они получат максимальную прибыль. Чем меньше срок кредита, тем ниже переплата, тем меньше денег банк получит по итогу сделки. Поэтому кредиторы кроме максимальной планки срока фиксируют и минимальные.

Раньше было сложно найти банк, который был бы готов заключать договора на период менее 6 месяцев. Стандартно это было минимум 6-12 месяцев. Причем еще действовал мораторий на досрочное погашение. Таким образом банки обеспечивали себе гарантированный минимальный предел прибыли.

На сегодня моратория на досрочное погашение кредита нет. Заемщик может хоть на следующий день после оформления обратиться в банк и закрыть ссуду. Нет ни ограничений, ни штрафов.

Сейчас банки снизили минимальную планку срока кредита, многие готовы заключать договор на период от 3 месяцев. Так делает даже самый востребованный среди российских заемщиков банк — Сбербанк.

Какой срок кредита лучше выбрать заемщику

Теперь переходим к главному вопросу — на какой срок лучше взять обычный кредит наличными. Кажется, это так удобно, заключить договор на предельный период и спокойно гасить долг небольшими платежами, которые не станут бить по бюджету. Действительно, удобнее вносить по 5000 в месяц, чем по 10 000.

Но есть одно большое “НО”. Это схема начисления процентов за пользование деньгами. Чем дольше заемщик пользуется заемными средствами банка, тем больше он за это заплатит. За каждый отдельный месяц начисляются проценты.

Банки применяют аннуитетную схему начисления процентов, при которой ставка применяется каждый месяц к остаточной сумме долга. Например, если вы взяли кредит под 18% годовых, каждый месяц на остаточный долг банк станет начислять по 1,5%.

И все же большую часть процентов заемщики выплачивают в первую треть срока кредита. Чем дальше, тем меньше в составе ежемесячного платежа сумма процентов. Но в любом случае лучше сразу выбрать меньший срок с учетом своих финансовых возможностей, для вас это будет выгоднее.

Зависимость переплаты от срока кредита

Теперь наглядно рассмотрим, как меняется сумма общей переплаты по кредиту в зависимости от установленного срока возврата кредита. Для расчета используем универсальный кредитный калькулятор портала Бробанк.ру.

Для примера возьмем оформление ссуды на 300 000 рублей под 18% годовых. Вот что в итоге получается:

И это еще расчет ведется по невысокой процентной ставке, которая актуальна при оформлении кредита со справками или в рамках персонального предложения для зарплатных клиентов и постоянных заемщиков.

Если ставка будет находиться на уровне 23-25%, переплата при большом сроке окажется очень приличной. Например, в рассматриваемом примере при ставке 25% и сроке в 60 месяцев заемщик возьмет в долг 300 000, а вернет банку 528 000. То есть почти вдвое больше.

Ориентируйтесь на свои финансовые возможности

Чем меньше срок кредита, тем лучше — это факт. Но далеко не все граждане могут позволить себе заключить договор на небольшой период. Например, если зарплата заемщика составляет 30 000, он явно не сможет отдавать банку по 27 000, заключив договор на 1 год (цифры из примера выше).

Если рассмотреть объективно, идеальным вариантом будет выбор срока в 36 месяцев, тогда ежемесячный платеж в 10 846 рублей будет соответствовать размеру зарплаты, и банк одобрит такую сделку.

Банк всегда оценивает уровень платежеспособности потенциального заемщика. По негласным нормам не одобряются сделки, при которых клиент будет вынужден отдавать банкам больше 50% от зарплаты.

Важные нюансы:

Как понять, какой срок кредита вам подходит

Самое главное — объективно оценивать свои финансовые возможности. Аналогично будет поступать и банк. Для примера рассмотрим такие исходные данные:

Получается, что объективно заемщику будет по силам выплачивать ежемесячно банку по 7000 рублей. Теперь снова берем универсальный кредитный калькулятор и считаем, на какой срок может претендовать заемщик. Для примера возьмем требуемую сумму в 200 000 рублей под 18%:

Обратите внимание, что банки могут применять сроки кратно 1 году, 6 месяцам, 3 месяцем. Редко заемщики могут выбрать любой срок кредита, кратный 1 месяцу.

Банк может назначить свои условия

Это нормальная практика в сфере кредитования. При подаче заявки на получение кредита заемщик указывает желаемую сумму и срок, но по итогу банк может дать одобрение на других условиях.

Это происходит в результате оценки уровня платежеспособности заемщика. Например, он указал срок в 24 месяцев с платежом в 10 000 рублей. Но банк видит, что такая сумма будет просто непосильна заявителю. В итоге он либо снижает сумму выдачи, либо увеличивает срок, либо делает то и другое. Но чаще всего идет именно игра сроками.

Стоит отметить и то, что банки просто не любят небольшие сроки. Часто система без веских на то причин дает одобрение при увеличенном периоде возврата. Например, заемщик хочет взять кредит на 6 месяцев, а банк говорит, что готов предоставить средства только на 12 мес. Тут уже заемщику решать, соглашаться на эти условия или нет.

Срок кредитования и срок кредитного договора

Вопрос: В чем разница между окончанием срока кредитования и сроком окончания кредитного договора?

Ответ: Понятие срока окончания кредитного договора включает в себя срок кредитования и сроки иных обязательств по кредитному договору — как денежных, так и неденежных.

Обоснование: 1. Выражение «срок кредитования» можно понимать двояко.

Во-первых, как срок, в течение которого кредитодатель обязуется предоставить кредит (предоставлять транши кредита в случае открытия кредитной линии).

Во-вторых, как срок пользования кредитом, т.е. срок, в течение которого полученный от кредитодателя кредит используется кредитополучателем в своих целях. Аналогичным образом, например, используется выражение «срок аренды», под которым подразумевается срок, на который арендодатель предоставляет арендатору имущество во временное владение и (или) пользование.

Кроме того, выражение «срок кредитования» одновременно указывает сторонам кредитного договора о следующем ключевом моменте: по истечении указанного срока кредит должен быть возвращен кредитополучателем.

Последний день срока кредитования, как правило, и является сроком исполнения кредитополучателем указанной обязанности (в том числе и в случае, если возможно погашение кредита досрочно).

Из обоих вышеуказанных значений термина «срок кредитования» на практике чаще всего используется именно второе — как срок пользования кредитом, по окончании (до истечения) которого кредит должен быть возвращен. То есть окончание срока кредитования — это дата полного погашения кредита.

2. В свою очередь под сроком окончания кредитного договора следует понимать срок окончания его действия. Срок действия договора — это временной период, в течение которого к отношениям сторон подлежат применению условия заключенного договора с целью их правовой регламентации.

окончание срока кредитования не тождественно окончанию срока действия кредитного договора. При этом не важно, в каком значении мы рассматриваем срок кредитования: как срок исполнения банком обязанности по предоставлению кредита или как срок пользования кредитом (исполнения кредитополучателем обязанности по его погашению);

срок действия кредитного договора шире срока кредитования, он «поглощает» собой срок кредитования, равно как и сроки исполнения (существования) иных обязательств по кредитному договору.

Читайте этот материал в ilex >>

*по ссылке Вы попадете в платный контент сервиса ilex

Уменьшить платеж или срок кредита?

Уменьшение срока кредита или суммы платежа влияет на переплату. Рассмотрим на примере: кредит 100 000 ₽ на 1 год под 22,9%. Считать буду на онлайн-калькуляторе.

Предположим, кредит взяли 1 марта, а 1 апреля решили досрочно внести 30 000 ₽. Сумма задолженности снизится, поэтому банк предложит уменьшить срок кредита или ежемесячный платеж. Сравним переплату в трех случаях: погашение кредита по графику, уменьшение срока или суммы платежа.

Выходит, что уменьшать срок выгоднее при любых процентных ставках, датах и суммах досрочного погашения. Однако этот способ только экономит деньги, но не помогает в случае потери дохода.

Напротив, уменьшать платеж невыгодно, но безопасно: снижается нагрузка на бюджет. Лишитесь части заработка — с большей вероятностью сможете расплатиться с банком.

Но существует способ не потерять выгоду, снизив ежемесячный платеж. Для этого вы продолжаете ежемесячно вносить ту же сумму, которая была до уменьшения. То есть гасите кредит досрочно по чуть-чуть.

Вернемся к примеру с кредитом в 100 000 ₽. Ежемесячный платеж по нему — 9402,81 ₽. После досрочного внесения 30 000 ₽ минимальный платеж составил 6356,61 ₽. В следующем месяце вы вносите платеж по графику и дополнительно перечисляете разницу — 3049,20 ₽. Эти деньги идут на досрочное погашение. По такой схеме вы вносите деньги на протяжении всего срока кредита.

Таким способом кредит закрывается в тот же день, что и при уменьшении срока. При этом обязательный платеж уменьшается каждый месяц — если возникнут трудности, вам будет проще его внести.

Теперь посмотрим, что с переплатой. Для этого сравним оплату по графику, уменьшение срока кредита и два варианта уменьшения платежа.

Что значит срок кредита и оставшийся срок кредита

Оформили кредит на 3 млн руб. на пять лет. Теперь собираетесь отдать долги раньше срока. Возникает вопрос: «Что выгоднее — уменьшить размер платежа или срок кредита?»

Однозначного ответа на вопрос, что выгоднее, нет. Ведь учитываются такие факторы, как длительность кредитования, сколько внесено ежемесячных платежей, ставка по процентам. Рассмотрим способы экономии на примерах. Объясним, в каких случаях выгоднее уменьшить сумму платежа, а когда лучше сократить срок кредитования.

Как работает график оплаты?

Почти все кредиторы России предлагают клиентам взять деньги в долг по аннуитетной системе. Остальные — по дифференцированной.

Аннуитетная система. Устанавливается график оплаты и вся сумма долга вместе с процентами распределяется равными долями. В итоге заемщик оплачивает ежемесячно одну и ту же сумму.

Дифференцированная система. При дифференцированной системе заемщик оплачивает разные суммы ежемесячно. Вначале заемщик вносит максимальную сумму и со временем ежемесячный платеж уменьшается.

Если у клиента оформлен кредит по аннуитетной системе и он планирует досрочно рассчитаться с долгами, банк предлагает выбрать один из способов: сократить длительность кредита или уменьшить ежемесячные взносы.

Когда заемщик соглашается на сокращение срока кредитования, увеличивается ежемесячный платеж, но итоговая переплата уменьшается. Это актуально в том случае, если досрочное погашение проходит в первые месяцы. Заемщик быстрее расплачивается с долгами, но увеличивается финансовая нагрузка, т. к. приходится больше платить в месяц.

При дифференцированной системе размер переплаты будет меньше, если сократить длительность кредита, т. к. долг и проценты распределяются на весь срок кредитования. При досрочном погашении еще больше возрастает ежемесячный платеж, чем при аннуитетном способе оплаты, но зато переплата будет минимальной.

Как уменьшить проценты по кредиту в 2021 году?

Оформили ипотеку три года назад под 15%, но в прошлом году ситуация поменялась. Появилась льготная ипотека под 6,5% и многие кредиторы предлагают оформить ипотечный кредит под 8−9% годовых. Разница существенная. Но как снизить процентную ставку, чтобы меньше переплатить банку?

Рефинансирование

Воспользуйтесь услугой рефинансирования и сократите ставку по ипотечному займу до 8%. В итоге сократите сумму ежемесячного платежа и уменьшите финансовую нагрузку.

Реструктуризация

Помимо рефинансирования, есть еще способ уменьшить переплату по займу. Воспользуйтесь услугой реструктуризации в банке, у которого оформлен кредит. В этом случае банк увеличит срок выплаты суммы долга. На практике уменьшается сумма ежемесячного платежа вместе с процентной ставкой. Но если заемщик будет выплачивать кредит по полному сроку, увеличится общая сумма переплаты.

Некоторые банки соглашаются на такие поблажки, как одновременное уменьшение срока кредитования и ежемесячных взносов. Но кредитор максимально снизит ставку на 1−1,5%. Разница будет, но незначительная. Реструктуризация долга больше подходит заемщикам, у которых возникли сложные финансовые обстоятельства.

Ставка по процентам

При оформлении кредита смотрите на ставку по процентам. Это ключевой параметр, который влияет на размер переплаты. Потребителю выгодно, когда он оформляет кредит по минимальной процентной ставке. Среди банков сложилась серьезная конкуренция, поэтому для привлечения потенциальных заемщиков кредиторы предлагают различные кредитные продукты с выгодными условиями.

Но на ставку по процентам влияет и ЦБ РФ, который принимает решение о повышении или понижении ключевой ставки. Например, в марте 2021 году ЦБ РФ решил поднять ставку на 0,25% с 4,25%. В итоге сейчас ключевая ставка составляет 4,5%.

Досрочное погашение кредита

Если уменьшить сумму ежемесячного платежа при досрочном погашении потребительского кредита, переплата будет такой же, как и при уменьшении срока. Для примера воспользуемся кредитным калькулятором на сайте creditcalcul.ru.

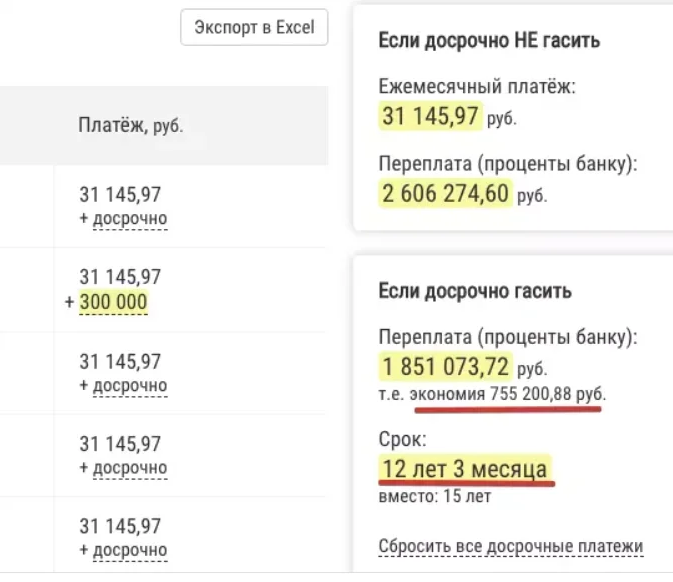

Например, взяли в кредит 3 млн руб. на 15 лет по ставке 9,4% годовых. Для начала вносим плату с уменьшением срока в 300 тыс. руб. В итоге срок кредитования уменьшился с 15 лет до 12 лет и трех месяцев, а экономия составила 755 тыс. руб.

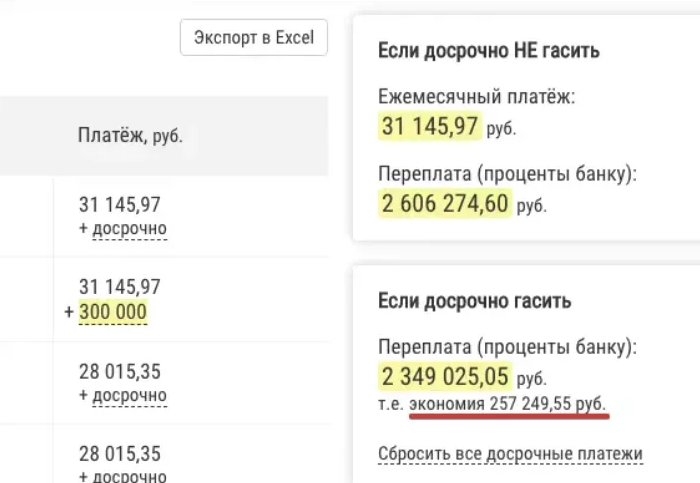

Теперь проделаем то же самое, внесем 300 тыс. руб., но уменьшим ежемесячный платеж. На кредитном калькуляторе видно, что выгода заемщика составила всего 257 тыс. руб.

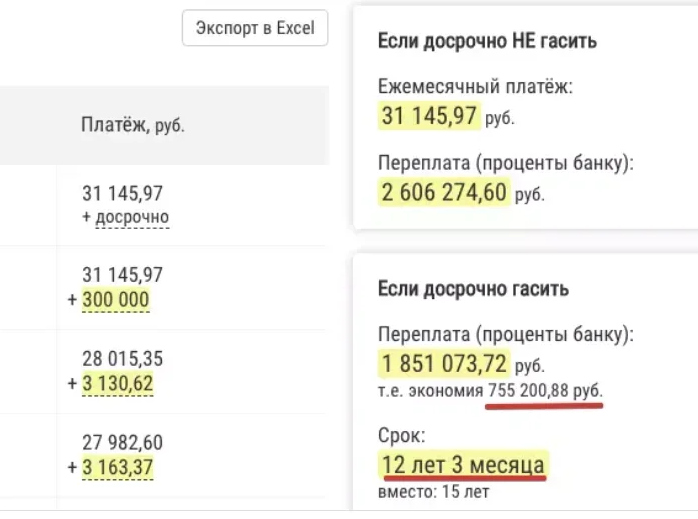

Зато сократился ежемесячный платеж с 31 тыс. руб. до 28 тыс. руб. Если заемщик продолжит платить по 31 тыс. руб., то получится такая же экономия, как в первом случае и с аналогичным сроком, что и в первом варианте.

Подтверждение — на картинке ниже.

Видим, что экономия составит 755 тыс. руб., как и в первом случае с сокращением срока займа. Отличие в том, что в последнем варианте сокращается сумма обязательного платежа.

Клиенту банка постоянно придется тратить время на прохождение процедуры досрочного погашения. Но если вносить досрочные выплаты не каждый месяц, а сразу за несколько месяцев или полгода, это не отнимет много времени.

Отсюда делаем вывод, что переплата не определяется типом досрочного погашения, — влияет именно размер ежемесячного платежа.

Когда выгодно уменьшить срок займа?

Уменьшить срок займа, чтобы сократить размер переплаты выгодно в следующих случаях:

заем оформили 2−3 месяца назад, а до погашения еще три года;

у банка отсутствуют дополнительные комиссии за досрочное погашение;

сумма ежемесячных платежей не будет превышать 40% от дохода семьи заемщика;

оплата по кредиту вносится равными платежами — аннуитет.

Экономия при дифференцированной системе расчета

В России 10% банков предлагают оформить кредит по дифференцированной системе расчета. В этом случае клиент первые месяцы вносит оплату больше, а потом оплата постепенно уменьшается.

Допустим, взяли в банке 150 тыс. руб. на два года. И сейчас планируете частично погасить задолженность и внести 50 тыс. руб. сверху.

Сумма ежемесячного долга составляет 6250 руб., т. к. 150 тыс. руб. / на 24 месяца = 6250 руб. За полгода вы заплатите 37,5 тыс. руб. В итоге банку придется выплачивать еще 112 500 руб.

Рассчитаем, сколько будет экономия заемщика при досрочном погашении кредита.

(118750×0,18/12) + 6250, получаем 8031,25 руб. По графику за полгода.

(112500-50000)/18. Получаем 3472 руб. Сюда входит сумма долга и проценты.

Получается, при досрочном погашении долга и внесении суммы в 50 тыс. руб., заемщик существенно сокращает финансовую нагрузку.

Внимание: условия банков

Банки часто вносят коррективы и условия, которые прописаны в договоре.

В договоре предусмотрены скрытые комиссии, досрочное погашение обернется дополнительными затратами.

Кредитор запрещает пользоваться досрочным погашением.

Если банк разрешает досрочное погашение долга, от заемщика требуется собрать дополнительные документы. В итоге преимущества сводятся к нулю.

Досрочное погашение всегда ведет к снижению переплаты. Но всегда ли досрочное погашение кредита так выгодно заемщику?

Если заемщик выплачивает многолетний кредит и уже рассчитался с банком на 60−70%, досрочно погашать заем не имеет смысла. При аннуитетном способе оплаты в первую очередь выплачиваются проценты, а уже потом выплачивается основной долг.

Получается, что выгоднее предусмотреть досрочное погашение на начальном этапе, когда вносите плату именно за проценты и не трогаете сумму по основному долгу.

Переплата не имеет смысла?

Пример 1. Учитывайте ежегодную инфляцию, когда обесценивается национальная валюта. Например, если в прошлом году на отдых с семьей в Анапе требовалось 120 тыс. руб., то в следующем потребуется 160 тыс. руб. Это связано с ростом цен на отели и их обслуживание.

С каждым годом национальная валюта обесценивается, но заемщик продолжает вносить плату по графику и сумма не меняется. Даже если рубль рухнет на 10−15%, заемщик будет продолжать вносить ту же сумму, которая прописана в кредитном договоре.

Пример 2. Клиент ежемесячно платит долг по кредиту банку, но у него появились свободные деньги от продажи имущества, драгоценностей или автомобиля. Возникает вопрос: «Внести большую часть оплаты по кредиту и уменьшить финансовую нагрузку или попытаться заработать?»

Заемщик открывает депозит под 8−10% годовых и вкладывает деньги, вырученные от продажи имущества. В итоге удается накопить сумму, заработать на процентах и рассчитаться с долгами.

Как выгодно рассчитаться с ипотекой?

Что делать, когда оформили ипотеку под высокий процент, но появились предложения банков с привлекательными процентными ставками? Здесь есть только один выход — воспользоваться услугой рефинансирования. Если планируете сэкономить на ипотечном займе, обращайтесь в компанию МБК.

Бесплатно проконсультируем и подберем выгодные предложения. В итоге вы не только сократите сумму ежемесячного платежа, но и уменьшите размер переплаты. А свободные деньги найдете куда потратить — например, вложите их в бизнес, купите новый автомобиль, технику, отдых.

Будьте с нами — подпишитесь на рассылку. Мы уведомим вас о новых статьях по почте или мессенджеру.

Срок исковой давности по кредитам физических лиц

Взяв кредит в банке, заемщик обязуется его выплатить вовремя и в полном объеме, но это не всегда получается. Очень часто при возврате кредита случаются форс-мажорные обстоятельства, при которых выплата становится невозможна, например при потере работы. В этом случае клиенту начисляются штрафы, пени, неустойки. Банк любыми путями будет стараться вернуть свои деньги, поэтому финансовые компании могут перепродавать долги коллекторам либо обращаться в суд для взыскания долга с клиента. Однако в судебной практике есть такое понятие, как срок исковой давности. Это время, в течение которого банковское учреждение может взыскать задолженность с заёмщика через суд.

Что такое срок исковой давности?

В кредитных отношениях данное понятие подразумевает под собой определенный временной период, в течение которого кредитная организация имеет право взыскать с заемщика задолженность по кредиту в рамках закона. До того момента, пока срок не истек, кредитор может обратиться в суд с требованием вернуть полную сумму долга вместе с начисленными процентами. На основании этого можно сделать вывод, что, если кредитор вовремя не обратится в суд, чтобы произвести взыскание задолженности, по истечении срока исковой давности финансовая компания уже не может требовать возврата долга от должника.

Не стоит наивно полагать, что можно просто не платить кредит в течение какого-то времени, и банк не потребует с вас полной выплаты долга. На самом деле данные попытки пресекаются банками на корню, поэтому редко кому удается дождаться трехлетнего срока и освободиться от задолженности перед банком. В России по закону, согласно статье 196 ГК РФ, срок исковой давности составляет 3 года.

Когда начинает исчисляться срок

Законодательством определены несколько понятий, которые регламентируют исковой период. На практике считается, что отчисление срока начинается с того момента, когда заемщиком были нарушены права по погашению задолженности или истек срок, когда обязательства должны были быть погашены в полном объеме. Но здесь также можно выделить несколько особенностей:

Как правило, применяется второй метод, поэтому те, кто не знал о существовании трехлетнего срока, не освобождаются от ответственности.

Правовое обоснование

Законодательством, а именно статьей 196 ГК РФ, установлено, что срок давности по кредитным договорам для физлиц составляет три года. Как же правильно вести отсчет? Многие специалисты спорят между собой. Так, одни полагают, что считать следует по каждому пропуску оплаты. Другие юристы считают, что отсчет стоит начинать с даты окончания действия кредитного договора. Остальные ведут отсчет с дня последней внесенной оплаты по счету. Чтобы разобраться, обратимся за помощью к закону.

В статье 200 ГК РФ сказано, что считать следует с того самого момента, когда сторона, чьи права и интересы были нарушены, узнала об этом нарушении. Как это понимать? Клиенту при выдаче займа выдается также график платежей, где обязательно указывается дата ежемесячного взноса в счет погашения задолженности. Если вдруг вы допустили просрочку, финансовая компания сразу же об этом узнает. Получается, что именно с этого дня необходимо и отсчитывать 3 года. По следующему просроченному платежу дата отсчета будет в тот момент, когда банк узнает о просрочке. Таким образом, получается, что по каждому просроченному ежемесячному платежу срок исковой давности считается отдельно.

Как правильно рассчитать?

Исчисление трехлетнего срока производится по определенным правилам. Однако на расчет срока влияют некоторые обстоятельства:

Банковские организации стараются любыми путями вернуть свои деньги, поэтому они могут рассылать письма и прочее, чтобы показать свой контакт с заёмщиком, таким образом, сдвигая сроки претензии.

Беспричинный визит клиента в отделение банка, который не связан с погашением задолженности или кредитным договором, никаким образом не влияет на сдвиг сроков.

Исковая давность по кредитам для физических лиц

Задолженность по кредиту должна быть погашена физическим лицом в течение срока, прописанного в законе. Сумма минимального взноса для погашения долга не должна превышать 20% от общего дохода должника. Именно такая сумма не несет особой нагрузки на бюджет и жизнедеятельность клиента. Срок исковой давности одинаков как для физического лица, так и для юридического.

Изменения срока исковой давности

На самом деле срок давности по кредиту способен изменяться. Произойти это может по нескольким причинам. Остановимся более детально на том, как же можно изменить дату отсчета претензии.

Прерывание

Если должник желает прервать срок исковой давности, ему необходимо подать соответствующее заявление в суд. Таким образом, клиент подтверждает, что ознакомлен с тем, что ему необходимо выплатить всю сумму долга, а также он признает свое положение. Благодаря этим действиям срок обнуляется, и отсчет начинается заново. Как показывает судебная практика, законом не будет учитываться ранее отчисленный срок.

Продление

Если клиент желает продлить срок давности по кредиту, необходимо подать ходатайство в суд. Для этого нужно заполнить согласно образцу специальные формы, которые представлены на официальном сайте кредитной организации. Перед подписанием договора кредитования необходимо внимательно изучать все условия и пункты документа на предмет наличия условий продления срока исковой давности. Таким образом, банковская организация сможет взыскать с вас задолженность даже по истечении трехлетнего периода. Стоит помнить, что размер штрафов очень быстро растет, поэтому не нужно продлевать срок, даже если кредит взят под залог какой-либо собственности.

Условия приостановки исчисления срока исковой давности четко прописаны в законе. Приостановить срок можно в следующих случаях:

Начало судебной процедуры по взысканию долга

Если кредитор не может вернуть свои деньги с должника иными способами, он вынужден будет обращаться в суд. Подать иск на взыскание задолженности по кредиту банковская организация может в течение 3 лет, то есть до тех пор, пока срок исковой давности не истек. Если в течение этого времени банком не было предпринято попыток возврата средств, далее требовать деньги с должника будет уже невозможно. Но это вовсе не означает, что заимодавец прекратит все попытки по взысканию долга с должника. Заемщику могут поступать различные сообщения и напоминания об имеющейся заложенности, поэтому не стоит полагать, что спустя 3 года о долге можно забыть и вовсе его не платить.

Однако в этой ситуации возможны другие судебные разбирательства. Как правила, они касаются имущества заемщика, если в качестве обеспечения по кредиту выступала недвижимость или транспорт. Также известны случаи, когда должники добровольно погашали долги даже по истечении трех лет.

Если судом будет вынесено решение о взыскании с ответчика суммы долга, то здесь уже за работу берутся судебные приставы. На основании постановления суда судебный пристав может арестовать все счета клиента и списать с них сумму долга, необходимую для оплаты, если данная сумма есть на счете. Также клиенту может быть ограничен выезд за пределы Российской Федерации.

Передача права на взыскание коллекторам

Зачастую банки предпочитают обращаться за помощью в коллекторские агентства. Данные организации занимаются взысканием долгов с заемщика на своих условиях. Для них не существует понятия срока исковой давности, однако их деятельность также регламентируется законом. Если права клиента и закон коллектором были нарушены, должник имеет право написать заявление в полицию. В случае бездействия данных органов можно обращаться в прокуратуру.

Как правило, клиент сам дает свое согласие на передачу прав по взысканию долга коллекторам, еще задолго до того момента, когда произошла просрочка платежа. В договоре данный пункт обязательно должен быть прописан, но зачастую клиенты не читают договор перед подписанием. Если вы ставите свою подпись и даете согласие на уступку прав третьим лицам, это означает, что в случае возникновения задолженности банк может продать ваш долг коллекторам.

Как избежать проблем с кредитом? Коротко и ясно

Все рассказанное выше еще раз доказывает, что погашать кредиты и задолженности по займам необходимо вовремя и без просрочек. Таким образом можно избежать многих проблем. Несмотря на то что в России срок взыскания долга строго определен законом, банковские организации все равно будут стараться вернуть свои деньги любыми способами, в том числе путем обращения к коллекторам. Чтобы избежать лишних проблем с кредитом, не стоит давать свое согласие на уступку прав по договору третьим лицам, поэтому условия договора необходимо внимательно читать перед подписанием документа.