Что значит самозанятый в такси

Кто такие самозанятые и какие у них преимущества

Самозанятый — это налоговый режим, благодаря которому вы можете стать прямым партнёром Яндекс.Про, платить меньше налога и получать справки о доходах онлайн.

Почему стоит стать самозанятым прямым партнёром

Повышенный приоритет на заказы

Получайте больше заказов — приоритет +5 баллов действует с момента регистрации в качестве прямого партнёра и без ограничения срока.*

Официальный доход

Можно заказать справку с подтверждением дохода в приложении «Мой Налог».

Нет комиссии парка

Вы можете сотрудничать с сервисом Яндекс.Про напрямую.

Перевод денег с баланса

Сразу на вашу банковскую карту без посредников.

Совмещение с официальной работой

Можно быть самозанятым прямым партнёром и при этом официально работать в другом месте.

3 бесплатные юридические консультации каждый месяц

На весь период сотрудничества с Яндекс.Такси в качестве самозанятого. Промокод придёт в течение двух дней после первой поездки.

Доступ к автокредиту

Прямые партнёры-самозанятые и ИП-водители могут купить машину в кредит от банков-партнёров и на особых условиях по программе «Новый автомобиль».

Специальные условия программы:

Чтобы участвовать в программе, нужно сотрудничать с сервисом от двух месяцев в качестве прямого партнёра-самозанятого и за это время выполнить под аккаунтом самозанятого прямого партнёра не менее 100 заказов в тарифах такси. Подробнее о программе — по ссылке.

Ещё самозанятые прямые партнёры могут покупать смены в тарифах «Эконом», «Комфорт» и «Комфорт+». После регистрации в Яндекс.Про они получают промокод на 1 смену по 12 часов — для этого нужно совершить хотя бы одну поездку под аккаунтом прямого партнёра Яндекс.Такси.

А в течение 3-х месяцев с момента регистрации в качестве самозанятого прямого партнёра водители получают +10 баллов в программе привилегий за каждую поездку.

Какие налоги платят самозанятые

У самозанятых пониженная налоговая ставка — 4% за заказы от физических лиц, 6% за заказы от юридических лиц. Это меньше, чем размер комиссии, которую платят многие водители парку. Если вы не совершаете поездки — налог не начисляется. Налог зафиксирован до 2029 года согласно № 422-ФЗ.

Также для самозанятых предусмотрен единоразовый налоговый вычет 10 000 рублей. Это значит, что первое время налог будет меньше — 3% за заказы от физических лиц и 4% за заказы от юридических лиц до исчерпания суммы налогового вычета. Самозанятым не нужно платить обязательные страховые взносы, но это можно делать по желанию — например, чтобы ваш доход в такси учитывался при формировании будущей пенсии.

Кто может стать самозанятым

Самозанятыми могут стать граждане РФ, а также граждане Республики Беларусь, Казахстана и Киргизии. Подробнее о том, как стать самозанятым, если вы нерезидент РФ, читайте здесь: как стать самозанятым прямым партнёром, если вы не резидент.

Если у вас ИП, его не нужно закрывать — достаточно сменить текущий налоговый режим на НПД и стать самозанятым водителем-партнёром. В этом случае к ИП будут применяться все льготы, предусмотренные для самозанятого. Подробнее о том, как стать самозанятым, если вы ИП, читайте здесь: как стать самозанятым прямым партнёром, если вы ИП.

Не получится стать самозанятым, если:

Подробнее о том, как ИП стать самозанятым, читайте здесь:

*Сейчас срок действия приоритета не ограничен. Следите за условиями на данной странице.

Информация в статьях этого раздела предназначена для самозанятых водителей, которые уже сотрудничают или хотели бы сотрудничать с сервисом как прямые партнёры. При оказании услуг по перевозке пассажиров и багажа в качестве самозанятого необходимо иметь статус индивидуального предпринимателя.

Какой налог платят таксисты, работающие с агрегаторами такси

Такси — лицензируемая деятельность

Остановимся вначале на основном моменте, который является краеугольным камнем в деятельности такси.

ВАЖНО! Для легальной деятельности такси необходимо получать лицензию!

То есть для того, чтобы совершать пассажирские перевозки на законных основаниях, необходимо получить разрешение.

Посмотрим, какие условия выдвигает закон для перевозчиков (ст. 9 федерального закона от 21.04.2011 № 69-ФЗ):

Подытожим основные тезисы, чтобы на их основе показать, какие схемы работы с Яндекс.Такси являются законными, а какие — нет, и ответить на вопрос: придется ли платить налог Яндекс.Такси.

Оформите пробный бесплатный доступ к «КонсультантПлюс» и узнайте алгоритм действий по получению лицензии такси.

Распространенные схемы работы водителей через агрегаторов

Как таксисты Яндекс платят налоги? С появлением налогового режима под названием самозанятость стал актуальным вопрос: какой налог платят самозанятые таксисты, так как «Яндекс» активно приглашает их работать в такси.

В связи с этим рассмотрим схемы, которые повсеместно применяются. Однако их распространенность совершенно не означает законность. Что мы сейчас и покажем. Незаконны схемы не только потому, что налоги в Яндекс.Такси для водителей не уплачиваются, но еще и потому, что данные схемы склоняют водителей к незаконной предпринимательской деятельности. Причем в некоторых случаях она является таковой даже с условием того, что Яндекс.Такси налог самозанятого отражает в его приложении.

Покажем несколько схем и разберем подробно, какая из них законна, а какая нет, и почему:

Отношения агрегаторов с партнерами

Рассмотрим цепочку по порядку. Оговоримся, что партнеров-посредников в цепочке может быть несколько, но на таких схемах мы останавливаться не будем.

Рассмотрим взаимосвязь «агрегатор — партнер». Как уже было сказано, Яндекс.Такси работает только так. Напрямую с водителем агрегатор может работать только при условии, что водителем является ИП (схема № 1).

Итак, агрегатор заключает с партнером:

Таким договором агрегатор закон не нарушает и, надо полагать, уплачивает налоги с вознаграждения за оказываемые услуги, а также со своего агентского вознаграждения.

Если партнером Яндекс.Такси является водитель — ИП, то мы говорим о схеме № 1, которая является полностью законной. Сюда же можно отнести законную схему № 2, где партнером является ООО, у которого заключены трудовые договоры с водителями.

Покажем на рисунке, как работают эти схемы и почему они законны.

Как видим, закон о лицензировании такси не нарушен, налоги с доходов агрегатора уплачиваются, налогообложение партнера Яндекс.Такси прозрачное и в него включена уплата налога с доходов водителей.

Из рисунка также становится очевидным ответ на частый вопрос: платит ли Яндекс.Такси налоги за водителей? Нет, не платит, так как не взаимодействует непосредственно с таксистами.

Отношения партнеров с водителями

Незаконность схем заключается именно во взаимодействии между партнерами и водителями. Вернемся в начало нашей статьи и напомним основную проблему — физлицо или самозанятое физлицо без статуса ИП не может получить лицензию на такси. Поэтому физлицу необходим посредник, у которого может быть такая лицензия. И таксисты обращаются к ИП или ООО — таксопаркам — партнерам агрегаторов. По закону таксопарк должен заключить с таксистом трудовой или гражданско-правовой договор (что рискованно, как было сказано выше в статье). Но это невыгодно, так как в этом случае необходимо платить НДФЛ и взносы с доходов водителя и, кроме того, налог по соответствующей системе налогообложения со всего дохода, приносимого водителем. Партнеры выкручиваются и заключают либо агентский договор с водителем, либо договор аренды транспортного средства, либо оба сразу.

Здесь нарушается закон о лицензировании деятельности такси, возникает незаконная оптимизация налогообложения для таксопарка Яндекс.Такси, а также незаконная предпринимательская деятельность со стороны водителя.

С вопросами, касающимися работы самозанятых, можно ознакомиться в наших статьях:

Законные способы быть самозанятым таксистом

Теперь расскажем, можно ли законно быть самозанятым в Яндекс.Такси и какой налог платить при этом. Самозанятость — это специальный режим налогообложения (НПД — налог на профессиональный доход), который могут применять как физлица, так и ИП.

Законные способы быть самозанятым таксистом:

Итоги

Самозанятые физлица не могут заниматься таксомоторной деятельностью, так как не имеют права получить лицензию. Для того чтобы стать водителем такси, необходимо зарегистрировать как ИП (можно на НПД) или заключить трудовой договор с партнером Яндекс.Такси — таксопарком. Иных законных способов работать таксистом нет.

Может ли самозанятый работать в такси?

Может ли самозанятый получить лицензию?

Деятельность по перевозке пассажиров и их багажа в легковом автомобиле — предпринимательская. Для ее осуществления необходимо получить лицензию (разрешение) (ч. 1 ст. 9 закона «О внесении…» от 21.04.2011 № 69-ФЗ).

В законе сказано, что разрешение может быть получено только индивидуальными предпринимателями или юридическими лицами. Самозанятые там не упоминаются.

Не регистрируясь в качестве предпринимателя, даже будучи в статусе самозанятого, получить лицензию нельзя.

Самозанятый ИП

То есть, сначала нужно открыть ИП.

Как правильно это сделать, пошагово разъяснили эксперты КонсультантПлюс. Чтобы все сделать быстро и без ошибок, получите пробный доступ к системе и переходите в материал. Это бесплатно.

А потом зарегистрироваться в качестве самозанятого.

Как зарегистрироваться в качестве плательщика НПД см. в материалах:

Далее нужно подать заявление в департамент транспорта в местной администрации и получить соответствующую лицензию о том, что автомобиль соответствует всем необходимым для перевозки пассажиров характеристикам.

ВНИМАНИЕ! В отношении одного автомобиля выдается только одно разрешение. Реестр выданных разрешений на такси публикуется на официальном сайте администрации муниципалитета.

Самозанятые ИП, работающие в такси, передают сведения о доходах через спец. приложене «Мой налог» и уплачивают 4% от суммы дохода при работе с физлицами и 6%, если доход поступил от юрлица или ИП.

Самозанятым ИП разрешили не платить фиксированные старховые взносы, которые в обязательном порядке упалчивают ИП на других режимах налогообложения. Но в этом случае у них не идет страховой стаж, необходимый для назначения пенсии.

Можно ли не оформлять ИП и работать самозанятому в такси

В этом случае можно работать через посредника — таксопарк, который имеет лицензию. По этому принципу работают не только обычные наемные работники, но и самозанятые таксисты, принимающие заказы через посредника. Количество самозанятых таксистов постоянно увеличивается, потому что работать таким образом просто и выгодно.

Как самозанятому водителю работать в такси?

Чтобы работать в такси, не получая лицензию, нужно заключить договор с владельцем таксопарка.

Самозанятые по трудовому договору работать не могут — в этом случае теряется весь смысл самозанятости, а между таксистом и таксопарком возникают отношения работник-работодатель, регулируемые Трудовым кодексом.

Именно поэтому самозанятому гражданину нужно заключить с владельцем автопарка договор, в соответствии с положениями которого таксист должен за вознаграждение осуществлять услуги по перевозке граждан.

Небольшие таксопарки заключают такие договоры в индивидуальном порядке с каждым таксистом. Большие компании («Яндекс.Такси», «Максим», Uber и пр.) размещают на сайте договор-оферту – присоединиться к нему может любой желающий, подписав документ упрощенной электронной подписью (т. е. поставив галочку в соответствующем окне приложения).

Самозанятый в «Яндекс.Такси»

Сервис «Яндекс.Такси» позволяет самозанятым гражданам принимать заказы через мобильное приложение. Чтобы стать самозанятым в Яндекс-такси, необходимо:

После этого можно приступать к работе.

На основании данных о поездках, которые совершил водитель, сервис «Таксометр» формирует чеки и автоматически отправляет их в налоговую через приложение «Мой налог». Выдавать чек пассажиру не нужно — он получит его автоматически, по электронной почте или через сервис заказа такси.

Больше информации о работе в «Яндекс.Такси» в качестве самозанятого можно получить на сайте компании. Там даны ответы на самые популярные вопросы.

Самозанятые в такси: плюсы и минусы

Преимущества работы в такси в качестве самозанятого:

Недостатки работы в такси в качестве самозанятого:

Итоги

Лицензия такси для самозанятых не выдается. Оформить лицензию можно либо на ИП или на ООО. Самозанятым можно работать таксистом через организации-посредники, например «Яндекс.Такси». Крупные компании предоставляют пользователям возможность регистрации в качестве таксиста через приложение — достаточно подтвердить личность, а также предоставить данные об автомобиле и водительских правах.

Как стать самозанятым в такси. Пошаговая инструкция.

Если вы сделали осознанный выбор — работать в такси в качестве самозанятого, тогда читайте ниже, как им стать: зарегистрироваться и платить налоги.

Если вы еще сомневаетесь, как работать: через самозанятого или ИП на патенте — читайте статью «ИП и самозанятый — в чем разница?»

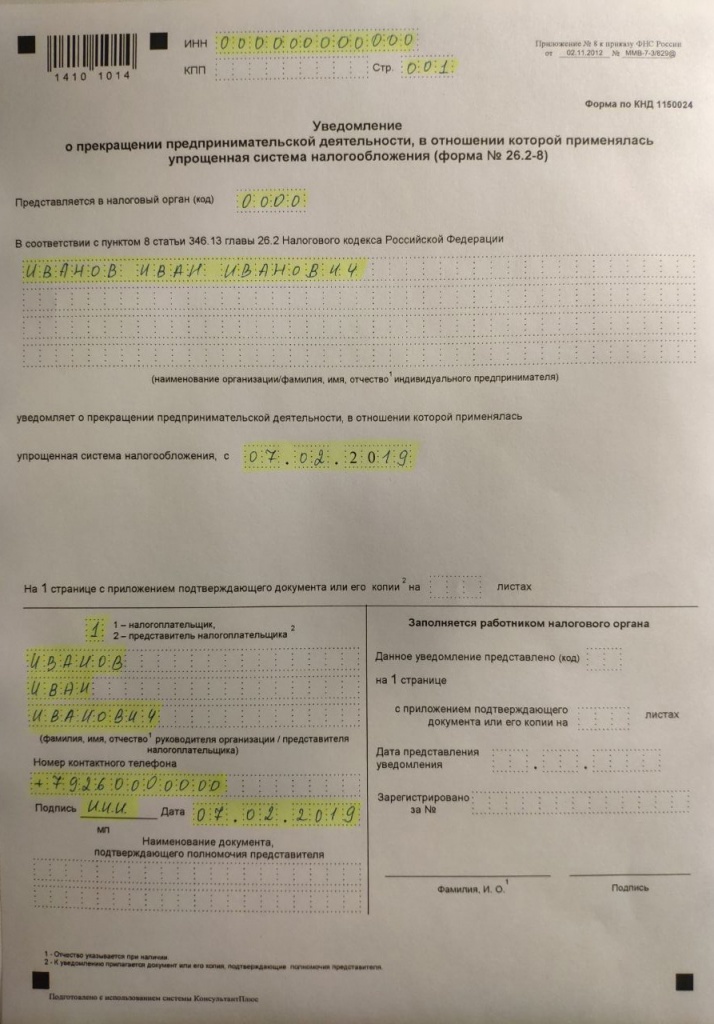

Регистрация в качестве самозанятого для ИП проходит так:

Регистрация. Регистрация в приложении «Мой налог».

Заявление. Заполнить заявление о переходе на самозанятость.

Отправка. ВАЖНЫЙ ЭТАП, о котором почему-то многие забывают. Нужно направить заявление в налоговую в течение 30 дней. В противном случае, вам насчитают двойной налог: и как самозанятому, и как ИП.

Регистрация

Заявление

Водителю выгоднее регистрировать индивидуального предпринимателя (ИП) по упрощенной системе налогообложения (УСН) 6%. Исходя из этого, направляем в налоговую заявление о переходе с УСН на самозанятость. Важно! Если вы используете другую систему налогообложения, форма заявления будет другой.

Образец заполнения заявления на переход с УСН 6% на самозанятость в Москве для водителей

Заполняйте правильно! Важно указать код налогового органа. Он зависит от вашего места регистрации. Его можно посмотреть на сайте ФНС.

Отправка

Направляем заявление в налоговую любым способом:

Отнести в налоговую самостоятельно, если отделение находится в шаговой доступности.

Направить заявление по почте.

Зарегистрироваться в личном кабинете ИП на сайте ФНС. Вот ссылка https://lkip.nalog.ru

После регистрации переходите по ссылке «Обратится в налоговый орган»

Далее ссылка «Внести изменения в сведения об ИП»

Подгружаете скан или фото заявления и нажимаете «Отправить»

После обработки вашего заявления вы станете самозанятым и вам не начислят двойной налог.

Плюсы и минусы перехода на самозанятость

Кому выгодно платить НПД

В этой статье собрали плюсы и минусы перехода на самозанятость. Прочитайте и решите, подходит это вам или нет.

Зачем работать легально и платить налоги

Налоги — это обязательные платежи государству, за счет которых оно обеспечивает работу здравоохранения, армии, транспорта и т. п. Только треть доходов бюджета формируют налоги с нефти и газа, остальные ⅔ — прочие налоги. Если люди не будут их платить, страна не сможет исполнять свои социальные обязательства. Только за счет полезных ископаемых мы жить не сможем.

В России миллионы людей, которые подрабатывают, оказывают услуги, продают товары собственного производства, честно трудятся, но не платят налоги. Это не преступники, а обычные добропорядочные люди, которые зарабатывают своим трудом: няни, репетиторы, ремонтники, фрилансеры, кулинары и другие. Но когда они не платят налоги, они нарушают закон.

Проблемы, которые могут возникнуть из-за неуплаты налогов. Если налоговая узнает, что человек не платил налоги, она может доначислить их за 3 года и взыскать пени — 1/300 ключевой ставки ЦБ за каждый день просрочки.

Штраф за неуплату налогов составляет от 20 до 40% от неуплаченной суммы. Еще есть штраф за несданные декларации — до 30% от суммы налога за каждый год.

Тем, кто давно и много не платит налоговой, грозит уголовная ответственность. Если за 3 года задолженность человека составит 2,7 млн рублей, по уголовному кодексу его могут оштрафовать на 300 тысяч рублей или посадить на год в тюрьму.

Если доход за время незаконного предпринимательства превысит 1,5 млн рублей, грозит уже уголовная ответственность.

В России самозанятые составляют до четверти всех работающих граждан — около 16—17 млн человек. А по некоторым оценкам — и до 25 млн. Для 9—10 млн из них самозанятость — единственный источник дохода. При этом, по данным налоговой, только полмиллиона человек официально зарегистрированы в качестве самозанятых и платят налоги. От этого бюджет теряет несколько десятков миллиардов рублей ежегодно.

Быть неплательщиком сложно. Без официального статуса рискованно в открытую рекламироваться: приходится постоянно бояться проверок и штрафов, сложно взять кредиты или ипотеку.

Раньше, чтобы заплатить налог с доходов от самозанятости, надо было либо заполнять декларацию и платить НДФЛ 13%, либо открывать ИП. Это не очень удобно и выгодно, поэтому большинство самозанятых предпочитали работать нелегально.

С 1 января 2019 года в России действует новый налоговый режим, который позволяет самозанятым работать официально и не боясь проверок. Они могут открыто получать деньги наличными или на банковский счет.

Что такое самозанятость

Это экспериментальный налоговый режим. Официально он называется налогом на профессиональный доход — НПД. Режим позволяет легально получать доход тем, кто зарабатывает самостоятельно, а не получает зарплату от работодателя.

Кто может стать самозанятым. Человек может стать самозанятым, если:

С 1 июля 2020 года работать как самозанятый можно почти в любом регионе России.

Граждане стран Евразийского экономического союза — Армении, Беларуси, Казахстана или Киргизии — тоже могут платить НПД. Для этого понадобится только получить ИНН в России.

Работать как самозанятый может физическое лицо без статуса ИП или с таким статусом.

Вот примеры профессий, подпадающих под самозанятость:

Кому нельзя использовать режим для самозанятых. Самозанятым не получится стать тому, кто зарабатывает больше 2,4 млн рублей в год. При этом нет лимитов для ежемесячного дохода: самозанятый может получить в январе 30 тысяч рублей, в феврале — ничего, а в марте — заработать миллион. Также НПД недоступен тем, у кого есть наемные сотрудники.

Еще существует ограничение по видам деятельности, которой не вправе заниматься самозанятый. Нельзя применять НПД, если человек:

Какие налоги и в какие сроки нужно платить. Самозанятые платят налог по двум ставкам:

НПД надо платить только за те месяцы, когда был доход. Если ничего не заработали, платить налог не нужно.

Платить надо только с доходов от своей профессиональной деятельности — тех денег, которые заплатил клиент.

Например, домашний кондитер печет торты на заказ и получает за них деньги на карту. Налог надо заплатить только с этих поступлений, а не с переводов от друзей или родственников.

Платить налог от других поступлений не надо. Самозанятость не применяется к доходам от:

С этих доходов надо платить НДФЛ — 13%.

Налог на профессиональный доход платят раз в месяц. В течение месяца самозанятый отчитывается о доходе, а потом ФНС сама считает налог и не позднее 12 числа следующего месяца присылает квитанцию об оплате. Ее нужно оплатить до 25 числа того же месяца.

Могут ли изменить условия самозанятости в будущем. Могут. Но действующие условия и ставки зафиксированы в законе и не изменятся до 2029 года.

Схема работы самозанятого. Учет доходов, с которых надо заплатить налог, ведется через приложение «Мой налог».

Когда клиент расплатится, самозанятый в приложении заявляет о поступлении как о доходе. Тут же, в приложении, формируется ссылка на чек — его надо передать клиенту.

Передать чек можно такими способами:

Самозанятый сам решает, какой чек выдать: электронный или бумажный. Клиент не вправе требовать бумажный чек, если уже получил электронный.

Стоит ли оформлять самозанятость

Без статуса самозанятого, как и без любого другого официального статуса типа ИП, человек продолжает работать нелегально и не платить налоги. Если когда-нибудь об этом узнает налоговая — доначислит неуплаченные за 3 года налоги, взыщет штраф и пени.

Кому выгодно оформить. Раньше у мелких предпринимателей был выбор только между ИП и ООО. Оба варианта были не из самых простых: нужно было общаться с налоговой, подавать декларацию, а в случае ООО — еще и составлять бухгалтерскую отчетность.

НПД — быстрый способ заявить о своих доходах государству и работать легально. Заявление о постановке на учет подается через интернет, идти в налоговую не нужно, госпошлины нет. Подробнее об этом расскажу ниже.

Но бывают ситуации, когда все-таки лучше зарегистрироваться в качестве ИП.

Как выйти из тени

ИП и самозанятость

Отличия. Главное отличие в том, что самозанятым работать проще: легче зарегистрироваться, ниже налоги, нет налоговой отчетности, не нужны кассы, можно не платить соцвзносы.

Разница между ИП и самозанятым

| ИП на УСН | Самозанятый без статуса ИП | |

|---|---|---|

| Регистрация | Лично с госпошлиной 800 Р или через интернет бесплатно. Срок регистрации — 3 рабочих дня | Бесплатно. Срок регистрации — 6 дней |

| Лимит годового дохода | 150 млн рублей | 2,4 млн рублей |

| Сотрудники | До 100 человек | Нельзя нанимать |

| Налоговая ставка | 6% | 4% — доходы от физлиц, 6% — доходы от юрлиц и ИП |

| Страховые взносы | Обязательны на ОПС и ОМС. В 2020 году — 40 874 Р + 1% от доходов, превышающих 300 000 Р в год | По желанию |

| Работа по найму | Можно | Можно |

| Онлайн-касса | Обязательна, если есть покупатели-физлица и деятельность не позволяет работать без кассы | Не нужна |

| Налоговый учет | Надо заполнять книгу учета доходов и расходов, раз в год сдавать декларацию | Нет |

| Налоговые вычеты | При УСН ежегодный вычет на сумму взносов на ОПС и ОМС | Один вычет 10 000 Р до достижения лимита |

Что лучше выбрать. Если вы работаете на себя, не собираетесь нанимать сотрудников, ваш доход не превышает 2,4 млн в год и вас мало заботит будущая пенсия, для вас идеальна самозанятость. А если хотите масштабировать бизнес, надо оформлять ИП.

Как стать самозанятым в России

Чтобы стать самозанятым, нужно встать на налоговый учет как плательщик НПД. Это бесплатно — госпошлины нет.

Идти в налоговую не нужно: заявление подается через интернет. Есть 3 способа это сделать:

Проще всего зарегистрироваться через приложение «Мой налог» — об этом мы уже писали.

Приложение «Мой налог» для iOS и Android

Как перейти на самозанятость с ИП. Каких-то специальных требований нет — нужно просто зарегистрироваться в качестве самозанятого.

Но самозанятый ИП не может совмещать НПД с другими спецрежимами: упрощенкой (УСН), вмененкой (ЕНВД) и единым сельхозналогом (ЕСХН). Поэтому после регистрации в качестве самозанятого в течение месяца надо отказаться от других спецрежимов в налоговой по месту жительства или ведения деятельности.

Для отказа можно использовать одну из следующих форм:

У любого налогового режима есть свои плюсы и минусы. Расскажу подробно, что вас ждет, если решите стать плательщиком НПД.

Плюсы регистрации в качестве самозанятого

Простая регистрация. Не нужно собирать бумаги, платить пошлину, ехать в налоговую. Для регистрации через приложение «Мой налог» понадобятся только паспортные данные и ваша фотография с телефона.

Если есть личный кабинет налогоплательщика на сайте ФНС, для регистрации достаточно заявления через приложение «Мой налог». Стать самозанятым можно в любой день месяца.

Клиенты банка, с которым сотрудничает ФНС, могут подать заявку сразу в личном кабинете на сайте банка. В этом случае не понадобится даже фото.

Официальный статус. Регистрация в качестве самозанятого делает заработки легальными. Самозанятый «чист» перед государством, работает «в белую», без рисков получить штраф за неуплату налогов. Официальный статус также позволяет защищать свои права в суде, если их нарушили недобросовестные заказчики.

Официальное подтверждение доходов. Регистрация в качестве самозанятого позволяет подтвердить свой заработок, например для получения кредита, ипотеки, оформления визы.

Низкие налоговые ставки. Налог на профессиональный доход — самый недорогой способ работать легально. Ставки в 4 и 6% зафиксированы в законе и не изменятся до 2029 года.

Можно не платить страховые взносы. Страховые взносы на ОПС можно не платить. Это удобно, но, с другой стороны, если их не уплачивать, деятельность самозанятого не войдет в трудовой стаж. А вот бесплатная медицина ему все равно положена, так как часть налога идет на финансирование ОМС.

Самозанятые также могут оформить налоговые вычеты при покупке квартиры и лечении, но только с дохода, который облагается НДФЛ, например с зарплаты или с дохода от продажи квартиры или машины.

Можно работать по найму и быть самозанятым одновременно. С зарплаты будут удерживать НДФЛ 13%, а с дополнительного дохода надо самостоятельно платить НПД. При этом работодатель продолжит уплачивать страховые взносы с зарплаты.

Например, человек работает по найму менеджером, а в свободное время шьет кошельки на заказ. С его зарплаты на основной работе будут отчисляться НДФЛ и страховые взносы. А как самозанятый он будет платить 4 или 6% только с доходов от продажи кошельков.

Деятельность самозанятого может совпадать с работой по трудовому договору. Например, можно по будням работать в кондитерской, а по выходным печь тортики на заказ.

Можно совмещать разные виды деятельности. Самозанятый может одновременно писать текст на сайт, делать для него фотографии, подрабатывать репетитором и вести свой онлайн-курс по верстке лендингов.

Можно быть ИП и самозанятым одновременно. Предприниматель может перейти на НПД и работать без деклараций. Для этого ему надо сняться с учета в качестве налогоплательщика в прежнем режиме: УСН, ЕНВД или ЕСХН. Для предпринимателей без наемного персонала НПД — это возможность пересидеть безденежье без уплаты фиксированных взносов и прекращения статуса ИП.

Можно нанимать работников по гражданско-правовым договорам. Самозанятым нельзя нанимать сотрудников в штат по трудовым договорам. А вот заключать договор подряда или оказания услуг можно. Например, дизайнер сайтов на НПД может обратиться к копирайтеру за текстом, а фотограф — к ретушеру.

Нет отчетности. Самозанятому не надо заполнять декларации, выбирать наиболее выгодный налоговой режим. Все, что от него требуется, — сообщить о профессиональном доходе, сформировать чек в приложении, передать его клиенту и раз в месяц заплатить налог.

А если самозанятый работает через партнеров, например через агрегатор такси или биржу фриланса, чеки могут формироваться даже без его участия.

Повышение доверия клиентов и расширение клиентской базы. Самозанятые могут выдавать клиентам чеки, которые формирует приложение «Мой налог». Это позволяет открыто себя рекламировать и может повысить доверие клиентов к бизнесу.

Юрлицам и ИП проще работать с самозанятыми, чем с физлицами. Компании и ИП обязаны платить за физлиц НДФЛ и соцвзносы. При работе с самозанятыми им ничего платить дополнительно не надо — только за работу.

Минусы и подводные камни

Нельзя нанимать сотрудников по трудовым договорам. Самозанятые могут работать только сами на себя. Если нужны помощники, придется нанимать людей по гражданско-правовому договору или регистрировать ИП.

Трудовой стаж не идет. Если не платить страховые взносы, трудовой стаж не засчитают. Поэтому копить на пенсию придется самостоятельно. Если не набрать нужное количество пенсионных баллов, на пенсию можно будет выйти в 70 лет. При этом пенсия будет минимальной.

Ограничения на доход. Если доход от самозанятости больше 2,4 млн рублей в год, с дохода свыше этого лимита надо заплатить НДФЛ 13%.

Самозанятый ИП после превышения лимита в течение 20 дней должен перейти на другой налоговый режим: УСН, ЕНВД или патент. Если он этого не сделает, налоговая автоматически переведет его на ОСН. На УСН можно перейти только с начала следующего года.

Нет соцгарантий и пособий. Самозанятым приходится рассчитывать только на себя: у них нет больничного, отпуска, выплаты по беременности и родам в сравнении с теми, кто работает по трудовому договору.

НПД нельзя совмещать с другими налоговыми режимами. Это важно для ИП: они не могут совмещать НПД с ОСН, УСН или ЕНВД.

Нельзя работать как самозанятый с текущим и прошлым работодателем в течение двух лет после увольнения.

Банки неохотно выдают кредиты. Хоть самозанятые и могут подтвердить свои доходы справками из приложения «Мой налог», а банки обязаны их принимать, они по-прежнему часто отказывают в выдаче кредитов самозанятым или дают их на менее выгодных условиях. Впрочем, физлиц, работающих «в черную», банки кредитуют еще менее охотно.

Не подходит большинству иностранцев. Помимо россиян, на НПД могут работать только граждане Армении, Беларуси, Казахстана или Киргизии.

Больше хлопот, чем у физлица. Чек необходимо сформировать и передать клиенту не позднее 9 числа следующего месяца.

Запомнить

Я предпочитаю быть честным до тех пор пока государство со мной честное. Я не вижу никакой правдивости, прозрачности и чести со стороны государства поэтому считаю, что таким людям стоит дальше работать в черную. Ибо нехер кормить арраву чиновников и взяточников, наивно полагать что эти налоги пойдут на развитие малого бизнеса, образования или беднякам

Дмитрий, Абсолютно согласен! наше государство обдирая население до нитки не дает взамен вообще ни чего. Почему тогда я должен что-то такому государству!

Дмитрий, полностью поддерживаю

Дмитрий, согласен, по возможности так и делаем!

Дмитрий, когда пришпилят, будешь распятым с креста орать в массы про честность 🙂

Вобщем понятно: плюсы есть только для тех, кто уже сидел на ИП и хотел соскочить с уплаты соцстраха.

А тем, кто привык работать вчёрную, никакого смысла регистрироваться нет, только лишний раз засветиться на радарах.

Сергей, очень интересна прям статистика сколько ИП скинуло с себя эти бессмысленные и беспощадные поборы в виде доп налогов, стыдливо именуемых соц взносами

Сергей, да и то не все ип могут соскочить)

Vladimir, речь о будущих доходах.

«Разница между ИП и самозанятым»

статье постоянно причудливо переплетаются противоречащие друг другу вещи. Перепутано теплое с мягким. Впрочем эта путаница много где встречается до сих пор.Как можно противопоставлять ИП и самозанятого?

НПД это налоговый режим (НПД

УСН), а не правовая форма (ИП, ООО). Причем в статье про это даже есть

НПД надо не с ИП сравнивать, а с УСН, ОСН и тп

Иван, многие действительно забывают про возможность ИП применять НПД. В статье о такой возможности, кстати, написано, но общий ритм противопоставления ИП и самозанятого сбивает с толку. На мой взгляд, необходимо осветить проблему с трёх ракурсов: ИП на УСН, ИП на НПД, ФЛ без статуса ИП на НПД. Полагаю ИП на НПД незаслуженно пропускается, но у ИП на НПД есть свои плюсы (нет кассы, нет обязательных страховых взносов, можно открывать расчётные счета, можно судиться в арбитражных судах и пр.).

Сдаю квартиру как самозанятый. Подтолкнули к этому соседи, которые в домовом чате написали (не мне), что не любят квартиросъемщиков и если они будут себя неподобающе вести быстренько сообщат в налоговую. В своих квартиросъёмщиках уверена, но решила подстраховаться.

Roman, каждый платит свои налоги. Т.е. Ваш дизайнер платит с суммы, которая ему направлена (например, 4%, если он ФЛ-самозанятый и деньги пришли от ФЛ-самозанятого или 13% если он ФЛ без статуса ИП и не применяет НПД)

Roman, Если вдруг еще не разобрался(спустя год), то все очень просто. Заключаешь договор на оказание услуг с кем либо. Если ты дизайнер, то с заказчиком, если владелец сайта, то с дизайнером. В договоре прописываешь конкретную работу и соответственно оплату. Вот и все. С этой суммы и будет идти налог

Михаил, спасибо. Но я уже давно на ИП с патентом перешел. Но идея понятна.

Анна, расходы не принимаются в расчёт. Потратили расходники на 999 руб., получили за работу 1000 руб. = налог рассчитывается с 1000 руб., а не с 1 руб.

Roman, настоящий грабёж.

Олег, да, 4% это настоящий грабеж, конечно

Никита, это чревато будущим вымогательством. Плати больше или мы на тебя пожалуемся в налоговую. Ситуации бывают разные 😊

Александр, ну во первых я сделал оговорку- «если такой вариант возможен», потому, что у всех подъезды разные, как и соседи. А во вторых к любому человеку можно подход найти, если очень захотеть. А в третьих, если начнут вымогать, то станете самозанятым, 3 минуты через сбер например или самостоятельно через сайт, стать самозанятым не долго.

С одной стороны заманчиво, а с другой.

Предположим, что гражданин одной из перечисленных стран (Белоруссия, Казахстан, Армения и Киргизия) будет оформлен как самозанятый. Получается, что человек будет платить налоги в бюджет России. Значит ли это, что статус самозанятого даст ему право на легальный нахождение в Россию «по работе»?