Что значит резидент и нерезидент казахстан

Разъяснения Комитета государственных доходов МФ РК к некоторым статьям Налогового кодекса РК. Комментарий к статье 189

Разъяснения Комитета государственных доходов МФ РК к некоторым статьям Налогового кодекса РК

Статья 189. Резиденты

1. Резидентами Республики Казахстан в целях настоящего Кодекса признаются физические лица, постоянно пребывающие в Республике Казахстан или непостоянно пребывающие в Республике Казахстан, но центр жизненных интересов которых находится в Республике Казахстан.

2. Физическое лицо признается постоянно пребывающим в Республике Казахстан для текущего налогового периода, если оно находится в Республике Казахстан не менее ста восьмидесяти трех календарных дней (включая дни приезда и отъезда) в любом последовательном двенадцатимесячном периоде, оканчивающемся в текущем налоговом периоде.

3. Центр жизненных интересов физического лица рассматривается как находящийся в Республике Казахстан при одновременном выполнении следующих условий:

1) физическое лицо имеет гражданство Республики Казахстан или разрешение на проживание в Республике Казахстан (вид на жительство);

2) семья и (или) близкие родственники физического лица проживают в Республике Казахстан;

3) наличие в Республике Казахстан недвижимого имущества, принадлежащего на праве собственности или на иных основаниях физическому лицу и (или) членам его семьи, доступного в любое время для его проживания и (или) для проживания членов его семьи.

Комментарий к статье 189 Налогового кодекса

1. Положения статьи 189 Налогового кодекса устанавливают критерии определения резидентства физических лиц.

Для физических лиц законодатель устанавливает два основных критерия определения резидентства:

— постоянное пребывание в Республике Казахстан в любом последовательном двенадцатимесячном периоде, оканчивающемся в текущем налоговом периоде;

— наличие центра жизненных интересов в Республике Казахстан.

При этом физическое лицо признается постоянно пребывающим в Республике Казахстан для текущего налогового периода, если оно находится в Республике Казахстан не менее ста восьмидесяти трех календарных дней (включая дни приезда и отъезда) в любом последовательном двенадцатимесячном периоде, оканчивающемся в текущем налоговом периоде.

Гражданин Германии постоянно проживает в Казахстане с 1 декабря 2012 года по 31 октября 2013 года. Является ли он резидентом Республики Казахстан для налоговых периодов 2012-2013г.г.?

Ответ : Согласно пункту 1 статьи 4 Конвенции между Республикой Казахстан и Федеративной Республикой Германии термин «резидент Договаривающегося Государства» означает любое лицо, которое по законодательству этого Государства подлежит в нем налогообложению по причине своего местожительства, резидентства, места управления, места учреждения или любого другого критерия аналогичного характера. Гражданин Германии в соответствии со статьей 189 Налогового кодекса является постоянно пребывающим, так как пребывает в Республике Казахстан более 183 дней в период с 1 декабря 2012 года по 3 октября 2013 года. Однако он признается резидентом Республики Казахстан только для налогового периода 2013 года, при этом в 2012 году гражданин Германии являлся нерезидентом в Республике Казахстан.

Физическое лицо-резидент России с 1 февраля 2012 года по 20 июня 2013 года работает на территории Республики Казахстан. В период с 21 июля по 20 августа 2013 года он был командирован в Россию. С 21 августа по 31 декабря 2013 года он работал в Казахстане. Является ли физическое лицо в период с 1 февраля 2012 года по 31 декабря 2013 года резидентом Республики Казахстан?

Ответ : Данное физическое лицо пребывает в Республике Казахстан более 183 дней в двенадцатимесячном периоде с 1 февраля 2012 года до 1 февраля 2013 года, соответственно, приобретает статус резидента Республики Казахстан на основании постоянного пребывания за указанный период. При этом является резидентом Республики Казахстан для налоговых периодов 2012-2013г.г., так как превышение 183 дней пребывания в Республике Казахстан произошло в 2012г.

Если физическое лицо не является постоянно пребывающим в Казахстане, однако имеет центр жизненных интересов в Казахстане, то он также признается резидентом Республики Казахстан. Центр жизненных интересов физического лица рассматривается как находящийся в Республике Казахстан при одновременном выполнении следующих условий:

1) физическое лицо имеет гражданство Республики Казахстан или разрешение на проживание в Республике Казахстан (вид на жительство). При этом гражданство физического лица подтверждается наличием паспорта гражданина Республики Казахстан, а вид на жительство наличием разрешения на проживание в Республике Казахстан;

2) семья и (или) близкие родственники физического лица проживают в Республике Казахстан. Для определения круга лиц, входящих в состав семьи и близких родственников физического лица, необходимо учитывать положения Кодекса Республики Казахстан «О браке (супружестве) и семье». Так согласно положениям Кодекса Республики Казахстан «О браке (супружестве) и семье» признаются:

3) наличие в Республике Казахстан недвижимого имущества, принадлежащего физическому лицу и (или) членам его семьи на праве собственности или на иных основаниях.

Вместе с тем необходимо обратить внимание на то, что понятие «место жительства» включает место жительства любого вида, основанное на любых правоотношениях (арендованные или принадлежащие на праве собственности дом, квартира, комната). При этом существенное значение имеет постоянный характер места жительства, то есть физическое лицо должно использовать это жилище для постоянного проживания, а не для целей временного пребывания, например во время туристической поездки, деловой поездки, обучения в учебном заведении и т. д.

Граждан России вместе с супругой приехал в Казахстан по трудовому договору. Семья не имеет на праве собственности квартиру, поэтому арендует жилье в г. Астана. Через 5 месяцев он получил вид на жительство в Казахстане. Его несовершеннолетние дети проживают в г. Москве у близких родственников. Является ли данное лицо резидентом Казахстана?

Понятие резидента по казахстанскому законодательству

Признак резиденства определяет виды и размеры налогов, уплачиваемых при осуществлении деятельности в Республике Казахстан. По соответствию определенным признакам юридические и физические лица признаются либо резидентами, либо нерезидентами.

В соответствии с пунктом 1 статьи 189 Налогового кодекса Республики Казахстан резидентами признаются физические лица:

Постоянно пребывающие физические лица

Физическое лицо считается постоянно пребывающим в Республике Казахстан для текущего налогового периода:

(пункт 2 статьи 189 Налогового кодекса).

Центр жизненных интересов физического лица

В соответствии с пунктом 3 статьи 189 Налогового кодекса центр жизненных интересов физического лица рассматривается как находящийся в Республике Казахстан при одновременном выполнении следующих условий:

Признание резидентом, независимо от проживания в Республике Казахстан и других критериев

Резидентами независимо от времени их проживания в Республике Казахстан и любых других указанных выше критериев признаются физические лица, являющиеся гражданами Республики Казахстан, а также подавшие заявление о приеме в гражданство Республики Казахстан или о разрешении постоянного проживания в Республике Казахстан без приема в гражданство Республики Казахстан:

(пункт 4 статьи 189 Налогового кодекса).

Всегда ли гражданин Республики Казахстан является резидентом?

Наличие гражданства Республики Казахстан не всегда означает, что гражданин является резидентом. Если гражданин постоянно не проживает в Казахстане и здесь не находится центр его жизненных интересов, то такой гражданин признается нерезидентом.

Признаки резидентства юридических лиц

Резидентами Республики Казахстан в целях налогообложения в соответствии с пунктом 5 статьи 189 Налогового кодекса Республики Казахстан признаются юридические лица, созданные в соответствии с законодательством Республики Казахстан, и (или) иные юридические лица, место эффективного управления (место нахождения фактического органа управления) которых находится в Республике Казахстан.

Местом эффективного управления (местом нахождения фактического органа управления) признается место проведения собрания фактического органа (совета директоров или аналогичного органа), на котором осуществляются основное управление и (или) контроль, а также принимаются стратегические коммерческие решения, необходимые для проведения предпринимательской деятельности юридического лица.

Что представляет собой резидентство Казахстана

Резидентство Казахстана или его отсутствие определяет ваши отношения с налоговым законодательством Республики.

Любое физическое или юридическое лицо, находящееся на территории государства, рассматривается им с позиции резидентства

Для самого оцениваемого объекта важно решить, к какой категории он относится. Исходя из этого, будут определены размеры и виды налогов, которые следует платить в том случае, если на территории страны осуществляется какая-либо деятельность.

Понятие резидент в международном аспекте

В международном праве понятие всегда применяется к финансовым и налоговым правоотношениям лиц и государств, в которых они зарегистрированы.

В большинстве стран мира под призмой резидентства рассматривается любой человек или организация. Но есть отдельные страны, где под понятие подходят только иностранные граждане и предприятия.

Если взять за пример Российскую Федерацию, в ней резидентами считаются все, кто живёт в стране не менее года. Это могут быть как её граждане, так и иностранцы. В то же время некоторые граждане России, более года проживающие за её пределами, не являются резидентами в РФ.

Что касается юридических лиц, если они созданы в соответствии с Российским Законодательством, то также считаются резидентами России. Филиалы таких предприятий, располагающиеся за рубежом, также являются резидентами РФ.

Есть ещё одно активно используемое понятие – налоговый резидент. В большинстве стран оно применимо к физическим лицам, которые в течение 12 месяцев подряд более 183 дней находились на территории государства, а также к юридическим лицам, принадлежащим налоговой системе страны.

Военные, проходящие службу за границей, а также представители органов власти, командированные за пределы страны, являются исключением и остаются резидентами вне зависимости от количества времени, которое пребывают за пределами своего государства.

Казахстанское резидентство для физических лиц

Для Казахстана понятие резидент, так же как и налоговый резидент идентично пониманию термина в РФ и большинстве других стран мира. Оно определяется для физических лиц в Налоговом Кодексе РК Пункте №1 Статьи 189.

Согласно этому документу, резидентом будет признано следующее физическое лицо:

Если углубиться в вопрос, постоянное пребывание имеет отношение к текущему налоговому периоду.

Гражданин будет рассматриваться как резидент страны, если в течение года или, если быть точнее, 12 неразрывных месяцев не менее 183 дней находился на территории РК. Дни приезда и отъезда также засчитываются. Об этом говорится в Пункте 2 Налогового Кодекса Республики в статье 189.

Так выглядит ИИН Казахстана для нерезидентов

Что понимается под центром жизненных интересов

В Налоговом Кодексе государства в Пункте 3 Статьи 189 расшифровывается понятие «центр жизненных интересов». Таковым считается:

При наличии перечисленных признаков, физическое лицо может считаться резидентом РК.

Когда гражданин считается налоговым резидентом республики Казахстан вне зависимости от места проживания

Некоторые категории граждан, даже длительное время находящиеся за пределами Казахстана, по закону государства остаются его резидентами. Это:

Всё перечисленное указывается в Пункте 4 Статьи 189 НК РК.

Исходя из сказанного, можно сделать вывод, что не каждый гражданин Казахстана является резидентом своей страны. Он таковым не будет считаться, если длительное время находится за границей и не имеет на Родине центра жизненных интересов.

Юридические лица – резиденты Казахстана

О том, какие юридические лица считаются резидентами РК, говорится в пункте 5 Статьи 189 Налогового Кодекса. Это юридические лица, которые стали таковыми в соответствии с законодательством РК или юридические лица, место эффективного управления которых располагается на территории Казахстана.

Физические и Юридические лица являющиеся нерезидентами РК

Под местом эффективного управления подразумевается место, где компания проводит свои совещания и где собирается её совет директоров.

Это означает, что, где бы ни находились объекты определённой организации, в Турции, Германии, Великобритании и т. п., если стратегические решения, связанные с её развитием, управлением и контролем деятельности принимаются на территории Казахстана, предприятие рассматривается как его резидент.

Зачем нужно подтверждать резидентство

Документ, подтверждающий резидентство, необходим для того, чтобы избежать двойного налогообложения.

Если вы, к примеру, гражданин России, но совершаете свою трудовую деятельность в Казахстане и не имеете сертификата резидентства, вам придётся платить налоги в обоих государствах. В России, так как получаете доходы и числитесь её гражданином, в РК – так как работаете на её территории и получаете вознаграждение за свои труды.

Чтобы избежать двойного налогообложения, нужна справка о резидентстве для подтверждения того, что вы зарегистрированы как налогоплательщик и платите налоги в РК.

Отметим, что справка будет иметь силу только в тех случаях, когда между государствами заключены конвенции о двойном налогообложении. Между Россией и Казахстаном такое соглашение действует. Россиянам, получающим в РК доходы и имеющим на территории страны имущество, нужно получить справку о резидентстве.

Где получить справку о резидентстве Казахстана

Чтобы стать официальным налогоплательщиком государства, нужно обратиться в его налоговые органы с заявлением.

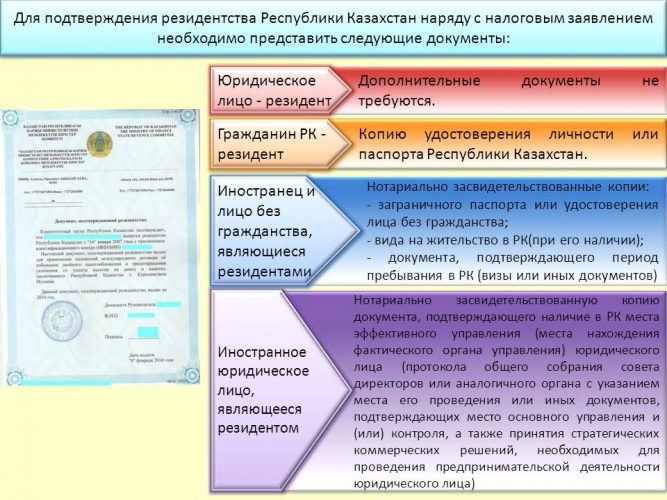

Список документов для подтверждения резидентства РК

Подавать его следует не в орган местности, в которой вы проживаете и соответственно зарегистрированы, а в вышестоящую организацию. Так, если вы живёте и трудитесь в Алма-Ате вам нужно прийти с заявлением в Центр по оказанию государственных услуг ДГД казахской столицы.

Помимо заявления, требуется предоставить в налоговый орган дополнительные документы.

К примеру, иностранные юридические лица должны предоставить официальные бумаги, в которых будет подтверждено, что место эффективного управления на самом деле располагается на территории РК.

Подтвердить этот факт могут протоколы общих собраний совета директоров и аналогичные документы.

Налоговый орган рассматривает заявление в течение 10 календарных дней и выносит решение.

Об оформлении и получении гражданства Казахстана можете узнать подробно из статьи на нашем сайте.

Документы, подтверждающие резидентство

По истечении установленного срока, налоговая служба при положительном решении вопроса выдаёт заявителю бумагу, подтверждающую то, что он является резидентом страны. Это также может быть электронный документ, который размещается на интернет-ресурсе уполномоченных органов.

Свидетельство, подтверждающее наличие резидентства, может быть составлено по форме уполномоченного органа, либо в соответствии с требованиями компетентных органов иностранных государств.Иногда принимается решение об отказе обратившимся гражданам. Основанием для него всегда служит несоответствие условиям, перечисленным в 217 Статье Налогового Кодекса РК.

Если физическое или юридическое лицо утратило выданный налоговыми органами документ, при повторном обращении в течение 10 дней выдаётся его дубликат.

Требуется ли апостиль

По состоянию на 2021 год и налоговые службы Республики Казахстан, и налоговики Российской Федерации требуют наличие апостиля на справках, подтверждающих резидентство. До 2013 года обе стороны без вопросов принимали от физических и юридических лиц справки без апостиля.

На данный момент нужно предоставлять только апостилированную справку. В противном случае её не будут брать во внимание.

Для того чтобы проставить на документе апостиль в Казахстане, нужно обращаться в Алма-Ате в ДГД Центр по оказанию населению государственных услуг. Для получения апостиля, помимо документа о резидентстве, нужно предоставить:

За проставление апостиля в уполномоченных органах также потребуется оплатить государственную пошлину.

Процедура получения подтверждения резидентства довольно сложная, однако, её стоит пройти, чтобы не платить налоги дважды.Статус налогового резидента

Определить статус налогового резидентства необходимо для корректного начисления и удержания налога на доходы (НДФЛ). Ставка НДФЛ для налогового резидента — это 13% (из этого правила есть исключения, подробнее см. п. 2 ст. 224 НК РФ). Нерезиденты уплачивают налог в размере 30% (п. 3 ст. 224 НК РФ). При этом у нерезидентов нет права на налоговые вычеты по НДФЛ.

Более подробно о налогах для нерезидентов узнайте из материалов:

Законодательство и контролирующие органы установили временные рамки для получения резидентства. Так, минимально необходимый период для утверждения в статусе налогового резидента — это 183 (не менее) календарных дней в течение 12 месяцев подряд нахождения на территории РФ (п. 2 ст. 207 НК РФ). День въезда и день выезда учитываются (письма ФНС России от 24.04.2015 № ОА-3-17/1702@, Минфина России от 15.02.2017 № 03-04-05/8334).

ПРИМЕР расчета времени пребывания в России от «КонсультантПлюс»: 20 марта 2020 года организация выплатила работнику И. И. Иванову доход (премию к юбилею). Для исчисления налога она определяет налоговый статус работника. 12 месяцев, предшествующих этой дате, это период с 20 марта 2019 года по 19 марта 2020 года (включительно). В это время И. И. Иванов находился на территории РФ в следующие дни. См. пример в «КонсультантПлюс». Пробный доступ к К+ предоставляется бесплатно.

Отъезд на короткий срок (до полугода) для обучения или лечения для налогового резидента — это не повод для разрыва периода исчисления резидентства. Кроме того, военнослужащие и работники органов государственной власти и местного самоуправления признаются резидентами РФ независимо от времени, проведенного в России.

Может ли гражданин РФ утратить статус резидента, проведя в России период менее установленного срока? ФНС России считает, что если физлицо находится в России менее 183 дней, то для такого налогового резидента — это не критично по аналогичной причине, и не приводит к автоматической утрате статуса налогового резидента РФ, если иное определено международным соглашением (письмо ФНС РФ от 29.10.2015 № ОА-3-17/4072@). Например, международным договором РФ об избежании двойного налогообложения, в том числе с Республикой Кипр, может быть предусмотрено, что при наличии в РФ постоянного места жительства, личных или рабочих интересов (наличие семьи, работы, бизнеса) статус налогового резидента сохраняется.

ВНИМАНИЕ! По новым правилам, физлица, которые в период с 1 января по 31 декабря 2020 года находились на территории РФ от 90 до 182 дней включительно, получили возможность считаться налоговыми резидентами РФ. Подробности см. здесь.

Подтверждение статуса налогового резидента РФ

Подтвердить статус резидента РФ сотрудник может, представив документ, выданный ИФНС по форме из приказа ФНС от 07.11.2017 № ММВ-7-17/837@. Этот документ подтверждает статус за календарный год.

На сайте ФНС сейчас работает специальный сервис для подтверждения статуса.

Кроме этого, подтвердить пребывание в РФ можно отметками пограничных служб в паспорте (письмо Минфина от 18.05.2018 № 03-04-05/33747). Если паспорта нет, подойдут и другие документы, такие как (письма Минфина от 13.01.2015 № 03-04-05/69536, ФНС России от 19.09.2016 № ОА-3-17/4272@, от 30.12.2015 № ЗН-3-17/5083):

Имейте в виду, что, по разъяснениям Минфина России, факт наличия миграционной карты с отметками о въезде в Россию налогового резидента — это еще не подтверждение фактического нахождения лица в РФ после даты въезда (письмо Минфина РФ от 29.12.2010 № 03-04-06/6-324).

Образец письма на статус резидента в налоговую

В некоторых обстоятельствах подтвердить резидентность может потребоваться и налогоплательщику-организации. Обращаться по такому поводу следует в ИФНС, в которой она стоит на учете. Заявление для налогового резидента — это способ получить нужный документ, который затем будет представлен в иностранное государство, для избежания двойного налогообложения.

Налоговики не установили обязательной формы для заявления. Есть лишь рекомендации, какую информацию следует приводить в таком обращении, а именно:

Для пользователей нашего сайта мы подготовили пример составления, скачать его можно по ссылке ниже:

Помимо самого заявления следует представлять и в налоговую инспекцию еще и пакет документов, которые могли бы подтвердить, что доходы получены за рубежом РФ. Для налогового резидента – это следующий список:

Если документы составлены на иностранном языке, нужен их перевод без заверки нотариусом.

Итоги

Итак, кто такой резидент и нерезидент РФ? Налоговый резидент. Статусом налогового агента физическое лицо, которое в соответствии с законодательством РФ имеет право на пониженную ставку НДФЛ (13%). Чтобы получить статус налогового резидента РФ, необходимо провести в стране большую часть времени в течение года и подтвердить это соответствующими документами.

Резидент и нерезидент: кто это такие и чем они различаются?

Чтобы обладать статусом резидента РФ, по валютному законодательству достаточно быть российским гражданином или иностранцем с видом на жительство в РФ, а по налоговому — находиться в России больше 183 дней в течение следующих подряд 12 месяцев

Михаил Кратов

Читатель Олег спрашивает: «Я работаю удаленно в российской компании. Осенью и зимой живу за границей. Я слышал, что тот, кто долго живет в другой стране, становится нерезидентом России. Помогите разобраться: кто такой резидент и нерезидент и чем они различаются?»

В налоговом и валютном законодательстве термины «резидент» и «нерезидент» имеют разные значения

Разделение на резидентов и нерезидентов есть в валютном и налоговом законодательстве.

В налоговом законодательстве. Любой гражданин РФ или иностранец становится налоговым резидентом РФ, если он находится в России больше 183 дней в течение следующих подряд 12 месяцев. День въезда и выезда в РФ включаются в этот срок.

В срок пребывания входят поездки за границу не более чем на 6 месяцев для лечения, обучения или отдыха. Цель выезда за границу необходимо подтвердить документально, иначе этот срок не будет включен в 183 дня непрерывного пребывания в РФ. Для подтверждения подойдет договор с медицинской организацией, турфирмой, вузом, учебная виза, копия паспорта с отметкой пограничников о пересечении границы.

Если вы осенью и зимой живете за границей, чтобы остаться налоговым резидентом РФ, вы должны провести на родине не меньше 183 дней — это постоянное пребывание примерно с марта по август.

Если вы отдыхаете, лечитесь или учитесь за границей не более 6 месяцев и можете это подтвердить документами, фактически на территории РФ вам надо находиться хотя бы один день в году.

В валютном законодательстве. Валютными резидентами считаются граждане РФ и иностранцы, у которых есть российский вид на жительство. При этом неважно, сколько времени вы в реальности проводите в России. Даже если вы не приезжали несколько лет, по валютному законодательству вы остаетесь резидентом, пока сохраняете гражданство. Все остальные считаются нерезидентами.

Налоговые нерезиденты платят НДФЛ по другой ставке

Если вы будете работать за границей и не приедете в Россию на 183 дня, ваш работодатель будет должен платить за вас уже не 13%, а 30% НДФЛ.

Валютные резиденты должны отчитываться об открытии счетов за границей

По валютному законодательству права и обязанности резидентов и нерезидентов различаются.

Резиденты должны уведомить налоговую об открытии счета за границей и отчитываться о движении средств по этому счету. Еще им запрещено использовать иностранные электронные кошельки, которые не привязаны к банковскому счету.

Нерезиденты освобождены от этих обязанностей — им не надо уведомлять об открытии счета и движении средств по зарубежным счетам. Но при этом у них есть ограничения: в России они могут открыть счет только в специальных уполномоченных банках.

И резиденты, и нерезиденты на территории РФ проходят валютный контроль одинаково: они должны предоставить документы в банк по валютным операциям свыше 200 000 ₽. Неважно, оплата прошла в рублях или валюте. Любой банк по требованию Центробанка следит за законностью таких сделок и проверяет платежи.

Если вы гражданин России, то даже при условии, что большую часть года вы проводите за границей, вы остаетесь валютным резидентом. Это значит, что вам надо отчитаться в налоговой об открытии счетов за границей и любым операциям по ним.

Расчетный счет в Тинькофф

Бесплатно откроем расчетный счет для ИП или ООО:

Сейчас читают

Какая сделка является крупной для ООО?

Крупная сделка — нетипичная для этого бизнеса сделка на сумму больше 25% балансовой стоимости компании.

Что означают сальдо в выписке по расчетам с бюджетом?

Положительное сальдо означает переплату по налогам и сборам, а отрицательное — задолженность.

Что делать, если сотрудник постоянно опаздывает на работу?

Можно применить дисциплинарное взыскание: сделать замечание, объявить выговор или уволить. А еще можно не платить премию, если это указано в положении о премировании

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания