Что значит потенциальная доходность

Потенциальная доходность акций

Под термином «потенциальная доходность акций» принято подразумевать уровень прибыли, на получение которого в будущем может рассчитывать инвестор.

Наличие в описываемом словосочетании слова «потенциальная» свидетельствует о том, что инвестор может получить предполагаемую доходность, а может и не получить ее.

Вычислить потенциальную доходность акций при помощи математических методов довольно просто. Для этого необходимо просто вычесть из предполагаемой стоимости ценных бумаг в будущем ее текущую цену.

Основная проблема заключается в том, что узнать стоимость выбранных ценных бумаг в будущем довольно проблематично. Чтобы с необходимым уровнем точности справиться с этой задачей, вам потребуются фундаментальные знания экономической теории, а также хорошо разбираться в современном рынке акций/облигаций.

Потенциальная доходность акций. Особенности вычисления

Чтобы процесс выявления потенциальной доходности акций не был похож на гадание на кофейной гуще, вам придется не только получить необходимые знания в области экономической теории, но и тщательно ознакомиться с доступной отчетностью компаний, чьи акции вы планируете приобрести.

Следует отметить тот факт, что определение потенциального доходности акций является довольно сложным и трудоемким процессом. Справиться с этой задачей на высоком профессиональном уровне в состоянии лишь опытные управляющие. Для выполнения анализа эти управляющие обычно применяют специализированные инструменты, а также особое программное обеспечение.

После выполнения всех необходимых аналитических действий, профессиональные управляющие создают список компаний, снабженных значениями потенциальной доходности их акций.

Применение потенциальной доходности акций при формировании собственного портфеля

Список предприятий, снабженных значениями потенциальной доходности их ценных бумаг, является довольно полезным инструментом, который позволяет сформировать максимально сбалансированный портфель акций/облигаций.

Большая часть профессиональных управляющих предлагает собственным клиентам заполнить особые инвестиционные декларации, в которых содержаться их пожелания относительно доходности и рискованности ценных бумаг. В этой декларации обязательно должна быть указана максимально возможная рискованность акций/облигаций, а также минимальный уровень потенциальной доходности.

Существует три основные методики, которые применяются при формировании портфеля акций/облигаций, а именно:

Вывод

Вывод

К капиталовложениям в акции/облигации необходимо относиться так же серьезно, как и к открытию депозитов. По этой причине без выявления потенциальной доходности выбранных акций/облигаций не следует принимать решение об их приобретении.

Некоторые новички стараются предсказать потенциальную доходность акций/облигаций на основании информации о прибыли, которую они приносили в прошлом. Подобная стратегия является неверной. Если акции/облигации приносили высокий доход в прошлом, это не значит, что они будут приносить высокую прибыль в будущем.

Надеюсь, этот материал помог вам разобраться в том, что такое потенциальная доходность акций, а также, в чем заключаются особенности этого термина.

Как посчитать реальную доходность облигации: инструкция

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Система управления капиталом: определение потенциальной доходности от владения активом

3.1. Термин потенциальная доходность, хит-парад

Потенциальная доходность – это прогнозируемая доходность от владения активом. Вычисляется с помощью прогноза будущей цены актива и дохода, возможного к получению за период владения активом. Соотносится с ценой актива в настоящем времени и взвешивается на срок прогноза.

Размер потенциальной доходности характеризует скорость прироста вложенных в актив средств во времени.

Хит-парад – это список активов, отранжированных по группам риска и упорядоченных по убыванию размера потенциальной доходности. Чтобы построить хит-парад, необходимо посчитать потенциальную доходность на одинаковый срок по всем активам.

3.2. Актив – облигации

Для определения будущей цены облигации необходимо спрогнозировать, какой будет доходность облигации к погашению на дату прогноза, если на дату прогноза облигация еще не будет погашена. Далее при известной структуре выплат и доходности облигации к погашению несложно вычислить цену облигации на дату прогноза. При известных предстоящих выплатах за период прогноза, зная текущую цену облигации, несложно посчитать потенциальную доходность от владения облигацией.

Таким образом, ключевым моментом при построении хит-парада по облигациям является точный прогноз вектора процентных ставок по экономике в целом и по конкретному выпуску облигаций в частности. Помимо изменения общего уровня процентных ставок, на доходность конкретного выпуска в будущем влияют следующие факторы:

Для определения вектора уровня процентных ставок в экономике в целом, компания Арсагера использует пять моделей, каждая из которых описывает поведение различных групп экономических агентов в тех или иных экономических условиях. Все эти модели основаны на арбитражном принципе.

Инфляционная модель

Инфляционная модель учитывает поведение внутренних инвесторов. В рамках этой модели уровень процентных ставок в стране сравнивается с уровнем инфляции в этой же стране (прогноз инфляции по России базируется на прогнозах МЭРТ). Основная предпосылка данной модели заключается в том, что инвесторы в разных странах ориентируются на один и тот же уровень реальной доходности (доходность, уменьшенная на уровень инфляции в стране) при осуществлении инвестиций в инструменты с одинаковым уровнем риска. Таким образом, зная, какую реальную доходность ожидают инвесторы в различных странах от инвестиций с определенным уровнем риска, мы, прогнозируя уровень инфляции в России, можем сказать, какой должна быть доходность конкретных инструментов, чтобы инвесторам было интересно вкладывать средства внутри страны, а не за ее пределами.

Модель паритета денежных ставок

Данная модель учитывает поведение глобальных игроков, занимающихся трансграничным инвестированием капитала. Поскольку инвестирование средств на иностранных (по отношению к такому инвестору) рынках предполагает перевод средств в валюту другой страны, то на итоговую доходность влияет ожидаемое изменение валютных курсов. Наличие большого числа инвесторов, занимающихся трансграничными инвестициями, приводит к выравниванию (в мировом масштабе) доходностей инструментов с одинаковым уровнем риска.

Таким образом, имея прогноз по будущему обменному курсу валют и зная уровень процентных ставок в одной из этих стран, мы можем сказать, какой уровень процентных ставок ожидают увидеть инвесторы во второй стране.

Пример. Предположим, что текущий курс рубля к доллару США составляет 50 руб. за доллар. Курс, ожидаемый через год, – 55 руб. за доллар. Если текущая доходность инструментов с определенным уровнем риска в США составляет 10% годовых, то ожидаемая инвесторами доходность российских инструментов с таким же уровнем риска через год составляет 21% годовых (чтобы компенсировать ожидаемое снижение курса рубля).

Кредитно-депозитная модель

Кредитно-депозитная модель состоит из трех подмоделей. Эти модели учитывают поведение различных групп внутренних инвесторов.

1. Заемщиков (юридических лиц), которые выбирают способ привлечения средств для развития предприятия.

Предприятие выбирает либо привлечь средства путем размещения облигационного выпуска, либо взять кредит в банке. Более «дешевый» способ будет более востребованным и со временем ставки (с учетом всех затрат) на обоих рынках – облигационном и кредитном – выравняются.

2. Банков, выбирающих способ размещения средств, который принесет им большую доходность.

Размещая средства, банки выбирают между выдачей кредита предприятию и приобретением корпоративных облигаций. Расхождение доходностей на этих рынках неизбежно приведет к перетоку капитала и доходности выравняются. При этом ликвидность для банка кредита и облигации разная, что также учитывается в модели в виде премии за ликвидность.

3. Предприятий и населения, которые пытаются разместить временно свободные средства с наибольшей доходностью.

Размещая временно свободные средства, предприятия и население выбирают между приобретением облигаций и открытием депозита в банке. Как и в предыдущей модели, действия участников, стремящихся максимизировать свою доходность, будут выравнивать доходность на этих рынках.

Описанные выше модели позволяют понять, какими инструментами будет пользоваться каждая из рассмотренных групп для достижения своих целей, и каким образом это повлияет на уровень процентных ставок на различных рынках. Результаты всех описанных выше моделей взвешиваются в зависимости от значимости группы экономических агентов, ориентирующихся на ту или иную модель.

Получив вектор процентных ставок, мы можем сказать, под какую доходность инвесторы через год будут готовы купить любой из обращающихся сейчас на рынке облигационных выпусков. Далее дисконтируя купонные платежи и выплаты тела облигаций по ставке, которую будут требовать инвесторы через год от вложений в подобные бумаги, мы рассчитываем будущую стоимость облигаций.

Например, результаты расчетов по моделям говорят о том, что в ближайший год средний уровень требуемой инвесторами доходности увеличится на 0,5% по отношению к текущему уровню. При этом нам необходимо выбрать, какой из двух облигационных выпусков приобретать:

Компания-1 – дюрация 1 год, ставка купона 10%, выплаты производятся раз в квартал;

Компания-5 – дюрация 5 лет, ставка купона 10%, выплаты производятся раз в квартал.

Если в течение пяти лет процентные ставки и, как следствие, требуемая инвесторами доходность будут оставаться на текущих уровнях, то можно покупать любой из двух выпусков облигаций. Доходность обоих вложений будет одинаковой и составит 10% годовых.

В рассматриваемом случае, когда мы ожидаем увеличения уровня процентных ставок на 0,5%, неправильный выбор может существенно снизить эффективность инвестиций.

В случае с выпуском Компании-1, несмотря на то, что требуемая доходность от этих облигаций через год будет составлять 10,5% годовых, в то время как купонные выплаты по этим облигациям составляют 10% годовых, инвестор в результате погашения облигационного выпуска полностью получит его номинальную стоимость. Полученные средства он сможет вложить в облигации компании с таким же кредитным качеством и ликвидностью, но ставка купона по ним уже будет 10,5%. Если у инвестора средства будут инвестированы в облигации Компании-5, погашение которых в тот момент будет только через четыре года, то доходность его вложений на окне в один год будет ниже 10% годовых. Так как если инвестор решит продать облигации Компании-5, то сделать это по номинальной стоимости у него не получится. Поскольку купон составляет 10%, в то время как требуемая доходность от инвестиций в такие облигации поднимается с 10 до 10,5%, то 0,5% доходности будут компенсированы за счет падения стоимости облигации ниже номинала. Так, в случае, если до погашения облигации Компании-5 остается 4 года, то ее стоимость на бирже будет составлять 98,4% от номинальной стоимости, а доходность на годовом окне составит 8,4%. Приведенный пример показывает всю важность правильного прогнозирования уровня процентных ставок при выборе облигаций.

Особенности инвестирования в облигации см. в материале «Как инвестировать в облигации».

3.3. Актив – акции

3.3.1. В рамках управления портфелем акций компания Арсагера придерживается следующих принципов и аксиом, с которыми должен ознакомиться и которые должен осознать клиент.

Акция – это финансовый инструмент с неопределенными, но прогнозируемыми денежными потоками в виде дивидендов и/или изменениями курсовой стоимости.

Доходность широкого рынка акций в долгосрочном периоде превышает доходность долговых инструментов сбережений, в первую очередь, облигаций и депозитов. Наиболее близким значением размера доходности широкого рынка акций является доходность базового индекса рынка акций той или иной страны с учетом дивидендов, полученных по входящим в индекс акциям. Наиболее корректной оценкой данного результата является результат индексного фонда с минимальными транзакционными издержками.

Денежные потоки от владения акцией и ее цена в будущем зависят только от экономики акционерного общества (АО), уровня корпоративного управления и уровня процентной ставки.

Экономика АО – это, в первую очередь, основная деятельность, влияющая на следующие величины: размер чистой прибыли на акцию (EPS), размер собственного капитала на акцию (BV), темп прироста собственного капитала на акцию (ROE).

Корпоративное управление в АО – это принципы взаимодействия органов управления АО с акционерами, исполнение норм и смысла акционерного права, практическое исполнение обязательств перед акционерами и наличие модели управления акционерным капиталом (МУАК).

Процентная ставка – это требуемая инвесторами и ожидаемая ими к получению доходность от владения акцией АО (R). Зависит от общего уровня процентных ставок в экономике, риска ведения бизнеса в стране и от специфики деятельности конкретного АО (отрасль, качество корпоративного управления, ликвидность акций). Прогнозирование показателей, характеризующих состояние экономики АО, базируется исключительно на данных макроэкономического прогноза и с использованием фактических результатов основной деятельности АО. Иные способы (технический анализ, новостная, интуитивная, алгоритмическая, психологическая, инсайдерская торговля и пр.) компанией Арсагера не применяются. Информация (за исключением последствий, связанных с корпоративными процедурами, – оферты, конвертации и т. п.), которая не может быть применена для прогнозирования экономики АО, уровня корпоративного управления и уровня процентной ставки, компанией Арсагера не используется.

Компания Арсагера рассчитывает на рациональное поведение участников фондового рынка и органов управления АО в долгосрочном периоде, в том числе и в оценке требуемой доходности от вложений в акции АО.

Курсовое изменение цены акций может быть следствием действий как самого АО, так и прочих участников торгов.

Компания Арсагера предпринимает действия по исправлению корпоративных нарушений в АО (в том числе и с использованием судебной системы) и оказывает влияние на повышение качества корпоративного управления в АО, акции которых входят в состав портфелей под управлением компании Арсагера.

Передавая средства в управление компании Арсагера, клиент понимает и принимает особенности принципов управления и их следствия.

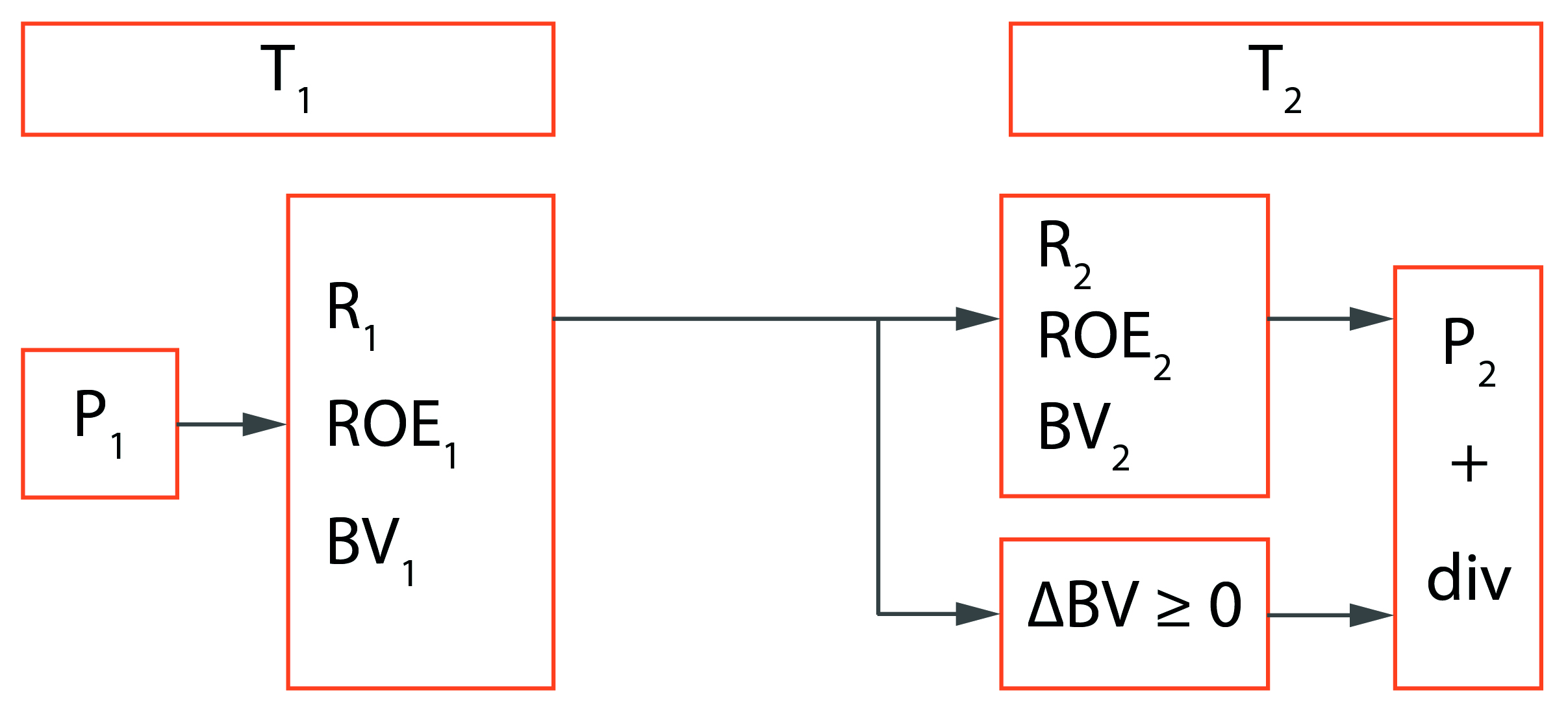

3.3.2. Вычисление будущей цены акций конкретного эмитента

Р1 – стоимость, уплаченная инвестором в момент времени Т1.

Р2 + div – стоимость, получаемая инвестором в момент времени Т2, при этом div ≥ 0.

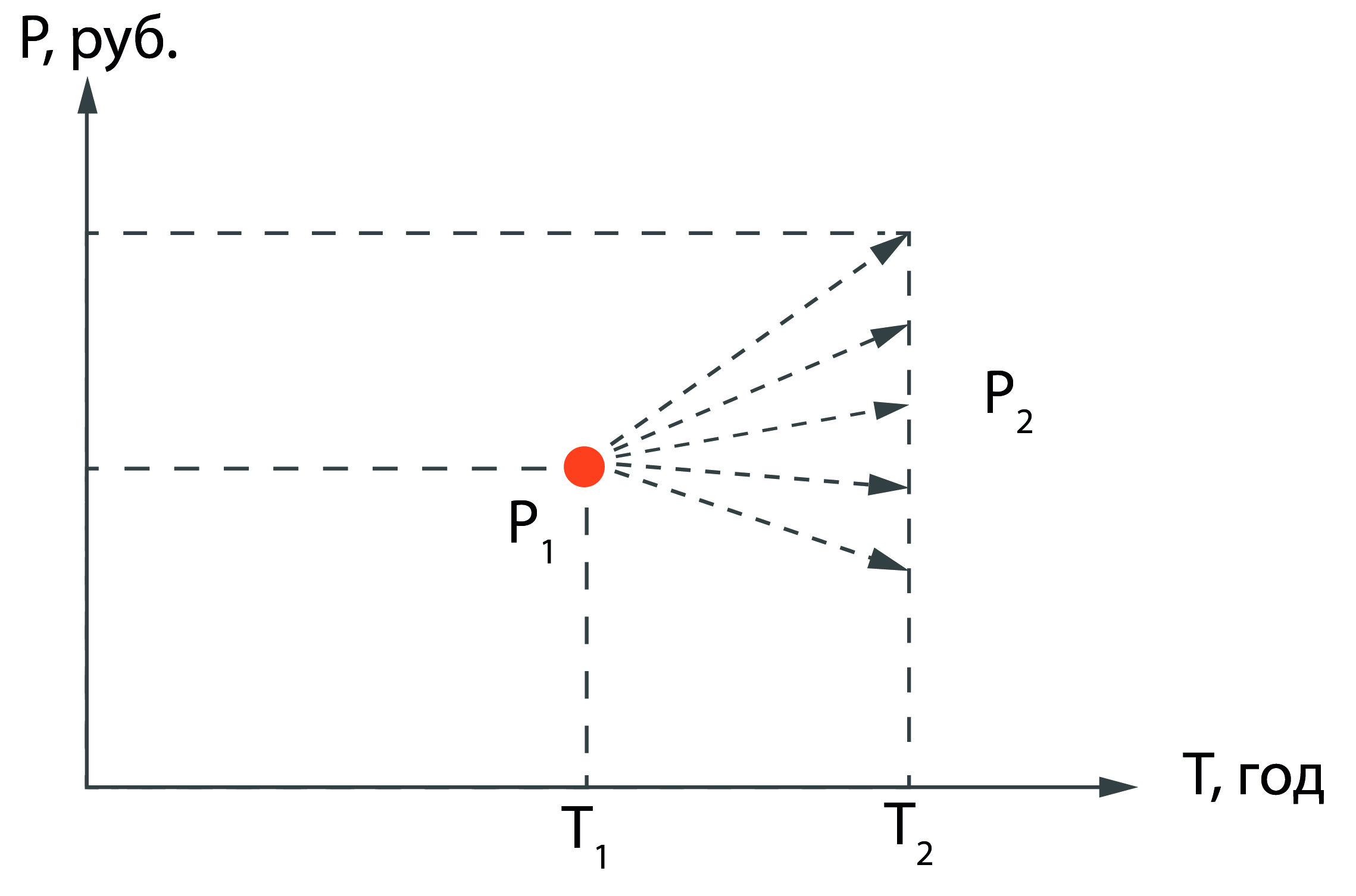

Для подсчета потенциальной доходности акций конкретного эмитента необходимо спрогнозировать на момент времени Т2 возможную к получению Р2 + div.

Источники (причины) стоимости (дохода) инвестора.

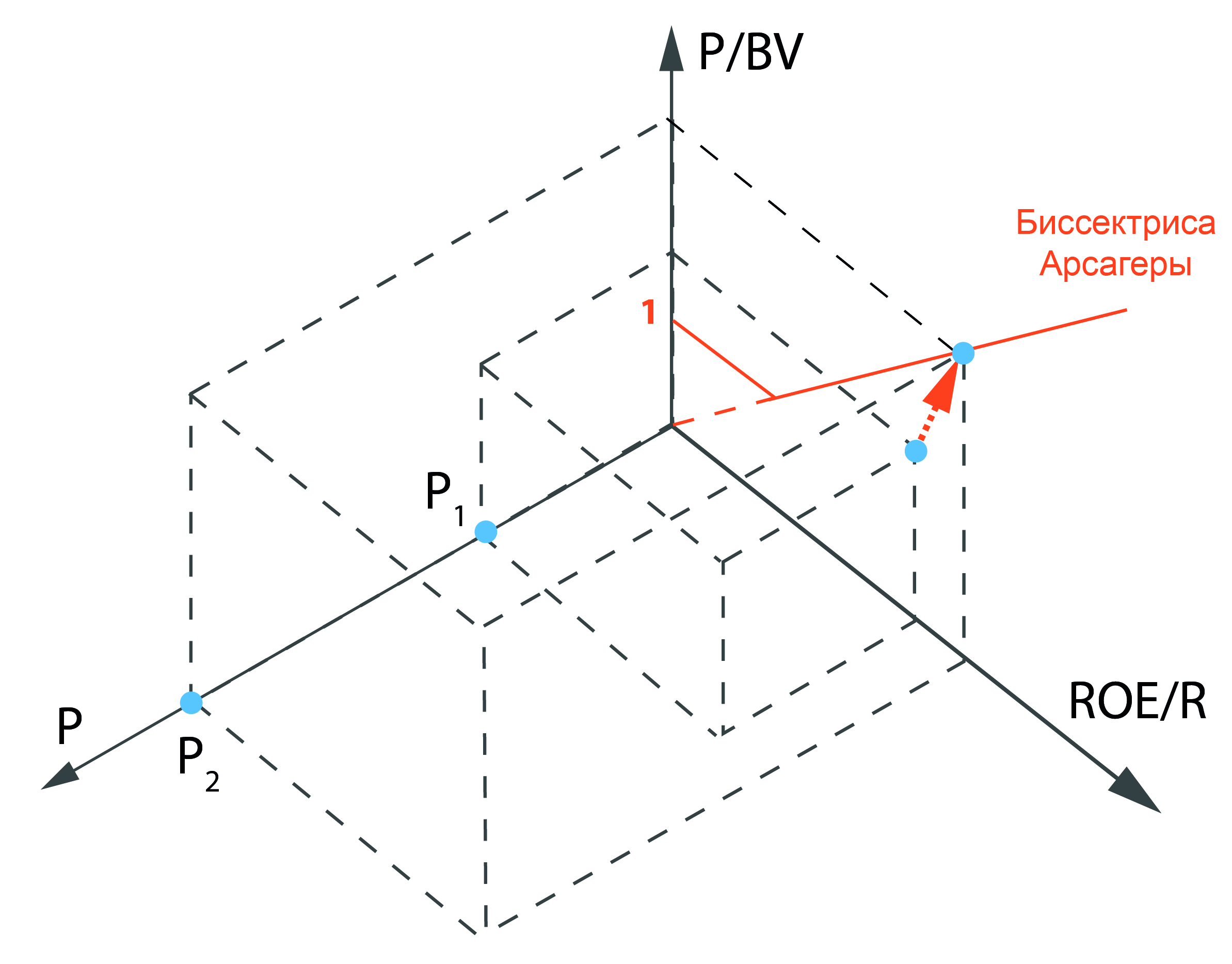

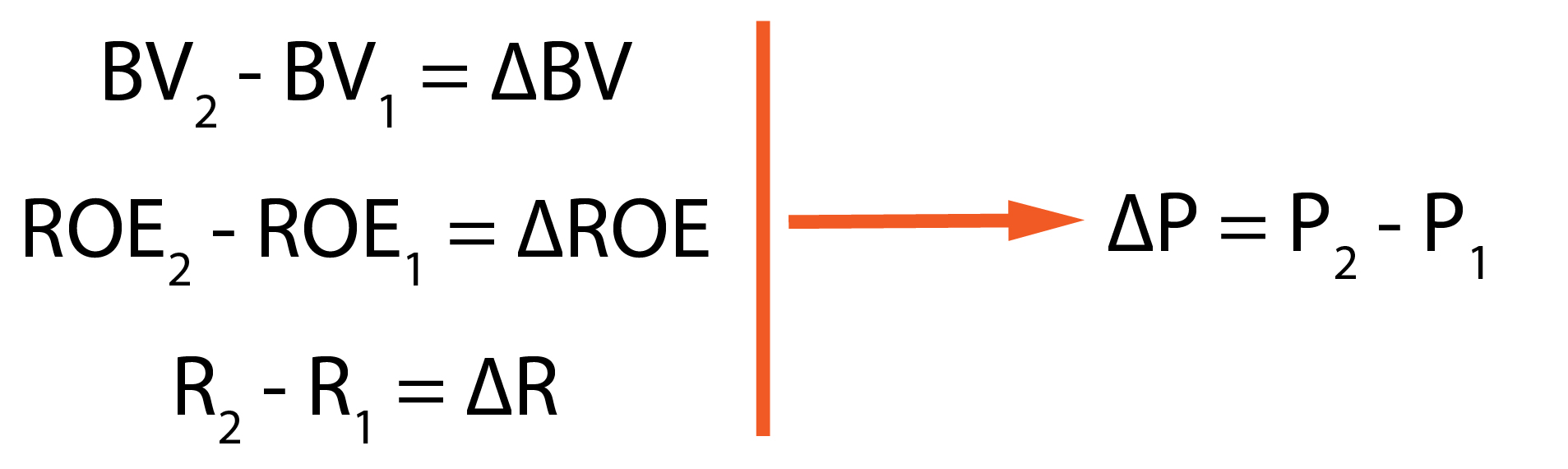

Эти факторы непосредственно влияют на составные части (BV, ROE, R), определяющие стоимость акции АО. Как итог цена акции может быть вычислена следующим образом: Р = BV * ROE/R.

Для расчета потенциальной доходности необходимо спрогнозировать описанные выше показатели деятельности конкретного АО, а также отношение рыночных инвесторов к инвестициям в акции этого АО через прогноз ставки требуемой доходности R.

Данная методика предполагает рациональное поведение в долгосрочном периоде как рыночных инвесторов, так и органов управления самого АО. Это означает, что цена акции АО рано или поздно должна находиться на Биссектрисе Арсагеры, то есть определяться соотношением Р = BV * ROE/R (см. материалы «Кто знает и определяет цену акций?» и «Биссектриса Арсагеры, или что должна делать каждая компания»).

Отдельной задачей аналитического подразделения компании Арсагера является правильный выбор периода прогноза, когда деятельность АО начинает отвечать признакам стабильности, а также сроков выхода стоимости акции АО на Биссектрису Арсагеры. Если сроки прогноза потенциальной доходности меньше сроков выхода стоимости акции АО на Биссектрису Арсагеры, то определяется промежуточное место стоимости акции АО на траектории движения цены на Биссектрису Арсагеры.

В зависимости от прогноза цена может отличаться от текущей как в большую, так и в меньшую сторону:

Графически изменение в будущем цены акции и места относительно Биссектрисы Арсагеры можно представить следующим образом:

Фактически изменение цены акции, которое можно представить как вектор, складывается из следующих изменений:

В качестве примера можно продемонстрировать вариант, когда в результате деятельности АО вырос размер собственного капитала на акцию, повысилась рентабельность собственного капитала компании на будущее, но произошел рост требуемой доходности (например, вследствие роста общего уровня ставок в экономике):

Вывод

Вывод