Что значит оплата банковским переводом

Получая заработную плату, пенсию, прочие доходы на счет в банке, распоряжаться своими деньгами можно, не обналичивая, оплачивая услуги, перечисляя определенную сумму физическим, юридическим лицам.

Содержание

Поговорим подробнее о специфике платежей банковским переводом. Остановимся на нюансах международных и внутрибанковских расчетных операций.

Что такое перевод в банке простыми словами

Перечисление денежных средств имеет особое значение в платежной системе, может осуществляться путем банковских операций по поручению физических, юридических лиц:

Обыкновенным людям не всегда понятно как списываются деньги с депозита отправителя с последующим зачислением другому человеку или юрлицу, что нужно для безналичных расчетов.

Платежные системы отличаются:

Перечислить деньги можно:

Все большую популярность набирает пользование кредитными, зарплатными картами.

Автоматизированная система позволяет проверять уникальность присваиваемых при открытии счета реквизитов. Поэтому номера не повторяются.

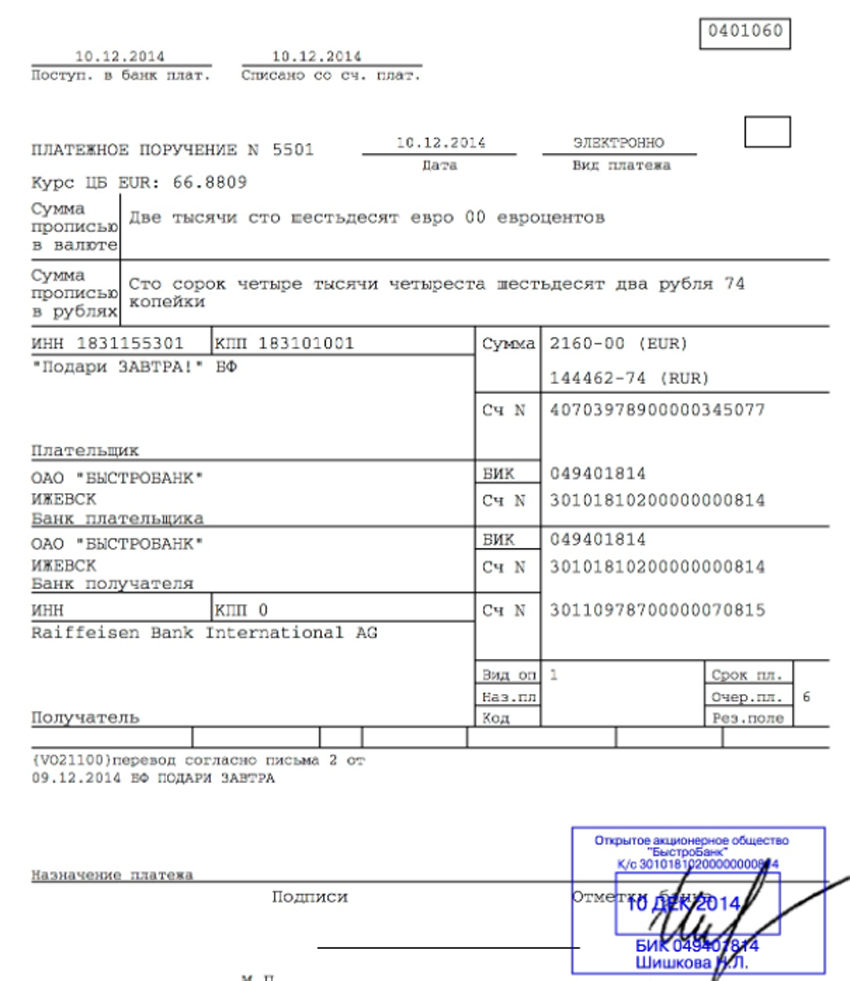

Платежное поручение – это распоряжение банку на отправку денег с счета плательщика на счет другого лица.

Образец

Требования для осуществления банковских переводов по платежам могут отличаться.

Для осуществления безналичного расчета формируется платежное поручение заполнением:

Проще говоря, при наличии достаточной суммы, не обналичивая денежную массу, можно:

Банковские переводы по платежкам

Чтобы банковским (bank) переводом перечислить получателю средства, нужно документально при составлении платежки уточнить:

В отдельных ситуациях для проведения банковского перевода нужно предъявить документ, удостоверяющий личность.

Примечание

Платежные поручения, заполненные от руки, должны быть читаемы.

Не допускается исправлять неверно указанные данные:

Если допущена описка, другая ошибка, необходимо переписать документ заново.

При формировании электронного платежного документа, организация, откуда должна быть отправлена определенная сумма, вернет его без исполнения для устранения неточностей.

Внутрибанковский перевод

Адресат получения и лицо, перечисляющее денежные средства могут быть клиентами одной финансовой организации.

Такие перечисления со снятием денег и отображением расходной величины в «Дебете» проводятся практически мгновенно и называются внутрибанковский перевод.

У получателя фиксируется зачисление как «Кредит» и размер остатка увеличивается.

Межбанковский перевод и корсчет

Одной из востребованных услуг можно назвать осуществление платежей по безналичному перечислению между разными банками внутри одного государства.

Такие операции называются межбанковскими переводом и имеют свои особенности.

Центробанком России для отслеживания денежных потоков создан корреспондентский счет, где платежи фиксируются и проверяются автоматически:

Примечание

Счет НОСТРО одного банка является ЛОРО для корреспондента и наоборот.

Открываться они могут не только взаимно, но и только одной из сторон.

Для наглядности технологию транзакции денег между разными кредитными учреждениями, покажем на примере.

Примечание

На обработку данных с последующим зачислением средств при осуществлении безналичных переводов между разными банками, уходит до 3 дней.

Если указанный отправителем клиент не найден, деньги возвращают на корсчет Центробанка, затем лицу, оформившему поручение.

Международный банковский перевод

Созданная система SWIFT позволяет без проблем отправлять свои средства в зарубежные банки.

Международный банковский перевод осуществляются по аналогу процедуры перечислений между финансовыми организациями на территории РФ, то есть через корреспондентские счета.

Чтобы оплатить лечение или обучение за границей, переслать деньги родственникам, забронировать гостиницу, экскурсионный тур, достаточно иметь достаточную сумму на депозите.

Предлагаемые услуги посредниками обойдутся дороже, чем действовать через банк, поскольку комиссионные сборы значительно выше.

Информация о транзакциях, обозначенных отправителем в платежке, передается поддерживаемым SWIFT сообщением по типу МТ103.

Полезно знать

Валютные операции контролируются. Отправляя деньги за границу, банк попросит предъявить документы, подтверждающие родственные связи с получателем.

Установлены ограничения размера перечислений за сутки.

Превышение лимитов допускается, если есть справки, удостоверяющие легальность происхождения доходов.

Как узнать о поступлении денег на счет

Нужно учесть, что узнать о зачислении денег можно лишь непосредственно у адресата, кому отправлялись средств. Нужно помнить, зачисление проходит в течении трех суток.

Банк такой информации не предоставляет даже физическому (юридическому) лицу, давшему распоряжение о перечислении.

Подведем итоги

Современные платежные системы позволяют совершать крупные покупки, оплачивать сделки или услуги, не рискуя, нося с собой крупные суммы.

Перечислить за достаточно короткий временной период средства получателю, независимо от того, где у него есть счет – за пределами города, страны, можно, пользуясь сервисными услугами банка.

Отличия банковских платежей от услуг денежных переводов

Если вы хотите перевести денежные средства другому физическому или юридическому лицу, то это можно сделать несколькими способами. Предлагаем разобраться, что такое денежные переводы и банковские платежи, в чем их преимущества и отличия.

Банковский перевод – это безналичная форма оплаты услуг, которая заключается в осуществлении платежа Плательщиком Получателю. Платеж можно производить несколькими способами, самым популярным из которых является электронный перевод, позволяющий быстро и эффективно перевести финансовые средства.

Давайте рассмотрим процесс отправки банковского перевода подробнее. Плательщик составляет особый платежный документ, предоставляющий право владельцу денежного счета давать указание банку по поводу безналичного перевода финансовых средств тому или иному клиенту другого банка (Получателю). Данный документ должен быть обязательно принят к исполнению. Банк не может отказать клиенту в операции, если на счету отправителя имеются денежные активы, позволяющие осуществить транзакцию. При составлении исполняемого документа необходимо обязательно указывать реквизиты физических и юридических лиц, участвующих в процессе банковского перевода.

При оформлении банковского перевода следует внимательно проверять все свои идентификационные данные и стараться не терять выданные банком реквизиты, т.к. в случае неверного или неполного указания даже одного реквизита финансовое учреждение может отказать в операции и потребовать от Плательщика предоставления правильных сведений.

В процессе осуществления банковского перевода количество денежных средств на счету Плательщика уменьшается ровно настолько, насколько оно увеличивается на счету Получателя. Кроме того, банк может потребовать от клиента оплатить комиссионный сбор, определяемый видом предоставляемой услуги и размером денежных активов, которые переводятся из одного места в другое.

Срок успешного выполнения операции составляет от 1 до 3 дней и зависит от времени принятия оператором распоряжения клиента. После того, как денежные средства будут сняты со счета Плательщика, оператор обязан незамедлительно сообщить ему об этом. В случае, же если оператор не направил клиенту такое подтверждение, финансовая операция считается не завершенной и может быть аннулирована. Что же касается денежных обязательств Плательщика, то они полностью прекращаются после того, как средства поступили на счет Получателя.

В настоящее время, в банковской системе можно выделить несколько видов переводов, каждый из которых имеет свою специфику и правила осуществления. Рассмотрим подробнее межбанковские и межфилиальные переводы.

1. Межбанковский перевод – это процесс безналичного перевода финансовых активов из одного банка в другой. Для осуществления такого рода операции каждому банковскому учреждения необходимо открыть личные корреспондентские счета в Центральном Банке РФ. Счета данного типа представляют собой открытые счета, содержание которых отображает все денежные расчеты между банками.

При межбанковском переводе затрачивается довольно длительное время.

Обращаем внимание на то, что банковское учреждение не несет никакой ответственности за те сведения, которые указаны в платежном поручении. Банк лишь принимает документ к исполнению, а инициирующим лицом является сам владелец финансовых активов.

Несмотря на то, что межфилиальный перевод также проводится через корреспондентский счет, скорость его осуществления намного выше, нежели у перевода межбанковского, так как для проведения транзакций используются внутренние счета.

Суть межфилиального перевода заключается в следующем. В рамках действующего платежного поручения, составленного отправителем, банковское учреждение списывает указанную в документе денежную сумму со счета отправителя и отправляет ее на свой внутренний счет. Далее, деньги переводятся в другой филиал, который, в свою очередь, гарантирует зачисление перевода на счет получателя.

Межфилиальный перевод может использоваться и самим банком том случае, когда одному из отделений срочно требуются финансовые средства на выплату денежного вклада большого размера. Таким образом, банки всегда застрахованы от возникновения недостатка капитала и могут выполнять свои обязательства перед клиентами в полном объеме.

Главным и неоспоримым преимуществом банковских переводов является их быстрота и безопасность. Благодаря электронным транзакциям любой клиент банка может перечислять денежные средства в любую нужную ему точку мира в самые кратчайшие сроки. Для этого достаточно прийти в ближайшее отделение банка и обратиться к тому сотруднику финансового учреждения, который занимается переводами. Процесс осуществления транзакции, как правило, осуществляется мгновенно и лишь в отдельных случаях занимает от 1 до 3 рабочих дней.

Заказать банковский перевод можно в любом банке. Процедура оформления электронного платежа довольно проста и не требует каких-либо знаний. Опытные сотрудники финансового учреждения внимательно выслушают ваши запросы и оформят всю необходимую для перевода документацию.

Теперь рассмотрим подробнее денежные переводы.

Системы денежных переводов представляют собой определенную альтернативу традиционному платежу через банки.

На практике системы денежных переводов работают по следующей схеме. Клиент приходит в компанию или банк — участник системы денежных переводов, заполняет заявку, вносит через кассу деньги и получает оригинальный код. Его необходимо сообщить Получателю. Владея кодом, человек может получить отправленную сумму в любой точке планеты, где существует филиал компании.

Как правило, системы денежных переводов имеют широкую сеть представительств, отличающие их от традиционных кредитных учреждений.

Помимо этих компаний традиционным участником сегмента является Почта России, имеющая свои представительства во всех даже самых отдаленных регионах.

Для того чтобы воспользоваться системой денежных переводов, необходимо, во-первых, выбрать те из них, которые имеют подразделения в городе, где предполагается получение денег. А во-вторых, сравнить комиссии за операции, т. к. они могут существенно различаться.

Платой за простоту и доступность системы денежных переводов служит их более высокая по сравнению с традиционными платежами между банками стоимость, которая в среднем составляет от 2% до 6% от суммы.

В отличие от традиционных кредитных учреждений системы денежных переводов, как правило, имеют широкую сеть представительств.

Второе существенное отличие — системы денежных переводов чаще всего ориентированы на совершение транзакций без открытия расчетных счетов, что упрощает процедуру для клиентов и сокращает документооборот.

Банковский перевод: что это такое и как сделать платеж

У большинства россиян открыты банковские счета, на которые им поступает заработная плата, пенсия, стипендия и другие средства. С этих счетов граждане также проводят различные расходные операции: оплачивают услуги ЖКХ, сотовых операторов, переводят деньги друг другу, рассчитываются за товары и услуги. По российскому законодательству расчетные счета открыты также всем юридическим лицам. Без банковского счета компаниям запрещено заниматься какой-либо финансовой деятельностью.

Но что такое банковский перевод, как его сделать и какой при этом происходит процесс списания и зачисления для большинства остается непонятным. Безналичные способы оплаты проходят внутри банка, и остаются скрытыми для обывателя. Бробанк собрал информацию о том, что же это такое, а также как происходят межбанковские и внутрибанковские расчеты между клиентами.

Что такое реквизиты и перевод в банке

При открытии банковского счета любому физическому или юридическому лицу присваиваются уникальные реквизиты. Они не повторяются больше нигде и никогда. Нет двух клиентов с одинаковыми номерами счетов, это отслеживает АБС — автоматизированная банковская система. Также и сам банк при регистрации в Центробанке России получает уникальные реквизиты.

Для совершения банковского перевода отправитель средств создает платежное поручение. Такие документы при безналичных расчетах формируют как физические, так и юридические лица.

Для этого клиенты используют два варианта передачи распоряжения банку:

Платежное поручение — это распоряжение банку на отправку денег с текущего счета плательщика на счет другого лица. Счет получателя денег может быть открыт в том же финансовом учреждении или любом другом. Как в внутри РФ, так и за пределами страны банка-отправителя.

Банковские переводы проводят все пользователи безналичных расчетов. Это такие виды операций:

В платежке на банковский перевод полностью указаны реквизиты двух обслуживающих банков, а также данные плательщика и получателя. Банк, который исполняет пересылку средств, принимает расчетный документ в безоговорочном порядке и исполняет его, если на расчетном счете отправителя достаточная сумма для проведения платежа.

Банковские переводы по платежкам

Перед исполнением платежного поручения банк отправителя проверяет правильность заполнения таких реквизитов:

Если банк-отправитель выявляет какие-то ошибки в платежном поручении, то он вправе не исполнять его. Сотрудники кредитной организации обязаны вернуть клиенту электронный документ или бумажную платежку для устранения неточностей в реквизитах или назначении платежа.

Межбанковские переводы и корсчета

Когда перечисление средств происходит между разными банками, но внутри территории одного государства — это называется межбанковским переводом. Чтобы операция могла быть произведена, каждому банку присваивается корреспондентский счет, который регистрируется в Банке России. Корсчета бывают двух видов:

Для понимания того, как проходит процедура перевода денег между банковскими учреждениями, рассмотрим такой пример:

Отправитель А дает поручение банку ХХХ направить деньги получателю В, которому открыт счет в банке YYY. По платежке банк А списывает, указанную сумму со счета клиента А. Посредством транзитного счета деньги попадают на корсчет в Центробанк России, где банковский перевод подлежит проверке на соответствие действующему законодательству РФ. Если все данные верны, то средства зачисляют на транзитный счет банка YYY. Банк-получатель YYY проверяет наличие вписанного в платежке номера расчетного счета и имени клиента в своей базе данных.

Если такой клиент В не найден, то платеж возвращается в Центробанк, а оттуда и в банк отправителя А с указанием о том, что данный получатель не найден или указанный расчетный счет не существует. Банк ХХХ обязан внести изменения в сформированное платежное поручение или вернуть деньги отправителю В. Банк отправителя ХХХ, при этом, не несет ответственности за допущенные ошибки в платежном поручении, он только исполняет распоряжение, данное ему владельцем счета А.

Как информируют при поступлении денег на счет

Когда платежное получение приобретает статус «Исполнено», вернуть деньги по инициативе отправителя нельзя. Средства, переведенные через банки, зачисляются на счета получателей до 3-х рабочих дней.

О том зачислены средства получателю или нет, может проинформировать только владелец счета.

Банк получателя не имеет права давать такую информацию никому кроме самого лица, которому открыт данный счет. Поэтому бессмысленно звонить в банк контрагента и пытаться получить ответ на вопрос дошли деньги или нет.

Если, по утверждению получателя, деньги так и не поступили на его расчетный счет можно заказать банковское расследование. Для этого отправителю средств потребуется обратиться в свой обслуживающий банк и указать номер документа, дату операции и сумму «потерянной» платежки. Здесь же понадобится подать заявление на розыск банковского перевода.

Пока не истекли 3 дня с даты отправки средств заказывать поиск бессмысленно. Иногда бывает и так, что спустя отведенное время деньги «самостоятельно» возвращаются отправителю. Это происходит при обнаружении ошибок в данных клиента-получателя или реквизитах банка-получателя.

Внутрибанковские переводы

Переводы средств между разными филиалами одного банка происходят в разы быстрее, чем межбанковские. Для внутрибанковских переводов не задействуются корсчета. Все операции проходят внутри одного кредитно-финансового учреждения.

Еще быстрее происходит расчет между клиентами, если отправитель и получатель обслуживаются в одном филиале. В этом случае денежные средства списываются напрямую с дебета счета плательщика и зачисляются на кредит счета получателя. Транзакция фиксируется мгновенно, как только специалист банка вводит в систему платежное поручение или подтверждает операцию, проведенную в Банк-Клиенте, интернет-банке или мобильном приложении.

Межгосударственные банковские переводы

Для проведения международных банковских переводов создана система SWIFT и другие подобные ей способы передачи данных. По сути, СВИФТ не переводит деньги, а только передает информацию об операции. В системе поддерживается один из типов сообщений МТ103, который позволяет одному банковскому учреждению давать распоряжение другому на перечисление денег между счетами клиентов этих банков. При этом сама система контролирует действия всех банков-участников перевода, чтобы средства были списаны и зачислены быстро и безопасно.

Не все транзакции межгосударственного перечисления проходят по прямому пути. Гораздо чаще у международного перевода длинная цепочка переходов между банками, у которых открыты взаимные корреспондентские счета. Чем больше банков-участников перевода средств, тем дороже обходится банковский перевод отправителю.

Процедура перечисления международного банковского перевода выглядит так:

Такая пересылка между банками в разных государствах длиться до 7-ми банковских дней. Систему СВИФТ переводом используют и для внутригосударственных переводов. С ее помощью проходят расчеты как между контрагентами юридическими лицами, так и между физическими.

Что такое банковский перевод денег? Как осуществить банковский перевод

Потребность отправить деньги за границу может возникнуть не только у предприятий, но и у физических лиц. Осуществить такую операцию можно через Western Union, MoneyGram, «Юнистрим», Contact. Физические лица могут осуществлять перевод на банковскую карту Сбербанка со своего счета на мобильном телефоне. Предприятиям приходится пользоваться услугами финансовых учреждений. Об особенностях этих трансакций и пойдет речь в статье.

Стандартная схема

Уполномоченные банки выполняют поручения российских клиентов на перевод инвалюты за границу для оплаты: товаров, услуг, арбитражных сборов, штрафных санкций, погашение задолженности, которая образовалась после перерасчетов, членских взносов, авансовых платежей по условиям контракта и т. д.

При выполнении таких операций банк руководствуется указаниями из платежного поручения. В документе может содержаться условие о выплате бенефициару суммы после предоставления им коммерческих, финансовых документов или расписки. Банки не несут ответственности за трансакцию, они не контролируют факт поставки. Обязанность организации – перевести средства после предоставления документов.

Международные экспортные поставки

Иностранные банки получают уведомление об экспортных операциях в виде телеграфных или почтовых поручений. Такое сообщение составляется как мемориальный ордер, копия которого направляется бенефициару. После того как международный банковский перевод будет зачислен, кредитная организация указывает в нем предельный срок представления документов. Он не может превышать 15 календарных дней. В случае нарушения экспортером сроков уполномоченный банк списывает сумму с его расчетного счета и запрашивает у корреспондента инструкции для возврата средств.

Банковский перевод денег осуществляется в рублях при получении от иностранного партнера покрытия по рыночному курсу валюты. Исключение составляют заявки, которые позволяют учреждению дебетовать суммой перевода на счет «Лоро». В таком случае кредитная организация зачисляет средства на счет переводополучателя в рублях и направляет телеграфное требование корреспонденту перевести покрытие на счет «Ностро» получателя указанную сумму. Импортер должен не позднее 15 дней уведомить банк о снятии с учета оплаченных документов.

Оформление трансакции

Международный банковский перевод осуществляется на основании заявления. В нем указывается:

Вместе с заявлением представляется также копия контракта. Отправитель обязан сообщить, кто будет оплачивать комиссию, расходы по переводу и другие данные. Заявление оформляется в 3-х экземплярах: один подписывает руководитель или главный бухгалтер предприятия отправителя. Сверху ставится печать. Корректно оформленные документы принимаются банком под расписку на копии. На основании данных, указанных в заявлении, составляется платежное поручение иностранному корреспонденту.

Особенности переводов для предпринимателей

S.W.I.F.T. – сообщество межбанковских телекоммуникаций, которое обеспечивает систему денежных переводов. Главным преимуществом такого вида трансакции является относительно небольшая сумма издержек. Единой сетки тарифов по SWIFT не существует: они зависят от страны отправителя, валюты и условий банка. В Украине, например, переводить суммы меньше 200 долл через SWIFT не имеет смысла, так как комиссия составляет 50 USD/EUR + фиксированный процент. А вот для предпринимателей такая схема более приемлема, так как:

Недостатки SWIFT

Рассмотрим, камими недостатками обладает данная платежная система:

Механизм

Система банковских переводов SWIFT осуществляется по таким данным:

Оператор оформляет ордер, по которому осуществляется платеж в кассе. По завершении трансакции выдается квитанция с уникальным номером.

Международная практика

Банковский перевод используется чаще для оплаты аванса по контракту в размере 15-30 % до начала отгрузки товара. Остальная часть финансируется за фактически полученный товар. Такой платеж не выгоден импортеру. Это рисковая операция, так как покупатель может потерять деньги в случае недопоставки товара. Но чтобы защитить интересы импортера, могут использоваться:

1. Гарантия возврата средств первоклассным (европейским) учреждением.

2. Условный перевод: банк экспортера производит выплату аванса после получения ТТН в оговоренные сроки.

Инкассо

Банковские переводы используются редко из-за высокого риска операций. Инкассовая форма расчетов является более надежной. Так называется поручение продавца банку зачислить непосредственно от покупателя или через другую организацию определенную денежную сумму или получить акцепт от контрагента клиента. Во втором случае товары отгружаются по условиям контракта без предоплаты. Покупатель финансирует поставку после получения документов, предварительно проверив количество, качество, цены, сроки отгрузки и т. д. При нарушении одного из этих пунктов импортер может отказаться от оплаты товара.

Главная особенность инкассовой операции в том, что банк организует весь документооборот: принимает от экспортера документы после отгрузки, пересылает их импортеру в обслуживающее его учреждение. Вторая организация должна следить за тем, чтобы продавцу своевременно были переведены средства за товар. Если покупатель отказывается оплатить поставку, то банк проверяет основания такого решения и уведомляет о нем экспортера. Схема расчетов с помощью документарного инкассо:

Мгновенные трансакции

Услугу перевода средств с лицевого счета на банковский в России предоставляют многие операторы: «МегаФон», «Билайн», «МТС», TELE2 (Ростелеком). Деньги снимаются с карты платежной системы VISA или MasterCard.

В случае с оператором «Мегафон» перевод на банковскую карту можно заказать на сайте компании. В форме нужно ввести номер телефона. На него придет пароль, который открывает доступ к сервису. После авторизации нужно ввести номер карты получателя. Тарифы:

Если говорить об операторе «МТС», перевод на банковскую карту можно заказать также на сайте компании. Для формирования заявки нужно указать номер телефона, сумму, счет, с которого будут списаны деньги, реквизиты получателя. Тарифы: от 1700 до 15000 руб. — 4 %, но мин. 25 руб. В сутки можно сделать только 5 заявок.

Перевод на карту с TELE2 осуществляется через сайт компании. В соответствующем разделе нужно указать номер телефона, сумма и карту получателя. Тарифы: от 50 до 15 тыс. руб. —5,75 %, мин. 25 руб. Ограничение: 10 переводов за день.

Во всех случаях плата за SMS не взимается. Выводить с абонентского счета бонусные или кредитные средства нельзя.

Банковские переводы без открытия счета

Переводы Сбербанка

Банковские денежные переводы между физическими лицами осуществляются дочерними подразделениями Сбербанка без открытия текущих счетов. Такие операции не должны быть связаны с предпринимательской деятельностью.

Условия и комиссия «Блиц» указаны в таблице.

Высокая планка комиссий не привлекает клиентов, которые хотят осуществить перевод денег на банковскую карту внутри страны. Но если нужно отправить платеж в Беларусь или Казахстан, то лучше воспользоваться «БЛИЦ».

Как оформить заявку?

Рассмотрим, что необходимо для оформления заявки:

Как получить деньги?

Порядок получения перевода:

Ошибки в оформлении заявки на банковский перевод «БЛИЦ»:

Отмена перевода возможна только до момента востребования денег получателем. Для этого нужно обратиться в отделение Сбербанка, в котором оформлялась заявка, с паспортом, оплатить дополнительно комиссию в 150 руб., написать заявление на возврат денег. В случае одобрения операции Руководителем подразделения, клиент получит наличные.