Что значит неликвидная бумага в трейдинге

Ликвидность на фондовом рынке

И как на ней зарабатывать

Мы уже рассказывали, как частному инвестору выбирать акции для покупки, основываясь не на заявлениях Трампа, а на финансовых показателях бизнеса.

Но чтобы торговать на фондовом рынке, надо учитывать и рыночные факторы. Главный из них — ликвидность. Разберем на примере Московской биржи.

Что вы узнаете

Что такое ликвидность

Ликвидность — это способность быстро продать какой-то актив по рыночной цене, то есть без скидок. Чем быстрее это можно сделать, тем выше ликвидность актива. Разберем на примерах. Сейчас будет обидно, готовьтесь.

Недвижимость — низколиквидный актив (вопреки тому, что говорили родители). Вы не сможете быстро продать квартиру по рыночной цене. Даже если есть покупатель, нужно время, чтобы собрать документы, все проверить, оформить сделку в Росреестре. Это не быстро, а значит, уменьшает ликвидность вашей квартиры. При этом у каждой квартиры ликвидность тоже разная — однушку в центре продать проще, чем трешку на окраине.

Использованная зубная щетка — неликвидный актив. Вряд ли вы сможете кому-то продать свою старую зубную щетку. Если вы, конечно, не Пэрис Хилтон. Щетка сразу после покупки теряет свою способность быть проданной кому-то по рыночной цене.

Аналогичный пример — новая машина, которая сразу после покупки теряет около трети стоимости. Некоторые старые модели можно продать разве что по программе утилизации. Машина, вопреки общепринятым представлениям, низколиквидный актив, на грани неликвидности.

Банковский вклад — ликвидность зависит от условий. Например, в том же Тинькофф-банке я могу закрыть свой вклад через приложение и на следующий день получить деньги. Но один день все же придется подождать, при этом из-за досрочного расторжения теряются накопленные проценты.

Ликвидность ценных бумаг

Инструменты фондового рынка — акции и облигации — самые ликвидные активы для инвестора. Когда биржа работает, ценные бумаги можно продать без проблем, просто открыв терминал или позвонив своему брокеру. Причем в случае с облигациями накопленный купонный доход не теряется, в отличие от тех же процентов по досрочно закрытому вкладу.

Но здесь есть свои тонкости. Представьте, что вы решили продать акции через терминал, открыли стакан заявок и в списке лучших предложений на покупку и продажу актива увидели, что на ваш объем акций нет достаточного спроса. Поздравляем: пришло время узнать о ликвидности фондового рынка.

Рынок считается высоколиквидным, если на нем регулярно заключают сделки и разница между ценами заявок на покупку и продажу невелика. При этом таких сделок должно быть много, чтобы каждая небольшая сделка не влияла на цену товара.

Ликвидность инструмента на фондовом рынке оценивают по количеству совершаемых сделок (то есть по объему торгов) и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если вы можете быстро продать или купить большое количество акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Ликвидность на Московской бирже

У инвесторов с разным количеством денег будут разные требования к ликвидности. Разберем на примере.

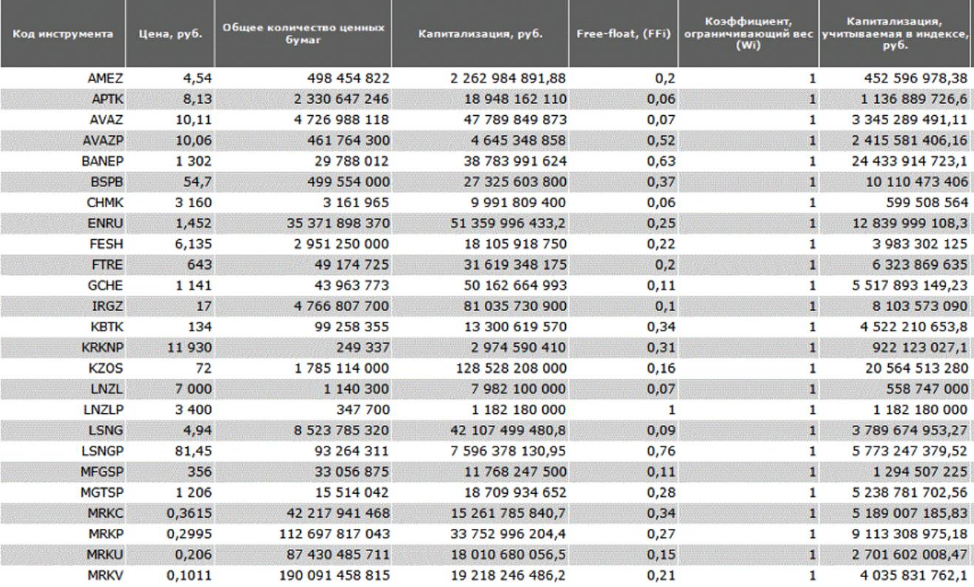

Представьте трех частных инвесторов: один хочет вложить 1 миллион рублей, второй — 60 миллионов, а третий — 600 миллионов. Все трое пришли за акциями на Московскую биржу и открыли список с итогами торгов в обычный пятничный день. Когда мы писали эту статью, на Московской бирже торговалось 226 компаний. При этом для покупки доступна 281 акция: некоторые компании продают акции нескольких видов.

Вот как выглядит этот список, если отсортировать результаты по объему от большего к меньшему.

Первая страница — сливки нашего фондового рынка. Это самые ликвидные компании — так называемые голубые фишки. Возглавляет список Сбербанк: за день с его бумагами совершили 65 073 операции более чем на 11 млрд рублей.

Если представить, что инвесторы могут купить акции только какой-то одной компании, все трое легко разместят деньги в акциях первых пятнадцати компаний. Но уже дальше, начиная с «Ростелекома», объемы торгов акциями компаний падают ниже 594 млн рублей в день — инвестора с 600 млн эти бумаги не интересуют. А требованиям инвестора с 60 миллионами рублей соответствуют только первые 45 компаний.

Проще всего будет продавать и покупать акции инвестору с 1 миллионом рублей. Но даже ему подойдет чуть более сотни компаний: объемы торгов остальных уже меньше миллиона в день.

Конечно, в реальности всё иначе: с одной стороны, вам не нужно вкладывать все деньги в акции одной компании — вместо этого лучше диверсифицировать портфель, тогда требования к минимальному объему торгов будут ниже. С другой стороны, если объем торгов 1 миллион в день, то купить акции даже на 100 000 рублей будет не так легко. А потом не так легко будет их и продать. Ведь объем у нас суммарный не только на весь день, но и на всех участников рынка. Суть такова: не стоит покупать акций больше, чем потом получится легко продать.

Прежде чем покупать акции вроде как недооцененной компании, узнайте, какая у этих бумаг ликвидность. Иначе вы никогда не сможете продать их. Вернее, продать-то вы их сможете, но для этого потребуется время и, вероятно, снижение цены. А если снижать цену, то зачем было вкладывать?

Московская биржа на карте мира

Если посмотреть на ликвидность фондовых рынков разных стран, то станет понятно, что Московская биржа отнюдь не лидер по количеству компаний, чьи бумаги здесь торгуются.

Капитализация всех акций на Московской бирже около 630 млрд долларов, в то время как капитализация одной только компании «Эпл» более 900 млрд долларов. Московская биржа не входит даже в топ-20 крупнейших бирж, уступая фондовым биржам Мадрида, Тайваня и Сан-Паулу. На Московской бирже торгуется 281 различная акция от 226 компаний, в то время как на фондовых рынках США их тысячи.

Что такое Free float

Объем сделок — это еще не все, что определяет ликвидность той или иной акции. Инвестируя в ценные бумаги, важно помнить о показателе free float.

Низкий free float акций говорит о том, что частные лица могут продавать и покупать только небольшое число акций, поэтому и ликвидность их тоже будет низкой.

Чтобы понять, как free float влияет на ликвидность акций, приведу пример с двумя похожими на первый взгляд компаниями, акции которых торгуются на бирже.

Неликвидные акции — торговля на ММВБ

Неликвидные акции могут приносить высокий доход в трейдинге, но при этом являются высоко рискованными и имеют свои особенности. Стратегия торговли неликвидными акциями

Что такое неликвидная акция?

Ликвидность — это быстрая покупка или продажа по максимально близкой рыночной цене спроса или предложения. Иначе сказать — возможность покупки/продажи актива по желаемой цене на рынке без большого разрыва цены между предложением и спросом.

Допустим, вы желаете продать актив по цене 100 за акцию, рыночный спрос на покупку 99,98 а близкое предложение на продажу на рынке 100,02 в таком случае разница между предложением и спросом составит 0,04 таким образом, разрыв между предложением и спросом будет не значительным. Чем меньше разрыв в цене между спросом и предложением тем выше ликвидность актива. Чем больше разрыв в цене между спросом и предложением, тем ниже ликвидность.

Как правило на ликвидных инструментах оборот торговых операций выше чем на неликвидных, соответственно купить/продать получится быстрее чем на инструментах с низкой ликвидностью. Минус неликвидных инструментов в том, что серьёзные объёмы сложнее проходят, чем на ликвидных инструментах.

Пример, вам нужно реализовать 1000 лотов инструмента на ликвидном инструменте, такой объём пройдёт быстро и в некоторых инструментах разберут мгновенно, в то время как на не ликвидном инструменте такой объём пройдёт с большой задержкой по времени, пока найдётся желающий забрать подобный объём предложения уйдёт некоторое время. К не ликвидным инструментам как правило интерес игроков слишком мал, поэтому разница между спросом и предложением составляет большой разрыв.

Поэтому торговля на неликвидах дело слишком рискованное, но это не значит, что нет возможности реализовывать торговые идеи на таких бумагах.

Список неликвидных акций второго эшелона на 2020 год

Торговая стратегия на неликвидных акциях.

Представьте ситуацию: вы трейдер инвестиционной компании, или другого фонда и вам дано задание купить большой пакет неликвидной акции по любой цене. Вы начинаете скупать всё, что предлагается в данный момент на рынке, таким образом предложения по выгодным ценам исчезают, так как вы забрали всё что было предложено. Желающих продавать становится меньше, так как цена предложения растёт, что стремительно толкает цену актива выше. Но вы ещё не добрали необходимый объём бумаги, вам приходиться покупать ещё дороже, что толкает цену на более высокий уровень.

Смотрите пример на рисунке

На рынке ММВБ во избежание огромных пампов по бумагам есть ограничения на дневной рост цены, после роста в 30 — 40% от открытия приостанавливаются торги по более высокой цене, то есть в диапазоне 30 — 40% роста торги продолжаются, но выше ценового коридора биржа не пропускает сделки. Получается достижение ценовой планки в 30 — 40 % цене не дадут дальнейшее движение. Часто в таких случаях продавцов становится очень мало, и продают малые объёмы в надежде на дальнейший рост следующей торговой сессии.

Поэтому на следующий день, после стремительного роста, как правило цена после открытия торговой сессии мгновенно пролетает коридор 30-40% и достигает планки роста, где отстаивается до закрытия сессии. И так может продолжаться несколько дней, пока не наберёт крупный игрок свою позицию. Какой требуется объём крупному покупателю, не определить, но сработать на подобной ситуации вполне реально с положительным результатом.

Суть торговой стратегии проста:

В терминале настраиваем таблицу так, чтобы отслеживать лидеров роста, и по достижении 10% роста обращаем внимание на бумагу. Ожидаем ценовую планку 30 — 40% обычно это происходит после 15:00 по МСК. Желательно прошедший, общий объём торгов не ниже 1 го миллиона рублей. На планке набираем позицию объёмом не более 100 тысяч рублей. Удерживаем позицию до следующего дня, фиксируем позицию на утреннем гепе, либо ждём дальнейшего роста на свой страх и риск. При достижении ценовой планки на второй день, повторяем сделку.

Ситуации заказа на неликвидные акции не так часто происходят, но иногда бывает целый сезон подобных заказов, что позволяет достаточно неплохо заработать.

Надеюсь информация по торговле неликвидами поможет вам заработать, не забывайте о рисках, ведь это высокорискованные инструменты, необходимо вовремя выскакивать, не жадничать. Кто желает получить больше информации по торговле неликвидными акциями, присоединяйтесь в команду на обучение, подробная информация здесь.

Видео о неликвидных акциях

Как можно заработать 40% на неликвидных акциях за день

В этой статье я расскажу о заработке на спреде у неликвидных акций и автоматизации этого процесса.

Что я понимаю под неликвидом? Самый классический пример – это когда бумага выходит на IPO, а потом она торгуется на рынке, но спрос на неё крайне низкий. Такие примеры, как #hood – скорее исключение из правил, да и у них сперва была активной группа поддержки с Реддита, а потом всё постепенно уходит в небольшие торги. На порядки меньшие, чем у Fb, MS или Apple.

В общем, неликвид – это новые бумаги, которые практически никому не интересны и торгуются в основном только среди любителей, верящих в успех молодой компании в отрасли.

Разница спреда

Как и у любых других компаний, у новичков на рынке точно так же есть стакан. Точнее, стакан есть у брокера: сверху заявки на продажу, снизу – на покупку, а посередине спред. У Coca-Cola, Apple и прочих крупных компаний спред обычно составляет 0,01%, т.е. заявки и продажи практически сходятся. У неликвида ситуация иная, на моей практике он доходил до 12%, хотя чаще разница между покупкой и продажей достигает 1-4%.

Заработок на этой разнице – именно то, что первым пришло мне в голову. 4% за сделку – это же круто, не надо ждать несколько дней, выставил заявку на покупку, выставил заявку на продажу, другому продал, а разницу в карман положил. Увы, если бы это было так просто, все бы этим и занимались. Схема действительно рабочая, но есть ряд нюансов, которые нужно учитывать. О них – чуть ниже.

Почему стоит торговать неликвидными акциями?

Первое и главное ключевое «да» — это заработок. Если у вас, скажем, 10 сделок в день, получается, вы заработаете 10 умножить на 4%, то есть аж 40% от объёма.

Теперь о нюансах, а они есть

Что может пойти не так

Второй риск в автоматизации. Руками такой торговлей заниматься не получится. Точнее, получится, но лажать вы тогда будете очень часто. По моим прикидкам, потеряете куда больше. Да ещё и в мандраже постоянном будете, как в анекдотах про неспящих трейдеров.

Поэтому здесь нужно будет программировать бота. Мне с этим повезло — у меня команда по разработке приложений и сложных информационных систем, поэтому я знаю, как это сделать. Но для большинства инвесторов это будет значительной сложностью: придётся заказывать на стороне, что будет стоить определённых денег. По моим расчётам у частника это обойдётся в что-то около 30-45 тысяч рублей, и то если повезёт найти программиста: с этим сейчас просто беда. А уж такого, который в бирже разбирается – тем более.

Третий момент в том, что нет запаса прочности под большой объём капитала. Суть здесь вот в чём. Уоррен Баффет на этой штуке не может зарабатывать по той причине, что он управляет фондом на сотни миллионов долларов. Две огромные заявки здесь выставить не получится, иначе ими будет тяжело управлять. Только представьте: весь необходимый объём заполнили, а цена взяла и прошла вниз. Убытки при таких цифрах будут огромными. Риск тут больше, чем в классических инвестициях, что всегда нужно иметь в виду.

Четвертая, последняя проблема – большая волатильность при коррекции. Если начинается коррекция, колошматить такую акцию начинает в пределах ±10%, и угнаться за этим спредом достаточно тяжело. Это, опять же, к боту: руками это всё явно не проделать. Такая штука хорошо работает в спокойную погоду, но на колебаниях рынка тут заработать, мягко говоря, трудновато. При помощи бота – можно, но и то нужно быть очень аккуратным.

Короче говоря, вас могут ждать четыре проблемы (три главные и одна образующая):

Подводя итог: унести 40% капитала за день, в принципе, можно. Однако риски остаются, и если в какой-то момент вы 40% получили, то в другой можете точно так же их (и даже больше) потерять. Это нормально, бота тоже нужно учить, когда и как останавливаться.

Сейчас я решил попробовать протестировать эту стратегию: одну акцию купить, одну же и продать. Пишите, интересно ли вам продолжение этой истории, если да – расскажу о том, что у меня вышло. Пока никому ничего не рекламирую, сам ещё не проверил – но при наличии обратного отклика обязательно поделюсь результатами эксперимента.

Что такое ликвидность? Теория и практика

В этой публикации мы:

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Определение ликвидности

Ликвидность ценных бумаг означает возможность быть быстро проданными по цене близкой к рыночной. Также ликвидность характеризует собой высокий спрос и предложение на ценную бумагу.

На примере акций различают:

На финансовом рынке ликвидность ценной бумаги определяют по количеству совершаемых сделок (объём торгов) и величине спреда — разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу.

Также важно иметь достаточное количество лимитных ордеров в биржевом стакане для исполнения сделок трейдерами.

Ликвидные и неликвидные акции

Чтобы определить величину спреда, необходимо работать с биржевым стаканом в торговом терминале.

Наличие узкого спреда в торговом стакане еще не говорит о том, что акция является ликвидной. Важно, чтобы встречные спрос и предложение имели такой объем, который мог бы сдержать цену от сильных проскальзываний.

Например, ценовой спред может быть достаточно узкий, но если кому-то потребуется купить или продать большой объем акций, это может достаточно сильно сдвинуть цену в ту или иную сторону. В таком случае ценную бумагу нельзя считать высоколиквидной.

Неликвидные акции встречаются на рынке достаточно часто, определить такую акцию легко как по графику, который будет изобиловать длительными боковыми движениями и резкими прострелами в ту или иную сторону.

Пример торгов неликвидной акции ПАО “ГАЗ-сервис” на Московской бирже.

Если есть возможность отслеживать стакан лимитных заявок на торговлю неликвидной акцией, то вы заметите, как в стакане с одной из сторон нет встречного желания. Другая сторона может ждать исполнения своих заявок длительное время, пока не появится какой-нибудь контрагент.

Чтобы понять, какая ликвидность в акции наблюдается в среднем, достаточно открыть кластерный график (что такое кластерный график ), в котором видно прошедшие по рынку покупки и продажи.

На примере выше – дневной кластерный график акций ПАО “Газпром”. Крупные кластеры выделены ярким цветом:

На кластерном графике будет видно, какой в среднем объем торгуется в акции за конкретный промежуток времени, а на основании этого можно принимать решение о рабочем объеме для каждой конкретной акции.

Зачастую акции торгуются лотами. Чтобы установить реальный денежный оборот, необходимо на сайтах бирж уточнять, сколько в одном лоте содержится акций. Например, в 1 лоте GAZP содержится 10 акций. Чтобы установить фактический денежный оборот в кластере необходимо проторгованный объем умножить на цену и затем умножить на 10.

Чем больший объем наблюдается в кластерах при меньшем временном интервале – тем больше ликвидность акции.

Установите меньший таймфрейм на графике и сравните ликвидность различных ценных бумаг. Учитывайте также, что в акциях максимальный объем может кочевать от одного часа к другому.

Чтобы найти максимальное скопление объема – добавьте в платформе ATAS индикатор вертикальных объемов – Volume ( как торговать по объемам ). Таким образом будет видно наиболее активный период торгов внутри дня.

Как формируется явная и скрытая ликвидность

Ликвидность на рынке формируется:

Зачастую существует прямая взаимосвязь между маркет ордерами и лимитными ордерами, которая выражается в следующем явлении.

Как только в стакане появляется крупный объем в лимитных заявках, тут же активируются рыночные ордера, которые могут работать как по направлению крупного объема, так и против. Все дело в том, что в акциях инвесторы часто ждут момента, когда появится возможность “влить” свой объем. А при отсутствии встречного предложения такое вливание чревато сдвигом ценового спреда и сделкой по худшим ценам. Поэтому профессиональные трейдеры ожидают появление крупного предложения и начинают активно покупать или продавать как только такое предложение или спрос поступают на рынок.

Именно поэтому ликвидность в акции будет иметь неоднородный характер: на каких то ценовых уровнях будет наблюдаться повышенный объем, на каких-то – объемы будут снижаться.

Так что когда вы определяете ликвидность акции – стоит обращать внимание на то, какие ценовые уровни содержат повышенный объем. Такие уровни образуют важные кластеры. Более того, когда цена тестирует крупный кластер – активность инвесторов вновь возобновляется ( как торговать по горизонтальным объемам ).

На примере показан крупный кластер в акциях ПАО “Газпром”, который некоторое время удерживал цену от падения. Однако, после того, как объем был исчерпан, цена продолжила снижение.

Изменение характера ликвидности ценной бумаги

Как правило, характер ликвидности бумаги не меняется со временем. Конечно, публикация важных новостей вызывает всплеск интереса трейдеров к бумаге и соответствующего роста ликвидности.

Но с течением времени, когда реакция на новости уляжется, ликвидность ценной бумаги возвращается на уровень, близкий к прежнему.

Чтобы акция (или другая ценная бумага) изменила свой статус с низколиквидной до высоколиквидной, необходимы качественные структурные изменения эмитента – например, взлет Amazon, которая за 20 лет прошла путь от средней компании до мирового гиганта.

Индикатор ликвидности

Самым правдивым индикатором ликвидности является проторгованный объем. Именно он показывает какой реальный оборот с ценной бумагой проходит на рынке ежедневно, ежечасно и ежеминутно. Если наблюдать только один торговый стакан, то может сложиться неверное представление о реальной ликвидности ценной бумаги. Например с толку могут сбивать спуфинг-заявки или скрытые айсберг-ордера.

…это указывает на то, что работает спуфер, который создает иллюзию ликвидности в стакане. Цель спуфера – манипулировать мнением трейдеров, заставляя их двигать цену в нужную сторону.

Ликвидность и Айсберг-ордера

Другое дело – айсберг-ордера. Такие заявки, в отличие от спуфера, не показывают весь свой объем. В видимой части заявки может стоять совсем неприметный объем, но когда рынок абсорбирует ликвидность на уровне айсберга, то как бы “застревает” в нем, а ликвидность в стакане постоянно пополняется. Таким образом, мы можем заметить, что айсберг как бы постоянно “всплывает” при разборе видимой части.

Обычно, если встречается айсберг, то размер его, как правило, оказывается большим (иначе скрывать его нет смысла). Наткнувшись на айсберг, инвесторы понимают, что встретили внушительное встречное предложение и будут активно вливать ликвидность пока айсберг не “всплывет полностью”.

Бывают настолько большие айсберги, что встречные контрагенты истощаются так и не ликвидировав айсберг. В таком случае цена уходит в коррекцию. Однако место скопления объема создает на графике кластер, который может повторно притянуть к себе цену.

Резюме

В этой статье мы разобрались:

Если вас заинтересовала тема торговли ликвидными бумагами в биржевом стакане – прочитайте статьи:

Неликвидный

Что такое Неликвидный?

Неликвидность относится к состоянию акций, облигаций или других активов, которые нельзя легко и легко продать или обменять на наличные без существенной потери стоимости. Неликвидные активы может быть трудно продать быстро из-за низкой торговой активности или интереса к выпуску, на что указывает отсутствие готовых и желающих купить или продать актив инвесторов или спекулянтов. В результате неликвидные активы, как правило, имеют более низкий объем торгов, более широкие спреды между покупателями и покупателями и большую волатильность цен.

Краткая справка

Объяснение неликвидности

Что касается неликвидных активов, отсутствие готовых покупателей также приводит к большим расхождениям между ценой предложения, установленной продавцом, и ценой предложения, заявленной покупателем. Эта разница приводит к гораздо большим спредам спроса и предложения, чем на обычном рынке с ежедневной торговой активностью. Отсутствие глубины рынка (DOM) или готовых покупателей может привести к убыткам владельцев неликвидных активов, особенно когда инвестор хочет быстро продать.

Кроме того, компания может стать неликвидной, если она не сможет получить денежные средства, необходимые для погашения долговых обязательств.

Примеры неликвидных и ликвидных активов

Акции, торгующиеся на внебиржевых (OTC) рынках, также часто менее ликвидны, чем акции, котирующиеся на надежных биржах. Хотя эти активы могут иметь внутреннюю ценность, на рынке, на котором они продаются, часто мало покупателей по сравнению с теми, кто заинтересован в покупке более ликвидных активов.

Ликвидность актива может со временем меняться в зависимости от влияния внешнего рынка. Это изменение цены особенно актуально для предметов коллекционирования, поскольку популярность предмета на потребительском рынке может сильно колебаться, что приводит к очень нестабильным ценам.

Неликвидность и повышенный риск

Неликвидные ценные бумаги также могут требовать надбавки за ликвидность, добавленную к их цене, чтобы компенсировать тот факт, что впоследствии от них может быть трудно избавиться. Во время финансовой паники рынки и кредитные учреждения могут заклинивать, вызывая кризис ликвидности, когда продавцам даже обращающихся на рынке ценных бумаг сложно найти активных покупателей по справедливым ценам.

Пример из реального мира

Неликвидность может привести к тому, что ни компании, ни частные лица не смогут накопить достаточно денег для оплаты своих долгов.Например,The Economic Times сообщила, что Jet Airways в четвертый раз отсрочила погашение внешнего долга «за последние месяцы» из-за корпоративного кризиса неликвидности, из-за которого компания испытывала трудности с доступом к ликвидным средствам.В результате Jet Airways не только пришлось заземлить более 80 самолетов, но и составить план урегулирования, который призывал к отставке ее председателя Нареша Гояла и голосованию совета директоров, чтобы позволить кредиторам взять под свой контроль авиакомпанию.1