Что такое vsa в трейдинге

VSA анализ — основы и метод торговли [1 часть]

VSA анализ. Его применение на рынках.

VSA (расшифровывается как Volume Spread Analysis – анализ объема и спреда) – метод торговли, при работе с которым используются объемы, проторгованные на определенном временнóм промежутке, а также спред свечи (разница между хай/лоу бара).

Данный метод начал свое существование на фондовых площадках в первой половине прошлого века. Одним из главных основоположников VSA анализа является Ричард Вайкофф. В последствии Том Вильямс довел начинания Вайкоффа до той модели, которая есть сегодня.

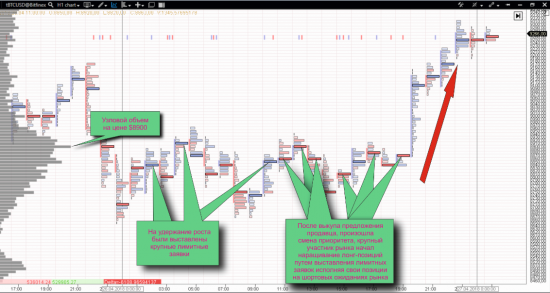

Метод VSA подразумевает чтение графика с целью выявления крупных, информированных участников рынка. VSA относится к дискреционному анализу (способ анализа движений цены с помощью логики, без использования жестких правил и технических индикаторов.), то есть анализ ведется без использования жестких правил или технических индикаторов – правила могут меняться в зависимости от поведения цены/объема. К основам VSA относятся стадии накопления и распределения, а также различные сигналы, которые могут принадлежать информированным игрокам.

VSA анализ применим на любых площадках, будь то форекс, фьючерсы, товарные или фондовые биржи. Отличия метода на разных площадках, конечно же, есть. Главным отличием является показатель ликвидности того или иного рынка. Но философия анализа VSA остается единой – действовать вместе с информированным игроком. Именно об этом мы дальше и поговорим.

Философия анализа VSA

Торговля по VSA – задача не самая простая для новичка.

Для того, чтобы разобраться с анализом, нужно понимать механику, а также структуру того рынка, на котором вы находитесь, ориентироваться в моделях ценообразования, а также иметь представление о спросе/предложении в самых банальных примерах.

Именно эти факторы должны быть первостепенны, и только после этого изучать базовые сигналы VSA.

Основные модели, паттерны и сигналы VSA анализа

В первую очередь трейдер ищет финансовые инструменты, которые должны быть с умеренной волатильностью, достаточно ликвидны, и где прослеживались бы трендовые движения. Наверное, это наиболее оптимальные условия для работы.

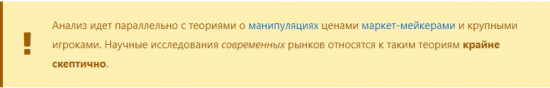

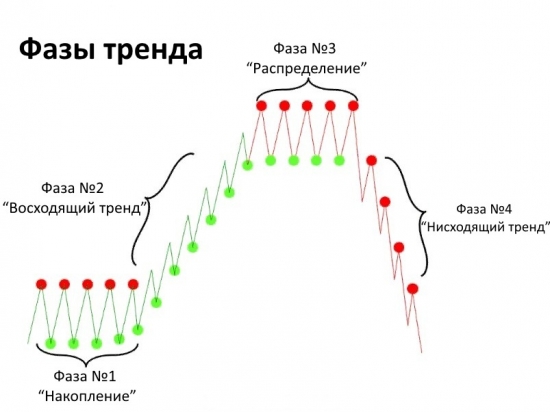

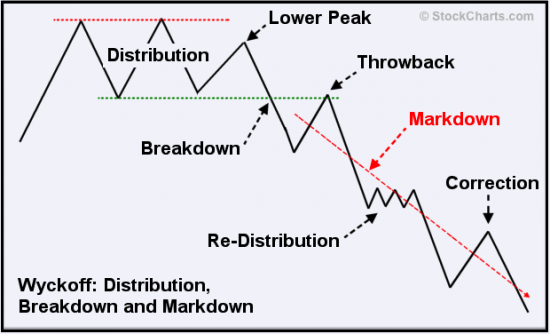

Классическая модель VSA анализа рассматривает рынки с точки зрения накопления/распределения (стадии консолидации, или флэта), а также стадии роста и падения – марк-ап, марк-даун.

Стадии накопления/распределения VSA, – периоды, когда рынки не проявляют волатильность и ожидаемые движения, которые необходимы для получения прибыли.

Именно в такие моменты ликвидность собирается примерно в одном ценовом кластере (уровне), что очень полезно для крупных участников с их мета-ордерами.

Здесь они могут открывать их частями (если это период накопления), и также закрывать (период распределения позиций). В таких стадиях свойственно проявляться классическим сигналам VSA: вытряхивание, ап-траст, тест уровня, а также некоторым другим паттернам.

Задача VSA трейдера в такие периоды – выявить намерения крупного, информированного участника, после чего стараться действовать параллельно с ним.

4 стадии.

Прежде чем подробно смотреть на процесс выбора инструмента(акций, крипты), имейте в виду четыре фазы движения цены:

накопление, рост рынка, распределение и падение рынка. ( accumulation, markup, distribution, and markdown)

Важно помнить, рынок имеет 4 стадии.

Важно понимать рынок на котором вы торгуете.

Вне стадии markup (движения вверх) есть еще пять точек покупки, которые предлагают хорошее соотношение риск-вознаграждение. Агрессивные трейдеры попытаются выбрать дно, покупая на дне (spring). Последователи тренда будут покупать на отскоке (breakout), который сигнализирует о начале восходящего тренда.(markup)

Как только (breakout) прорыв произошел, трейдеры могут искать места для входа в длинных позиции во время возвратов, фаз повторного накопления (throwback) или коррекций (correction).

Короткие позиции предпочтительнее, когда рынок находится на стадии падения (markdown).

Агрессивные трейдеры стали активными, когда формируются паттерны около (breakdown) на отскоках и предпологая взять ралли.

Это, безусловно, самый лучший вариант однако с повышенным риском слить позицию.

Трендовые последователи были бы наиболее склонны продавать на разрыве поддержки(throwback), который сигнализирует о четком изменении тренда.

После пробоя, трейдеры которые опоздали могут входить на продажу во время (re-distribution) фаз повторного распределения и коррекций.

Понимание секторов.

Есть девять — двенадцать секторов на фондовом рынке, и каждый из этих секторов может быть разделен на различные промышленные группы. Трейдеры сегодня могут использовать девять секторов SPDRs, чтобы сравнить диаграммы сектора с диаграммой оживленного рынка. Есть также десятки индексов промышленной группы Доу Джонса и промышленной группы ETFs, которые можно использовать, чтобы измерить уровень определенных групп.

Даже при том, что оживленный рынок управляет общей тенденцией для всех акций, Викофф понял, что определенные группы ведут рынок, и определенные группы тормозят рынок.

Цель состоит в том, чтобы найти группы, проявляющие относительную силу, когда условия рынка — оптимистичная и относительная слабость, когда условия рынка медвежьи.

Следует иметь в виду, что Викофф торговал в начале 20-го века, задолго до калькуляторов и компьютеров.

Все было сделано вручную с карандашом, бумагой и резинкой. Даже нанесение простой диаграммы отношения, чтобы сравнить две ценных бумаги было бы реальной тяжелой работой, особенно отслеживая десяткам ценных бумаг.

Вместо диаграмм отношения Викофф просто сравнил фактические ценовые диаграммы, чтобы определить относительную силу или относительную слабость. Группы, которые держат, когда шаги рынка ниже проявляют относительную силу. Группы, которые не сплачиваются, когда достижения рынка показывают относительную слабость. Это настолько просто.

Обратите внимание как бумага XLK проявляет относительную силу сопоставив ее вместе с индексом SPY.

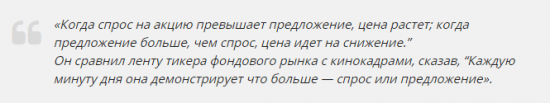

Несмотря на то, что он жил в конце XIX – начале XX века, его способы торговли до сих пор обсуждаются и положены в основу большинства торговых стратегий, которые дают хорошую прибыль.

Ричарда Вайкоффа называют пионером технического анализа, мастером психологии и теории поведения рынков.

Он родился в 1873 году в США, к 25-ти годам уже владел брокерской компанией, а в 58 лет создал учебный курс по техническому анализу, в котором отразил все свои идеи и исследования в поведении рынка.

Ричард Вайкофф считал, что спекулянтом на биржевом рынке считается только тот, кто торгует осознанно по своей стратегии и тщательно планирует все свои действия. Все остальное относится к азартным играм.

Философия Ричарда Вайкоффа

Метод Вайкоффа

В методе Вайкоффа используются три типа графиков:

Ричард Вайкофф использовал все три графика одновременно.

На свечном графике он определял направление ценового движения, точки входа и выхода, а также устанавливал стоп-лоссы. На графике «Крестики-нолики» он проводил оценку движений и импульсов цен и размещал цели для фиксации прибыли.

В «Крестиках-ноликах» отбрасывается фактор времени и учитывается только движения цены.

График волн отражает совокупную цену группы активов. На сегодня это график секторов, например, энергетика. На тот момент Вайкофф брал несколько акций одного сегмента экономики и смотрел, как они двигаются в группе, а затем выбирал среди них те активы, которые двигались быстрее относительно других.

Механика рынка от Вайкоффа

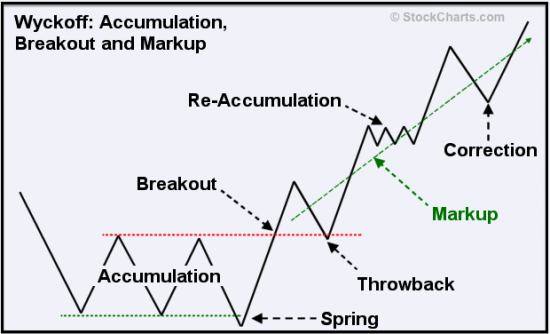

Все движения цены по идее Вайкоффа двигаются от баланса к дисбалансу рынка. Балансом является ситуация, когда спрос и предложение на рынке уравновешены (флет). После баланса всегда наступает фаза дисбаланса, когда происходит сдвиг либо в сторону покупателей, либо в сторону продавцов (тренд). Соответственно, цена всегда движется от одного баланса к другому.

При этом обычно выделяют следующие фазы ценового движения:

Применение методов Вайкоффа на сегодняшний день

Несмотря на то, что прошло уже много времени с момента появления идеи Ричарда Вайкоффа, его методы актуальны и сегодня. Такие законы рынка, как спрос и предложение, действуют всегда и применимы на любых рынках. Однако следует учитывать, что это общая схема и без понимания основ рынка невозможно прибыльно торговать. Шаблонное применение методов Вайкоффа в чистом виде не сработает, если вы не понимаете природу рынка. Каждая ситуация на рынке индивидуальна: где-то фаза может быть длиннее или короче, ложных пробоев может и не быть, а могут быть и весьма агрессивные. Однако с уверенностью можно утверждать, что метод Вайкоффа и VSA остаются одними из самых востребованных среди трейдеров по всему миру.

Если у вас появился интерес к данной торговой системе, то вы можете скачать книгу по методу Вайкоффа – Д. Хатсон «Метод Вайкоффа». Есть еще одна интересная книга – Дэвид Вайс «Современная адаптация метода Вайкоффа», но найти ее в сети не так просто. Прочитать ее можно онлайн на форуме в Институте спроса и предложения Ричарда Вайкоффа.

Находясь наедине с казалось бы иррациональными рынками, инвестор, который пытается оставаться спокойным и здравомыслящим, может расстроиться или запутаться в новых методах выбора акций, анализа рынка и прогнозирования цены на рынке. Тогда наступает время, чтобы вернуться к основам.

В далеких 1930-ых, Ричард Вайкофф, «самоучка», пообещал показать “реальные правила игры.”

По сей день метод Вайкоффа для трейдинга и инвестирования в акции выжил, и это дает трейдерам прочный фундамент для того, чтобы проанализировать базовые отношения между движущими силами рынка. Как трейдер, Вайкофф видел на собственном опыте, что основной закон спроса и предложения управлял всеми изменениями цен; и то, что лучший индикатор будущего курса рынка — отношение предложения и спроса на рынке.

Метод Вайкоффа анализирует на графике цену и объем и их отношения в течение долгого времени. Задача состоит в том, чтобы судить, как рынок, группы акций или индивидуальные акции реагируют на борьбу спроса и предложения. Вы ищете поворотные моменты — заключительную вершину бычьего рынка или последнюю впадину на медвежьем рынке. Вы определяете пики и основания промежуточных шагов, которые появляются внутри главного тренда. Теория Вайкоффа руководствуется фактом, что каждое изменение в рынке состоит из волны покупки и продажи, которая продолжается, пока она может привлечь последователей. Когда она исчерпана, то начинается противоположная волна. Маленькие ежедневные волны постепенно развиваются в большие волны на 3 — 5 пунктов, которые в конечном счете составляют медведжий или бычий рынок с колебанием в 10 — 20 пунктов или больше. Если волна существенная, Вайкофф действовал в гармонии с ней.

Рынки крайне изменчивы. Они эволюционируют, меняются, но какие-то параметры остаются прежними, а с какими-то стоит прощаться. Адаптация трейдера под современные механизмы – задача не из легких, но именно она является важной частью работы любого, кто хочет достичь успеха на финансовых площадках мира.

Спасибо за внимание и успехов!

Метод VSA: как торговать по объемам

Содержание статьи

Метод VSA разработан в двадцатом веке успешным игроком на фондовом рынке Томом Уильямсом. Изначально Т. Уильямс начал изучать торговую стратегию под названием «Метод Вайкоффа», а затем, вникнув в механику торговли и в суть метода, Уильямс доработал его и создал торговую стратегию для анализа рыночной ситуации, которую назвал «Метод VSA».

По сути, это упрощённый «Метод Вайкоффа», основанный на исследовании объёмов, цен закрытия бара и спреда (в данном методе под спредом автор подразумевает разницу максимального и минимального значения цены бара).

Как работает метод VSA?

Теоретически рынок постоянно находится в одной из стадий:

В момент стадии накопления рыночная ситуация актива похожа на «сжимающуюся пружину». Актив накапливает объём для предстоящего движения. Цена находится в боковом движении, период флэта может длиться продолжительное время. Большие участники рынка накапливают позиции в расчёте на предстоящий импульс цены. Чем дольше длится стадия накопления, тем больше будет движение.

Снижение или рост – в этой стадии происходит высвобождение энергии «пружины». Котировки формируют ярко выраженную тенденцию и достигают максимальных или минимальных значений на видимом отрезке графика.

В стадии распределения происходит закрытие позиций, открытых на стадии накопления, и фиксация прибыли. Далее эта стадия может стать очередной фазой накопления, и весь цикл повторится.

Таймфреймы, на которых работает метод VSA

Для анализа рыночной ситуации применяются временные периоды от М5 до H4. На периодах D1 и выше данный метод анализа даёт много погрешностей. На минутных таймфреймах метод VSA работает крайне нестабильно и даёт много ложных сигналов.

Основные модели метода VSA

Суть метода VSA

Главная идея метода VSA заключается в том, что рыночной ситуацией владеют крупные игроки и они осуществляют все крупные движения котировок. В теории, суть проста: крупный игрок купил большой объём актива и цена начала рост; продал большой объём, и цена снижается. Но на деле происходит иначе.

На фондовом рынке трейдерам доступен реальный объём и все связанные с ним данные. Но возникает резонный вопрос, а откуда брать объёмы заявок для Форекс?

Многие трейдеры, применяющие метод VSA на практике, используют объёмы с фьючерсов, но тут есть ограничения по количеству инструментов для анализа. Остаётся либо использование индикаторов объёмов, либо тикового объёма. Проведя сравнение можно сделать вывод, что тиковый объём в терминале MT4 вполне подходит для анализа по методу VSA.

Для трейдера с небольшим капиталом эта информация даёт некоторое преимущество. Можно открыть позицию в том же направлении, что и крупный участник. Существует концепция, что большие участники торгов владеют большим количеством информации и имеют больше опыта по сравнению с частными инвесторами и трейдерами.

Как торговать по методу VSA?

Принцип работы метода VSA заключается в поиске мест, где выбранный актив может совершить разворот тенденции или выйти из бокового движения. Развороты, как правило, происходят на вершинах или на минимальных значениях.

Пробой горизонтального канала

После консолидации цены в боковой тенденции, котировки подошли к верхней границе канала. После теста сопротивления на индикаторе тиковых объёмов появилась большая свеча, что говорит о выросших объёмах торгов. Далее произошел пробой границы канала, и котировки начали развитие восходящей тенденции.

Следует обратить внимание, что свечи, которые сформировались до пробоя, относятся к Up барам (цена закрытия последующей свечи выше цены закрытия предыдущей свечи).

Для открытия позиции этих сигналов недостаточно, но метод VSA говорит о продолжении роста цены. Поэтому данный сигнал применяем исключительно для подтверждения восходящей динамики.

Разворот на вершине тенденции

На предыдущем примере мы видели, как с ростом объёмов торгов цена стремительно начала рост. Учитывая, что не все участники рынка закрыли позиции в течение этого роста, они начнут это делать, когда цена достигнет определённых максимумов. В этот момент произойдёт фиксация прибыли, и объёмы торгов снова увеличатся. Как видно по следующему рисунку, свеча сформировалась с большой тенью, что говорит о приоритете продавцов над покупателями. Гистограмма тикового объёма на этой свече также увеличилась. Совокупность этих факторов свидетельствует в пользу разворота тенденции. Как видно из графика, цена в итоге упала.

Внимательные читатели, знакомые с основами свечного анализа, обратили внимание что в методе VSA применяются разворотные паттерны из классического свечного анализа. Метод VSA также лежит в основе популярной стратегии Прайс Экшн (Price Action).

Заключение

В статье я описал только малую часть метода VSA. Для применения его на практике потребуется немало усилий, чтобы понять механику рынка и принципы формирования тренда. Утверждать, что метод VSA прост в применении, на мой взгляд, будет правильно, но для того, чтобы его освоить, необходимо потратить не один день на изучение рынка.

Несмотря на универсальность, метод VSA нельзя считать полноценной торговой стратегией. Основная задача трейдера, который использует метод – это получить информацию о состоянии актива и сделать выводы по дальнейшему развитию ситуации.

Метод VSA оптимально применять в качестве дополнительного фильтра, определяющего направление движения котировок. Метод также хорошо себя зарекомендовал в совокупности со свечным анализом и графическими фигурами.

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.

VSA сигналы в свинг-трейдинге

Свинг-трейдинг — довольно известная тактика торговли на фондовом рынке. Первые попытки формализовать этот стиль предпринимались еще в середине прошлого века. Основу заложил Дуглас Тейлор, позже его идеи развили Йон Маркман и Алан Фарлей. Методика остается популярной, что лишний раз доказывает ее жизнеспособность.

Что такое свинг-трейдинг

Главное — открывать позицию строго в направлении тренда после откатов.

У рынка есть только два состояния: накопление и импульс.

Накопление — это процесс открытия позиции крупными инвесторами без существенного изменения цены против направления этой позиции. То есть инвесторы накапливают свою торговую позицию, чтобы заработать на ее продаже после роста цены.

Импульс — это сильное движение цены вверх или вниз, после которого стоимость актива продолжит движение в том же направлении, с периодическими откатами.

Важно понимать, когда рынок готовит выстрел, так как если дым от этого выстрела уже рассеялся и открывать позицию смысла нет. В этом материале расскажем о том, как правильно определять начало импульса.

Что такое VSA

VSA (Volume Spread Analysis, анализ объема и спреда) — метод торговли, при работе с которым используются объемы, проторгованные на определенном временном промежутке, а также высота свечи (разница между High/Low бара).

Этот метод возник на фондовых площадках в первой половине прошлого века. Одним из главных основоположников VSA анализа является Ричард Вайкофф. Впоследствии Том Вильямс довел начинания Вайкоффа до той модели, которая существует сегодня.

В этой статье акцент будет сделан на основных VSA сигналах: как они выглядят на графике и что из себя представляют.

Основные сигналы VSA

Среди наиболее популярных сигналов VSA выделяем:

1. Stopping Action

2. Spring

3. NoDemand

4. Last point of support

5. Jump over Creek

6. Selling climax

Примечание: В этом блоке рассматриваем только сигналы к росту. Сигналы на снижение — работают по тому же принципу, но зеркально.

Stopping Action («останавливающее действие», SA) — это остановка движения цены на графике с помощью объема выше среднего и характерна длинная тень у свечи.

SA даёт понять, что на уровне сформировались условия для покупки. Сигналом для входа в позицию является следующее закрытие дневной свечи выше тела SA. Для коротких позиций ситуация зеркальная.

Мы видим, что цена двигалась вниз, но была остановлена пин-баром — это свечка с длинным хвостом вниз и отсутствующим спредом. Это еще не торговый сигнал, ведь для открытия позиции нужно получить подтверждение с закреплением выше свечи.

Видно, что движение вниз было остановлено на объеме. Для SA характерен повышенный объем, формирующий новую зону накопления или сразу формирующий обратный тренд. Не спешите, дождитесь момент поглощения продаж и формирование зоны покупок и только после этого открывайте сделку.

Пример сигнала SA по акциям Electronic Arts. Акции находились в нисходящем тренде. В ноябре остановка падения произошла на большом объеме с длинной тенью.

Вывод: войти в сделку можно было на второй зеленой свече, которая закрылась выше тела предыдущей.

Второй сигнал — это Spring (спружинивание). Фактически это срабатывание большого количества установленных стопов. Перед выходом из зоны накопления цена сначала уходит вниз, а затем резко возвращается обратно. После этого велика вероятность сильного движения вверх и пробития верхнего уровня канала. Это торговый сигнал, можно открывать позицию выше максимума свечи Spring.

Пример сигнала Spring на акциях Best Buy. Котировки в течение месяца ходили в боковом коридоре, и перед началом нового трендового движения они опустились под нижнюю границу, тем самым многие длинные позиции были закрыты по стоп-приказам. Их фиксация происходит из-за установки стоп-заявок под границей канала большинством трейдеров, так как канал на графике видят все участники рынка. Крупные игроки выкупили с рынка их ордеры, после чего последовал тренд +35% от верхней границы накопления.

Следующий сигнал — NoDemand («нет предложения», ND). Это один из наиболее срабатываемых торговых сигналов. Фактически происходит следующее: цена подходит к уровню сопротивления, и там появляется крупный продавец. Затем начинается плавное сползание вниз. Так будет ровно до того момента, когда продавцы ослабнут. Как отслеживать это? По падающему объему.

Снизился объем? Мы готовимся войти в позицию отложенным ордером. Красной линией отмечен уровень для его установки (максимум торгового дня). Если цена пробьет этот уровень, мы можем купить акцию и рассчитывать на восстановление.

Пример сигнала ND по акциям Магнита.

Акции Магнита подошли к очередному уровню сопротивления, но появился продавец. Они начали откатываться, и с каждой новой красной свечой объемы уменьшались. После этого покупатели активизировались и смогли преодолеть уровень.

Сигнал Last point of support (LPS)

LPS (Last point of support, последняя точка поддержки) нередко является спусковым крючком для мощных трендов, но его значительно сложнее поймать по сравнению со Spring, когда из-за закрытия по стоп-приказам появляется свеча c большой тенью. Он возникает в форме остановки цены в зоне накопления на большом объеме, когда цена не достигла дна канала. Так происходит из-за того, что много трейдеров ждут действий крупных инвесторов именно внизу торгового канала.

Крупным участникам рынка выгодно сделать так, чтобы цена до этого уровня просто не дошла, и прилипалы остались ни с чем. Чтобы этого избежать, подключайте объемный анализ к своей стратегии торговли. Находить LPS нужно научиться, но это окупится высокой прибылью. Вход в рынок — выше максимума свечи LPS.

Пример сигнала LPS. Бумага Яндекса находилась в боковом канале. При последнем подходе цены к нижней границе коридора падение цены остановилось на росте объемов, после чего котировки развернулись наверх.

Сигнал Jump over Creek (JOC)

Давайте взглянем на такую ситуацию. Трейдер не успел поймать точку входа у нижней границы зоны покупок, но все еще хочется зайти в сделку и продвинуться наверх по тренду. Большая свеча, пробивающая верхнюю границу бокового коридора/сопротивление, называется Jump over Creek (JOC), «прыжок через реку». Откат к уровню — Back to Creek (BTC), или «возврат к реке». Это типичный возврат к уровню поддержки или ретест. Сигнал на вход в сделку —это отскок от ранее пробитого уровня сопротивления.

Сигнал Selling climax

Selling climax — это сигналы сверхъобъема и очень большой высоты свечи. Оборот торгов у таких свечей значительно превосходит среднее значение. Эти паттерны появляются из-за паники или эйфории трейдеров, крупные инвесторы на них фиксируют свои позиции. На графике сигнал выглядит, как большая полнотелая свеча с небольшими тенями. Его появление указывает на окончание тренда.

Пример. Когда акции Сбербанка подходили к верхней границе восходящего канала, чаще всего рост заканчивался широкой зеленой свечей на высоком объеме. Далее следовал откат к нижней границе канала. Второй пример справа на графике также сопровождался длинной растущей свечей, но объем у нее был меньше предыдущей.

Метод Вайкоффа

Ричард Вайкофф разработал собственный торговый метод еще в первой половине ХХ века. Его методика хороша тем, что не привязывается к отдельным паттернам или индикаторам, а основывается на балансе между спросом и предложением. Его методика позволяет определять крупных игроков и работать в том же направлении.

В системе есть зоны покупок и продаж (сопротивления и поддержки). Такие зоны образуются там, где раньше было накопление, поглощение продаж. Эти зоны обозначаются как река и лед. Река — это зона сопротивления, через которую должен перепрыгнуть покупатель, а лед — это зона поддержки, которую должен пробить продавец. Зоны формируются по движению цены.

Работа ведется по тренду. Например, если акции Яндекса растут, то продажи не рассматриваются до окончания тренда. Если же по какой-то причине начали появляться предпосылки к развороту, рассмотрите вариант с закрытием длинных позиций. Сильные тренды почти всегда заканчиваются сигналами типа Selling climax.

Когда мы говорим «крупный игрок», то имеется в виду группа реальных трейдеров, работающих с большими объемами. У каждого значимого уровня участники торгов оценивают силу друг друга. Например, если у зоны поддержки продавцы демонстрируют слабость, крупные игроки могут попробовать переломить ситуацию и начать восходящее движение. Если продавцы сильны, покупатели не будут тратить силы на бессмысленную борьбу, выгоднее подождать.

Основное правило рядового трейдера — работать стоит только после подтвержденных действий крупных участников.

Пример анализа рынка

В качестве примера разберем ситуацию с акциями Netflix на дневном таймфрейме.

Для открытия и сопровождения позиций мы будем опираться на 2 фактора: стандартный свечной анализ и сигналы VSA.

Разберем фрагмент истории:

1. С октября по декабрь 2017 г. акция находилась в фазе накопления.

2. С начала января 2018 г. пробили зону накопления и пошли вверх с минимальными локальными откатами.

3. Из-за закрытия красной свечи ниже цены предыдущего дня образовалась область продавцов. Началась коррекция.

4. После отката образовалась свеча с длинной тенью выкупа на хорошем объеме — сигнал SA. Входим в покупку актива на закрытии следующей свечи выше тела предыдущей, под тенью SA ставим стоп-лосс.

5. В конце импульса видим закрытие второй красной свечи ниже зеленой — образование зоны продавцов. Закрываем лонг позицию.

6. Откат остановила бычья свеча с большим телом и объемом больше предыдущего дня, образовалась зона покупателей. На следующей свече с телом выше предыдущего дня можно войти в лонг.

7. Возле уровня сопротивления, который является максимумом на графике, появилась свеча с высоким телом и большим объемом — закрываем лонг сделку.

8. Цена откатилась, тень немного зашла в зону покупателя. Мы видим сигнал SA — большой объем и длинная тень (сильный выкуп продавцов). Берем лонг на следующей зеленой свече выше тела SA.

9. Цена в третий раз подошла к уровню сопротивления, не смогла его пройти, далее пошел откат от уровня со снижением объемов. Сигнал NoDemand. Продолжаем удерживать покупку актива.

Использование описанных VSA сигналов может дополнить торговую стратегию свинг-трейдинга и позволит увеличить прибыль при тех же рисках.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Небольшое снижение под конец года

Рынок США. Гипотеза о «Ралли Санта-Клауса» все еще в силе

Рекорды фондового рынка 2021

Дивидендный портфель США 2022

Дивидендный портфель 2022

Инвестиции 2022: что купить. Полное руководство с прогнозами

Они вне конкуренции. Компании США и России с самой широкой маржой

Ключевые риски 2022

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.