Что такое swap криптовалюты

Своп токенов или token swap – что это?

Пользователи, которые так или иначе сталкиваются с миром криптовалют, хоть раз слышали о таком понятии, как своп токенов — token swap. Предлагаю в этой статье подробно разобрать, что же это за явление и зачем своп необходим. Как необходимо поступать в таких случаях.

Своп токенов — token swap — Что такое своп токенов?

Криптовалюты и блокчейн-технологии предоставили большие возможности для привлечения инвестиций. Если раньше компании необходимо было выпускать акции и выходить на биржу, то теперь можно просто выпустить токены. Для этого, конечно, необходимо иметь блокчейн, но разрабатывать его необязательно. Многие криптопроекты предоставляют возможность на своем блокчейне выпускать токены для всех желающих. Например, все мы знаем криптовалюту Эфириум, которая дает возможность децентрализованным приложениям работать на своей базе данных.

На базе Ethereum разработан специальный стандарт ERC-20, в рамках которого создаются токены. Любой проект может воспользоваться этим для проведения собственного краудфандинга. Также стандарт ERC-20 может стать временным решением, пока для криптовалюты не создан собственный блокчейн.

И вот, на начальном этапе своей работы, какой-нибудь проект выпускает токены на блокчейне Эфириума. После сбора необходимых инвестиций, путем проведения ICO, проект развивается и создает свой блокчейн. Вот тут-то и необходимо провести своп токенов.

Яркий пример свопа токенов можно вспомнить в отношении криптовалюты TRON. Изначально коины базировались на блокчейне Эфириума. Собрав инвестиции и разработав собственный блокчейн, разработчики провели своп токенов. Переход токенов осуществили в несколько этапов и пользователи успешно поменяли свои монеты на новые.

Token swap – процесс обмена монет определенной криптовалюты или токена на новые. Это не обычный обмен, когда одни монеты конвертируются в другие. Происходит замена монеты внутри проекта, когда старые теряют свою ценность и вместо них начинают действовать другие монеты. Так как изменения происходят на техническом уровне и затрагивают блокчейн, то пользователям необходимо выполнить некоторые действия, чтобы не потерять свои деньги.

Своп токенов — token swap — Чем своп токенов отличается от атомарного свопа?

Некоторые пользователи думают, что атомарный своп и своп токенов – тождественные понятия. На самом деле это абсолютно разные процессы, которые имеют существенную разницу. При атомарном свопе происходит конвертация монет с одного блокчейна на монеты в другом блокчейне. Например, благодаря атомарному свопу между биткоином и лайткоином пользователи могут менять одну монету на другую прямо, без посредников. Эта технология позволяет сделать процесс конвертации более безопасным, быстрым и не терять на комиссиях обменников.

В случае со свопом токенов нет обмена одной криптовалюты на другую. Просто старая прекращает свое существование, перестает торговаться на бирже и ее не поддерживают кошельки. Вместо нее появляется новая монета, которая и замещает старые токены.

Своп токенов — token swap — Что делать пользователю токенов?

Своп токенов опасный для пользователей тем, что существует риск пропустить нужный момент и не поменять монеты на новые. В этом случае, вы станете владельцем токенов, которые уже ничего не стоят. Как-то повлиять на эту ситуацию будет уже поздно. Поэтому необходимо принять некоторые меры, которые уберегут ваши средства.

Если вы держите монеты, для которых объявлен своп токенов, на бирже, то обмен старых монет на новые за вас сделает она. Нужно лишь уточнить, действительно ли конкретная биржа будет осуществлять обмен. Если ваша площадка для торговли не предусматривает никаких действий, то токены нужно перевести на другую биржу.

Поменять старые монеты на новые можно и в ручном режиме. Руководство проекта предоставляет специальные инструкции, которые помогут пользователю сделать эту процедуру самостоятельно. Это актуально для тех держателей коинов, которые не доверяют посредникам и хранят криптовалюту на личном кошельке.

Еще один важный момент – во время проведения свопа операции с монетой замораживаются на определенный период. В целях безопасности вы не сможете отправлять монеты и получать их от других пользователей. Есть такая заморозка или нет, но лучше на время отказаться от транзакций, чтобы ваши монеты не потерялись.

Своп токенов может нести в себе риск для пользователей, ведь пропустив срок обмена, вы станете владельцем бесполезных токенов. В этом случае вы не сможете кому-то предъявить претензии или потребовать выдать новые монеты. Поэтому в ваших же интересах наблюдать за событиями и обновлениями той криптовалюты, в которую вы инвестируете средства.

В целом же, своп токенов — token swap является скорее положительным событием и для криптовалюты, и для пользователей. Это значит, что идет уверенное развитие, и создание собственного блокчейна — большой шаг вперед. Необходимо лишь проявить бдительность и соблюдать инструкции разработчиков. Ведь в результате вы станете обладателем новой перспективной монеты.

Криптодеривативы: как работают фьючерсы и свопы в Bitcoin и в чем их риски?

Фьючерсы, вечные свопы, опционы — на эти производные инструменты приходится львиная доля торгов на рынке Bitcoin. Биржи деривативов привлекают трейдеров высоким левереджем, однако и риски такой торговли очень высоки. Объясняем, что такое деривативы и как на них зарабатывают в крипто.

Что такое деривативы в крипто?

Дериватив, или производный финансовый инструмент, — это инструмент, цена которого зависит или основана на цене какого-либо базового актива. Большинство деривативов реализуются в форме контрактов, по которым стороны имеют право или обязанность купить или продать базовый актив по определенной цене.

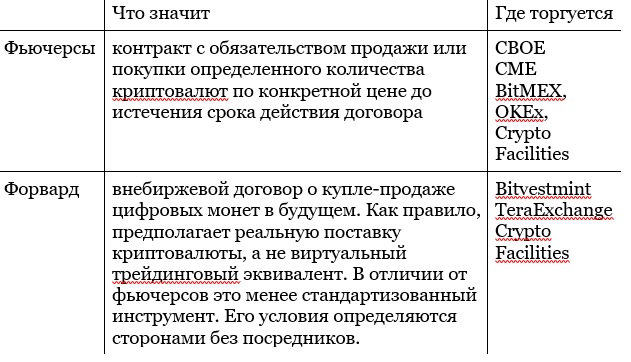

Основные виды производных инструментов в Bitcoin

Фьючерсы. Данный контракт обязует одну сторону приобрести, а другую — продать определенное количество BTC в определенный день в будущем по определенной цене. Часто фьючерсы используются для хеджирования рисков.

Самая известная площадка, где торгуются фьючерсы на Bitcoin, — это Чикагская товарная биржа (Chicago Mercantile Exchange, CME). Условия стандартизированы : сумма каждого контракта — 5 ВТС, время закрытия — последняя пятница месяца. При этом все расчеты происходят в долларах: реальной поставки биткоинов не происходит.

Форварды. Так же, как и фьючерс, форвард обязывает продавца и покупателя совершить сделку по фиксированной цене и в определенную дату, но его условия более гибкие. Форвардные контракты торгуются не на криптобиржах, а через OTC (Over-the-counter), или внебиржевые платформы.

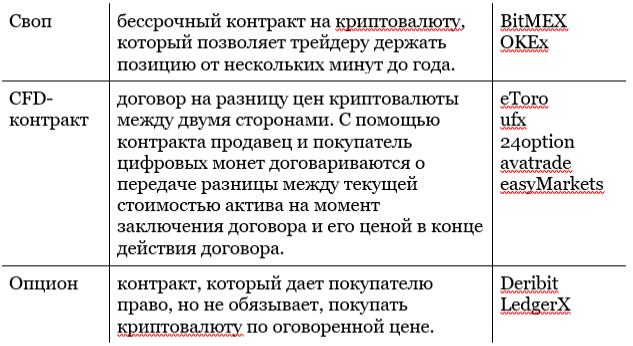

Опционы. Данный дериватив дает владельцу право купить или продать базовый актив по установленной цене в определенный день, однако не налагает обязательства это сделать. Опцион на покупку называется «колл» (call), а опцион на продажу — «пут» (put).

Вечный своп (perpetual swap). Это, пожалуй, самый популярный вид криптодеривативов. По условиям он похож на фьючерс, но не имеет срока действия и не предполагает физической поставки актива.

Цена свопа практически равна цене базового актива (биткоина) и движется вместе с ней. Трейдер может держать своп сколь угодно долго, хотя по мере колебаний цены он будет периодически платить комиссии (funding fee).

Риски торговли деривативами

Торговля криптодеривативами тесно связана с использованием левереджа, о преимуществах и рисках которого мы рассказывали в одной из недавних статей. Напомним: торговля с левереджем, или торговля с заемными токенами, позволяет оперировать суммами, во много раз превышающими собственный депозит трейдера.

На криптобирже BitMex размер плеча по деривативам доходит до 100x. В случае успеха трейдер получит прибыль в 100 раз больше, чем если бы он торговал только на сумму своего собственного капитала. Однако если рынок пойдет против него, он рискует потерять значительную сумму.

Яркий пример — обвал цены ВТС на 40% 12-13 марта 2020 года, который произошел во многом именно из-за BitMEX. Когда на фондовом рынке началась паника из-за коронавируса, трейдеры стали распродавать активы, в том числе криптовалюту. Цена биткоина резко пошла вниз, и на BitMEX начали автоматически закрываться (ликвидироваться) позиции в лонг по вечным свопам. От этого цена упала еще больше, что привело к новым ликвидациям, и так далее по нарастающей.

Итак, основной риск торговли криптодеривативами связан с тем, что трейдеры обычно используют высокий левередж. Возможность максимизировать прибыль за счет заемных средств, конечно, очень привлекательна, однако и потенциальные потери при этом растут многократно.

Информация о криптовалютах в интернете зачастую некорректна или слишком запутана. Чтобы пользователям было легче сделать первые шаги, портал MyFin и регулируемая криптобиржа FREE2EX запустили данную серию статей, которые помогут новичкам разобраться, где в криптоиндустрии правда, а где — просто громкие заявления. Не пропустите следующую публикацию!

Деятельность, связанная со сделками (операциями) с токенами, связана с высоким уровнем риска полной потери денежных средств и иных объектов гражданских прав (инвестиций), переданных в обмен на токены. Правовое регулирование сделок с токенами не имеет единообразного подхода, и последствия совершения таких сделок могут иметь разную правовую оценку в различных государствах.

Данная статья не является консультацией или руководством, а создана в качестве информационно-просветительского материала.

*Партнерский материал. ООО «Пиксель Интернет» УНП: 590995582

Что такое SWAP: сложные обменные процессы SWAP простым языком 0 1127

SWAP не так давно стал одним из жаргонных словечек трейдеров. Под ним подразумевается сложный обменный процесс на валютной бирже. При этом предметом обменной операции могут быть токены, криптовалюта, просто фиатная валюта или процентная ставка.

Если говорить в общем, то своп – это очередной вид сделки, который помогает трейдерам сэкономить или даже преумножить свои накопления.

Что такое своп (SWAP)?

С термином разобрались, и теперь нам уже известно, что своп – это механизм обмена. Но это не обычный онлайн-обменник или сделка на бирже. Своп обязательно должен иметь обратный механизм обмена для закрытия сделки.

То есть трейдер создает сделку, где указывает N-ное количество активов для обмена, которые он готов отдать за определенную валюту, процентную ставку, акцию и т. д. Дальше в сделке свопа указывается срок ее действия. Когда срок заканчивается, трейдер должен совершить обмен обратно.

Таким образом, получается, когда трейдеры заключают сделку с помощью свопа, то на них накладывается обязательство – выкупить свои активы обратно. При этом в начале сделки они сами устанавливают курс обмена.

Например, два трейдера заключают своп. Они прописали курс своих активов один к одному. По истечению срока они должны вернуть друг другу активы в том же размере вне зависимости от внешних факторов (инфляция валюты на бирже, прогнозы тех или иных проектов и т.д.). Когда трейдеры возвращают свои активы, то сделка свопа автоматически закрывается.

Разновидности SWAP

Свопы принято различать по двум ключевым критериям: предмету сделки (валютный, биржевой, акционный, драгоценных металлов, процентный) и времени ее осуществления (на условиях форварда, стандартные, короткие или однодневные).

Валютный своп

Валютный своп – это двойная операция, в которой происходит продажа и купля определенного количества валюты в разных знаках в разные временные промежутки, по условиям заключенной своп-сделки.

Трейдеры используют данный вид свопа для того, чтобы подгадать наиболее удобный момент, когда купленная ими валютная единица станет дороже. Однако такая операция имеет такой нюанс, как временной промежуток.

Валютный своп подходит только для тех, кто готов к среднесрочным или долгосрочным сделкам. Поскольку некоторые валютные пары имеют особенность постоянно менять свой курс в положительную или отрицательную сторону для трейдера.

Биржевой своп

Биржевой своп отличается от других видов тем, что он осуществляется на другом рынке. А если быть точнее, то на специальной бирже. Как, например, в случае с криптовалютой.

На бирже может происходить «коинсвоп» и «токенсвоп» – то есть своеобразный обмен электронных монет. При этом свопе криптовалюты с одного блокчейна переносятся на другой. При этом на нем также устанавливается определенный расчет стоимости и время осуществления обмена.

Хоть все и имеет электронный характер, потери от такого свопа вполне реальны. Они также могут возникнуть из-за курса той или иной виртуальной монеты или негативного прогноза относительно будущего проекта.

Акционный своп

Акционный своп используется только в крупных финансовых корпорациях, банках, международных организаций – в тех компаниях, которые имеют множество инвесторов и способны разделять свои доходы согласно доли каждого из них.

Во время свопа акций акционеры обязуются обменять свои активы в будущем. Пока это время не настало они могут распоряжаться ими как того желают. Например, для расширения своих инвестиций. Акционер все еще может осуществлять сделки. Также на нем нет ограничений на покупку других акций – он их меняет. И при этом он платит меньше налогов, чем его конкуренты. Таким образом, акционер этого свопа имеет свой изначальный капитал и потенциальный, который он получит за период до завершения свопа.

Своп драгоценных металлов

SWAP драгоценных металлов – это двойная операция по купле и продаже драгоценных металлов. Она не сильно влияет на его рынок, поскольку предмет сделки никак не уменьшается в объемах. И рынок ничего не теряет из внутренних сделок. Единственный риск – это колебание рыночных цен из-за моды.

Процентный своп

Предметом процентного свопа не являются денежные средства напрямую. Одна сторона меняет свои процентные обязательства со второй только на основе, если для них это более выгодно. При этом участники сделки должны распоряжаться одним валютным знаком и иметь разные основы процентного платежа. То есть одна компания выплачивает устойчивую процентную ставку, а вторая – плавающую. И они просто меняются этими основаниями.

Такой обмен процентными ставками виден после начисления процентов в ходе выплат. Через некоторый промежуток времени возникает разница процентов. Именно эта разница и является расчетной единицей. Чем больше разница, тем больше сумму получит вторая компания.

Виды свопов в зависимости от времени

Так как своп осуществляется в два этапа: купля – продажа и продажа – купля, то расчет по этим сделкам может осуществляться по-разному. В зависимости от времени осуществления сделки можно выделить три вида свопов:

Заключение

Итак, простыми словами, SWAP – это обмен. Он может касательно любого объекта: вещей, акций, валюты, электронных монет, процентов и т. д. В финансовом мире, независимо от того, где происходит своп, в онлайн или оффлайн, есть условия и характеристики для его осуществления.

Любой своп невозможен без:

Также своп может осуществлять несколько функций:

Да, своп используется для того, чтобы участники сделки могли сохранить свои активы. Но при этом такая модель не является совершенной. Нельзя просто преумножить свои активы простым обменом. Как минимум, есть несколько угроз, которые преследуют всех участников своп-сделок: инфляция, курс валюты, мода, плохие прогнозы того или иного проекта или банальная ошибка в электронной системе (чего больше всего опасаются трейдеры).

Фьючерсы, свопы, опционы. Как заработать на криптовалютных деривативах

Дериватив на криптовалюту — это контракт, по которому стороны получают право либо обязуются выполнить некоторые действия в отношении цифровых монет, то есть купить или продать биткоин или альткоины по фиксированной цене.

Принцип работы деривативов похож на покупку автомобиля под заказ, когда покупатель заключает договор с салоном на поставку определенной машины в конкретной комплектации и по фиксированной цене. Даже если стоимость авто вырастет к оговоренной дате покупки, то покупатель не будет переплачивать. Продавцам такие условия тоже выгодны, ведь они получают гарантии, что автомобиль точно будет куплен, а не останется в салоне.

Криптовалютные деривативы позволяют решить две главных задачи — снизить инвестиционные риски и заработать на изменении курса цифровых монет.

Способы заработка на деривативах

Так как будущая цена криптовалюты неизвестна никому, то все участники торгов берут на себя определенный риск. Почти для всех криптодеривативов действует единый принцип: если в день исполнения договора курс актива упал, то прибыль получает продавец, а покупатель остается в убытке. Если цифровая монета подорожала, то в выигрыше остается покупатель. Однако в зависимости от выбранного вида контракта будут различаться и нюансы заработка.

Фьючерсы на криптовалюту

Две наиболее известные платформы для приобретения биткоин-фьючерсов — чикагская биржа опционов CBOE и чикагская товарная биржа CME. На CBOE один фьючерс равен одному биткоину, на CME один контракт равен стоимости пяти биткоинов. При сделках с фьючерсами можно открывать длинные и короткие позиции. В первом случае трейдер соглашается купить актив по определенной цене в будущем, во втором — продать базовый актив в день истечения контракта. Все фьючерсные контракты имеют «маржинальные требования».

Маржа — это минимальная сумма средств, которая необходима для открытия и сохранения позиции по фьючерсному контракту. Маржа требуется для обоих участников договора — и для покупателя, и для продавца фьючерса. Доступ на биржи CBOE и CME можно получить только через брокерские компании, имеющие специальные лицензии.

Мелкие инвесторы могут работать с биткоин-фьючерсами на таких платформах, как BitMEX, OKEx, Crypto Facilities. Эти площадки предоставляют трейдеру кредитное плечо — возможность при торговле использовать заемные средства. Такой займ позволяет совершать сделки стоимостью, превышающей собственный капитал на счете трейдера. Платформа берет в залог часть средств инвестора и предоставляет ему кредит для открытия позиции. То есть, по сути, добавляет к сделкам собственный капитал. Размер плеча пропорционален депозиту, который внес трейдер, и зависит от конкретной платформы. В основном площадки предоставляют плечо с комиссией.

Если у трейдера появились опасения, что биткоин начал снижение, тогда он может продать фьючерс, к примеру, на платформе BitMEX, с плечом 1:10. 10% от начальной инвестиции — это дополнительная сумма, которая необходима, чтобы уравновесить позицию. Если опасения по снижению базового актива оправдаются, то залог в 10% с десятикратным плечом компенсирует убыток. Когда период спада закончится, и цены начнут восстанавливаться, короткую фьючерсную сделку можно будет закрыть. Конечно, при таком раскладе есть риски: спад не произошел, фьючерс ушел в минус, а трейдер закрыл продажу с убытком, не дождавшись ликвидации контракта. Однако стоит отметить, что в этом случае убыток ограничен суммой залога и его максимум известен заранее.

Опционы на криптовалюту

Существует два вида опционов Call, который дает право на покупку (его цена увеличивается вместе с ростом курса криптовалюты) и Put, дающий право на продажу (его стоимость растет вместе с падением курса цифровой монеты). На платформе Deribit приобретение одного опциона приравнивается к праву на владение одним BTC (опцион будет вести себя так же, как курс первой криптовалюты). Минимальный размер сделки равен 0,1 опциону.

Сама стоимость опциона зависит от нескольких параметров: цена криптовалюты, тип контракта (пут/кол), страйк, дата истечения и волатильность. Существует даже специальная формула для расчета цены под названием модель Блэка-Шоулца. Для удобства трейдеров был придуман онлайн калькулятор, позволяющий автоматически производить расчеты.

Услуги по совершению сделок — покупке или продаже CFD контрактов предоставляют криптоброкеры. Клиент не покупает и не продает биткоины и альткоины, а только открывает контракты на разницу цен. При работе с CDF-контрактами необходимо предугадать: упадет или вырастет цена криптовалюты. При этом клиент брокерской платформы не получает физического права на владение цифровыми деньгами, а лишь зарабатывает на своем прогнозе в отношении того, как поведет себя курс в будущем. Брокер может дать повышенное кредитное плечо для совершения более крупной сделки.

Свопы на криптовалюту

На платформах BitMEX и OKEx трейдеры могут работать с бессрочными свопами. По сути, это фьючерсные контракты без конкретных сроков истечения и с возможностью закрытия договора в любой момент.

Свопы BitMEX обозначаются XBT/USD. Для определения базовой цены контракта используется индекс BitMEX. Этот показатель отслеживает курс криптовалюты на биржах Bitstamp и GDAX в долларах. Доля каждой биржи в индексе — 50%. При торговле бессрочными свопами трейдеру не нужно думать о переносе позиции на следующий срок, так как у свопа нет срока действия. Процесс торговли схож с покупкой и продажей фьючерсных контрактов. Также бессрочные свопы имеют ставку финансирования, которая выплачивается каждые 8 часов. При работе со свопами трейдеры могут открывать длинные позиции (Long), на повышение цены или создавать короткие позиции (Short) на понижение цены.

Форвард на криптовалюту

Форвард пока не так распространен, как другие деривативы, но все же есть платформы, которые предлагают контракты с несколькими датами истечения срока действия. Трейдер может зафиксировать цены на Bitcoin, продавая или покупая форвард.

Разделяют поставочные и беспоставочные форварды. Под первым подразумевается соглашение между сторонами о купле/продаже определенного объема валюты в будущем по фиксированному курсу. Вторым понятием обозначают подобное соглашение, только в конце срока стороны не обмениваются платежами в разных валютах, а одна сторона выплачивает другой разницу между сложившимся валютным и форвардным курсом. Покупатель форварда получает прибыль, если курс на дату расчетов оказался выше форвардного курса, или убыток, если курс на дату расчетов оказался ниже форвардного курса.

Как криптовалютные деривативы влияют на рынок

Деривативы стимулируют рост цен, снижают волатильность и привлекают в индустрию институциональных инвесторов. Однако несмотря на все преимущества и то, что одна из главных задач этих финансовых инструментов — снижение инвестиционных рисков, деривативы не гарантируют стабильного дохода и постоянной прибыли и пока остаются инструментом опытных трейдеров и крупных игроков индустрии.

Принципы работы и особенности применения atomic swap

В этой статье освещены вопросы, связанные с актуальностью подхода атомарного обмена разных монет между собой без участия посредников. Мы постарались описать особенности работы такого обмена и требования к цифровым валютам для поддержания этой функциональности. Кроме того, разобрали актуальные вопросы проектирования и запуска децентрализованных бирж на базе atomic swap, а также недостатки и риски их использования.

По определению владелец криптовалюты работает со своими монетами без участия доверенной третьей стороны, то есть trustless. Вполне естественно, что пользователи хотят и обменивать эти валюты по такому же принципу. Существующие централизованные биржи не могут удовлетворить этим требованиям. Об этом свидетельствуют многочисленные ограничения со стороны самих бирж и частые случаи их взломов.

Как происходит обмен на централизованной площадке? Алиса регистрируется на бирже и выставляет order на покупку определенного количества монет определенной криптовалюты. Боб, который уже зарегистрирован на этой бирже, видит order и, если его устраивает цена, соглашается на него. Балансы аккаунтов на этой бирже у Боба и Алисы изменяются. После этого они могут вывести эти деньги на свои кошельки.

В этой ситуации и Алиса, и Боб доверяют бирже. Точнее, они доверяют владельцам биржи, что те не заберут деньги и не исчезнут с ними. В некотором смысле пользователи должны доверять инженерам, которые проектировали и разрабатывали биржу, и другим специалистам, которые обеспечивают надежную защиту от хакеров и мошенников.

Идея и требования к валюте

Идея атомарного обмена была предложена как альтернатива. Atomic swap – это обмен, который или выполняется неразрывно, или не выполняется вообще. Такой подход позволяет совершить обмен, даже если пользователи не доверяют друг другу. Кроме того, участник не потеряет монеты, даже если оппонент целенаправленно хочет обмануть его.

Atomic swap является идеей с большим потенциалом и может быть реализован по-разному и для совершенно разных цифровых валют. Поэтому в этой статье мы ограничимся спецификой работы atomic swap именно для таких криптовалют, как Bitcoin и Ether.

Для того чтобы цифровая валюта могла успешно поддерживать atomic swap, она должна удовлетворить некоторым фундаментальным требованиям.

Основным из них является возможность создать смарт-контракт с возможностью временной задержки. Кроме того, для совершения транзакции между двумя разными учетными системами необходимо, чтобы обе они могли использовать одну и ту же криптографическую хеш-функцию в задании условий траты монет (например, SHA-256). Это необходимо, чтобы контракт выполнялся корректно, когда пользователь предоставит результат выполнения хеш-функции. Более того, для успешного осуществления atomic swap необходимо наличие канала связи, поскольку пользователи должны off-chain обсудить условия обмена.

Принцип работы

Atomic swap использует так называемые блокировки с ограничением по времени (HTLC). Фактически это контракты, которые поддерживает сама учетная система цифровой валюты. Пара специальных контрактов гарантирует, что если монеты одной валюты меняют владельца, то и монеты второй валюты тоже. А если одна из сторон контрактов не подтвердит перевод в срок, то монеты вернутся изначальным владельцам обратно. Таким образом, монеты обеих валют блокируются до тех пор, пока все условия не будут выполнены и подтверждены. Либо обмен монетами выполнится атомарно, либо будет отклонен полностью.

Рассмотрим этот процесс на более детальной схеме. Представьте две цифровые валюты, для учета которых применяется технология блокчейн: α и β. Есть два участника: Алиса (А) и Боб (Б). Сначала Алиса создает новый адрес в блокчейне валюты α и передает его Бобу. Боб также создает новый адрес, но в блокчейне валюты β, и передает его Алисе.

Алиса инициирует транзакцию со смарт-контрактом, на котором блокирует свои монеты, которые она хочет обменять с Бобом. Боб верифицирует этот смарт-контракт (проводит ручной или автоматизированный аудит), создает свой смарт-контракт на основе контракта Алисы и передает его ей. В свою очередь Алиса верифицирует смарт-контракт Боба в блокчейне β и, если все корректно, публикует свое секретное хеш-значение в блокчейне β во время разблокировки монет, которые были заблокированы Бобом. С помощью этого хеш-значения Боб может разблокировать монеты, которые Алиса заблокировала в блокчейне α. Таким образом, совершается обмен. До момента первой публикации хеш-значения, все участники остаются при своих монетах, а после участники свободно могут получить доступ к монетам оппонента. Именно поэтому обмен можно считать trustless.

Время подтверждения

Для совершения trustless обмена atomic swap необходимо всего 4 транзакции, по 2 в каждом блокчейне, а также off-chain коммуникация между субъектами для передачи текста смарт-контракта. Поэтому время совершения обмена с помощью atomic swap может занимать от 1 часа до того времени, которое указано в смарт-контракте субъектов во временной задержке.

Валюты, поддерживающие atomic swap

К валютам, которые на данный момент поддерживают atomic swap, относятся:

Децентрализованные биржи

На базе atomic swap можно построить децентрализованные биржи, которые позволят работать с несколькими учетными системами, со своим блокчейном для каждой. Но при проектировке таких децентрализованных бирж необходимо помнить, что кто угодно должен иметь возможность оставить свое предложение о покупке или продаже. Поэтому сначала необходимо наличие протокола, который позволит составить orderbook децентрализованным образом.

Что касается гарантий выполнения orders, здесь есть особенности. В случае централизованных бирж, весь баланс находится у биржи. Поэтому, несмотря на то, что пользователь в любой момент может отменить свой order, до того момента, пока он не отменен, биржа исполнит этот order в любом случае. Для децентрализованных бирж, необходимы штрафы за нарушение обязательств. Пока такой подход к решению этой проблемы является лучшим из тех, которые имеются на момент 2018 года.

Недостатки

В децентрализованных биржах пока нельзя реализовать так называемые dark pools – специальный orderbook, в которых никто не видит orders. Такой подход используют в централизованных биржах, чтобы скрывать предложения по обмену крупных сумм, поскольку они могут манипулировать рынком. Для реализации dark pools в децентрализованной бирже необходимо использовать сложную криптографию.

Кроме того, в децентрализованных биржах пока не будут доступны операции с фиатными валютами. Фиатные валюты не имеют учетной системы, где можно было бы прописать смарт-контракт. Поэтому нет возможности совершить atomic swap между фиатными и цифровыми валютами.

Проблема Panic Sell

При массовом использовании atomic swap существует проблема, которая тяжело поддается решению. Допустим, что есть учетная система, внутри которой взимается очень высокая комиссия за обработку транзакций, а сами транзакции очень долго подтверждаются. Пользователи начинают продавать эту валюту, поскольку она имеет низкую пропускную способность, и создают orders на децентрализованной бирже, но эти orders при выполнении создают смарт-контракты в том же блокчейне, что и валюта, которую пытаются продать. Таким образом, сеть нагружается еще больше, ожидающие транзакции образуют еще большую очередь и пользователи еще сильнее хотят продать эту валюту, выставляя больше orders и увеличивая очередь транзакций.

Риски использования atomic swap

Из-за отсутствия третьей стороны при использовании atomic swap есть свои риски. Если пользователь не провел аудит контракта, который ему прислал оппонент, есть вероятность, что оппонент может украсть деньги первого пользователя. Кроме того, если после исполнения смарт-контракта первый пользователь забрал деньги, а оппонент не выполнил redeem script вовремя, оппонент может потерять свои деньги.