Что такое strike в опционах

Как выбрать страйк опциона

Nick Pritzakis

www.QuestOptions.com

Поведение опциона на деньгах отличается от поведения опционов в деньгах или вне денег. Время и волатильность влияют на все эти типы опционов по-разному. Например, один из трейдеров покупает опцион на деньгах за 10 дней до экпирации, а второй трейдер покупает опцион глубоко вне денег также за 10 дней до его истечения.

Если рынок начинает расти, то только первый трейдер окажется в выигрыше. Почему? Из-за их выбора страйка опциона.

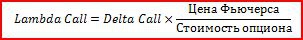

Так какой страйк вы должны купить или продать? Ответ зависит от рыночной ситуации и вашего мнения о ней. Что я хочу сделать, так это представить вам ещё один Грек, который может помочь вам в вашем процессе принятия решений. Этот грек называется Lambda.

Лямбда измеряет чувствительность цены опциона к изменению цены фьючерса. Лямбда оценивает, насколько изменится стоимость опциона при изменения цены фьючерса на 1%.

Формула для Lambda выглядит следующим образом:

Таким образом, чтобы вычислить Лямбду опциона, то вам нужно знать его дельту, текущую цену базового актива и стоимость опциона.

Для примера возьмём фьючерс на золото при следующих значениях:

Цена фьючерса: 1815

Дней до экспирации: 70

Волатильность: 30%

И сделаем расчёт Лямбы для каждого типа опционов, чтобы узнать какой рычаг даёт нам каждый из них.

Для ITM Call опциона:

Страйк: 1700

Дельта: 0,72

Стоимость: 163,3

Для ATM Call опциона:

Страйк: 1815

Дельта: 0,53

Стоимость: 97

Для OTM Call опциона:

Страйк: 2000

Дельта: 0,256

Стоимость: 34,4

Как вы видите, выбор опциона вне денег (ОТМ) даёт наибольшее плечо. Но, нужно понимать, что данное свойство работает в обоих направлениях. Если цена фьючерса снизится на 1%, то стоимость опциона со страйком 2000 упадёт на 13,5%.

Какой страйк опциона лучше? Это зависит от вашего мнения о рынке. Но знание ещё одного грека помимо стандартных даёт вам более полную картину и может помочь вам с этим выбором.

Опционы для новичков. Часть 2

Приветствую вас, уважаемые трейдеры.

Сегодня мы продолжим разбираться в тонкостях опционов.

Узнаем что такое Страйк, что значат выражения опционы «вне денег», «на деньгах» и «в деньгах». Мы немного коснулись этих терминов в первом занятии – теперь разберем более подробно.

Что же такое страйк? Проводя аналогию с страховкой – это точка события, где начинается страховой случай. Т.е. это та цена, после пересечения которой, страховка начинает платить. Продавцы опционов начинают терпеть убытки, а покупатели зарабатывать. Разберем пример:

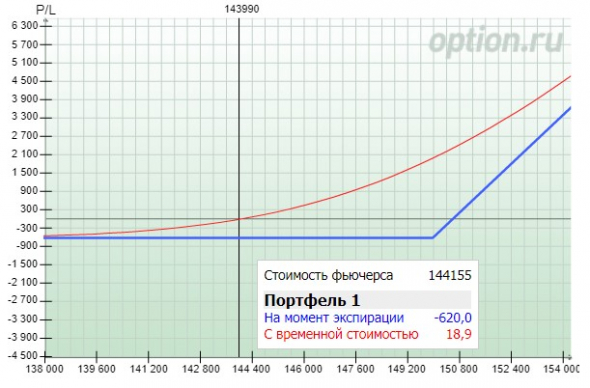

Мы имеем опцион Колл со страйком 150000 и экспирацией 19 декабря 2019г. Что это значит? Продавец такого опциона считает, что цена базового актива (БА) не дойдет до 150000пп вплоть до 19 декабря 2019г. Если эти условия выполняются – то он зарабатывает свою премию. В данном примере 620пп.

Покупатель такого опциона наоборот рассчитывает на рост БА. Для него главное условие, что бы рост случился до 19 декабря 2019г. Для этого он готов рискнуть 620пп из своего депозита.

Пока мы рассматриваем простые ситуации на дату экспирации. На графике это синяя линия. Красная линия – это профиль опциона на дату построения конструкции. Как она будет изменяться дальше – предмет изучения в последующих занятиях.

Согласитесь, очень интересные профили получаются? Например для покупателя – это гарантия ограничения убытков! Больше чем стоимость опциона на момент покупки (620пп) вы не сможете потерять! А заработать можно как на полноценном фьючерсе! Или профиль продавца – у него всего один вариант негативного развития ситуации и тот ограничен по времени. Цена может снижаться или болтаться во флэте, а прибыль растет!

Но у того и другого есть свои НО! Бесплатный сыр мы все знаем где. Вот и тут есть свои подводные камни. Например – для продавцов есть очень высокая вероятность забрать свои деньги. И маленькая вероятность потерять. Но если теряет – то убытки не ограничены.

Переходим к жаргону опционщиков. Тут все просто.

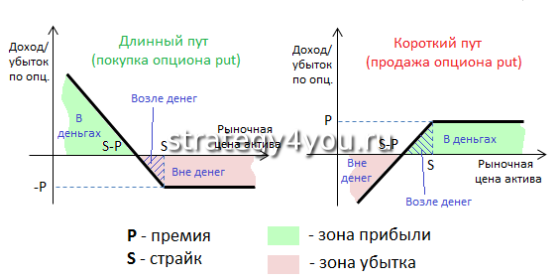

Если цена БА для опциона Колл меньше цены страйка, то опцион считается вне денег.

Для опциона Пут отзеркаливаем. Так как он нас защищает от падения, то если цена БА больше цены страйка – опцион считается вне денег.

Если цена БА находится очень близко или равна цене страйка, то опцион считается «на деньгах». Не важно Пут или Колл.

Если цена БА для опциона Колл находится выше цены страйка или если цена БА для опциона Пут находится ниже цены страйка – такие опционы считаются в деньгах. Если вы услышали выражение «глубоко в деньгах» — это значит цена ушла очень далеко за страйк.

Пут на деньгах:

Цена исполнения (Страйк) — что это такое?

Приветствую, уважаемые читатели проекта Тюлягин! В сегодняшней статье про опционы мы поговорим о цене исполнения или, как ее также называют, о цене страйк. В статье вы узнаете что такое цена исполнения (страйк) и в чем ее суть. Также для лучшего понимания в статье приведены примеры с ценами исполнения опционов колл и пут, и даны ответы на наиболее популярные вопросы о страйк ценах.

Содержание статьи:

Что такое цена исполнения (Страйк)?

Цена исполнения (Strike) — это установленная цена, по которой производный контракт может быть куплен или продан при его исполнении. Для опционов колл страйк — это цена, по которой ценная бумага может быть куплена держателем опциона. Для опционов пут страйк — это цена, по которой ценная бумага может быть продана.

Цена исполнения также известна как цена страйк.

Суть страйк-цены опционов

Цены исполнения используются при торговле производными финансовыми инструментами (в основном опционами). Производные инструменты (деривативы) — это финансовые продукты, стоимость которых основана на базовом активе, обычно другом финансовом инструменте. Цена исполнения является ключевой переменной для опционов колл и пут. Например, покупатель опциона колл имел бы право, но не обязанность, купить базовую ценную бумагу в будущем по указанной цене исполнения.

Точно так же покупатель пут-опциона имел бы право, но не обязанность, продать этот базовый актив в будущем по цене исполнения.

Разница в цене между базовой ценой акции и ценой исполнения определяет стоимость опциона. Для покупателей опциона колл, если цена исполнения выше цены базовой акции, опцион «вне денег» (OTM). В этом случае опцион не имеет внутренней стоимости, но он все еще может иметь ценность, основанную на волатильности и времени до истечения срока, поскольку любой из этих двух факторов может привести к тому, что опцион окажется «в деньгах» в будущем. И наоборот, если цена базовой акции выше цены исполнения, опцион будет иметь внутреннюю стоимость и будет «в деньгах».

Покупатель пут-опциона будет «в деньгах», когда цена базовой акции ниже страйк-цены, и будет «вне денег», когда базовая цена акции выше страйк-цены. Опять же, опцион OTM (вне денег) не будет иметь внутренней стоимости, но он все равно может иметь стоимость, основанную на волатильности базового актива и времени, оставшемся до истечения срока действия опциона.

Пример цены исполнения

Предположим, есть два опционных контракта. Один из них — опцион колл со страйк-ценой 100 долларов. Другой — опцион колл со страйк-ценой 150 долларов. Текущая цена базовой акции составляет 145 долларов. Предположим, что оба опциона колл одинаковы, разница лишь в цене исполнения.

По истечении срока первый контракт стоит 45 долларов. То есть он «в деньгах» на 45 долларов. Это связано с тем, что акция торгуется на 45 долларов выше страйк-цены.

Второй контракт «вне денег» на 5 долларов. Если цена базового актива ниже страйк-цены колл на момент истечения срока действия опциона истекает бесполезно.

Если у нас есть два опциона пут, оба истекают, и один имеет страйк-цену 40 долларов, а другой — 50 долларов, мы можем взглянуть на текущую цену акции, чтобы увидеть, какой опцион имеет ценность. Если базовая акция торгуется по 45 долларов, опцион пут на 50 долларов имеет стоимость 5 долларов. Это связано с тем, что базовая акция ниже цены исполнения опциона пут.

Опцион пут на 40 долларов не имеет ценности, потому что базовая акция находится выше цены исполнения. Напомним, что пут-опционы позволяют покупателю продать опцион по цене исполнения. Нет смысла использовать опцион на продажу по 40 долларов, когда они могут продавать по 45 долларов на фондовом рынке. Таким образом, опцион пут на 40 долларов не имеет никакой ценности по истечении срока его действия.

Популярные вопросы о цене исполнения

Что такое страйк-цена?

Термин «страйк-цена» означает цену, по которой может быть исполнен опцион или другой производный контракт (дериватив). Например, если опцион колл дает право держателю опциона купить данную ценную бумагу по цене 20 долларов за акцию, его цена исполнения будет 20 долларов. Если исполнение опциона принесет прибыль держателю опциона, тогда этот опцион называется «в деньгах» (ITM). Если исполнение опциона не принесет прибыли, тогда опцион называется «вне денег» (OTM).

Некоторые цены исполнения более желательны, чем другие?

Вопрос о том, какая цена исполнения является наиболее желательной, будет зависеть от таких факторов, как терпимость инвестора к риску и доступные на рынке премии за опционы. Например, большинство инвесторов будут искать опционы, страйк-цены которых относительно близки к текущей рыночной цене ценной бумаги, исходя из логики того, что эти опционы имеют более высокую вероятность исполнения с прибылью.

В то же время часть инвесторов будет сознательно искать опционы, которые далеки от денег, то есть опционы, страйки которых очень далеки от рыночной цены, в надежде получить очень большую прибыль, если опционы действительно станут прибыльными.

Одинаковы ли цены исполнения и цены страйк?

Да, термины «цена исполнения» и «цена страйк» являются синонимами. Некоторые трейдеры будут использовать один термин вместо другого и могут использовать эти термины как синонимы, но их значения одинаковы. Оба термина широко используются в торговле деривативами.

Резюме

А на этом сегодня все про цену исполнения (страйк). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Страйк цена исполнения опциона — что это такое простыми словами, примеры

Что такое страйк простыми словами

Страйк — это цена, указанная в договоре и не изменяемая в течение всего периода его действия, независимо от того, в каком положении актив находится на рынке. По ней трейдер может купить деривативы (колл) до окончания срока действия договора и продать их, если сделка осуществляется с опционами «пут».

Этот параметр дает возможность игроку моментально оценить возможность получения прибыли или убытка на указанный период и при текущем курсе валют.

Как анализировать показатель:

Сделки, совершаемые с опционами, всегда зависят от цены, указанной в договоре, поэтому трейдерам необходимо правильно оценивать возможность изменения курса по отношению к данному параметру. Цена страйк — это барьер, который определяет сумму премии, получаемой продавцом.

Пример работы

На примере можно рассмотреть, как работает эта схема на бирже:

Важные понятия для общего понимания работы механизма

Существует 3 вида состояния опционов:

Благодаря такому анализу он сможет увидеть, какие колебания курса ожидаются в будущем и какой наибольший показатель страйк-цены будет для него оптимальным.

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.