Что такое spac и как на этом заработать

SPAC – что это такое и как заработать на инвестициях в компанию-пустышку

Прошедший 2020 год запомнился нам неожиданными событиями и рекордами. Сегодня поговорим об одном явлении в мире инвестиций, о котором было известно давно, но популярность оно обрело в эпоху пандемии и волатильности на фондовом рынке. Статья посвящена SPAC. Разберем, что это такое, как работает и как можно заработать частному инвестору. Рассмотрим преимущества, риски и варианты участия в сделке по слиянию компаний.

Понятие SPAC и примеры слияния

SPAC – один из способов выхода компании на фондовую биржу, наряду с IPO и прямым листингом. Расшифровка термина – Special Purpose Acquisition Company, что с английского переводится примерно как “целевая компания, предназначенная для слияния”.

Суть инвестиционного инструмента SPAC в его названии – создание компании, главная цель которой собрать деньги, выйти через IPO на фондовую биржу и поглотить другую компанию, тем самым сделать ее публичной в обход сложной и долгой процедуры первичного размещения. Выгоды от такой операции получают все стороны сделки, но риски тоже есть.

Примеры слияния за 2020 год:

Терминология сделки

Спонсоры – это может быть компания, один или несколько человек, которые принимают решение об организации SPAC и проведении процедуры выхода на фондовую биржу. Эти люди обладают навыками поиска перспективных компаний для слияния. Они должны иметь авторитет, чтобы завоевать доверие других участников сделки для привлечения денег.

Компания-таргет – это компания, которую выберет SPAC для слияния. В результате она получит деньги на свое развитие и обретет статус публичной, минуя процедуру IPO.

Инвесторы – те, кто вкладывают деньги в SPAC. Они не знают заранее, какую компанию хочет купить спонсор. Может оговариваться только отрасль. Инвестиции основаны на доверии и репутации организаторов. Если ожидания оправдаются, то инвестор станет владельцем успешной компании и заработает на росте котировок ее акций без всяких аллокаций и локап-периодов, которые присущи IPO.

Андеррайтеры – банки и инвестиционные фонды, которые помогают организовать IPO. Получают комиссионные от суммы собранных денег при первичном размещении.

Доверительный фонд или траст-счет – 100 % денег, которые собраны в ходе первичного размещения, помещаются в трастовый фонд и будут находиться там до сделки слияния. Крупные игроки имеют право забрать свою долю из фонда, если им не понравится таргет или в случае падения котировок после выхода на IPO.

Срок сделки – в большинстве случаев 2 года, реже 1,5 года. Если за это время так и не найдена компания для слияния, деньги из доверительного фонда возвращаются участникам.

Варрант – ценная бумага, которая дает инвестору право купить в будущем акции компании после слияния по фиксированной цене (цене исполнения). Механизм работы похож на опцион. Если сделка по слиянию не состоялась, участникам вернут только деньги за купленные акции, но не за варранты.

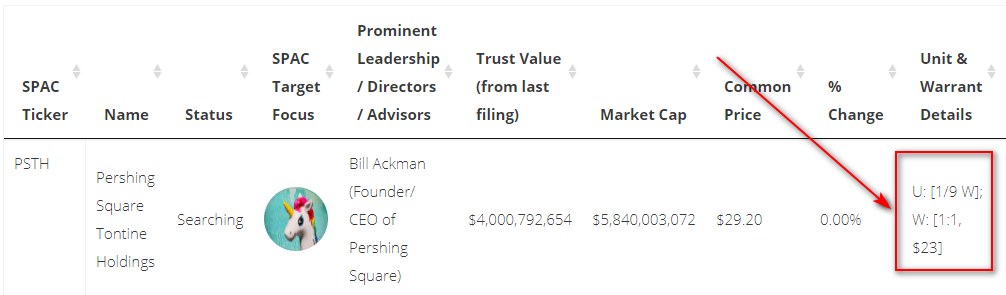

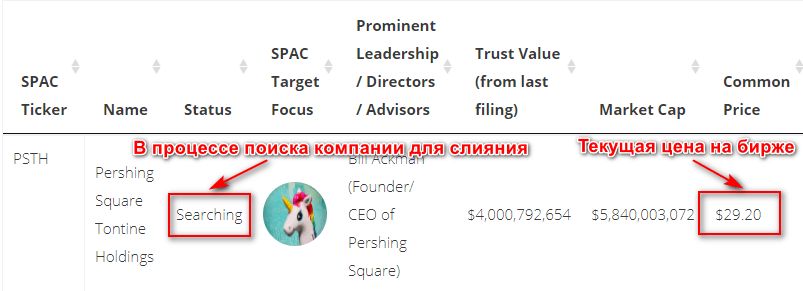

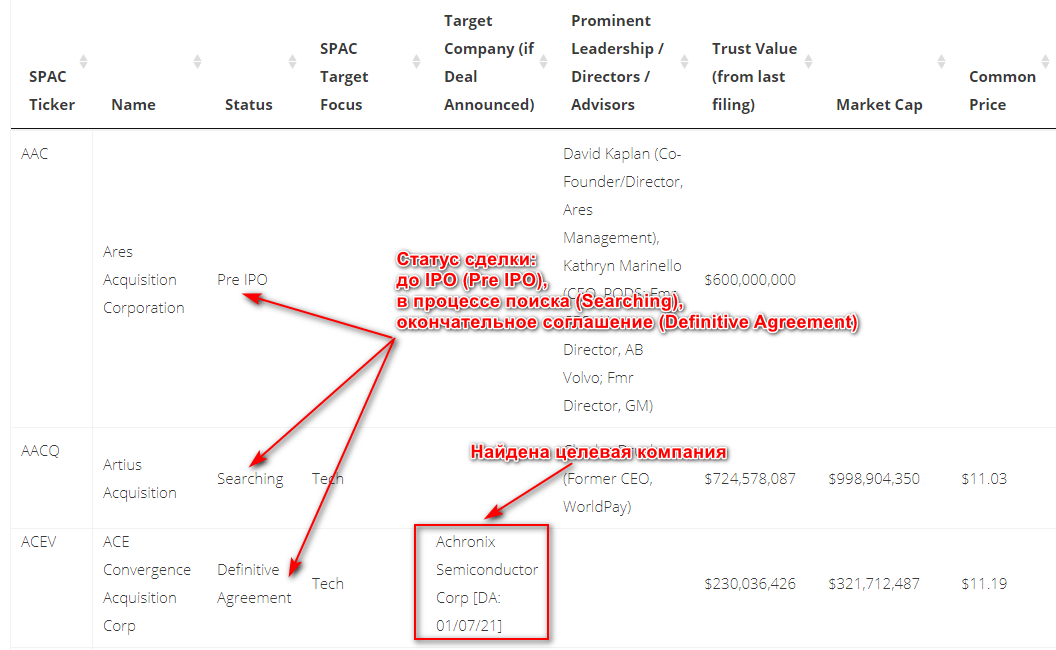

Разберем, как расшифровать информацию по сделке слияния на примере Pershing Square Tontine Holdings Билла Экмана. На скрине с платформы SPAC Track мы видим следующее.

Механизм работы

Разберем этапы работы механизма SPAC.

Этап 1. Организация SPAC

Спонсоры принимают решение о создании компании, которая не будет иметь никакой операционной деятельности, а только объединится с другой для вывода на фондовый рынок успешного бизнеса и заработка на этом.

Как и при IPO, здесь проводится презентация (Road Show) для поиска инвесторов. Отличается тем, что рекламируется не будущий успешный эмитент, а сам спонсор и его команда.

Инвесторы, которые решили принять участие в сделке, покупают юниты (акция + варрант). Деньги переводятся в трастовый фонд. Спонсоры имеют право на 20 % от собранного капитала. На этом этапе в качестве участников, как правило, выступают крупные институциональные игроки.

Этап 2. IPO

Компания-оболочка проводит процедуру первичного размещения и выходит на биржу. Из-за отсутствия операционной деятельности это происходит намного быстрее, чем при традиционном IPO. Юниты, акции и варранты начинают торговаться на рынке. К покупке ценных бумаг подключаются частные инвесторы.

Этап 3. Поиск компании для слияния

В течение максимум двух лет SPAC ищет перспективный для слияния бизнес, который является частным и не торгуется на бирже. Для этого проводит большую аналитическую работу, ведет переговоры, которые не всегда бывают успешными. Например, Биллу Экману не удалось слиться с Airbnb. Если по истечении двухлетнего срока слияния так и не произошло, деньги возвращаются участникам и объявляется о закрытии SPAC. Это может ударить по репутации спонсоров и не позволить им в дальнейшем эффективно привлекать фонды и людей в новые проекты.

Этап 4. Слияние

Инвесторы получают информацию об условиях слияния. Проводится голосование по сделке. Если акционеров не устраивает компания-таргет, они имеют право продать акции и вернуть деньги. Собранного капитала хватает на финансирование лишь части сделки. Остальные деньги привлекаются от институциональных игроков или от увеличения числа частных. После завершения процедуры слияния новая компания получает новый тикер на бирже.

Как инвестировать в SPAC частному инвестору

Частный инвестор может инвестировать в SPAC двумя способами.

Способ 1-й: прямая покупка ценных бумаг после выхода на IPO.

Там же есть полный список SPAC, которые еще не вышли на IPO, и тех, кого можно купить уже сейчас.

Способ 2-й: покупка ETF.

Преимущества

Сделки по слиянию компаний и выводу на биржу нового игрока имеют разные преимущества для институциональных и частных инвесторов, компаний-таргетов.

Для институциональных инвесторов

Преимущества для таких крупных игроков, как инвестиционные, пенсионные, взаимные и хедж-фонды:

Для частного инвестора

Преимущества для частного инвестора:

Для компаний-таргета

Риски инвестиций в SPAC

SPAC относится к высокорискованным сделкам. Особенно рискуют частные инвесторы, у которых нет возможности вернуть из доверительного фонда средства, если что-то пошло не так. Это прерогатива институциональных игроков.

Какие еще риски инвестиций в сделку по слиянию:

Заключение

Популярность SPAC в последний год объясняется несколькими причинами. Например, из-за экономических проблем частные компании лишились финансирования из венчурных фондов. Но им нужно получить деньги на развитие. И единственным выходом остается поучаствовать в слиянии. Длительные сроки выхода на IPO тоже способствуют росту сделок SPAC, а волатильность на рынке не прибавляет уверенности в контроле за суммой привлекаемых средств через традиционное размещение.

Все это говорит о том, что на рынке стало еще на один инвестиционный инструмент больше. Он будет меняться, но пока точно никуда не уйдет.

Мафия SPAC: кто зарабатывает на компаниях-пустышках и есть ли пузырь на рынке

Все три компании не имеют активов. Они называются SPAC (a special purpose acquisition company) и привлекают средства инвесторов для вложений в непубличные компании. Так как SPAC уже торгуется на бирже, компания-«цель» благодаря сделке пропускает процедуру классического IPO и становится публичной через сделку M&A. Как правило, на поиск непубличной компании для сделки отводится два года. Если найти не получится, SPAC вернет деньги инвесторам.

Как стало возможно, что технические компании без финансовых показателей и четкого бизнес-плана привлекают миллиарды долларов под честное слово и делают своих основателей мультимиллионерами?

Как работает SPAC

Медиа описывают механику работы SPAC так. Ее основатель идет к инвесторам и говорит: «У меня очень большой опыт. Дайте мне денег, я инвестирую их в частную компанию и сделаю ее публичной, а вы увеличите свои инвестиции. Если вам не понравится «цель» — вы можете отдать мне ваши акции, а я верну вам инвестиции».

Считается, что у основателя (другими словами — спонсора) должен быть большой опыт в предпринимательстве или менеджменте. Миллиардер Билл Экман или предприниматель Иван Таврин отлично подходят под это описание. Но это необязательно: в конце прошлого года о создании SPAC объявил баскетболист Шакил О’Нил (правда, совместно с бывшими топ-менеджерами Disney).

Высокую значимость опыта основателя SPAC подтверждает анализ Майкла Клауснера из Stanford Law School и Майкла Олрогге из NYU School of Law: средняя трехмесячная доходность SPAC с high-quality спонсорами составляет +32%, а у non-high quality — минус 39%.

Средства, привлеченные на IPO, можно использовать только для финансирования M&A-сделки и оплаты, например, налогов SPAC. Пока основатель ищет компанию-«цель», средства вкладываются в краткосрочные казначейские облигации США.

Голосование против может привести к негативным последствиям для всех связанных со SPAC сторон. Основатели потеряют миллионы долларов расходов, а акционеры — апсайд в виде варрантов. Считается, что именно поэтому компании-пустышки во что бы то ни стало находят «цель», а голосование обычно заканчивается положительным решением.

По данным Goldman Sachs, из 272 SPAC, которые разместились с августа 2018 по декабрь 2020 года, была ликвидирована только одна. Вероятнее всего, это FPAC, которая планировала сделку с tax-free компанией Global Blue, ее ликвидировали после того, как коронавирус почти похоронил индустрию туризма.

We need to talk about warrants

Согласно общепринятому мнению, если инвестор в SPAC требует возврата своих инвестиций во время голосования за сделку — это провал, и такого не может произойти с «качественными» SPAC. Как бы не так.

Медианная доля возвратов инвестиций составляет 73%, а в четверти сделок — более 95% средств: такой вывод делают Клауснер и Олрогге после анализа 47 SPAC, которые успешно завершили слияние с января 2019-го по июнь 2020 года.

«Мафия SPAC»

Основным инвесторами в SPAC, по данным SPAC Research, являются хедж-фонды Millennium, Magnetar и Glazer. Каждый из них держит позиции как минимум в 100 SPAC одновременно. У Glazer, к примеру, в SPAC почти 70% инвестпортфеля в акции. На глобальном уровне всего 70 инвесторов контролирует почти 70% капитала всех SPAC.

То, что изначально казалось провалом, а именно возврат инвестиций инвесторам, оказывается именно тем, что может больше всего привлекать IPO-инвесторов в SPAC. Анализ Клауснера и Олрогге показывает, что средняя годовая доходность SPAC-инвесторов, которые решили забрать свои инвестиции, составляет 11,6%. Неплохо для почти безрисковой инвестиции?

Из этого может последовать логичный вопрос: зачем кому-либо, кто купил акции SPAC во время IPO, оставаться в акционерах после объединения? Если он верит в рост акций, то сможет заработать на варрантах. Зачем оставаться держателем акций, если можно зафиксировать прибыль? Как правило, прибыль все-таки фиксируют, и это подтверждается анализом структуры акционеров SPAC перед слиянием и сразу после, который провели Клауснер и Олрогге.

Почти 100% «старых» акционеров полностью выходят из капитала SPAC после сделки. Даже те инвесторы, которые не предъявляют акции к возврату, просто продают их на бирже. Их заменяют инвесторы, заинтересованные в долгосрочном росте акций «цели». Такие инвесторы покупают акции на бирже либо в рамках PIPE (private investment in public equity) — частных инвестиций в SPAC специально «под сделку».

SPAC: пузырь или феномен

Это тема для серьезных рассуждений — смотря с какой стороны смотреть. Фундаментально SPAC не может существовать без компании-«цели». И пузырь, вероятнее всего, начнет лопаться, как только компании-пустышки перестанут находить привлекательные активы. Скорее всего, процесс начнется с небольших и малоизвестных SPAC — у них не такие известные основатели и меньше переговорной силы. Провалившиеся SPAC повлияют на остальных: инвесторы начнут распродавать акции и фиксировать прибыль, а новым SPAC будет все труднее поднять новые инвестиции.

«На сделку с нашим клиентом сначала претендовало 14 SPAC, после отбора осталось 12, а в итоге необязывающие предложения подали десять SPAC» — так описывает идущую сейчас сделку по выводу компании на IPO через SPAC лондонский инвестбанкир. Правда, неизвестно, с каким количеством «целей» ведутся переговоры на другой стороне стола.

Компаниям-пустышкам с каждым днем все сложнее найти подходящую цель. Но SPAC с опытными основателями остаются в дефиците, и им удается найти «цель» крайне быстро. Последняя сделка Kismet и Nexters — яркое тому подтверждение.

Что будет дальше

Вероятнее всего, продолжится «рационализация» структуры SPAC по примеру Tontine Holdings, основанной Биллом Экманом. Tontine ограничила доходность своих основателей — спонсор получает только варранты, без акций и «мафии SPAC»: часть варрантов сгорает, если инвестор предъявляет акции к возврату в момент сделки.

В конце концов это приведет к снижению доходности для основателей SPAC и IPO-инвесторов, но сможет более справедливо учесть интересы тех, кто заинтересован в долгосрочном росте бумаг. Что в конечном итоге повысит привлекательность SPAC как инструмента для IPO.

Почти все концепты и детали технического характера в этой статье были намеренно упрощены для более легкого восприятия материала читателем. Эта статья не претендует на абсолютную точность изложенного материала. Каждая SPAC уникальна, и не все утверждения в этой статье могут быть актуальны для каждой конкретной SPAC. Все примеры и расчеты в этой статье являются иллюстративными. Мнение автора может не совпадать с мнением работодателя, редакции или третьих лиц.

Что такое spac и как на этом заработать

SPAC (special-purpose acquisition company) — специально созданная для поглощения компания, также известная как компания по «приобретению специального назначения» или компания «с пустыми чеками», это компания, которая не ведет коммерческих операций и создается исключительно для привлечения капитала посредством первичного публичного предложения (IPO) с целью приобретения или слияния с существующей компанией.

Компания может сделать выбор в пользу выхода на биржу через SPAC вместо IPO, потому что этот процесс может быть выполнен быстрее, с меньшими сопутствующими затратами и обширными требованиями к раскрытию финансовой информации, чем при открытом IPO.

Поскольку SPAC позволяют всем инвесторам инвестировать в них с самого начала, это помогает уравнять правила игры и помочь всем одинаково извлекать выгоду из роста акций, даже если будущий инвестор не совсем уверен, что покупает.

Как работает SPAC

• Формирование SPAC. SPAC формируется группой спонсоров, часто известных инвесторов, частных инвестиционных компаний или венчурных капиталистов.

• SPAC IPO. SPAC проходят типичный процесс IPO, хотя спонсоры публично не называют компании, которые они собираются приобрести. SPAC обычно оцениваются по первоначальному публичному предложению примерно в 10 долларов за акцию. SPAC присваивается тикер, и большая часть денег, инвестируемых акционерами, хранится на условном депонировании.

• Поиск приобретения. В качестве цели для слияния SPAC ориентированы в основном на компании высокотехнологичных и инновационных отраслей. У SPAC обычно есть 2 года на поиск частной компании, с которой можно слиться или приобрести, и при этом сделать ее публичной по мере того, как она станет частью публично торгуемой SPAC. В этот срок очень легко уложиться, поскольку спонсоры могут с самого начала иметь в виду конкретную компанию или отрасль. Однако, если SPAC не объединился с компанией в течение 2 лет, деньги возвращаются акционерам обратно. Это гипотетически делает SPAC менее рискованным, чем традиционные IPO: если приобретение не состоится, вы получите свои деньги обратно. С другой стороны, традиционные IPO предоставляют вам публично торгуемые акции, которые не дают никаких гарантий возврата инвестиций.

• Завершение приобретения. Когда спонсоры SPAC определяют компанию для приобретения, они официально объявляют об этом, и большинство акционеров должны одобрить сделку. SPAC может потребоваться привлечь дополнительные деньги (часто путем выпуска дополнительных акций) для приобретения компании. После утверждения тикер меняется, отражая название приобретенной компании, и она начинает торговаться как обычная публичная компания.

Как инвестировать в SPAC

Инвестировать в SPAC можно путем выбора отдельных ценных бумаг либо покупка биржевого фонда (ETF) через иностранного или российского брокера (зачастую нужен статус квалифицированного инвестора, так как уровень риска по данному инструменту — высокий).

Ознакомиться с существующими SPAC можно на сайте Finviz по параметру «shell companies», также есть тематический сайт «SPAC Track», который отслеживает соответствующие компании.

Как заработать на компании-пустышке: рассказываем, что такое SPAC

В июне стало известно, что инвестор-миллиардер Билл Экман подал в регулирующие органы США заявку об IPO SPAC (a special purpose acquisition company) — компании, созданной специально для слияния с другой частной компанией, которая желает выйти на биржу, минуя процедуру IPO. У SPAC нет ни активов, ни истории деятельности, ни бизнес-плана — это фактически пустышки.

SPAC — инструмент далеко не новый, но при этом малоизвестный и все более широко распространяющийся. А его поверхностное описание способно отторгнуть большинство консервативных инвесторов, боящихся мошенников. Рассказываем все, что нужно знать инвестору о таких компаниях.

SPAC — что это вообще такое?

SPAC проводит первичное размещение, привлекая средства инвесторов вслепую — по сути, с этого начинается история компании. Их IPO называются blank-check («пустые чеки») — покупая такие акции, инвесторы де-факто приобретают воздух. Однако в перспективе это может окупиться, если руководители SPAC договорятся о слиянии с хорошей частной компанией.

SPAC обязана потратить не менее 80% собранных средств на один актив. Любая сделка должна быть сперва одобрена акционерами. Частные компании, сливающиеся со SPAC, могут конвертировать свои бумаги в акции SPAC в пропорции 1:1. После этого тикер SPAC меняется на тикер новой публичной компании.

Вложения в SPAC доступны только квалифицированным инвесторам. Все собранные средства на IPO помещаются на эскроу-счет — это служит гарантией, что они пойдут на приобретение бизнеса, а не на личные цели руководителей SPAC.

Обычно спонсорами SPAC выступают известные финансисты — руководителям-ноунеймам трудно договориться о сделке и, как следствие, привлечь средства инвесторов.

Зачем SPAC нужен спонсорам и частным компаниям?

Менеджмент SPAC — потенциально главные бенефициары SPAC в случае успешного слияния. По условиям сделки со SPAC сливающаяся с ней компания обязана провести допэмиссию акций (обычно 20%), которые полностью достаются спонсорам.

Главный риск для учредителей — потеря собственных средств в случае неудачного слияния или же провала сделки. В случае ликвидации SPAC его спонсоры несут все операционные издержки. Затраты на создание технической компании могут исчисляться десятками миллионов долларов.

Кроме того, SPAC считается сферой, где нет права на ошибку: если спонсорам не удалось за два года найти бизнес для слияния, то они зарабатывают плохую репутацию. Скорее всего, для второй попытки они просто не найдут инвесторов.

Зачем SPAC нужен инвесторам?

Также инвесторы в пакете с акциями обычно получают варранты — бумаги, позволяющие купить еще акций по заранее определенной цене. Никто не запрещает избавиться от акций, но сохранить ни к чему не обязывающие варранты — это хеджирует риски и создает вариативность стратегий.

Но есть и подводные камни. Инвестор не знает, во что вкладывается, — даже если спонсоры SPAC сообщают о договоренности о сделке с той или иной компанией, это ничего не значит. Оформить сделку можно только после IPO — гарантий ее осуществления у инвесторов нет.

Значительная часть SPAC попросту не находит бизнес для слияния и распускается. Для инвестора это далеко не худший вариант, ведь тогда он ничего не теряет — вложенные средства попросту вернутся. Гораздо хуже другой вариант: слияние, в результате которого бумаги преобразованных SPAC теряют в цене. В большинстве случаев происходит именно так: по данным WSJ, акции более половины SPAC, ставших публичными в 2015–2016 годах, сейчас торгуются ниже стоимости IPO.

Одна из причин этого — возможное желание спонсоров любой ценой реализовать имеющийся капитал и заработать, в результате чего они могут переплачивать за относительно недорогие компании. Чаще всего это случается со сделками, заключенными в самом конце двухлетнего периода. А рынок после слияния оценивает приобретенный бизнес адекватно, и бумаги новой компании стремительно дешевеют.

Какие компании стали публичными благодаря SPAC?

Вскоре путем Nikola может пойти еще один производитель электрокаров — Fisker. 13 июля компания объявила о слиянии со Spartan Energy Acquisition Corp — еще одной SPAC, финансируемой частной акционерной компанией Apollo Global Management Inc.

Стоит ли связываться со SPAC?

Инвестировать в SPAC можно — это не настолько рискованный инструмент, каким кажется на первый взгляд. Гораздо больше рисков несут его спонсоры. Однако инвестор должен однозначно верить в способность спонсоров (лучше, чтобы они были с именем) найти бизнес для слияния. Еще лучше — если у компании уже есть определенная цель.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Процедура включения ценной бумаги в список торгуемых на бирже активов.

Основы инвестиций в SPAC

Примерное время чтения: 13 мин

Что такое SPAC

SPAC (Special Purpose Acquisition Company) – специальный тип компании, которая не ведет операционной деятельности и привлекает деньги инвесторов в ходе IPO для последующего поглощения другой непубличной компании. Приобретаемая компания в ходе транзакции становится публичной и начинает торговаться на бирже вместо SPAC.

Для непубличных компаний листинг на бирже через SPAC является альтернативой IPO – в ходе сделки они привлекают дополнительное финансирование и получают публичный статус. Вариант со SPAC более быстрый и имеет меньше регуляторных ограничений по сравнению с IPO, чем привлекателен для многих компаний, особенно на ранней стадии развития бизнеса. Ниже более детально разберем особенности SPAC для всех участвующих сторон.

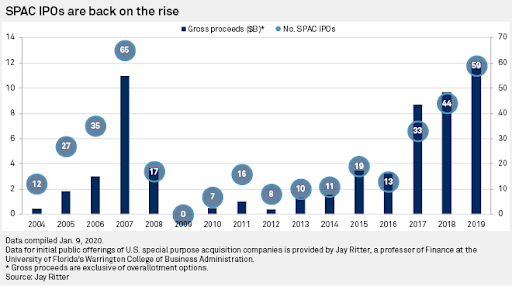

Почему SPAC сейчас интересны

SPAC – не новый финансовый инструмент, они еще в 1990-х годах. В середине 2000-х была первая волна интереса к SPAC, тогда их использовали для выхода на биржу в основном компании из “традиционных секторов” – энергетики, финансов и т.д. Локальный пик был в 2007 году, после чего случился финансовый кризис и на какое-то время инвесторы потеряли интерес к SPAC.

В последние годы SPAC снова стали постепенно набирать популярность среди инвесторов. Правда их привлекательность как финансового инструмента оставляла желать лучшего. Большая часть компаний генерировали отрицательную доходность для инвесторов.

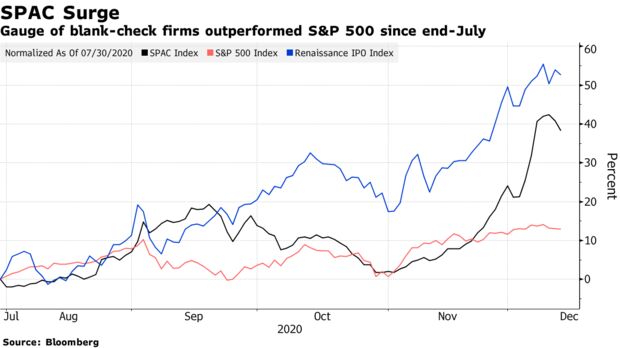

Кроме того, доходности SPAC начали резко расти, особенно в конце года. Ниже данные с июля по декабрь некого индекса SPAC от Bloomberg, и хотя он показали доходность значительно выше S&P 500, этот график не отражает того ажиотажа, который сейчас есть на рынке вокруг этого инструмента.

Если сформулировать эту ситуацию простыми словами, это означает, что инвесторы были готовы заплатить 70% премию, так как ожидают, что она окупится при сделке (которая вообще не факт что будет), даже с учетом 20% комиссии спонсоров. Я ничего не имею против Altimeter, это правда хороший инвестиционный фонд, данный пример служит просто иллюстрацией того, насколько большой сейчас ажиотаж вокруг SPAC и какие огромные доходности ожидают инвесторы от данного инструмента.

Особенности SPAC

Перед тем, как начать инвестировать в SPAC, стоит разобраться в особенностях этого инструмента – их немало. Ниже разберем наиболее важные моменты, о которых стоит знать, прежде чем вкладывать деньги.

Участники процесса

Жизненный цикл SPAC

Каждый SPAC проходит несколько этапов:

Юниты, акции и варранты

Обычно один юнит SPAC состоит из одной акции и доли варранта (например, 1/2 или 1/5). Тикер юнита SPAC после IPO имеет вид ABCD.U. Как правило, через 52 дня происходит разделение юнита, после которого акции и варранты начинают торговаться по отдельности. Акции получают тикер ABCD, а варранты обозначаются как ABCD.W.

Плюсы и минусы SPAC

SPAC имеют свои плюсы и минусы для всех участников процесса – коротко рассмотрим их для каждой стороны.

SPAC для компаний

В первую очередь стоит понять, почему некоторые компании выбирают SPAC в качестве альтернативы IPO, где есть понятный и отлаженный на протяжении десятков лет процесс. Для этого есть несколько причин.

С точки зрения недостатков SPAC для компаний можно выделить несколько моментов:

Я специально не пишу про стоимость на выхода на биржу через SPAC vs IPO, так как она не очевидна. В случае IPO компании платят значительную комиссию инвестиционным банкам, обычно около 7% от объема размещения. Кроме того, во время IPO компании часто систематически недооцениваются (писал об этом здесь) и они продают акции по оценке ниже рыночной стоимости. Поэтому можно было бы сказать, что еще одним преимуществом SPAC также являются более низкие издержки на листинг по сравнению с IPO.

В случае SPAC издержки на комиссии инвестиционным банкам, которые несет целевая компания, значительно меньше. Но с точки зрения оценки, которую она могла бы получить на IPO по сравнению со SPAC ситуация не так очевидна. С учетом того, что в случае IPO база потенциальных инвесторов намного больше, для многих компаний IPO может являться более интересной опцией по сравнению со SPAC даже с учетом высоких комиссий и недооценки акций при размещении. Возможно со временем появятся исследования на эту тему, но пока нельзя однозначно сказать, какой тип листинга выгоднее для компании с финансовой точки зрения, через SPAC или IPO, наиболее корректный ответ – зависит от компании.

С учетом особенностей SPAC, связанных с более быстрым процессом выхода на биржу и меньшими регуляторными ограничениями сейчас они наиболее популярны среди компаний, которые находятся на ранней стадии развития бизнеса и при этом уже требуют больших инвестиций для дальнейшего роста. Например, за последний год через SPAC вышло на биржу большое количество компаний, которые планируют производство электромобилей и компонентов для них, в частности, лидаров. Это очень капиталоемкие бизнесы, которым требуются большие ресурсы для того, чтобы просто начать коммерческую деятельность, и им было бы сложно привлечь значительные инвестиции другим способом.

SPAC позволяет компаниям с нулевой или минимальной выручкой в популярных и быстрорастущих индустриях привлекать инвесторов обещаниями быстрого роста бизнеса в будущем (которые нельзя делать при IPO) и получать большие инвестиции при высокой оценке бизнеса. В то же время важно понимать, что большинство компаний не смогут достичь амбициозных прогнозов и оправдать ожидания инвесторов, поэтому покупка их акций долгосрочно несет очень высокие риски.

SPAC для инвесторов

Для инвесторов есть несколько возможных стратегий покупки SPAC в зависимости от этапа, на котором находится компания.

Если сравнивать покупку SPAC с участием в IPO, которые являются наиболее близким инструментом с точки зрения риска для инвестора, можно выделить несколько отличий.

Также инвесторы, которые рассматривают покупку SPAC, должны учитывать еще один важный момент – спонсоры SPAC имеют очень большую мотивацию найти целевую компанию для сделки, так как это даст им 20% от акций SPAC (десятки-сотни миллионов долларов). В противном случае они ничего не получат и даже останутся в небольшом минусе, так как потратили свои средства на создание и работу SPAC.

Если срок жизни SPAC приближается к концу, мотив спонсора может меняться от “найти привлекательную целевую компанию” до “найти какую-нибудь компанию для сделки”. Переговорная позиция спонсоров также становится хуже, из-за чего условия сделки могут быть невыгодными для инвесторов SPAC. Чем ближе дедлайн для закрытия сделки в SPAC, тем выше риски для инвестора.

Если подвести итог, то SPAC по большинству параметров привлекательнее для инвестора, чем IPO (в том формате, в котором можно в них участвовать через российских брокеров) – проще купить акции, нет рисков со стороны брокера, можно использовать разные стратегии и лучше контролировать риски и т.д. Но есть один большой минус – доходность намного менее предсказуема, чем в случае IPO, и в среднем не просто хуже индекса, а вообще отрицательная, если брать историю за последние годы (несмотря на один из самых продолжительных бычьих рынков в истории).

По этой причине, например, покупка ETF на SPAC, на мой взгляд, является плохой идеей, напишу еще об этом подробнее. Но при этом инвестиции в отдельные SPAC среди нескольких сотен, которые сейчас доступны на рынке, и постоянного потока новых размещений, вполне могут быть интересны как спекулятивно, так и долгосрочно. По этой причине сделал на сайте раздел, посвященный SPAC – буду здесь разбирать потенциальные варианты инвестиций в этот инструмент. Как всегда, помимо обычных обзоров, планирую писать о нестандартных стратегиях и идеях, которые вы вряд ли найдете где-либо еще.

Как купить SPAC

Interactive Brokers

Это самый простой вариант – не нужен статус квалифицированного инвестора, доступны любые SPAC сразу после размещения на бирже, включая юниты, акции и варранты. Если у вас нет счета в IB, инструкция как его открыть по ссылке.

Российские брокеры

Покупка SPAC доступна также через некоторых российских брокеров, дающих расширенный доступ к американскому рынку, но обычно имеет значительные ограничения. Во-первых, нужен статус квалифицированного инвестора. Во-вторых, обычно не доступны варранты. В-третьих, часто доступны далеко не все SPAC. Ниже более детальная информация по некоторым брокерам, буду рад, если в дополните в комментариях, чтобы можно было собрать полный список: