Что такое sbp c2c

Система быстрых платежей

СБП разработана Банком России и АО «Национальная система платежных карт». Банк России — оператор и расчетный центр Системы, а НСПК — операционный платежный и клиринговый центр.

Список банков, подключенных к Системе быстрых платежей, а также другую полезную информацию про СБП можно посмотреть здесь.

Перевод доступен в мобильных приложениях или через Интернет-банк (уточняйте информацию в своей кредитной организации).

Оплатить покупку можно через мобильные приложения банков, подключенных к СБП, со смартфона, планшета или компьютера.

Перед оплатой убедитесь, что продавец поддерживает такой способ оплаты.

Через СБП юридическое лицо может перевести деньги гражданину по номеру телефона. Это могут быть как обычные платежи, так и возврат средств покупателю торговой точкой по ранее совершенной покупке.

Для перевода необходимо, чтобы банк организации и банк гражданина были подключены к системе.

Тарифы банков для граждан

Суточный лимит банков по переводам с банковских счетов не может быть ниже 150 тысяч рублей.

Тарифы банков для бизнеса

Размер комиссии не превышает 0,7% (для ряда категорий торговых точек — 0,4%).

Субъекты малого и среднего предпринимательства могут получить возмещение уплаченных комиссий по операциям, совершенным через СБП с 1 июля по 31 декабря 2021 года. За более подробной информацией необходимо обратиться в свой банк.

Тарифы для банков

При осуществлении перевода денежных средств физическими лицами в пользу юридических лиц и наоборот — от 0,05 до 3 рублей.

Переводы

в другие банки

по номеру телефона!

Без комиссии

до 100 000 рублей в месяц

- быстро

мгновенное зачисление в режиме 24/7/365 (включая выходные и праздники) просто

достаточно ввести номер телефона получателя в мобильном приложении вашего банка между банками

неважно, какой банк, главное,

чтобы он был подключен к СБП

- безопасно

вам не нужно никому сообщать номер своей карты, а все данные о переводе остаются в банке выгодно

любые переводы до 100 000 рублей в месяц – без комиссии по всей России

в любой населённый пункт

Как оплатить покупку через СБП

Отсканируйте QR-код

Выберите банк

Подтвердите оплату

Частые вопросы

Если деньги были отправлены, но не дошли до получателя, отправитель должен обратиться в свой банк.

В СБП списание денежных средств со счета и на счет (даже если к ним не привязаны карты) происходит мгновенно, сервис работает в круглосуточном режиме круглый год. Кроме того, для перевода не нужно знать номера карты / счета получателя, для перевода достаточно номера телефона.

СБП предоставляет моментальное зачисление денег на счет бизнеса, оплата может производиться круглосуточно.

Правила безопасности

Система быстрых платежей (СБП) становится все более популярной у населения. Вместе с тем мы замечаем появление подозрительных сайтов, рассылок в мессенджерах и социальных сетях, в которых используются логотип и название СБП.

Обращаем ваше внимание, что всю официальную информацию о работе сервиса можно найти на сайтах Системы быстрых платежей и Банка России, а также в наших аккаунтах в социальных сетях: Вконтакте, Одноклассники, Instagram, Facebook.

Для перевода денег через СБП пользуйтесь официальным приложением вашего банка. Не переходите по сомнительным ссылкам и не переводите деньги незнакомцам.

Если вы обнаружили в сети подозрительный сайт или сомнительную информацию, присылайте нам сообщения о них в наши официальные аккаунты в соцсетях.

Система быстрых платежей

Система быстрых платежей

Система быстрых платежей

Система быстрых платежей

Что такое «Система быстрых платежей»

Это сервис переводов по номеру телефона, созданный Центральным банком РФ (Банком России).

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как подключиться к «Системе быстрых платежей»

Для этого зайдите в приложение Сбербанк Онлайн → «Профиль» → «Настройки» → «Система быстрых платежей».

Для безопасности вы можете подключить как входящие, так и исходящие переводы по отдельности.

Как отправить деньги

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Отправить перевод можно только на счёт клиента банка, подключённого к системе.

Как отправить деньги

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Отправить перевод можно только на счёт клиента банка, подключённого к системе.

Как отправить деньги

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Отправить перевод можно только на счёт клиента банка, подключённого к системе.

Как отправить деньги

Откройте приложение Сбербанк Онлайн → «Платежи» → «Другие сервисы» → «Перевод по Системе быстрых платежей».

Отправить перевод можно только на счёт клиента банка, подключённого к системе.

Переводы по номеру телефона

Перевод клиенту банка-партнёра

Удобный способ перевести деньги по номеру телефона клиенту Тинькофф Банка, Совкомбанка или СДМ-банка.

Перевод клиенту Сбербанка

Чтобы перевести деньги на карту клиента Сбербанка по номеру телефона, воспользуйтесь сервисом мгновенных переводов.

Согласие на обработку и передачу персональных данных в ПАО «Сбербанк»

Условия осуществления переводов в рамках Сервиса быстрых платежей

Лимиты

Комиссия

До 100 тыс. руб. в месяц – бесплатно

Свыше 100 тыс. руб. в месяц – 0,5%

Как подключиться к системе быстрых платежей?

Откройте мобильное приложение Сбербанк Онлайн (ссылка на вход) → «Профиль» → «Настройки» → «Система быстрых платежей (подключение к системе)» → дайте согласие на обработку персональных данных и нажмите «Подключить».

После этого вы сможете переводить деньги через систему быстрых платежей.

В какие банки можно перевести деньги по системе быстрых платежей?

Вы сможете перевести деньги в банки, которые подключились к системе быстрых платежей.

Система быстрых платежей: что надо знать об СБП

Что такое Система быстрых платежей

Система быстрых платежей была запущена Банком России и Национальной системой платежных карт (НСПК) в начале 2019 года. СБП позволяет банковским клиентам мгновенно переводить деньги между счетами разных банков по простому идентификатору — номеру мобильного телефона, который должен быть привязан к банковскому счету.

В СБП действуют несколько сценариев проведения переводов:

Какие банки входят в СБП

СБП обязаны внедрить все банки с универсальной лицензией, которые одновременно являются участниками платежной системы «Мир», а также соответствуют ряду других критериев. В России насчитывается 195 таких кредитных организаций. По данным ЦБ на 19 января 2021 года, из них к Системе быстрых платежей подключили 191 или 98%. Представитель регулятора рассказал РБК Трендам: «Мы ожидаем подключения остальных банков с универсальной лицензией и активно работаем с ними в этом направлении».

Для остальных банков (а в российской банковской системе к началу 2021 года остался 371 банк) участие в СБП добровольное. Всего участниками системы на данный момент являются 211 банков, в том числе 12 крупнейших, системно значимых:

К началу 2021 года банки обязаны подключить только переводы между физлицами. Для внедрения остальных сценариев установлены другие сроки: оплату покупок по QR-коду системно значимые банки должны подключить до 1 октября 2021 года. Это уже сделали ВТБ, Газпромбанк, «Открытие», Промсвязьбанк, Райффайзенбанк и Росбанк. Банки с универсальной лицензией должны внедрить QR-платежи до 1 апреля 2022 года. К этим же срокам банки обязаны настроить переводы между гражданами по инициативе получателя и переводы от юридического лица физическому.

Как работает Система быстрых платежей

Переводы между физическими лицами совершаются через мобильные приложения банков-участников системы.

Порядок действий пользователя:

Средства зачисляются мгновенно в режиме 24/7.

Для оплаты товаров и услуг на кассе или сайте продавца необходимо навести камеру смартфона на QR-код, в который вшита платежная информация. Сканирование совершается через банковские приложения или специальные приложения, разработанные другими участниками рынка. Например, такое приложение уже запустил ретейлер Wildberries, а НСПК разрабатывает СБП Pay.

В Системе быстрых платежей также реализована функция «Мгновенный счет», которая позволяет оплачивать покупки в онлайне или мобильном приложении магазина, рассказал РБК Трендам представитель НСПК. «Клиенту приходит ссылка, в которой зашифрованы все необходимые для оплаты реквизиты. Нужно только проверить сумму покупки, название магазина в своем мобильном банке и подтвердить оплату».

Что поменяла СБП в системе переводов

«До появления Системы быстрых платежей межбанковские переводы физических лиц можно было проводить только по банковским или карточным реквизитам. После запуска СБП клиенты получили сервис, в котором не нужно вводить реквизиты и долго ждать зачисления денежных средств», — пояснила РБК Трендам заместитель председателя правления банка «Русский стандарт» Елена Петрова.

По словам основателя TalkBank Михаила Попова, для расчетов по банковским реквизитам используются другие электронные протоколы, не онлайновые. Они не обеспечивают необходимую степень прозрачности для всех участников, поэтому операции требуют дополнительной проверки, когда участники подводят итог, кто, кому и сколько должен заплатить, и только затем отправляют деньги.

«Занимало дополнительное время, чтобы физически переместить деньги со счетов после проведения взаиморасчетов, денежные средства шли дольше, те самые знаменитые три-пять рабочих банковских дней», — говорит Попов.

Если клиент переводит деньги по карточным реквизитам с использованием инфраструктуры платежных систем (Visa, Mastercard, «Мир»), то адресат получает такие деньги быстрее, чем сам банк, так как платежная система сообщает банку, что прошла транзакция. В этом случае основное отличие Системы быстрых платежей от карточных переводов — простой идентификатор. Но сейчас платежные системы также развивают переводы по номеру телефона.

При оплате товаров и услуг с помощью СБП средства зачисляются на счет продавца сразу после подтверждения оплаты в мобильном банке покупателя, то есть процесс оплаты занимает секунды. При оплате картой на прохождение расчета нужно время, рассказал представитель НСПК: «До появления Системы быстрых платежей в нашей стране не было сервиса, который бы позволял делать это». По словам директора департамента эквайринга банка «Русский стандарт» Инны Емельяновой, оплата покупок по QR-коду или с помощью мгновенного счета особенно удобна в интернете — клиенту не надо вводить данные своей карты на сайте, а нужно просто считать QR-код или перейти по ссылке, что быстрее и безопаснее.

Комиссии и лимиты Системы быстрых платежей

Еще одно важное отличие СБП — ее дешевизна для клиентов и банков. В отличие от карточных комиссий, которые устанавливают сами участники рынка, тарифы в СБП регулирует Центробанк. С 1 мая 2020 года Банк России в качестве антикризисной меры запретил банкам взимать комиссию с клиентов за переводы до ₽100 тыс. в месяц, при исчерпании бесплатного лимита комиссия может составлять 0,5%, но не более ₽1,5 тыс. Средняя комиссия с карточных переводов между разными банками составляет 1–2%. Также ЦБ до июля 2022 года отменил плату для самих банков за проведение таких транзакций.

Лимиты на переводы через СБП каждый банк устанавливает самостоятельно, иногда они ниже, чем по карточным переводам. На этот «барьер» пользования системой уже обратил внимание ЦБ. Например, в Сбербанке существует суточный лимит в размере ₽50 тыс., в ВТБ разовый лимит — ₽150 тыс., месячный лимит — ₽2 млн. В «Тинькофф-банке» максимальная сумма одного перевода достигает ₽150 тыс., максимум можно совершать 20 переводов в сутки и переводить не более ₽1,5 млн в месяц.

Лимиты всех банков можно узнать в приложении или на сайте кредитных организаций.

Зачем создавали Систему быстрых платежей

Ключевая цель СБП — предоставить людям возможность быстро, удобно и недорого перевести деньги на счет в другом банке по простому идентификатору, говорит представитель НСПК: «Система также направлена на повышение качества платежных услуг, расширение финансовой доступности, снижение стоимости платежей для населения и содействие конкуренции на российском платежном рынке».

В первую очередь ЦБ создавал Систему быстрых платежей как конкурента Сбербанку, который первым реализовал систему переводов по номеру телефона и является монополистом на этом рынке: по последним открытым данным Федеральной антимонопольной службы на 2018 год, доля Сбербанка составляла 94%. Крупнейший банк не хотел подключать сервис ЦБ, и регулятор обязал его сделать это по закону. В итоге Сбербанк подключился к СБП на полгода позже установленного срока (в конце марта прошлого года вместо 1 октября 2019 года), за что был оштрафован Банком России.

Для чего используется СБП

СБП используют как для переводов другим пользователям, так и для переводов средств между своими счетами, открытых в разных банках. Особенно удобен этот механизм для денежных переводов с зарплатной карты. «Заметный прирост СБП дает процент клиентов, которые ранее не совершали переводы, а пользовались банкоматами: снимали деньги в одном банке и пополняли счет наличными в другом банке», — отмечает Петрова из «Русского стандарта».

По статистике банка «Русский стандарт», которую он предоставил РБК Трендам, в тройку самых популярных категорий оплаты с помощью QR-кода через СБП вошли:

Какие у СБП имеются недостатки

Регулирование комиссий в Системе быстрых платежей может негативно сказаться на российском рынке финтеха и платежной системе банковского сектора, считает Попов из TalkBank. Эти средства банки используют в том числе для развития технологий и инфраструктуры, обеспечивающий практически повсеместный прием безналичных платежей. Также часть комиссионных доходов направляется на безопасность платежей, утверждает Попов: «Если у банков не будет средств на обслуживание и повышение защиты этих каналов, то рано или поздно начнут накапливаться бреши, через которые миллиардами будут утекать деньги клиентов». Поэтому банки используют какие-то лазейки и ухищрения для того, чтобы клиент не имел возможности или в меньшей степени пользовался СБП, чем платными сервисами переводов». Например, многие крупные банки, в том числе Сбербанк, не поставили СБП как основной продукт в своих мобильных приложениях, и клиентам достаточно сложно разобраться, как самостоятельно ее подключить и настроить.

Также, как показала практика, в СБП есть риски по кибербезопасности, предупреждает Попов: «Уже было несколько инцидентов, когда находили лазейки в недостаточно продуманных банковских интерфейсах. Через эти лазейки могли активировать платежи по СБП, и клиенты теряли свои деньги. К счастью, это не перешло в лавинообразную историю».

Будущее Системы быстрых платежей

Сейчас ЦБ и НСПК работают над еще над двумя сценариями операций, которые могут появиться в Системе быстрых платежей в 2022–23 годах:

Также в следующем году продолжат развиваться существующие и появятся новые сервисы — как в части c2c-, так и c2b-платежей, сказал представитель НСПК. Например, в c2c будет развиваться функция pull, которая пока доступна для переводов между своими счетами в разных банках и позволяет перевести деньги со своих счетов в нескольких банках внутри только одного мобильного приложения банка. Первыми участниками, которые реализовали эту возможность стали «Русский стандарт», «Тинькофф» и СКБ-банк. Сейчас еще ряд банков тестирует такую функциональность.

По мере развития Системы быстрых платежей также могут сблизиться комиссии в разных сервисах переводов, считает Попов из TalkBank: «Комиссии платежных систем снизятся, а комиссия СБП вырастет так, чтобы банки, которые все это обслуживают, зарабатывали свою норму прибыли и могли обеспечивать и безопасность, и стабильность сервисов, и внедрение инноваций».

Международные аналоги СБП

В настоящее время в мире функционируют более 30 подобных систем, не считая тех, что находятся на стадии проектирования или запуска, рассказал представитель НСПК.

Популярностью пользуются шведская Swish (начала работать в 2012 году), британская Faster Payments (работает с 2008 года), гонконгская FPS (Faster Payment System, запущена в 2018 году), индийская IMPS (работает с 2010 года), австралийская NPP (New Payment Platform, дата запуска — 2018 год).

Также существует система SEPA, которая позволяет проводить переводы мгновенно и круглосуточно в единой платежной зоне евро. Отправлять деньги можно как внутри страны, так и в другие страны этой зоны (их насчитывается более 30), между физическими и юридическими лицами на сумму не более €15 тыс.

Система быстрых платежей простыми словами

или денежные переводы вчера, позавчера и сегодня.

Если вы ученый, квантовый физик, и не можете в двух словах объяснить пятилетнему ребенку, чем вы занимаетесь, — вы шарлатан.» (С) Ричард Фейнман

Я уже 12 лет работаю в индустрии денежных переводов и успел застать смену нескольких эпох. Сейчас я работаю в Системе быстрых платежей, и приходится рассказывать про СБП школьным друзьям, бывшим коллегам и даже продавцам шаурмы, поэтому на тысячный раз я взял и записал свои рассказы и решил их опубликовать. Тут будет рассказ, как транзакции стали такими повседневными и незаметными, что про них никто не вспоминает.

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Как это выглядело для клиента?

Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

Card-to-cash, когда сумма вносится картой, а не наличными. Как правило это оформление перевода на сайте с оплатой картой как в интернет-магазине;

Cash-to-card, на карту. Переводы самому себе для пополнения дебетовой карты или погашения кредитной.

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

— упс, а я наличку дома забыл. Дайте взаймы, я завтра сниму и отдам!

— давайте я заплачу за всех, а вы мне скинетесь?

— у меня только тысяча, есть сдача?

— Нет, “ББ”. А твой АА умеет в ББ переводить?

— Посмотрим. не вижу такого. Вроде нет. А твой банк может в мой запрос кинуть?

— Ну ок. А карточки в другом банке нет?

— Да это нормальный банк!

— Понял. Тогда по номеру карточки?

— Ага, перевожу. Ого, комиссия. Отправил. Жди, скоро переведется. Хотя тут про сроки ничего не сказано.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

Скинуться другу, оплатившему общий счет.

Собрать деньги на подарок коллеге.

Вернуть долг, пока не забыл.

Пополнить общий семейный бюджет.

Срочно подкинуть ребенку денег на обед.

Перевести полученную зарплату в другой банк.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

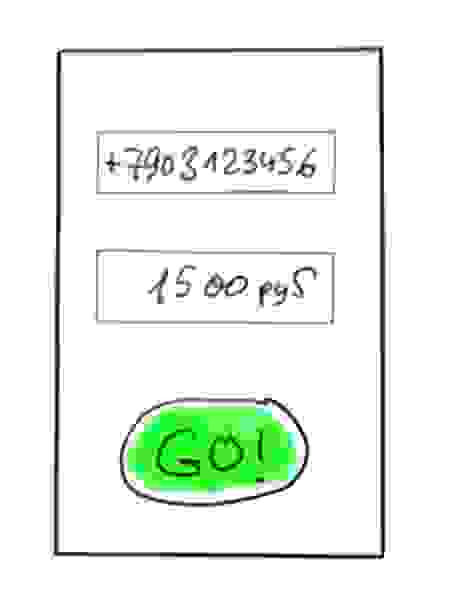

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов

3. Проверил глазами, кому отправляешь. Подтвердил отправку.

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом 🙂

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

Нажал “Ок, перевести”.

Продолжаешь лежать на диване уже с чистой совестью.