Что такое quadruple witching

Когда приходят Четыре ведьмы, или Quadruple witching day

Что такое День четырех ведьм

Четверная ведьма или Quadruple witching day — так участники рынка и трейдеры называют день квартальной экспирации фьючерсов и опционов на индексы и акции в США.

В дни экспирации традиционно растет активность на рынке, обороты торгов, волатильность, а когда это происходит одновременно по вышеупомянутым производным инструментам, ситуация несколько походит на хаос. Поэтому этот день называют днем колдовства или днем Четверной ведьмы, исходя из характеристики четырех типов инструментов.

На 17 сентября как раз назначена большая экспирация, так что амплитуда колебаний на американском фондовом рынке может вырасти.

Типы контрактов

Фьючерс — один из самых популярных производных финансовых инструментов. Производный — значит, полученный из какого-то базового актива. Базовым активом может выступать практически что угодно, но в данном случае мы говорим об индексах и акциях. Говоря простыми словами, фьючерс — это контракт между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене.

Фьючерсные контракты могут быть поставочными или расчетными, эта характеристика обязательно указана в его описании. «Поставочный» — означает, что после экспирации такого контракта предусмотрена поставка базового актива покупателю после экспирации (даты окончания конкретного фьючерсного контракта).

Опцион — право на покупку (продажу) базового актива в фиксированном объеме, цене и определенную дату. Знание цены исполнения (страйк) заранее является его ключевым отличием от фьючерса.

Фьючерсы и опционы являются срочными: то есть они временные и перестают действовать в определенную дату, проходя экспирацию.

Когда приходит ведьма

Такой день наступает четыре раза в году, что следует из квартальной логики истечения фьючерсов и опционов. Всякий раз это третья пятница месяца: сентября, декабря, марта, июня.

перепост

Для миллионов американцев (и не только американцев) третья пятница каждого месяца — день очень волнительный. Дело в том, что в этот день происходит экспирация всех обычных и фьючерсных опционов. Раз в три месяца третья пятница превращается в «тройной колдовской день» (Triple Witching Day), поскольку, кроме опционов, завершается срок действия еще и фьючерсов.

В третью пятницу рынок ведет себя как сумасшедший, поскольку в нормальные процессы, определяющие его поведение, примешивается еще и безумная деятельность самых рискованных игроков — тех, кто занимается трейдингом деривативов (институты, имеющие на руках крупные опционы, подгоняют рынок под свои страйки).

Игроки хаотично закрывают позиции — без огладки на статистику и мировые события и даже на стоимость самих фьючерсов. Главное — успеть закрыть сделки до завершения торгов. Предугадать исход такой сессии не берутся даже самые матерые эксперты. Поэтому этот день называют » колдовским«.

Последний час торговой сессии на фондовой бирже, в третью пятницу марта, июня, сентября и декабря — «Тройной колдовской час».

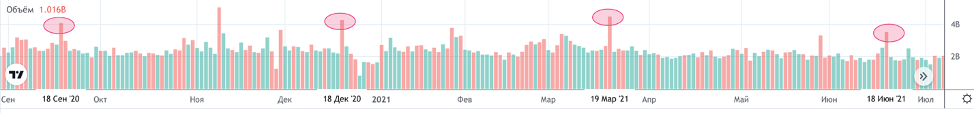

Колдовство может быть «тройным», а иногда даже «четверным» — в зависимости от количества истекамых контрактов. Колебания цен бывают просто умопомрачительными, а объем торгов взлетает аж на 50-60%.

Quadruple Witching — 1 раз в квартал происходит экспирация по 4 группам финансовых инструментов: stock index futures, stock index options, stock options and single stock futures (SSF).

Triple Witching — это почти такое же событие, как и Quadruple Witching отличие только в том, что экспирация контрактов происходит только по 3 типам контрактов Stock market index futures, Stock market index options, Stock options (Индексный фьючерс, Индексный опцион, Опцион на акции).

В 3 последних торговых дня перед экспирацией фьючерсов и опционов в каждую 3-ю пятницу квартала очень сильно возрастают объемы торгов и волатильность, в связи с чем на фондовых площадках можно очень неплохо заработать в дни экспирации контрактов, но только при наличии хороших знаний в этом вопросе и понимания ситуации.

Так что, если не хотите «сюрпризов» — осторожнее с направленными позициями сегодня, ведь всё может поменяться в последнюю минуту.

А после вчерашнего «шока» можно ожидать уже что угодно:

«Ведьмина пятница»: что это и почему так важно для инвесторов

Словосочетание «Ведьмина пятница» может напомнить название рекламной акции в магазине перед Хэллоуином, однако это событие имеет важное значение для трейдеров. Четыре раза в год в третью пятницу марта, июня, сентября и декабря на рынке наступает «магический» день.

В этот период одновременно истекают сроки фьючерсных контрактов и опционов на фондовые индексы и акции, что может вызвать рост объема торгов и необычное поведение цены в базовых активах, как будто они «под заклятием». Также в этот день наступает Triple Witching Hour, или «Тройной колдовской час» — так называют последний час торгов на бирже.

Фактически в этот период истекают сроки контрактов сразу на четыре инструмента и название должно быть «Четверной колдовской час». Но фьючерсы на акции относительно новы для американского рынка, они появились в 2002 году, когда термин «Тройной колдовской час» уже прижился, и новое название применять не стали.

Для начала вспомним, что такое фьючерсы и опционы. Опцион — это договор, по которому покупатель получает право купить или продать какой-то актив (например, акции, бумаги ETF-фонда или фьючерсы на золото). Договор позволяет в будущем продать или купить актив по заранее установленной цене (ее называют страйк-ценой) и в определенный срок. Дата, до которой покупатель опциона имеет право воспользоваться своим правом, называется датой экспирации.

Существуют два вида таких договоров — опционы put (пут) и опционы call (колл). Первый дает право продать актив по заранее оговоренной цене, а второй — купить. Пут-опцион обычно выбирают те, кто ждет падения цены акции или другого актива.

Фьючерс — это контракт, согласно которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок, а тот обязан выкупить предмет сделки.

В последний раз «ведьмина пятница» выпала на 17 сентября 2021 года. Мы опросили экспертов, чего стоит ожидать от этого явления.

Ведущий аналитик управления анализа рынков «Открытие Брокер» Андрей Кочетков: «В этом году потери могут оказаться довольно серьезными, так как совпали сразу несколько негативных моментов. Во-первых, проблема распространения дельта-штамма COVID-19 стоит достаточно остро и оказывает тормозящее влияние на мировую экономику, и США в этом случае не обладают иммунитетом. Во-вторых, ФРС все настойчивее говорит о необходимости сокращения программы покупки облигаций и данная идея может превратиться в решение на заседании 22 сентября. В-третьих, на текущий момент госдолг США достиг потолка и к концу месяца американское казначейство может столкнуться с отсутствием денег. Вряд ли Конгресс будет долго тянуть с решением этого вопроса, так как демократическое большинство само проталкивает различные программы увеличения госрасходов. Однако нервозность на рынке все же присутствует».

Игорь Додонов, аналитик ФГ «Финам»: «Влияние «Ведьминой пятницы» было особенно сильным раньше, до появления современных торговых технологий. Сейчас же движения, привязанные к данному событию, как правило начинаются за несколько дней, поэтому все происходит более «плавно». Тем не менее какие-то неожиданные и резкие движения в отдельных бумагах вполне возможны, и инвесторам стоит проявлять повышенную осторожность».

Однако долгосрочным инвесторам переживать не стоит, считают эксперты. Андрей Кочетков из «Открытие Брокер» отмечает, что «в стратегическом плане для инвесторов ничего не меняется, так как активы всегда выигрывают у денег». Руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров поясняет, что фундаментальная привлекательность активов из-за этого технического события не меняется, поэтому на стратегию долгосрочного инвестора это не должно влиять.

Также Комаров считает, что инвесторам не стоит переживать, что экспирация фьючерсов и опционов может привести к падению рынка. «Если человек потратит время и изучит статистику поведения рынка вблизи этих событий, то станет очевидно, что никаких стабильных паттернов тут нет», — отметил эксперт.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Когда приходят Четыре ведьмы или Quadruple witching day

Четверная ведьма или Quadruple witching — так участники рынка и трейдеры называют день квартальной экспирации в США фьючерсов и опционов на индексы и акции.

В дни экспирации традиционно растет активность на рынке, обороты торгов, волатильность, а когда это происходит одновременно по вышеупомянутым производным инструментам, ситуация несколько походит на хаос. Поэтому этот день называют днем колдовства или днем Четверной ведьмы, исходя из характеристики четырех типов инструментов.

На 17 сентября как раз назначена большая экспирация, так что амплитуда колебаний на американском фондовом рынке может вырасти

Типы контрактов

Фьючерс — один из самых популярных производных финансовых инструментов. Производный — значит полученный из какого-то базового актива. Базовым активом может выступать практически что угодно, но в данном случае мы говорим об индексах и акциях. Говоря простыми словами, фьючерс это контракт между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене.

Фьючерсные контракты могут быть поставочными или расчетными, эта характеристика обязательно указана в его описании. «Поставочный» — означает, что после экспирации такого контракта предусмотрена поставка базового актива покупателю после экспирации (даты окончания конкретного фьючерсного контракта).

Опцион — право на покупку (продажу) базового актива в фиксированном объеме, цене и определенную дату. Знание цены исполнения (страйк) заранее является его ключевым отличием от фьючерса.

Фьючерсы и опционы являются срочными: то есть они временные и перестают действовать в определенную дату, проходя экспирацию.

Когда приходит ведьма

Такой день наступает четыре раза в году, что следует из квартальной логики истечения фьючерсов и опционов. Всякий раз это третья пятница сентября, декабря, марта, июня.

Что происходит на рынках

Нужно сказать, что важность этого дня несколько переоценена в среде аналитиков и трейдеров. Последние годы на рынке акций чаще всего в этот день наблюдается очевидный рост объемов торгов, но увеличение волатильности в этот период происходило не всегда.

Когда приходят Четыре ведьмы, или Quadruple witching day

Что такое День четырех ведьм

Четверная ведьма или Quadruple witching day — так участники рынка и трейдеры называют день квартальной экспирации фьючерсов и опционов на индексы и акции в США.

В дни экспирации традиционно растет активность на рынке, обороты торгов, волатильность, а когда это происходит одновременно по вышеупомянутым производным инструментам, ситуация несколько походит на хаос. Поэтому этот день называют днем колдовства или днем Четверной ведьмы, исходя из характеристики четырех типов инструментов.

На 17 сентября как раз назначена большая экспирация, так что амплитуда колебаний на американском фондовом рынке может вырасти.

Типы контрактов

Фьючерс — один из самых популярных производных финансовых инструментов. Производный — значит, полученный из какого-то базового актива. Базовым активом может выступать практически что угодно, но в данном случае мы говорим об индексах и акциях. Говоря простыми словами, фьючерс — это контракт между продавцом и покупателем о поставке базового актива через оговоренный период времени и по заранее определенной цене.

Фьючерсные контракты могут быть поставочными или расчетными, эта характеристика обязательно указана в его описании. «Поставочный» — означает, что после экспирации такого контракта предусмотрена поставка базового актива покупателю после экспирации (даты окончания конкретного фьючерсного контракта).

Опцион — право на покупку (продажу) базового актива в фиксированном объеме, цене и определенную дату. Знание цены исполнения (страйк) заранее является его ключевым отличием от фьючерса.

Фьючерсы и опционы являются срочными: то есть они временные и перестают действовать в определенную дату, проходя экспирацию.

Когда приходит ведьма

Такой день наступает четыре раза в году, что следует из квартальной логики истечения фьючерсов и опционов. Всякий раз это третья пятница месяца: сентября, декабря, марта, июня.

Что происходит на рынках

Нужно сказать, что важность этого дня несколько переоценена в среде аналитиков и трейдеров. Последние годы на рынке акций чаще всего в этот день наблюдается очевидный рост объемов торгов, но увеличение волатильности в этот период происходит не всегда.

Тем, кто хочет разобраться, как работают производные финансовые инструменты, рекомендуем изучить бесплатный курс: Фьючерсы и опционы. Введение в деривативы.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Внешний фон помог ускориться

Рынок США. «Ралли Санта-Клауса» стартовало

Самые слабые валюты года. Перспективы 2022

5 идей в российских акциях: выделяем привлекательные бумаги

SoFi Technologies. Есть ли перспективы у популярного финтеха

Ралли Деда Мороза в России: какие компании вырастут под Новый год

Дивидендный портфель 2022

Исследование. Как менялась доля голубых фишек на рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.