Что такое qiwi p2p

ЦБ возьмет под контроль все денежные переводы между физическими лицами

Центробанк направил в адрес кредитных организаций новую форму отчетности о денежных переводах между физическими лицами (P2P). Регулятор будет запрашивать данные обо всех таких переводах вместе с персональными данными получателей и отправителей. Об этом сообщает РБК со ссылкой на собеседников на рынке платежей.

Получение формы для предоставления отчетности изданию подтвердил и представитель платежной компании QIWI. Зампред правления Совкомбанка Олег Машталяр уточнил, что ЦБ начнет риск-ориентированный мониторинг p2p-переводов с января 2022 года. Представитель QIWI добавил, что ЦБ намерен с 2022 года «периодически запрашивать данные по p2p-переводам» по новой форме. В ЦБ сообщили, что цель новых правил — в оптимизации предоставления отчетности банками и получении актуальных сведений о платежных услугах. Собираемые данные ЦБ хочет применять для анализа рынка в стране и регионах и для формирования статистических показателей.

Из разъяснений ЦБ о новой форме отчетности, с которыми ознакомился РБК, следует, что в отчет будут включаться десятки видов транзакций между физлицами. Среди них — переводы с карты на карту; со счета на счет; с электронного кошелька на электронный кошелек, с карты на кошелек и обратно; со счета абонента оператора связи на кошелек или карту и обратно; трансграничные переводы денежных средств физлицами; платежи через СБП; переводы без открытия счета, в том числе через платежные терминалы платежных агентов; переводы физлица между своими счетами в одном кредитной организации; переводы через системы денежных переводов, например, Western Union, и другие.

ЦБ пояснил, что не будет относить к p2p-транзакциям перечисление денежных средств на депозитные счета, счета для погашения кредитов, инвестиционные и брокерские счета, комиссии кредитных организаций за обслуживание и переводы в пользу юрлиц и индивидуальных предпринимателей. Данные по каждой операции должны включать номера карт отправителя и получателя средств; данные банков; уникальный ID клиента (выпускается банком); назначение платежа; сумму переведенных средств; дату и время перевода; код страны отправителя и получателя и другие.

Отчитываться будут банки-эмитенты, банки-эквайеры, банки, предоставляющие интернет-сервисы для p2p-переводов, магазины и юрлица, если они предоставляют онлайн-сервисы по переводам и т. п. Запросы будут формироваться по всем денежным переводам за определенный период. В отдельных случаях ЦБ намерен запрашивать информацию по отдельным операциям (по конкретным картам или по определенным физическим лицам). Представитель QIWI рассказал, что ЦБ для проверок может точечно запрашивать информацию у банков и сейчас, но у таких запросов не было ранее конкретной формы отчетности. Управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт добавил, что изменения в отчетности де-факто обяжут предоставлять информацию обо всех p2p-операциях.

В начале сентября ЦБ опубликовал методические рекомендации, в которых определил признаки карт и электронных кошельков для приема платежей в адрес нелегальных онлайн-казино, организаторов финансовых пирамид, форекс-дилеров и криптовалютных обменников. Такие карты оформляются на физлиц, а платежи в адрес нелегального бизнеса проходят как p2p-переводы. Представитель QIWI отметил, что ЦБ необходима новая отчетность как раз для проверки выполнения банками рекомендаций о подозрительных платежах. По словам представителя Росфинмониторинга, банки достаточно оперативно настроили системы противодействия отмыванию доходов на признаки указанных ЦБ подозрительных p2p-операций и блокируют их превентивно.

Председатель Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов отметил, что данные, которые будет собирать ЦБ, «могут быть использованы для контроля за серым предпринимательством, когда люди собирают на карту платежи за свои товары или услуги». «Малый бизнес довольно часто принимает оплату либо наличными, либо переводом на карту физического лица. Видимо, цель ЦБ заключается в том числе в выявлении черных касс», — добавила партнер коллегии адвокатов Pen & Paper Екатерина Токарева.

По данным ЦБ, за девять месяцев 2021 года россияне перевели друг другу с помощью карт около 42,5 трлн рублей, совершив почти 8,5 млрд транзакций. Ранее эксперты Московской школы управления «Сколково» оценили долю предприятий, принимающих переводы с карты на карту в качестве способа оплаты товаров, в 27% — это малый бизнес в торговле, общепите и сфере услуг.

ЦБ начнет контролировать все денежные переводы между гражданами

Банк России разослал кредитным организациям новую форму отчетности о денежных переводах между физическими лицами. Из нее следует, что ЦБ будет запрашивать информацию обо всех p2p-транзакциях (от физлица физлицу), в том числе персональные данные отправителей и получателей средств, рассказали РБК три источника на платежном рынке. Получение формы для предоставления отчетности подтвердил представитель платежной компании QIWI.

По словам заместителя председателя правления Совкомбанка Олега Машталяра, Банк России начнет риск-ориентированный мониторинг p2p-переводов с января 2022 года. «ЦБ уведомил, что планирует периодически запрашивать информацию по p2p-переводам по данной форме с 2022 года», — добавил представитель QIWI.

Основная цель введения новых форм отчетности — оптимизация представления данных банками и получение актуальной информации о платежных услугах, сообщил РБК представитель ЦБ. Использоваться они будут для анализа рынка как в целом по стране, так и в территориальном разрезе и для формирования статистических показателей.

После публикации статьи в пресс-службе ЦБ заявили, что у регулятора нет планов по тотальному контролю денежных переводов физлиц. Там уточнили, что информация о них будет собираться для борьбы с криптовалютными обменниками, онлайн-казино и другими недобросовестными участниками рынка.

Какие данные интересуют ЦБ

РБК ознакомился с разъяснениями ЦБ по новой форме отчетности, которую он разослал банкам. Как следует из документа, в отчет должны включаться все входящие и исходящие переводы денежных средств между физическими лицами, которые проводятся по следующим сценариям:

К p2p-операциям не относятся перечисление денежных средств на депозитные счета, счета для погашения кредитов, брокерские/инвестиционные счета, комиссии кредитных организаций за обслуживание, а также переводы в пользу юридических лиц и индивидуальных предпринимателей, пояснил ЦБ.

Информация по каждой операции должна содержать номера карт отправителя и получателя средств, данные банков, уникальный ID клиента (выпускается кредитной организацией), назначение платежа, сумму переведенных средств, дату и время перевода, код страны отправителя и получателя и т.д. Отчитываться должны будут банки-эмитенты, банки-эквайеры, банки, предоставляющие интернет-сервисы для p2p-переводов, а также магазины и юридические лица, если они предоставляют онлайн-сервисы по переводам, и т.д.

По данным ЦБ, за девять месяцев 2021 года граждане перевели друг другу с помощью карт около 42,5 трлн руб., совершив почти 8,5 млрд транзакций. Основную долю на рынке карточных переводов занимает Сбербанк. Через СБП с начала года было совершено более 0,8 млрд переводов на 4,7 трлн руб.

Какую информацию о переводах банки уже передают

В рамках проверок ЦБ может точечно запрашивать информацию по p2p-переводам у любого банка, однако конкретной формы отчетности ранее не вводилось, говорит представитель QIWI. Пока такие запросы носят точечный характер в тех ситуациях, когда необходимо установить получателя и/или отправителя в рамках конкретной транзакции, теперь же банки де-факто будут обязаны предоставлять эту информацию обо всех p2p-операциях, добавил управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт.

Банки также обязаны предоставлять в налоговую сведения об открытых гражданами счетах; в свою очередь, налоговая в рамках проверок может запрашивать выписки с расчетных счетов граждан. Выписки с расчетных счетов может получать и Росфинмониторинг, напоминает партнер коллегии адвокатов Pen & Paper Екатерина Токарева.

Зачем нужно усиливать контроль

Как объяснили собеседники РБК, новая форма отчетности была разработана после публикации методических рекомендаций (16-МР), которые ЦБ выпустил в начале сентября. В них регулятор определил признаки карт и электронных кошельков для приема платежей в адрес нелегальных онлайн-казино, организаторов финансовых пирамид, форекс-дилеров и криптовалютных обменников (карты оформляются на физлиц, а платежи в адрес нелегального бизнеса проходят как p2p-переводы). Банкам рекомендовано отслеживать такие карты и кошельки и блокировать операции по ним. К признакам, по которым можно определить подозрительные платежные инструменты, ЦБ отнес несколько «аномалий», среди них следующие:

Представитель QIWI считает, что ЦБ необходима новая отчетность для проверки выполнения банками рекомендаций 16-МР. Тинькофф Банк и Совкомбанк после применения рекомендаций из письма ЦБ не наблюдают существенного всплеска блокировок операций по счетам своих клиентов, так как подобный мониторинг производился ими и ранее, сообщили РБК их представители. У Альфа-банка количество блокировок увеличилось незначительно, так как сократился сам поток таких операций, рассказал источник, близкий к банку. Сбербанк отказался от комментариев, остальные крупные банки не ответили на этот вопрос РБК.

По словам представителя Росфинмониторинга, банки достаточно оперативно настроили системы противодействия отмыванию доходов на признаки указанных в 16-МР подозрительных p2p-операций и эффективно применяют меры превентивного характера. «Росфинмониторинг наблюдает увеличение количества финансовых организаций, информирующих о подозрительных операциях по результатам применения указанных методических рекомендаций», — сказал он. В ведомстве подчеркнули, что в 2021 году наблюдается рост числа сомнительных транзакций, связанных с оборотом криптоактивов, прежде всего по операциям так называемых криптообменников. «Связываем это в том числе с повышением уровня осведомленности банков о соответствующих рисках», — отметило ведомство.

Для чего нужны данные

«Эти данные (которые будет собирать ЦБ. — РБК) могут быть использованы для контроля за серым предпринимательством, когда люди собирают на карту платежи за свои товары или услуги. Государство с какого-то времени может перестать закрывать глаза на то, что, например, сантехники принимают платежи на карту и не уплачивают с доходов налоги», — считает председатель Ассоциации участников рынка электронных денег и денежных переводов Виктор Достов.

С ним соглашается и Токарева: «Малый бизнес довольно часто принимает оплату либо наличными, либо переводом на карту физического лица. Видимо, цель ЦБ заключается в том числе в выявлении черных касс».

Глава Федеральной налоговой службы Даниил Егоров в интервью РБК говорил, что такого рода платежи находятся в сфере внимания налоговиков, но в вопросе налогового контроля в этой области нужно быть достаточно аккуратным, «чтобы это не превращалось в набеги на бытовую деловую активность». «Система p2p-переводов имеет большую ценность, потому что она является альтернативой наличным расчетам. Если выбирать между наличными и безналичными расчетами, то, конечно, на государственном уровне интереснее именно такая система расчетов [безналичная]», — объяснял Егоров.

По мнению Достова, если ЦБ будет проводить мягкую политику в отношении пользователей денежных переводов, то это не приведет к оттоку банковских клиентов в наличные расчеты. Но если банки начнут дергать граждан из-за нескольких переводов в день и запрашивать документы, подтверждающие цель операции, то определенный сегмент клиентов может уйти в наличные расчеты, что негативно скажется на рынке безналичных платежей.

Еще одно возможное применение массива данных о переводах — это расширение платформы «Знай своего клиента» (ЗСК; пока создана для юридических лиц) на физических лиц, считает технический директор компании по обработке клиентских данных HFLabs Никита Назаров: «ЦБ хочет собрать данные о переводах физических лиц, чтобы по аналогии с юридическими лицами предоставлять банкам скоринг и, возможно, обязывать их учитывать его при совершении операций». Ранее о расширении ЗСК на физлиц говорил директор департамента финансового мониторинга и валютного контроля Банка России Илья Ясинский.

Если в будущем органам следствия, исполнительной власти или самому ЦБ потребуются данные о транзакциях, совершавшихся в прошлом некими лицами, то такая информация уже будет у регулятора, привел пример Павел Иккерт.

В чем сложности сбора сведений

Сложность передачи таких данных в ЦБ — в том, что они содержатся в различных банковских системах и их автоматизированный сбор затруднителен и требует соответствующих ИТ-доработок, говорит источник в одном из крупных банков.

При запросе массивов данных за длительный период можно столкнуться со сложностью их передачи дистанционно по защищенному каналу, добавил представитель QIWI: «В этом случае придется записывать данные на зашифрованные электронные носители и передавать их физически». В разъяснениях ЦБ указано, что реестр данных должен передаваться в электронном виде. Но в случае большого объема можно записывать их на электронный носитель и передавать регулятору с курьером.

Банкам придется реализовать на своих процессинговых системах процедуру экспорта всех переводов и привязывать к ним персональные данные клиентов, что повысит нагрузку на и без того перегруженные процессинги, предупреждает Назаров. Массив таких данных будет колоссальным и построение его аналитики — это вызов уровня мировых ИТ-гигантов, заключил эксперт.

Условия использования

Последнее обновление: 09-09-2021

Для подключения на свой сайт сервиса приема переводов для физических лиц p2p необходимо иметь QIWI Кошелек со статусом идентификации «Основной» или «Профессиональный». Если Ваш кошелек имеет статус «Анонимный» – пройдите идентификацию удобным для вас способом. Для получения «Основного» статуса достаточно указать паспортные данные, для получения «Профессионального» статуса необходимо пройти очную идентификацию.

Рекомендуем получить «Профессиональный» статус. Такой статус имеет повышенные лимиты на остаток на балансе, сумму платежей и переводов в месяц, максимальную сумму одной операции. Подробнее про лимиты.

Рекомендуем ознакомиться с частыми вопросами по нашему сервису, а также с информацией о том, как избежать блокировки кошелька.

Активация p2p

Поздравляем! Вы можете приступить к интеграции.

Для работы API потребуются публичный и секретный ключи. Ключи создаются в разделе «API».

Схема работы с API

Пользователь формирует счет на вашей стороне.

Вы перенаправляете пользователя на платежную форму для выставления счета. Или выставляете счет по API и перенаправляете пользователя на созданную платежную форму.

Пользователь выбирает способ перевода и подтверждает перевод. По умолчанию подбирается оптимальный для пользователя способ перевода.

После перевода по счету вы получаете уведомление (предварительно настройте отправку уведомлений в Личном кабинете при создании ключей). Уведомления о переводе по счету содержат параметры авторизации, которые необходимо проверять на Вашем сервере.

Готовые решения

SDK и библиотеки

С руководством по работе с SDK можно ознакомиться здесь.

Решения для CMS

Авторизация

Ваши запросы авторизуются посредством секретного ключа API ( SECRET_KEY ). Параметр авторизации указывается в заголовке Authorization, значение которого формируется как «Bearer SECRET_KEY».

Публичный ключ ( PUBLIC_KEY ) используется для выставления счетов через форму.

Ключи создаются в личном кабинете на вкладке API после авторизации на p2p.qiwi.com.

Для выпуска пары ключей выполните следующие шаги:

Внизу страницы нажмите на кнопку Настроить.

Придумайте название паре ключей, чтобы упростить поиск в списке.

Подключите уведомления об оплате счетов, отметив Использовать эту пару ключей для серверных уведомлений об изменении статусов счетов.

В поле URL сервера для уведомлений укажите адрес вашего сервера, который будет обрабатывать уведомления об оплате, и нажмите на кнопку Создать.

Скопируйте в буфер секретный ключ и сохраните его в безопасном месте — в дальнейшем он не будет отображаться в интерфейсе. Используйте секретный ключ для запросов к API.

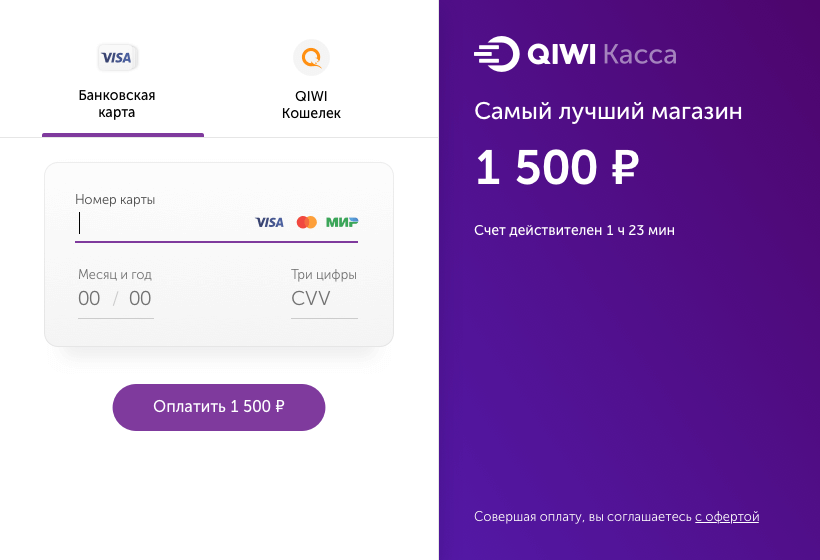

Выставление счета через форму

Простой способ для интеграции. При открытии формы клиенту автоматически выставляется счет. Параметры счета передаются в открытом виде в ссылке. Далее клиенту отображается форма с выбором способа перевода. При использовании этого способа нельзя гарантировать, что все счета выставлены вами, в отличие от выставления по API.

REDIRECT →

URL https://oplata.qiwi.com/create

Параметры

Взаимодействие через API

1. Выставление счета

Доступно выставление счетов в рублях и тенге.

Надежный способ для интеграции. Параметры передаются server2server с использованием авторизации.

Также существует более простой способ выставления счета — непосредственно через вызов платежной формы

Запрос → PUT

URL https://api.qiwi.com/partner/bill/v1/bills/HEADERS

Ответ ←

Пример тела ответа при ошибке

HEADERS

2. Проверка статуса перевода по счету

Пример тела ответа при ошибке

Метод позволяет проверить статус перевода по счету. Рекомендуется его использовать после получения уведомления о переводе.

Запрос → GET

URL https://api.qiwi.com/partner/bill/v1/bills/HEADERS

Ответ ←

Пример тела ответа при ошибке

HEADERS

3. Отмена неоплаченного счета

Пример тела ответа при ошибке

Метод позволяет отменить счет, по которому не был выполнен перевод.

Запрос → POST

URL https://api.qiwi.com/partner/bill/v1/bills//reject

HEADERS

Ответ ←

Пример тела ответа при ошибке

HEADERS

Статусы оплаты счетов

| Статус | Описание | Финальный |

|---|---|---|

| WAITING | Счет выставлен, ожидает оплаты | — |

| PAID | Счет оплачен | + |

| REJECTED | Счет отклонен | + |

| EXPIRED | Время жизни счета истекло. Счет не оплачен | + |

Уведомления о переводе по счету

Адрес сервера для уведомлений указывается в личном кабинете p2p.qiwi.com при генерации ключей.

Перед началом работы с сервисом уведомлений прочитайте условия по интеграции API уведомлений.

Пулы IP-адресов, с которых сервисы QIWI отправляют уведомления:

Если ваш сервер обработки уведомлений работает за брандмауэром, необходимо добавить эти IP-адреса в список разрешенных адресов входящих TCP-пакетов.

Запрос ← POST

Уведомление представляет собой входящий POST-запрос.

Тело запроса содержит JSON-сериализованные данные счета (кодировка UTF-8).

HEADERS

Авторизация уведомлений

Алгоритм проверки подписи:

Объединить значения следующих параметров уведомления в одну строку с разделителем | :

где <*>– значение параметра. Все значения при проверке подписи должны трактоваться как строки.

Вычислить HMAC-хэш c алгоритмом хэширования SHA256:

hash = HMAС(SHA256, invoice_parameters, secret_key) Где:

Сравнить значение заголовка X-Api-Signature-SHA256 с результатом из п.2.

Строка и ключ подписи кодируются в UTF-8.

Данные

В уведомлении содержится информация о счете.

| Поле | Описание | Тип |

|---|---|---|

| bill | Данные о счете | Object |

| billId | Уникальный идентификатор счета в вашей системе, указанный при выставлении | String(200) |

| siteId | Ваш идентификатор в системе p2p.qiwi | String |

| amount | Данные о сумме счета | Object |

| amount.value | Сумма счета, округленная до двух десятичных знаков в меньшую сторону | Number(6.2) |

| amount.currency | Идентификатор валюты суммы счета (Alpha-3 ISO 4217 код) | String(3) |

| status | Данные о статусе счета | Object |

| status.value | Строковое значение статуса | String |

| status.changedDateTime | Дата обновления статуса. Формат даты ГГГГ-ММ-ДДTЧЧ:ММ:ССZ | String |

| customer | Данные о пользователе | Object |

| customer.phone | Номер телефона (если был указан при выставлении счета) | String |

| customer.email | E-mail пользователя (если был указан при выставлении счета) | String |

| customer.account | Идентификатор пользователя в вашей системе (если был указан при выставлении счета) | String |

| creationDateTime | Дата создания счета. Формат даты ГГГГ-ММ-ДДTЧЧ:ММ:ССZ | String |

| expirationDateTime | Срок оплаты счета. Формат даты ГГГГ-ММ-ДДTЧЧ:ММ:СС+ЧЧ:ММ\-Z | String |

| comment | Комментарий к счету | String(255) |

| customFields | Дополнительные данные счета (если были указаны при выставлении счета). | Object |

| version | Версия уведомлений | String |

Ответ →

HEADERS

После того, как был получен входящий запрос-уведомление, необходимо проверить подлинность цифровой подписи и отправить ответ.

Настройки формы и счета

При выставлении счета через API в ответе присутствует поле payUrl со ссылкой на форму. К ссылке можно добавить следующие параметры:

Добавьте реферальные ссылки для платежей с сайта. Полная ссылка подтвердит реальность сайта и позволит избежать проблем с блокировкой кошелька. Платежи, проходящие со страницы без заголовка запроса Refer будут приводить к блокировке кошелька. Подробнее читайте в статье Как передавать реферальные ссылки.

Пример передачи реферальной ссылки

Персонализация

Вы можете настроить персонализированную форму оплаты – изменить свое имя на название магазина и настроить цвет фона и кнопок.

Перейдите в личном кабинете в раздел Форма приема переводов, нажмите на кнопку Настроить, произведите настройку и нажмите на кнопку Сохранить.

Пример передачи параметра при вызове платежной формы

Пример передачи параметра в запросе к API

Обратите внимание, что значение themeCode индивидуально для разных кошельков.

Для применения стиля к платежной форме:

Checkout Popup

Пример работы popup

Всплывающее окно (popup) позволяет открыть форму перевода поверх вашего сайта.

В библиотеке доступно два метода: открытие существующего счета и открытие вашей формы приема переводов.

Установка и подключение:

Открытие существующего счета

Пример открытия уже созданного счета в popup

Открытие персонализированной формы

Пример открытия персонализированной формы

Открываем API для приема p2p-переводов

Мы тут в QIWI открыли API приема переводов. Новый сервис должен решить сразу несколько проблем для тех, кто часто посылает (а особенно — получает) деньги именно посредством p2p-перевода. Во-первых, мы открыли возможности, ранее доступные только для бизнеса, и постарались сделать процесс безопасным, быстрым и удобным, а во-вторых, хотим снять риски вида «Мне тут за работу заплатили и банк счет поблочил».

Почему p2p-переводы важны

Люди часто кидают друг другу деньги с помощью переводов с карты на карту или по номеру телефона — суть одна, это прямой платеж от одного физлица другому. Это может быть возврат денег, если вы купили другу кофе, когда у него с собой не было денег (или желания платить за кофе), это может быть открытый сбор средств на что-нибудь, это может быть какой-то киоск с мороженым или тем же кофе в парке, где продавец принимает только наличку, но есть возможность и «кинуть на сбер».

Отдельной строкой тут проходят и самозанятые граждане. Допустим, человек получает постоянный доход за какой-то фриланс (или сдает квартиру, например) и хочет легализовать свои доходы. Делать ИП не каждому хочется, поэтому государство позаботилось о самозанятых. Судя по всему, в формате открытой беты, потому что инициатива сама по себе, как и налоговые ставки, разумная, но практика показывает, что некоторые из первых ласточек столкнулись с произвольными блокировками основных банковских счетов. Банку иногда сложно провести водораздел между приемом средств таким самозанятым гражданином в рамках его профессиональной деятельности и обычными денежными переводами. Поэтому банк на всякий случай сначала все блочит, а потом уже разбирается, чего там и как.

Обсуждать это дело мы не будем, мы решили просто придумать альтернативу.

Получается, что де-факто у людей есть сам запрос на прием платежей подобными способами. А у государства есть запрос на легализацию всего этого дела, чтобы такие люди могли работать в белую и платить налоги. Вот именно в этих двух историях мы и захотели поучаствовать.

В том году мы создали универсальный протокол для приема средств, который успешно объединил в себе все доступные способы оплаты — эквайринг-кошелек, банковские карты, мобильную коммерцию, рассрочку по Совести, я писал о нем вот тут. Конечно, для него сделали SDK и поддержку в разных CMS. Поэтому в решении для примера p2p переводов решили использовать именно его. Такой подход позволит клиенту без технологических изменений идти от редких переводов и самозанятости к своей фирме.

Начали с пользовательских тестов, чтобы понять, как люди воспринимают форму. Главное здесь — чтобы они понимали, что с помощью формы совершается перевод денежных средств, а не покупка какой-то услуги. Потому что человек может использовать для этого кредитную карту. И если покупка онлайн с кредитной карты рассматривается банком именно как покупка и не облагается комиссией, то при переводе с кредитки на другую карту комиссия обычно есть. И у некоторых банков достигает такого значения, что при возврате другу денег за кофе банку ты даришь две таких порции кофе. Что всегда грустно, а иногда еще и внезапно.

Поэтому мы сразу заменили кнопку «Оплатить» на однозначную «Перевести», чтобы отсеять сомнения и дать пользователю понять, что с нашей стороны тут все прозрачно и без комиссий, но возможна комиссия со стороны банка, который выпустил саму карту.

Посмотрели глубже, как пользователи взаимодействуют с формой. Поняли, что человеку все же важно при переводе видеть в форме, кому именно он переводит деньги (люди привыкли переводить по номеру телефону или ФИО из контактов в смартфоне). Но показывать фамилию целиком на публичной форме — так себе затея, поэтому мы показываем имя и первую букву фамилии.

Кстати, о безопасности. Почему лучше не показывать прямой телефон на формах и виджетах для сбора средств и почему мы его скрываем? Во-первых, через сам номер телефона могут попытаться взломать кошелек, попытаться в салоне восстановить симку и прочее, то есть тут есть фактор целевой атаки на абонента и на кошелек. Нет номера — нет фактора. А во-вторых, это помогает еще и от разного рода оленей, которые собирают по сети актуальные номера мобильных телефонов для обзвона и предложения разных услуг и прочей чуши.

А теперь получается, что перевод осуществляется либо по короткой ссылке, либо с виджета на сайта, либо с QR-кода.

Мы сразу заложили для p2p скрытие номера телефона. Люди могли ранее собирать средства разными способами — номер карты, номер QIWI Кошелька и прочее, и мы объединили их все.

На чем все крутится

Нам удалось успешно адаптировать платежный протокол, сделанный для бизнеса, к решению для переводов, сохранив все возможности и совместимость с библиотеками. Теперь любой человек с идентифицированным кошельком может залогиниться и получить доступ ко всему этому добру. Сейчас физ. лицам не доступны только возвраты, но они в планах и не так востребованы.

Все это можно посмотреть в работе на p2p.qiwi.com

При входе с помощью кошелька вам станет доступна персональная короткая ссылка. Например, my.qiwi.com/gkonnov. Её удобно как пересылать в сообщении, так и, например, сделать QR код. Форма хорошо адаптируется к мобильным устройствам, поэтому конверсия будет хорошей. Еще появятся персональные виджеты на выбор (widget.qiwi.com/gkonnov). Их сделали для сайтов и блогов. На виджетах и форме можно кастомизировать по желанию, чтобы они соответствовали оформлению вашего сайта или бренда. Это все было в возможностях для большого бизнеса и крупных магазинов — мы перенесли все и на пользователей.

А еще появилась возможность выставлять счет за оказанные услуги. Сделали вы кому-то сайт и хотите принять средства за работу — вбиваете нужную сумму, формируете ссылку на счет, пересылаете ее заказчику. Заказчик переходит по ней и понимает, кому переводит и за что.

Т.к. под капотом полноценное API — есть возможность создавать ключи, настраивать необходимые уведомления, подключать это к своему интернет-магазину на WordPress и других CMS, все работает.

Так, а что у вас про самозанятых?

Сейчас у самозанятых такая ситуация, что регистрироваться надо на одном сервисе, потом принимать деньги на карту, которую банк вполне может поблочить (потому что ты принимаешь туда деньги от множества разных людей, да, так редко бывает у обычных клиентов), а чеки выдаешь вообще в третьем приложении. И такой зоопарк при ведении бизнеса, пусть даже малого и очень малого, все же нервирует.

Да, в целом, ничего не мешает использовать p2p.qiwi.com уже сейчас и, если вы самозанятый, регистрировать доход в сервисе “Мой налог”, но прямо сейчас мы активно взаимодействуем с ФНС и интегрируем их API, что позволит и регистрировать самозанятых, и вести учет их деятельности. В общем, человек получит коробочное решение, которое должно будет закрыть все его потребности как самозанятого.

Заодно, зная сферу деятельности клиента, мы сможем расширить лимиты, снизить риск блокировок и предложить удобные сервисы, которые сделают легальную работу не столько обязанностью, сколько выгодной возможностью.

Здесь мы предлагаем командам, желающим написать какой-нибудь свой полезный сервис для самозанятых, поработать вместе с нами, запустить пилот и получить до 3 млн рублей, в зависимости от результата. Подробности, требования к командам и условия оценок тут. Уже работающих компаний это тоже касается. Мы открыты к сотрудничеству по адаптации сервисов для самозанятых, эти проекты тоже можно подавать на QIWI Universe.

Что это может быть — можно придумать сервис, который поможет собирать средства уличным фотографам, музыкантам, создателям полезных вебинаров, людям, сдающим квартиры, в общем, сценариев может быть множество.

Главный фокус — самозанятые. Именно им мы должны помогать, запуская продукт. Я искренне верю, что это крутая возможность помочь людям, компаниям и государству на новом, огромном рынке. Остались вопросы? Записывайся на вебинар 24 апреля или спрашивай в комментариях.

Если вам не очень близка тема самозанятых, посмотрите любой из 8 проектов на QIWI Universe 2019. Они разные.

Да, кстати, 18 апреля, мы проводим еще и митап для разработчиков, приходите, будем рады.