Что такое npv проекта простыми словами

Что такое NPV и как его рассчитать: объяснение человеческим языком на простом примере

Доброго времени суток всем, кто запутался в дебрях сложных терминов и запутанных формулировок. Гуру от экономики рассуждают о доходности инвестиционных проектов, но понять их все труднее. Вместо слов сплошная абракадабра. Например, показатель NPV: что это такое и как рассчитать? И главное — зачем?

Что показывает NPV

Согласитесь, спокойнее за свои деньги, если в вопросах инвестирования полагаешься не только на интуицию или советы неизвестно насколько умных дяденек.

Понятнее не стало, правда? Я буду использовать английское название NPV, а разбираться с ним по-русски и на примерах.

NPV показывает, насколько выгодно вкладывать средства в тот или иной инвестиционный проект. Казалось бы, все просто: вложил тысячу, получил через пять лет полторы — выгодно. 50 % чистой прибыли! На самом деле полученные деньги к этому времени могут стоить дешевле вложенных.

Рассчитывают NPV, если требуется:

Экономический смысл показателя простыми словами

NPV – это результат сложения всех доходов и расходов (входящих и исходящих денежных потоков) с учетом изменения ценности денег со временем (дисконтирования).

Прогноз результатов инвестиций (вложения денег) в зависимости от полученного значения NPV.

| 0 | Есть вероятность вернуть вложенные средства в полном объеме или с минимальной прибылью |

| >0 | Прибыльное вложение |

| Сложности расчетов |

По формуле рассчитать NPV нетрудно, достаточно навыков, полученных на уроках математики.

Задачка для шестиклассника. Вася Петров дал Пете Курочкину 100 рублей год назад и 20 рублей вчера. Сколько денег получит Вася через три года, если Петя обещал вернуть на 24 % больше полученной суммы?

Рассчитанный результат должен учитывать реальную стоимость денег на текущий момент, а она зависит не только от инфляции. Верный NPV, то есть тот, что даст нам самую точную оценку, зависит от правильности определения величины ставки дисконтирования. Вот в чем сложность!

А Васю Петрова на самом деле интересует, хватит ли ему на велосипед, который год назад стоил 117 рублей, а сейчас 126.

Денежные потоки и куда они текут

Денежными потоками называют движение финансов. Запомнить просто:

Ставка дисконтирования

Эта процентная ставка используется, чтобы рассчитать стоимость денег в будущем. Величина ее зависит от множества показателей и определяется на год, месяц или квартал – смотря какие факторы учитываются и на какие периоды времени разбивается проект.

Все, что надо для расчета

Данные, чтобы рассчитать NPV:

Два способа посчитать NPV в Excel

Я назову героем того, кто рассчитает такую формулу на листочке. Excel в помощь обычным людям:

Дальше выбрать один из способов расчета:

Этот способ имеет свои преимущества, он больше подходит, если:

Ниже я покажу, что результаты при единой ставке дисконтирования на все периоды совпадают.

Расчет NPV: за и против

Перед тем как приступить к проверке, следует понять, что NPV не единственный и идеальный способ оценки доходности инвестиционного проекта. Достоинства показателя в применении ставки дисконтирования, которая позволяет учесть:

Но есть и недостатки:

Пример расчета

Тем, кто не опустил руки при чтении предыдущего раздела, демонстрирую работоспособность таблицы с расчетами.

Возьму любые цифры, похожие на инвестиционный проект: первоначальные вложения инвестиция, увеличивающиеся суммы выплат и суммы текущих расходов по проекту. Ставку дисконтирования определю в 10 %.

Примеры расчета в бизнес-планах

NPV полезно использовать при составлении бизнес-планов. Пример (цифры я взял с потолка, список статей расходов и доходов оттуда же).

Задумал я открыть модное заведение барбершоп (парикмахерская для бородачей, если кто не в курсе). Рассчитаю, когда заведение начнет приносить доход.

Сразу мне надо потратить 15 000 000:

Месяц на обустройство, и потекли денежки в разные стороны.

Доходы – выручка от продажи услуг. При полной загрузке это 4 320 000 в месяц. 50 % – 2 160 000.

Определяем дисконт 10 %, ну ладно, 15 %.

В первый год доходы поступают только 11 месяцев, то есть 23 760 000. Далее по 12 месяцев. 25 920 000 в год. Расходы, к сожалению, тоже постоянные. Суммирую и умножаю на 11 в первый год, далее на 12, итого 18 612 000 и 20 304 000 соответственно.

Барабанная дробь! Дорогая, собирайся, через пять лет мы едем в отпуск!

Подводим итоги

Ну, вот и все. Теперь некоторые непонятные слова стали простыми и даже привычными. Выяснилось, что деньги сегодня и через несколько лет – это разные деньги, а выбирать из разнообразных предложений более выгодное нужно не потому, что приятель расхваливает, а потому, что у него NPV выше остальных. Не у приятеля, конечно.

И бонусная «пятерочка в карму»: этими ценными знаниями можно осчастливить любого желающего. Например, друзей в соцсетях. Мне не жалко, я еще напишу — подписывайтесь и читайте на здоровье. Удачных инвестиций!

Чистая приведенная стоимость (NPV): правильный подход к расчету и анализу важного показателя бизнес-управления

Как правило, показатель применяется в финансовой сфере, но может быть использован для постоянного наблюдения за финансовой характеристикой компании в данный момент. Вне зависимости от цели применения, важно понимать, как высчитать показатель и какие проблемы могут возникнуть в ходе работы.

Показатель позволяет оценить эффективность организации с экономической точки зрения и сравнить объекты инвестиционной деятельности, что поможет принять решение, а впоследствии автоматизировать управление предприятием.

У сокращения NPV в русском языке есть несколько альтернатив:

NPV демонстрирует размер прибыли, которая ждет участников проекта. С точки зрения математики, критерий определяют благодаря дисконтированию значений чистого денежного потока (ЧДП). При этом не имеет значение, речь идет об отрицательном или положительном потоке.

ЧДД реально рассчитать за любой отрезок времени со старта проекта (за пять, семь и более лет). Всё зависит от потребности.

Простым языком, NPV называется доход, который сможет получить владелец проекта за срок планирования, оплатив при этом все фактические затраты, рассчитавшись с налоговой, сотрудниками, кредитором.

К примеру, за 10 лет планирования компания получила выручку в размере 5,57 миллиардов рублей, в то время как совокупная сумма налогов и иных затрат равняется 2,21 миллиардам рублей. Следовательно, сальдо от основной деятельности составляет 3,36 миллиардов рублей.

Но это пока что не итоговая сумма. Из нее следует вернуть начальные инвестиции, к примеру, 1,20 миллиардов рублей. Чтобы сделать подсчет более простым, посчитаем, что в проект делают инвестиции по коэффициенту дисконтирования 0%. Тогда, если вычислить критерий NPV, он будет равен 2,16 миллиардам рублей за 10 лет планирования.

Если сделать этот срок больше, то вырастет и сумма ЧДД. Суть этого критерия в том, что он дает возможность вычислить еще на этапе создания бизнес-плана, какой реальный доход получит инициатор проекта и автоматизации процессов управления.

Зачем нужен этот показатель?

Если вы приметили бизнес-проект, имеющий хорошие перспективы, вы готовы инвестировать в него и в будущем внедрить систему автоматизации, рекомендуется рассчитать ЧПС.

После этого можно решать, инвестировать ли в проект. Однако стоит помнить, что вложения будут эффективными при NPV > 0. Если показатель не превышает нулевую отметку, то от этой идеи лучше отказаться.

Кредиторы, которые дали денег в долг, имеют фиксированный доход. Следовательно, все средства, которые превышают этот критерий, остаются в руках владельцев акций. Если предприятие одобряет проект с нулевым показателем, акционеры сохранят свою позицию: компания хоть и станет больше, но акции не вырастут. При NPV > 0 владельцы акций обогатятся.

Показатель позволяет понять, какой из нескольких проектов считается наиболее выгодным. Таким образом, можно потратить средства на реализацию самого перспективного — где есть максимальный шанс заработать или рассчитан наивысший NPV.

Но считать критерий абсолютно точным не следует. Часто сложно правильно вычислить ставку дисконтирования, особенно когда речь идет о многопрофильных бизнесах. Также помните, что при расчете не учитывается вероятность завершения проекта.

Давайте разберем на примере

По условию задачи, вложения в компанию составили 500 000 р.

Ожидаемая доходность (CFt) за пять лет следующая:

Коэффициент дисконтирования составляет 20 %.

Определим чистые потоки денег по формуле CFt/(1+r)t, где:

CFt — потоки денег по годам;

r — коэффициент дисконтирования;

t — номер года по счету.

Тогда в 1-й год поток денег составит CFt / (1 + r) × t = 100 000 / (1 + 0,2)1 ≈ 83 333 руб. Во 2-й год будет равен ≈ 104 167 руб. В 3-й год мы получим ≈ 115 741 руб. В 4-й год чистый поток денег окажется равен ≈ 120 563 руб. В 5-й год ≈ 120 563 р.

∑CFi / (1 + r) × i = 83333 + 104167 + 115741 + 120563 + 120563 = 544 367 р.

Используя уже известную нам формулу, получаем:

Как мы знаем, оправданными будут считаться вложения при показателе > 0. В данном примере он превышает нулевую отметку.

Расчет NPV инвестиционного проекта: пошаговый алгоритм

Прежде чем внедрять автоматизацию проекта, оцените его перспективность.

1. Определите размер первоначальных вложений

Инвестиции должны приносить прибыль в долгосрочной перспективе. К примеру, строительное предприятие может купить бульдозер, найти крупные проекты, внедрить автоматизацию финансового учета и увеличить выручку. У подобных вложений всегда есть начальная сумма.

Представьте, что вы владеете ларьком и продаете яблочный сок. Вы хотите купить электрическую соковыжималку, чтобы увеличить объем сока, который вы производите. Если за технику придется отдать 100 долларов, то это будут первоначальные вложения. Со временем они помогут вам заработать в разы больше. Если вначале корректно рассчитать NPV, то можно понять, стоит ли вкладываться в покупку соковыжималки.

2. Примите решение, какой временной отрезок вы будете анализировать.

Разберем на примере. Фабрика по производству обуви приобретает доп. оборудование, так как хочет увеличить производство и заработать больше за определенный временной период. Так будет до того момента, пока техника не сломается. Поэтому для расчета ЧДД необходимо четко понимать, за какой период инвестиции смогут себя окупить. Этот отрезок может измеряться в любых единицах, но, как правило, за один период принимают год.

Вернемся к примеру с соковыжималкой. Гарантия на нее действует три года. Следовательно, перед нами три временных отрезка, поскольку спустя три года техника наверняка сломается и перестанет приносить прибыль, которую можно было бы потратить на автоматизацию бизнес-процессов.

3. Определите поток денег в течение одного отрезка времени

Вам необходимо вычислить поступления, которые возникнут благодаря вашим вложениям. Поток может быть известным или предположительным. Во второй ситуации организации придется потратить много времени и средств для найма аналитиков, которые вычислят этот показатель.

Предположим, по вашей оценке, приобретение соковыжималки за 100 долларов принесет дополнительные 50 долларов в 1-й год, 40 долларов во 2-й год и 30 долларов в 3-й год. Это будет возможно за счет сокращения времени, которое затрачивается на изготовление сока, а также затрат на заработную плату персонала.

4. Определите коэффициент дисконтирования

По правилу, в настоящее время любая сумма ценна в разы больше, чем в будущем. Сегодня вы можете открыть вклад, а через определенное время получить еще и проценты. Таким образом, даже 10 долларов сейчас стоят больше, чем эти же деньги в будущем.

Поскольку мы хотим вычислить показатель, нам нужно знать процентную ставку на инвестиционный счет или возможность инвестирования с таким же уровнем риска. Она получила название коэффициент дисконтирования (для расчета нам нужно перевести ее в десятичную дробь).

Зачастую для расчета этой ставки организации применяют средневзвешенную стоимость капитала. В простых ситуациях можно использовать норму дохода по счету, на который можно положить средства под проценты.

В этом вам поможет формула P / (1 + i) × t, где P — поток денег, i — процентная ставка и t — время. Пока что можете не думать о первоначальных вложениях. Они потребуются в дальнейшем.

Как вы помните, в нашей ситуации три временных отрезка, поэтому рассчитать критерий по формуле нужно будет три раза. Это будет выглядеть так:

Первый год: 50 / (1 + 0,04) × 1 = 50 / (1,04) = 48,08 долларов;

Второй год = 36,98 долларов;

Третий год = 26,67 долларов.

Сложите значения и вычтите из получившейся суммы исходные вложения.

Вам удастся посчитать средства, которые принесут инвестиции по сравнению с доходом от иных видов инвестирования под ставку дисконтирования. Помните, что корректность результата зависит от правильности расчета будущих потоков денег и ставки дисконтирования.

В примере показатель превышает нулевую отметку, поэтому покупка соковыжималки считается разумным решением.

Обратите внимание, что полученный показатель не демонстрирует, сколько вы выиграете после покупки техники. Он свидетельствует о том, что вы получите сумму почти на 12 долларов больше, чем ту, которую бы вы получили при вложениях в фондовых рынок под 4%.

Трудности в расчете показателя

Ситуации, где чаще всего допускаются ошибки при расчете

Что такое чистая приведенная стоимость. Объясняем простыми словами

Чистая приведённая стоимость (Net Present Value, NPV) — финансовый показатель, который демонстрирует ожидаемый будущий доход проекта за вычетом его первоначальной стоимости.

Проще говоря, NPV позволяет сравнить текущие деньги с будущими деньгами, которые из-за инфляции будут стоить дешевле. Взглянув на денежные потоки, которые в будущем ожидаются от инвестиций, и переведя их в сегодняшнюю стоимость, можно оценить, будет ли выгоден проект.

Формула для расчёта выглядит довольно объёмно, но на самом деле принцип расчёта очень простой, рассказывает основатель и партнёр инвестиционной компании SH-Capital Илья Аникин.

Представим себе депозит в банке, скажем, под 7% годовых. Это означает, что за размещение 100 рублей на депозит сейчас банк предлагает 107 рублей через год — вы можете выбрать, что вам больше нравится: 100 рублей сейчас или 107 через год. Хотите, потратьте 100 рублей сейчас, или потратьте 107 рублей через год, или вложите средства под другую ставку и/или на другой срок.

То есть если предположить, что ставка у депозита в банке постоянна для 1–2–3-летних депозитов и равна 7%, то 100 рублей через год это примерно 93 рубля сейчас. 100 рублей через два года — это примерно 86 рублей сейчас. 100 рублей через 3 года — 79 рублей (хотя тут, конечно, начинают работать «сложные проценты», но мы пока не будем в это углубляться). Нам важно, что стоимость «из будущего» понятным образом переносится в настоящее время.

А теперь представим переговоры с инвестором. У компании пока нет прибыли, но фаундеры уверены, что через несколько лет компания будет зарабатывать много, и на основании этого они предлагают инвесторам оценить компанию достаточно дорого. Есть три способа это сделать: по уже понесённым компанией расходам, сравнивая с аналогами и третий способ — как раз посчитать NPV.

Если говорить упрощенно, то фаундеры говорят инвестору: «Через 1 год компания выплатит акционерам Х рублей прибыли, через 2 года Y рублей, через 3 года — Z рублей и так далее». И каждая из этих сумм, как в случае с депозитом, сокращается на 7–14–21% и таким образом «приводится» к настоящему моменту — и потом все эти прибыли суммируются.

То есть благодаря прибыли первого года приведённая стоимость становится Х’ (который чуть меньше чем Х), если учесть прибыль второго года, то приведённая стоимость будет уже X’+Y’. Если учесть прибыль третьего года, то X’+Y’+Z’ и так далее до бесконечности. Каждый следующий год добавит свою часть. Кажется, что при таком подходе стоимость компании станет бесконечной, но это не так, потому каждое следующее слагаемое будет составлять всё меньшую часть от той прибыли, которую компания будет зарабатывать в будущем, резюмировал Аникин.

Пример употребления

«Аналитик управления торговых операций на российском фондовом рынке “Фридом финанс” Александр Осин на основании методики чистой приведённой стоимости оценивает справедливую стоимость шахты “Заречная” в 10,6 млрд руб. В расчёте он исходил из повышенных техногенных рисков в отрасли и финансового состояния АО “Шахта «Заречная»”, традиционного для оценок инвестпроектов периода окупаемости в пять лет, оценочной (в рамках позитивного прогноза) стоимости угля 9400 руб./т и потенциального объёма добычи шахты 3–5 млн т/год».

(«Коммерсант» — о продаже с торгов шахты «Заречная» в пять раз дешевле её стоимости.)

Нюансы

Генеральный директор FinHelp Павел Вешаев отмечает, что ключевым и наиболее сложным вопросом при расчете NPV является ставка дисконтирования — процент, на который средства подешевеют. Если взять в расчёты официальную инфляцию, будет один показатель, если реальную инфляцию — то другой, если ставка определяется внутри компании её финансовым директором — третий.

Рассчитать чистую приведённую стоимость для сложных инвестиционных проектов бывает довольно трудно — из-за необходимости сделать долгосрочный прогноз. Ошибки в расчете NPV часто делают именно на этапе прогнозирования будущих денежных потоков, подтвердил «Секрету» финансовый консультант Орхан Талыбзаде. По его словам, владельцы бизнеса либо делают слишком оптимистичные прогнозы, либо занижают уровень нужных капиталовложений (не учитывая оборотный капитал).

Критика

По словам Павла Вешаева, несмотря на важность NVP, только по нему принять решение, идти в проект или нет, — невозможно. Важно этот показатель оценивать вместе с реальной прибылью проекта, рисками, общей доходностью портфеля потенциального инвестора. «Выдранный из контекста NPV неинформативен», — заключил эксперт.

Байка

Управляющий директор Packer Tools LLC Сергей Гуськов рассказал «Секрету», что сталкивался с ситуациями, когда для наглядности NPV делили на стоимость Mercedes S-класса. «Это давало оценку инвестиционной привлекательности в «мерседесах»», — заключил эксперт.

NPV (чистая приведенная стоимость)

Чистый дисконтированный доход может быть найден за любой период времени проекта начиная с его начала (за 5 лет, за 7 лет, за 10 лет и так далее) в зависимости от потребности расчета.

Для чего нужен

Формула расчета

Для расчета показателя используется следующая формула:

Пример расчета

Для рассмотрения примера расчета показателя NPV возьмем упрощенный проект по строительству небольшого офисного здания. Согласно проекту инвестиций планируются следующие денежные потоки (тыс. руб.):

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год |

| Инвестиции в проект | 100 000 | ||||

| Операционные доходы | 35 000 | 37 000 | 38 000 | 40 000 | |

| Операционные расходы | 4 000 | 4 500 | 5 000 | 5 500 | |

| Чистый денежный поток | — 100 000 | 31 000 | 32 500 | 33 000 | 34 500 |

Подставляя в формулу значения чистого денежного потока за каждый период (там где получается отрицательный денежный поток ставим со знаком минус) и корректируя их с учетом ставки дисконтирования получим следующий результат:

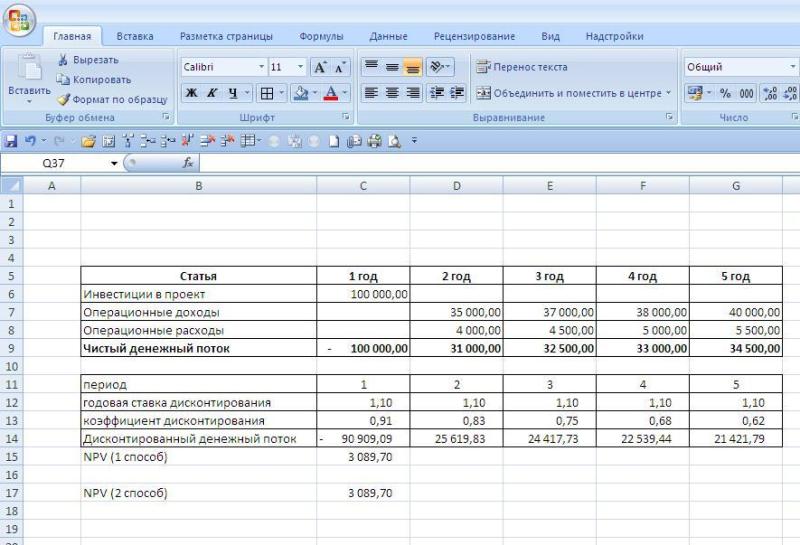

Расчет NPV в Excel

Чтобы проиллюстрировать как рассчитывается NPV в Excel, рассмотрим предыдущий пример заведя его в таблицы. Расчет можно произвести двумя способами

Ниже на рисунке мы привели оба расчета (первый показывает формулы, второй результаты вычислений):

Как вы видите, оба метода вычисления приводят к одному и тому же результату, что говорит о том, что в зависимости от того, чем вам удобнее пользоваться вы можете использовать любой из представленных вариантов расчета.

Примеры расчета NPV в бизнес-планах

Увидеть как рассчитан показатель на конкретном примере бизнес-плана вы можете выбрав соответствующий документ в форме поиска или перейдя по ссылке ниже:

Что такое NPV: как рассчитать, экономический смысл, плюсы и минусы расчета на примере

Добрый день, дорогой читатель!

Инвестируя в какой-либо проект, я и вы желаем получить прибыль. Но как ее рассчитать, спросите вы? Для этого есть интересный показатель. NPV: что это такое и как рассчитать.

Что такое NPV и зачем нужен этот показатель

Если говорить просто и понятно, это показатель того, какую прибыль получит инвестор от проекта. Примечательно, что NPV показывает финансовый результат в эквиваленте сегодняшней суммы. Это особенно важно, поскольку сегодняшняя тысяча долларов не будет равна 1000 долларов через 5 или 10 лет.

Благодаря этому показателю вы можете сравнить предполагаемые результаты в разные инвестиции и выбрать наиболее привлекательный вариант.

Экономический смысл показателя

Дает инвестору представление о том, что он получит от вложений. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл сводится к тому, что инвестор будет знать, каков риск и какая совокупная прибыль.

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Возможные сложности при расчете

При расчете ориентируются на несколько оценок и предположений, так как показатель может содержать ошибки. После первого анализа необходим повторный, чтобы перепроверить оценки.

Результаты расчета могут стать ошибочными, если не учитывать следующие факторы:

Денежные потоки

Это сумма всех доходов и расходов за определенный период. Грамотная организация денежных потоков позволит предприятию оптимально функционировать. Используется для финансового анализа любой компании.

Ставки дисконтирования

Ставка дисконтирования – это процентная ставка. Она используется, чтобы переоценить стоимость будущего капитала на текущий момент. Иными словами, любая сумма, которая у вас сейчас на руках, оценивается больше, чем в дальнейшем. 10 000 рублей сегодня – это ценнее, чем 10 000 рублей через 5 лет.

Вложив сейчас 10 000 рублей, неважно, в банк или в проект, в будущем вы получите, допустим, 15 000 рублей. Разница между этими двумя силами, выраженная в процентах, и есть процентная ставка.

Как рассчитать чистую приведенную стоимость: формула

Рассчитывается онлайн по формуле:

Расчет NPV в Excel

В программе Excel уже заложена формула для расчета NPV. Все, что вам нужно, – это знать ставку дисконтирования, оттоки и притоки.

Формула для расчета приведена в верхней части.

Плюсы и минусы расчета NPV

Пример расчета

Для примера расчета возьму две фирмы – А и Б.

| Фирмы | А | Б |

| Вложения | — 1 000 000 | — 500 000 |

| Поступление денег в первый год (F1) | 800 000 | 200 000 |

| Поступление денег во второй год (F2) | 500 000 | 510 000 |

| Приведенная стоимость F1 и F2 при ставке дисконтирования 10%. Показывает, сколько вы должны вложить сегодня, чтобы получить значение F1 и F2. |

Р=Fn/(1+r)^n, где Fn – будущая стоимость, r – средняя ставка дисконтирования, n – временной промежуток

NPV у фирмы А выше. В обоих случаях показатель положителен, значит, проект принимается.

Примеры расчета в бизнес-планах

Первый случай: по формуле

получаем, что NPV = 11,0 млн руб, значит, проект принимается.

Во втором случае я получаю следующий результат:

Это говорит о неприемлемости проекта.

Анализ результатов

О приемлемости или неприемлемости проекта говорят следующие значения NPV:

Заключение

На этом мой обзор показателя NPV подошел к концу. Я попытался объяснить вам простыми словами, искренне надеюсь, что вы поняли.

Оставляйте комментарии и делитесь с друзьями интересным материалом в социальных сетях. До новых встреч!