Что такое net debt

Чистый долг. Формула. Расчет по МСФО

В ходе анализа экономической деятельности предприятия рассчитывают чистый долг. Вычисление данного показателя не входит в стандартный вариант финансовой отчетности. Зачастую его определением занимаются для презентации фирмы перед потенциальными инвесторами, а также для внутренней оценки положения компании.

Раскрытие понятия чистый долг

Чистый долг представляет собой сумму задолженности предприятия по кредитам и займам после ее очистки от общей стоимости денежных активов.

Совокупная задолженность отличается от чистой тем, что она не отражает реального положения дел в компании. С помощью первого показателя можно оценить общий долг на момент анализа, подлежащий к уплате. Но невозможно понять, располагает ли фирма достаточным объемом денежных средств, чтобы погасить долг в любой момент.

Если говорить простыми словами, то чистый долг – это сумма кредитов и займов предприятия за вычетом всех имеющихся у нее денег. Например, у компании есть кредит на сумму 10 млн. рублей. Также фирма располагает 5 млн. рублей денежных средств и инвестициями на 3 млн. руб. Чтобы найти чистый долг, из общей суммы задолженности отнимаются все имеющиеся средства. Получается, что ЧД компании составит 2 млн. рублей.

В Международном стандарте финансовой отчетности чистый долг называют Net Debt и рассчитывают тем же путем, что и по российским практикам. Единственное отличие — в том, что зарубежные фирмы редко применяют такие понятия, как долгосрочная и краткосрочная задолженность. Отсутствие классификации обязательств облегчает проведение анализа.

Назначение показателя

Расчет чистого долга помогает компании определить достаточность денежных средств, находящихся в собственности предприятия, для погашения задолженности. Кроме этого, показатель необходим для:

Коэффициент чистого долга отражает эффективность использования компанией денежных ресурсов. Например, если сумма средств, находящихся на счетах, и иных эквивалентов денег превышает объем обязательств, это может означать нарушение принципа плодотворности распределения финансов.

Пользователи информации

Пользователями анализа чистого долга являются:

Важно! В отличие от МСФО, российское законодательство не включает анализ показателя в обязательный перечень финансовой отчетности фирмы. Он проводится по инициативе руководителя.

Структура чистого долга по балансу

Чистый долг представляет собой сумму задолженности компании, очищенную от объема имеющихся денежных средств. Показатель рассчитывается на основании баланса. К учету принимаются такие строки, как:

Таким образом, структура чистого долга по балансу представляет собой все кредитные обязательства фирмы за вычетом денег и равноценные им экономические средства получения прибыли.

Расчет чистого долга

Расчет чистого долга необходим для оценки объема задолженности предприятия и возможности ее погашения. Анализ проводится по приказу руководителя. Инициатором исследования может стать сам директор фирмы, банк или потенциальный инвестор. Зачастую результаты исследования вместе с другими расчетами можно встретить на официальных сайтах компаний и на презентациях фирмы. Таким образом предприятия пытаются заинтересовать потенциальных инвесторов.

Вычисление чистого долга производится в определенном порядке с применением формулы, разработанной международными стандартами финансовой отчетности.

Формула для определения чистого долга

Формула для расчета чистого долга утверждена МСФО. Согласно правилам международного стандарта, для вычисления показателя из суммы задолженности отнимают денежные средства и финансовые инструменты, приравненные к ним.

ЧД = ЗФ – (Д+ДЭ),

где ЧД – чистый долг;

ЗФ – задолженность фирмы;

Д – деньги, находящие в распоряжении компании;

ДЭ – денежные эквиваленты, которыми располагает фирма.

Арифметическое выражение вычисления показателя для российских компаний строится на формуле, разработанной МСФО, и имеет следующий вид:

ЧД = Ко + До – ДС – ИФ,

где ЧД – чистый долг;

Ко – краткосрочный финансовые обязательства фирмы;

До – долгосрочные обязательства компании;

ДС – денежные средства, хранящиеся на счетах в банке, в кассе предприятия, на депозите;

ИФ – иные финансы фирмы, которые можно оценить и перевести в деньги, например ценные бумаги.

Важно! Анализ чистого долга представляет собой не только оценку задолженности и возможности ее погашения, но и исследование результатов нескольких циклов деятельности предприятия.

Порядок расчета чистого долга

Для того, чтобы избежать ошибок в ходе проведения анализа чистого долга предприятия, рекомендуется придерживаться пошаговой инструкции:

Важно! Расчет чистого долга проводим по каждому периоду отдельно. Полученные результаты заносим в таблицу.

Что означают результаты расчета чистого долга

Результаты расчета чистого долга помогают оценить объем общей задолженности, а также соотнести ее с финансами компании. Отрицательное значение показателя говорит о том, что фирма имеет достаточное количество денежных средств, чтобы покрыть долг в любое время. Для руководства фирмы это положительный момент, так как можно не беспокоиться за то, что у компании не хватит денег, чтобы исполнить обязательства. Для банков отрицательный чистый долг говорит о том, что компания сможет исполнить новые кредитные обязательства.

В международной практике минусовое значение показателя считается негативным фактором. Акционеры и инвесторы оценивают отрицательный чистый долг как недополученную прибыль. То есть, компания нерационально использует финансовые средства.

Положительное значение показателя нельзя интерпретировать ни с хорошей, ни с негативной стороны. Для того чтобы получить достоверные результаты оценки, стоит дополнительно рассчитать чистый долг за несколько периодов и определить его динамику.

Соотношение чистого долга и дохода

Для определения критичности чистой задолженности предприятия ее соотносят с доходами фирмы. Для этого используют формулу:

Кчд = ЧД / Д,

где Кчд – коэффициент чистого долга;

ЧД – объем чистого долга предприятия;

Д – доходы компании до вычета из него налогов, амортизации и процентов по кредитам.

Чем ниже значение коэффициента, тем быстрее компания сможет рассчитаться с долгами. Нормативного показателя Кчд не существует. Однако принято считать, что его значение, равное или превышающее значение 3, критично для предприятия.

Пример расчета чистого долга предприятия

Приведем пример расчета чистого долга компании на основании следующих данных:

| № п.п. | Показатель | Сумма, в тыс. руб. |

| 1 | Финансы, хранящиеся в кассе | 250 |

| 2 | Денежные средства на депозите и других счетах в банках | 1254 |

| 3 | Ценные бумаги | 356 |

| 4 | Дебиторская задолженность | 214 |

| 5 | Кредиторская задолженность | 121 |

| 6 | Кредит со сроком 10 лет | 965 |

| 7 | Кредит со сроком 1 год | 123 |

| 8 | Поручительство (срок менее года) | 45 |

| 9 | Доход компании до вычета амортизации, налогов и процентов по кредитам | 974 |

В первую очередь суммируем краткосрочную задолженность компании:

121 тыс. руб. + 123 тыс. руб. + 45 тыс. руб. = 289 тыс. руб.

Долгосрочную задолженность вычислять нет необходимости, так как в рассматриваемом примере у компании всего одно обязательство, срок исполнения которого более года – это кредит в банке на сумму 965 тыс. руб.

Далее определим денежные активы предприятия:

250 тыс. руб. + 1254 тыс. руб. + 356 тыс. руб. + 214 тыс. руб. = 2074 тыс. руб.

Теперь можно приступить к определению чистого долга, используя формулу:

ЧД = Ко + До – ДС – ИФ = 289 тыс. руб. + 965 тыс. руб. – 2074 тыс. руб. = — 820 тыс. рублей.

Расчет показал, что компания не располагает достаточным объемом финансов, чтобы исполнить все обязательства на дату проведения анализа. Теперь нужно понять, насколько критичен долг. Для этого используем формулу соотношения чистой задолженности к доходу:

Кчд = ЧД / Д = 820 / 974 = 0,8

Коэффициент соотношения задолженности к доходам составил 0.8, что менее 3. Это говорит о хорошем положении компании. Она сможет рассчитаться с задолженностью в течение 8 месяцев.

Чистый долг (Net Debt) предприятия. Пример расчета по отчетности МСФО.

Чистый долг (Net Debt) применяется в более детализированных (объективных) мультипликаторах — EV (Enterprise Value), Net Debt/EBITDA и т.д.

Кратко- и долгосрочная долговая нагрузка учитывается в балансе компании, но не всегда входит в формулу мультипликаторов. Например, рыночная капитализация её не учитывает, что не совсем объективно. Какая бы ни была стоимость компании, если её прибыль уходит на погашение долгов, то её реальная стоимость в несколько раз ниже.

Что такое чистый долг компании (Net Debt)

Чистый долг (Net Debt) представляет собой всю задолженность компании перед внутренними и внешними кредиторами, скорректированный на денежные средства и инвестиции. От совокупного долга (еще один финансовый показатель для анализа оценки компании) Net Debt отличается тем, что он отображает действительную картину. Одна только лишь сумма долга компании не является показателем её долговой нагрузки, так как компания может иметь ресурсы для её погашения. Потому совокупный долг корректируется на ликвидные активы (денежные средства и краткосрочные инвестиции), которые могут быть мгновенно использованы для погашения задолженности.

Если объяснить совсем простым языком то допустим… Петя должен Васи 100 руб, но у Пети в кармане есть заначка на черный день в размере 70 руб. В итоге имеем чистый долг Пети 30 руб, так как свою заначку Петя может пустить на погашение задолженности.

Формула расчета мультипликатора по балансу зарубежных компаний:

Net Debt = Total Debt — Cash&Cash Equivalents

Из-за различий бухгалтерских стандартов формула расчета чистого долга российских компаний сложнее:

Чистый долг (Net Debt) = краткосрочные кредиты и займы + долгосрочные кредиты и займы — денежные средства и их эквиваленты = Debt — Cash

Под эквивалентом подразумевается не только наличные средства и валюта, а все краткосрочные высоколиквидные вложения которые можно быстро превратить в деньги и пустить на погашение долга.

Как не парадоксально, но отрицательное значение чистого долга считается негативным показателем. Отсутствие задолженности (превышение наличных средств и ликвидных активов над долгами) говорит о том, что компания неэффективно использует деньги. Использование заемных средств позволяет обеспечить рост производства (эффект финансового рычага). Потому отрицательное значение чистого долга означает:

Нормативных значений чистого долга нет. Они разные в зависимости от отрасли, потому показатель чистого долга сравнивают с аналогичными показателями компаний одной отрасли.

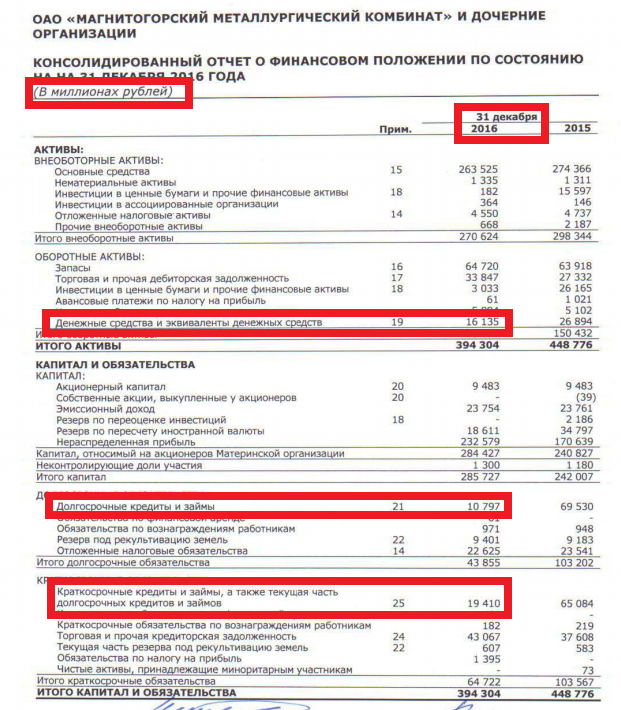

Практический расчет чистого долга

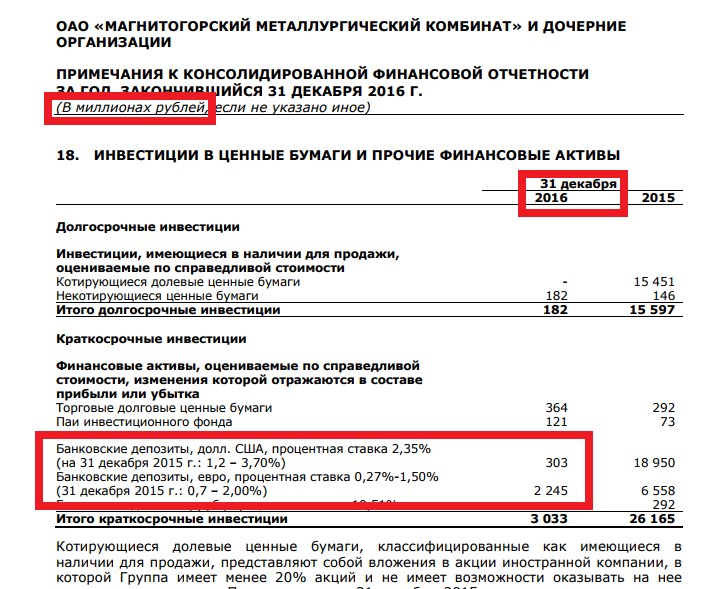

Далее вычисляем «заначку» которая есть у компании. Для этого складываем «денежные средства и эквиваленты денежных средств» и банковские депозиты, которые я нашел на 48 странице (в 18 разделе). У меня получилось 18683 млн.руб (16135+303+2245)

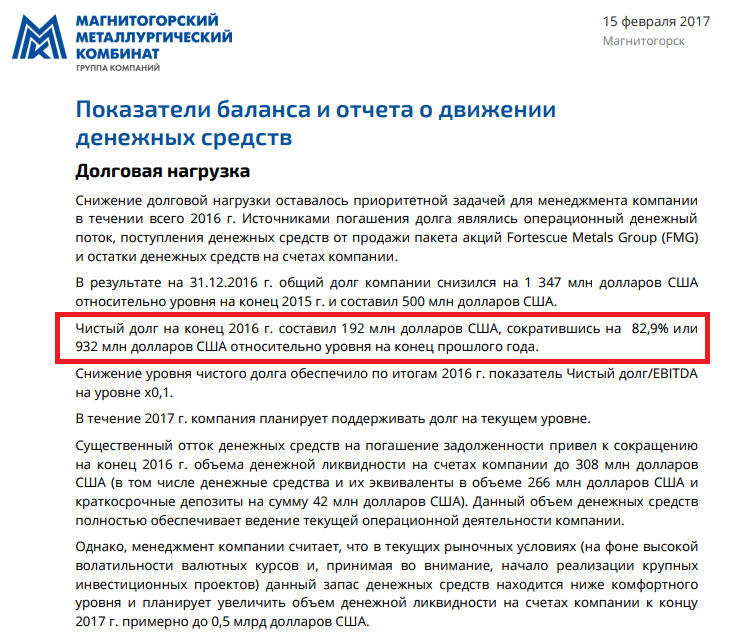

Теперь отнимаем из общего долга заначку и получаем 11524 млн.руб (30207-18683). Компания ММК любезно посчитала для нас свой чистый долг, но он в долларах… чтобы сравнить наши расчеты с расчетами компании переведем чистый долг в рублях в доллары. Получается 11524/60 получается 192,07 млн. дол (курс взял примерно, хотя в отчетности должен быть точный курс)

То что посчитала для нас компания можно найти в « Пресс релизе «. Открываем третью страницу пресс релиза и видим 192 млн. дол США. Наши расчеты верны.

Если вы не хотите самостоятельно рассчитывать чистый долг (Net Debt), а компания «забыла» его для вас посчитать, можно воспользоваться платным сервисом «Conomy» или поискать на smart-lab.ru/q/shares_fundamental

Заключение. Чистый долг (Net Debt) — один из объективных финансовых показателейкак для кредитодателя, так и для инвестора. Правда, даже такой простой коэффициент из-за сложной отчетности и отсутствия единого подхода к бухгалтерским стандартам оказывается не так легко рассчитать. И рассчитывать его своими силами или доверять официальной статистике — решать вам!

Показатель «Чистый долг/EBITDA». Что это такое, как считать и использовать?

Мы уже достаточно подробно разобрали инструменты для поиска недооцененных ценных бумаг (P/E, P/S, P/BV, EV), а также для анализа эффективности деятельности эмитентов (ROA, ROE, EBITDA). Однако не стоит забывать о еще одном немаловажном блоке фундаментального анализа – финансовой устойчивости или долговой нагрузке. Сегодня мы рассмотрим коэффициент «Чистый долг/EBITDA» (Net debt/Earnings before Interest, Taxes, Depreciation and Amortization).

Для чего нужен показатель «Чистый долг/EBITDA»?

При оценке компании с помощью ранее изученных мультипликаторов может сложиться ошибочное впечатление о «дешевизне» и эффективности, если не учитывать долговую нагрузку. Чем выше долг бизнеса, тем ниже его способность привлекать финансирование для развития, а также выше риски банкротства. Одним из наиболее популярных коэффициентов для экспресс-оценки финансовой устойчивости эмитента и выступает «Чистый долг/EBITDA». Составные элементы данного показателя мы уже изучили. Давайте еще раз коротко.

EBITDA – это прибыль до вычета процентов, налога на прибыль, а также амортизации активов. Другими словами, это максимальное количество денег, которое фактически компания может использовать для распределения между заинтересованными лицами. Проще всего считать EBITDA методом «Сверху вниз», при котором EBITDA = операционная прибыль + амортизация основных и нематериальных активов.

Чистый долг = общий долг – доступные денежные средства. Денежные средства можно найти во втором разделе баланса (оборотные активы) в строке «денежные средства и денежные эквиваленты». Под общим долгом понимается именно долг финансовый – подлежащий выплате в течение одного года, а также долгосрочный. В него входят:

Очевидно, что чем ниже «Чистый долг/EBITDA» бизнеса, тем устойчивее его финансовое положение и ниже долговая нагрузка. Фактически, данный коэффициент говорит инвестору о том, как быстро компания сможет погасить свои долговые обязательства, если будет направлять на это все зарабатываемые средства.

Оптимальные значения показателя «Чистый долг/EBITDA»

У данного коэффициента существуют общепринятые границы, которые при этом могут разниться в зависимости от сектора и ряда других условий. В общем понимании:

Расчет показателя «Чистый долг/EBITDA» на реальных примерах

Для наглядности рассчитаем значения показателя для пары российских компаний: Газпрома и Роснефти.

Чистый долг Газпрома на конец 2019 года = 3,089 трлн руб. + 0,774 трлн руб. – 0,696 трлн руб. = 3,167 трлн руб.

EBITDA Газпрома возьмем напрямую из финансового отчета. EBITDA за 2019 год = 1,859 трлн руб.

В итоге, «Чистый долг/EBITDA» Газпрома = 3,167 трлн руб. / 1,859 трлн руб. = 1,7. Долговую нагрузку Газпрома можно считать комфортной.

Теперь переходим к Роснефти. Чистый долг Роснефти на конец 2019 года = 3,033 трлн руб. + 0,795 трлн руб. – 0,228 трлн руб. = 3,6 трлн руб.

EBITDA Роснефти возьмем из годового отчета. Уточню, что при самостоятельном расчете методом «Сверху вниз» значение EBITDA оказалось бы на 5% ниже указанного, однако если компания раскрывает показатель в отчетности, то лучше с ней не спорить при небольших расхождениях. Напомню, что у данного показателя нет единой формулы расчета. EBITDA Роснефти за 2019 год = 2,105 трлн руб.

В итоге, «Чистый долг/EBITDA» Роснефти = 3,6 трлн руб. / 2,105 трлн руб. = 1,71. Как мы видим, долговая нагрузка Роснефти также достаточно комфортна.

Преимущества коэффициента «Чистый долг/EBITDA»

Недостатки коэффициента «Чистый долг/EBITDA»

Как использовать показатель «Чистый долг/EBITDA» на практике?

Итак, несмотря на недостатки, показатель «Чистый долг/EBITDA» является одним из лучших для экспресс-обзора финансовой устойчивости эмитента и может использоваться как для сравнительного анализа, так и для оценки бизнеса в отрыве от отрасли (с некоторыми допущениями).

Если вам удалось выявить существенную недооцененность компании в сравнении с сектором (и даже показать эффективность ее деятельности), значение данного коэффициента существенно выше 4 должно вас крайне насторожить. Если у эмитента превалируют короткие долги при подобном «Net debt/EBITDA», то целесообразность долгосрочных инвестиций можно поставить под вопрос. Также не забывайте анализировать динамику коэффициентов финансовой устойчивости.

Очевидно, что один только «Net debt/EBITDA» не может раскрыть инвестору полную картину финансовой устойчивости эмитента, однако все равно остается достаточно полезным. Существует еще несколько коэффициентов, о которых мы поговорим в другой раз.

Автор: Алексей Соловцов

Вам может быть интересно:

Базовые знания о финансах и рынках:

Фундаментальные обзоры эмитентов:

Исследования чистого долга

Добрый день, дорогие друзья.

Я счастлив снова встретиться с вами на строках очередной статьи. Сегодня материал будет несколько отличаться от того, что я обычно пишу, он будет несколько более исследовательский и может где-то философский, по крайней мере так я его вижу. Допускаю, что, возможно, кто-либо сочтет его пустым и постным, поэтому считаю правильным сразу сделать анонс, что говорить мы будем о финансовых показателях, их применении. В связи с этим читатели, не увлекающиеся подобным направлением смогут сэкономить свое время, а увлекающиеся — перейти к дискуссии. Столкновение взглядов на рынке рождает рынок, столкновение взглядов за пределами рынка рождает зачастую неконструктивные элементы общения у собеседников. Я глубоко ценю каждого читателя и с благодарностью отвечаю на любую разумную обратную связь.

Сегодня мы будем обсуждать подходы к определению чистого долга. С одной стороны тут обсуждать особо нечего: есть общепринятая практика, устоявшаяся среди компаний и размер данного показателя вы зачастую найдете в готовом виде в пресс-релизе или презентации компании. Несмотря на то, что показатель не является стандартизированным по МСФО, разночтения тут встречаются не так уж часто.

Чистый долг = Краткосрочные финансовые займы + Долгосрочные финансовые займы — Денежные средства и эквиваленты — Краткосрочные финвложения

Долгосрочные и краткосрочные финансовые займы найти достаточно просто, обычно это строчка «Кредиты и займы» в балансе, однако сюда зачастую добавляются «Обязательства по финансовой аренде», иногда некоторые другие обязательства (обычно в этом случае они не имеют большой суммы и глобально не повлияют на выводы после расчета).

Краткосрочные финансовые вложения иногда включаются в ДС и эквиваленты, поэтому иногда эта строчка отсутствует. Логика самого Чистого долга достаточно проста: мы берем те долги, которые не просто оказывают влияние на денежный поток, но облагаются дополнительными процентами, кроме того ответственность перед этими заемщиками преимущественная. Эту сумму мы уменьшаем на величину самых ликвидных средств: непосредственно денежных средств и тех, которые мы можем в кратчайшие сроки сконвертировать в денежные средства для погашения задолженности. Однако могут возникнуть вопросы в определении ликвидности, рассмотрим на примере Татнефти.

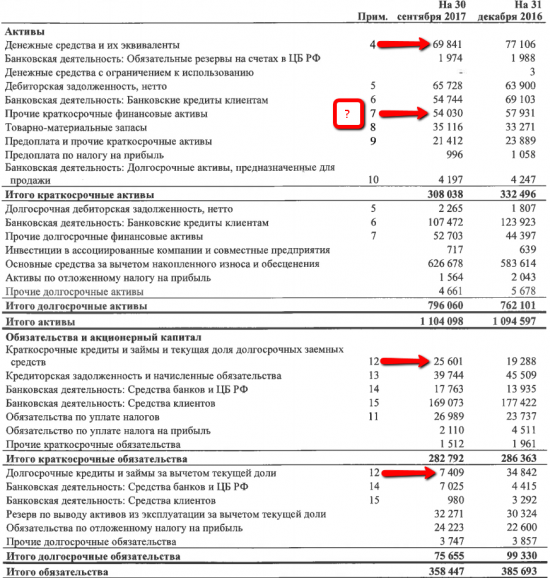

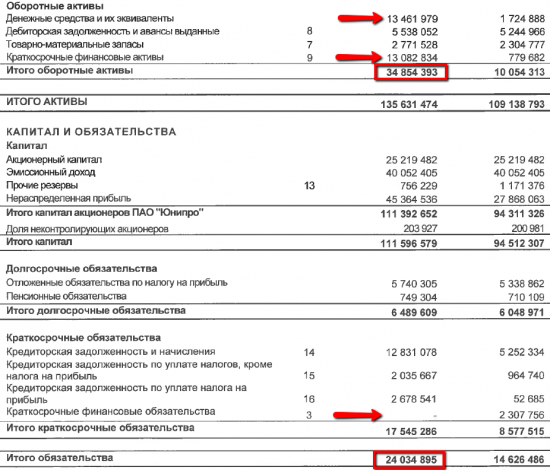

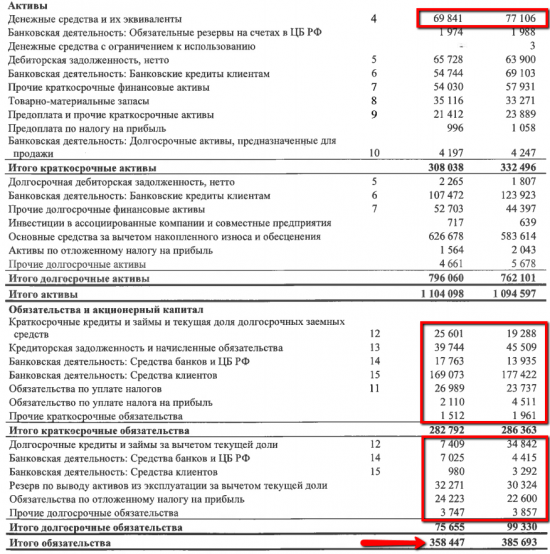

Мы видим, что у Татнефти при учете только финансовых долгов (в прошлых статьях мы уже обсуждали, что внесенные на счета ДС тоже отмечаются в обязательства), чистый долг у нас отрицательный. Однако в приложении 7 мы можем чуть углубиться в те оборотные активы, которые есть у компании.

Из представленных 54 млрд. руб. прочих активов (многие из которых мы не можем легко классифицировать на ликвидные и неликвидные) ликвидные средства в банках занимают 1,8 млрд., что теряется как в этой сумме, так и на фоне ДС и эквивалентов в размере 70 млрд. руб.

Этим я хочу показать, что любой нестандартизированный показатель открыт к обсуждению и может быть видоизменен. Важно не только то, как вы его считаете, важно придерживаться единой логики расчета в отношении всех компаний. Суть не столько в том, какую цифру вы получите, суть в том, как вы сравните компании между собой и какие выводы сделаете.

Развивая эту мысль, я хочу обратить ваше внимание на альтернативный способ расчета чистого долга.

Чистый долг = Итого обязательства — ДС и эквиваленты

На этот способ расчета обращают внимание некоторые известные в сети инвесторы. Сами компании почти никогда так не считают (только один раз я встречал подобный расчет в отчетности МСФО), поэтому вы не найдете данную цифру в презентации.

Тогда для Татнефти необходимо было бы вычесть из общей суммы задолженности денежные средства и эквиваленты. В этом случае мы не получили бы отрицательный чистый долг и учли бы абсолютно все виды задолженности:

— финансовую задолженность

— товарную задолженность

— задолженность по размещенным в компании средствам

— налоговую задолженность

— пенсионные обязательства и иные задолженности перед работниками.

С одной стороны расчет интересен тем, что мы учитываем все долги, с которыми при возникновении у компании проблем в любом случае пришлось бы иметь дело. Также в случае, если какая-либо другая компания решила бы купить Татнефть, сомнительно, что они смогли бы заявить что-то в духе «так ну по этим долгам мы расчитаемся, а те прощаем». С другой стороны величина на которую мы уменьшаем величину задолженности выглядит несколько неравноценно. Мы получается с одной стороны учитываем собственные товарные долги, с другой стороны не учитываем товарные долги перед нами. В случае, если нам потребовалось бы их вернуть, сомнительно, что они враз бы обнулились и обесценились. Возможно, в этой связи логичным было бы из общего долга вычитать оборотные активы, т.к. именно понятие ликвидности является для нас критичным для изучения данного показателя.

На примере Юнипро обратите внимание как потрясающе меняется понимание долга в зависимости от расчета (в млрд. руб.):

Чистый долг = Общий долг — ДС и эквиваленты = 24 — 13 = 11

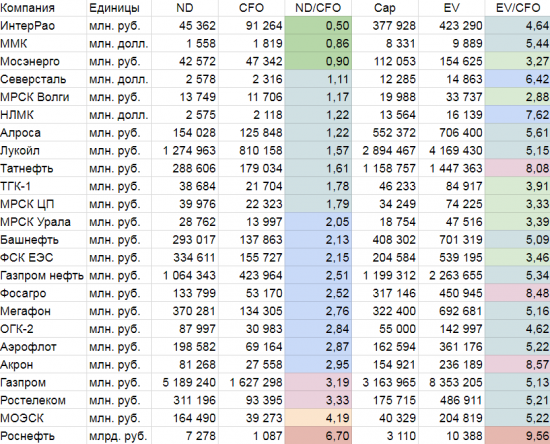

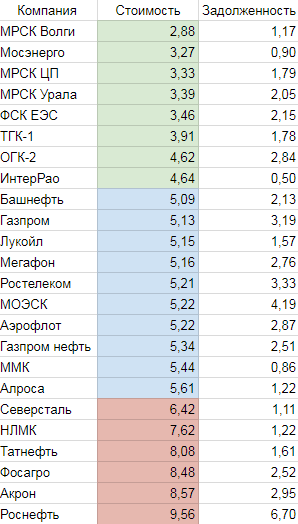

В зависимости от подхода может сложиться разное восприятие, поэтому я решил проверить, что получится исходя из данного нетривиального подхода. Я взял отчеты тех ликвидных компаний за 9 месяцев, которые предоставили не краткую, а стандартную отчетность (все документы отчетности без сокращений) и посчитал чистый долг.

Однако следовало двигаться дальше. Само понятие чистого долга важно, однако чистый долг входит в формулу EV, где EV = Капитализация + Чистый долг. И конечно же популярный на текущий момент показатель EV/EBITDA.

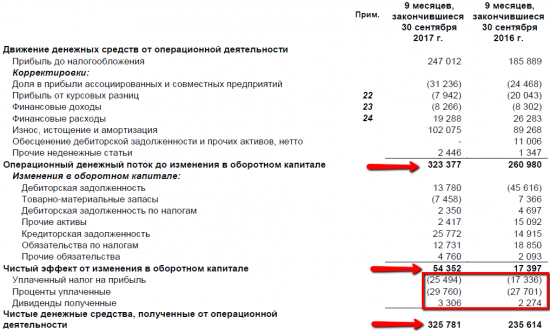

Сам показатель EBITDA также является нестандартизированным, поэтому я для понимания предпочитаю «Операционный поток до изменения оборотного капитала», что по сути является EBITDA со всеми корректировками.

Рассмотрим на примере Газпром нефти.

Операционный поток до изменения оборотного капитала входит в денежный поток и является абсолютно логичной величиной при взаимодействии с классическим чистым долгом. Однако когда мы учитываем весь долг, получается, что мы учитываем операционный поток до изменения оборотного капитала плюс сами изменения оборотного капитала не берем (мы ведь не учитываем товарные задолженности наших контрагентов, т.к. не берем общие оборотные средства), НО при этом мы учитываем финансирование этих оборотных средств, т.к. берем все долги. Здесь я в очередной раз вижу некоторый перекос в сторону расчета долгов (минусы учитываются сильнее чем плюсы).

Для учета полных долгов интересным вариантом расчета могло бы быть

Чистый долг = Итого обязательства — Оборотные активы.

EV = Капитализация+Чистый долг

Далее считается EV/CFO, в который входят

— операционная прибыль до изменения оборотного капитала (EBITDA со всеми корректировками)

— изменения оборотного капитала (т.е. денежный поток соотносится с балансом)

— уплаченные налоги и проценты, полученные дивиденды

Ни разу так не считал. Возможно, будет интересно проверить в дальнейшем.

Обсудим расчеты и выводы.

Для определения чистого долга были взяты компании, отчитавшиеся за 9 месяцев и предоставившие отчетность не только по балансу, но и по движению денежных средств (к сожалению, далеко не все компании могут этим похвастаться). Чистый долг определялся как разница общей задолженности и денежных средств и эквивалентов (в случае высокой ликвидности краткосрочных финвложений, учитывались и они, иначе было бы нелогично выкидывать из чистого долга те ДС, которые компания разместила в банк на 1 месяц).

Для определения EV/EBITDA был посчитан EV/CFO, где показатель CFO представлен как операционный поток до изменения оборотного капитала за 12 месяцев. Поскольку у нас отчеты за 9 месяцев, то дополнительно годовые отчеты 2016. Итого для 24 компаний 48 отчетов к обработке. Пусть вас не смущает, что я привел в кучу все отрасли, выделить конкурентов в таблице вы легко сможете сами.

Выводы по таблице:

1. Поскольку мы брали разницу общих долгов и денежных средств, отрицательный чистый долг отсутствует у всех компаний (даже у тех, у кого чистый финансовый долг отрицательный на текущий момент, т.е. интеррао, ммк, газпром нефть итд.)

2. Общие выводы по долгу совпадают с расчетами чистого финансового долга за редкими исключениями. Например, в данном случае Газпром нефть оказалась в середине таблицы, несмотря на отрицательный финансовый долг.

2. Общий долг как и остальные показатели позволяет проводить дифференциацию компаний, однако на мой субьъективный взгляд разница получается минимальной. Совершенно неприятные значения мы видим разве что у Роснефти (когда посчитал даже не поверил сначала такому колоссальному размеру, пересчитал еще два раза) и МОЭСК.

3. Сложнее определить драйвер делевериджа на основе подобных расчетов.

4. Стоимостные характеристики во многом отличаются в сравнении с классическим EV/EBITDA. В очередной раз выделилась Роснефть, тут без комментариев. Не удивительна и оценка химиков, которые переживают не самые лучшие времена в плане генерации денежного потока — здесь мы хорошо знаем, что эти компании отличные по себестоимости и маржинальности, привлекательные для инвестиций, но стоимостной анализ в лоб не может учитывать такие вещи как цикл отрасли. Немного удивительны цифры по металлургам, по которым мы имеем EV/EBITDA как минимум на уровне среднего по рынку — здесь стоимостной анализ в лоб не учитывает дивиденды, которые генерирует компания.

Что ж просмотрев все эти данные, могу отметить, что это было полезным опытом изучения. Не могу сказать, что меня привлек данный способ расчета, но вернуться и помедитировать над этими цифрами будет полезно в преддверии годовых отчетов. Вполне возможно, что по их итогу появится желание посчитать стоимостные характеристики на основе тех формул и предложений, по которым раньше не считал.

Важно еще раз отметить, что стоимостная оценка

— не учитывает дивидендную политику компании

— не учитывает рост компании

— не учитывает цикл отрасли

— не учитывает перспективы развития и текущие проекты

соответственно является лишь условной диагностикой текущего состояния относительно других компаний.

Сначала я выделяю слово «условный». Финансовая отчетность язык не только цифр, но и условностей, которые меняются с развитием финансового учета, поэтому крайне важно придерживаться единообразия подходов к разным компаниям, иначе выводы будут несопоставимы.

Далее я выделяю слово «диагностика». Никакой анализ не может быть гарантом в попытках прогнозирования будущего. Данные попытки в большинстве своем представляют собой не более, чем бессмысленное занятие.

На этом я заканчиваю свое исследование. Вполне возможно, оно заставит задуматься, возможно даже покритиковать автора.

Интересно, как у читателей проявляется диссонанс между стремлением придерживаться собственных методов и желанием развиваться.

Желаю вам всего доброго и до новых встреч! А вместо эпиграфа у нас будет эпилог.

What says the tree to his friends the rocks?

When he lives and breathes and they sit and mock

And he grows strong for centuries long

But finally dies and begins to rot

‘We will last intact this way!

And you my friend will soon decay’

‘But i can breathe — am commensal;

the shade, the fruits, the nests on bough

And if, with this, my time finite

I’m glad to have spent it doing right’

But rocks prefer to simply sit

To win none, lose none, just exist