Что такое fxgd на бирже etf

FXGD ETF: Плюсы и минусы инвестирования

Что такое ETF FXGD?

ETF FXGD — это биржевой инвестиционный фонд, который торгуется на Московской бирже.

ETF фонды – это биржевые инвестиционные фонды, которые создают диверсифицированные портфели, а затем, подобно акционерным обществам, выпускают ценные бумаги, приобретая которые инвестор вкладывает в сбалансированный набор активов крупных российских или зарубежных компаний, входящих в портфель. Более подробно о том, что такое ETF, можете прочесть в нашей статье. На сегодняшний день на Московской бирже торгуется большое количество ETF и БПИФов, которые позволяют инвестировать в активы как российских, так и зарубежных компаний.

Вложение в ETF позволяет приобрести активы сразу нескольких компаний, тем самым диверсифицируя возможные риски. Если вы еще не знаете, что это такое, эта статья для вас: Что такое ETF и почему их можно сравнить с салатом Цезарь?

ETF FXGD — один из более чем 40 БПИФов и ETF, которые доступны на Московской бирже. Рассмотрим его подробнее.

Общая информация о ETF FXGD

Примечание: котировки в таблице и средняя доходность обновляются ежедневно, данные по активам под управлением и объёму торгов — ежемесячно. Объём торгов рассчитывается нами как среднее арифметическое ежедневных объёмов торгов за последний полный месяц. Средняя доходность рассчитывается на основе текущей котировки и котировки на дату запуска фонда. Прошлая доходность не гарантирует будущей, все числа представлены чисто в информационных целях. Инвестиции в любые финансовые инструменты, включая ETF и БПИФы, сопряжены с риском получения убытков.

Что входит в ETF FXGD?

FinEx Gold ETF (FXGD) — это фонд, который ориентируется на индекс, основанный на цене золота LBMA Gold Price AM USD. Фонд максимально точно отслеживает цену золота на глобальном рынке и защищает инвестиции от инфляции и девальвации в случае падения курса рубля относительно мировых валют.

В отличие от банковских металлических счетов, монет или слитков, инвестор получает биржевой доступ к глобальному рынку с минимальным спредом.

Управляющей компанией фонда является FinEx Investment Management LLP.

С полным списком состава активов фонда FXGD можно ознакомиться по ссылке.

Динамика котировок ETF FXGD

ETF FXGD начал торги на Московской бирже 17 октября 2013 года.

График котировок ETF FXGD

За весь период, который FXGD ETF торгуются на Московской бирже, можно отметить несколько периодов резкого роста котировок, во время которых можно было приумножить свои средства. Например, всего за полгода с мая 2014 по январь 2015 доходность ETF составила 102%.

Мы уже знаем, что никакие инвестиции не могут быть полностью безрисковыми. Рынки ценных бумаг могут снижаться на горизонте в несколько месяцев (как видно на графике), поэтому не стоит забывать о рисках.

Как приобрести ETF FXGD?

ETF FXGD торгуется на Московской бирже в рублях. Для покупки или продажи данного ETF достаточно обратиться к любому российскому брокеру. Для этого выберите лицензированного брокера (рейтинг брокеров есть у нас на сайте) и откройте счёт. После открытия счета находите ETF по тикеру (FXGD) в мобильном приложении брокера или в терминале для компьютера и совершаете покупку, а в нужный момент — продажу.

Бесплатный бонус!

Бонус! Вам интересно, с чего начать инвестирование? Как инвестировать в акции компаний?

Подпишитесь на нашу бесплатную емейл-рассылку и получите бесплатно следующие материалы:

1. Список полезных ссылок по инвестициям

2. Базовое руководство по акциям для новичка

Также раз в 1-2 недели мы рассылаем наиболее интересные и полезные материалы, выходящие в блоге и на сайте.

Составление портфеля №4 — выбираем фонды на золото: FXGD vs TGLD vs VTBG | Тинькофф, ВТБ или Finex?

На Московской бирже обращается три фонда отслеживающих котировки золота:

Разберем какие есть отличия у этих фондов? Плюсы и минусы по условиями, которые инвестор может использовать для получения определенной выгоды. Забегая немного вперед. Изначально у меня был свой фаворит, но разобравшись с условиями конкурентов, я был приятно удивлен.

Стратегия инвестирования или что внутри

Начнем с того, что все три золотых фонда отслеживают один и тот же индекс: котировки золота на Лондонской бирже металлов LBMA. В принципе логично. Но вот делают они это по разному.

ETF FXGD от Finex покупает золотые слитки, которые хранятся в Лондоне (в секретном месте).

Судя по отчетности, накопили уже больше 2,5 тонн.

В начале 2021 года ETF FXGD полностью перешел на покупку золотых слитков. На официальном сайте провайдера представлена информация сколько золотых слитков есть в наличии: их общий вес, количество, производитель, год выпуска и даже номер каждого слитки.

С конца 2020 года фонд Тинькофф немного сменил стратегию и стал покупать золото напрямую. Параллельно избавляясь от купленных ранее паев иностранного золотого фонда IAU.

Управляющая компаний Tinkoff на свой странице регулярно публикует сделки по покупке золота и продаже иностранных акций.

На момент написания материала, внутри фонда TGLD от иностранных акций ETF осталась только четверть. И скорее всего в ближайшие полгода ребалансировка будет полностью завершена. И фонд TGLD полностью уйдет от дополнительных расходов в виде комиссий иностранного ETF.

БПИФ TGLD покупает золото на рынке драгоценных металлов Московской Биржи.

Золотые слитки находятся в специальных хранилищах Национального Клирингового Центра. И в отличии от своих коллег (фондов VTBG и FXGD) он не несет расходов на хранение, учет и охрану своих золотых запасов. При желании можно в любой момент забрать свои слитки (опция работает от 10-12 кг золота).

Кстати, при желании каждый может покупать золото на бирже без посредников (и как следствие экономить на комиссиях за управление). Для этого нужен брокер, предоставляющий доступ к торгам драгоценных металлов (не у всех он есть, как пример могу сказать точно про брокера Открытие, через которого сам покупаю металлы). Про подробности покупки драгоценных металлов напрямую с биржи писал ранее (про золото, про серебро). Там же можете найти список брокеров, предоставляющих доступ к торгам.

БПИФ VTGD от ВТБ тоже раньше инвестировал в золото через иностранный ETF SPDR Gold Shares (тикер GLD). Комиссии зарубежного ETF составляли 0,4% и целиком ложились на плечи инвесторов в виде скрытых расходов.

Забавный факт: ETF GLD владеет слитками стоимостью в 15 раз больше, чем стоит весь ВТБ.

В конце 2020 года фонд от ВТБ перешел на покупку физического золота в виде слитков. Золото находится в хранилищах ВТБ. Это позволило снизить потери при владении фондом (на величину комиссий иностранного ETF).

Судя по последней отчетности фонда, ВТБ полностью избавился от паев иностранных ETF и переложился в золотые слитки.

На текущий момент в золотые слитки вложено 99,96% активов фонда.

Комиссии фонда

В правилах доверительного управления прописаны следующие условия (включающие в себя плату за управление, депозитарий и прочие расходы):

По ВТБ тоже есть пара моментов. Указанная комиссия в 0,66% является максимальной. Ее следовать трактовать как «до 0,66% в год». По факту она может быть немного ниже. Так за 2020 год фактические комиссии за управление VTBG были меньше от заявленных (максимальных) на 0,2%.

То есть, если бы не было лишних расходов в виде иностранного ETF, комиссия за управление фондом VTBG была сопоставима с фондом от Finex.

Бонусы от брокера

Брокеры за покупку «родных фондов» не взимают со своих клиентов комиссии. Здесь мы говорим про фонды от ВТБ и Тинькофф. Для некоторых нулевые брокерские комиссии является решающим фактором при выборе фондов.

Простыми словами это можно выразить так.

Я отказываюсь от покупки более дешевого ETF FXGD с комиссией 0,45% в год в пользу:

Кстати, на основе этих данных можно вычислить точку окупаемости или на какой срок нужно покупать родной брокеру фонд, чтобы получить экономию на расходах.

На срок инвестирования меньше 7-8 лет покупать более дорогой по комиссиям фонд TGLD через брокера Тинькофф будет выгодно.

Как я считал?

Если покупать через Тинькофф более дешевый ETF FXGD, мы сразу попадаем на комиссию за сделку в 0,3% и при продаже отдадим столько же. Итого брокерские расходы составят 0,6%. Их нужно будет прибавить к расходам за управление фондом от Finex.

Соответственно, точка равновесия наступает, если планируемый срок владения золотым фондом около 7 лет. В этом случае мы наблюдаем практически паритет по суммарным расходам: 3,78% при покупке TGLD против 3,75% у FXGD.

То есть клиентам ВТБ с математической точки зрения делать выбор в пользу родного, но более дорогого фонда, даже с учетом нулевых комиссий за покупку-продажу, нецелесообразно.

Минимальная сумма покупки

Стоимость одной акции ETF FXGD составляет что-то в районе 700 рублей. Вроде бы немного. И любой может себе это позволить. Это не тысячи или десятки тысяч, как стоят некоторые ETF.

Чем могут ответить «золотые конкуренты»? Сделать стоимость 1 лота в сотни раз ниже. ВТБ-Золото торгуется за один рубль (буквально). Рыночная стоимость одного пая 1,07 рубля.

Тинькофф раньше тоже выпускал «копеечные» акции. В районе 5 рублей за штуку. Но в августе 2021 ЛОТ был увеличен до 100 акций. И минимальная сумма покупки сейчас составляет около 500 рублей. Что практически сопоставимо с ценами FXGD.

ETF или ПИФ

Но в один прекрасный день управляющие решили, что они могут заработать больше, чем дает просто пассивное владение золотом. Начали активно использовать маркет-тайминг, пытаясь находить выгодные точки входа-выхода. И до поры до времени им это удавалось. По динамике доходность фонда была выше доходности золота. Но это длилось буквально несколько месяцев.

Представьте себя на месте инвесторов: вы вложились в золотой фонд, котировки золота показывают рост на десятки процентов, а вам говорять, что мы ничего не смогли заработать. А почему? Да наши управляющие решили немного поиграться с вашими деньгами. Но немного не получилось.

К чему я это? Если выбирать между ETF и БПИФ, при прочих равных я бы выбрал ETF.

Сравнение доходности

Смотрим на график котировок за последний год и видим, что все фонды двигаются более-менее синхронно. В идеале для сравнения нужно брать более длительный интервал. Но это невозможно. Фонд Тинькофф был запущен в августе 2020, а ВТБ-Золото на пару месяцев раньше.

На начальном этапе формирования фонда и в первые месяцы работы практически у всех новичков наблюдаются проблемы с отслеживанием. Это нормально. Дополнительно нужно учитывать, переход от иностранных ETF (как следствие там были доп. расходы) к самостоятельной покупке золота.

Суммарно все эти факторы и могли вызвать разницу в результатах.

Подводим итоги

Как таковых сильных преимуществ или недостатков перед конкурентами у золотых фондов я не выявил.

В принципе можно отдать предпочтение любому фонду (думаю сильно не ошибетесь в выборе).

Напишу просто краткие выводы.

ETF FXGD:

Фонд с самыми низкими комиссиями за управление. Но преимущество в комиссиях не слишком большое и постепенно сокращается.

БПИФ VTBG

БПИФ TGLD

Являясь самым малым по объему привлеченных средств (капитализация в 10 раз меньше чем у FXGD, в три раза меньше VTBG), смог снизить комиссии за управление в два раза. Доведя их до среднерыночных. От покупки TGLD в большей степени выигрывают клиенты брокера Тинькофф (экономия на брокерских комиссиях). Немного напрягает (но не критично), что фонд покупает золото (GLDRUB_TOM) на валютном рынке Московской биржи, что в принципе может сделать любое физ. лицо (а что так можно было?). В совокупности рост активов и отсутствие расходов на хранение потенциальный повод еще немного снизить комиссии в будущем.

У вас есть золото в портфеле? Какой фонд покупаете (или планируете покупать)?

Полезные ссылки по составлению портфеля:

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

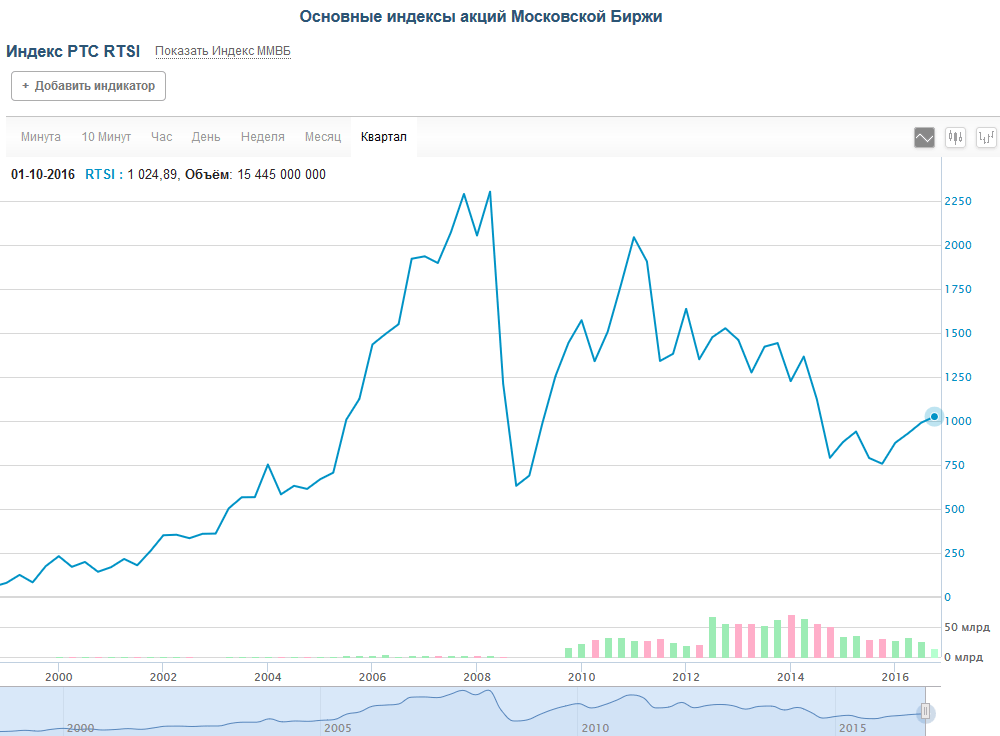

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

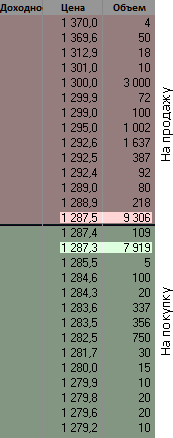

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

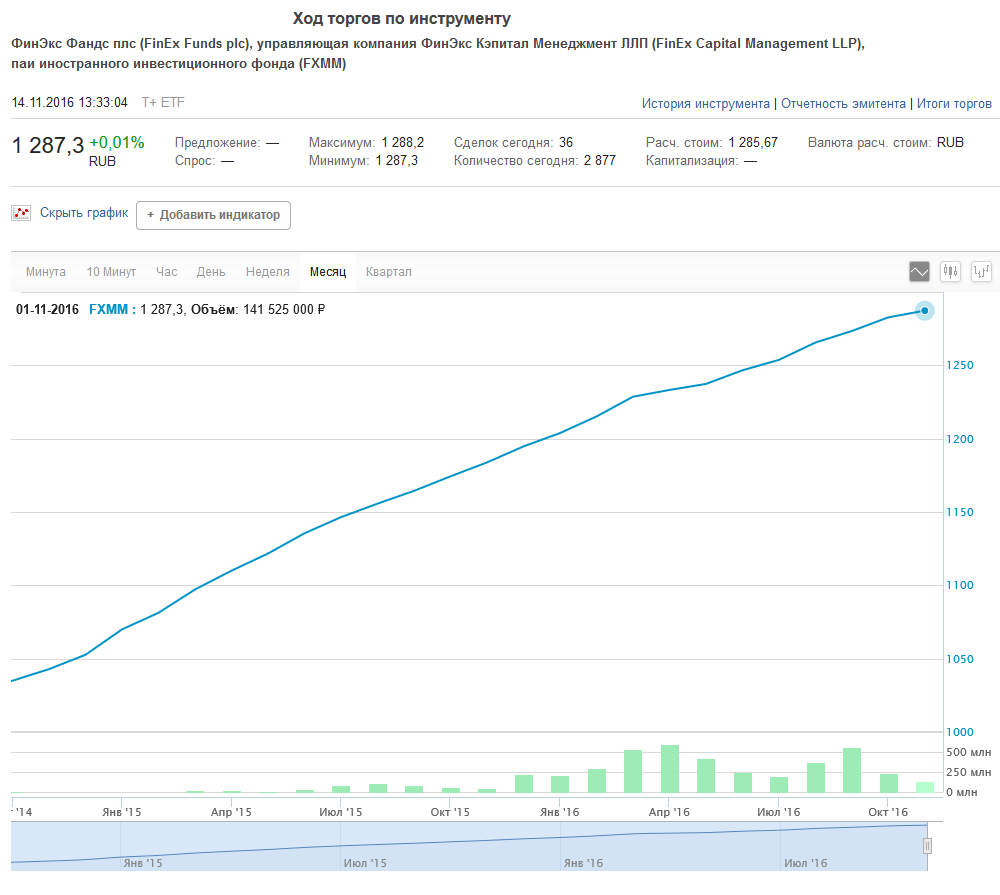

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

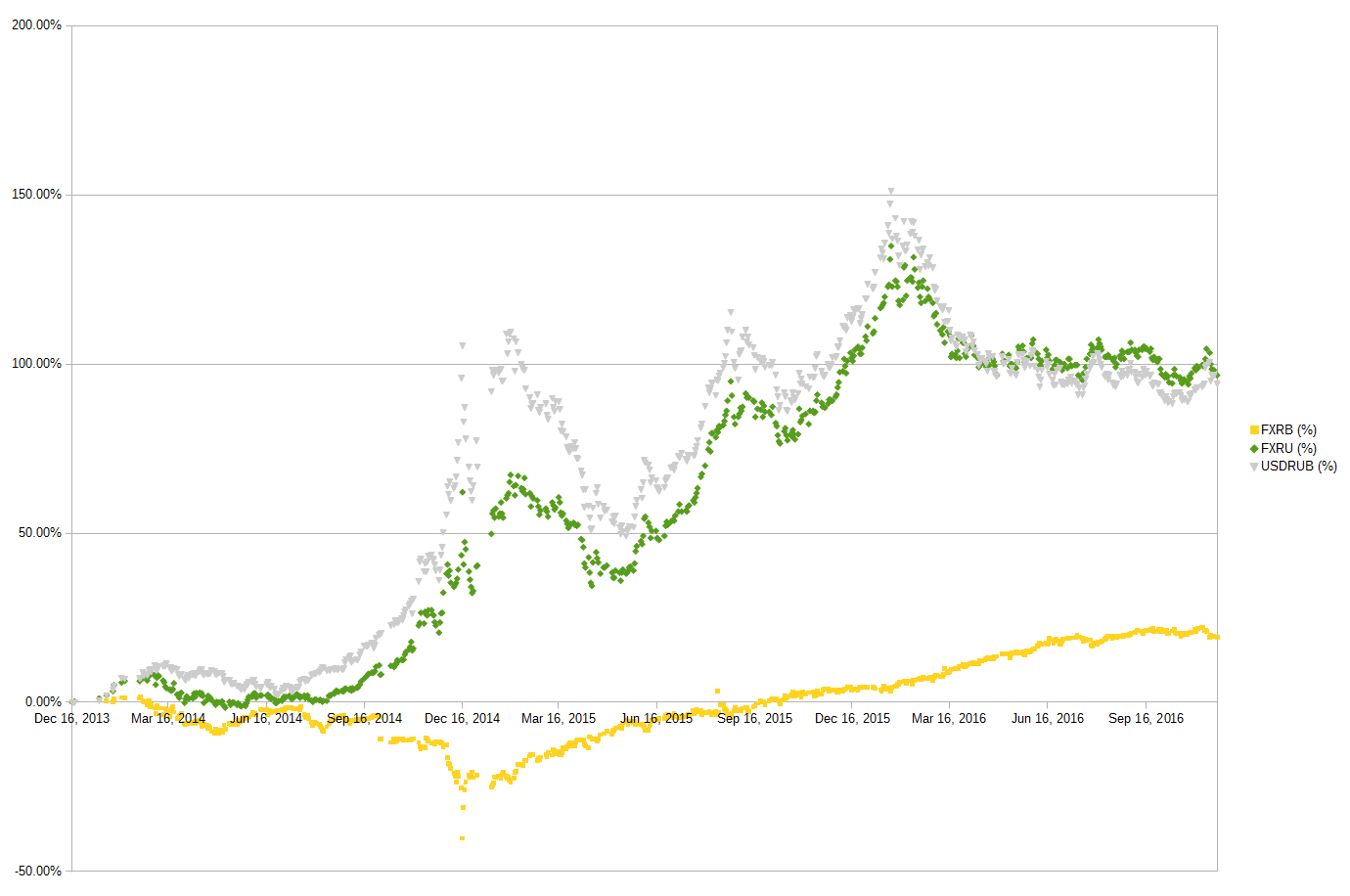

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

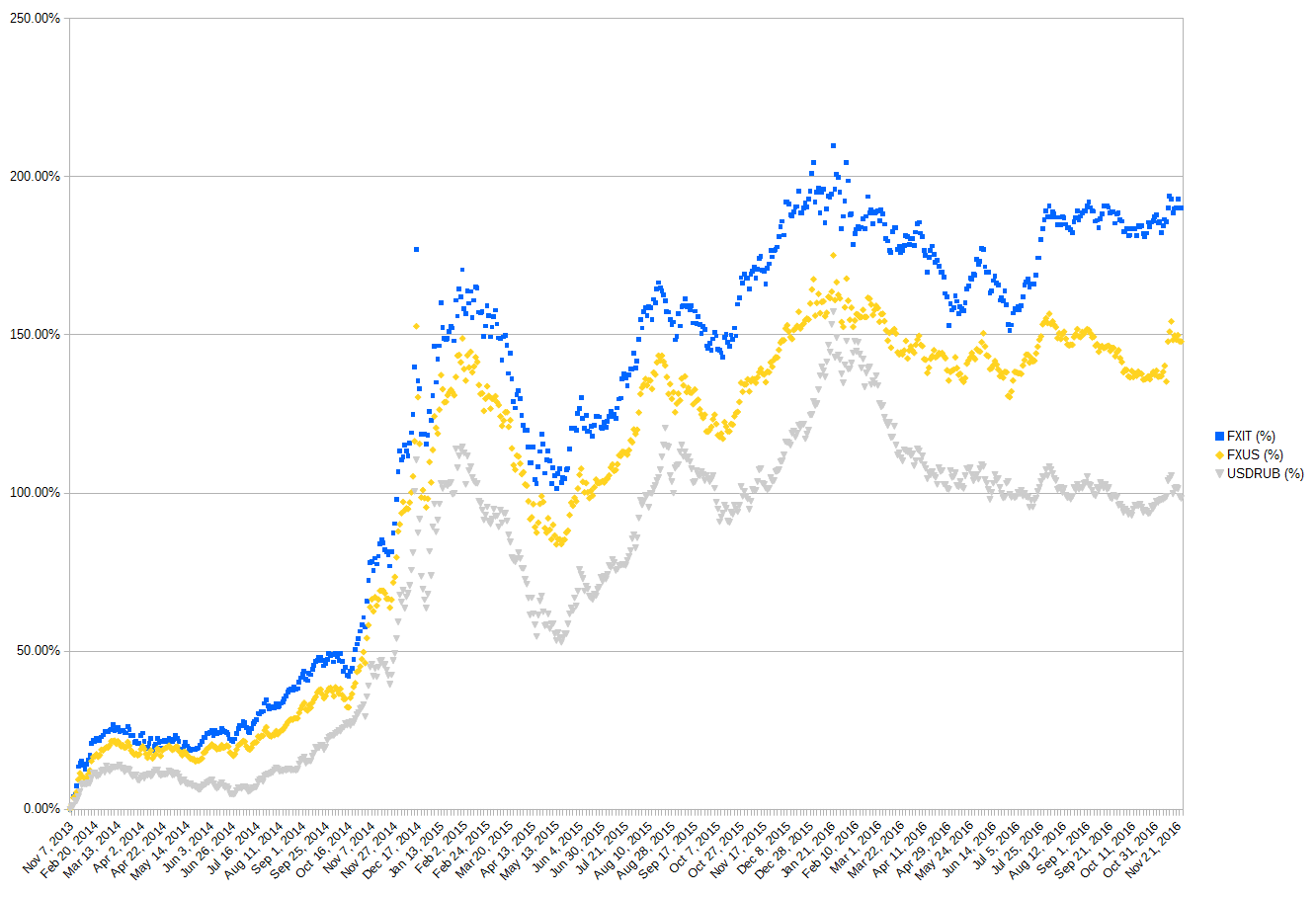

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах