Что такое free cash flow

Показатель FCF (свободный денежный поток)

Свободный денежный поток (Free Cash Flow) является одним из важнейших показателей эффективности работы компании. Давайте рассмотрим, что входит в FCF подробно, что конкретно он показывает, как рассчитывается, какие виды существуют.

1. Что такое свободный денежный поток (FCF) простыми словами

Положительный Free Cash Flow является показателем эффективности управления компанией и работы бизнеса в целом. Если изъять эти деньги у компании, то это никак не повлияет на текущую деятельность. Чаще всего эти деньги рассматривают для выплаты дивиденда акционерам, но по факту они могут направляться на другие важные задачи бизнеса.

Свободный денежный поток рассчитывается как разница между операционным денежным потоком и капитальными затратами компании.

На что могут быть потрачен свободный денежный поток:

Однако с другой стороны, отрицательный денежный поток ещё не говорит о том, что бизнес работает неэффективно. Вполне возможно, что вся прибыль реинвестируется обратно в производство и расширение бизнеса. Так может продолжаться не один год.

Примером отрицательного свободного денежного потока являются крупнейшие ритейл Магнит и Лента. При этом биржевые котировки их акций за это время выросли.

Free Cash Flow не является стандартизированным в бухгалтерском учёте.

2. Формула для расчёта Free Cash Flow — 3 варианта

Существует три способа расчёта свободного денежного потока. Все данные берутся из стандартных отчетностей компании по РСБУ или МСФО.

Разовые поступления от продажи не включаются в расчёт. Они указываются в отчетных документах в отдельном разделе «Движение денежных средств от инвестиционной деятельности».

Free Cash Flow лежит в одном из способов оценки будущей капитализации компании. Эта модель основана на дисконтирование будущих денежных потоков компании. Идея в том, что положительный FCF позволяет рассчитывать на будущие дивиденды держателям акций.

3. Чистый денежный поток (Net Cash Flow) — что это такое

Формула чистого денежного потока формируется из трёх составляющих:

4. Два вида свободного денежного потока

FCF делится на 2 вида:

Давайте расскажем в чём особенность каждого.

4.1. Свободный денежный поток фирмы (Free Cash Flow to Firm)

Является общим денежным потокам, доступный как собственникам, так и внешним кредиторам фирмы.

FCFF может быть отрицательным.

4.2. Свободный поток на свой капитал (Free Cash Flow to Equity)

Другими словами это свободный денежный поток для акционеров.

Расчёт показателя проводится с учётом чистой прибыли предприятия (Net Income).

Основное различие между FCFF и FCFE заключается в том, что из FCFF вычитается часть денег, принадлежавшая кредитором.

FCF является одним из важнейших показателей для оценки эффективности бизнеса. Часто используют показатель P/FCF, который позволяет сравнивать два бизнеса из одного сектора экономики.

свободный денежный поток (СДП, FCF)

FCF (free cash flow) — свободный денежный поток компании — это сумма, которую можно изъять из бизнеса без ущерба для будущей деятельности, так при её расчете были учтены внутренние потребности компании. Показатель FCF чаще даже более информативен чем чистая прибыль, поскольку инвесторы могут тратить только наличные денежные средства, а не прибыли отражаемые в отчетах компании[1].

Формула свободного денежного потока FCF

Примеры расчета свободного денежного потока

Пример того, как Газпром считает свой свободный денежный поток:

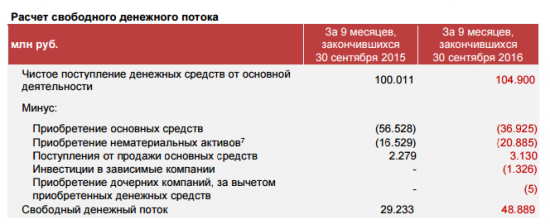

Пример расчета свободного денежного потока (FCF) МТС за 9 мес 2016:

http://static.mts.ru/uploadmsk/contents/1670/17112016_fin_res_Q3_2016.pdf

Отличие свободного денежного потока от чистого денежного потока

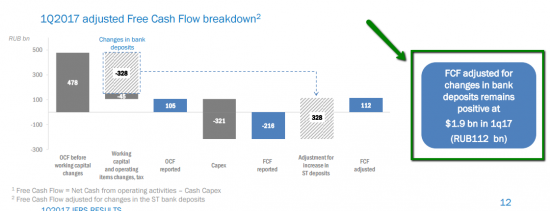

На примере результатов Траснефти:

Неплохая статья, где расписано как считать свободный денежный поток:

Например, открывая в Bloomberg монитор WCDS, я вижу сверху пятилетний CDS по облигациям Allstate, страховой с рейтингом ‘A- ‘, который стоит сейчас 30 bps. Это значит, что я мог бы продать страховку на это имя на пять лет и получать по 0,3% от номинального объема страхуемых обязательств. Например, я готов застраховать USD 10М, за что я каждый год буду получать USD 30,000 «страховой премии».

Если Allstate вдруг банкротится, происходит реорганизация, собирается комитет кредиторов, активы уходят с молотка, и, когда пыль осядает, выясняется, к примеру, что акционеры теряют все, а облигационеры получают 50 центов на каждый доллар. Но те облигационеры, которые не пожалели заранее 0,3% на страховку (что не так мало, как кажется, учитывая рейтинг и доходность Allstate), не расстраиваются – остальные 50 центов с доллара им должен я и другие продавцы

Авто-репост. Читать в блоге >>>

Большинство начинающих инвесторов в первую очередь смотрят на чистую прибыль (ЧП), поскольку это самый простой финансовый показатель. Не смотря на свою простоту, ЧП подвержена различным «бумажным» искажениям. Любой начинающий бухгалтер немного «поманипулировав» статьями баланса, способен как завысить так и занизить прибыль.

В свою очередь показатель свободного денежного потока (FCF) практически не подвержен «бумажным» искажениям, поэтому опытные инвесторы в первую очередь обращают внимание на возможность компании генерировать реальные денежные средства, а не бумажную прибыль.

Свободный денежный поток-это сумма денежных средств, генерируемых компанией, которая доступна для выплаты дивидендов, выкупа акций, погашения долгов или приобретения других компаний.

Авто-репост. Читать в блоге >>>

FCF простыми словами.

Инвесторы и аналитики могут использовать множество разных показателей для оценки компании. FCF на их фоне является одним из самых «продвинутых» из них, потому что учитывает движение денежных средств на всем протяжении бюджетного/фискального года.

Свободные денежные потоки, они же Free Cash Flows (FCFs) являются основным показателем живучести компании в долгосрочной перспективе. Дело в том, что бизнес должен быть самостоятельным: фирма должна генерировать достаточно дохода для спонсирования новых проектов, выплаты дивидендов и погашения долговых обязательств.

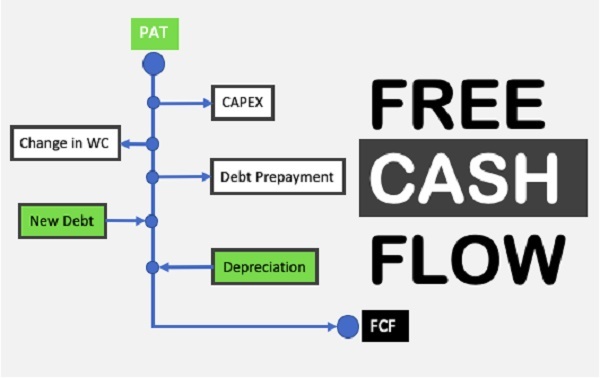

Формула расчета свободного денежного потока на собственный капитал может выглядеть так:

FCFE = NI + A – CE – ΔWC + ΔB

где NI – чистая прибыль фирмы;

A – расходы на амортизацию;

CE – расходы на капитальные вложения;

ΔWC – изменение оборотного капитала;

ΔB – разница между полученными и выданными займами.

Свободный денежный поток (FCF) – что это, определение и расчет

Свободный денежный поток – это средства, остающиеся в распоряжении компании после инвестиций и погашения всех обязательств. Не следует путать свободный и чистый денежный поток – это два совершенно разных понятия. Чистый денежный поток (о нем рассказано в одноименной статье) – это просто разница между доходами и расходами, а свободный – это то, что остается после расходов на приобретение и модернизацию активов. Такие расходы, как мы помним, называются CAPEX, и о них тоже есть отдельная статья.

А сегодня мы поговорим о том, для чего нужен расчет свободного денежного потока, как используется данный показатель на практике, и разберем практический пример.

Что такое свободный денежный поток

Итак, свободный денежный поток (или free cash flow) – это средства, остающиеся после выплат:

Начнем с того, что есть отчетность бухгалтерская, где указана чистая прибыль. А есть управленческие отчеты, где под прибылью подразумеваются именно деньги. То, что налогооблагаемая или нераспределенная прибыль в отчетности и деньги – это не одно и то же, известно каждому финансисту. Тем не менее я об этом напоминаю, чтобы понять, каким образом, не имея доступа к управленческой (внутренней) отчетности компании, вычислить такой важный для инвестора показатель, как free cash flow, который для удобства мы будем обозначать аббревиатурой FCF. Сделать это можно если имеется отчет о движении денежных средств, который входит в комплект обязательной бухгалтерской отчетности для крупных компаний.

Для чего необходим этот показатель

Есть один важный момент: свободный денежный поток частично расходуется на погашение обязательств по кредитам и займам. То есть, одними из лиц, заинтересованных в его расчете, являются банки, предоставляющие ссуды компаниям.

Такие ссуды чаще всего выдаются с целью пополнения оборотных средств. Рассчитав значение FCF, которое, кстати, может быть и отрицательным, специалист банка принимает решение о лимите выдаваемого кредита.

Далее, из свободных денег выплачиваются доходы акционерам. Так что инвесторы – это вторая категория лиц, заинтересованных в анализе свободного денежного потока.

Ну и, наконец, собственники бизнеса также желают знать, сколько денег останется после всех вышеозначенных выплат и как можно использовать эти средства, чтобы они приносили доход.

Есть две формулы для вычисления free cash flow, которые применяются в зависимости от категории заинтересованных лиц. Рассмотрим каждый вид FCF в отдельности.

Виды FCF

Начнем с нужд компании. Предположим, руководство произвело основные выплаты: погасило задолженность перед бюджетом, поставщиками, сотрудниками. Далее нужно посчитать, сколько денег остается на выплату ссуд и доходов акционерам. Для этого используется формула free cash flow to firm.

Free Cash Flow to Firm (FCFF)

Упрощенная формула расчета свободного денежного потока такая:

\[ FCFF = CFO – CAPEX, где: \]

\( CFO \) – ЧДП от текущих операций;

\( CAPEX \) – капитальные затраты.

Существует и более сложный алгоритм вычислений, который учитывает инвестиции и проценты по кредитам к выплате за минусом налога на прибыль. Это делается для того, чтобы понять, какая величина FCFF была бы при отсутствии финансирования извне.

\[ FCFF = CFO – CAPEX + CFI – ПР + ПР * t, где \]

\( CFI \) – ЧДП от инвестиций;

\( ПР \) – проценты к уплате;

\( t \) –ставка налога на прибыль.

Далее рассмотрим формулу свободного денежного потока (FCF) для акционеров.

Free Cash Flow to Equity (FCFE)

\[ FCFE = FCFO – CAPEX + ЗП – ЗВ, где: \]

\( ЗП \) – полученные займы;

\( ЗВ \) – возвращенные займы.

Таким образом, акционерам интересна сумма свободных денег без конкретизации по источникам – дивиденды можно выплачивать как из собственных средств, так и из заемных.

Рассмотрим простую финансовую модель для этой формулы.

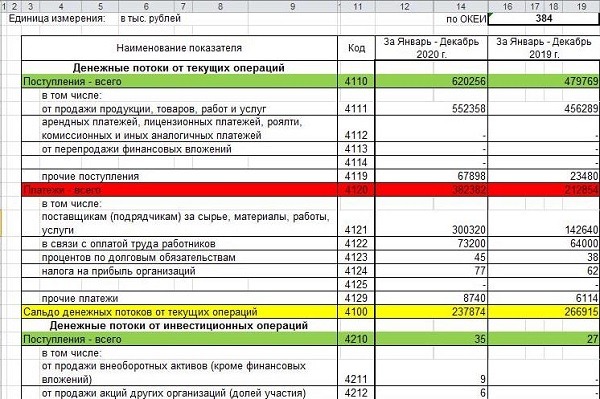

Все исходные данные можно взять из отчета о ДДС.

Полученные кредиты составляют 2 млн. руб., погашения займов в отчетном периоде не было.

FCFE = 237874 – 17 + 2000 = 239857 тыс. руб.

Из этой суммы будут выплачены доходы акционерам. Чтобы понять, достаточно ли средств для выплаты дохода вам как инвестору, следует вычислить значение, пропорциональное вашей доле в уставном капитале.

Методы расчета Free Cash Flow

FCF можно рассчитывать как в целях анализа текущей деятельности, так и для прогнозов. Разумеется, текущая деятельность подразумевает то, что происходит в этом отчетном периоде, а все показатели рассчитываются по итогам прошлых лет, поскольку отчет о движении ДС и расчет CAPEX составляются по итогам года.

Для разных целей применяются различные методы расчета free cash flow.

Этот метод применяется в экспресс-анализе платежеспособности компании и является наиболее распространенным и удобным.

Для получения более точного результата существует еще два метода.

\[ FCF = [EBITDA] – [НПР] – [CAPEX] +/– [NWCC], где: \]

\( EBITDA \) – прибыль без учета налога, процентов и амортизации;

\( НПР \) – налог на прибыль;

\( NWCC \) – изменение в оборотном капитале.

Приведем еще несколько формул для раскрытия компонентов этого расчета:

\[ EBITDA = ЧП + НПР + Пр + А, где: \]

\( ЧП \) – чистая прибыль;

\( А \) – амортизация внеоборотных активов.

\[ NWCC = NWC1 – NWC0, где: \]

\( NWC1, NWC0 \) – чистый оборотный капитал за отчетный и предыдущий периоды.

\( ОА \) – оборотные активы;

\( КО \) – краткосрочные обязательства.

\[ FCF = EBIT * (1 – t) + А – CAPEX – NWCC, где: \]

\( EBIT \) = ЧП + НПР + Пр;

\( t \) – ставка налога на прибыль.

Применение

Итак, свободный денежный поток рассчитывается в целях:

Основной задачей FCF является оценка способности предприятия эффективно использовать заемные средства и привлеченные инвестиции, при этом своевременно исполняя все обязательства. Простыми словами, расчет свободного денежного потока нужен для ответа на простой вопрос: способна ли компания, получив кредит, извлечь из этого прибыль, или долговое бремя потянет ее в сторону банкротства.

Примеры расчета FCF

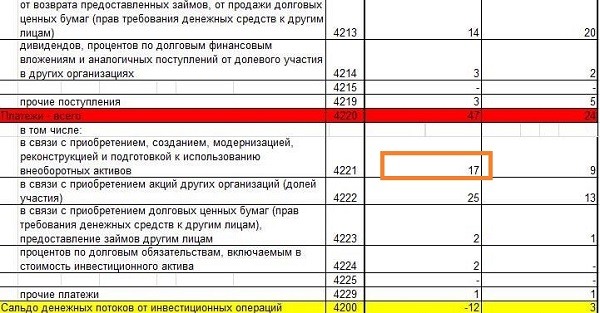

Вычислим свободный денежный поток двумя методами: простым и более сложным, используя формулы и данные баланса и отчета о движении ДС.

Пример 1.

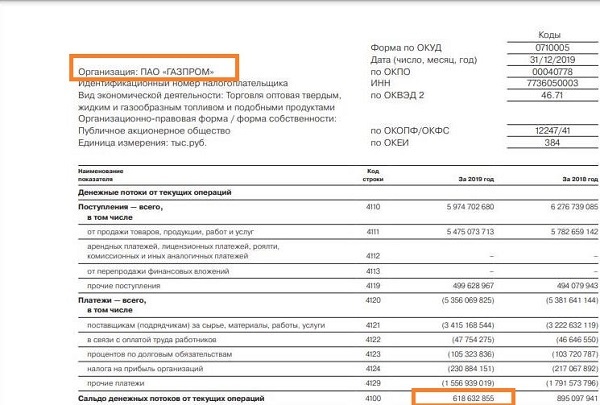

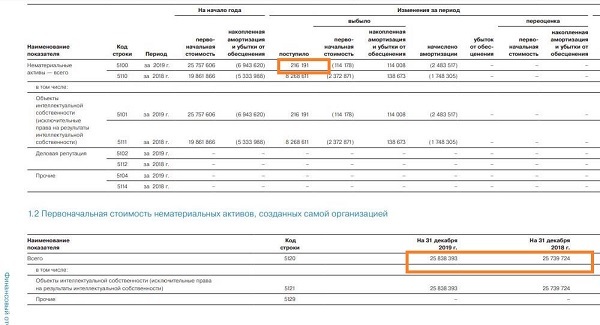

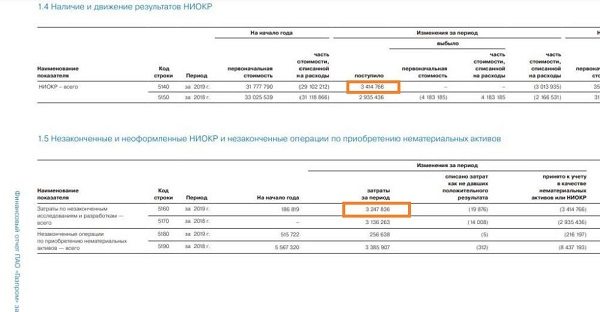

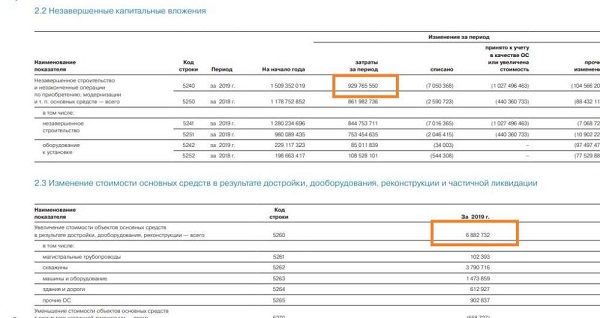

Я приведу несколько скриншотов финансовой отчетности ПАО «ГАЗПРОМ», чтобы было наглядно видно, откуда взяты нужные данные:

CFO = 618632855 тыс. руб.

CAPEX = 216191 + (25838393 –25739724) + 3414766 + 3247836 + 929765550 + 6882732 = 943625744 тыс. руб.

FCF = 618632855 – 943625744 = –324992889 тыс. руб.

Отрицательное значение получилось из-за высоких затрат по незавершенному строительству. Возможно, эта ситуация носит временный характер. Рассчитаем скорректированный FCF в примере 2.

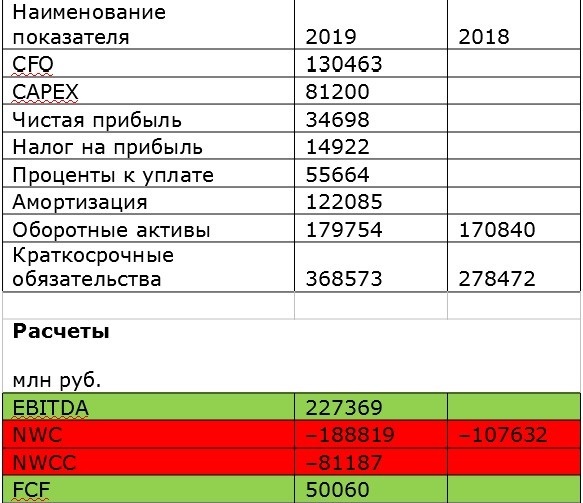

Пример 2.

Мы возьмем то же предприятие, но исходные данные приведем в таблице.

| Наименование показателя | 2019 г. | 2018 г. |

|---|---|---|

| CFO | 618632855 | Х |

| CAPEX | 943625744 | Х |

| Чистая прибыль | 651124114 | Х |

| Налог на прибыль | 187389340 | Х |

| Проценты к уплате | 107234097 | Х |

| Амортизация | 669737902 | Х |

| EBITDA | 1615485453 | Х |

| Оборотные активы | 3424088958 | 3830923087 |

| Краткосрочные обязательства | 2078766034 | 1955540509 |

| NWC | 1345322924 | 1875382578 |

| NWCC | -530059654 | Х |

FCF = 1615485453 – 187389340 – 943625744 – 530059654 = –45589285 тыс. руб.

Как видите, расчет исходя из прибыли дал нам совсем другое значение, но тоже отрицательное. Какой можно сделать вывод?

Все очень просто. Во-первых, в расчете прибыли участвуют доходы от инвестиционной деятельности. Во-вторых, прибыль рассчитывается по отгрузке. И, в-третьих, несмотря на ухудшение всех показателей в 2019 году по сравнению с 2018, чистая прибыль по-прежнему покрывает все текущие обязательства. Немаловажно учитывать, что мы анализируем предприятие, которое является одним из самых котируемых на фондовом рынке. А значит, необходимо принимать во внимание также прирост собственного капитала и текущую стоимость акций.

Для сравнения, скорректированный свободный денежный поток Госкорпорации «Росатом», рассчитанный по такой же формуле и приведенный в финансовой отчетности, в 2019 году составил 328,7 млрд. руб., что на 2,2% выше, чем в 2018 г.

Расчет в Excel

Рассчитаем свободный денежный поток по упрощенной формуле и скорректированный FCF для компании X5 Retail Group за 2019 год, используя редактор Excel.

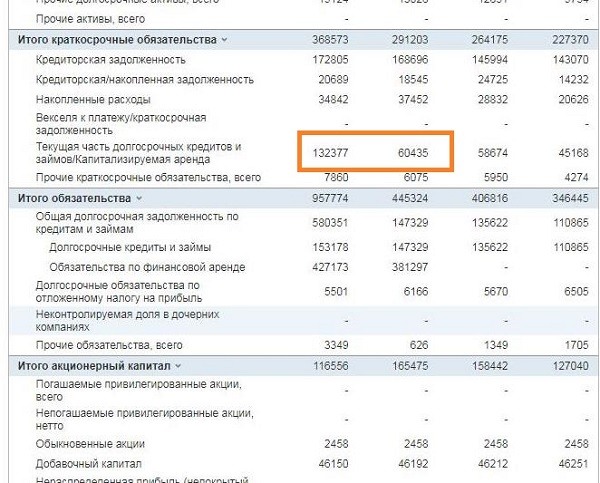

Может показаться странным то, что при падении оборотного капитала свободный денежный поток положителен. На самом деле достаточно проанализировать структуру краткосрочных обязательств:

Как видите, вырос показатель капитализируемой аренды, за счет которого и произошло изменение оборотного капитала в меньшую сторону. Этот показатель корректнее отнести к долгосрочным обязательствам. Если мы исключим его из расчетов, то получится такая картина:

Итак, показатель NWCC (изменение оборотного капитала) принимает положительное значение, а FCF вырос более чем в 2,5 раза. Таким образом, всегда нужно анализировать статьи оборотных средств и краткосрочных обязательств и производить расчеты, учитывая особенности компании: организационно-правовую форму, наличие собственных акций, отрасль и др. Именно для таких целей информация в отчетности представлена в максимально развернутом виде – это входит в компетенцию аудиторов.

В чем разница между свободным денежным потоком и чистой прибылью

Примеры выше наглядно объясняют разницу между свободным денежным потоком и чистой прибылью: FCF складывается только из денежных расходов, прибыль учитывает и неденежные затраты (например, амортизацию). Также при расчете свободного денежного потока принимается во внимание изменение оборотного капитала (ЧОК).

Обращаю ваше внимание, что изменение ЧОК следует учитывать так:

В некоторых примерах в интернете в формуле приводится только знак минус. Таким образом, если оборотный капитал снизился, а при расчете по правилам математики минус на минус дает плюс – получается неверный результат.

А для чего вообще эта дельта принимается во внимание при расчете свободного денежного потока? Конечно, это показатель косвенный. Тем не менее существенное изменение оборотного капитала говорит об изменении состава дебиторской и кредиторской задолженности, остатка запасов на складе, финансовых вложений. Иными словами, изменение ЧОК показывает, что компания развивается, либо возникают проблемы с исполнением обязательств. Все эти факторы напрямую влияют на объем свободных денежных средств.

Заключение

Подводя итоги, еще раз сформулируем определение free cash flow – эта величина определяет состоятельность компании, количество денег, которыми можно распорядиться на свое усмотрение. В отличие от прибыли, свободный денежный поток учитывает только денежные доходы и расходы.

Все данные для расчета можно взять из бухгалтерской отчетности. Единственная сложность может возникнуть с расчетом CAPEX, т.к. для этого не предусмотрена отчетная форма. Тем не менее крупные компании, интересные инвесторам, как правило, приводят расшифровку капитальных затрат в пояснениях к годовому бухгалтерскому балансу.

FCF простыми словами.

Инвесторы и аналитики могут использовать множество разных показателей для оценки компании. FCF на их фоне является одним из самых «продвинутых» из них, потому что учитывает движение денежных средств на всем протяжении бюджетного/фискального года.

Свободные денежные потоки, они же Free Cash Flows (FCFs) являются основным показателем живучести компании в долгосрочной перспективе. Дело в том, что бизнес должен быть самостоятельным: фирма должна генерировать достаточно дохода для спонсирования новых проектов, выплаты дивидендов и погашения долговых обязательств.

Формула расчета свободного денежного потока на собственный капитал может выглядеть так:

FCFE = NI + A – CE – ΔWC + ΔB

где NI – чистая прибыль фирмы;

A – расходы на амортизацию;

CE – расходы на капитальные вложения;

ΔWC – изменение оборотного капитала;

ΔB – разница между полученными и выданными займами.

Почему FCF? Иными словами, чем этот показатель лучше таких метрик, как чистая прибыль или EBITDA? Действительно, последние два показателя удобнее рассчитать и/или привязать, например, к ожидаемому росту продаж. В самом деле, инвесторы часто используют эти значения в совокупности с подходящими для них мультипликаторами и таким образом получают действительную стоимость бизнеса/актива. Однако, такие способы рациональный инвестор будет использовать лишь «навскидку», чтобы «отскринить» не подходящие для инвестирования варианты. FCF имеет целый ряд особенностей, которые выделяют эту метрику из остальных.

Во-первых, FCF – это денежные потоки, идущие владельцам бизнеса/актива после учета реинвестирования полученных за период средств в новые проекты компании (Cash Used In Investment Activities). В самом деле, это логично, что у фирмы есть инвестиционные нужды, т.е. для выживания в долгосрочной перспективе она должна постоянно вкладывать часть прибылей в развитие новых продуктов, оптимизацию существующего бизнеса, покупку стратегически важных активов и т.д. Здоровая с финансовой точки зрения компания должна уметь хотя бы отчасти спонсировать эти мероприятия из собственных средств, т.е. без привлечения сторонних инвесторов или кредиторов. Таким образом, FCF показывает инвесторам определенный бизнес/актив в более ярком свете.

Во-вторых, FCF включает в себя изменения в оборотном капитале (working capital) фирмы, чего не видно ни в чистой прибыли, ни в EBITDA. И хотя оборотный капитал нередко забывается при оценке бизнеса/актива, в основном, скорее всего, из-за непонимания его важности, он необходим для определения будущих денежных потоков и траектории ожидаемого развития бизнеса. Нужно понимать, как будут меняться денежные потоки с ростом бизнеса: придется ли компании все больше средств инвестировать в запасы (inventory), таким образом «запирая» капитал в менее ликвидных активах и увеличивая издержки, связанные с его хранением, износом, охраной и т.д., или ее бизнес-модель позволяет растить продажи без дополнительных вливаний (например, цифровые товары, вроде софта, не требуют растущего бюджета в контексте увеличивающихся продаж. Таким образом, w либо стоит на месте, либо вообще падает из года в год, что увеличивает стоимость такой компании, как, например, IBM). Как и следовало ожидать, 2:0 в пользу FCF.

В целом же, FCF лучше всего позволяет оценивать вероятность выживания и процветания бизнеса в долгосрочной перспективе, чего нельзя сказать о других, более простых показателях.

Свободный денежный поток (Free Cash Flow): формула, примеры >

Свободный денежный поток = Операционный денежный поток – Капзатраты

1) насколько эффектив но бизнес генерирует денежные средства

Что такое с вободный денежный поток?

Теперь, когда мы знаем, почему это соотношение важно, давайте ответим на вопрос, что такое FCF?

Формула

Для расчета FCF необходимо найти операционный денежный поток (также называемый “денежны й поток от операционной деятельности”) из отчета о движении денежных средств и вычесть из него капитальные затраты, необходимые для текущих операций.

Свободный денежный поток = Операционный денежный поток – Капзатраты

Free Cash Flow = Operating Cash Flow – Capital Expenditures

Альтернативный способ расчета FCF

Чтобы рассчитать FCF по-другому, потребуется отчет о прибылях и убытках и баланс. Начните с чистой прибыли и добавьте обратно расходы на износ и амортизацию. Внесите дополнительную корректировку изменений в оборотном капитале, которая производится путем вычитания текущих обязательств из текущих активов. Затем вычтите капитальные затраты:

— Изменение оборотных средств

= Свободный денежный поток

Интерпретация

Рост свободных денежных потоков часто является сигналом к увеличению прибыли. Компании, которые испытывают бурный рост FCF – из-за роста выручки, повышения эффективности, сокращения затрат, выкупа акций, распределения дивидендов или ликвидации задолженности – могут вознаградить инвесторов. Вот почему многие аналитики оценивают положительный FCF как положительный фактор.

Когда цена акций фирмы низкая, а свободный денежный поток растет, вероятно, что прибыль и стоимость акций скоро повысятся. Напротив, сокращение FCF может означать, что компании не могут поддерживать рост прибыли. Недостаточный FCF для роста прибыли может заставить компанию повысить уровень долга или оперировать на грани ликвидности.

Анализ

Важно отметить, что избыточный запас денежных средств не всегда означает, что компания преуспевает или что она будет расти в будущем. Например, у компании может быть положительный FCF, потому что она не тратит деньги на новое оборудование. В конце концов, оборудование будет разрушено, и бизнес, возможно, должен будет прекратить работу до тех пор, пока оборудование не будет заменено. Например, грузоперевозочной компании может потребоваться замена грузовика. Если грузовик не работает, Компания потеряет заказы.

Free Cash Flow to Equity

FCFE = FCF – Проценты – Погашение долгов + Новые долги

FCFE = EBIT – Проценты – Налоги + Амортизация – Изменение в NWC – Капзатраты – Погашение долгов + Новые долги

FCFE = Чистая прибыль + Амортизация – Изменение в NWC – Погашение долгов + Новые долги