Что такое ebitda в экономике простыми словами

Что такое EBITDA и как посчитать этот показатель

Создайте рассылку в конструкторе за 15 минут. Отправляйте до 1500 писем в месяц бесплатно.

Отправить рассылку

EBITDA — это прибыль компании до вычета амортизационных затрат, уплаты процентов по долгам и выплаты прямых налогов. Часто EBITDA называют показателем «грязной прибыли».

Для чего применяют

EBITDA нередко присутствует в корпоративной финансовой отчётности. Однако этого показателя нет в перечне стандартов и он отсутствует в бухгалтерской отчётности. EBITDA рассчитывают, чтобы наглядно показать текущее состояние капитала. Измеряют показатель в деньгах (рубли, доллары, евро).

Графа EBITDA в рейтинге

Применять EBITDA стали в 1980 годах, чтобы анализировать финансовую состоятельность компаний относительно долговых обязательств. Соотношение показателя с чистой прибылью показывает уровень кредитоспособности компании — какой объём долгов она способна обеспечить.

В чем ценность показателя

EBITDA отображает финансовые результаты организации без учёта влияния кредитных условий, налогообложения и амортизации. Показатель помогает примерно оценить денежный поток организации и сравнить её с иными предприятиями аналогичной отрасли. Также этот показатель позволяет сравнивать различные компании, включая международные.

Даже компании одной страны, работающие в одинаковой сфере, могут отличаться по таким факторам, как денежные потоки, существующие риски и перспективы роста.

EBITDA смягчает различия между компаниями, что позволяет сопоставить их друг с другом. Аналитики применяют показатель, чтобы анализировать кредитоспособность субъектов. Инвесторы посредством EBITDA оценивают перспективность компании — способно ли предприятие в будущем реинвестировать капитал, масштабировать бизнес и обслуживать кредиты.

Иногда рядом с EBITDA указывают EBT и EBIT:

Если к EBIT прибавить амортизационные расходы и иные списания средств, получается EBITDA. Вместе эти три показателя применяют при международной оценке бизнеса. Большинство рейтинговых компаний отдают приоритет EBITDA.

Как считают

Поскольку на EBITDA не распространяются общепринятые стандарты учёта, показатель не входит в стандартные формы отчётности. Для его расчёта нужно знать отдельные показатели без учёта НДС. Например:

EBITDA можно корректировать на прочие расходы и доходы. В расчёте могут учитывать курсовые разницы, продажи капитальных активов и прочее.

EBITDA отображает планируемую или полученную прибыль, потому часть необходимой информации берут из «Отчёта о финансовых результатов» или из «Бюджета доходов и расходов».

Сложность применения классической бухгалтерской отчётности в том, что амортизацию показывают в составе прочих статей затрат. Поэтому бухгалтерских отчётов недостаточно для исчисления EBITDA.

Данные по амортизации указывают в пояснительной записке либо в расшифровках к балансу. Но нужной информации там может и не оказаться. По этой причине в управленческой отчётности желательно утвердить специально разработанную форму отчёта о прибылях и убытках, которая позволит рассчитывать EBITDA без иной документации.

Что касается методики расчёта, то для этого применяют разные формулы. Наиболее популярна такая формула расчёта:

EBITDA = выручка – (прямые затраты + косвенные затраты) – (расходы на оплату труда + социальные налоги, взносы и сборы) – операционные налоги (за исключением НДС и налога на прибыль) + прочие доходы – прочие расходы

Компании могут самостоятельно выбирать, какие расходы и доходы включать в расчёт. При изменении методики расчёта значение EBITDA может значительно поменяться. К примеру, игнорирование курсовой разницы по валютной выручке и соответствующих убытков завысит значение итогового показателя.

Один из наиболее простых способов манипуляции EBITDA заключается в продаже продукции условно-контролируемым организациям. Поскольку при расчёте не учитывают денежные потоки, то получать оплату от покупателей не обязательно.

Впоследствии долг может быть погашен неденежными методами. Этот способ прост, поскольку не нужно изымать из оборота денежные активы. При этом прозрачность операционной деятельности сохраняется.

Так как EBITDA не относится к унифицированным показателям, рекомендуется всегда уточнять, что именно было включено в расчёт.

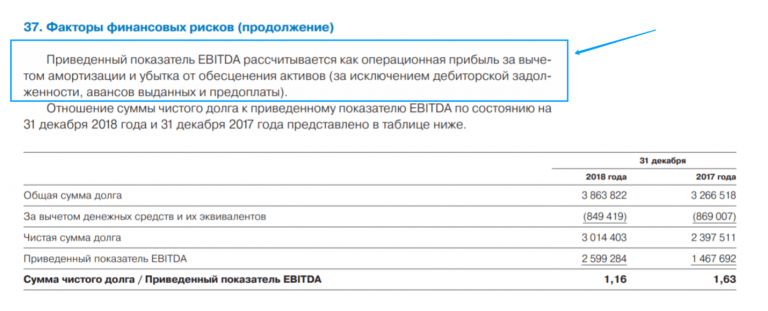

Состав EBITDA в финансовой отчётности ПАО «Газпром»

Рассчитать EBITDA можно и обратным расчётом от чистой прибыли:

EBITDA = чистая прибыль + начисленный налог на прибыль + проценты к уплате + амортизация – налог на прибыль к возмещению – проценты к получению

Рассчитаем EBITDA от чистой прибыли. Основную часть данных можно получить из «Отчёта о финансовых результатах». Данные об амортизации — в «Пояснении к бухгалтерскому балансу». Чистая прибыль условного ООО «Фортуна» за 2019 год составила 5 млн рублей. Налог на прибыль к уплате — 1 млн рублей. Начисленная амортизация составила 500 тыс. рублей. Проценты по полученным займам и кредитам — 800 тыс. рублей. Процентов к получению — нет. Отклонений между бухгалтерским и налоговым учетом не возникло и, следовательно, налога на прибыль к возмещению не образовалось.

5 000 000 + 1 000 000 + 800 000 + 500 000 = 7 300 000 рублей

Из расчёта следует, что организация в состоянии нести годовую кредитную нагрузку в объеме до 7,3 млн рублей.

При сравнении компаний одинаковой отрасли часто применяют модернизированные EBITDA. Так для ритейла применяют показатель EBITDAR. Значение корректируется на размер оплаты за арендуемые площади. Аналогичный показатель применяют в авиационной отрасли, корректируя результат на объём выплат за самолёты, приобретённые в лизинг:

EBITDAR = EBITDA + (расходы на аренду / операционный лизинг)

При таком подходе сглаживается разница в расходах для отличающихся компаний.

В добывающей отрасли применяют иной скорректированный показатель — EBITDAX. Здесь учитывают стоимость разработки:

EBITDAX = EBITDA + затраты на разведку

В этом случае игнорируется разница в учёте расходов. Порядок признания затрат на разведку отличается в учётных политиках добывающих компаний.

Как применяют для финансового анализа

EBITDA часто применяют для инвестиционного анализа, при оценке выкупа, слияния или поглощения одного бизнеса другим. Используют показатель и в коэффициентном анализе, чтобы оценить рентабельность, платежеспособность и долговую нагрузку организаций.

У EBITDA нет строгой стандартизации. Разные компании применяют свои методики расчёта показателя. Соответственно, результаты будут не сопоставимы.

Также важно помнить, что EBITDA не является денежным потоком, и рассчитывают значение на основе начисленных доходов и расходов. Это значит, что сам по себе показатель не отображает реальной ситуации в бизнесе. Это лишь одна из характеристик прибыли или убытка.

Отрицательное значение EBITDA указывает на убыточность на операционном уровне, то есть до вычета процентов, налогов и амортизации. Вероятно, что в будущем финансовое положение ухудшится.

Но положительный показатель вовсе не означает обратное. EBITDA не показывает инвестиции в оборотный капитал — например, в затоваривание склада или дебиторскую задолженность. А эти инвестиции могут сильно повлиять на платежеспособность организации и её денежные потоки.

Теоретически EBITDA позволяет сравнивать разные компании. Лучшей считают ту, у которой показатель выше при прочих равных. Но на практике исходные расчётные данные редко бывают аналогичными. Потому EBITDA — это скорее инструмент быстрого анализа. После первичного сравнения требуется детальное изучение компании. И вот на этом этапе EBITDA применяют для расчёта коэффициентов.

Как рассчитывают мультипликаторы на основе EBITDA

Коэффициенты, используемые для сравнения компаний, называют мультипликаторами. Некоторые из них рассчитывают с применением EBITDA.

EBITDA interest

Это показатель покрытия к процентам или иначе — охват EBITDA. Он показывает, обладает ли компания достаточной прибыльностью для погашения расходов по процентам.

Для расчёта применяют следующую формулу:

EBITDA interest = EBITDA ÷ Процентные платежи

Иногда применяют формулу такого вида:

(EBITDA + лизинговые платежи) ÷ (платежи по кредитным процентам + арендные платежи)

Значение больше 1 свидетельствует о наличии достаточного капитала для закрытия процентных расходов. Коэффициент показывает, во сколько раз «грязная» прибыль превышает расходы на уплату процентов.

Посчитаем EBITDA interest для вышеупомянутого ООО «Фортуна». Рассчитанный EBITDA составил 7,3 млн. Процентные платежи — 800 тыс. рублей. Посчитаем:

7 300 000 ÷ 800 000 = 9,125

Получается, что прибыль организации более чем в 9 раз превышает расходы по процентам. То есть, компания финансово устойчива в перспективе.

Важно понимать, что это относительный показатель, и он не всегда соответствует действительности. При расчёте EBITDA не считают расходы на амортизацию. Допустим EBITDA interest превысил 1. Теоретически компания способна уплатить кредитные проценты. Но в реальности окажется, что компания большую часть прибыли тратит на замену изношенного оборудования. Денег на выплату процентов не хватит.

EV/EBITDA

Этот коэффициент показывает период окупаемости инвестиций — за какое время чистая прибыль компании окупит совокупные затраты на приобретение компании. Показатель применяют инвесторы при рассмотрении инвестиционных решений.

Для расчёта сначала высчитывают EV — рыночную стоимость:

EV = сумма капитализации* + (краткосрочные долги + долгосрочные долги – денежные средства и их эквиваленты) + доля меньшинства**

* рыночная стоимость общего количества акций

** доля акций, принадлежащая внешним владельцам

Зная рыночную стоимость и EBITDA, можно рассчитать период окупаемости инвестиций — EV/EBITDA. Результатом станет количество лет, за которые инвесторы окупят вложения в приобретение компании.

Допустим, рыночная стоимость (EV) компании по итогам 2019 года составила 890,3 млрд рублей. EBITDA — 51 млрд рублей. Соответственно, EV/EBITDA:

То есть, теоретическое приобретение компании полностью окупится за 17,5 лет.

EBITDA margin

Данный коэффициент показывает рентабельность компании до всех отчислений. С его помощью можно примерно оценить доходность деятельности компании.

Считают EBITDA margin по формуле:

EBITDA margin = EBITDA / Выручка от продаж × 100

EBITDA margin — относительный показатель в процентах. Когда значение рентабельности выше 12 — компания прибыльная, если ниже 12 — компания может уйти в «минус» и стать убыточной.

Например, EBITDA условной компании составляет 1,5 млн рублей. Выручка от продаж — 9,5 млн рублей. Посчитаем:

1 500 000 ÷ 9 500 000 × 100 = 15,8

Получается, что на операционном уровне компания обладает неплохой рентабельностью.

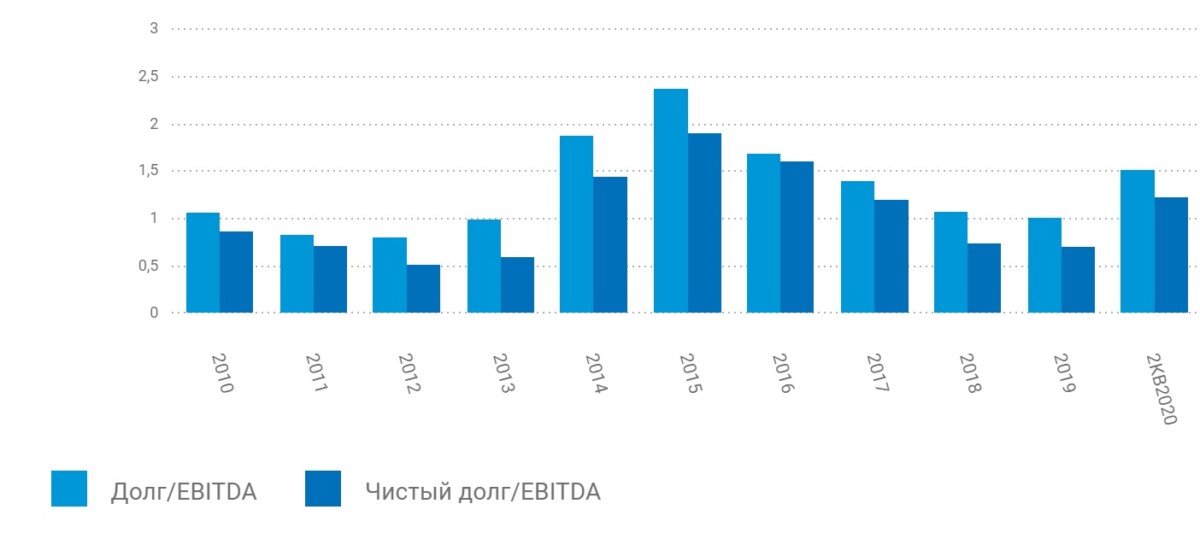

Debt/EBITDA

Коэффициент отображает уровень закредитованности компании и её способность к обслуживанию и закрытию долгов. Коэффициент помогает определить, за какой срок компания сможет погасить текущий долг без учёта дополнительных инвестиций.

Debt/EBITDA = суммарные долги компании / EBITDA

EBITDA компании составляет 2,5 млн рублей, а совокупный долг — 5 млн рублей. Рассчитаем Debt/EBITDA по формуле:

5 000 000 ÷ 2 500 000 = 2

Закредитованность компании не превышает допустимых пределов. Компания способна погасить свои долги за два года.

Оценивать следует Debt/EBITDA в динамике. Если показатель стабильно растёт — долги увеличиваются быстрее прибыли. И, наоборот, при стабильном уменьшении очевидно улучшение финансового состояния компании.

Пример отчёта о динамике к снижению закредитованности X5 RETAIL GROUP

Высокий Debt/EBITDA отрицательно влияет и на размер дивидендов, если компания начисляет выплаты от чистой прибыли. Обусловлено это тем, что большой долг обходится дороже в обслуживании. Следовательно, что чем больше компания выплатит процентов, тем меньше будет чистая прибыль и, значит, меньше будут дивидендные выплаты.

В целом, мультипликаторы показывают соотношение рыночной капитализации компании и её финансовых результатов. Это даёт возможность сопоставлять разные компании. Но важно учитывать, что анализ по мультипликаторам следует осуществлять по совокупности показателей.

Насколько важен показатель EBITDA для аналитики

Сам по себе показатель EBITDA отображает только финансовый результат коммерческой деятельности. При этом не учитывают время, затраченное на получение этого результата. К примеру, выручка может представлять возврат дебиторской задолженности или быть получена за определённый период. Для расчёта EBITDA это не имеет значения. Фактически показатель демонстрирует размер средств компании, которые можно использовать на уплату кредитов и дивидендов.

В аналитике EBITDA применяют, поскольку на него не влияют отличия систем учёта или налогообложения. Значит, можно сравнить деятельность различных компаний в одинаковой отрасли. К примеру, инвесторы могут таким образом выполнять первичный анализ объектов инвестирования.

Недостаток EBITDA — игнорирование важных бизнес-факторов. Так на результаты могут повлиять размеры вложений в производство, скорость оборачиваемости запасов, уровень налоговой нагрузки.

Но основная проблема — в отсутствии единых принципов расчёта. Компании применяют разные методы и могут манипулировать показателем. Даже для одной и той же компании можно по-разному рассчитать показатель.

Нельзя принимать управленческие и инвестиционные решения лишь на основе этого показателя. EBITDA позволяет сравнивать коммерческий успех компаний разного размера и формата. Но в аналитике использовать показатель нужно только в совокупности с другими результатами оценки.

Что такое EBITDA

Что означает показатель EBITDA простым языком, как используется для расчета рентабельности бизнеса, по каким формулам можно сделать расчет — разберем на примерах.

Крупные российские компании, предприятия используют EBITDA для объективной оценки деятельности, сравнительного анализа с другими субъектами бизнеса в одинаковых отраслях.

Что такое EBITDA простыми словами

Определение: EBITDA — аналитический показатель, равный объёму прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации к основным нематериальным активам.

В каких случаях нужно применять показатель EBITDA

EBITDA — скорректированный показатель, используемый для сравнительного анализа деятельности предприятий за определенный промежуток времени.

Мультипликатор объективнее для оценки результатов работы компании чем прибыль, поскольку в расчет не берутся затраты, не зависящие от деятельности в текущем периоде. Также он точнее определяет достижения предприятия в отчетном периоде, чем, например, выручка от реализации, поскольку учитывает весь объем текущих расходов.

Поэтому администрация и собственники могут точнее увидеть результат вложенных средств и своего труда.

Мультипликатор рассчитывается, как размер полученного в периоде чистого дохода за вычетом расходов на уплату процентов по кредитам, займам, начисленной амортизации, платежей по акциям или долям участников.

«Earnings Before Interest, Taxes, Depreciation and Amortization» (EBITDA на англ.) по-русски звучит как «финансовый результат до вычета процентов по ссудам, налога на прибыль, амортизации основных средств и нематериальных активов».

Например, с начала 2019 года в трех объектах бизнеса одной страны созданы новые цеха по производству однотипной продукции. Анализ их работы за первый год с помощью «привычных» выручки, чистой прибыли не дает возможности определить их текущие достижения, слабые места, резервы. Включение в расходы показателей амортизации основных средств, нематериальных активов, уплаченных процентов по кредитам, налога на прибыль, результата переоценок активов искажает реальную ситуацию потому что:

EBIT и EBITDA

Реже используется в предпринимательской среде другой показатель ebit, для расчета которого принимается чистая прибыль до налогообложения за вычетом процентов по займам без корректировок на амортизационные отчисления и результаты переоценки активов.

Для российских предпринимателей и бухгалтеров привычнее понятие операционной прибыли, но на ее сумму также влияет начисленная амортизация, искажающая фактический результат деятельности в анализируемом периоде.

Иногда EBITDA путают с другим известным показателем, определяемым сложением операционной прибыли и начисленных амортизационных отчислений ОС и НМА в периоде – OIBDA.

Формула EBITDA

Существует несколько формул для расчета данного показателя.

Формула EBITDA по балансу

Формула расчета показателя ебитда по балансу:

EBITDA = прибыль от реализации товара + амортизация ОС и НМА без учета прочих поступлений и расходов.

Формула расчета показателя ебитда по МСФО

Формула расчета, основанная на показателях МСФО или US GAAP.

EBITDA = ПЧ + НП + НПВ + ВРР − ВРД + ОП − ПП + АО − ПА, где:

Расчет по показателям из международных норм отчетности отличается точностью результата. Недостаток данной методики – необходимость производить дополнительные вычисления для получения показателей, отсутствующих в бухгалтерском балансе.

Формула показателя EBITDA по РСБУ

Для получения исходных данных потребуются:

EBITDA = ВР − СП + НО + ПЗ + АО, где:

В сравнении с расчетом по бухгалтерскому балансу этот метод точнее и информативнее.

По сравнению с методикой, опирающейся на показатели МФСО, данный вариант проигрывает по точности результата, но выигрывает за счет использования доступных статей бухгалтерского баланса и финансового отчета, сообщает finam.ru.

Расчет EBITDA

Показатель Adjusted EBITDA можно рассчитывать двумя методами — прямым и обратным. В международной практике чаще используется «обратный счет» более знакомый зарубежным инвесторам – чистая прибыль объекта анализа в исследуемом периоде корректируется на:

Примеры расчета EBITDA

Пример 1. Чистая прибыль компании за 2019 год составила 500 тысяч евро. Начислен текущий налог на прибыль в сумме 82 тысяч евро, возмещение налога (корректировка отсроченных налогов) — 3 тысячи евро. Начислена амортизация основных средств на сумму 21 тысяч евро, нематериальных активов — 4 тысячи евро. Уплачены проценты по кредитам в размере 20 тысяч евро. Произведена переоценка активов на общую сумму плюс 6 тысяч евро. Чрезвычайные доходы, расходы отсутствовали. Выручка от реализации 2500 тысяч евро.

Рассчитаем EBITDA обратным методом = 500+82-3+25+20-6= 618 тысяч евро.

В России для отечественных пользователей мультипликатор чаще считается прямым методом по данным финансовой отчетности, исходя из информации, содержащейся в «Отчете о прибылях и убытках» Форма №2:

Выручка от реализации продукции, товаров, услуг (стр.2110) — себестоимость реализованных товаров, продукции (стр.2120)- коммерческие расходы (стр.2210)- управленческие расходы (стр.2220) + сумма амортизации основных средств и нематериальных активов в отчетном периоде;

Пример 2. В 2019 году выручка от реализации компании составила 90 млн. руб., себестоимость реализованной продукции – 64 млн. руб., коммерческие расходы составили 7 млн. руб., управленческие затраты – 3 млн. руб. Начислена амортизация основных средств на сумму 1,6 млн. руб., нематериальных активов – 0,1 млн. руб.

EBITDA = 90-64-7-3+1,6+0,1= 17,7 млн. руб.

Другой возможный способ расчета показателя по финансовой отчетности «обратным» методом, корректируя чистую прибыль отчетного периода:

Показатели Строки 2400+строки 2410+строки 2330 — строки 2320+,- отсроченные налоговые обязательства или активы +начисленная амортизация ОС и НМА.

Рентабельность по EBITDA

Значения на основе EBITDA, используемые инвесторами и менеджерами.

Абсолютные экономические показатели не всегда позволяют оценить результативность деятельности коммерческого субъекта, его готовность к своевременной уплате платежей и выполнить точный сравнительный анализ фирмами-аналогами по идентичному виду деятельности.

EBITDA margin

Для этого используются относительная величина — рентабельность (EBITDA margin).

Интересно: Как рассчитать рентабельность инвестиций: формула, оценка инвестиционного проекта, расчет прибыли.

Коэффициент рентабельности по EBITDA рассчитывается как соотношение абсолютного размера показателя к размеру выручки в определенном периоде.

По исходным данным Примера 1:

EBITDA margin = 618/2500= 0,2472

Для инвесторов важной является экономическая безопасность объекта их вложений, низкие риски потенциального банкротства компании.

С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

Debt to EBITDA

Коэффициент debt to EBITDA (коэффициент отношения долга) — рассчитывается как соотношение всех обязательств компании на отчетную дату к полученному результату EBITDA за соответствующий период деятельности.

Для более точного расчета чаще используется показатель net debt/EBITDA, показывающий какой размер чистого долга способна погасить компания по результатам текущего периода.

Для определения чистого долга размер краткосрочных и долгосрочных займов, кредитов предприятия уменьшается на имеющиеся денежные средства и их эквиваленты.

В российской компании из примера 2 на 31 декабря 2019 года размер всех обязательств составил 20 млн. руб. (в том числе по краткосрочным и долгосрочным ссудам 2 млн. руб.). Остаток денежных средств и их эквивалентов по балансу на 31.12.2019 г. – 1,146 млн. руб.

Общий показатель debt to EBITDA составляет 20/17,7= 1,13.

В среде экономистов и бизнесменов принято считать нормальным, если это значение не превышает 3 единиц. Если коэффициент выше 3, это свидетельство слишком рискованной стратегии расчетов с кредиторами, повышающей риски банкротства предприятия в будущем.

Соотношение чистого долга за вычетом остатка денежных средств к EBITDA составляет:

(2-1,146)/17,7=0,048 и свидетельствует о высоком уровне гарантии погашения долгов рассматриваемой в примере 2 компанией.

EV/EBITDA

Показатель EV представляет собой сумму рыночной капитализации и чистого долга субъекта бизнеса.

EV/EBITDA — это соотношение, которое позволяет определить за какой период предприятие способно окупить свою полную стоимость.

Пример 3. Рыночная капитализация компании из примера 2 на 31.12.2019 г. Составила 62 млн. рублей. Чистый долг 0,854 млн. руб.

В результате мультипликатор EV/EBITDA составит (62+0,854)/ 17,7= 3,551.

Таким образом, компания менее чем за четыре года полностью окупит свою стоимость.

Плюсы и минусы EBITDA

Мультипликатор упрощает процесс сравнения достижений компаний аналогичных отраслей как в одном регионе, так и в разных странах. Особенно популярны в мировой практике расчеты относительных показателей EV/EBITDA и debt to EBITDA для оценки окупаемости бизнеса и степени его платежеспособности.

Но при оценке долгосрочных перспектив EBITDA применяется меньше. Для этого необходим комплексный многосторонний анализ окупаемости капитальных инвестиций, эффективности привлечения кредитов, ссуд.

Можно ли найти готовые данные

Текущие аналитические мультипликаторы ведущих российских компаний можно увидеть на специализированных ресурсах (например, stock-obzor.ru, smart-lab.ru, finam.ru).

Там приведена сравнительная информация по EBITDA, EV/EBITDA, debt to ebitda за 2015-2019 годы по Газпрому, Яндексу, МТС, Лукойлу, АЛРОСА, НМТП и другим российским компаниям, имеющим котировки на финансовых биржах, желающим привлечь иностранных инвесторов.

Интересные факты

Заключение

На практике показатели EBITDA, EV/EBITDA, debt to EBITDA позволяют собственникам компаний, менеджерам, инвесторам упростить оценку деятельности, но нельзя признать их универсальными. Следует учитывать комплексные методы в сравнении объектов бизнеса.