Что такое defi стекинг

Разжать кулак. Что такое DeFi и как на них зарабатывать

Весной прошлого года в американском журнале Forbes сектор DeFi назвали «новой динамикой, оживившей индустрию криптовалют». Децентрализованные финансы действительно стали трендом 2019 г. и до сих пор их популярность продолжает набирать обороты.

DeFi — это финансовые инструменты в виде сервисов и приложений, созданных на блокчейне. Главная задача децентрализованных финансов стать альтернативой банковскому сектору и заменить традиционные технологии нынешней финансовой системы протоколами с открытым исходным кодом. То есть открыть большому количеству людей доступ к децентрализованному кредитованию и новым инвестиционным платформам. И позволить им получать пассивный доход от криптовалютных активов, а также экономить на комиссионных сборах за переводы, кредиты и депозиты.

Пожалуй, самым известным проектом в сфере децентрализованных финансов считается MakerDAO — протокол децентрализованного кредитования. Более половины заблокированного эфира приходится именно на эту платформу. У проекта довольно большой функционал, но главным преимуществом считается наличие особого типа смарт-контрактов под названием «Залоговые долговые позиции».

С помощью них каждый пользователь может отправить определенное количество ETH в смарт-контракт и выпустить свой токен, обеспеченный второй по значимости криптовалютой. При этом, созданные токены DAI — это, по сути, обеспеченный залогом долг перед MakerDAO. Платформа выступает своеобразным банком, однако взять кредит у этого банка может абсолютно любой пользователь. Заемные средства зачастую используются клиентами DeFi-сервисов для восполнения дефицита ликвидности, в качестве альтернативы дорогим деньгам банков.

Другими наиболее известными кредитно-депозитными платформам считаются InstaDApp, BlockFi, Compound. Последний позволяет не только брать кредиты, но и вкладывать криптовалюту под 6% годовых. А клиенты BlockFi могут брать в кредит цифровые активы по привычным кредитным схемам: кредитные чеки или посредники.

К децентрализованным финансам также относятся платформы для выпуска токенов-акций, например, Polymath и Harbour; протоколы обмена — Uniswap или Bancor, которые позволяют моментально конвертировать одну криптовалюту в другую; сервисы прогноза такие как Augur; платформы для управления цифровыми активами, например, Melonport и другие.

Преимущества и недостатки DeFi-приложений

Несмотря на то, что сектор децентрализованных приложений только развивается, преимуществ уже довольно много. Главное заключается в том, что любой пользователь может получить ту или иную финансовую услугу, к примеру, кредитование, в обход банка. Децентрализованные лендинговые протоколы минимизируют риски и открывают доступ к заемным средствам в режиме 24/7. Новые продукты особенно актуальны у заемщиков из стран с дорогими банковскими кредитами.

Процедура создания собственного цифрового актива и его вывод на рынок заметно упростилась и стала доступной почти каждому. Обработка платежей длится не по несколько суток, а максимум пару часов, гораздо ниже стали процентные ставки и комиссии. Также у пользователей появились новые способы заработка на криптовалюте.

Для разработчиков явным преимуществом становится простота создания приложений из-за прозрачности и открытого кода, к тому же проекты сектора децентрализованных финансов можно разрабатывать на любой платформе, взаимодействующей со смарт-контрактами.

Поэтому несмотря на быстрое развитие относительно новой сферы в цифровой индустрии и появление все большего количества сервисов децентрализованных финансов, не стоит забывать о таких факторах, как волатильность и высокий кредитный риск.

DeFi стейкинг

Содержание

DeFi или децентрализованные финансы — это созданные на блокчейне сервисы и приложения. В будущем они должны стать альтернативой существующей банковской системе. С помощью новых технологий большее количество людей и организаций получит доступ к децентрализованному кредитованию, инновационным площадкам для инвестиций.

DeFi-стейкинг или пассивный заработок на децентрализованных финансах делят на два типа:

Чем DeFi-стейкинг отличается от обычного

Какие существуют риски для вкладывающих в стейк

Причины высокой доходности и как она определяется

Дело в том, что монеты не лежат мертвым грузом на кошельке ходлера за минимальный процент, а работают как активный инвестиционный инструмент с настраиваемыми условиями сделки. Повышая возможные риски, инвестор увеличивает доходность, что невозможно в классическом стейкинге.

Здесь нередко можно увидеть предложения сотен процентов годовых, но без предварительной экспертизы и понимания рыночной ситуации с учетом существующих протоколов, откликаться на них чересчур опасно. По опыту Алексея Толкачева (автор проекта РБК Tocenomica) грамотное совмещение обеих стратегий в периоде до трех недель может приносить доход в 40% годовых.

Плавающая и фиксированная ставки

Какие монеты и токены могут использоваться

Большинство протоколов работают с одними и теми же активами, используемыми как залог. Сюда входят:

Для того, чтобы вложить другие монеты, используют посредников (например, биржа Binance) или же предварительно покупают подходящий актив.

Предложение DeFi стейкинга на Binance

Собственную DeFi платформу Binance запустила в 2020г. Изначально работа велась только с DAI, позже к нему добавился Kava.

Таким образом, пользователям не обязательно приобретать токены децентрализованных проектов, а также разбираться в особенностях приложений тех или иных разработчиков.

Важно! Binance не несет ответственности за возможные убытки, случившиеся по вине сторонних компаний и сервисов. Использовать этот инструмент нужно на свой страх и риск.

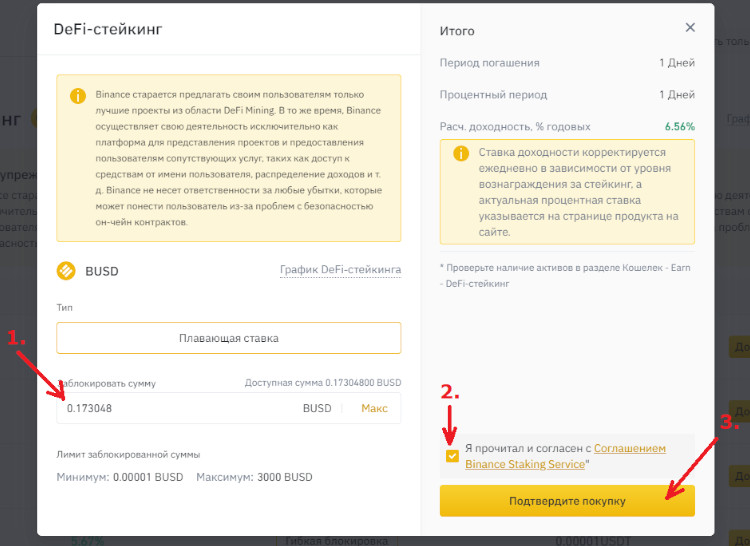

При добавлении актива указывают тип ставки, срок, сумму для блокировки, проверяют все расчеты (даты начала и окончания, проценты и т.д.) Если все устраивает, то подтверждают покупку. Отслеживать статистику можно в Earn-кошельке, раздел DeFi-стекинг.

Для начинающих это удобный и простой сервис, позволяющий познакомиться с функционированием не централизованных финансовых активов и получить первый опыт инвестирования.

Другие популярные платформы с DeFi-стейкингом

Сколько на этом можно заработать

Как и во многих других инвестиционных нишах невозможно дать точный ответ. Возможный доход складывается из множества взаимозависимых факторов:

В отличие от обычного PoS, заработок может составлять несколько сотен годовых (при стечении благоприятных обстоятельств). Однако, в результате ошибок и различных форс-мажоров можно и вовсе потерять все деньги.

Получить дополнительный доход на бирже Binance можно через стекинг криптовалюты, передав в “управление” биржи свои токены, получая за это проценты. Стекинг становится популярным способом заработка, наравне с трейдингом. Объяснений тому масса ‒ простота, выгода, распространение Proof-of-Stake.

Что такое DeFi стекинг на Бинансе

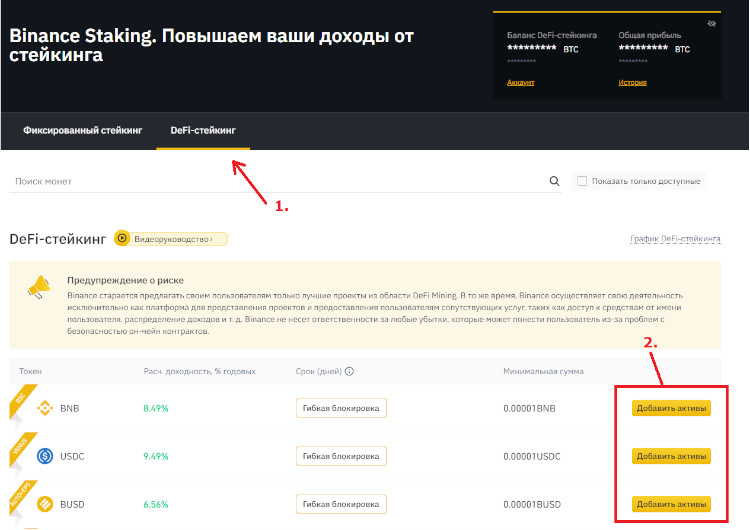

DeFi проекты (DApps) хоть и развиваются, но еще не получили массового внедрения в основном по двум причинам. Это недостаточная осведомленность общественности и сложный, неинтуитивный пользовательский интерфейс. Когда был запущен DeFi стейкинг на Бинанс, это позволило пользователям участвовать в децентрализованных проектах. Проект обеспечивает простой и удобный доступ к DeFi. Пользователям не нужно управлять приватными ключами, приобретать ресурсы, совершать сделки или выполнять другие сложные задачи, которые обычно требует DeFi стекинг. Просто нажав на кнопку «Добавить активы», держатель криптовалюты открывает себе возможность принимать участие в проектах для DeFi стекинга и получать высокий доход.

Binance DeFi staking: преимущества

Получать пассивный доход за хранение криптомонет на бирже Бинанс выгодно по нескольким причинам:

Достаточно, чтобы клиент хотя бы сутки продержал монеты после активации стейкинга, и он получит вознаграждение. Это возможно только на Binance, запустив стейкинг на кошельке, нужно не трогать активы целый месяц.

К примеру в типовых проектах, если холдер вовремя не успел остановить процесс и вывести деньги, стекинг будет запущен повторно и он получит только законные проценты. Ну а вдруг именно в этот период монета резко подорожает, а потом упадет, и будет упущен шанс заключить выгодную сделку. На Бинанс такого не случится.

Как запустить DeFi стейкинг на Бинанс

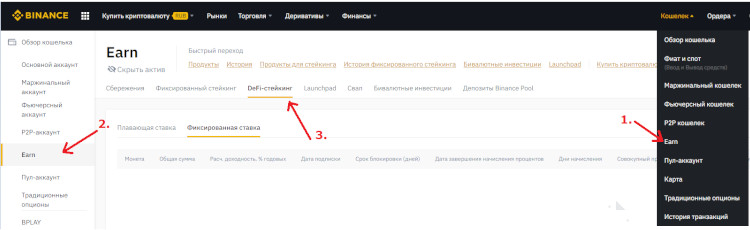

Войдите в свой аккаунт на Binance, перейдите в меню «Финансы» —> «Binance Earn».

Прокрутите вниз страницы до раздела «Фиксированный стекинг» и нажмите «Подробнее».

Нажмите«DeFi-стейкинг», и появится список всех проектов DeFi стейкинга на Binance Earn. Напротив каждого продукта есть информация о расчетной годовой доходности, сроке стекинга (гибкие или фиксированные условия), минимальной сумме для блокировки и статусе активности продукта.

Нажмите «Добавить активы» напротив выбранного актива – появится окно с информацией о данном предложении по стекингу.

Выберите либо плавающую, либо фиксированную ставку и настройте срок блокировки средств. В окне также отображается расчетная годовая доходность в процентах (расч. доходность % годовых).

Во время стейкинга ваши активы будут заблокированы в блокчейне, поэтому вы не сможете изымать эти активы или выполнять с ними транзакции.«Доступная сумма» отображает доступные средства на вашем спотовом кошельке для использования в стейкинге на Binance Earn. Существует минимальный порог для стекинга, и если ваш баланс ниже допустимого, вы не сможете участвовать в стекинге.

Информацию о своих стейкинг-продуктах можно найти через меню «Кошелек» —>«Earn» —> «DeFi-стейкинг». После того как вы разместите активы в стейкинге, с 03:00 (МСК) следующего дня начнется расчет процентов, которые будут начисляться на ваш фиатный или спотовый кошелек каждый день после 03:00 (МСК). Что касается стекинга с фиксированным сроком, внесенные активы будут автоматически изъяты из стекинга и возвращены на ваш спотовый кошелек после истечении срока продукта.

Если нужно вывести свои активы досрочно, нажмите «Вывести досрочно». Обратите внимание: время разблокировки активов в стекинге зависит от характеристик блокчейна, на котором осуществляется стейкинг. Если вы заберете свои активы до истечения срока продукта, вы потеряете начисленные проценты – они будут вычтены из общей суммы при возвращении ваших активов

DeFi стекинг на Binance: риски

Заключение

Как вы думаете, что выгоднее: просто держать криптовалюту на кошельке или получать проценты, не теряя при этом возможности продать ее в любой момент? Ответ очевиден. Команда биржи Бинанс работает над повышением доходов за стейкинг, сохраняя безопасность в отрасли. И если вы еще не зарегистрировались на данном сервисе возможно стоит попробовать DeFi стекинг на Binance. Отзывы о сервисе всегда были хорошими, так как платформа существует не первый год.

Дефи стейкинг (Defi staking)

Дефи стейкинг – это пассивный заработок в децентрализованных финансовых системах. Осуществляется путем хранения монет и токенов в соответствующих пулах.

DeFi или децентрализованные финансы — это созданные на блокчейне сервисы и приложения. В будущем они должны стать альтернативой существующей банковской системе. С помощью новых технологий большее количество людей и организаций получит доступ к децентрализованному кредитованию, инновационным площадкам для инвестиций.

DeFi-стейкинг или пассивный заработок на децентрализованных финансах делят на два типа:

Чем DeFi-стейкинг отличается от обычного

В классическом стейкинге вознаграждение выплачивается непосредственно блокчейном за хранение средств на собственном кошельке. Здесь нет третьих лиц, участвующих в сделке, а деньги всегда под рукой. В DeFi варианте появляются контрагенты – люди и организации, которые берут ваши монеты под процент. При этом безопасность сделки обеспечивается смарт-контрактом и полностью зависит от наличия или отсутствия в нем уязвимостей.

DeFi-стейкинг на Binance

DeFi-проекты ( DApps ) еще не получили широкого распространения в основном по двум причинам. Это недостаточная осведомленность общественности и сложный, неинтуитивный пользовательский интерфейс. С запуском собственного DeFi-стейкинга Binance позволила пользователям участвовать в различных децентрализованных проектах. Данный продукт обеспечивает простой и удобный доступ к DeFi. Вам не нужно управлять приватными ключами, приобретать ресурсы, совершать сделки или выполнять другие сложные задачи, которые обычно требует DeFi-стейкинг. Просто нажав на кнопку «Добавить активы», вы откроете себе возможность принимать участие в проектах для DeFi-стейкинга и получать высокий доход простым и безопасным способом.

Можно доверить разбираться с консенсусами, инфляцией, блокчейном третьей стороне. А именно стейкинг-провайдерам, которыми иногда выступают и криптовалютные биржи, staking pool (стейкинг пулу), кошельку или DeFi-стейкингу.

В данном случае биржи выигрывают по ряду показателей. Сеть любого проекта требует, чтобы валидация была стабильной и безопасной. В блокчейне это зачастую обеспечивается путем снижения доли тех валидаторов, которые допускают нечестные действия. Биржа, взаимодействуя со своими юзерами, представляет блокчейну проекта априори стабильную и надежную валидацию. Здесь понятно, что речь о честности, репутации и мощностях.

Для успешной работы узла валидатора агент должен быть привержен выбранному блокчейну и иметь безопасную и постоянно доступную инфраструктуру, что также качественно выделяет криптобиржи в данном разрезе.

Вместе с тем, технический стейкинг, пусть даже через надежное третье лицо, – это рискованно. Почему? Стоимость актива, на котором вы осуществляете стейкинг, может падать. А поскольку награда валидаторам – плавающая, можно уйти в минус.

Как более надежная в плане прибыли альтернатива – стейкинг активов на криптобирже. По функционалу ее можно обозначить как «депонирование». По моему мнению, если речь об активном трейдере, который хочет максимально просто, но вместе с тем и выгодно пассивно наращивать активы, подходит именно криптобиржа.

Стекинг, или стейкинг, – это некая альтернатива традиционному майнингу. Пользователи получают вознаграждение, но при этом могут себе позволить не покупать дорогое оборудование. Процент дохода может быть разным – все зависит от выбранной монеты и срока ее удержания.

Что такое стейкинг

Под стекингом нужно понимать получение пассивного заработка за счет простого хранения криптомонет. В таком процессе используется алгоритм Proof of Stake (PoS) – доказательство доли владения. PoS является одним из методов защиты блокчейна от вмешательства и недостоверности размещаемых данных.

Когда пользователи выбирают блокчейн с таким алгоритмом и хранят на своих кошельках монеты, им начисляется вознаграждение. Это стимулирует участников системы вовлекаться в процесс стейкинга и обеспечивать тем самым работоспособность блокчейна.

При использовании алгоритма PoS действует следующий принцип: чем более крупную сумму хранит пользователь, тем больше блоков он сможет сгенерировать.

Доказательство доли владения (PoS), которое делает доступным стекинг, применяется в работе следующих криптовалют:

Важное преимущество стейкинга заключается в том, что он является полноценной заменой майнинга. Пользователи могут зарабатывать деньги на криптовалюте, не используя специализированного оборудования.

Отличие стекинга от майнинга

Традиционный майнинг — это процесс поддержки работы сети, основанный на использовании алгоритма Proof of Work (PoW). Участники этого процесса называются майнерами. Они генерируют блоки, которые необходимы для хранения информации о счетах и транзакциях. Для того чтобы добыть новый блок, пользователю нужно произвести определенные вычисления и найти секретную комбинацию символов.

Для добычи блоков необходимо приобрести и удерживать токены.

Для добычи блоков нужно мощное оборудование.

Не требует никаких дополнительных затрат.

Требует высоких энергозатрат и вреден для окружающей среды.

Крупные держатели могут иметь высокое влияние на голосованиях по развитию сети.

Чтобы взломать сеть, необходимо провести атаку 51%, что очень дорого.

Нужно только уметь покупать и переводить криптовалюту.

Чтобы зарабатывать нужно иметь высокую осведомленность в технологиях.

Нет необходимости в форках.

Форки приводят к ослаблению сети и расколам сообщества.

Сейчас обычные компьютеры уже не могут поддерживать нужный уровень вычислительной мощности для получения блоков сети bitcoin. Пользователям приходится вкладывать средства в покупку дорогостоящего оборудования, разработанного специально для майнинга. Один из примеров подходящей техники – специализированные интегральные схемы (ASIC).

Блокчейны, работающие на основе алгоритма Proof of Stake (PoS), избавляют участников сети от подобных сложностей. Все, что нужно для получения пассивного дохода, – это держать монеты на своем кошельке (либо на специальной платформе) и не использовать их.

Количество активов на счету можно накапливать, повышая тем самым шансы на добычу блока. Такой процесс не требует подключения мощного оборудования, что делает порог входа в стейкинг намного ниже, чем в майнинг. Плюс некоторые монеты стоят недорого, и зарабатывать на их хранении могут люди с небольшим капиталом.

Однако существуют проекты, в которых для стейкинга нужно иметь на счету достаточно крупную сумму. И в некоторых случаях эта сумма может превышать стоимость оборудования для майнинга. Соответственно и порог входа в таком случае выше.

Виды стейкинга

По своему принципу работы стейкинг напоминает банковский вклад – пользователь переводит деньги на счет, не трогает их, и они приносят ему пассивный доход. Чем больше на счету денег, тем выше уровень прибыли.

Помимо этой базовой схемы работы, в стекинге отдельных блокчейнов могут быть свои условия.

Фиксированный стейкинг (Locked Staking)

При таком подходе от пользователя требуется заранее указать, на какой период он размещает активы на счету. Владелец токенов имеет возможность выбрать удобный срок, но потом он не должен будет его изменять. Например, если был установлен квартал, то раньше забрать монеты не получится.

При таком виде стейкинга пользователи получают фиксированную плату. У подобных контрактов процентная ставка обычно выше, поэтому данный вариант выбирают те, кто в итоге хочет получить больше денег.

Бессрочный стекинг (Flexible Staking)

При таком размещении монет не указывается конечная дата периода их держания. Пользователь может прекратить участие в процессе валидации, когда посчитает нужным. Проценты будут начисляться до тех пор, пока участник сети не выведет свои токены (или не откроет ордер на их продажу).

В большинстве случаев вознаграждение начинает приходить уже через сутки с момента открытия бессрочного контракта. Но выплаты не производятся каждый день. Наиболее распространенный вариант – раз в месяц.

Бессрочный стейкинг подходит тем, кто не любит надолго замораживать свои цифровые средства и привык к гибкому управлению активами. Монеты, размещенные на таком кошельке, приносят пассивный доход, и забрать их можно в любой момент.

DeFi-стейкинг

Под DeFi нужно понимать децентрализованные финансы. Это различные сервисы, работающие на основе блокчейна. Они могут содержать в себе функции кредитования, страхования, прогнозирования и т.д.

В основе работы DeFi-проектов лежит использование умных контрактов. Они хороши тем, что обеспечивают автоматическое исполнение сделок с соблюдением заранее установленных условий их проведения.

DeFi-стекинг от обычного отличается тем, что в процессе участвуют третьи лица. Например, это могут быть организации или отдельные пользователи, которые берут монеты у владельца под процент. То есть кредитуются.

Система устроена так, чтобы точно и грамотно контролировать исполнение сделок. Но в любом случае рекомендуется проверять уровень эффективности отдельного смарт-контракта. Теоретически в нем могут быть уязвимости.

DeFi-стекинг привлекает пользователей по нескольким причинам:

Быстрое снятие средств. В течение суток можно сразу забрать свои проценты, которые начисляются каждый день. Ждать выплаты месяц не придется.

Более высокая доходность. Проценты в DeFi-стейкинге выше, а порог входа ниже. При работе с обычными блокчейнами, использующими PoS, сложно заработать более 10% в год. Выбирая DeFi, пользователь может рассчитывать на доходность в 100% годовых и выше. Все зависит от выбранной монеты и срока.

Стейкинг продолжает оставаться популярным видом заработка, поскольку он обеспечивает хороший уровень прибыли и не сопряжен с высокими рисками.

Если говорить о доходности в целом, то итоговый показатель определяется выбором монеты, сроком ее размещения и видом стейкинга. У разных пользователей проценты могут сильно отличаться. Но в любом случае держатели монет получат свое вознаграждение. Здесь все более стабильно в сравнении с майнингом.

В некоторых проектах вознаграждение получают только пользователи, которые были выбраны в качестве валидаторов. Но для этого в любом случае необходимо иметь на счету крупную сумму.

Иногда пользователи идут альтернативным путем – объединяют свои крипторесурсы в один пул. Это позволяет им стать валидаторами, даже не имея достаточной суммы на счету. В таком случае полученное вознаграждение делится в соответствии с долями.

Риски стейкинга

При таком виде заработка основным риском считается возможное падение цены криптоактива. Чем ниже будет курс монеты, тем меньшую сумму (в фиате) составят 10%, 25% или 100% вознаграждения.

По этой причине нужно выбирать монеты с низким уровнем волатильности. Лучший вариант – актив, демонстрирующий пусть не динамичный, но стабильный рост. Криптовалюта с высоким уровнем волатильности может стать проблемой, особенно при фиксированном стейкинге. В случае сильной просадки пользователь не сможет продать ее, увидев начало падения цены.

Также стоит учитывать риск потери аккаунта в онлайн-сервисе или на криптовалютной бирже. Поэтому все пароли и логины необходимо хранить предельно надежно.

Важно! Если валидатор просит отправить средства ему напрямую, это явный признак мошенничества. Такие просьбы нужно игнорировать.

Как начать и выбрать монету для стейкинга

Для начала нужно накопить или приобрести токены, которые будут выполнять роль «свободного актива». То есть от потери их стоимости пользователь не должен понести серьезного ущерба. Использовать для стейкинга ощутимый запас денег не нужно.

Также необходимо заранее планировать блокировку криптовалюты на определенное время. При этом стоит обращать внимание на условия стекинга у разных сервисов. Лучше, если общий доход будет формироваться за счет выплат по нескольким токенам. Так пользователь снизит риски – одна монета просядет, котировки другой пойдут вверх.

Выбирать монету нужно с учетом волатильности и минимальной суммы контракта. Например, говоря о том же Ethereum 2.0: далеко не каждый желающий сможет позволить себе заморозить 32 ETH. Также нужно смотреть на объем торгов. Чем он выше, тем более востребованным является криптовалютный актив.

Кроме того, специалисты рекомендуют перераспределять свой портфель не реже чем раз в 3 месяца.

Как работает стейкинг на платформе Binance

Принцип получения награды на бирже Бинанс стандартный. Пользователю нужно разместить монеты на специализированной платформе. За это он будет получать проценты пассивного дохода.

На Binance есть 2 доступных вида стейкинга:

При фиксированном стейкинге пользователю нужно выбрать монету, срок блокировки ее на счету и нажать на кнопку «Добавить активы». Уровень доходности отображается зелеными цифрами возле каждого токена.

После добавления активов система блокирует указанную сумму, и на время удержания она исчезает из спотового кошелька. Проценты начисляются ежедневно. У пользователей есть возможность выбрать досрочное закрытие договора. Но в этом случае будут вычтены начисленные ранее проценты.

Binance DeFi-стейкинг – это возможность для обычных пользователей принимать участие в децентрализованных проектах с высоким порогом входа. Даже в случае падения рынка компания гарантирует своим клиентам своевременные выплаты.

Биржа объединяет средства, предоставленные клиентами, и действует от их имени. Итоговая прибыль распределяется в соответствии с размерами вкладов.

Интерфейс здесь такой же, как и в фиксированном стейкинге. Принять участие в DeFi-проекте можно в один клик. После нажатия кнопки «Добавить активы» появляется окно с подробной информацией о выбранном токене.

«Добавление токена в DeFi-стейкинг»

Важное преимущество DeFi-стейкинга от Бинанс заключается в том, что проекты отбирают опытные специалисты биржи. То есть пользователи изначально избавлены от необходимости тщательно анализировать многочисленные предложения. Но базовую аналитику проводить нужно в любом случае, поскольку компания Binance не несет ответственности за убытки.