Что такое cpi в экономике

Что такое cpi в экономике

Индекс потребительских цен (Consumer Price Index, CPI) — широко используемый показатель

инфляции.

CPI – индекс потребительских цен, отражает изменения уровня цен на группу товаров и услуг за отчетный период (месяц, 3 месяца, год). Отражает изменение стоимости жизни в стране, являясь ранним индикатором потребительской инфляции, фиксируя изменения покупательной силы национальной валюты.

Индекс потребительских цен, как правило, публикуется ежемесячно и имеет существенное влияние на курсы валют, так как позволяет более точно определить направление монетарной политики государства, а также состояние потребительского спроса.

Инфляция — это размывание покупательной способности с течением времени, если

доллары используются в качестве средства сбережения. Доходность инвестиций должна

корректироваться на индекс инфляции для оценки «реальной» доходности. Другими словами,

наша доходность должна превышать эту планку, чтобы обеспечить значимый рост стоимости

активов.

Как считать?

Мы должны помнить, что базисный год был оценен в 100. Мы используем это в качестве эталона в наших вычислениях. Предположим что на первом году, экономисты посчитали примерно такие привычки расходов:

15% дохода потрачены на еду; среднее значение составляет 5,000$

45% дохода потрачены на жилье; среднее значение составляет 15,000$

10% дохода на развлечении/досуге; среднее значение составляет 3,000$

30% дохода на всем остальном; среднее значение составляет 6,000$

Основной CPI (Base CPI) = 0.15* 5,000$ + 0.45* 15,000$ + 0.10* 3,000$ + 0.30* 6,000$ = 9,600.

Давайте предположим, что 20 лет, собраны новые данные:

15% дохода потрачены на еду; среднее значение составляет 7,000$

45% дохода потрачены на жилье; 21,000$

10% дохода на развлечении/досуге; 4,000$

30% дохода на всем остальном; среднее значение составляет 8,000$

Текущий CPI (Current CPI) = 0.15* 7,000$ + 0.45* 21,000$ + 0.10* 4,000$ + 0.30* 8,000$ = 13,300

Исходя из этих данных мы в состоянии вычислить наше увеличение CPI при помощи формулы:

Текущий CPI: 13,300

(Current CPI)

CPI Изменение = __________________ = ———– = 1.3854

(CPI Increase)

Базовый CPI 9,600

(Base Year CPI)

Новый CPI = 100%*1.3854 = 138.54

(New CPI Number)

Применение:

Индекс потребительских цен, как правило, публикуется ежемесячно и имеет существенное влияние на курсы валют, так как позволяет более точно определить направление монетарной политики государства, а также состояние потребительского спроса.

Вывод

Рост индекса потребительских цен отражает тот факт, что типичная корзина товаров и услуг повысилась в цене по отношению к базовому периоду. Ускорение роста CPI говорит об усилении темпов роста потребительской инфляции, которое в условиях экономического роста часто является сигналом к ужесточению кредитно-денежной политики.

CPI является наиболее широко используемым индикатором изменений цен во многих странах, и как таковой, это прямо или косвенно влияет на каждого гражданина страны.

Как имеет место это? Рассмотрите правительство, которое предоставляет пенсию безопасности старости и другие государственные пособия. Надлежащее отслеживание CPI позволяет правительству знать, сколько увеличить платежи соответственно вследствие увеличения CPI.

Экономисты, маркетинг, руководители и инвесторы могут все принести преимущества из следующего CPI близко, чтобы контролировать тренды в потребительских расходах и могут использовать эти данные для их преимущества.

Например, инвестор мог бы заметить, что sub индекс еды увеличивается в непротиворечивой основе, таким образом, это может быть указание, чтобы инвестировать в цепочку бакалеи, покупая ее акции.

Как с каждым экономические показатели, есть ограничения. CPI не принимает во внимание изменения в налогах, образовательном качестве, здравоохранении, качестве воздуха и качестве воды, уровнях преступления и многих других факторах. CPI является все еще широко используемым индексом цен, чтобы измерить тренды расходов и его эффект на экономику.

При этом Центробанк часто ориентируется не только на фактические показатели потребительской инфляции, но и на инфляционные ожидания. Если ожидается ускорение темпов роста потребительских цен в будущем, работники могут начать требовать увеличения номинального дохода, чтобы повысить свою покупательную способность. Это в свою очередь может заставить компании повышать отпускные цены, что, в конце концов, приведет к росту цен потребительских. Вдобавок, если компании ожидают более высоких темпов потребительской инфляции в будущем, то они будут склонны повышать свои цены, веря, что от этого потребительский спрос не пострадает. И третье, это влияние инфляционных ожиданий на потребительские и инвестиционные предпочтения. Рост темпов инфляции делает текущее потребление более привлекательным по сравнению со сбережением средств.

С одной стороны, монетарная политика Центробанка должна препятствовать высоким темпам потребительской инфляции, так как это является верным признаком перегрева экономики. С другой – слишком низкие показатели индекса потребительских цен могут лишить домашние хозяйства стимула совершать покупки «сейчас», а компании совершать инвестиции в производство (Зачем инвестировать в то, что потом можно продать только с убытком для себя). В свете этого, дефляция (падение цен относительно прошлогоднего уровня) представляет собой большую опасность для экономики, поэтому Центральные банки всеми силами стараются избежать этого, снижая процентные ставки или даже запуская процесс количественного ослабления.

Часто монетарный комитет при принятии решения опирается не на общий индекс, а на так называемый стержневой индекс потребительских цен (Core CPI). При расчете данного показателя обычно не включают изменения цен на продукты питания и энергию, подверженные резким скачкам как из-за изменений погоды и сезонных факторов, так и в силу цикличности развития экономики. С одной стороны, стержневой индекс потребительской инфляции является более стабильным показателем, однако, с другой, исключенные компоненты составляют около четверти от общего объема и товаров, входящих в расчет CPI, и оказывают заметное влияние на остальные группы товаров.

А как считают инфляцию?

Вчера всех ошарашила новость:

Индекс потребительских цен CPI в США вырос на 4,2% в годовом выражении!

Многие околорыночные телеграм-каналы немного изменили формулировки, новость звучала так:

Годовая инфляция в США ускорилась до 4,2%!

Я постарался разобраться в матчасти — что такое CPI, как из этого показателя вычисляется инфляция, чем этот процесс в США отличается от российского расчёта инфляции, и почему эта новость лично меня не пугает. А заодно узнал, почему официальная инфляция в России всё время кажется какой-то неправильно рассчитанной!

Consumer Price Index — CPI

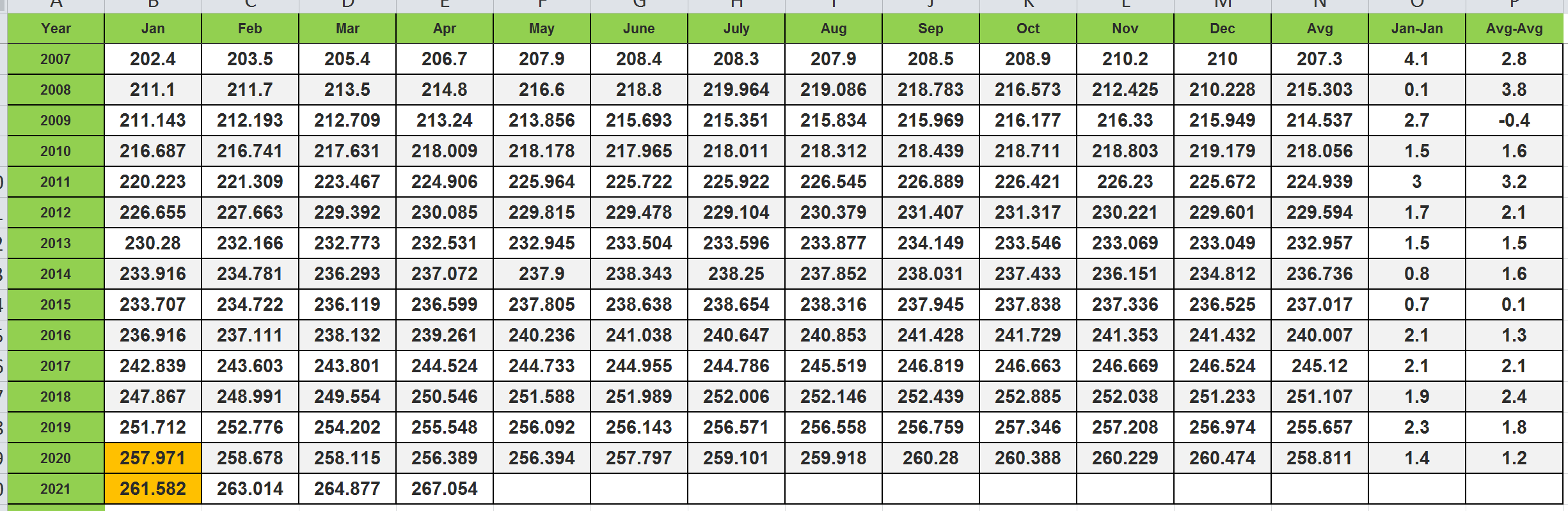

На русский язык термин переводится как Индекс Потребительских Цен (ИПЦ). В США этот индекс рассчитывается довольно давно, есть данные, позволяющие сравнить современные цены с историческими вплоть до 1913 года!

Индекс рассчитывается Федеральным бюро статистики США на основе изменения цен на 80’000 различных товаров и услуг. Естественно, покрываются все мыслимые и немыслимые товары и услуги при вычислении CPI.

CPI в случае с США — не исчисляется в процентах. Он исчисляется в абсолютном показателе (на то он и индекс), а вот поделив текущее значение CPI на значение CPI где-то в прошлом, мы можем получить ответ на вопрос — а на сколько, собственно, выросли цены за период? Сейчас всё объясню на примере.

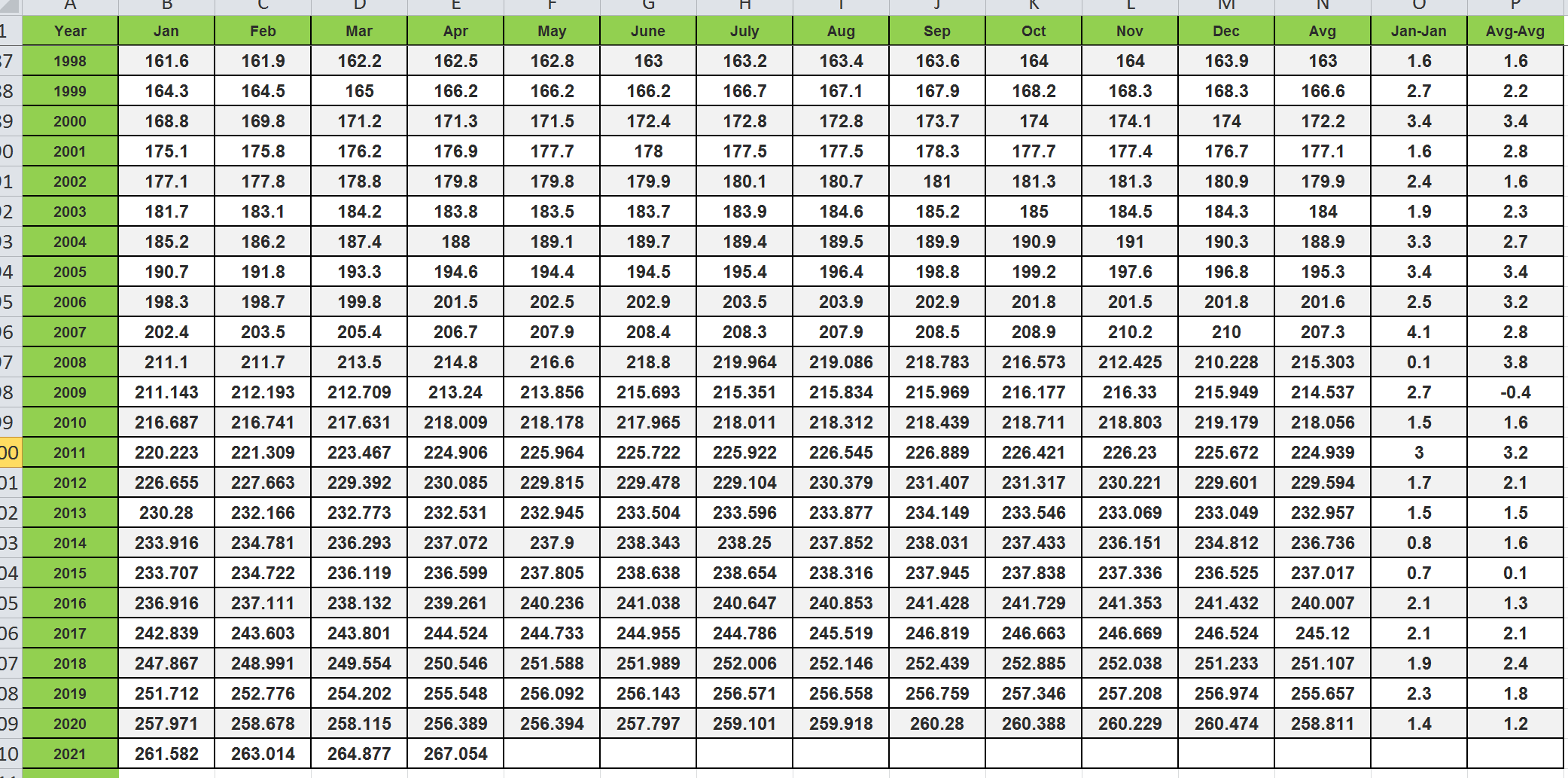

Предположим, что нам зачем-то понадобилось узнать, насколько цены в США в апреле 2021 года выше, чем в августе 2009 года. Для расчета нам понадобятся: CPI на апрель 2021 — и это 267,054 пункта; CPI на август 2009 — и это 215,834 пункта; немного магии (математики).

267,054 / 215,834 = 1,237.

Но что это за цифра — 1,237? Где проценты?! Добавляем ещё немножко магии:

Ответ на вопрос: с августа 2009 года по сей день цены для среднестатистического потребителя в США выросли примерно на 23,7%.

Инфляция

Окей, мы узнали о том, что какие-то специальные бюро ведут каталоги с ценами на товары и услуги, составляя какой-то там индекс. Но как из него выводят уровень инфляции?

Давайте взглянем на всё ту же табличку с CPI и попробуем рассчитать инфляцию за 2020 год.

Для этого обычно берут CPI за декабрь начавшегося года (в нашем случае 260,474), и делят его на CPI за декабрь прошедшего года (256,974).

260,474 / 256,974 = 1,014

Вновь добавляем чуть-чуть математической магии:

Мы получили инфляцию за 2020 год для доллара США, равную 1,4%. В некоторых источниках вы можете увидеть немножко другую цифру (1,2%). Она появляется, если кому-то кажется, что жизнь слишком проста. В попытках её усложнить, берется средний CPI за все 12 месяцев и делится на такое же среднее в новом году. Вот и пространство для манипуляции данными! Можете пользоваться, в зависимости от того, побольше вам цифру надо привести в споре или поменьше.

Какая инфляция будет в 2021 году?

Но эта цифра может оказаться недостижимой, если мы говорим об инфляции за полный 2021 год (мы узнаем её, поделив CPI за декабрь 2021 на CPI за декабрь 2020). Зато мы уже сейчас можем увидеть, сколько в сумме 4 прошедших месяца этого года положили в копилку инфляции-2021. Для этого поделим CPI за апрель на CPI за январь и получим 2,09%.

Товары и услуги для среднего потребителя в США выросли с начала года уже более чем на 2%.

Такое утверждение будет верным.

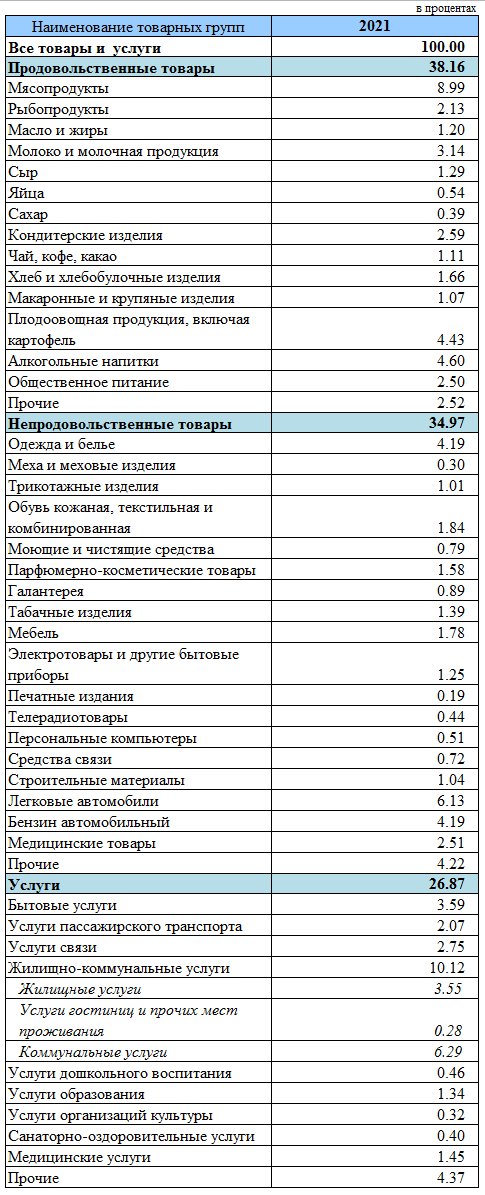

Как считается инфляция в России

Если вы думаете, что в России изобретён какой-то инопланетный способ расчёта инфляции, то это не так. Используется примерно такой же метод с расчётом Индекса Потребительских Цен (ИПЦ), и считает это дело Росстат. Единственное отличие в масштабах — Росстат учитывает данные по примерно 550 товарам и услугам. И каждой категории товаров и услуг придаётся определённый вес. Вот ссылка на таблицу, а вот картинка:

Структура потребительских расходов по Росстату

Итак, среднестатистический россиянин тратит примерно 38% на еду, из них 9% — на мясо, а 4,4% — на овощи; 10% — на оплату коммунальных услуг; 1,3% — на образование и 1,45% — на медицинские услуги. Вы, кстати, можете попытаться «натянуть» цифры по еде и коммуналке на свои ежемесячные расходы, а цифры по образованию и медицинским услугам — на свои годовые расходы (так ведь бывает, что мы не каждый месяц пользуемся такими услугами, но в среднем за год может что-то набежать). Вряд ли мы встретим человека, который скажет, что эта табличка точно описывает его расходы. Например, я не покупаю «Телерадиотовары», хотя должен по этой таблице это покупать примерно на 400₽ в месяц или на 5000₽ в год. У каждого из нас найдутся расхождения в этих категориях! Отсюда и популярное выражение:

У каждого человека инфляция своя, и она отличается от официальной.

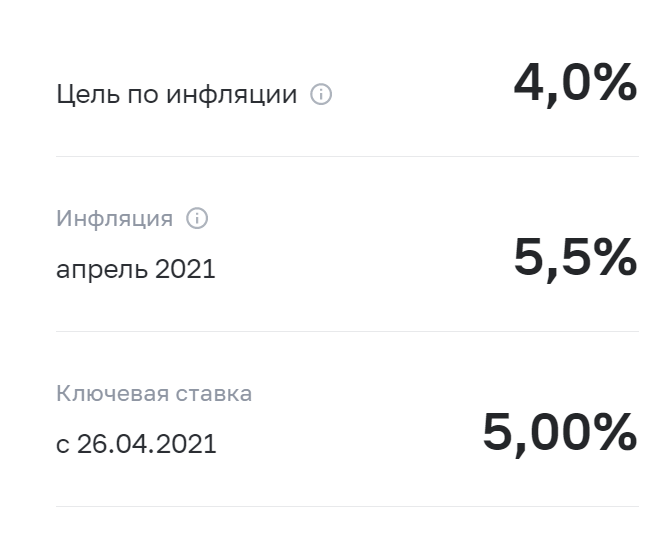

Росстат тоже ведёт статистику ИПЦ по месяцам. Правда, сайт Росстата дико лагает, и извлечение данных по накопленной за первые 4 месяца 2021 года инфляции у меня заняло много времени. С начала года цены в РФ приросли в среднем на 2,7%.

Очень популярно и мнение, что цифры в России занижаются.

Можно было, конечно, пройти на главную сайта ЦБ, и увидеть данные по инфляции там… Но там она рассчитывается по тому же принципу, который мне не очень нравится: берут Индекс цен на апрель 2021, и делят его на Индекс цен на апрель 2020.

Инфляция в рублях традиционно выше. Не стоит рассчитывать на то, что рубль может стать тихой гаванью в мире высокой инфляции. Нет конечно!

Что с моим планом и как я учитываю инфляцию

Понятное дело, что инфляция в России сильно влияет на нашу жизнь, повседневные расходы растут. Это не является чем-то неожиданным, и это учитывалось при планировании. Скачки инфляции, к счастью, слабо влияют на лично мой уровень жизни, хоть и неприятно в очередной раз видеть непривычно высокие цены на товары и услуги.

Рублёвая инфляция — штука непредсказуемая, сегодня она 3%, а завтра — 15%. Поэтому я пошел спорным путём — я решил планирование осуществлять в долларах США, предполагая, что инфляция в США не должна так сильно скакать, а разница в инфляциях компенсируется со временем изменением курса валюты. Да и в целом, больше 80% моих накоплений номинированы сейчас в валюте.

А для расчета срока, необходимого для накопления заветной суммы, размер инфляции вообще неважен — важна реальная доходность, которую можно вычислить, зная насколько вырос портфель и зная уровень инфляции.

Всё то время, когда я веду подробнейшую статистику по своим накоплениям, я жил во времени, когда реальная доходность была высокой, значительно выше заложенной в планы. Как итог, размер накоплений отклонился в положительную сторону. Покуда многолетняя реальная доходность будет выше 5%, париться насчёт новостей вокруг инфляции — лично мне не имеет смысла. Я не считаю нужным из-за новостей менять что-то в своей стратегии (а эта новость была ожидаемой, уже примерно год разговоры ведутся о скачке инфляции после открытия экономики, и вот мы сейчас это наблюдаем).

Индекс потребительских цен – что это за показатель, кем и как рассчитывается и для чего используется

Мы уже ранее затрагивали тему инфляции в нашем блоге. Сегодня рассмотрим показатель, который участвует в ее расчете, – индекс потребительских цен: что это такое, кто и как его определяет, где узнать актуальные значения. Вопросы, на которые точно есть ответы в нашей статье.

Определение

Индекс потребительских цен (ИПЦ) или западный аналог Consumer Price Index (CPI) – это показатель, который показывает, на сколько процентов за какой-то период времени (месяц или год) изменилась стоимость потребительской корзины для среднестатистической семьи.

Для лучшего понимания надо разобрать еще одно понятие – “потребительская корзина”. Это минимальный набор продуктов и услуг, который необходим человеку для поддержания нормальной жизнедеятельности. В России в него входит 156 наименований. Для сравнения в США – 300, Германии – 475, Великобритании – 350.

В составе корзины 3 категории товаров и услуг:

По закону от 2012 года структуру корзины должны пересматривать 1 раз в 5 лет. Однако с 2013 года она остается без изменений. Так будет до начала 2021 года. Думаю, что не открою Америку, если скажу, что за 7 лет в потреблении россиян очень многое изменилось. Поэтому актуальность продуктового и не продуктового набора все больше вызывает сомнения у многих экспертов. Но пока имеем то, что имеем.

Например, существующий список продуктов и его структура не нравится медикам. По нормам, которые были ими рассчитаны для рационального и здорового питания, россиянин должен на 30 кг меньше потреблять хлеба и хлебобулочных изделий, на 10 кг меньше картофеля. Но значительно больше установленных в законе норм мы должны есть фруктов, овощей, мяса, рыбы.

Кроме деления на 3 категории товаров и услуг, корзина имеет разную структуру для трудоспособного населения, пенсионеров и детей. Например, пенсионеры должны потреблять меньше работающего населения продуктов всех наименований. А дети почти в 2 раза должны есть больше фруктов (118 кг по сравнению с 60 кг взрослых) и на 70 кг больше молочных продуктов.

В рамках нашей статьи интерес представляет стоимость корзины. Ее по каждому региону рассчитывают территориальные органы государственной статистики по минимальным розничным ценам на тот или иной продукт, услугу. Потом данные со всех регионов собирают в единую базу, и Федеральная служба государственной статистики (Госстат) рассчитывает среднестатистическую стоимость потребительской корзины.

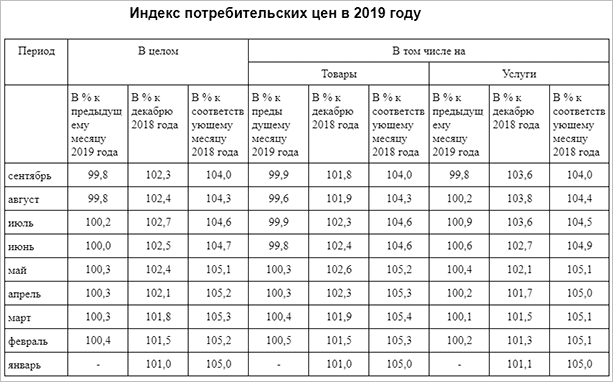

Ее рост и снижение как раз и будет отражать ИПЦ. Например, в сентябре 2019 года индекс составил 104 % к сентябрю 2018 года. Получается, что стоимость потребительской корзины за год выросла на 4 %. А, например, в сентябре 2019 года по сравнению с августом того же года индекс составил 99,8 %, т. е. стоимость набора снизилась.

Понятно, что в одном регионе цены и стоимость корзины будет одна, а в другом регионе – другая. При расчете сводного индекса по всей стране учитываются средние потребительские цены на продукты и услуги.

Актуальные значения ИПЦ можно посмотреть на официальном сайте Росстата. Мне удобнее брать эти данные в таблице с нормативно-правового портала “КонсультантПлюс”. Вот так выглядит ИПЦ в 2019 году по месяцам. Значения выше 100 % означают рост, ниже – снижение стоимости потребительской корзины.

Назначение показателя

ИПЦ используется при определении инфляции. В этом процессе участвует еще один показатель – дефлятор ВВП. Он включает все товары и услуги, которые были за отчетный период произведены в России и так или иначе повлияли на ВВП. В отличие от ИПЦ дефлятор учитывает только отечественные продукты, произведенные на территории РФ.

По индексу цен государство следит за изменением стоимости жизни граждан, принимает решение о повышении социальных выплат, индексировании зарплат бюджетников. Центробанк изучает динамику и принимает решение о повышении или снижении ключевой ставки. А это, в свою очередь, приводит к изменению ставок по кредитам и депозитам.

Инвесторы тоже следят за изменением ИПЦ, пытаясь построить прогноз инфляции, курса национальной валюты и предугадать действия Центробанка по регулированию денежно-кредитной политики. Если продолжить говорить об инвестициях, то информация об изменении потребительских цен поможет спрогнозировать ситуацию по стоимости облигаций.

Формула расчета

Кроме ИПЦ, Госстат рассчитывает еще один показатель – базовый ИПЦ. Он отличается от основного отсутствием некоторых наименований товаров и услуг, в первую очередь тех, что подвержены влиянию сезонности и регулированию со стороны властей. Например, в базовый показатель не входят:

Базовый показатель рассчитывают для определения динамики изменения цен без влияния сезонного фактора и централизованного регулирования.

Традиционный вопрос от человека, далекого от статистики и экономики в целом: “Почему правительство фиксирует по итогам года такую низкую инфляцию, тогда как в магазинах цены за год поднимаются значительно выше?”

Во-первых, государственная инфляция учитывает не только продукты в магазине. И цены на товары в соседнем супермаркете – это еще не показатель инфляции в стране. Во-вторых, одни продукты и услуги растут в цене, другие могут дешеветь (особенно это касается сезонных). В третьих, каждый россиянин имеет личную инфляцию. И если вы питаетесь далеко не теми продуктами, которые входят в набор среднего россиянина, а какими-то услугами не пользуетесь вообще или пользуетесь чаще, то и инфляция у вас будет другая.

Ваш персональный показатель будет максимально приближен к среднестатистическому в одном случае – когда ваше потребление соответствует структуре потребительской корзины, используемой для расчета ИПЦ.

Официальный индекс – это средняя температура по больнице. На сайте Госстата есть калькулятор персональной инфляции (видеоинструкция по его заполнению там же). Для его использования надо зарегистрироваться. Вполне может оказаться так, что ваша инфляция в несколько раз превысит официальную.

Формула расчета ИПЦ – отношение стоимости потребительской корзины в текущем периоде к ее стоимости в базовом периоде, умноженное на 100 %. В качестве базового применяются:

предыдущий месяц текущего года;

такой же месяц предыдущего года;

Так как состав корзины не меняется несколько лет, то процентное отношение индекса покажет, на сколько больше или меньше тратит россиянин на покупку минимального набора. Когда правительство по итогам года объявляет, что инфляция в стране составила 4,5 %, это означает, что индекс составил 104,5 %. Бывает ситуация и наоборот, когда индекс показывает отметку ниже 100 %. Такую ситуацию называют дефляцией.

Заключение

Умеренный рост индекса цен не несет каких-то угроз для экономики. Это нормальная ситуация для развитых стран. Означает, что увеличивается потребительский спрос, а значит, растет производство.

Другое дело, когда мы имеем дело с высокими темпами роста. Как это сказывается на жизни простых граждан, все мы хорошо знаем, потому что всего несколько лет назад жили в таких условиях. А люди постарше помнят еще и 90-е годы, когда цены росли ежедневно. Не желаю никому еще раз пережить такое.

С 2000 года преподаю экономические дисциплины в университете. В 2002 году защитила диссертацию на присуждение ученой степени кандидата экономических наук.

Обладаю врожденной способностью планировать и управлять личными финансами. С 2017 года повышаю финансовую грамотность других людей, перевожу сложные термины на человеческий язык.

Индекс потребительских цен (ИПЦ)

Индекс потребительских цен

Индекс потребительских цен (ИПЦ) — это показатель, с помощью которого рассчитывают изменения в ценах на указанные товары и услуги (потребительскую корзину) за конкретный период. Используется в качестве одного из основных способов расчета уровня инфляции. Такие экономические параметры, как объем денежной массы и курсы валют, находятся под влиянием индекса цен. Иногда его также называют индекс инфляции (inflation index) или потребительский индекс.

Возникновение индекса цен

Сам индекс Ласпейреса, который является синонимом индекса потребительских цен, был впервые предложен во второй половине XIX века. В качестве главной причины появления показателя называют необходимость компенсации потерь работникам, спровоцированных инфляцией, хотя в то время инфляция еще не была постоянным процессом, как сегодня. Но гражданская война в США 1861-65 года вызвала сильный скачок цен. Раньше составлением этого индекса занималось Министерство труда, сейчас решение данного вопроса возложено на Федеральную службу государственной статистики.

| Название | Год появления | Свойства |

| Ласпейреса | 1871 год | Сопоставляет цены базового и текущего периодов. Выборка включает товары, реализованные в базовом периоде. При росте цен индекс дает завышенную оценку инфляции, а при их снижении заниженную. Не учитывает изменения, произошедшие в структуре расходов. |

| Пааше | 1874 год | Отражает динамику цен в текущем периоде. В случае роста цен дает заниженную оценку их изменения, в случае снижения завышенную. Каждый раз основывается на новом составе продукции. |

| Фишера | 1927 год | Рассчитывается как среднее геометрическое двух предыдущих индексов. Цель создания – устранить их недостатки, однако используется крайне редко. |

| Лоу | — | Используется в расчетах закупок или реализации товаров на длительный период времени. Дает возможность учитывать изменения в ассортименте продукции. |

Интересно, что несмотря на последующие модификации, в мире прижился самый первый вариант. В РФ необходимость в появлении адекватного и чутко реагирующего на изменения инфляции показателя появилась с началом перехода страны к рыночной экономике. Изначально Госкомстатом был разработан временный индекс, основанный на 140 подиндексах традиционного индекса розничных цен. Однако из-за его серьезных недостатков в 1991 году пришлось перейти на ИПЦ, который соответствовал международным рекомендациям и практике.

Расчет и формирование базы ИПЦ

В России рассчитывают два показателя потребительского индекса — относительно предыдущего месяца и декабря прошлого года. Для их вычисления необходимо поделить сумму произведений цен и выпусков текущего года на соответствующие данные базового периода. Затем результат переводится в проценты, т.е. полученная сумма умножается на 100. Кому интересны подробности расчета, может посмотреть методологию.

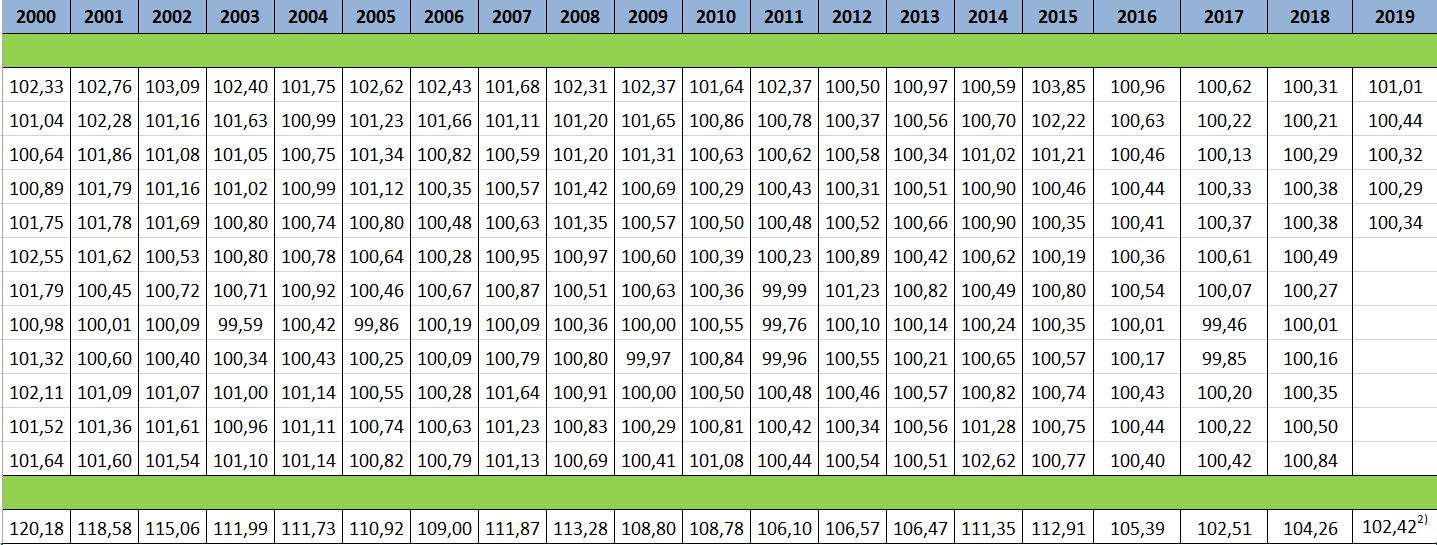

Результаты расчетов публикуются на сайте Федеральной службы государственной статистики. Там же можно найти графическое представление информации за последние годы:

Дублирующая информация также доступна здесь

Строки означают помесячную инфляцию с января по декабрь, а последняя строка показывает значение к декабрю предыдущего года. Поэтому значение 120,18 в 2000 году говорит о том, что годовая инфляция, измеренная по критериям индекса потребительских цен, составила 20.18%. На представленном 20-летнем отрезке инфляция в целом снижалась, хотя 2014 и 2015 годы отметились некоторым подъемом из-за девальвации рубля. Минимум в 2.5% был достигнут в 2017 году — можно сказать, что впервые в истории новой России инфляция оказалась сравнима с американской.

Индекс потребительских цен в России (накопленный итог)

Для расчета потребительского индекса берут данные, отраженные в потребительской корзине. Сама корзина формируется как список товаров и услуг, который характеризует типичные структуру и уровень потребления жителей страны. Причем в нее включают не только товары и услуги массового потребления, но и те, что не являются обязательными для использования: например автомобили. Важный критерий включения продукции в корзину — ее важность для потребителей, устойчивое предложение, представительность с точки зрения отражения динамики цен. Российскую корзину пересматривали в 2013 году и по плану положено делать это не реже одного раза в пять лет.

Что характеризует корзину в России:

Высокий уровень продовольственных товаров — более одной трети корзины. В силу этого колебания в ценах на продукты сильно влияют на уровень инфляции.

Потребительский индекс: за и против

Индекс потребительских цен — показатель неоднозначный, он давно вызывает споры экономистов. Если с формулой для расчетов проблем не возникает (кроме той, что индекс склонен преувеличивать текущую тенденцию), то при формировании состава индекса есть ряд вопросов. Основная нестыковка в наполняемости и составе потребительской корзины. Данные текущего периода сопоставляются с базовым, однако потребности человека постоянно меняются.

Например, в 1992 году сотовая связь не включалась в корзину, потому что использовалась редко и лишь небольшой долей населения. На текущий же момент траты на эти услуги нельзя игнорировать, ведь использование мобильных устройств стало повсеместным. Внесение изменений в потребительскую корзину не позволяет корректно сравнить данные, идет искажение ИПЦ. В то же время нельзя не затрагивать состав корзины, ведь тогда расчетные данные перестанут соответствовать действительности и отражать реальные изменения.

Кроме того, у каждого человека свои предпочтения и свой личный индекс поведения цен. Например, профессиональный спортсмен будет тратить большую часть денег на то, что не будет покупать уборщица. Любитель последних айфонов (не китайских) будет больше зависеть от девальвации рубля к доллару, чем пенсионер, идущий за хлебом.

В качестве положительных моментов индекса можно выделить:

Потребительский индекс на практике

Итак, ИПЦ нужен для индексации зарплат и пенсий. Повышение уровня инфляции неизбежно влечет за собой перераспределение дохода внутри страны, а также влияет на объемы национального производства. Инфляция в современном мире подобна целебному яду — полезная в малых дозах, в больших она наносит колоссальные убытки. На уровне не выше 4-5% в год она стимулирует экономику и потребление товаров — и поддерживается на этом уровне в США уже более четверти века. Что, впрочем, само по себе не спасает экономику от кризисов.

Неудивительно, что при высокой инфляции, какая была в США в 1970-х годах во время нефтяных кризисов, ситуация совсем не внушала оптимизма. Кризис фактически длился несколько лет, нехватка бензина затормозила бизнес и вызвала резкое удорожание всей продукции. Индекс потребительских цен резко вырос, начались протесты, в том числе политические. Товарные активы в это время оказались самой лучшей инвестицией, и американцы скупали тушенку и золото. Именно в 1970-е произошел отказ от золотого стандарта, базировавшийся на привязке доллара к золоту, поскольку доллар оказался под давлением валют других стран.

Другой недавний пример был в России в декабре 2014 — январе 2015 года. Резкая девальвация рубля к доллару означала, что вскоре вся импортная продукция в рублях взлетит в цене: ведь ее закупают за рубежом в долларах. Так что много людей бросились покупать импорт: от микроволновок до машин. Правильно ли это было? Если покупка планировалась ранее — да, но не в ином случае.

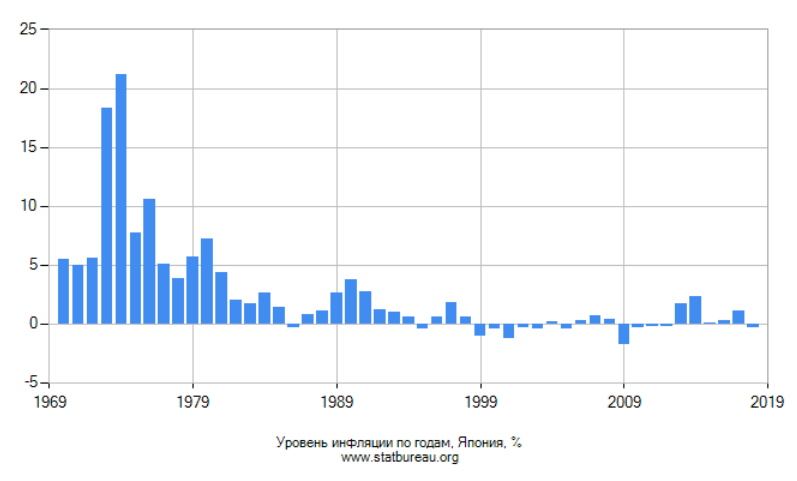

С другой стороны дефляция, т.е. снижение цен, опасна не менее сильной инфляции. В таком случае при расчете индекса CPI можно ожидать, что его значение станет меньше 100 — такие месяцы видны в России в 2011 и 2017 году. С годовой дефляцией в 21 веке столкнулась Япония, что стало проблемой страны:

ИПЦ и инфляция: синонимы?

Официальная инфляция в России похожа на индекс потребительских цен, но не равна ему. У нас ее считает не Росстат, а Центральный Банк РФ. Разница тут и в отчетном периоде, и в том, что расчет делается не из потребительской корзины, а из суммы отдельных категорий товаров. Как видно из таблицы выше, ИПЦ в 2015, 2016 и 2017 годах составлял 12.91%, 5.39% и 2.51%. Инфляция за эти годы по данным ЦБ составила 10.2%, 4.9% и 4.4% соответственно: т.е. она может и превосходить потребительский индекс, и отставать от него. Если на зарубежных инвестиционных графиках результаты инвестиций обычно сравнивают с CPI, то у нас как правило с инфляцией от ЦБ.

Индекс цен в других странах

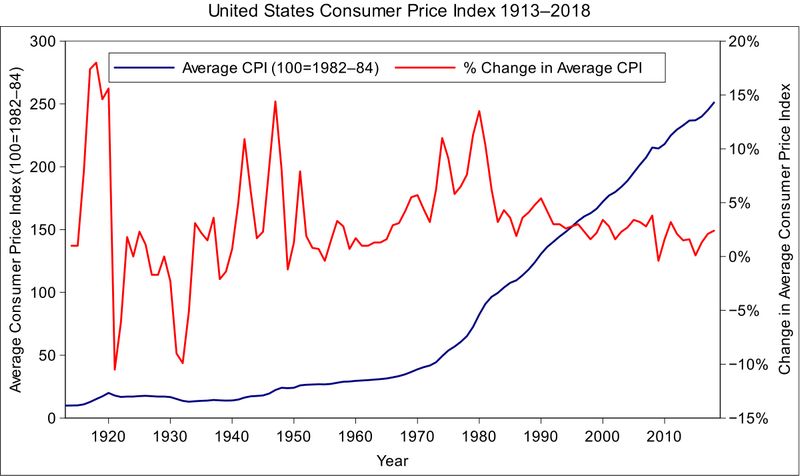

Ценовой индекс достаточно распространен, однако частота и правила использования в разных странах различаются. В США отсчет ведется от стоимости потребительской корзины по состоянию на 1982-1984 гг. в 100 пунктов. Здесь индекс — один из основных показателей уровня инфляции.

Согласно графику, с 1913 по 1983 CPI вырос в 10 раз. Т.е. набор продуктов из индекса, который можно было купить в 1913 году за 1 доллар, в 1983 покупался за 10$. Крутой подъем синей кривой произошел именно в 1970-е и был вызван всплеском инфляции, пошедшей от нефтяного кризиса. Об этом говорилось выше. Пики красной кривой указывают на сильные инфляционные периоды — время первой и второй мировой войн, а также на нефтяной кризис. Актуальные данные по американскому CPI здесь.

CPI публикуется Департаментом труда США с 1919 года. За время использования индекс меняли, чтобы он соответствовал текущим условиям: например, данные новой переписи населения, сокращение потребления отдельных видов продуктов в военные годы, изменение привычек потребления. Рассчитывается CPI на основании наблюдений за изменением цен в городских районах со средним уровнем общего дохода. В корзину расчета индекса включают около 80 тыс. наименований, а состав выборки периодически меняется, опираясь на опросы населения и с последних лет на данные онлайн-касс. Вряд ли кого-то удивит, что в американской корзине больше того, что в России можно причислить к роскоши.

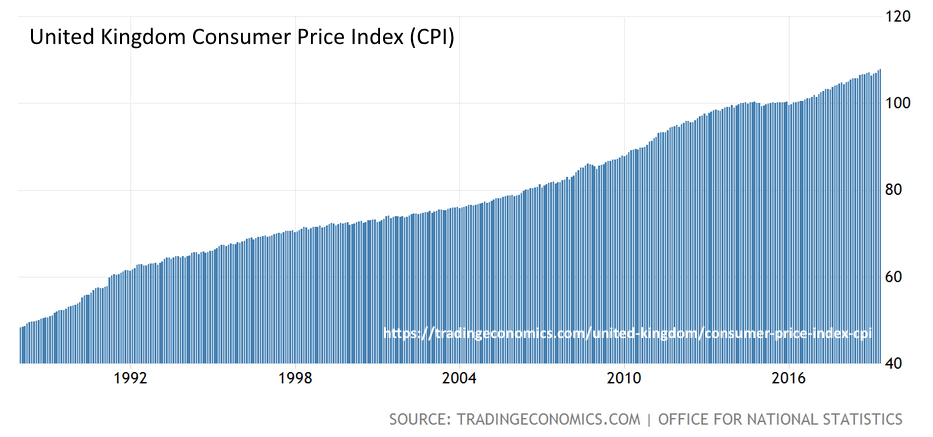

В Великобритании UK CPI отражает произошедшие изменения цен на 700 основных потребительских товаров и услуг. Оцениваемая корзина пересматривается не реже, чем 1 раз в год и зависит от происходящих в стране экономических, культурных и технологических изменений. Чтобы был возможен объективный и верный анализ данных из месяца в месяц, индекс сезонно скорректирован. Оказывает сильное влияние на курс фунта стерлингов.

На графике видно, что с начала 1990-х годов индекс вырос с 50 до 110 пунктов, т.е. фунт за это время обесценился более, чем вдвое. Для обывателя вывод в том, что деньги даже в твердых валютах с ускорением тают от инфляции и излишки стоит помещать по крайней мере на банковский депозит, чтобы сдержать их обесценивание.