Что такое burn rate

Burn rate: что это за показатель, как его вычислить и почему он так важен

Burn Rate — это не показатель того, с какой скоростью вы прожигаете свою жизнь, и даже не степень вашего профессионального выгорания. В этой статье речь пойдет о том, что делать, если вы, будучи владельцем или финансовым директором растущего стартапа, всерьез обеспокоены тем темпом, с которым компания «сжигает» имеющийся венчурный капитал, и намереваетесь обуздать этот процесс, поставив его под свой контроль.

Что такое burn rate?

Игнорировать скорость сгорания средств — непозволительная роскошь

Тот факт, что 82% стартапов терпят неудачу из-за проблем с денежными потоками, свидетельствует о том, как часто эти самые денежные потоки воспринимаются молодыми компаниями как нечто само собой разумеющееся, не требующее контроля и анализа. Между тем понимание скорости сгорания имеющегося у компании резерва позволит вам одновременно раскрыть потенциалы роста вашей фирмы и совершить эффективное планирование. Если же вы финансируемый стартап, то не обращать внимание на burn rate у вас не получится вовсе.

Скорость сгорания определяет необходимые сокращения бюджета

Высокий темп сгорания средств может привести к их перерасходу. Однако надо понимать, что на старте нового бизнеса вам очень трудно будет оставаться в заранее намеченных пределах и, скорее всего, вы так или иначе превысите лимит. Как правило, перерасход средств происходит в одной из этих трех областей:

Если ваш уровень сгорания высок в силу действия приведенных выше причин, можете осторожно порадоваться. Все, что от вас требуется, — сократить расходы на неэффективные направления, найти экономически более выгодные альтернативы. Например, если ваши траты на брендинг непомерно высоки, рассмотрите вариант использования органических способов построения бренда, а не платной рекламы. Если же условия вашего партнерства с поставщиком оставляют желать лучшего, найдите того, который будет более сговорчив. Если же вы арендовали большое помещение, которое обходится вам слишком дорого, быть может, имеет смысл на некоторое время спуститься в подвал.

Скорость сгорания сообщает вам необходимый уровень дохода

Фраза «вы не можете обанкротиться, если зарабатываете больше, чем тратите» очевидна до безобразия. Однако рост и планирование (и, следовательно, успех вашего бизнеса) невозможны без знания того, сколько денег у вас остается после расходов на реинвестирование в вашу компанию.

Для финансируемых стартапов особенно важна связь скорости сгорания с генерируемой выручкой. На ранних стадиях вы будете вынуждены оплачивать счета из венчурного капитала компании, надеясь достигнуть положительного денежного потока прежде, чем деньги закончатся. Иногда наряду с термином «скорость сгорания средств» специалисты используют термин «cash runway»: этот показатель указывает на то, на какой период компании хватит денег при текущей скорости сгорания.

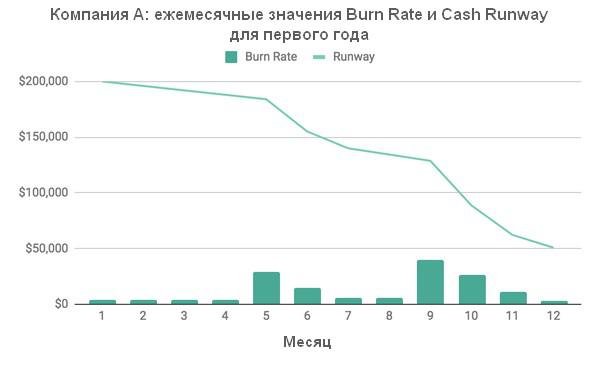

В идеале вам нужно добиться того, чтобы первое время ваш «cash runaway» был равен году или даже более длительному отрезку времени. Так вы сможете более гибко отреагировать на необходимость неожиданных расходов, спад на рынке или возникшие проблемы с продуктом, не ощущая при этом паники от ускорившегося процесса сгорания наличных. На сайте pilot. com вы можете найти прекрасный калькулятор расчета burn rate и cash runway:

Видно, что Компания А максимально снизила burn rate, поэтому значение cash runway кажется вполне приемлемым и даже позволит ей с успехом преодолеть непредвиденные всплески скорости сгорания в течение первого года. Тем не менее, имеющихся средств надолго все равно не хватит

Высокая скорость сгорания вредна для бизнеса

Такой параметр, как скорость сгорания средств, чрезвычайно важен для стартапов, которые используют венчурное финансирование для покрытия своих накладных расходов. И по всем вышеперечисленным причинам становится понятно, что чем выше эта метрика, тем хуже состояние бизнеса.

Но учитывать этот показатель должны не только молодые компании; зрелые фирмы также могут найти эту метрику весьма полезной в качестве средства измерения резерва денежных средств, создания и таргетирования последующих инвестиций. Но все эти разговоры можно считать пустой болтовней, если не располагать формулой расчета скорости сгорания и не уметь ею пользоваться:

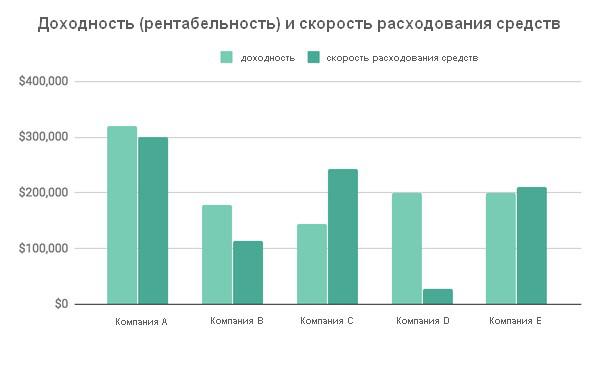

Компании A,B,D движутся в верном направлении, а вот С и E нужно пересмотреть свой подход

Как рассчитать скорость сгорания

Расчет показателя burn rate — не rocket science, но четкое понимание как основной формулы, так и ее вариаций, имеет решающее значение для успеха вашего стартапа.

Расчет валового сгорания

Валовое сгорание дает вам понимание того, насколько эффективна ваша компания, независимо от доходов:

Валовая скорость расхода = денежные средства / ежемесячные операционные расходы.

Эта формула довольно простая, но чтобы получить значение чистой скорости сгорания, в расчете вам необходимо учесть и ежемесячные накладные расходы. Это можно сделать с помощью следующей формулы.

Расчет чистой скорости сгорания

Чистое сгорание демонстрирует вам ту скорость, с которой ваша компания теряет деньги; по мере роста ваших доходов, чистая скорость сгорания будет уменьшаться.

Чистое сгорание = денежные средства / ежемесячные операционные убытки

Теперь, когда вы можете вычислить скорость сгорания, наверняка вы задались вопросом, а какая скорость может считаться приемлемой?

Как вы понимаете, единственно верного и подходящего всем burn rate не существует. Все компании должны удерживать этот показатель на уровне, который соотносится с их уровнем доходности. Если вы растете с большой скоростью и имеется внешний интерес к финансированию вашей компании, то немного более высокая скорость сгорания может быть удовлетворительной. Если рост застопорился, то нужно искать возможности снижения скорости трат.

В процессе масштабирования бизнеса или решения то и дело возникающих проблем вам не избежать скачков роста сгорания, но в целом этот параметр должен оставаться на относительно стабильном уровне и находится в тени генерируемого фирмой дохода.

Как снизить скорость расходования средств

Скорость сгорания тесно связана почти со всей коммерческой деятельностью вашего бизнеса. Это означает, что при необходимости вы можете уменьшить скорость сгорания несколькими разными способами:

Заключение

Burn rate может оказаться пугающей характеристикой на ранних стадиях финансируемого стартапа, но ее бояться не нужно. Поддержание низких темпов расходования средств позволит вам учесть все накладные расходы и обеспечить устойчивый рост компании.

Постоянный мониторинг скорости сгорания полезен не только для чистой прибыли вашей компании; он также позволяет сфокусировать свое внимание на тех областях бизнеса, которые нуждаются в переосмыслении (растущие темпы оттока, огромные расходы на поддержку ненужного сайта или предложение невостребованных продуктов).

Burn rate: что это за показатель, как его вычислить и почему он так важен

Burn Rate — это не показатель того, с какой скоростью вы прожигаете свою жизнь, и даже не степень вашего профессионального выгорания. В этой статье речь пойдет о том, что делать, если вы, будучи владельцем или финансовым директором растущего стартапа, всерьез обеспокоены тем темпом, с которым компания «сжигает» имеющийся венчурный капитал, и намереваетесь обуздать этот процесс, поставив его под свой контроль.

Содержание статьи

Что такое burn rate?

Игнорировать скорость сгорания средств — непозволительная роскошь

Тот факт, что 82% стартапов терпят неудачу из-за проблем с денежными потоками, свидетельствует о том, как часто эти самые денежные потоки воспринимаются молодыми компаниями как нечто само собой разумеющееся, не требующее контроля и анализа. Между тем понимание скорости сгорания имеющегося у компании резерва позволит вам одновременно раскрыть потенциалы роста вашей фирмы и совершить эффективное планирование. Если же вы финансируемый стартап, то не обращать внимание на burn rate у вас не получится вовсе.

Скорость сгорания определяет необходимые сокращения бюджета

Высокий темп сгорания средств может привести к их перерасходу. Однако надо понимать, что на старте нового бизнеса вам очень трудно будет оставаться в заранее намеченных пределах и, скорее всего, вы так или иначе превысите лимит. Как правило, перерасход средств происходит в одной из этих трех областей:

Если ваш уровень сгорания высок в силу действия приведенных выше причин, можете осторожно порадоваться. Все, что от вас требуется, — сократить расходы на неэффективные направления, найти экономически более выгодные альтернативы. Например, если ваши траты на брендинг непомерно высоки, рассмотрите вариант использования органических способов построения бренда, а не платной рекламы. Если же условия вашего партнерства с поставщиком оставляют желать лучшего, найдите того, который будет более сговорчив. Если же вы арендовали большое помещение, которое обходится вам слишком дорого, быть может, имеет смысл на некоторое время спуститься в подвал.

Скорость сгорания сообщает вам необходимый уровень дохода

Фраза «вы не можете обанкротиться, если зарабатываете больше, чем тратите» очевидна до безобразия. Однако рост и планирование (и, следовательно, успех вашего бизнеса) невозможны без знания того, сколько денег у вас остается после расходов на реинвестирование в вашу компанию.

Для финансируемых стартапов особенно важна связь скорости сгорания с генерируемой выручкой. На ранних стадиях вы будете вынуждены оплачивать счета из венчурного капитала компании, надеясь достигнуть положительного денежного потока прежде, чем деньги закончатся. Иногда наряду с термином «скорость сгорания средств» специалисты используют термин «cash runway»: этот показатель указывает на то, на какой период компании хватит денег при текущей скорости сгорания.

В идеале вам нужно добиться того, чтобы первое время ваш «cash runaway» был равен году или даже более длительному отрезку времени. Так вы сможете более гибко отреагировать на необходимость неожиданных расходов, спад на рынке или возникшие проблемы с продуктом, не ощущая при этом паники от ускорившегося процесса сгорания наличных. На сайте pilot. com вы можете найти прекрасный калькулятор расчета burn rate и cash runway:

Видно, что Компания А максимально снизила burn rate, поэтому значение cash runway кажется вполне приемлемым и даже позволит ей с успехом преодолеть непредвиденные всплески скорости сгорания в течение первого года. Тем не менее, имеющихся средств надолго все равно не хватит

Высокая скорость сгорания вредна для бизнеса

Такой параметр, как скорость сгорания средств, чрезвычайно важен для стартапов, которые используют венчурное финансирование для покрытия своих накладных расходов. И по всем вышеперечисленным причинам становится понятно, что чем выше эта метрика, тем хуже состояние бизнеса.

Но учитывать этот показатель должны не только молодые компании; зрелые фирмы также могут найти эту метрику весьма полезной в качестве средства измерения резерва денежных средств, создания и таргетирования последующих инвестиций. Но все эти разговоры можно считать пустой болтовней, если не располагать формулой расчета скорости сгорания и не уметь ею пользоваться:

Компании A,B,D движутся в верном направлении, а вот С и E нужно пересмотреть свой подход

Как рассчитать скорость сгорания

Расчет показателя burn rate — не rocket science, но четкое понимание как основной формулы, так и ее вариаций, имеет решающее значение для успеха вашего стартапа.

Расчет валового сгорания

Валовое сгорание дает вам понимание того, насколько эффективна ваша компания, независимо от доходов:

Валовая скорость расхода = денежные средства / ежемесячные операционные расходы.

Эта формула довольно простая, но чтобы получить значение чистой скорости сгорания, в расчете вам необходимо учесть и ежемесячные накладные расходы. Это можно сделать с помощью следующей формулы.

Расчет чистой скорости сгорания

Чистое сгорание демонстрирует вам ту скорость, с которой ваша компания теряет деньги; по мере роста ваших доходов, чистая скорость сгорания будет уменьшаться.

Чистое сгорание = денежные средства / ежемесячные операционные убытки

Теперь, когда вы можете вычислить скорость сгорания, наверняка вы задались вопросом, а какая скорость может считаться приемлемой?

Как вы понимаете, единственно верного и подходящего всем burn rate не существует. Все компании должны удерживать этот показатель на уровне, который соотносится с их уровнем доходности. Если вы растете с большой скоростью и имеется внешний интерес к финансированию вашей компании, то немного более высокая скорость сгорания может быть удовлетворительной. Если рост застопорился, то нужно искать возможности снижения скорости трат.

В процессе масштабирования бизнеса или решения то и дело возникающих проблем вам не избежать скачков роста сгорания, но в целом этот параметр должен оставаться на относительно стабильном уровне и находится в тени генерируемого фирмой дохода.

Как снизить скорость расходования средств

Скорость сгорания тесно связана почти со всей коммерческой деятельностью вашего бизнеса. Это означает, что при необходимости вы можете уменьшить скорость сгорания несколькими разными способами:

Заключение

Burn rate может оказаться пугающей характеристикой на ранних стадиях финансируемого стартапа, но ее бояться не нужно. Поддержание низких темпов расходования средств позволит вам учесть все накладные расходы и обеспечить устойчивый рост компании.

Постоянный мониторинг скорости сгорания полезен не только для чистой прибыли вашей компании; он также позволяет сфокусировать свое внимание на тех областях бизнеса, которые нуждаются в переосмыслении (растущие темпы оттока, огромные расходы на поддержку ненужного сайта или предложение невостребованных продуктов).

16 метрик стартапа: Финансовое состояние, качество продукта, уровень вовлечения пользователей

Команда венчурного фонда Andreessen Horowitz (Джефф Джордан, Ану Харихаран, Фрэнк Чен и Прити Касиредди) опубликовала в своем корпоративном блоге список метрик, которые будут полезны стартапам для того, чтобы понимать состояние собственной компании. По словам представителей фонда, именно эти метрики чаще всего используются и инвесторами для оценки бизнеса.

В рубрике Growth Hacks — перевод заметки.

Ежегодно мы, как инвесторы, встречаемся с тысячами предпринимателей, которые представляют нам всевозможные метрики и показатели, иллюстрирующие состояние и потенциал их компаний. Иногда, впрочем, эти метрики не дают ясного представления о том, что происходит в бизнесе, к тому же многие по-разному интерпретируют одну и ту же метрику. Это мешает понять, здоров ли данный бизнес.

Поэтому мы решили составить список самых распространённых и запутанных метрик. Некоторые вещи могут показаться слишком очевидными для тех, кто постоянно имеет с ними дело. Там, где это было уместно, мы постарались объяснить, почему инвесторы фокусируются на этих метриках.

И хотя хорошие показатели не обязательно оборачиваются хорошими деньгами от венчурных капиталистов — они, в любом случае, помогут вам запустить бизнес с полным пониманием, что, как и почему работает (или не работает). И реагировать на это соответствующим образом.

Бизнес и финансовые метрики

№1. Bookings (заказы) vs. Revenue (прибыль)

Самая частая ошибка состоит в том, что эти две метрики используют как взаимозаменяемые, хотя это отнюдь не одно и то же.

Bookings — это оценка стоимости контракта между компанией и клиентом. Эта метрика отражает обязательство клиента заплатить компании указанные в договоре деньги.

О прибыли (Revenue) можно говорить тогда, когда услуга уже оказана или будет оказываться регулярно в течение указанного в договоре срока подписки. Сроки и место оказания услуг регулируются Национальными стандартами бухгалтерского учёта (GAAP).

Письма о намерениях или словесные соглашения не могут быть признаны ни доходом, ни заказом.

№2. Recurring Revenue (повторяющийся доход) vs. Total Revenue (общий доход)

Инвесторы предпочитают компании, в которых большая часть доходов обусловлена продажей продуктов, а не услуг. Почему? Дело в том, что доход от услуг не является повторяющимся, более ограничен в размерах и хуже масштабируется. Доход от продуктов — это то, что вы получаете при продаже программного обеспечения или самого продукта.

Метрика ARR (Annual Recurring Revenue — годовой повторяющийся доход) служит для оценки компонентов дохода, которые повторяются естественным образом и не включает в себя единовременные сборы и специальные платежи.

Важной метрикой является также ARR per customer — годовой повторяющийся доход в расчёте на одного клиента. Если вы практикуете допродажи или кросс-продажи, эта метрика будет расти, а это уже показатель здорового бизнеса.

MRR (Monthly Recurring Revenue — месячный повторяющийся доход): иногда инвесторы могут просто умножить этот показатель на 12, чтобы получить ARR. Две самых распространённых ошибки при расчёте этой метрики:

№3. Gross Profit (Валовая прибыль)

Хотя важность роста доходности первых строчек баланса трудно переоценить, инвесторы хотят понимать, насколько прибыльным является этот поток дохода. Валовая прибыль является той метрикой, которая это показывает.

Валовая прибыль может складываться из разных компонентов, но в итоге она должна учитывать все расходы на производство, поставку и поддержку продукта или услуги. Поэтому будьте готовы вычесть эти затраты из вашей валовой прибыли.

№4. TCV — Total Contract Value (общая стоимость контракта) vs. ACV — Annual Contract Value (годовая стоимость контракта)

TCV может со временем увеличиваться или уменьшаться. Убедитесь, что TCV учитывает также единовременные расходы, оплату специальных услуг и повторяющиеся платежи.

ACV отражает общую стоимость контракта в течение 12-месячного периода. Вот что нужно выяснить об этой метрике:

Здесь можно прочитать про ACV.

№5. LTV — Life Time Value (пожизненная ценность)

Пожизненная ценность — это текущая оценка будущей чистой прибыли от клиента на протяжении всего периода его отношений с компанией. Она помогает определить долговременную ценность клиента, а также чистую прибыль в расчёте на одного клиента с учётом затрат на его привлечение (CAC).

Распространённая ошибка состоит в том, что пожизненная ценность рассчитывается как текущая стоимость доходов или даже валовая маржа от клиента, хотя правильнее считать её как прибыль от клиента на протяжении всего периода отношений с ним.

Напомним формулу расчёта LTV:

Месячная прибыль от потребителя = средняя сумма его заказа, умноженная на число заказов.

Месячная маржа от каждого клиента = доход от клиента минус переменные затраты, связанные с клиентом. Переменные затраты включают в себя все административные и операционные расходы, связанные с обслуживанием клиента.

Средняя продолжительность жизни клиента (число месяцев) = единица, делённая на ваш месячный отток.

LTV = маржа от клиента, умноженная на среднюю продолжительность жизни клиента.

Следует отметить, что если у вас есть данные только за несколько месяцев, традиционный способ измерить LTV — это оценить его ценность на сегодняшний день. Но инвесторы всё же предпочитают измерять LTV за 12 и за 24 месяца вместо того, чтобы предсказывать среднюю продолжительность жизни и гадать, как могут выглядеть кривые удержания.

Кроме того, важно понимать, какой вклад LTV вносит в маржинальную прибыль. Доход или валовая маржинальная прибыль LTV должна намного превосходить сумму, которую вы можете потратить на привлечение клиента. Отношение маржинальной прибыли LTV к CAC — подходящая метрика для определения окупаемости CAC и, соответственно, для принятия решений, связанных с вашей маркетинговой и рекламной деятельностью.

Формулы для оценки продолжительности жизни приведены в статье Билла Гарли «Опасные соблазны».

№6. GMV — Gross Merchandise Value (полная товарная стоимость) vs. Revenue (доход)

Хотя на рынке эти метрики часто используются одна вместо другой, GMV не эквивалентен доходу.

GMV — это общий объём товарных транзакций за определённый период в долларах. Это реальная выручка, деньги, которые тратят клиенты. Эта метрика может пригодиться в качестве «оценки набранного темпа» при переводе результатов последнего месяца или квартала в термины годовых метрик.

Доход — это часть GMV, которую забирает сам рынок. Доход учитывает различные сборы за всевозможные рыночные услуги, но также включает доходы от рекламы, спонсорства и т. д. Все эти сборы обычно являются частью GMV.

№7. Unearned or Deferred Revenue (доходы будущих периодов) и Billings (заказы)

В SaaS-бизнесе — это те деньги, которые вы собираете при заказе продукта (услуги), то есть до его получения (реализации).

Как мы уже писали, SaaS-компании признают только выручку в течение срока предоставления услуги — даже если клиент оплачивает большую часть услуги до совершения сделки. Поэтому в большинстве случаев эти деньги учитываются в балансе в строке так называемого отложенного дохода.

При этом соответствующая запись в строке активов делается в денежном выражении (если клиент заранее оплатил услугу) или в строке «дебиторская задолженность» (если компания рассчитывает выставить счёт в будущем). По мере того, как компания начинает признавать выручку, отложенный баланс будет уменьшаться, а выручка — увеличиваться: например, для 24-месячной сделки отложенный доход каждый месяц сокращается на 1/24, а выручка каждый месяц увеличивается на 1/24.

Хорошим методом для измерения роста — и, в конечном счёте, здоровья SaaS-компании — является расчёт суммы заказов как прибыль за один квартал плюс изменение в отложенном доходе в текущем квартале по сравнению с предыдущим. Если SaaS-компания наращивает свои заказы (неважно, за счёт нового бизнеса или за счёт допродаж и кросс-продаж имеющимся клиентам), выручка увеличится.

Выручка — гораздо лучший индикатор для прогнозирования здоровья SaaS-компании, чем просто доход, потому что доход недооценивает реальную ценность клиента, которая возрастает пропорционально объёму. Но вычислить её сложнее из-за самой природы повторяющегося дохода, так как SaaS-компания может иметь стабильную выручку в течение долгого времени — просто за счёт отставания по счетам. При этом бизнес может выглядеть более здоровым, чем он есть на самом деле. Поэтому мы опасаемся подобных метрик при оценке экономики таких предприятий.

№8. CAC — Customer Acquisition Cost (стоимость привлечения клиента)

Метрика CAC должна включать в себя все расходы по привлечению каждого клиента в базе. К сожалению, метрика CAC применяется в разных формах и размерах.

Одна из самых распространённых проблем, касающихся метрики CAC, — это отказ включать в расчёты все расходы на привлечение клиента, включая реферальные сборы, кредиты или скидки. Другая проблема — это расчёт CAC как «смешанной» стоимости (то есть, с учётом органически приобретённых пользователей), а не исключительно тех клиентов, которые были найдены с помощью платного маркетинга.

Хотя «смешанная» CAC (общая стоимость привлечения, делённая на общее число клиентов, привлечённых через все каналы) не является ложной метрикой, она не даёт информации о том, насколько хорошо работают ваши платные кампании и окупаются ли они.

Вот почему инвесторы считают оплаченную CAC (общая стоимость привлечения, делённая на число новых клиентов, привлечённых с помощью платного маркетинга) более важной метрикой при оценке бизнеса: она показывает, может ли компания с выгодой для себя масштабировать бюджет привлечения клиентов. И хотя в некоторых случаях можно утверждать, что платное привлечение клиентов дополняет органический рост базы, вам, скорее всего, придётся это доказывать (если вы используете смешанную CAC).

Многие инвесторы хотят взглянуть на обе метрики — и рассматривают смешанную метрику, разделённую на платную или бесплатную CAC. В самом деле, интересно увидеть, сколько долларов тратится на каждый из платных каналов привлечения клиентов. Например, во сколько обходится клиент, привлечённый с помощью платного маркетинга в Facebook.

Метрики продукта и метрики вовлечения

№9. Active Users (активные пользователи)

Все компании по-разному интерпретируют понятие «активный пользователь». Иногда вообще отсутствуют какие-либо определения активности, а кто-то учитывает и такие показатели, как большой процент новых пользователей или число пользователей в какой-то случайный момент времени.

Будьте однозначными в своём определении «активности».

№10. MoM — Month-on-month growth (рост месяц-за месяцем)

Этот показатель часто понимается как среднемесячная скорость роста за 12 месяцев. Впрочем, инвесторы предпочитают измерять её как CMGR (Compounded Monthly Growth Rate — сложную месячную скорость роста) так как CMGR измеряет периодический рост, особенно для рынка.

Использование CMGR (CMGR = (последний месяц / первый месяц) ^ (1 / номер месяца – 1)) позволяет вам сравнить свои собственные темпы роста с другими компаниями. В растущем бизнесе CMGR будет меньше, чем просто средняя величина.

№11. Churn (отток)

Существует множество метрик оттока — отток долларов, отток клиентов, чистый отток долларов — а также масса способов их измерения. Например, некоторые компании измеряют отток на основе годовой выручки, смешивая до-продажи с оттоком.

Инвесторы смотрят на отток следующим образом:

Ежемесячный отток = потерянные пользователи / все пользователи за предыдущий месяц

Удержание по когорте:

Также важно различать валовый отток и чистый отток доходов:

Разница между этими двумя метриками очень заметна. Валовый отток оценивает реальные потери бизнеса, тогда как чистый отток дохода недооценивает эти потери (поскольку смешивает допродажи с абсолютным оттоком).

№12. Burn Rate (скорость выгорания)

Burn Rate — это скорость, с которой уменьшаются наличные. На ранней стадии стартапов особенно важно мониторить эту скорость выгорания, поскольку компании разоряются, когда у них заканчиваются наличные и не хватает времени, чтобы собрать необходимые средства или сократить расходы. В качестве напоминания приведём простой расчёт:

Месячное выгорание наличных = (баланс наличных в начале года минус баланс в конце года) / 12

Так же важно измерять чистое выгорание и валовое выгорание:

Чистое выгорание (доходы (включая все входящие деньги, которые вы с высокой вероятностью сможете получить) – валовое выгорание) — это реальный показатель количества денег, которые ваша компания тратит каждый месяц.

Валовое выгорание, напротив, отражает лишь ваши ежемесячные расходы + любые другие денежные расходы.

Инвесторы хотят понимать, надолго ли вам хватит тех денег, которые вы положили в банк при запуске компании. Они также будут принимать в расчёт скорость, с которой растут ваши доходы и расходы, поскольку скорость выгорания может и не быть постоянным числом.

Об этом также рассказывается в статье Фреда Уилсона о скорости выгорания.

№13. Downloads (загрузки)

Такая метрика, как Downloads (количество скачанных приложений) на самом деле лишь тешит ваше тщеславие.

Инвесторы гораздо больше хотят увидеть вовлечение, в идеале выраженное удержанием когорты, это важнее для вашего бизнеса. Это может быть DAU (количество активных пользователей за день), MAU (количество активных пользователей за месяц), количество просмотренных фотографии, количество поделившихся и так далее.

Общий взгляд на презентационные метрики

№14. Cumulative Charts (совокупные графики) vs. Growth Metrics (метрики роста)

Совокупные графики по определению идут вправо и вверх для любого хоть сколько-нибудь активного бизнеса. Именно поэтому они не годятся для измерения роста — они будут идти вправо и вверх даже когда бизнес падает. Эта метрика — не лучший индикатор здоровья компании.

Для оценки роста на ранних стадиях развития бизнеса инвесторы предпочитают рассматривать месячный GMV, месячный доход или отношение «новые пользователи/покупатели за месяц». Для более поздних стадий или для бизнеса, в котором месячные метрики слишком изменчивы, можно использовать квартальные графики.

№15. Уловки графиков

Есть целый ряд подобных уловок, наиболее распространённые из них включают в себя отсутствие меток на оси Y, уменьшение масштаба с целью преувеличить рост, а также представление только процентов прибыли без отсылки к абсолютным цифрам.

Эта последняя уловка вводит в заблуждение, так как при небольшой базе проценты могут казаться очень внушительными, но при этом они не являются индикатором истинной траектории.

№16. Порядок представления метрик

Хорошо, когда вы представляете метрики в любом порядке по ходу вашей презентации.

При первичной оценке бизнеса инвесторы часто смотрят на GMV, доход и заказы, так как эти метрики являются индикаторами размера бизнеса. Как только инвесторы получат представление о размере, они захотят оценить динамику роста, то есть увидеть, насколько хорошо работает компания. Если эти базовые метрики их заинтересуют, они заставят вас показать больше.

У одного из наших партнёров недавно появился ребёнок, и он считает, что всё это очень похоже на медосмотр в кабинете педиатра. Сначала нужно проверить вес и рост, а затем сравнить полученные данные с предыдущими значениями, чтобы убедиться, что ребёнок достаточно здоров и можно продолжать исследование.