Что ставить на баланс

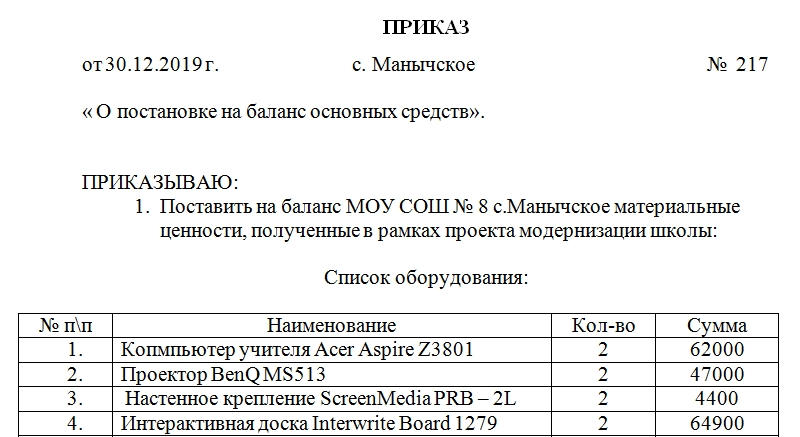

Приказ о постановке на баланс основных средств

Приказ о постановке на баланс основных средств является одним из базовых документов компании, которым обеспечивается введение ее имущества в эксплуатацию. При осуществлении хозяйственной деятельности предприятию необходим транспорт, персональные компьютеры, оборудование и т.д. Все эти вещи мало приобрести, они должны быть правильно отражены в бухгалтерской документации компании.

Правовые основы вынесения приказа

В «Положении по ведению бухгалтерского учета и бухгалтерской отчетности в РФ», утвержденном Приказом Министерства финансов, под основными средствами понимаются ценности, которые используются организацией:

Перечень таких средств точно не определен законодателем и носит открытый характер. В качестве примера материальных ценностей в Положении указаны:

Важным условием для отнесения имущества к базовым для предприятия средствам является срок эксплуатации таких ценностей, который должен быть более 12 месяцев.

При отнесении материальных ценностей к основным средствам не имеет значения, как они появились у юридического лица.

Способы пополнения

Пополнение имущества предприятия возможно, в том числе, путем:

Требование о ведении учета всего имущества компаний сформулировано в ФЗ «О бухгалтерском учете». Основным документом, отражающим финансовое состояние юридического лица и содержащим подробную информацию о его активах, является бухгалтерский баланс.

Все средства производства, которые приобрела или получила организация, должны быть отмечены в бухгалтерских регистрах компании. Поэтому после совершения сделок по приобретению материальных активов, предназначенных для осуществления хозяйственной деятельности компанией, необходимо организовать их фиксацию в качестве ОС в бухгалтерских документах.

Это обеспечивается составлением Приказа о постановке имущества на баланс.

Особенности составления приказа

Подготовить проект документа по указанию руководителя могут:

Образец приказа законодательно не установлен. Анализ требований закона «О бухгалтерском учете», а также основ документооборота позволяет выделить следующие необходимые элементы такого распоряжения:

Значение приказа

Документ о принятии на баланс компании основного средства необходим не только для составления бухгалтерской отчетности. Только после его вынесения полученные организацией активы могут быть фактически введены в производство на основании Акта ввода этого имущества в эксплуатацию. В Акте необходимо отразить:

Акт подписывается комиссией, состоящей из руководителя, главного бухгалтера и специалистов, в ведении которых будет использоваться имущество.

Сроки составления приказа

Законодательство о бухгалтерском учете не содержит предельных сроков постановки имущества на баланс после его приобретения. Однако организации не выгодно откладывать вынесение такого приказа. Компании могут уменьшить налоговые платежи на сумму амортизации основного оборудования. Начисление амортизации возможно только после принятия имущества на баланс и ввода его в эксплуатацию.

Ошибки при составлении приказа

Частыми ошибками при составлении приказа о принятии на баланс основных средств являются:

Срок хранения

В соответствии с Положением по бухгалтерскому учету вся первичная бухгалтерская документация подлежит хранению не менее 5 лет со дня ее составления. К данной категории можно отнести акты приемки-передачи основного средства, договоры, подтверждающие его приобретение. В соответствии с Приказом Минкультуры РФ №558 от 25 августа 2010 года все документы об утверждении основных средств должны храниться в организациях постоянно.

Как «поднять» на баланс имущество, учтенное за балансом: новый порядок учета с 2020 года

|

| Olsa_iv / Depositphotos.com |

Для «поднятия» на баланс таких объектов имущества применяется счет 0 401 10 172 «Доходы от операций с активами».

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Но если имущество предназначено для передачи не в пользу организаций бюджетной сферы, для всех типов учреждения сработает единая норма: поднимаем объекты на баланс по стоимости выбытия с балансового учета и переоцениваем до справедливой стоимости.

Напомним, что в соответствии с положениями Инструкции № 157н и Стандарта «Концептуальные основы. «, имущество, за исключением готовой продукции и товаров, предназначенное для отчуждения не в пользу организаций бюджетной сферы, отражается в учете по справедливой стоимости, определяемой методом рыночных цен. Такая переоценка отражается в учете на счете 0 401 10 176 «Доходы текущего финансового года от оценки активов и обязательств»:

Подробнее об изменениях 2020 года в применении подстатьи 176 КОСГУ читайте в специальном Обзоре.

Еще одна особенность – при восстановлении имущества, которое ранее числилось на забалансовом счете 02, при принятии решения о его реализации, учет осуществляется на счете 105 06, независимо от того, какой именно объект имущества восстанавливается в учете. Даже если ранее списанный с баланса объект отражался в составе основных средств, при его восстановлении в учете все равно следует отразить такое имущество в составе прочих матзапасов.

При этом новые редакции Инструкций № 162н, № 174н и № 183н не содержат корреспонденции по переоценке до справедливой стоимости в отношении материальных запасов. Прямо установлена корреспонденция счетов для отражения финансового результата от оценки до справедливой стоимости основных средств, непроизведенных и нематериальных активов, с использованием счета 0 401 10 176. Аналогичный способ отражения в учете переоценки матзапасов до справедливой стоимости (за исключением готовой продукции и товаров), предназначенных для отчуждения не в пользу организаций бюджетной сферы, вполне оправдан, поскольку операции аналогичны по экономическому содержанию.

Возможные ситуации, при которых согласно новым редакциям Инструкций № 162н, № 174н и № 183н возникает необходимость снова отразить на балансовых счетах ранее списанные с баланса и учтенные за балансом объекты имущества, мы собрали в наглядной таблице с указанием соответствующих бухгалтерских записей.

Конечно, в новых редакциях Инструкций предусмотрены корреспонденции далеко не для всех ситуаций, в результате которых необходимо поднять имущество, отраженное на забалансовых счетах, на баланс. Например, если основные средства в эксплуатации, отраженные на забалансовом счете 21, решили не передать, а продать – прямо корреспонденция не установлена. Но закреплена корреспонденция счетов для аналогичной ситуации по объектам, которые отражены на забалансовом счете 02. Вместе с тем единообразное отражение похожих по смыслу ситуаций в учете вполне оправдано. Но для устранения разногласий с контролирующими органами закрепите использование счета 0 401 10 172 для аналогичных операций, которые прямо не предусмотрены Инструкциями по учету, в учетной политике в установленном порядке.

Не приняты основные средства: что делать бухгалтеру?

Автор: Партнер ООО «Корн-Аудит»

Е. В. Шестакова,

Кандидат юридических наук

Докторант РАНХиГС

Причин, по которым основные средства могут быть не приняты на учет может быть множество: это и невозможность установления стоимости основных средств при их демонтаже. Еще одна спорная ситуация, когда основные средства поступили на безвозмездной основе. Также основные средства могут быть не поставлены на баланс, если они не приняты в эксплуатацию, например, если контрагент не произвел все монтажно-демонтажные работы, по каким-то причинам оборудование нельзя ввести в эксплуатацию. Причины, в результате которых основные средства могут быть не приняты на баланс различны, но возникает вопрос, что с этим делать.

Шаг 1 – Обнаружить проблему

Обнаружить проблему бывает очень сложно, ведь часто в череде текущей работы, а также сдачи отчетности бухгалтеру бывает достаточно сложно сконцентрироваться на поиске проблем, таких, например, как неоприходование основных средств.

Но тем не менее это очень важно.

Как можно обнаружить проблему? Существую три способа:

проведение мероприятий внутреннего контроля;

Самым простым и дешевым способом является внутренний контроль. Такие мероприятия прямо предусмотрены в закон № 402-ФЗ «О бухгалтерском учете». Согласно статье 19 Закона зкономический субъект обязан организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни.

Основными элементами внутреннего контроля экономического субъекта являются:

а) контрольная среда;

в) процедуры внутреннего контроля;

г) информация и коммуникация;

д) оценка внутреннего контроля.

инвентаризацию при смене материально ответственных лиц;

при выявлении фактов хищения, злоупотребления или порчи имущества;

в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями.

А вот факт непринятия основных средств к учету не относится к случаям проведения внеплановой инвентаризации, поэтому по итогам инвентаризации не всегда можно обнаружить, что основные средства не были приняты к учету. Вместе с тем, согласно статье 11 закона о бухгалтерском учете, При инвентаризации выявляется фактическое наличие соответствующих объектов, которое сопоставляется с данными регистров бухгалтерского учета.

Основными плюсами выявления таким образом основных средств является отсутствие затрат. Однако «глаз может замылиться» и бухгалтер может не увидеть проблему.

Поэтому для выявления основных средств, которые не приняты на учет, часто проводится внешний аудит. Обязательный внешний аудит проводится в установленных законодательно случаях, поэтому чаще всего не принятые к учету основные средства выявляются при проведении инициативного аудита.

Основным плюсом инициативного аудита является возможность выявления основных проблем, а также «тонких мест». Но недостатком является стоимость, часто микропредприятия просто не могут позволить проведение внешний инициативный аудит. Однако данный механизм является достаточно действенным.

Шаг 2 – понять, какие документы есть для принятия основного средства

В некоторых случаях достаточным является акт инвентаризации и бухгалтерская справка об установлении стоимости. Но существуют и более сложные случаи, когда, например, речь идет об основных средствах. Основные средства принимаются к учету на основании регистрации в государственном реестре. Однако с таким подходом часто не согласны налоговые органы.

С недавнего времени, документом, подтверждающим право собственности, является не свидетельство о праве собственности, а выписка из реестра. Единый государственный реестр прав на недвижимое имущество и сделок с ним (ЕГРП) – базовый государственный информационный ресурс, который содержит данные о существующих и прекращенных правах на объекты недвижимого имущества, данные об объектах недвижимого имущества и сведения о правообладателях.

Также имущество для принятия к учету должно отвечать следующим критериям: имущество и объекты должны принадлежать на праве собственности (за некоторыми исключениями, которые предусмотрены гл. 25 НК РФ) и должны приносить прибыль.

Таким образом, для бухгалтера очень важно иметь основание для принятия к учету основных средств.

Возможные риски!

Нормами законодательства РФ не установлена возможность принятия к учету объекта недвижимости при отсутствии акта приема-передачи.

Первичные документы служат основанием для ведения как бухгалтерского, так и налогового учета. Для передачи объекта недвижимости (нежилых помещений) может быть оформлен акт по унифицированной форме N ОС-1а «Акт о приеме-передаче здания (сооружения)» или акт приема-передачи недвижимости по форме, самостоятельно разработанной и утвержденной организацией.

Акт должен быть подписан должностными лицами, ответственными за совершение сделки, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

На основании п. 38 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н, принятие основных средств к бухгалтерскому учету осуществляется на основании утвержденного руководителем организации акта (накладной) приемки-передачи основных средств, который составляется на каждый отдельный инвентарный объект.

В настоящее время организация вправе самостоятельно разработать формы первичных учетных документов, в том числе форму акта приема-передачи объекта основных средств, в соответствии с положениями ст. 9 Закона N 402-ФЗ.

В соответствии с ч. 4 ст. 9 Закона N 402-ФЗ первичные учетные документы составляются по формам, утвержденным руководителем экономического субъекта. При этом каждый первичный учетный документ должен содержать все обязательные реквизиты, установленные ч. 2 ст. 9 Закона N 402-ФЗ, то есть первичный документ должен содержать следующие обязательные реквизиты:

1) наименование документа;

2) дату составления документа;

3) наименование экономического субъекта, составившего документ;

4) содержание факта хозяйственной жизни;

5) величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

6) наименование должности лица (лиц), совершившего (совершивших) сделку, операцию и ответственного (ответственных) за ее оформление, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

7) подписи лиц, предусмотренных п. 6 настоящей части, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Согласно ст. 313 Налогового кодекса РФ подтверждением данных налогового учета являются также первичные учетные документы (включая справку бухгалтера).

Принятие ОС к бухгалтерскому и налоговому учету оформляется актом приема-передачи имущества (ОС-1) и инвентарной карточкой (ОС-6).

Шаг 3 – понять, с какого момента необходимо уплачивать налоги

Причин, по которым не принято основное средство, может быть множество. Но это не означает освобождение от налогообложения. Невключение в налоговую базу по налогу на имущество организаций не означает освобождение от налогов. В этой связи возможны значительные налоговые риски. Если недвижимое имущество не относится к объектам, налоговая база по которым определяется исходя из кадастровой стоимости согласно ст. 378.2 НК РФ, или если кадастровая стоимость еще не определена, то на основании п. 1 ст. 375 НК РФ налоговая база по налогу на имущество организаций определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения и учитываемого по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации, если иное не установлено НК РФ.

Целесообразно подготовить приказ о принятии основных средств к учету и вводу в эксплуатацию. В этом случае можно будет подтвердить конкретную дату принятия основного средства.

Шаг 4 – определение даты и стоимости основного средства в бухгалтерском учете

Для того, чтобы отразить основное средство в учете, необходимо понять, какова стоимость основного средства. Если это новое основное средство, то возможно привлечь независимого оценщика.

Датой принятия к бухгалтерскому учету будет дата, когда объект готов к эксплуатации.

Правила формирования в бухгалтерском учете информации об основных средствах организации установлены Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденным приказом Минфина России от 30 марта 2001 г. N 26н, а также Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13 октября 2003 г. N 91н.

Исходя из положений указанных нормативных правовых актов по бухгалтерскому учету актив принимается к бухгалтерскому учету в качестве основных средств при одновременном выполнении условий, установленных пунктом 4 ПБУ 6/01, то есть когда объект доведен до состояния, пригодного для использования в деятельности организации.

В налоговом учете только после ввода ОС в эксплуатацию:

Поэтому дата ввода в эксплуатацию очень важна.

Шаг 5 – отражение в проводках факта обнаружения основного средства

Не отражать основное средство, которое было обнаружено во время внутреннего контроля, инвентаризации или внешнего аудита нельзя. Проводки для отражения основного средства будут следующие:

Дебет

Кредит

Сумма

Определение

Основное средство принято к учету

Принят НДС к вычету

До того, как мы осуществляем проводки, нужно понять, относится ли к основным средствам данный объект.

Актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Шаг 6 – ликвидация основного средства

Обнаружение основного средства, не принятого на учет не всегда означает возможность его использования. Но не отражать в учете основное средство мы не можем. В этой связи придется сначала принять основное средство на учет, а затем ликвидировать.

Целью работ по демонтажу основного средства является его полная или частичная ликвидация, а не формирование (производство, заготовка) отходов.

Часто возникает вопрос: может ли в случае демонтажа организация принять НДС к вычету по обнаруженному основному средству?

Поскольку не принятие основного средства в учете будет являться ошибкой, то рекомендуется периодически проводить мероприятия внутреннего контроля, приводить в соответствие данные фактического нахождения основных средств и их использования.

Что и как учитывают за балансом?

На забалансовых счетах в бухучете регистрируют особые хозяйственные объекты. Это могут быть ценности, которые не принадлежат фирме, но временно находятся в ее распоряжении и пользовании, а также те, которые служат обеспечениями ее обязательств. Поговорим об этом подробнее, так как в пояснениях к годовой бухгалтерской отчетности информацию о забалансовых статьях нужно раскрывать.

Особенности забалансового учета

Если в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий (утв. приказом Минфина РФ от 31 октября 2000 г. № 94н) вы не обнаружили нужный вам забалансовый счет, вы вправе открыть дополнительный.

Забалансовый учет ценностей

Для учета ценностей за балансом предусмотрено несколько счетов с «говорящими» названиями.

Предназначен для учета объектов ОС, полученных в аренду (по договорам аренды или безвозмездного пользования).

Аналитический учет нужно вести по каждому арендованному объекту и арендодателю.

Здесь отражают поступившие ценности, которые не принадлежат фирме:

Аналитический учет ценностей, принятых на ответственное хранение, нужно вести по виду, сорту, местам хранения и по каждому контрагенту. Оценка – в соответствии с приемо-сдаточной документацией.

Применяют компании, специализирующиеся на обработке давальческого сырья.

Забалансовый учет обеспечений по обязательствам

В качестве обеспечения может выступать оборудование, денежные средства, ТМЦ, банковская гарантия, недвижимое имущество.

Гарантийным имуществом его держатель распоряжаться не может, но временно. Если контрагент выполнит свои обязательства по договору, имущество к нему возвратится. Если нет – оно перейдет в собственность держателя.

Забалансовых счетов, используемых для учета обеспечений, всего 2.

В отдельных случаях параллельно с проводкой по забалансовому счету может быть сделана проводка по балансовым счетам. Например, если в качестве обеспечения были переведены денежные средства на расчетный счет, получатель должен отразить их получение проводкой Дебет 51 Кредит 76.

Списанная дебиторка

Наконец, Счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

Когда истечет срок исковой давности, и будет принято решение о списании безнадежной задолженности в убыток, фирма должна учитывать ее на забалансовом счете в течение 5 лет.

Аналитика ведется по каждому контрагенту.

Если должник погасит долг, который оказался списанным и учтенным за балансом, вы спишете сумму с забалансового учета обратной проводкой.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Выбор читателей

Новые ФСБУ в Учетной политике на 2022 год

Социальный вычет по НДФЛ у работодателя: новые правила с 1 января 2022 года

СЗВ-СТАЖ за 2021 год: какие изменения учитывать?

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Постановка на учет автомобиля в бухгалтерском учете

Классификация и оценка автомобилей

С 2022 года ПБУ 6/01 утратил силу. Вместо него действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Как правильно учитывать изменение первоначальной стоимости ОС при применении новых стандартов, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Исключением являются автомобили, приобретенные для перепродажи (тогда они являются товаром) и автомобили, произведенные на предприятии (тогда они учитываются как готовые изделия).

О том, какое имущество относится к основным средствам предприятия, узнайте здесь.

Для учетных целей автомобили как ОС подразделяются по следующим признакам:

Перед тем как оприходовать поступивший автомобиль на счете 01 «Основные средства», все сопутствующие затраты бухгалтер аккумулирует на счете 08 «Вложения во внеоборотные активы». Накопленные на счете 08 затраты бухгалтер списывает в дебет счета 01 при приведении автомобиля в состояние, в котором его можно использовать.

К учету данный вид имущества принимается по первоначальной стоимости. Она определяется в момент ввода в эксплуатацию и остается неизменной на протяжении всего периода нахождения на предприятии.

В зависимости от источника поступления автомобиля первоначальной его стоимостью будет являться:

ООО «Фортуна» приобрело в автосалоне новую машину марки Ford стоимостью 1 200 000 руб. без НДС

Государственная пошлина, уплаченная за регистрацию автомобиля, составила 2 000 руб.

Бухгалтер «Фортуны» оформил следующие проводки:

Участник ООО «Стиль» Борисов П. П. осуществил взнос в уставной капитал ООО автомобилем Volvo. В представленном Борисовым акте независимого оценщика автомобиль был оценен в 800 000 руб.

Бухгалтер предприятия выполнит следующие действия:

Для определения рыночной цены передаваемого объекта можно воспользоваться информацией, содержащейся в СМИ, данными органов статистики, организаций-изготовителей, ценами, определенными в экспертных заключениях.

ООО «Солнышко» по договору дарения получило от единственного участника автомобиль LADA Granta стоимостью 250 000 руб.

В автосервисе был произведен ремонт LADA Granta на сумму 52 000 руб.

Государственная пошлина составила 2 500 руб.

Бухгалтер ООО ввел автомобиль в эксплуатацию в следующем порядке:

При невозможности установления стоимости ценностей она определяется по аналогии с тождественными (п. 11 ПБУ 6/01).

ООО «Альфа» отгрузило ООО «Станин» бытовую технику на сумму 1 416 000 руб., в том числе НДС — 216 000 руб.

Согласно договору мены «Станин» в оплату поставленной бытовой техники передал «Альфе» автомобиль Nissan.

Эти операции бухгалтер «Альфы» отразит так:

Как отразить в бухгалтерском учете покупку автомобиля у организации или физического лица по правилам новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения», детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Документальное оформление и аналитический учет поступления автомобиля

Срок полезного использования автомобиля в месяцах определяется на основании классификатора ОС.

С классификатором ОС можно ознакомиться здесь.

При поступлении автомобиля на предприятие за ним закрепляется инвентарный номер, который остается неизменным на протяжении всего срока службы автомобиля на данном предприятии. При последующем выбытии автомобиля этот номер для учета других ОС использованию не подлежит.

Поступление автомобиля оформляется актом приемки-передачи ОС-1 или самостоятельно разработанной и утвержденной формой. Акт составляется на каждый автомобиль с обязательным приложением технической документации.

Бланк формы ОС-1 можно скачать бесплатно, кликнув по картинке ниже:

Учет автомобилей на предприятии должен быть осуществлен в аналитике по каждой классификационной группе, по месту нахождения и по источникам приобретения. Данный порядок учета обеспечивается данными, содержащимися на карточках, открываемых для каждого инвентарного объекта, и синтетическим учетом по счету 01. Типовой формой карточки является форма ОС-6.

Предприятиям, имеющим небольшое количество ОС, разрешается вести их учет в инвентарной книге по местам учета и классификационным группам.

Примеры заполнения первичных документов по поступлению ОС см. в Типовой ситуации от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

При постановке на учет автомобиля необходимо особо уделять внимание правильному формированию его стоимости и документальному оформлению.