Что способствует снижению инфляции

Инфляция бьет рекорды. Как рекомендует от нее защищаться Баффет

Ускоряющаяся инфляция оказывает все большее влияние на мировую экономику и финансовые рынки. В ноябре инфляция в США достигла 6,8%, что стало максимальным значением за последние 39 лет. Основной вклад в ее ускорение внесли растущие цены на энергоносители из-за дефицита предложения и кризиса на этом рынке. За ними следовали цены на новые и подержанные автомобили, на производство которых продолжает давить нехватка чипов, отмечают аналитики «ВТБ Капитал».

Инфляция растет из-за сбоев в цепочках поставок в пандемию и одновременного увеличения потребления, считают эксперты. «Это был шок спроса. По сути, этот инфляционный импульс вызвали американские потребители, просто покупая больше товаров, чем может произвести мировая экономика», — говорит главный финансовый экономист Jefferies Анета Марковска.

Темпы инфляции вызывают беспокойство американских регуляторов — на заключительном в 2021 году заседании ФРС было объявлено, что программу стимулирования экономики будут сворачивать быстрее. Медианный прогноз руководителей ФРС предполагает три повышения ставки в следующем году.

В России по итогам ноября инфляция достигла 8,4% год к году, что стало максимальным значением с января 2016 года. По мнению первого вице-премьера Андрея Белоусова, сейчас мир переживает вторую «инфляционную волну», а в 2022 году нас ожидает третья, которая будет связана с ростом цен на продукты питания.

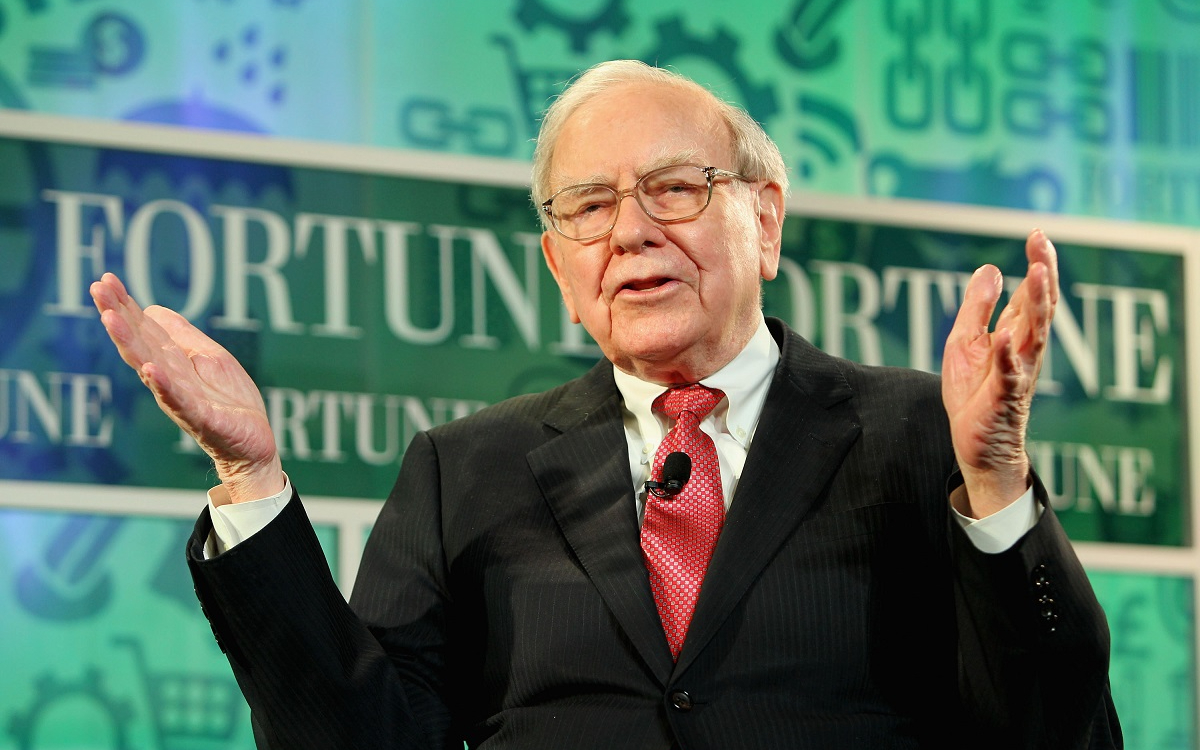

Как советует защищаться от инфляции Уоррен Баффет

«Этот ленточный червь [инфляция] потребляет свой ежедневный «рацион» из инвестиционных долларов, независимо от здоровья организма-хозяина. Независимо от уровня прибыли компании ей приходится тратить больше на дебиторскую задолженность, сырье и основные средства, чтобы просто быть на уровне предыдущего года», — говорит инвестор. По его словам, высокая инфляция выступает своего рода «налогом на капитал», который затрудняет корпоративные инвестиции.

Инфляция негативно влияет на инвесторов, сокращая их покупательную способность, а компании она заставляет тратить больше средств на поддержание бизнеса, говорит Баффет.

В то же время глава Berkshire Hathaway уверен, что есть отрасли, которые лучше всего защищают активы инвестора в период высокой инфляции. По мнению Баффета, в период сильного роста цен лучше владеть бизнесами, которые не требуют постоянного реинвестирования. Такие компании становятся все дороже по мере падения доллара.

«Лучшие компании во время инфляции — это предприятия, которые вы однажды покупаете, и потом они не требуют дополнительных вложений», — отметил Баффет, добавляя, что «любой бизнес, нуждающийся в крупных капиталовложениях, как правило, оказывается слабым в период высокой инфляции, и это плохой бизнес в любое другое время».

В качестве примера компаний-«победителей» при высокой инфляции он называет игроков на рынке недвижимости и бизнесы с сильным брендом — к примеру, производителя сладостей See’s Candy, которой он владеет с 1972 года, а также Coca-Cola. По его мнению, такие бизнесы могут поднимать цены, не боясь снижения объемов заказов, и в то же время не требуют большого капитала для роста.

В то же время компании, связанные с коммунальными услугами или железными дорогами, будут не лучшим образом чувствовать себя в период высокой инфляции, уверен Баффет.

Вот какие компании подходят под мнение Уоррена Баффета об инвестициях при ускоряющейся инфляции:

D.R.Horton

Coca-Cola

На рост выручки повлияли открытия заведений общепита, театров и стадионов по всему миру, посетители которых покупают продукцию Coca-Cola.

Рост цен и спроса позволил компании повысить прогноз по прибыли. По данным Coca-Cola, годовая скорректированная прибыль на акцию вырастет на 15–17% по сравнению с предыдущим прогнозом роста на 13–15%.

«Многие вещи, которые Coca-Cola сделала с точки зрения операционной деятельности, например сокращение количества продукции и сосредоточение на быстрорастущих товарах, должно помочь смягчить инфляцию затрат», — говорит аналитик Edward Jones Джон Бойлан.

McDonald’s

Показатели McDonald’s растут с учетом того, что компании пришлось поднять цены на 6%, чтобы компенсировать рост затрат на рабочую силу и продукты.

McDonald’s улучшает результаты за счет цифровизации бизнеса — развития системы доставки, нововведений в меню, новых программ лояльности. Аналитики J.P. Morgan выбрали McDonald’s в качестве одной из перспективных быстрорастущих и стоимостных акций на 2022 год.

Компания будет защищена от инфляции, поскольку более 93% ее заведений по всему миру это франшизы и McDonald’s получает сборы от арендной платы и в виде роялти от своих франчайзи, считают аналитик инвестбанка.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

В ЦБ назвали оптимальный способ борьбы с инфляцией

Прямое регулирование цен позволяет приостановить их рост, но только на краткосрочном горизонте. В дальнейшем оно создает дисбалансы на товарных рынках и может повлечь за собой негативные последствия для регулируемых отраслей и экономики в целом, а кроме того, не может защитить от роста мировых цен в долгосрочной перспективе. Об этом говорится в аналитической записке «Регулирование цен: когда нужно остановиться?», составленной аналитиками Центробанка.

По их мнению, с социальной и экономической точки зрения более предпочтительной альтернативой регулированию цен может быть оказание адресной материальной помощи наименее обеспеченным слоям населения. Содержание аналитической записки может не совпадать с официальной позицией Банка России, отмечают ее авторы.

Одной из причин повышения инфляции в России стал рост мировых цен на продовольственные и сырьевые товары (в ноябре инфляция составила 8,4% в годовом выражении). Принятые правительством меры по регулированию внутренних цен (соглашения о заморозке цен, экспортные пошлины) позволили снизить их чувствительность к мировой динамике. Но в средне- и долгосрочной перспективе «прямое вмешательство государства в процесс ценообразования создает дисбалансы» на товарных рынках, отмечают аналитики ЦБ. Среди негативных последствий они выделяют:

С проблемой усложнения анализа ценовой ситуации столкнулись и другие страны, регулирующие цены на отдельных рынках.

Сложности для ЦБ из-за регулирования цен

Регулирование цен призвано закрывать «провалы рынка» из-за неспособности рыночных механизмов привести к равновесию цен, поясняют аналитики Банка России. Оснований для ценового госрегулирования «провалов рынка» больше в экономиках, в которых недостаточно развита конкурентная среда и в которых преобладают компании-монополисты. Однако из-за невозможности избежать дисбалансов при вмешательстве в ценообразование негативные долгосрочные эффекты перевешивают позитивные краткосрочные, делают вывод в ЦБ.

Кроме прямого регулирования цен, когда вводится предельная стоимость на подорожавший товар (в России так ограничивали цены на сахар и подсолнечное масло), существуют косвенные механизмы, например экспортные пошлины (они вводились для зерна, нефтепродуктов, металлов, удобрений и ряда других товаров). Но такие механизмы требуют постоянной тонкой настройки для баланса между краткосрочными проинфляционными рисками и средне- и долгосрочными рисками для инвестиций и производства, указывают аналитики Центробанка. «Пример регулирования цен на рынке нефтепродуктов показывает, что косвенные меры помогают сглаживать колебания внутренних цен, но не могут защитить от роста мировых цен на длинных временных промежутках», — конкретизируют они. Несмотря на действующий демпферный механизм, в России продолжает дорожать топливо.

Государственное сдерживание цен работает в борьбе с краткосрочными шоками, соглашается главный экономист Альфа-банка Наталия Орлова, но инфляция продолжает преподносить негативные сюрпризы. «Меры регулирования цен вводились в 2020 году, когда инфляция была ниже, а угрозы казались временными. Но сейчас уже понятно, что мы имеем дело с продолжительной тенденцией к росту инфляции, и тут нельзя решать монетарные задачи немонетарными способами, — подчеркивает она. — Банку России госрегулирование цен осложняет работу: он теряет информацию о реальной инфляции и не может адекватно выстроить уровень процентной ставки».

О том, что экономика не должна «работать на пошлинах и демпферах», на Петербургском международном экономическом форуме говорила глава ЦБ Эльвира Набиуллина. В ответ на ее замечание министр финансов Антон Силуанов возразил, что в регулировании цен используются рыночные механизмы.

Адресные выплаты вместо управления ценами

Искусственное регулирование цен создает перекос на рынке в сторону потребителей и может защитить от резких скачков цен, указывают в ЦБ. Но производители в этом случае теряют стимулы для развития, может возникнуть дефицит или черный рынок товаров. Если же рост цен на регулируемую продукцию носит стабильный характер, вмешательство в ценообразование затрудняет подстройку предложения и спроса под возросший уровень цен. В такой ситуации более эффективной реакцией на рост цен может стать целевая поддержка уязвимых групп потребителей: она компенсирует «провалы рынка», но не отменяет действие рыночных механизмов.

«Такая форма поддержки вносит значительно меньше искажений в динамику экономической активности, инфляции и инфляционных ожиданий. Это имеет важное значение для поддержания устойчивого роста экономики темпами, отвечающими ее потенциалу», — убеждены авторы аналитической записки.

За целевую поддержку населения вместо сдерживания цен выступал глава Счетной палаты Алексей Кудрин. В интервью РБК в августе он говорил, что относится к государственным мерам по регулированию цен настороженно. «Когда возникает шок или пик негативного явления, это возможно и разумно. Но действие таких мер в течение трех, четырех месяцев уже чревато другими дисбалансами», — предупредил он. По его словам, заменой этому методу могут быть адресные субсидии или скидки на покупку определенных товаров для особо нуждающихся категорий граждан.

Возобновление дискуссии об альтернативе госрегулированию цен с подачи Центробанка именно сейчас может быть связано с запуском цифрового рубля, предполагает Орлова. «В следующем году запускается пилотный проект цифрового рубля, который потенциально позволит упростить выплату адресных социальных пособий. Так регулятор ускоряет реализацию проекта», — предположила она.

Причины инфляции и научные подходы к их изучению

Инфляция – это длительный и устойчивый процесс. Нередко ее путают с банальным повышением цен. Для инфляционного процесса характерен общий рост цен – дефлятор ВВП, при этом, например, в отдельных отраслях или на определенные товарные категории может наблюдаться сезонное снижение стоимости. Кроме того, стоимость товара, как ключевой флюгер инфляционных процессов, имеет свои особенности, в зависимости от вида и причины возникновения инфляции.

Каковы причины инфляции?

Традиционная экономическая наука называет следующие причины инфляции кратко:

Обесценивание денег может проходить как под преимущественным воздействием внешнего характера и внутренних причинных составляющих.

Внешние причины инфляции

Все эти причины встречаются в странах с открытой экономикой. К ним можно отнести:

Если рассматривать причины инфляции в России, то приводило к ее усиление падение цен на топливо и цветные металлы, являющиеся основным экспортным товаром.

Внутренние причины инфляции

Однако не только влияние внешнего рынка приводит к инфляционным процессам, но и внутренние экономические причины в стране привести к этому явлению.

Если рассматривать Россию, то причинами инфляции становится отставание отраслей потребительского сектора по сравнению с отраслью тяжелой промышленности, а также недостаток в регулировании хозяйственного сектора.

В исследованиях разных экономических школ можно найти различные объяснения причин, порождающих инфляционные процессы. А вопрос основных факторов пока остается неизменным. В науке принято принимать две их группы: монетарные и немонетарные.

Относятся к этому следующие:

В данном случае дальнейшее развитие инфляционной составляющей напрямую связано с тем, что скорость оборачиваемости денежных единиц растет намного быстрее, чем производственный рост. Но увеличение скорости оборота может являться следствием усовершенствования банковского дела и системы.

Последователи немонетарной теории объясняют причины инфляции кратко и понятно: она вызываются как оборотом денег, так и действием сферы производственной. Сама она появляется в результате роста производственных затрат, ожиданий последствий от изменений в структурах спроса. Далее рост зарплаты, прибыли налога и т.д. вызывает возникновение шока предложений.

Так как повышенные ставки налогов приводит к тому, что замедляется рост производства и последующих продаж производимого товара.

У инвесторов пропадает стимул вкладывать свои деньги в производство. Народ ждет повышающихся цен, активно закупая товары впрок. Это естественно вызывает инфляцию спроса и вслед за ним растут цены.

Ускорение течения инфляционной составляющей напрямую связано с основными экономическими ресурсами. В основной массе вялотекущие процессы обесценивания денежных единиц, рост безработицы или дефицит товарной составляющей формируется на фоне роста стоимости следующих категорий:

Антиинфляционная стратегия

Стратегия, которая включает в себя меры, механизмы с ориентировкой на долговременные результаты. Тактика с обхватом мер и механизмов с направлением на краткосрочные результаты.

Антиинфляционная стратегия состоит из механизмов долгосрочного действия. Поэтому ее воздействие ощутимо экономикой лишь по истечении определенного времени.

На первом месте данной стратеги стоит уменьшении инфляционных ожиданий, в частности, что касается цен. Достигнуть этого можно двумя методами:

На втором месте этой стратегии – долгосрочная денежная политика. Цель, которой регулирование роста денежной массы, а методами являются жесткие лимиты на ежегодный прирост массы денег. На третьем месте стоит бюджетная политика и прочие составляющие элементы хозяйственно-экономической деятельности.

Как нас касается инфляция

И какие инструменты защиты от инфляции есть на Московской бирже

На бытовом уровне мы понимаем, что «инфляция» — это когда всё дорожает.

Сегодня я расскажу, что конкретно скрывается за этим термином, как инфляция влияет на сохранность сбережений, что такое реальная доходность. Еще расскажу про государственные облигации с защитой от инфляции.

Что за инфляция

Инфляция бывает монетарная и ценовая. Монетарная — это когда в экономике становится больше денег. Это забота Центрального банка, нас она не касается. Нас интересует только ценовая инфляция.

Ценовая инфляция проявляется в том, что на сто рублей сегодня можно купить больше товаров и услуг, чем на те же сто рублей через год.

Допустим, на дворе 2014 год. Я захожу в магазин, чтобы купить мою любимую замороженную пиццу «Ристоранте». Она стоит 112 рублей. Вдруг меня пронзает мысль: «Надо позаботиться о будущем! Пусть мне будет что есть через три года!» И вместо пиццы я откладываю 112 рублей во вклад на три года. Я уверен, что через три года я сниму эти деньги, пойду в магазин и куплю эту пиццу и еще баночку газировки.

Проходит три года. Проценты капают. Я снимаю со счета 145 рублей, иду в магазин, а пицца стоит уже 264 рубля. Я уже не могу ее купить на свои сбережения. Ценовая инфляция сожрала мою пиццу и выпила баночку газировки.

Пицца — это пример того, как из-за ценовой инфляции можно со временем потерять возможность купить тот же товар, который вы могли купить раньше.

Индекс потребительских цен

Судить об инфляции по одному продукту неправильно, поэтому официальная инфляция рассчитывается по большому набору товаров и услуг. Этот набор и методика расчетов называются индексом потребительских цен — CPI.

Индекс потребительских цен выражается в процентах и показывает изменение за некоторый период цены потребительской корзины — набора товаров и услуг, потребляемого средним домохозяйством. Рассчитывается Росстатом.

Грубо говоря, Росстат идет на рынок и покупает полную корзину определенных товаров. Эта корзина стоит 100 условных рублей. Ровно через год Росстат снова идет на тот же рынок и покупает ту же корзину товаров. Но теперь она стоит не 100, а 110 условных рублей. Это значит, что цена на корзину товаров выросла на 10%. Ценовая инфляция за год — 10%.

Конечно, корзина стоит не 100 рублей, а гораздо больше, но абсолютная стоимость не важна. Важно, как стоимость изменилась в процентах за какой-то период: месяц, год.

Например, значение индекса за 2016 год составило 105,39. Это значит, что инфляция за год составила 5,39%. То есть цена набора определенных товаров и услуг за год выросла на 5,39%.

Для расчета индекса потребительских цен Росстат отслеживает цены по огромному количеству товаров и услуг, включая красную икру, набор фломастеров, рубероид и рытье могилы ручным способом на родственном месте захоронения.

Категории с наибольшим весом в корзине Росстата

| Мясопродукты | 9,56% |

| Жилищно-коммунальные услуги | 8,62% |

| Легковые автомобили | 6,77% |

| Одежда и белье | 4,99% |

| Алкогольные напитки | 4,73% |

Набор товаров и услуг, по которому рассчитывается индекс, называется «потребительской корзиной» и описан в структуре потребительских расходов домохозяйств на сайте Росстата.

Структура потребительских расходов населения, РосстатXLS, 0,29 МБ

У каждого — своя инфляция

По оценкам Росстата, среднегодовой темп роста потребительских цен с 2014 по 2016 год составил 9,83%. Но у моей пиццы этот показатель составил 33%. Цифры явно не совпадают.

Можно сказать, что инфляция индивидуальна и зависит от того, какие продукты и услуги мы покупаем. Официальный уровень инфляции — это средняя температура по больнице, включая морг. Она отражает вашу личную ситуацию настолько, насколько вы близки к среднему россиянину.

Реальная доходность

Понятно, что никто не хочет отдавать свои сбережения инфляции. Сбережения надо защищать.

Самый простой способ защитить сбережения от инфляции — банковские вклады. Мы даем банку деньги на определенный срок, а банк возвращает их с процентами. Но если сумма на счете увеличилась, это еще не значит, что мы заработали.

Если инфляция оказывается выше процентной ставки по вкладу, то даже при увеличении суммы на счете мы теряем деньги, потому что их покупательная способность снижается еще сильнее. Если инфляция ниже ставки по вкладу, то мы зарабатываем. Доходность с поправкой на инфляцию называется реальной доходностью.

Банковский вклад — самый простой способ защитить деньги от инфляции

Например, мы открыли банковский вклад с эффективной ставкой 10%. Инфляция за год составила 5,39%. Реальная доходность нашего вклада составила 4,61%.

Если реальная доходность отрицательная, мы теряем деньги. Если положительная — зарабатываем. Если инфляция индивидуальна, то чем больше наше отклонение от среднего россиянина, тем труднее нам понять, какова реальная доходность наших сбережений и инвестиций.

Облигации Минфина с защитой от инфляции

Один из экзотических инструментов для защиты сбережений от инфляции — это облигации Минфина с индексируемым номиналом (ОФЗ-ИН).

Когда я в прошлый раз рассказывал про государственные облигации (ОФЗ), то речь шла про облигации с фиксированными номиналом и купоном. Номинал одной облигации был 1000 рублей — именно эту сумму Минфин возвращал нам в срок погашения. И всё время от покупки до погашения мы получали купонные платежи в виде фиксированного процента от тела долга, то есть от 1000 рублей. При фиксированном купоне и номинале облигация похожа на обычный банковский вклад.

Главная особенность ОФЗ-ИН заключается в индексации номинала облигации на индекс потребительских цен Росстата (CPI), то есть на инфляцию. Это как с индексацией зарплат бюджетников: инфляция за год составила 5,39%, значит, проиндексированная 1000 рублей номинала ОФЗ-ИН превращается в 1053,9 рубля.

В срок погашения ОФЗ-ИН Минфин вернет уже не 1000 рублей, а всю проиндексированную на инфляцию сумму (но не менее 1000, даже если инфляция будет отрицательной). То есть всё время до погашения наш заем Минфину будет сохранять свою покупательную способность, потому что будет увеличиваться на уровень потребительской инфляции.

Насколько мне известно, сейчас в обращении есть один выпуск с индексируемым номиналом — это ОФЗ 52001 (RU000A0JVMH1). Индексация номинала по этому выпуску проводится ежедневно, но с трехмесячной задержкой — это значит, что сейчас, в марте, идет индексация за декабрь. Ставка купона по этому выпуску установлена на уровне 2,5%.

Ставка в 2,5% — это почти в 3—4 раза ниже, чем у обычных, неиндексируемых выпусков. Но дело в том, что индексация номинала уже сохраняет покупательную способность тела долга и ее не требуется сохранять за счет получения процентов. А купон платится как процент с проиндексированного номинала. Поэтому всё, что мы получим в виде купона в 2,5%, — это реальная доходность выше инфляции.

Вот как сам Минфин оценивает доходность ОФЗ-ИН в сравнении с обычными ОФЗ (заметьте, что в сравнении для ОФЗ-ИН используется доходность 2,0%, в то время как у выпуска ОФЗ 52001 она еще выше — 2,5%):

Нет повода для печали

Может показаться, что всё тлен: инфляция сжирает деньги, ОФЗ дают мизерную доходность, хочется лечь ровно в банковскую ячейку и заснуть летаргическим сном.

Но если разобраться, всё не так плохо.

Человек с годами тоже не стоит на месте: мы развиваемся, набираемся опыта, создаем новые технологии, удешевляем производство. Сейчас мы за те же деньги можем купить больше гигабайт, гигагерц и килокалорий, чем 20 лет назад.

Мы живем дольше, наши дома теплее, а пенициллин нажористее, чем сто лет назад. Тойота запустила серийное производство машин на водороде. В целом жить стало лучше. Инфляция — не самое страшное, что происходит в мире.

Инфляция — не самое страшное, что происходит в мире

Всё, что мы можем сделать, — это диверсифицировать инвестиционные риски, создавать добавочную ценность и способствовать прогрессу. Так мы обгоним инфляцию, еще и на пиццу хватит.

Как инфляция влияет на ваши инвестиции

Обычно если мы говорим: «Все дорожает», имеем в виду «инфляцию». Она постепенно снижает покупательскую способность денег и «съедает» сбережения. Давайте разберемся, что означает этот термин в рыночной экономике, как влияет на нашу жизнь и какие финансовые инструменты помогут сохранить личные средства.

Что такое инфляция

Инфляция (англ.: inflation, лат.: inflatio («вздутие»), inflare («взорвать»); термин используется в русском языке с первой четверти XX века) — это усредненный показатель прироста цен на товары и услуги в стране. Речь идет именно о постоянном росте, а не разовом повышении стоимости товаров. Это не означает, что сразу все товары выросли в цене, стоимость на некоторые из них может не расти или даже падать. Также реальный уровень инфляции может отличаться от того, как конкретный человек воспринимает изменения цен на привычную продуктовую корзину.

Инфляция — изменение цен на товары и услуги в стране в течение длительного периода.

Инфляция приводит к снижению покупательской способности. То есть на одну и ту же сумму, например, через год вы купите меньше товаров или оплатите меньше услуг, чем сегодня. Это означает, что деньги обесценились и потеряли часть своей реальной стоимости.

Откуда берется инфляция

Для роста инфляции есть несколько причин.

Соотношение спроса и предложения, определяющее уровень цен

На инфляцию может повлиять и рост спроса на товары и неуспевающее за этим спросом предложение, и, наоборот, сокращение предложения при том же уровне спроса.

Примером первого являются ситуации, когда граждане начинают активно покупать определенный товар, а его производители не успевают за этим спросом. Второго — когда из-за неурожайного года или монополиста на рынке, не желающего снижать цены, растет стоимость товаров.

Снижение курса национальной валюты

В нашей стране при ослаблении курса рубля к доллару поставляемые из-за рубежа товары, соответственно, растут в цене, что приводит к увеличению их стоимости на полках магазинов.

Рост инфляционных ожиданий

На рост инфляции могут повлиять и настроения граждан или производителей. Люди видят, что цены начинают расти и стараются закупиться впрок по более низкой стоимости. Продавцы видят, что спрос на их продукты повышается и сами начинают поднимать цены, соответственно, растет и инфляция.

На инфляцию влияют спрос и предложение на продукты и услуги, курсы валют, конкуренция, ожидания граждан, действия государства.

Какой бывает инфляция

Эксперты выделяют дефляцию, низкую инфляцию, умеренную, галопирующую инфляцию и гиперинфляцию.

Дефляция, или отрицательная инфляция, — когда цены не растут, а наоборот, падают. Дефляция, как и инфляция, — это отрицательный процесс, потому что граждане не спешат покупать товары в надежде на еще большее снижение цены, а производители тем временем сворачивают производство из-за падения спроса. От дефляции потребитель выигрывает только в краткосрочной перспективе, затем негативные экономические эффекты распространяются на рынок труда, где тоже может начаться дефляция стоимости труда.

Низкая инфляция — обычно это ежегодный рост цен до 6%. Этот показатель является комфортным и для граждан, и для бизнеса и дает возможность экономике развиваться. Правительства многих стран стараются поддерживать инфляцию на таком уровне. Например, для России целевой показатель инфляции — 4%.

Умеренная инфляция показывает рост цен уже до 10% в год.

Высокая или галопирующая инфляция — это устойчивый рост цен до 50%. Она плоха тем, что вызывает нервозность на рынках: граждане и компании не могут планировать будущее, а значит и спрос невозможно предугадать.

Гиперинфляция — это резкий рост цен сразу в несколько раз. Обычно такое бывает в период глобальных кризисов. Тогда граждане отказываются от денег, потому что они, по сути, ничего не стоят, и начинают обменивать товары и услуги по бартеру или за иностранную валюту.

Последние пять лет инфляция в России колеблется на уровне 3—5%. В кризисные 2007—2008 и 2014 годы инфляция разгонялась до 11—13%. Однако это не сравнимо с ее показателями в 1992 году, когда рост цен доходил до 2 500%, или в 1993 году — до 840%.

Академическая наука определяет инфляцию как потерю покупательской способности денег. Небольшая инфляция традиционно рассматривается как необходимое явление здоровой экономики: небольшое и прогнозируемое уменьшение покупательской способности денег стимулирует экономических агентов тратить и инвестировать или сберегать. Слишком низкая или слишком высокая инфляция воспринимается как негативная для экономики, поэтому монетарные власти, Центральные Банки, стараются удерживать инфляцию на «разумном» уровне в пределах 2—4%. Слишком низкая инфляция вредит совокупному спросу, производству и инвестициям, которые являются «топливом» экономического роста. Слишком высокая инфляция существенно увеличивает неопределенность как для потребителей, так и для инвесторов. А высокая неопределенность означает избыточные риски и, как следствие, меньшие возможности тратить и инвестировать.

Как рассчитать инфляцию

Инфляцию в России измеряет Росстат: каждый месяц ведомство публикует статистику на основании стоимости потребительской корзины. В потребительскую корзину входит более 550 продуктов и услуг: от яиц и гречки до лекарств, одежды, стоимости проезда и проживания в отелях. В зависимости от того, выросла или снизилась стоимость этой корзины, можно сделать выводы об увеличении или снижении инфляции.

При этом нужно понимать, что официальная инфляция по стране может значительно отличаться от индивидуальной у конкретного гражданина. Дело — в различии потребительских корзин. Например, в вашу может входить больше расходов на развлечения, путешествия и обучение, чем на продукты, что не предусмотрено в таком же количестве в корзине Росстата.

Инфляция может отличаться и в зависимости от региона: в Краснодаре цены на фрукты будут ниже, чем в Магадане, а значит, и стоимость общей корзины снизится.

Чтобы рассчитать индивидуальную инфляцию, нужно составить список стандартных покупок вашей семьи: продукты, одежда, ЖКХ, услуги. Далее купите и оплатите все по этому списку в начале месяца и сохраните чеки. Повторите то же самое в следующем месяце. Так вы можете сравнить изменены цены потребительской корзины вашей семьи и определить индивидуальный уровень инфляции.

Как инфляция влияет на нашу жизнь

У инфляции есть как позитивные, так и негативные последствия.

+ Инфляция способствует развитию экономики

Умеренная, предсказуемая инфляция говорит о здоровой экономике в стране. В этом случае растет ВВП (валовой внутренний продукт, или рыночная стоимость всех произведенных в стране товаров и услуг для конечного потребления), благополучие населения в целом, создаются комфортные условия для развития бизнеса.

— Инфляция обесценивает сбережения

Умеренная инфляция — важное условие для развития экономики. Негативные последствия инфляции: сокращение реальных доходов населения и обесценивание их сбережений.

Как обмануть инфляцию

Для сохранения личных средств нужно, чтобы ваш ежегодный доход рос в соответствии с уровнем инфляции, а лучше превышал его.

Самый простой способ защиты сбережений — депозит. Но при условии, когда инфляция выше ставок по банковским вкладам, реальная доходность — доходность с поправкой на инфляцию — такого финансового инструмента будет нулевой или отрицательной.

Другой способ защиты своих денег от инфляции — инвестиции на фондовом рынке. Однако нужно помнить, что вложения в биржевые инструменты не застрахованы, а это значит, что можно не только получить прибыль выше инфляции, но и зафиксировать убыток.

Вот примеры, куда можно инвестировать.

Недвижимость. Приобретение недвижимости для сдачи в аренду или дальнейшей продажи не потеряло свою актуальность и сегодня. Только теперь недвижимость можно купить и в виде паев закрытого паевого фонда, если вы квалифицированный инвестор, или в формате инвестиций в REIT (real estate investment trusts) — иностранные фонды недвижимости.

Акции. Инвестируя в акции, вы становитесь владельцем доли в бизнесе компании и можете зарабатывать на росте их стоимости или дивидендах. Именно этот инструмент лучше всего отражает реальную экономику и позволяет не только догнать инфляцию, но и стабильно долгосрочно превышать ее. Но стоит помнить, что в данном случае выше шансы потерять деньги, чем заработать, ведь никто не знает, как поведут себя акции конкретной компании завтра или через месяц. Чтобы успешно выбирать акции, нужно изучать отчеты компаний, следить за событиями и новостями.

Российские облигации федерального займа (ОФЗ). Самые надежные и консервативные инструменты для инвестирования, которые показывают доходность немногим выше инфляции.

Корпоративные облигации надежных эмитентов и акции «голубых фишек», а также бумаги с плавающим купоном, привязанным к индексу потребительских цен или ставке RUONIA. Эти бумаги будут показывать доход равный или выше инфляции, но всегда стоит внимательно оценивать компании для вложений.

Золото. Часто этот инструмент используют для долгосрочных вложений как естественную защиту от инфляции. Это может быть и физическое золото, и акции золотодобывающих компаний.

Паевые инвестиционные фонды (ПИФ). Такие фонды находятся под управлением профессиональных управляющих, которые диверсифицируют риски и создают портфель, состоящий из нескольких инструментов, чтобы показать наилучшую доходность. Этот финансовый инструмент прекрасно подойдет для новичков.

Например, у вас есть цель через пять лет купить квартиру и даже первоначальный взнос в размере 1 млн рублей. Куда его вложить, чтобы эти деньги не съела инфляция?

По правилу инвесторов диверсифицировать вложения — или проще говоря не класть все яйца в одну корзину — нужно составить портфель, разделив средства на несколько инструментов из разных отраслей. Например, большая часть может приходиться на облигации надежных компаний, ОФЗ и ПИФы, а меньшая — на акции «голубых фишек».

Все примеры в этом материале не являются инвестиционной рекомендацией.

Итак, инфляция — это рост цен в стране на определенные товары в течение длительного периода времени. Инфляция индивидуальна для каждого гражданина и зависит от того, что он покупает. Каждый год покупательская способность денег падает, мы не можем это контролировать. Поэтому чтобы сохранить и защитить свои сбережения, необходимо сделать так, чтобы деньги работали — например, размещать их в депозиты или инвестировать в недвижимость и надежные инвестиционные инструменты. Чтобы инфляция не «съела» ваш капитал, лучше всего найти баланс и инвестировать в ОФЗ, ПИФы, корпоративные облигации и акции высоконадежных эмитентов.