Что считается закрывающим документом

Как бороться с невозвратом первичных документов? Традиционные и цифровые способы

Федеральный закон N 402-ФЗ «О бухгалтерском учете» обязывает подтверждать факт финансово-хозяйственной операции первичными учетными документами. За их отсутствие или отсутствие подписей обеих сторон сделки налоговая взымает приличные штрафы. Как бороться с невозвратом и могут ли помочь в этом технологии?

Почему контрагент не спешит возвращать документы?

1. Незаинтересованность бизнес-партнера в возврате ПУД. Контрагент в полной мере оказал услуги, деньги на счет поступили – его все устраивает. А отправка или возврат первичных документов – это дополнительные усилия, трудоемкость опять же, всегда найдутся дела поважнее.

2. Экономия на отправке документов. Одно заказное письмо обходится примерно в 60 рублей с НДС. Если сумму умножить на количество контрагентов, как правило, статья расходов становится приличной. Многие небольшие компании предпочитают экономить на почтовых расходах.

3. Плохая организация документооборота. В потоке бумажных документов, которые кочуют от стола к столу, некоторые экземпляры просто теряются или попадают в корзину для бумажного мусора.

4. Уклонение от договорных обязательств. Заказчик (покупатель) может преднамеренно затягивать подписание документов, чтобы не платить за услугу (товар) или, как минимум, отсрочить платеж.

Небольшая фирма обслуживает и ремонтирует офисную технику. Большая часть клиентов – юридические лица, сумма с каждой оказываемой услуги хоть и небольшая, но заказов много, соответственно, и документов тоже. Однако вовремя возвращают подписанные первичные документы чуть более половины заказчиков – примерно 60%.

Случаются ситуации, когда от заказчика приходит представитель или курьер, оставляет технику для ремонта или сразу получает услугу, забирает с собой документы с обещанием подписать их или хотя бы просто передать в бухгалтерию. Но на следующий раз все повторяется. Фирма оказывает услуги, предоставляет документы, а вот принимать их и, соответственно, оплачивать услуги клиенты не торопятся.

Руководство сервисной компании вынуждено время от времени проводить мероприятия по возврату документов: звонки, сообщения и письма, личные встречи, повторная печать документов. И даже при таких усилиях, документы получается вернуть не всегда.

Чем грозит невозврат документов?

В Федеральном законе «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ в статье 9 четко прописано, что каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Документ должен содержать наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление, а также подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

То есть на руках у исполнителя (поставщика) в обязательном порядке должен быть, подписанный заказчиком, экземпляр ПУД.

В статье 120 НК РФ устанавливается ответственность за грубое нарушение правил учета доходов, расходов и объектов налогообложения. Таковым нарушением является и отсутствие первичных документов, и это влечет за собой взыскание штрафа от 10 000 до 30 000 рублей.

Если же нарушение повлекло за собой занижение налоговой базы, тогда штраф составит 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

Если нет первичных документов (накладной ТОРГ-12, УПД или товаросопроводительных документов, которые бы подтвердили факт получения товара), подписанных покупателем, взыскать долг и штрафы с него сложно.

Как защитить себя от невозврата ПУД?

1. Особые условия в договоре. Порядок возврата документов прописывается в отдельном пункте договора, указывается, кто берет на себя почтовые расходы, какая ответственность ложится на стороны за несвоевременный возврат документов.

2. Четкое определение ответственного. Регламентами компании закрепляется ответственность сотрудника за контроль возврата документов. Таким ответственным может стать менеджер, который заключал договор, бухгалтер, секретарь.

3. Оплата доставки документов. Вместе с документами контрагенту отправляется оплаченный конверт с обратным адресом, ему останется только дойти до почты.

1. Задание-контроль ответственному. Если процесс автоматизирован и в работе используется система электронного документооборота (СЭД), то сама система будет напоминать об отправке документа контрагенту или необходимости проконтролировать возврат. Напоминание оформляется как задача, при необходимости можно настроить автоматическую отправку электронного письма контрагенту с просьбой вернуть подписанные экземпляры.

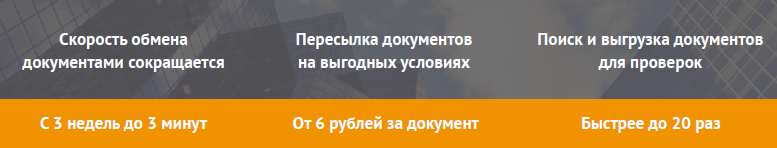

2. Юридически значимый обмен электронными документами с контрагентами. Используя сервис обмена цифровыми документами, компания сокращает стоимость доставки, может обезопасить себя от потери, а контрагенту подписать документ будет так же легко – всего пара кликов.

Цифровые процессы внутри компании помогают упорядочить документооборот, отражая регламенты и единые принципы работы. Переход на электронный юридически значимый обмен документами с контрагентами исключает проблемы с доставкой и хранением. Найти нужный первичный учетный документ в электронном архиве существенно проще, что особенно актуально при подготовке к налоговой проверке.

Попробуйте цифровые процессы бесплатно – воспользуйтесь специальным предложением от Directum.

Что считается закрывающим документом

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Будут ли считаться договор и закрывающие документы, подписанные графической подписью с использованием планшета, основанием для признания расходов по налогу на прибыль?

Рассмотрев вопрос, мы пришли к следующему выводу:

Организация в целях налогового учета вправе принять электронные документы, подписанные сторонами с использованием планшета. Однако ввиду неурегулированности статуса такой подписи в российском законодательстве следование данной позиции может привести к судебному спору с налоговыми органами.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Цориева Зара

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Как отчитываться за расходы по бизнес-карте

Бизнес-картой можно оплачивать расходы на бизнес напрямую со счета — это могут делать и владельцы бизнеса, и рядовые сотрудники. Но как потом отчитаться по этим тратам перед налоговой?

Надежда Тарасова

Эксперт по бухгалтерскому и налоговому учету в Тинькофф Бизнесе

Бизнес-карта привязана к расчетному счету предпринимателя или компании. Ей оплачивают расходы на бизнес, например канцелярию, обеды, топливо, командировки, деловые встречи. ИП оплачивают бизнес-картой даже личные покупки, а компании выдают их сотрудникам для трат на бизнес.

На практике бизнес только начинает использовать корпоративные карты, поэтому могут возникать вопросы. Какие документы нужны для учета трат? Нужны ли вообще? Как принять к вычету НДС на ОСН?

В написании статьи принимал участие налоговый эксперт Виктор Подгорский.

Кому и зачем нужно отчитываться

ИП на УСН «Доходы», ПСН и НПД не нужно подтверждать расходы документами. Они платят налог без учета расходов и не ведут бухгалтерский учет.

ИП на УСН «Доходы минус расходы» и ОСН нужно подтверждать расходы на бизнес. У таких предпринимателей бухучета тоже нет, но налоговый учет они ведут — для уменьшения налога на доход. Для этого записывают номера и даты подтверждающих документов в книгу учета доходов и расходов (КУДиР). По ней подтверждают расходы, если у налоговой есть сомнения. Если документов не будет, то обосновать расходы будет нечем — и уменьшить налог не получится. Личные расходы по бизнес-карте предприниматели не учитывают.

Компании должны подтверждать все расходы. Это нужно для бухучета и уменьшения налога. При этом уменьшить налог можно только на ОСН и УСН «Доходы минус расходы». По всем расходам компания должна хранить подтверждающие документы. Налоговая может их запросить в любой момент.

Если подтверждающих документов не будет, инспекция может расценить это как грубое нарушение правил бухучета и наложить штраф до 30 000 ₽. При этом, если компания снижает налог на доходы за счет неподтвержденных расходов, налоговая дополнительно начислит штраф — 20% от недоимки.

К тому же, если подтверждающих документов нет, получается, что компания потратила деньги со счета, а на что — неизвестно. В этом случае обоснование трат по 115-ФЗ может запросить банк.

Какие подтверждающие документы нужны

Сначала компания или ИП оформляют внутренний документ — локальный нормативный акт. Он приравнивает деньги на бизнес-карте к подотчетным средствам. Локальный акт можно оформить один раз и дальше все траты сотрудников по бизнес-картам будут считаться подотчетными средствами.

Сотрудник составляет авансовый отчет Если в компании оформлен локальный нормативный акт, сотруднику надо составить авансовый отчет и приложить документы по тратам. Этого будет достаточно, чтобы компания или ИП смогли отчитаться перед налоговой. Если деньги потратил сам ИП, он может не прикладывать авансовый отчет, а просто приложить подтверждающие документы.

Отчет составляет сам сотрудник по форме № АО-1 или бухгалтер в программе, например 1 предоставляют в срок, который установила компания.

Сотрудник прикладывает подтверждающие документы: кассовый или товарный чек, товарную накладную или акт выполненных работ. По всем тратам нужны документы: не важно, по бизнес-карте или расходам наличными. Какие документы понадобятся — зависит от ситуации. Хранить их нужно не меньше 5 лет.

| Ситуация | Документы |

|---|---|

| Покупка в любом магазине, если НДС к вычету принимать не нужно | Кассовый чек |

| Покупка в магазине вашего контрагента, с которым заключили договор | Закрывающие документы: акт, накладная, счет-фактура |

| Заказ на поставку у вашего контрагента | Закрывающие документы: акт, накладная, счет-фактура |

Компании и ИП могут учесть по документам только траты для бизнеса, в налоговом кодексе их обозначают как «экономически оправданные затраты».

Это любые траты, которые помогают развивать бизнес. Для ИП и компаний на УСН «Доходы минус расходы» есть точный список расходов. А для ООО такого нет: включить можно любые расходы, которые помогают компании заработать.

В таблице несколько примеров: что можно и нельзя купить в счет расходов бизнеса.

| Экономически оправданные затраты для бизнеса | Экономически не оправданные затраты — не на бизнес |

|---|---|

| ✅ Оргтехника в офис | ❌ Принтер домой |

| ✅ Канцелярия в офис | ❌ Набор красок или карнавальных костюмов для корпоратива |

| ✅ Оплата бензина для поездки на деловую встречу с партнером | ❌ Оплата бензина для поездки за город с семьей на отдых |

| ✅ Организация деловых встреч и мероприятий | ❌ Ужин с коллегами после работы |

| ✅ Командировочные расходы | ❌ Расходы на отпуск с семьей за границей |

Если работаете без НДС, сохраните кассовый чек после покупки

Кассовым чеком подтверждают расходы на УСН: не нужно принимать к вычету НДС. На ОСН тоже можно учитывать расходы только по чеку, но тогда НДС принять к вычету не получится.

Допустим, у владельца кафе не хватает соков, а через два часа забронирован банкет. Сотрудник бежит в соседний супермаркет, берет ящик соков, оплачивает их бизнес-картой и получает кассовый чек. В кафе есть соки, а для отчетности есть чек.

Кассовые чеки выдают почти все компании и ИП, которые продают за наличные или по картам. Исключений мало, скорее всего, вы с ними не столкнетесь.

Во всех чеках должна быть информация о продавце, товарах и услугах, сумме и фискальных параметрах ККТ. При покупках в интернете в чеке дополнительно должны быть указаны электронная почта и сайт магазина, номер телефона или электронная почта покупателя.

Если потеряли чек или он испортился, есть шанс все исправить. Его можно восстановить, если в приложение вашей бизнес-карты подтягиваются все покупки. Например, такая функция есть у карт Тинькофф Бизнеса. А чтобы не рисковать некачественной печати, рекомендуем сразу снимать скан чека после покупки и прикладывать его к оригиналу.

Если работаете с НДС и покупаете у контрагентов, нужны акты, накладные и счета-фактуры

Обычно компании переводят деньги контрагентам с расчетного счета или оплачивают наличными, а после сделки партнер выдает закрывающие документы. В том числе счет-фактуру с выделенным НДС, если контрагент работает на ОСН.

Например, компания покупает 30 офисных кресел у своего контрагента на ОСН по договору. Поставщик привозит кресла и выдает компании товарную накладную и счет-фактуру с выделенным НДС или универсальный передаточный документ (УПД), в котором эти документы совмещены.

При переводе на расчетный счет контрагента компания платит комиссию за платеж. Если оплатить товары в офисе или магазине партнера через банковский терминал бизнес-картой, можно сэкономить — за такие платежи банк не берет комиссию.

Допустим, владельцу кафе нужна партия соков. Сотрудник идет в магазин, с которым компания заключила договор, и берет ящик соков. При оплате он показывает клубную карту магазина — ее юрлицам выдают большие торговые сети, и магазин высылает закрывающие документы.

Если клубной карты нет, тогда на кассе перед оплатой сотрудник говорит кассиру: «Я из компании „Ромашка“, у нас с вашим магазином заключен договор № 123. Можете выслать закрывающие документы по этой покупке нам на почту? Адрес есть у бухгалтера, Петра Валерьевича». После этого кассир пробивает покупку, а сотрудник оплачивает ее бизнес-картой. Кассир связывается с бухгалтером, и он высылает закрывающие документы.

Как именно получить закрывающие документы, зависит от договоренности с контрагентом. Он может передать вам их лично, когда привезет товары или окажет услугу, отправить по почтовому адресу компании или электронно — через систему электронного документооборота.

Для учета расходов на организацию деловой встречи нужны документы и чеки

Представительские расходы — это траты на организацию и проведение деловых встреч. Их тоже можно оплатить бизнес-картой.

| Затраты на представительские расходы | Затраты, которые не относятся к представительским расходам |

|---|---|

| ✅ Деловые встречи: завтраки и обеды | ❌ Обед с обсуждением текущих задач без приказа на организацию мероприятия |

| ✅ Организация мероприятий, например конференций | ❌ Жилье и питание для партнеров вне делового завтрака или обеда |

| ✅ Оборудование помещения, например микрофонами или проектором для презентации | ❌ Оформление офиса для поздравления сотрудников или партнеров с праздником |

| ✅ Буфетное обслуживание | ❌ Развлечения, например посещение бильярда или бара |

| ✅ Транспорт до мероприятия и обратно | ❌ Транспорт во время деловой встречи, например, если она проходит на теплоходе или в яхт-клубе |

| ✅ Услуги внештатного переводчика | ❌ Отдых и лечебные процедуры, например СПА |

В учете представительских расходов есть нюансы.

| Можно | Нельзя |

|---|---|

| ✅ Можно учитывать на ОСНО | ❌ Нельзя учитывать на УСН |

| ✅ Можно учитывать только до 4% от фонда оплаты труда за отчетный период | ❌ Все траты свыше 4% от фонда оплаты труда нельзя учесть для уменьшения налога на прибыль |

Список документов при оплате бизнес-картой все тот же — чеки, квитанции, акты, накладные и счета-фактуры. Плюс нужно оформить документы, которые подтверждают, что встреча деловая:

Если по запросу налоговой не предоставить эти документы, инспекция может расценить мероприятие как личное и не принять расходы в уменьшение налога на прибыль.

Для учета командировочных расходов нужны все чеки и билеты

В командировке сотрудник тоже может расплачиваться бизнес-картой.

К командировочным расходам относят:

На бизнес-карте будут суточные и деньги на все остальные командировочные расходы свыше.

Перед командировкой компания составляет несколько документов. Они понадобятся, если у налоговой возникнут сомнения в цели поездки и размере суточных. Вот что нужно оформить:

Суточные — это деньги, на которые сотрудник живет в поездке: питается, ходит в магазины и ездит по делам. Их размер утверждает компания. Траты из суточных подтверждать документами не нужно: сотрудник распоряжается этими деньгами сам. А вот по всем расходам свыше суточных нужно собирать подтверждающие документы.

В основном от сотрудника нужны документы, подтверждающие расходы на транспорт, проживание и страховки. В целом они те же, что мы перечисляли выше, но есть нюансы.

| Вид расходов | Что можно учесть | Что нельзя учесть | Документы для учета | НДС к вычету |

|---|---|---|---|---|

| Проживание в гостинице | Оплата гостиничного номера | Затраты на ресторан и бар, обслуживание номера, посещение СПА и спортзала | Чек на оплату номера, электронный или отпечатанный бланк строгой отчетности или счет-фактура | Да, если в БСО или счете-фактуре он выделен отдельной строкой. |

По чеку НДС принять к вычету нельзя

Эти даты есть в приказе о командировке

При бронировании на сайте — договор (оферта) с сайта и документ об оплате

билетов

билетов

Если генеральный директор или сотрудник компании был в командировке за границей, то чеки и другие документы будут на иностранном языке. Их нужно будет перевести любым способом, хоть через онлайн-переводчик: Минфин не предъявляет особых требований к переводу.

Что запомнить по бизнес-картам

Бизнес-карты от Тинькофф

Бесплатно выпустим карты к вашему расчетному счету.

Закрывающие документы

Кто может получить закрывающие документы

Закрывающие документы предоставляются только юридическим лицам и ИП, которые произвели оплату безналичным переводом со своего расчётного счёта.

При оплате необходимо выбрать способ оплаты Безналичный перевод или Безналичный перевод в иностранной валюте.

Оплата счёта через платёжные системы или терминалы моментальных платежей считается оплатой от физического лица. Согласно законодательству РФ закрывающие документы по такой оплате не предоставляются. Чтобы получить документы, подтверждающие оплату, обратитесь в техническую поддержку платёжной системы.

В каком формате предоставляются закрывающие документы

До октября 2017 года мы предоставляли два отдельных документа: счёт-фактуру и акт выполненных работ. С октября 2017 года мы предоставляем универсальный передаточный документ (УПД), который включает в себя счёт-фактуру и акт выполненных работ. Ниже перечислены условия предоставления закрывающих документов.

Условия предоставления закрывающих документов

Оригиналы документов отправляются:

Как формируются закрывающие документы

В зависимости от типа предоставляемой услуги, счёт может быть оплачен на одну сумму, а закрывающие документы будут представлены на другую:

Документы формируются сразу на всю сумму для услуг, по которым нельзя сменить тарифный план или вернуть денежные средства.

К таким услугам относятся:

Документы формируются не на всю сумму счёта, а за количество использованных дней в месяце. Такой способ используется для услуг, по которым можно сменить тарифный план или вернуть средства за неиспользованный период.

К таким услугам относятся:

Формула для расчёта

Формула для примерного расчёта выглядит так:

Сумма оплаты за год / 365 дней * количество дней в месяце

Например: хостинг оплачен на 6 месяцев на сумму 2000 рублей. Мы хотим узнать на какую сумму будут предоставлены документы за ноябрь:

(2000 (рублей) x 2 (полугодия) / 365 (дней в году) ) x 30 (количество дней в ноябре) = 328.767123288 (рублей за ноябрь).

Данный расчёт производится автоматически нашей системой. Иногда сумма за месяц может не совпадать с результатом по формуле на несколько рублей. Однако в конечном итоге закрывающие документы будут предоставлены на всю оплаченную сумму.

Некоторые услуги имеют собственный баланс. Закрывающие документы по ним мы предоставляем по мере использования средств с внутреннего баланса услуги.

К таким услугам относятся:

Компания REG.RU предоставляет закрывающие документы покупателю на сумму полученного вознаграждения от проведения сделки. Вознаграждение REG.RU составляет 10 процентов (включая НДС) от цены доменного имени.

На всю сумму, полученную от покупателя по безналичному расчёту, компания REG.RU предоставляет только Отчёт о движении денежных средств.

Данное распределение согласовывается в Агентском договоре, пункт 4.3: «Счет на стоимость Цены Домена выставляется Приобретателю на основании настоящего договора без НДС. Регистратор не предоставляет Приобретателю финансовых документов на указанную сумму. По требованию Приобретателя Регистратор может предоставить отчет о расходовании денежных средств. Факт перечисления и зачисления денежных средств подтверждается в соответствии с законодательством РФ бухгалтерскими и банковскими выписками и иными документами.»

Чтобы получить скан-копии Отчета о движении денежных средств, напишите заявку в службу поддержки. Мы вышлем пакет оригиналов документов на ваш контактный почтовый адрес в течение месяца после совершения сделки.

Как получить оригиналы закрывающих документов повторно

По умолчанию мы отправляем закрывающие документы по мере их формирования на почтовый адрес организации, указанный в Контактах владельца аккаунта. Если указан неверный почтовый адрес, закрывающие документы могут не дойти до адресата. В таком случае документы будут возвращены обратно на почтовый адрес нашей организации. На ваш контактный email поступит соответствующее сообщение.

Если вы не получили оригиналы документов из-за неверного почтового адреса, измените ваш адрес на корректный в Контактах владельца аккаунта и закажите повторную отправку документов по одной из инструкций ниже.

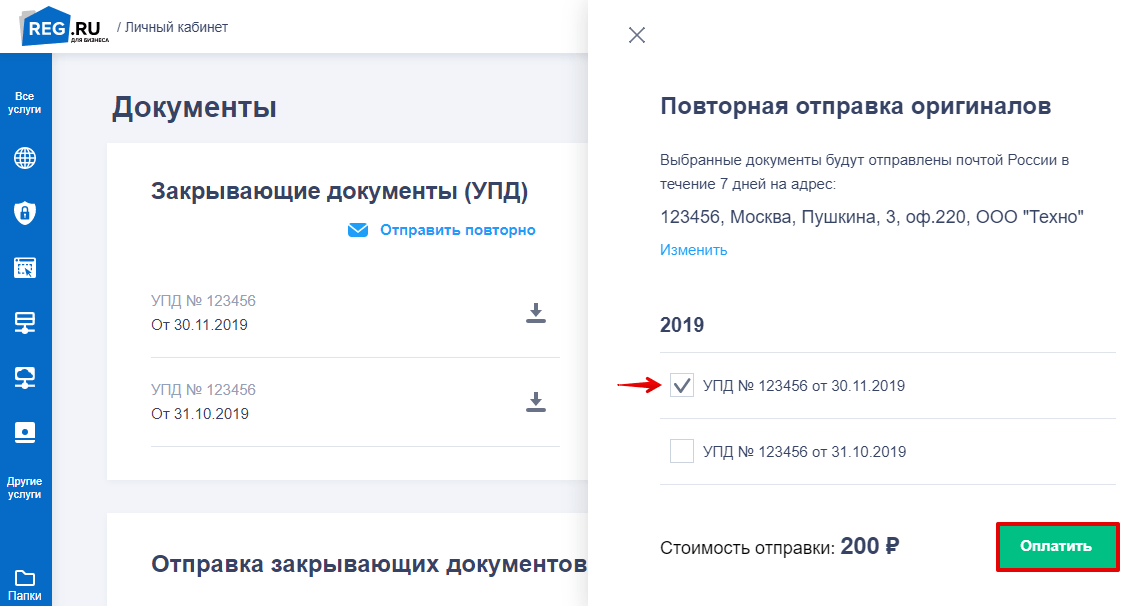

Повторная отправка Почтой России является платной услугой. Её стоимость составляет 200 рублей. Для заказа выполните следующие шаги:

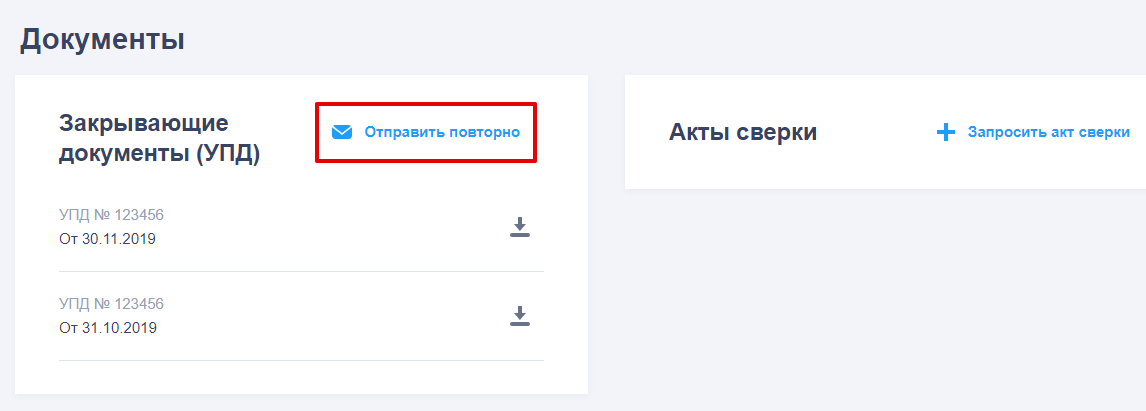

Во вкладке «Закрывающие документы (УПД)» нажмите Отправить повторно:

Отметьте галочкой нужные документы и нажмите Оплатить:

Готово, после формирования заявки оригиналы документов будут отправлены на ваш почтовый адрес в течение недели.

Повторная отправка закрывающих документов по ЭДО является бесплатной услугой. Для заказа выполните следующие шаги:

Готово, вы получите оригиналы закрывающих документов в течение суток.

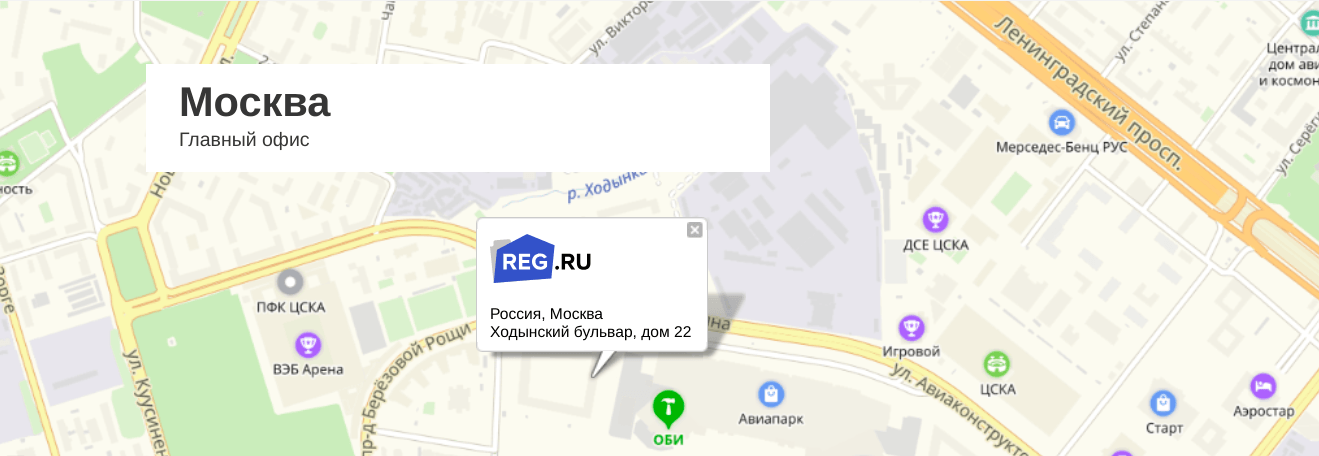

Еще один бесплатный способ повторного получения закрывающих документов — лично в московском офисе. Для заказа выполните следующие шаги:

Готово, заберите документы в московском офисе REG.RU в течение двух недель с момента подготовки документов, сообщив менеджеру ИНН и наименование организации.

Адрес офиса: г. Москва, Ходынский бульвар, дом 20А. (станция метро «ЦСКА»). Режим работы: с 9:00 до 18:00 в будние дни.

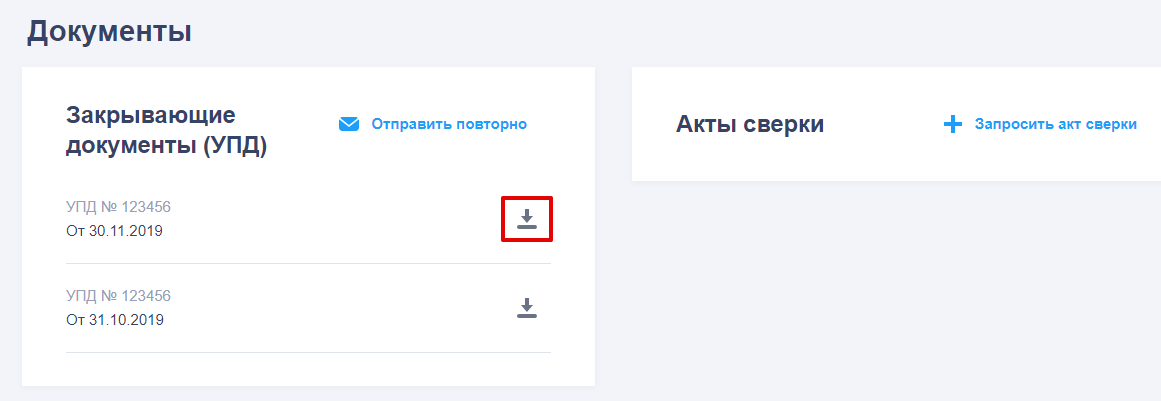

Как скачать скан-копии закрывающих документов

Перейдите во вкладку «Закрывающие документы (УПД)» и кликните Скачать напротив нужного документа:

Готово, скан-копия документа будет сохранена на ваш компьютер. Также письмо с копией будет отправлено на email бухгалтера, указанный в «Контактах владельца аккаунта».

Как изменить данные в УПД

Если вам нужно изменить данные в УПД (Универсальный передаточный документ), напишите заявку в службу поддержки.

В УПД можно изменить:

В УПД нельзя изменить:

Внимание: если реквизиты в документах не соответствуют текущим реквизитам организации, воспользуйтесь инструкцией: Как изменить реквизиты организации?

Возможные проблемы

В Личном кабинете не отображаются бухгалтерские документы

Документы могут не отображаться в Личном кабинете, если:

Если ни один из описанных случаев не актуален, создайте заявку в службу поддержки, в ней подробно опишите суть проблемы и предоставьте документ, подтверждающий вашу оплату.

Можно ли получить закрывающие документы при оплате с корпоративной карты

По операциям, произведённым с помощью корпоративных карт, компания REG.RU не предоставляет закрывающие документы.

По законодательству РФ непосредственными держателями банковских карт являются физические лица, даже если карта выпущена для юридического лица или ИП (см. пункт 1.5 Положения Банка России от 24.12.2004 N 266-П). Если карта является корпоративной, она оформляется на конкретного сотрудника. При проведении операций по карте платежный шлюз банка эквайера возвращает информацию о держателе карты, которым всегда выступает физическое лицо. Таким образом, все платежи по банковским картам поступают в REG.RU от физического лица.

По законам РФ бухгалтерские документы (счёт-фактура, акт выполненных работ и УПД) предоставляются только юридическим лицам или индивидуальным предпринимателям при проведении прямого безналичного платежа с расчётного счета организации или оплате наличными при предоставлении соответствующих документов.

Подтверждением целевого использования средств по корпоративной карте является:

Инвойс можно скачать в разделе Счета, нажав на нужный номер счёта. Обратите внимание! Данная инструкция по договору является обязательной.

(1).jpg)