Чем отличаются заявки рыночная и лимитная

Какие заявки лучше — рыночные или лимитные?

Перед долгосрочным инвестором тоже стоит, но далеко не так остро. Если ты раз в год меняешь пару акций в своём портфеле, твои транзакционные издержки заведомо невелики. И не так важно, каким типом заявок ты их соберёшь. По всем акциям, входящим в индекс, можно смело кидать рыночную заявку — так быстрее и проще. Исключения из правила только для третьего эшелона со спредом в пару процентов, но точно ли он вам так нужен?

А вот для трейдера — вопрос. Он торгует часто, ему важно, как именно делать это: рыночной заявкой или лимитной? То есть войти-выйти немедленно, но по худшей цене контрагента, или по указанной тобой цене, но с вероятностью, что сделки вообще не будет? Если указать цену поблизости от текущей, например, поместив заявку со своей стороны спреда, то с вероятностью сильно более 50% сделка пройдёт по твоей цене.

Достаточно ли это, чтобы всегда работать лимитником? Давайте прикинем. Допустим, вероятность исполнения по статистике на данном инструменте за n-ный срок — 83%. В 83% случаев вы экономите на спреде, но чуть-чуть. В 17% вы теряете, но значительно больше. Заявка поставлена. Заявка не исполнилось. Если заявка на выход, вы всё равно должны выйти. Но, допустим, цена хуже уже на 1%. А на спреде вы экономили всего 0,1%. Посчитайте сами, 13% перевесят 87%. Если заявка на вход, можно просто не входить. Но, скорее всего, если цену так вынесло за малое время, её понесёт и дальше: вы пропустите лучшие сделки года.

Вход по рынку можно корректно протестировать: примерно понятно, насколько хуже торговля, если платишь эту дань. Просто добавляешь цифру в графу транзакционные издержки и смотришь на тестере — совсем плохо или терпимо? В случае лимитных заявок потери неизвестны заранее. Обычно всё хорошо, но иногда будет сильно хуже, но как часто и насколько? Лишняя неопределённость — это плохо. Вы как бы подписались на маленького «чёрного лебедя», и в самый ответственный момент (например, в день биржевого краха) его вам доставят на дом.

Вообще универсального совета нет, но.

Обычно в каждом конкретном случае оптимальность заявки — рыночная или лимитная — можно прикинуть.

В одном случае будет лучше так, в другом эдак. Например, на спекулятивных гиперликвидах у меня вход по рынку: спред столь мал, что значения не имеет, но важна определённость. Если нужно взять в пассивный портфель не самую ликвидную акцию, как я уже говорил, это будет лимитная заявка: спред в 1% требует к себе уважительного отношения (но таких акций мне обычно несильно надо). Чтобы сэкономить настолько, можно подождать не пять минут, а пять часов — риск убегания цены компенсируется самой ценой вопроса.

Бывают и такие спреды, ради которых выжидают пять дней, если не пять недель. Но с такими акциями я бы предпочёл не иметь дела.

QUIK 7: заявки и их виды в торговом терминале

Все заявки в торговом терминале можно разделить на два основных типа: лимитированные и рыночные. В этой статье мы расскажем, в чем особенность каждого типа и чем они отличаются друг от друга, а также дадим определение стоп-заявкам.

Вид заявки «Рыночная»

К рыночным заявкам относятся те заявки, которые исполняются сразу по рыночной цене на рынке.

Если выставляется заявка на покупку и условие рыночное, то такая заявка исполняется по цене наилучшего предложения в момент поступления заявки на биржу.

Аналогичным образом заявка на продажу исполняется по цене наилучшего спроса.

Чтобы заявка была отправлена на биржу как рыночная, в окне ввода заявки должна стоять галочка «Рыночная».

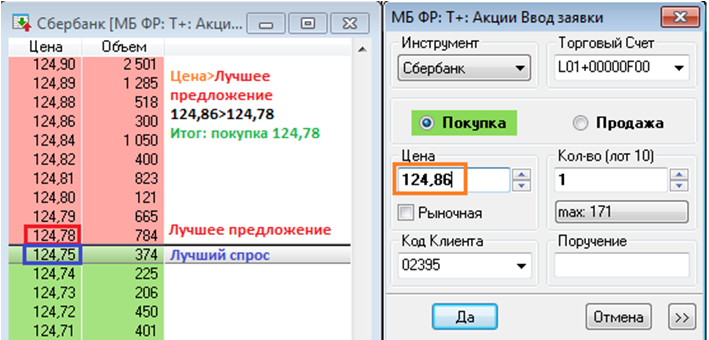

Если при выставлении заявки на покупку в поле «Цена» будет указано значение выше текущего рынка, но при этом галка «Рыночная» стоять не будет, то такая заявка также будет считаться рыночной, т.к. цена, по которой заявка уйдёт на биржу, будет превышать текущую рыночную цену и, соответственно, будет исполнена по цене наилучшего предложения.

Из примера видно, что при подаче заявки на покупку с ценой 124,86 заявка будет исполнена по цене наилучшего предложения, т.е. 127,78.

Для подачи рыночной заявки на продажу цена должна быть, соответственно, ниже текущей рыночной цены.

То есть, например, при подаче заявки на продажу по цене 124,73 заявка будет исполнена по цене наилучшего спроса, т.е. −124,75.

Вид заявки «Лимитированная»

К лимитированным заявкам относятся те заявки, которые выставляются в терминале ниже рынка (при покупке) или выше (при продаже).

Т.е. такая заявка будет активна до тех пор, пока цена на рынке не достигнет значения цены, указанного в заявке.

Кроме рыночных и лимитированных заявок, также можно выставить стоп-заявки.

Стоп-заявки

Существует несколько видов стоп-заявок:

Подача стоп-заявок необходима в том случае, когда нужно ограничить потенциальный убыток по открытой позиции при изменении цен на рынке в сторону, противоположной от ожидаемой.

Принцип исполнения стоп-заявки — это заявка с заранее заданными условиями. При наступлении стоп-условия по заявке (стоп-цена) на биржу выставляется лимитированная заявка.

Полное описание и принципы исполнения стоп-заявок доступны в справке к системе, которую можно вызвать через клавишу F1 на клавиатуре.

Успехов в торговле!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Виды заявок по режимам торгов, используемых в Секторе рынка «Основной рынок»

| Режим торгов | Период | Название заявок в Режиме торгов | Вид заявок | Адресность заявок | Анонимность заявок | Инфо о поданной заявке доступна др. участникам торгов | Инфо о заключенной сделке доступна др. участникам торгов | По цене | По остатку | |||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Исполнение по разным ценам | Исполнение по одной цене | Поставить в очередь (DAY) | Снять остаток (IOC) | Полностью или отклонить (FOK) | ||||||||

| Режим основных торгов Т+ | Лимитные / Рыночные | Безадресные | Анонимные | + | + | |||||||

| Режим основных торгов Т+ (для паев) | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «РЕПО с ЦК – Безадресные заявки» | Лимитные | Безадресные | Анонимные | + | + | + | + | + | + | + | ||

| Режим торгов «РЕПО с ЦК – Безадресные заявки» | Рыночные | Безадресные | Анонимные | + | + | |||||||

| Режим торгов «РЕПО с ЦК – Адресные заявки» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим основных торгов (предторговый период) | Лимитные | Безадресные | Анонимные | + | + | |||||||

| Режим основных торгов (торговый период) | Лимитные | Безадресные | Анонимные | + | + | |||||||

| Режим основных торгов (торговый период) | Рыночные | Безадресные | Анонимные | + | + | |||||||

| Режим основных торгов (для облигаций, ДР на облигации) | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «РЕПО с акциями (в ин. валюте)» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «РЕПО с облигациями (в ин. валюте)» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «РЕПО с Банком России: Аукцион РЕПО» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «РЕПО с Банком России: фикс.ставка» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «Акции Д – Режим основных торгов» | Лимитные | Безадресные | Анонимные | + | + | |||||||

| Режим торгов «Акции Д – Режим основных торгов» | Рыночные | Безадресные | Анонимные | + | + | |||||||

| Режим торгов «Акции Д – Режим основных торгов» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «Облигации Д – Режим основных торгов» | Лимитные | Безадресные | Анонимные | + | + | |||||||

| Режим торгов «Облигации Д – Режим основных торгов» | Рыночные | Безадресные | Анонимные | + | + | |||||||

| Режим торгов «Квал.Инвесторы – РПС с ЦК» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «Квал.Инвесторы – РЕПО (в ин. валюте)» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «Квал.Инвесторы – РЕПО (в ин. валюте)» | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов крупными пакетами ценных бумаг | заявки КП | Лимитные | Безадресные | Анонимные | + | |||||||

| заявки ИСК | Лимитные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «Размещение: Адресные заявки» | Лимитные / Рыночные | Адресные | Неанонимные | + | ||||||||

| Режим торгов «Выкуп: Адресные заявки» | Лимитные / Рыночные | Адресные | Неанонимные | + | ||||||||

1 Исполняются в аукционе закрытия

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Виды заявок в терминале QUIK

Биржевые заявки (ордера) в общем случае делятся на две основных категории: типы заявок, поддерживаемые биржей, и типы заявок, поддерживаемые конкретным брокером.

Типы заявок, поддерживаемые биржей, это общедоступный инструмент. Они доступны всем участникам торгов и обрабатываются на сервере самой биржи. На Московской бирже основными ордерами, используемыми частными инвесторами, являются лимитная, рыночная и айсберг-заявки.

С полным списком заявок, используемых на Мосбирже в разных режимах торгов, можно ознакомиться на сайте биржи.

Биржевые заявки

Лимитная заявка — заявка на покупку или продажу определенного количества лотов по определенной цене. Такая заявка является, по сути, публичной офертой для остальных участников торгов. Лимитные заявки отображаются в стакане заявок и могут быть исполнены в том случае, если окажутся в числе лучших, когда другая сторона сделки отправит встречную заявку. Таким образом, вы отправляете свое предложение на биржу и ждете, пока кто-то вам продаст/ купит у вас.

В дальнейшем, для удобства будем называть совокупность лимитных заявок в стакане рыночным предложением, которое означает совокупность предлагаемых цен и объемов как на покупку, так и на продажу.

Преимущества: заявка исполнится строго по той цене, которую установил отправитель.

Недостатки: исполнение заявки не гарантировано. Если на рынке будут более выгодные предложения, то заявка может остаться не исполненной. Также возможно частичное исполнение, если объем встречного ордера окажется недостаточным.

Рыночная заявка — это заявка купить/продать определенное количество лотов по лучшей доступной цене. При этом сделка будет осуществлена по лучшей цене, на которую есть сопоставимый объем рыночного предложения.

Преимущества: гарантированное исполнение заявки в полном объеме.

Недостатки: эффект проскальзывания — если требуемый объем выше, чем предложение по лучшей цене, то недостающий объем будет набран по следующим доступным ценам. В результате средняя цена сделки может оказаться менее выгодной, чем рыночная котировка в момент отправления заявки. Особенно такой эффект ощутим при наборе крупных позиций.

Распадская, «разреженный» биржевой стакан. При покупке 250 лотов (2500 акций) Распадской рыночной заявкой средняя цена сделка оказывается существенно хуже, чем отображаемая рыночная котировка 102,74 руб.

Одним из компромиссных вариантов между лимитной и рыночной заявкой может быть выставление лимитной заявки «вглубь» рыночного предложения. Например, в нашем случае с акциями Распадской, можно воспользоваться не рыночной, а лимитной заявкой на 250 лотов по цене 102,8 руб. Тогда 1 и 76 лотов будут сразу выкуплены по 102,74 и 102,75 руб. соответственно, а на оставшийся объем будет выставлена лимитная заявка, которая окажется лучшей в очереди и может быть с высокой вероятностью исполнена. Таким образом можно заранее ограничить разброс цен, по которым вы готовы выйти на сделку.

Тем не менее, при наборе более крупных позиций этот метод может оказаться неэффективным, так как слишком глубоко ставить заявку невыгодно, да и агрессивное появление крупного объема может повлиять на участников рынка, и цена «убежит» от него. В такой ситуации можно использовать айсберг-заявку.

Лимитная Айсберг-заявка — позволяет скрыть крупную заявку. При её выставлении в стакане отображается не весь объем, а лишь его часть. Например, вместо 20 000 лотов в стакане будет стоять всего 1 000, а когда её исполнят, на её месте появится еще 1 000. И так до тех пор, пока весь объем не будет удовлетворен.

Преимущества: позволяет набрать крупный объем, существенно не влияя на рынок, скрыв реальный размер потенциальной сделки.

Недостатки: большинство торговых алгоритмов уже научились идентифицировать айсберги, поэтому проблемы, характерные для крупных лимитных заявок, полностью исключить не удается.

Типы исполнения заявки

Ко всем трем вышеперечисленным типам заявок можно указать особенности их исполнения. По типу исполнения это может быть: «Поставить в очередь», «Снять остаток» или «Полностью или отклонить». Также можно указать тип исполнения по цене: по одной цене или по разным.

Заявки типа «Поставить в очередь» (DAY)

Это обычные заявки, принцип работы которых описан выше. Под очередью здесь понимается приоритет на исполнение заявок, в первую очередь, по цене, во вторую — по времени. То есть, заявка не будет исполнена до тех пор, пока есть лучшие предложения. Если же лучших заявок по одной и той же цене больше одной, то первой исполняется та, которая была отправлена раньше.

Заявки типа «Снять остаток» (IOC)

Если заявка исполнена не полностью, то неудовлетворенный остаток снимается с очереди.

Заявки типа «полностью или отклонить» (FOK)

Заявка полностью исполняется, либо полностью снимается при отсутствии допустимых встречных заявок на необходимый объем

Только для USDRUB_TOM. Заявка по средневзвешенной цене (VWAP)

C 4 декабря 2017 г. для инструмента USDRUB_TOM введен новый тип заявки — заявка со средневзвешенной ценой на объем. Её особенность в том, что она будет исполнятся так, что средневзвешенная цена по всем сделкам, заключенным в результате исполнения данной заявки, будет не хуже цены, указанной в VWAP-заявке. Средневзвешенная цена покупки/продажи определяется путем деления суммы произведений цен каждой из сделок на количество валюты лота в соответствующей сделке, на общую сумму количества валюты лота в указанных сделках.

Отличие от заявки типа FOK состоит в том, что для последнего, сделки не могут заключаться хуже указанной в заявке цены, а для VWAP такое возможно, если средневзвешенная цена при этом остается на требуемом уровне.

Лимитные и рыночные заявки «в аукцион»

Для обычного частного инвестора такие заявки вряд ли потребуются, но для полноты картины стоит их осветить. Московская биржа предоставляет возможность подать заявки на участие в аукционе закрытия, в том числе, и в торговое время. Эти заявки будут участвовать в послеторговом аукционе и будут исполнены в соответствии с его правилами. При этом рыночные заявки имеют приоритет по исполнению над лимитными.

В основном этот тип заявок используется институциональными инвесторами. Также на аукционе закрытия иногда закрывают позиции внутридневные трейдеры, которые по каким-то причинам не успели сделать это в торговое время и не хотят брать на себя риски ценового разрыва между сессиями.

Другие типы заявок, поддерживаемые в QUIK

Помимо обычных биржевых ордеров, брокеры предоставляют свои клиентам различные заявки, обеспечивающие более широкие возможности автоматизации торговли. Эти заявки обрабатываются на сервере у брокера и отправляются на биржу уже в виде одного из стандартных типов.

Обычно такие заявки являются условными, т.е. брокер отправляет на биржу лимитную или рыночную заявку от участника только при исполнении определенных условий. До тех пор, пока условие не выполнено, заявки на бирже на фиксируются и остаются невидимыми для остальных участников торгов. Еще одним плюсом таких заявок является их неограниченный срок жизни, в отличие от обычных биржевых заявок, которые действительны в течение одной торговой сессии.

В терминале QUIK такие заявки определены в категорию стоп-заявок. Для стоп-заявок условием исполнения является достижение определенного значения цены. Как только это значение достигнуто, на биржу отправляется лимитная заявка с заранее определенными параметрами цены, объема и направления.

Стоп-лимит

Стоп-лимит является стандартной стоп-заявкой. Такой ордер в основном используется для ограничения убытка, если цена идет против сделки. Еще одним применением является торговля «пробоев» ценовых уровней.

Использование стоп-лимита для торговли «пробоев».

Тейк-профит

Принцип работы заявки точно такой же, как и у стоп-лимита, только её назначение фиксация прибыли по сделке.

Для тейк-профита есть возможность настроить алгоритм, который в других терминалах обычно называется «трейлинг-стоп» (trailing stop). Тогда при достижении необходимого уровня цены позиция будет закрываться не сразу, а только после того, как цена откатит назад на определенное значение, которое задается в поле «отступ от max/min». В случае сильного тренда в сторону сделки появляется возможность забрать большую часть движения, пережидая небольшие откаты против позиции.

Другая характеристика заявки «защитный спред» — это разница цены между ценой исполнения и худшей ценой, по которой вы готовы выйти из позиции. Другими словами, проскальзывание.

Тейк-профит и стоп-лимит

Если необходимо выставить одновременно две заявки, одну на фиксацию прибыли, а другую на ограничение убытка, то удобно использовать этот тип стоп-заявки. Тогда при срабатывании одного из ордеров, стоп-лимита или тейк-профита, второй автоматически будет отменен. Если же выставлять оба ордера по отдельности, при срабатывании одного из них позиция окажется закрыта, но второй ордер так и будет активным и может сработать в дальнейшем, открыв лишнюю позицию.

Стоп-цена по другой бумаге

Заявка аналогична предыдущим по принципу работы. Особенность её в том, что стоп-цена определяется по другому торговому инструменту. Это удобно, например, при торговле фьючерсами, когда покупается или продается фьючерс, но для принятия решений отслеживается динамика цены базового актива.

Стоп-заявка со связанной заявкой

Заявка аналогична типу заявки «тейк-профит и стоп-лимит», но реализуется немного по-другому. Здесь тейк-профит хранится не на сервере брокера, а сразу отправляется на биржу в виде лимитной заявки. При этом, если он будет исполнен не полностью, то стоп-лимит будет пропорционально уменьшен (или отменен совсем при выборе такой настройки). Преимуществом такого ордера является отсутствие проскальзывания для тейк-профита. Минусом является отсутствие возможности настройки трейлинг-стопа и срок жизни тейк-профита в течение только одной торговой сессии.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Главное за неделю. Скок-отскок

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.