Чем обеспечены деньги в россии

Чем подкреплен рубль в России – особенности и интересные факты

В свете последних событий в мире многих россиян волнует вопрос обеспеченности национальной валюты, так как от этого зависит уровень цен на основные товары и услуги. Горячие споры экономистов и политиков в средствах массовой информации не добавляют оптимизма. О том, чем подкреплен российский рубль, и надо ли, чтобы он был подкреплен золотом или нет, ходит множество мифов. Разобраться в том, почему рубль дорожает или дешевеет относительно других валют и почему доллар по-прежнему «на коне», можно только после тщательного исследования.

Когда и как появился рубль?

Российский рубль появился в качестве платежного средства давно. Еще в 13 веке. Но тогда это была скорее мера веса, чем монета. Все дело в том, что в качестве национальной валюты Древней Руси использовали гривны, представлявшие собой слитки серебра. Нужное количество серебра отрубали, и так появился рубль.

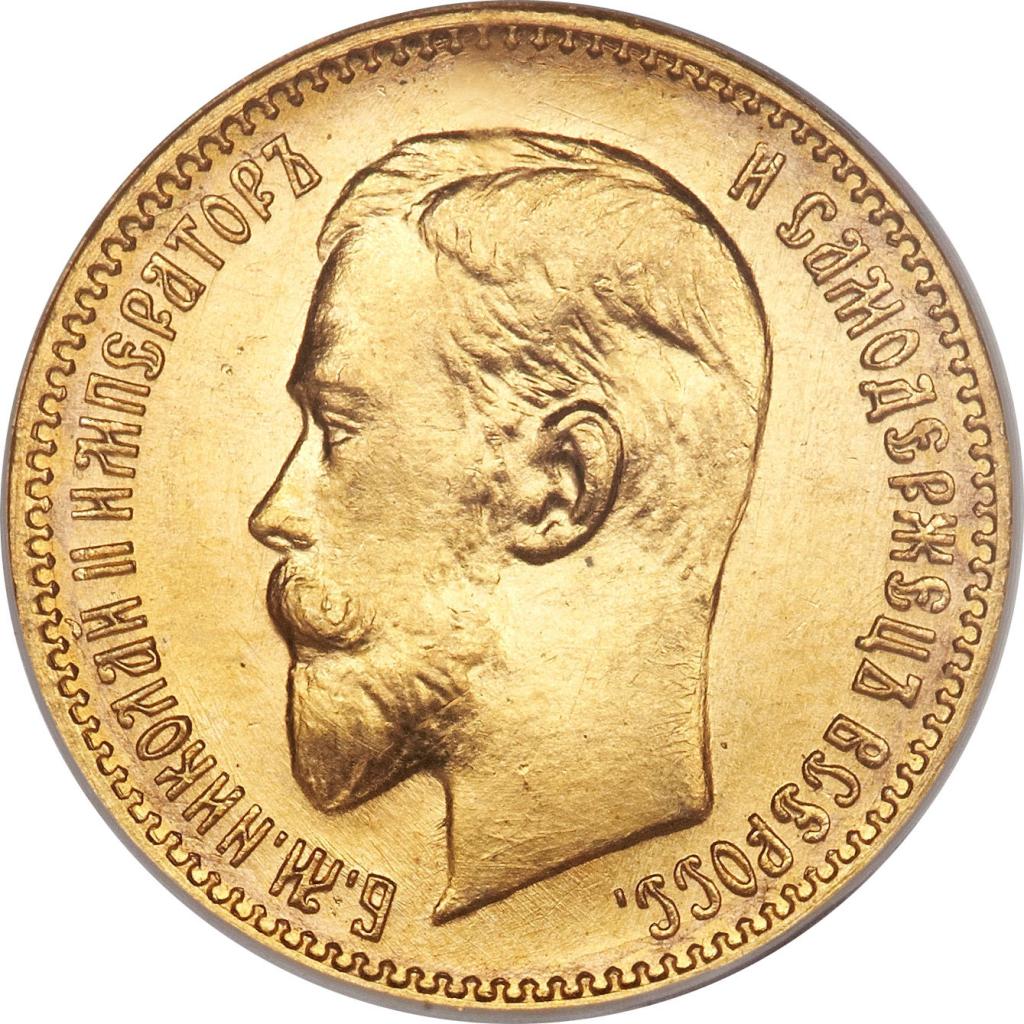

Форму монет он приобрел во время правления Петра Великого, когда был завезен новый более совершенный штамповочный аппарат. Монеты печатало Казначейство. На одной стороне указывался номинал, с другой – профиль императора. Монеты были серебряными.

Первые бумажные рубли

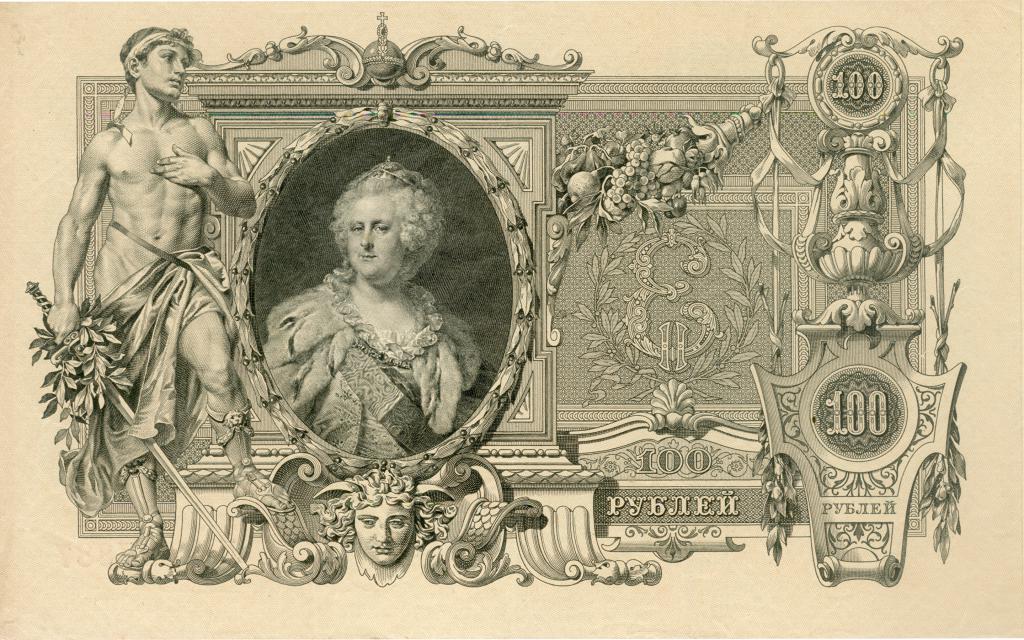

Ассигнации, то есть российский бумажный рубль под обеспечение золота и серебра, появились в стране во времена Екатерины 2. Но бумажные деньги не вызывали доверия. Тогдашние правители мало понимали, чем подкреплять рубль еще, учитывая, что золота и серебра не хватало. Нередко складывалась такая ситуация, когда жалованье платили ассигнациями, а подати требовали платить серебром. Это приводило к крестьянским волнениям и бунтам.

Наряду с бумажными и серебряными рублями выпускали золотые рубли, которые использовались как внутри страны, так и за ее пределами. Руководство Российской Империи было вынуждено использовать их при проведении международных расчетов. Дело в том, что после 1860 года серебро сильно упало в цене. В Америке нашли новые серебряные рудники, и его стало так много, что за него практически ничего не давали. И то, чем подкреплен рубль, то есть серебро, обесценилось.

Советское время

Рубль в советское время имел обеспечение золотом и не только им. То, чем подкреплен рубль, указывалось всех советских купюрах. А указывалось на банкноте то, что она обеспечена полезными ископаемыми, промышленными предприятиями и прочими активами государства. Хотя операции с иностранной валютой внутри страны были очень ограниченными, право на получение, хранение и обмен имели только граждане, выезжавшие или работавшие за границу, рубль был твердо обеспеченной валютой.

Первые годы после исчезновения СССР с политической карты мира

После развала СССР стабильная валюта перестала существовать. Российский рубль не подкреплен золотом или какими-либо другими активами. В стране шла массовая распродажа народной собственности, а новые деньги печатались практически бесконтрольно. Царила гиперинфляция, ставка рефинансирования достигла рекордных 200%. Выключение печатного станка не остановило процесс разрушения экономики, и в 1998 году грянул дефолт. В качестве меры предотвращения дефолта Правительство произвело девальвацию и деноминацию, в результате которой рублевые купюры и монеты приобрели современный вид.

Несмотря на все перипетии судьбы национальной валюты, споры о том, чем подкреплен рубль и почему он до сих пор не является мировой валютой, не утихают. Особенно об этом громко кричат представители оппозиции, постоянно проигрывающие выборы. «Из страны вывозят золото, а ввозят ничем не обеспеченные зеленые бумажки», – кричат они, взывая к национальной гордости.

Естественно, что, не имея доступа к процессу международной торговли, обывателю трудно понять, чем сейчас подкреплен российский рубль, и почему, даже если обеспечить его золотом, он все равно будет падать в цене, а американский доллар останется королем на международном рынке.

Что такое деньги?

Деньги для участников рынка (за исключением валютных спекулянтов) не являются товаром просто потому, что сами они ничего не стоят. Они являются эквивалентом товара. Особенно это хорошо видно на примере безналичных расчетов, когда деньги существуют не в виде бумажек или монет, а в числовом, то есть абстрактном виде. Поэтому не так важно, в какой валюте будут производиться расчеты, главное, чтобы на эти денежные знаки можно было приобрести товары. Так что не имеет значения, чем подкреплен рубль в России, если страна сильно зависит от импортных товаров, ее валюта всегда будет проседать.

Деньги должны быть узнаваемы и пользоваться доверием. Это значит, что их принимают все участники рынка в качестве платежного средства и выдают взамен них товары. Поэтому валюта той страны, которая больше всех производит, и является мировой. Если 90% стран покупают американские товары (даже если эти товары изготовлены не в США), то и доллар будет в цене.

Почему не нужно золото?

Ни доллар, ни российский рубль не подкреплены золотом, потому что золото – это всего лишь металл, полезное ископаемое, пусть и дорогое. Оно, как и любой актив, входит в обеспечение национальной валюты, но не имеет решающего значения. Так тогда чем подкреплен рубль и доллар? Национальная валюта не может в условиях современной экономики обеспечиваться только одним видом товара, да еще и ограниченного в объеме. Она обеспечивается всеми производимыми и продаваемыми за рубеж и внутри страны товарами и услугами.

Кстати, еще И. В. Сталин пытался купить на советские золотые рубли посевное зерно – не приняли, пришлось штамповать монеты с изображением царя (иностранцы верили в скорый развал СССР и возвращение России к монархии). Это говорит о том, что золотые монеты обеспечивались не столько себестоимостью, сколько другими активами государства. Представляли собой не столько товар, сколько эквивалент товара.

Продавать российские товары за рубеж надо только за рубли, тогда народ станет богаче

Статус мировой валюты не дает никаких преимуществ той стране, которая выпускает такую валюту. Пока страна продает больше товаров на мировом рынке, ее валюту будут использовать в качестве удобного платежного средства большинство стран. Если американские товары пользуются спросом, какой смысл использовать национальную валюту в качестве средства платежа?

Проблема обеспеченности российского рубля заключается не в том, что отечественные товары продаются за доллары, а в том, что страна мало производит и мало продает товаров не только на внутреннем рынке, но и за рубеж. Зависимость от поставок импорта, а не от доллара – вот ахиллесова пята российской экономики и национальной валюты. А то, подкреплен ли рубль золотом, в международной торговле не так важно. Даже если (гипотетически) весь российский экспорт будет реализовываться за рубли, все равно придется обменивать их на доллары или какие-либо другие валюты, чтобы приобрести импортные товары.

Ничего, кроме дополнительных расходов на комиссионные по валютным операциям, торговля с использованием российских рублей не принесет. Более того, придется доказывать, что это действительно обеспеченная валюта, а не какие-нибудь «африканские фантики». Ведь большинство игроков валютного рынка в мире даже не знают о существовании такой валюты, как российский рубль.

Почему после санкций российский рубль просел?

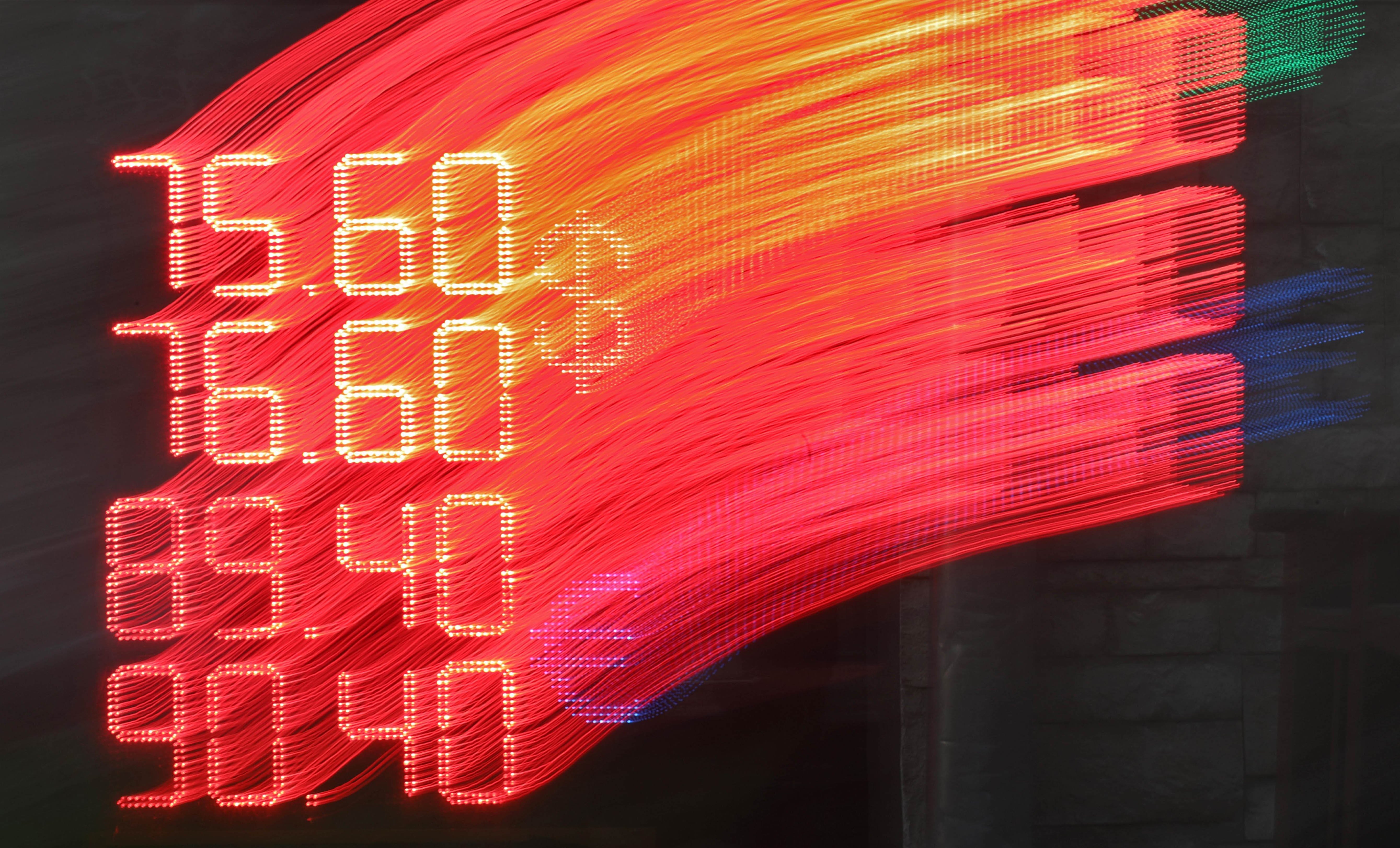

В 2014 году российский рубль просел почти в 2 раза. В этом падении обвиняли президента, правительство, а причиной объявили присоединение Крыма и покрытие расходов на Олимпиаду в Сочи. Хотя эти события и повлияли, но не так, как принято думать.

В результате санкций российским предприятиям отказали в получении кредитов в иностранных банках. Последствия привычки жить «в долг» быстро дали о себе знать. Компании были вынуждены попридержать иностранную валюту и меньше покупать рублей.

Валютный рынок инертен, то есть, если отсутствуют покупка валюты или объемы покупок упали – цена падает. И российский рубль обвалился. Ситуацию удалось исправить только «драконовскими» методами. Так как в казну поступило меньше средств от валютной выручки, покрыть дефицит бюджета пришлось за счет дополнительного выпуска денежных знаков.

Существующая в России система привязки эмиссии рубля к экспорту (а не к доллару, как утверждают некоторые) хоть и придает стабильность курсу, но является сдерживающим фактором. Подкреплен ли рубль золотым запасом или нет, при существующей системе денежной эмиссии это не имеет значения. Хотя имеющийся в стране и за ее пределами золотовалютный фонд – это, может, и хорошая подушка безопасности, но лучше все-таки не доводить дело до очередной катастрофы, чтобы ее надо было использовать.

Как цифровой рубль отменит «банковское рабство». Что изменится для людей и для бизнеса

Сегодня у нас есть две формы денег, которые доступны людям и бизнесу: наличные и безналичные. Наличные — это банкноты и монеты, выпущенные Центральным банком. Безналичные (электронные) — это не денежные знаки, а записи на банковских счетах. Коммерческий банк «выпускает» электронные деньги, подтверждая, что хранит ваши наличные.

В 2022 году появится третья форма денег — цифровой рубль. Цифровой рубль — это «новые наличные». К биткоину он не имеет никакого отношения. Выпускать цифровые рубли будет сам Банк России. Он же будет их хранить на специальных счетах / в электронных кошельках. Чтобы открыть такой кошелек, нужно будет обратиться в любой банк или к финансовому посреднику.

Цифровыми рублями можно будет расплачиваться абсолютно везде — онлайн и офлайн. И никто не усомнится в их происхождении, как это было с купюрами номиналом 200 рублей и 2 000 рублей, которые поначалу многие продавцы отказывались принимать. Каждый цифровой рубль можно будет отследить, как это можно сделать с наличными, если пометить купюры или переписывать их номера при оплате покупок.

Главные преимущества новой формы денег — это безопасность, высокая скорость расчетов и низкая стоимость трансакций. И вот что технология, которая лежит в основе цифрового рубля, может изменить на практике.

Красть цифровые рубли будет бессмысленно

С точки зрения технологии это «подкрашенные», или маркированные, деньги, которые постоянно отслеживают. Каждая трансакция с использованием каждого отдельного цифрового рубля будет сохраняться в единой базе данных Центрального банка России. А значит, эти средства, скорее всего, не будут интересны ни мошенникам, ни коррупционерам. Даже если цифровые рубли «уведут», восстановить законного правообладателя довольно просто. Плюс государству станет проще отслеживать расходование средств по госконтрактам.

Банки не смогут ограничивать доступ к деньгам

Цифровые рубли будут доступны одновременно из любого банка или приложения финансового посредника после соответствующей авторизации пользователя. Это позволит выбирать наиболее удобный сервис без необходимости перекладывать деньги со счета на счет. По сути, мы увидим отмену еще одного «рабства» по аналогии с тем, когда абонентам разрешили менять сотового оператора, сохраняя номер телефона. Кроме того, отзыв лицензии банка не ограничит доступ его клиентов к счетам в цифровых рублях: ими можно будет свободно распоряжаться через другие финансовые сервисы.

Комиссии за переводы должны стать ниже

За оплату товаров по карте банки и международные платежные системы (Visa, Mastercard и др.) берут в России в среднем 2—4%, в Европе — 0,5—1,5%. Покупатель эти комиссии не видит, но они включены в стоимость товаров и услуг. И если посмотреть с точки зрения бизнеса, то даже 1—2% от оборота небольшого продуктового магазина превращаются в достаточно крупную сумму. ЦБ заявляет, что переводы в цифровых рублях между физическими лицами будут бесплатны, а комиссия за оплату товаров и услуг будет на уровне 0,4—0,7%.

Кредиты могут подешеветь

«Маркированные» цифровые деньги позволят банкам не только быстро и просто проверять источники доходов физических и юридических лиц, но и получать информацию, на что был потрачен каждый выданный цифровой рубль. Это особенно важно, если кредит предоставлялся на определенные цели — например, на выплату зарплаты, оборотные средства или конкретный проект. Случаи, когда на покупку недвижимости используется лишь часть ипотеки, а остальное уходит на другие траты, тоже не редкость. С цифровыми рублями такого не будет, что сделает кредитные продукты менее рискованными для банков и более доступными для заемщиков.

«Банковский день» уйдет в прошлое

Каждый, кто хоть раз пробовал оплатить что-то «по платежке» (госпошлину, канцтовары для офиса, туристическую путевку и т. д.), знает, что это довольно медленный способ. Сначала нужно оплатить, потом скинуть платежку продавцу, затем подождать, пока деньги поступят ему на счет. Если не получилось уложиться в банковский (операционный) день, который заканчивается раньше рабочего, например в 16:30, то платеж переносится на следующее утро. И даже если все сделать заранее и вовремя, перевод займет не меньше нескольких часов, потому что деньги должны попасть на один из «рейсов» в Центральном банке в строго отведенное для этого время. Переводы в цифровых рублях между любыми плательщиками и получателями будут максимально быстрыми и не ограниченными рабочими часами.

Статистика сможет обновляться в реальном времени

Сегодня компании готовят множество отчетов, которые Росстат и другие ведомства превращают в сводные данные по отраслям, регионам и стране в целом. Это долгий и трудоемкий процесс, поэтому часто итоговая статистика оказывается неактуальной. Когда оплата будет происходить цифровыми рублями, информация о покупке мгновенно поступит в государственные центры. У ведомств всегда будут точные и достоверные данные для расчета, например, индекса потребительских цен, стоимости потребительской корзины, минимального прожиточного минимума и т. д. Это поможет лучше управлять экономикой с точностью до конкретного региона.

Государственная поддержка может стать эффективнее

Поскольку операции с цифровыми рублями абсолютно прозрачны, государство сможет объективно оценить, какая помощь и в каком размере нужна конкретным людям и бизнесу. Также можно будет проконтролировать, чтобы любые льготы и пособия не только вовремя дошли до адресатов, но и были использованы с максимальной пользой. Самый простой пример — материнский капитал, который при выплате цифровыми рублями точно нельзя будет потратить не по назначению. Не зря Банк России уже заявил, что Федеральное казначейство станет спецучастником платформы цифрового рубля именно с целью контроля бюджетных платежей.

Цифровой рубль, сочетающий лучшие качества наличных и безналичных денег, может стать новым «топливом» для развития российской финансовой индустрии и обеспечить большую стабильность экономики. Хотя многие банки пока опасаются, что его внедрение способно привести к оттоку капитала со счетов, Центральный банк в очередной раз уверяет, что это вряд ли произойдет. Новые условия заставят кредитные организации и финансовых посредников активнее конкурировать, повышать качество продуктов и искать новые источники прибыли, в том числе основанные на использовании пользовательских данных.

Мнение автора может не совпадать с мнением редакции

«Ваши деньги обесценились». Как спасти накопления в рублях

Чаще всего россияне хранят свои сбережения в рублях — в крупных банках 89% депозитов и счетов открыто в национальной валюте. Однако курс рубля падает, а это значит, что импортные продукты и товары дорожают. Снижение курса подталкивает рост цен.

«Около 30% потребительской корзины России — импортные товары, динамика цен на которые косвенно влияет и на цены товаров российского производства», — рассказал «РБК Инвестициям» аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин.

Это негативно сказывается на покупательной способности россиян. Если вы долго копите на отдых или крупную покупку, то из-за снижения курса рубля придется копить еще дольше. Ведь ваши накопления постепенно обесцениваются.

Во время пандемии коронавирусной инфекции COVID-19 защитить сбережения можно с помощью иностранной валюты. Ее покупка поможет уберечь деньги от обесценения. Мы узнали у экспертов, какие валюты подойдут для этого лучше всего.

Что влияет на выбор валют

По словам Осина, выгоднее хранить сбережения в валютах тех стран, в которых стабильно низкая инфляция и у которых большой золотовалютный резерв. Сама валюта должна быть высоколиквидной, чтобы ее можно было легко и быстро продать и купить.

Кроме того, нужно выбирать валюты так, чтобы они были отвязаны от факторов, влияющих на рубль. А его курс зависит, в первую очередь, от спроса на активы развивающихся стран и ситуации на рынке нефти, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Бабин.

Что касается числа валют, то некоторые эксперты советуют держать деньги в трех валютах, включая рубль. Бабин полагает, что для защиты от обесценения рубля можно ограничиться одной, двумя или тремя иностранными валютами.

Классический вариант

Самый популярный способ хранения сбережений — в рублях, долларах и евро. При таком портфеле ослабление одной из этих валют будет меньше влиять на ваши накопления. Кроме того, доллар и евро — самые ходовые иностранные валюты в России, их просто поменять на рубли, рассказал «РБК Инвестициям» главный аналитик Промсвязьбанка Богдан Зварич.

Обычно доллар растет по отношению к большинству валют, когда ситуация на мировых рынках ухудшается из-за глобальных негативных событий. Так случилось и в пандемию коронавируса. Поэтому доллар лучше всего подойдет для защиты от обвала рубля, акций, облигаций и других активов, отметил эксперт по фондовому рынку «БКС Мир Инвестиций».

Бабин считает, что в зависимости от ситуации на рынках некоторое время можно оставаться только в долларе, а после стабилизации внешней обстановки перевести часть средств или всю сумму в валюты, которые могут вырасти, когда рыночная ситуация улучшится. Портфельный управляющий «Альфа-Капитала» Дмитрий Дорофеев согласился, что курс доллара устойчив к глобальным шокам и кризисам.

Кроме того, основной торговый оборот между Россией и другими странами осуществляется в долларах и евро, что влияет на стоимость импортных продуктов. Они также являются основными резервными валютами, что существенно снижает риск потерять свои вложения, сообщила аналитик «Финама» Анна Зайцева.

По словам Бабина, за несколько месяцев, в конце весны и летом, евро подорожал более чем на 10% к доллару. Так что эта валюта в какой-то момент может перехватить инициативу и начать расти, несмотря на то что на нее тоже влияют глобальные негативные тренды.

Швейцарский франк

Для более консервативных и долгосрочных вложений подойдет швейцарский франк — общепризнанная защитная валюта. Он стабилен во время потрясений на мировых рынках, в эти периоды так же растет и, кроме того, способен повышаться вслед за другими рисковыми активами, сообщил Бабин. Все это подтвердила пандемия.

С начала года швейцарский франк опередил по темпам роста к доллару даже евро — 6,6% против 5,8%. Он занял второе место среди основных мировых валют после шведской кроны, которая подорожала на 7,5%.

Дорофеев отметил, что швейцарский франк относят к твердым валютам (hard currencies) наравне с долларом, евро и фунтом. Это значит, что они являются сильными национальными валютами, которые защищают сбережения от потери стоимости. За долгие годы они доказали, что способны сохранять свою ценность.

Альтернативные варианты

Еще одной популярной альтернативой является британский фунт. На эту валюту, как и на доллар с евро, можно купить большое число активов для дополнительного дохода, рассказал Дорофеев.

Кроме того, интересны вложения в китайский юань, считает Осин. КНР — вторая экономика мира, и ее руководство постепенно ремонетизирует экономику. Это значит, что государство возвращается к металлическому денежному стандарту — например, золота или другого драгоценного металла. Помимо этого, власти Китая в последние десятилетия успешно регулируют риск того, что стоимость активов или доходность инвестиций обесценятся из-за инфляции, отметил эксперт.

Где лучше покупать валюту и как ее хранить

Выгоднее всего приобрести валюту на бирже. Многие банки в основном предлагают обменять рубли на доллары и евро, и разница между курсом покупки и продажи часто слишком велика. Если валютный рынок нестабилен, то эта разница только растет, рассказал Бабин.

В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Хранить средства можно на валютном депозите, который понятен большинству людей. Государство гарантирует сохранность средств на банковских вкладах, если их сумма не превышает ₽1,4 млн, отметила Зайцева. Однако ставки по валютным депозитам существенно ниже, чем по российским. «Тем более что в евро они зачастую или отрицательные, или в этой валюте некоторые банки вообще отказываются открывать счета», — заявил Бабин.

По мнению Дорофеева, финансовые активы подойдут, если вы планируете покупать валюту на срок от одного года и больше. Он рассказал, что самыми популярными являются долларовые еврооблигации. Они притягивают инвесторов, так как имеют большое количество выпусков, так что есть из чего выбрать.

Помимо этого, можно приобрести акции компаний той страны, валюту которой вы решили купить. Бумаги топливно-энергетических компаний, предприятий металлургии и добычи, розницы и некоторых других отраслей с течением времени довольно успешно сохраняют стоимость вложений, а также приносят прибыль даже в условиях шоков, рассказал Осин.

Нужно также учитывать, что рубль способен не только падать, но и укрепляться. И в такие периоды хранение денег в валюте может привести к потерям, отметил Зварич. Например, с февраля 2016 года и до февраля 2018 года доллар ослаб по отношению к рублю на 25%. В такие периоды доходность рублевых облигаций значительно превышает аналогичные вложения в валюте, рассказал Бабин.

По его словам, нужно применить подход, который схож с другими инвестициями. «Необходимо оценить долгосрочные перспективы тех или иных вложений, а также риск, который вы готовы на себя взять», — сказал он.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Фонд про запас

Особенно если жена планирует уйти в декрет, а у вас есть риск остаться на какое-то время без заказов, что в пандемию очень вероятно. Лучше сохранить «кубышку» на «черный день» и взять чуть больше в долг, чтобы при наступлении форс-мажора не остаться без средств к существованию.

Ровно такой же логикой руководствуется и Минфин России. Специфика «коронакризиса» поставила правительство перед неоднозначным выбором. В ходе «стандартных» кризисов основная проблема всегда состоит в потере бюджетных доходов и сокращении внутреннего спроса из-за падения цен на нефть. В рамках бюджетного правила эта проблема эффективно решается за счет использования средств ФНБ. На этот раз карантинные меры вызвали одновременно сокращение предложения и спроса, что дополнительно снизило бюджетные доходы и потребовало дополнительных мер поддержки.

В этой ситуации минфин использует ФНБ в «штатном» режиме для замещения выпадающих нефтегазовых доходов. Дополнительные же расходы, связанные с реализацией общенационального плана действий, обеспечивающих восстановление занятости и доходов населения, финансируются в основном за счет заимствований. А этих расходов немало: поддержка семей с детьми и софинансирование ипотеки для многодетных семей, увеличение размеров пособий по безработице и выплат по больничному, поддержка системообразующих предприятий и наиболее пострадавших от пандемии отраслей (в первую очередь малого и среднего бизнеса в этих отраслях), дополнительные выплаты медицинским и социальным работникам и дополнительное финансирование здравоохранения.

Такой подход минфина имеет несколько преимуществ.

Во-первых, сохраняется устойчивый долгосрочный механизм управления нефтегазовыми доходами в рамках принятых бюджетных правил. Эксперты НИФИ провели обзор широкого круга научных исследований и выявили несколько важных закономерностей в практическом применении бюджетных правил.

С одной стороны, они повышают предсказуемость и устойчивость бюджетной политики, что благоприятно сказывается на динамике важнейших макроэкономических показателей, начиная с темпов долгосрочного экономического роста и заканчивая процентной ставкой, которую государство платит по своим обязательствам (тому, у кого с финансами все в порядке, охотнее дают в долг). С другой стороны, положительные эффекты бюджетных правил в большей степени проявляются в тех случаях, когда правительства стран устанавливают сравнительно более строгие ограничения и, что самое важное, не допускают их нарушения. Иными словами, в долгую бюджетные правила, если их не нарушать, являются важным инструментом по созданию доверия к государству, к его способности выполнять свои обязательства, что, в свою очередь, позитивно влияет на экономический рост.

Во-вторых, в условиях неопределенности, которую создал «коронакризис», рост государственных расходов за счет государственных заимствований обеспечивает идеальный баланс интересов населения, предприятий, финансового сектора и бюджета. Предприятиям страшно брать кредиты, а банкам страшно их давать. Зато банки с удовольствием дадут в долг государству, которое затем через расходы бюджета «впрыснет» деньги в экономику. При низком уровне долга доверие к государству велико, альтернативных направлений инвестирования мало, и в результате банки кредитуют бюджет по исторически минимальным ставкам. По мере нормализации ситуации банки легко смогут получить дополнительную ликвидность под залог государственного долга и направить эти средства на кредитование экономики.

В-третьих, несмотря на заявления руководителей мировых финансовых центров о том, что ультрамягкая денежно-кредитная политика продлится долго, очевидно, что она не может продлиться вечно. Уже на горизонте трех лет есть вероятность начала цикла роста процентных ставок. В какой-то момент этот цикл может совпасть с очередным падением цен на нефть (в недавней истории такое случалось не раз). Если потратить все резервы сейчас, то в будущем придется занимать в гораздо менее благоприятных условиях и «резать расходы по живому».