Чем нельзя заниматься самозанятым

Чем нельзя заниматься самозанятым

Какие привилегии и ограничения есть у самозанятости

Узнали у представителей трёх разных профессий, почему они выбрали статус самозанятого. Разбираемся, какие преимущества и неудобства приносит этот налоговый режим.

Чем не могут заниматься самозанятые

В законе о налоге на профессиональный доход есть список запрещённых для самозанятых видов деятельности и другие ограничения. Самозанятым нельзя

Продать собственный рояль вы можете, а вот скупать их десятками и перепродавать — нет.

Если вы работаете курьером и вам платят наличными при доставке, вы обязаны применять онлайн-кассу в момент расчётов.

Какие привилегии есть у самозанятых

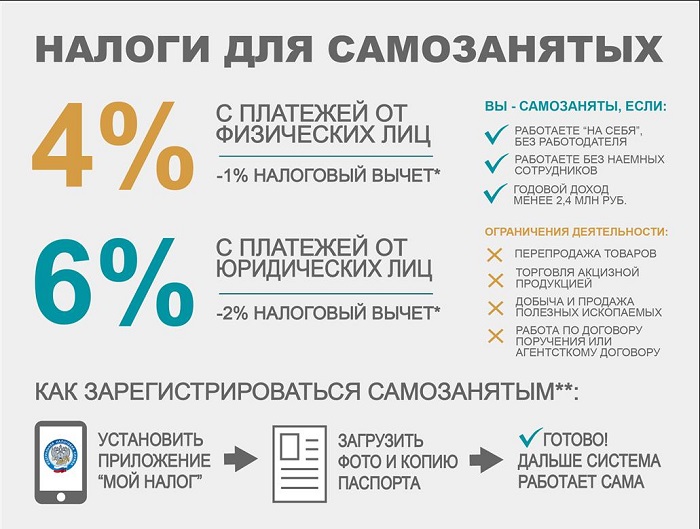

Вы платите налоги только в том случае, если получаете доход. Если какой-то время вы не работали, налог за этот период не уплачивается. Налоговая ставка: 4% — при работе с физлицами и 6% — с компаниями.

Наконец, меньше отчётности и бумажной волокиты в деятельности. Ваша отчётность — это только чеки, выданные покупателям. Формировать чеки вы также можете в приложении.

Виктория Пархаева, психотерапевт, Москва

О возможности стать самозанятым я узнала из СМИ. Зарегистрировалась в сентябре 2019 года. К этому моменту я ушла с наёмной работы и сосредоточилась только на частной практике, у меня появилось больше клиентов и увеличился доход. Если бы не платила при этом налоги, то не чувствовала бы себя в безопасности. Также слышала истории о том, как на приём к психологам приходили представители налоговой и проверяли, как специалисты принимают оплату. Мне этого было достаточно, чтобы зарегистрироваться.

Самозанятые платят совсем небольшой налог. Удобно, что формировать чеки после оплаты можно прямо в приложении Сбербанк Онлайн. Среди минусов я бы назвала отсутствие оплачиваемого больничного, как у наёмных работников. В будущем, если мой годовой доход превысит 2,4 миллиона рублей в год, хотела бы открыть ИП.

Максим Далекорей, юрист, Набережные Челны

Я веду частную юридическую практику: занимаюсь гражданскими и административными делами. Сначала я работал как индивидуальный предприниматель, но как только узнал про новый налоговый режим, решил зарегистрироваться как самозанятый. Такие небольшие по сумме налоги проще платить, чем искать способы работать нелегально.

У самозанятости также есть преимущество: платить налоги надо только при наличии дохода. ИП это нужно делать вне зависимости от того, удалось ли предпринимателю заработать. Однажды я из-за болезни не работал около года, но всё равно должен был сделать все обязательные отчисления. Это показалось мне не совсем справедливым.

Чеки, которые я выдаю, клиенты прикладывают к заявлениям о взыскании судебных издержек. Это позволяет им частично вернуть средства, потраченные на услуги юриста. Пока судьям ещё надо объяснять, что это за чеки, но обычно они удовлетворяют заявления о возврате средств.

Денис Котов, специалист по шиномонтажу, село Новошешминск, Татарстан

Я работаю в котельной ЖКХ. В прошлом году задумался о том, чтобы заниматься шиномонтажом. В нашем районе мастерских такого профиля немного, поэтому я решил открыть свою. Прошёл дополнительное обучение и как раз перед покупкой оборудования из телевизионных новостей узнал о налоговом режиме для самозанятых. Сразу решил зарегистрироваться, чтобы избежать вопросов со стороны ФНС. Мне нравится возможность платить налоги в приложении, не выходя из дома, я вообще не трачу на это время. Благодаря графику 15 через 15, наёмную работу с собственной мастерской удаётся совмещать без проблем.

Чем можно и чем нельзя заниматься самозанятым

НПД шагает по стране. Идут разговоры, что это может произойти уже этим летом.

Люди просчитывают плюсы и минусы. И один из первых вопросов, которым задаются потенциальные нпдшники — а подходит ли мой вид деятельности под этот спецрежим?

В этом посте даю подборка разъяснений на эту тему.

Общие правила

Если вы решили стать плательщиком НПД, имейте в виду — привлекать наемных работников самозанятым нельзя. Работать надо в одиночку.

НПД можно платить при осуществлении разных видов деятельности, кроме тех, которые согласно Федеральному закону № 422-ФЗ попадают в перечень исключений.

ФНС приводит примерный перечень видов деятельности, для которых подходит НПД:

Поясню — этот список не является закрытым. Как говорится, все работы хороши — выбирай на вкус!

Дальше — обзор разъяснений фискалов относительно возможности применений НПД при том или ином виде деятельности.

Курьеры

Вопрос применения НПД при оказании услуг по доставке товаров с приемом (передачей) платежей за них рассмотрен в письме Минфина от 11.11.2019 № ЕД-4-20/22760@.

В документе сделан вывод, что применять НПД в данном случае можно. Но на всякий случай Минфин напоминает курьерам, что сотрудничать со своим работодателем, как действующим, так и бывшим (если не прошло 2 лет с момента увольнения) нельзя.

Так что огульно перевести всех своих работников-курьеров в самозанятые не получится.

Адвокаты

В письме от 06.09.2019 № 03-11-11/68813 Минфин напоминает, что в законе о самозанятых четко прописано: доходы от адвокатской деятельности не признаются объектом налогообложения НПД.

Поэтому адвокат стать самозанятым плательщиком НПД не может.

Маркетологи

Им можно. Но осторожно.

Закона не предусматривает запрета на применение НПД для физлиц, в том числе ИП, оказывающих услуги в сфере маркетинга юридическим лицам по гражданско-правовым договорам, сообщает Минфин в письме № 03-11-11/59063 от 06.08.2019.

Но не забывайте про норму, запрещающую заключение таких договоров с бывшими и действующими работодателями. Об этом Минфин упоминает особо.

Председатели МКД

В многоквартирных домах, где нет ТСЖ, выбирается совет МКД и назначается его председатель, которому выплачивается вознаграждение.

Конечно при сотрудничестве с НПДшником налоговая нагрузка гоооораздо меньше, чем при оформлении с данным активистом трудовых или гражданско-правовых отношений.

Вот бы можно было перевести председателей МКД в самозанятые. Но нет.

Минфин в письме от 11.10.2019 № 03-11-11/78435 сообщает, что это не прокатит.

Здесь усматриваются трудовые отношения, поэтому доходы, полученные от деятельности в качестве председателя совета МКД, не признаются объектом налогообложения НПД.

Риэлторы

Минфин в письме № 03-11-11/54306 от 22.07.2019 сообщает, что закон не содержит запрета на применение НПД для физических лиц, в том числе ИП, оказывающих услуги физическим и юридическим лицам по отчуждению либо приобретению объекта недвижимости.

Третейские судьи

С ними пока не очень понятно.

Возможность применения НПД в отношении сумм вознаграждения, получаемых третейскими судьями, рассмотрена в письме ФНС от 08.08.2019 № СД-4-3/15715.

Арбитром (третейским судьей) является физлицо, избранное сторонами или избранное в согласованном сторонами или установленном законом порядке для разрешения спора третейским судом. Деятельность арбитров в рамках арбитража (третейского разбирательства) не является предпринимательской.

Применение положений Закона о самозанятых зависит от правовой квалификации статуса арбитра (третейского судьи). В итоге ФНС послала налогоплательщика за разъяснениями в Минюст.

Продажа товаров

Нельзя. Но в ряде случаев можно.

А если самозанятый не купил товар, а произвел его сам?

В письме ФНС № СД-4-3/2889@ от 19.02.2020 сделан вывод, что при осуществлении реализации товара собственного производства (не закупленного для перепродажи) возможно применение НПД.

Сдача металлолома

Если гражданин сдает лом черных и цветных металлов, то с таких доходов он вправе платить НПД.

Законом не установлен запрет на ведение физлицами деятельности по сдаче лома и отходов черных или цветных металлов.

Такой вывод содержится в письме ФНС от 26.12.2019 № СД-4-3/26883.

Самозанятые в 2021 году: виды деятельности для самозанятых граждан, кто может перейти на спецрежим, ограничения, чем заниматься, алгоритм расчета налога

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

Самозанятость – привилегия не только для РФ. Возможность оформить статус с аналогичными условиями дается и жителям ЕАЭС – армянам, белорусам, киргизам, казахам. Регистрация для иностранцев выполняется по ИНН, который выдается местными органами.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

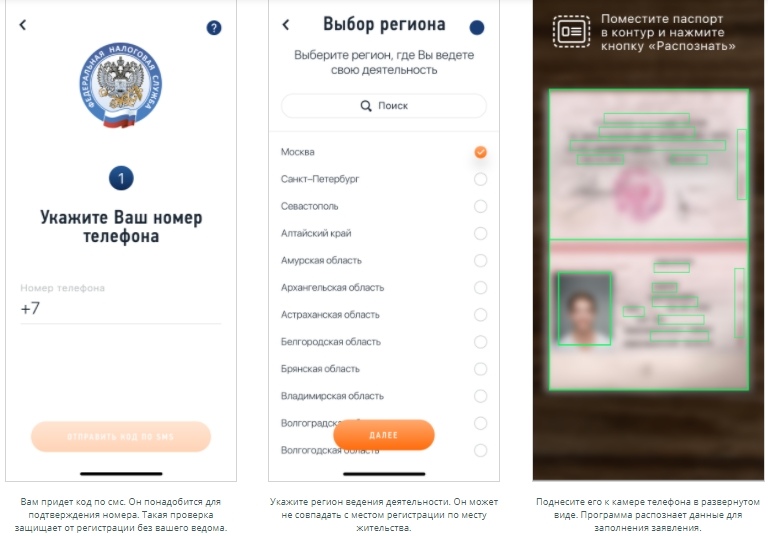

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

Здоровье

Образование

Общепит

Авто и перевозки

Услуги по дому

Развлечения

Фото/видео

Полиграфия

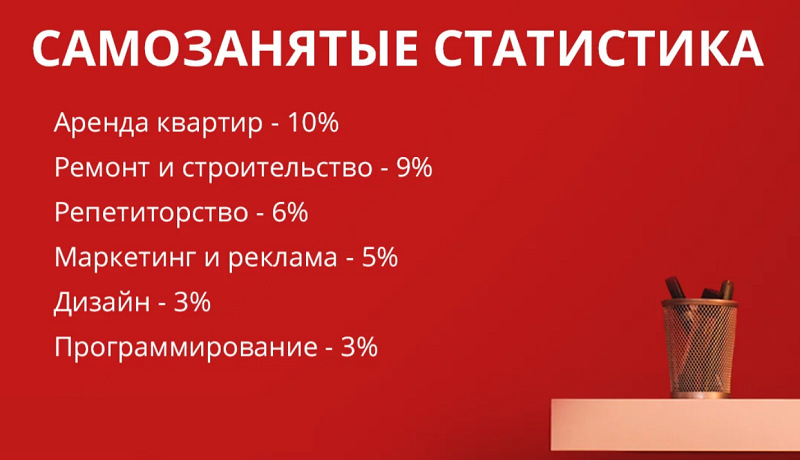

Статистика по видам деятельности самозанятых

Животные

Строительство и ремонт

Удаленная работа через интернет

Информационные технологии

Hand Made

Продажа различной продукции своего производства:

Одежда

Финансовые, бухгалтерские и юридические консультации

Аренда различных объектов

Окружающая среда

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

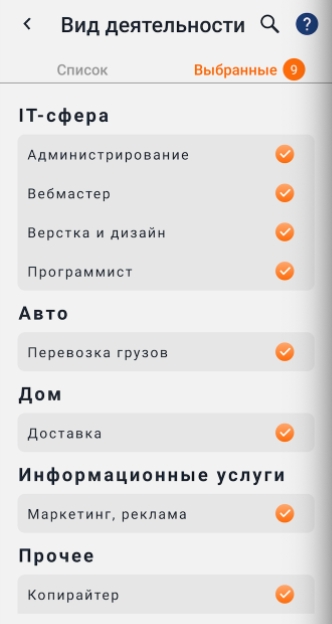

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

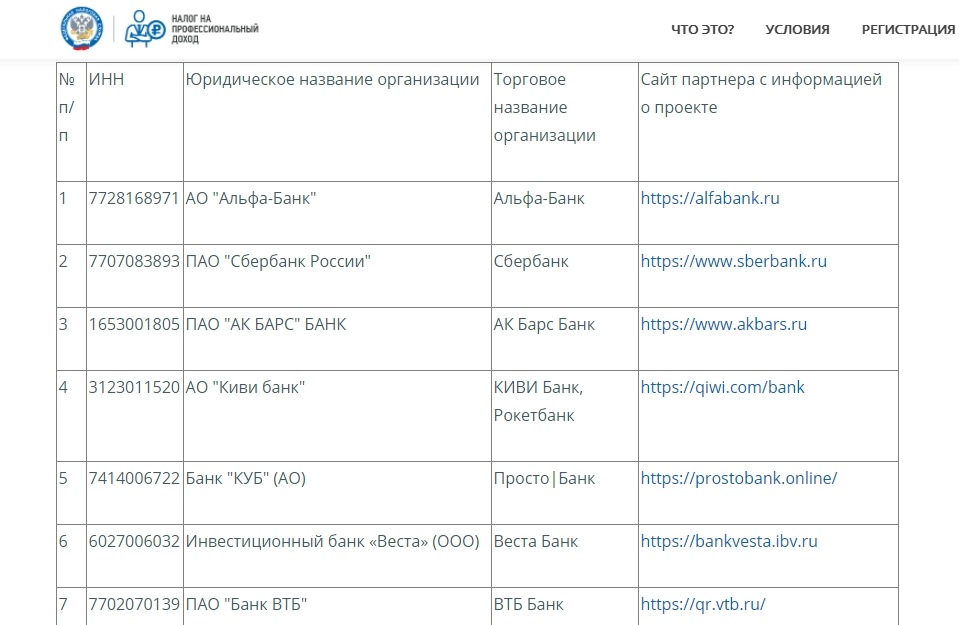

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

Список банков, поддерживающих обмен данными с ФНС

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

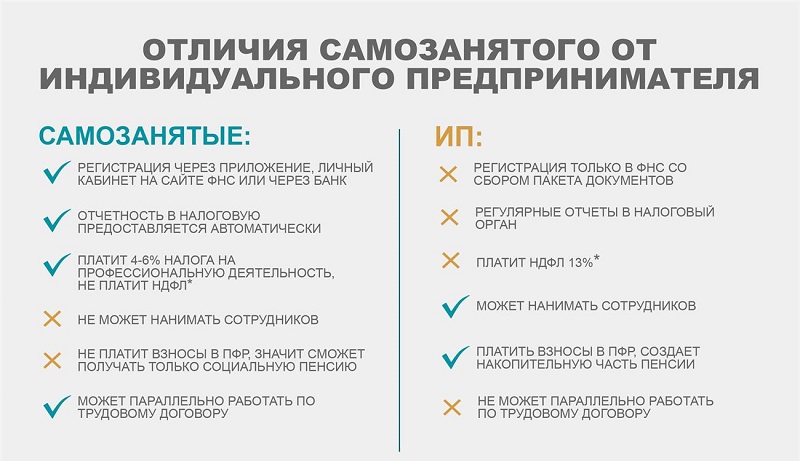

Может ли ИП оформить самозанятость

Самозанятые и ИП отличаются по таким критериям:

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Плюсы и минусы перехода на самозанятость

Кому выгодно платить НПД

В этой статье собрали плюсы и минусы перехода на самозанятость. Прочитайте и решите, подходит это вам или нет.

Зачем работать легально и платить налоги

Налоги — это обязательные платежи государству, за счет которых оно обеспечивает работу здравоохранения, армии, транспорта и т. п. Только треть доходов бюджета формируют налоги с нефти и газа, остальные ⅔ — прочие налоги. Если люди не будут их платить, страна не сможет исполнять свои социальные обязательства. Только за счет полезных ископаемых мы жить не сможем.

В России миллионы людей, которые подрабатывают, оказывают услуги, продают товары собственного производства, честно трудятся, но не платят налоги. Это не преступники, а обычные добропорядочные люди, которые зарабатывают своим трудом: няни, репетиторы, ремонтники, фрилансеры, кулинары и другие. Но когда они не платят налоги, они нарушают закон.

Проблемы, которые могут возникнуть из-за неуплаты налогов. Если налоговая узнает, что человек не платил налоги, она может доначислить их за 3 года и взыскать пени — 1/300 ключевой ставки ЦБ за каждый день просрочки.

Штраф за неуплату налогов составляет от 20 до 40% от неуплаченной суммы. Еще есть штраф за несданные декларации — до 30% от суммы налога за каждый год.

Тем, кто давно и много не платит налоговой, грозит уголовная ответственность. Если за 3 года задолженность человека составит 2,7 млн рублей, по уголовному кодексу его могут оштрафовать на 300 тысяч рублей или посадить на год в тюрьму.

Если доход за время незаконного предпринимательства превысит 1,5 млн рублей, грозит уже уголовная ответственность.

В России самозанятые составляют до четверти всех работающих граждан — около 16—17 млн человек. А по некоторым оценкам — и до 25 млн. Для 9—10 млн из них самозанятость — единственный источник дохода. При этом, по данным налоговой, только полмиллиона человек официально зарегистрированы в качестве самозанятых и платят налоги. От этого бюджет теряет несколько десятков миллиардов рублей ежегодно.

Быть неплательщиком сложно. Без официального статуса рискованно в открытую рекламироваться: приходится постоянно бояться проверок и штрафов, сложно взять кредиты или ипотеку.

Раньше, чтобы заплатить налог с доходов от самозанятости, надо было либо заполнять декларацию и платить НДФЛ 13%, либо открывать ИП. Это не очень удобно и выгодно, поэтому большинство самозанятых предпочитали работать нелегально.

С 1 января 2019 года в России действует новый налоговый режим, который позволяет самозанятым работать официально и не боясь проверок. Они могут открыто получать деньги наличными или на банковский счет.

Что такое самозанятость

Это экспериментальный налоговый режим. Официально он называется налогом на профессиональный доход — НПД. Режим позволяет легально получать доход тем, кто зарабатывает самостоятельно, а не получает зарплату от работодателя.

Кто может стать самозанятым. Человек может стать самозанятым, если:

С 1 июля 2020 года работать как самозанятый можно почти в любом регионе России.

Граждане стран Евразийского экономического союза — Армении, Беларуси, Казахстана или Киргизии — тоже могут платить НПД. Для этого понадобится только получить ИНН в России.

Работать как самозанятый может физическое лицо без статуса ИП или с таким статусом.

Вот примеры профессий, подпадающих под самозанятость:

Кому нельзя использовать режим для самозанятых. Самозанятым не получится стать тому, кто зарабатывает больше 2,4 млн рублей в год. При этом нет лимитов для ежемесячного дохода: самозанятый может получить в январе 30 тысяч рублей, в феврале — ничего, а в марте — заработать миллион. Также НПД недоступен тем, у кого есть наемные сотрудники.

Еще существует ограничение по видам деятельности, которой не вправе заниматься самозанятый. Нельзя применять НПД, если человек:

Какие налоги и в какие сроки нужно платить. Самозанятые платят налог по двум ставкам:

НПД надо платить только за те месяцы, когда был доход. Если ничего не заработали, платить налог не нужно.

Платить надо только с доходов от своей профессиональной деятельности — тех денег, которые заплатил клиент.

Например, домашний кондитер печет торты на заказ и получает за них деньги на карту. Налог надо заплатить только с этих поступлений, а не с переводов от друзей или родственников.

Платить налог от других поступлений не надо. Самозанятость не применяется к доходам от:

С этих доходов надо платить НДФЛ — 13%.

Налог на профессиональный доход платят раз в месяц. В течение месяца самозанятый отчитывается о доходе, а потом ФНС сама считает налог и не позднее 12 числа следующего месяца присылает квитанцию об оплате. Ее нужно оплатить до 25 числа того же месяца.

Могут ли изменить условия самозанятости в будущем. Могут. Но действующие условия и ставки зафиксированы в законе и не изменятся до 2029 года.

Схема работы самозанятого. Учет доходов, с которых надо заплатить налог, ведется через приложение «Мой налог».

Когда клиент расплатится, самозанятый в приложении заявляет о поступлении как о доходе. Тут же, в приложении, формируется ссылка на чек — его надо передать клиенту.

Передать чек можно такими способами:

Самозанятый сам решает, какой чек выдать: электронный или бумажный. Клиент не вправе требовать бумажный чек, если уже получил электронный.

Стоит ли оформлять самозанятость

Без статуса самозанятого, как и без любого другого официального статуса типа ИП, человек продолжает работать нелегально и не платить налоги. Если когда-нибудь об этом узнает налоговая — доначислит неуплаченные за 3 года налоги, взыщет штраф и пени.

Кому выгодно оформить. Раньше у мелких предпринимателей был выбор только между ИП и ООО. Оба варианта были не из самых простых: нужно было общаться с налоговой, подавать декларацию, а в случае ООО — еще и составлять бухгалтерскую отчетность.

НПД — быстрый способ заявить о своих доходах государству и работать легально. Заявление о постановке на учет подается через интернет, идти в налоговую не нужно, госпошлины нет. Подробнее об этом расскажу ниже.

Но бывают ситуации, когда все-таки лучше зарегистрироваться в качестве ИП.

Как выйти из тени

ИП и самозанятость

Отличия. Главное отличие в том, что самозанятым работать проще: легче зарегистрироваться, ниже налоги, нет налоговой отчетности, не нужны кассы, можно не платить соцвзносы.

Разница между ИП и самозанятым

| ИП на УСН | Самозанятый без статуса ИП | |

|---|---|---|

| Регистрация | Лично с госпошлиной 800 Р или через интернет бесплатно. Срок регистрации — 3 рабочих дня | Бесплатно. Срок регистрации — 6 дней |

| Лимит годового дохода | 150 млн рублей | 2,4 млн рублей |

| Сотрудники | До 100 человек | Нельзя нанимать |

| Налоговая ставка | 6% | 4% — доходы от физлиц, 6% — доходы от юрлиц и ИП |

| Страховые взносы | Обязательны на ОПС и ОМС. В 2020 году — 40 874 Р + 1% от доходов, превышающих 300 000 Р в год | По желанию |

| Работа по найму | Можно | Можно |

| Онлайн-касса | Обязательна, если есть покупатели-физлица и деятельность не позволяет работать без кассы | Не нужна |

| Налоговый учет | Надо заполнять книгу учета доходов и расходов, раз в год сдавать декларацию | Нет |

| Налоговые вычеты | При УСН ежегодный вычет на сумму взносов на ОПС и ОМС | Один вычет 10 000 Р до достижения лимита |

Что лучше выбрать. Если вы работаете на себя, не собираетесь нанимать сотрудников, ваш доход не превышает 2,4 млн в год и вас мало заботит будущая пенсия, для вас идеальна самозанятость. А если хотите масштабировать бизнес, надо оформлять ИП.

Как стать самозанятым в России

Чтобы стать самозанятым, нужно встать на налоговый учет как плательщик НПД. Это бесплатно — госпошлины нет.

Идти в налоговую не нужно: заявление подается через интернет. Есть 3 способа это сделать:

Проще всего зарегистрироваться через приложение «Мой налог» — об этом мы уже писали.

Приложение «Мой налог» для iOS и Android

Как перейти на самозанятость с ИП. Каких-то специальных требований нет — нужно просто зарегистрироваться в качестве самозанятого.

Но самозанятый ИП не может совмещать НПД с другими спецрежимами: упрощенкой (УСН), вмененкой (ЕНВД) и единым сельхозналогом (ЕСХН). Поэтому после регистрации в качестве самозанятого в течение месяца надо отказаться от других спецрежимов в налоговой по месту жительства или ведения деятельности.

Для отказа можно использовать одну из следующих форм:

У любого налогового режима есть свои плюсы и минусы. Расскажу подробно, что вас ждет, если решите стать плательщиком НПД.

Плюсы регистрации в качестве самозанятого

Простая регистрация. Не нужно собирать бумаги, платить пошлину, ехать в налоговую. Для регистрации через приложение «Мой налог» понадобятся только паспортные данные и ваша фотография с телефона.

Если есть личный кабинет налогоплательщика на сайте ФНС, для регистрации достаточно заявления через приложение «Мой налог». Стать самозанятым можно в любой день месяца.

Клиенты банка, с которым сотрудничает ФНС, могут подать заявку сразу в личном кабинете на сайте банка. В этом случае не понадобится даже фото.

Официальный статус. Регистрация в качестве самозанятого делает заработки легальными. Самозанятый «чист» перед государством, работает «в белую», без рисков получить штраф за неуплату налогов. Официальный статус также позволяет защищать свои права в суде, если их нарушили недобросовестные заказчики.

Официальное подтверждение доходов. Регистрация в качестве самозанятого позволяет подтвердить свой заработок, например для получения кредита, ипотеки, оформления визы.

Низкие налоговые ставки. Налог на профессиональный доход — самый недорогой способ работать легально. Ставки в 4 и 6% зафиксированы в законе и не изменятся до 2029 года.

Можно не платить страховые взносы. Страховые взносы на ОПС можно не платить. Это удобно, но, с другой стороны, если их не уплачивать, деятельность самозанятого не войдет в трудовой стаж. А вот бесплатная медицина ему все равно положена, так как часть налога идет на финансирование ОМС.

Самозанятые также могут оформить налоговые вычеты при покупке квартиры и лечении, но только с дохода, который облагается НДФЛ, например с зарплаты или с дохода от продажи квартиры или машины.

Можно работать по найму и быть самозанятым одновременно. С зарплаты будут удерживать НДФЛ 13%, а с дополнительного дохода надо самостоятельно платить НПД. При этом работодатель продолжит уплачивать страховые взносы с зарплаты.

Например, человек работает по найму менеджером, а в свободное время шьет кошельки на заказ. С его зарплаты на основной работе будут отчисляться НДФЛ и страховые взносы. А как самозанятый он будет платить 4 или 6% только с доходов от продажи кошельков.

Деятельность самозанятого может совпадать с работой по трудовому договору. Например, можно по будням работать в кондитерской, а по выходным печь тортики на заказ.

Можно совмещать разные виды деятельности. Самозанятый может одновременно писать текст на сайт, делать для него фотографии, подрабатывать репетитором и вести свой онлайн-курс по верстке лендингов.

Можно быть ИП и самозанятым одновременно. Предприниматель может перейти на НПД и работать без деклараций. Для этого ему надо сняться с учета в качестве налогоплательщика в прежнем режиме: УСН, ЕНВД или ЕСХН. Для предпринимателей без наемного персонала НПД — это возможность пересидеть безденежье без уплаты фиксированных взносов и прекращения статуса ИП.

Можно нанимать работников по гражданско-правовым договорам. Самозанятым нельзя нанимать сотрудников в штат по трудовым договорам. А вот заключать договор подряда или оказания услуг можно. Например, дизайнер сайтов на НПД может обратиться к копирайтеру за текстом, а фотограф — к ретушеру.

Нет отчетности. Самозанятому не надо заполнять декларации, выбирать наиболее выгодный налоговой режим. Все, что от него требуется, — сообщить о профессиональном доходе, сформировать чек в приложении, передать его клиенту и раз в месяц заплатить налог.

А если самозанятый работает через партнеров, например через агрегатор такси или биржу фриланса, чеки могут формироваться даже без его участия.

Повышение доверия клиентов и расширение клиентской базы. Самозанятые могут выдавать клиентам чеки, которые формирует приложение «Мой налог». Это позволяет открыто себя рекламировать и может повысить доверие клиентов к бизнесу.

Юрлицам и ИП проще работать с самозанятыми, чем с физлицами. Компании и ИП обязаны платить за физлиц НДФЛ и соцвзносы. При работе с самозанятыми им ничего платить дополнительно не надо — только за работу.

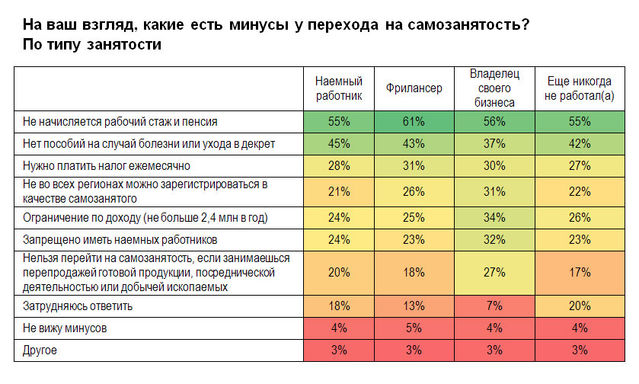

Минусы и подводные камни

Нельзя нанимать сотрудников по трудовым договорам. Самозанятые могут работать только сами на себя. Если нужны помощники, придется нанимать людей по гражданско-правовому договору или регистрировать ИП.

Трудовой стаж не идет. Если не платить страховые взносы, трудовой стаж не засчитают. Поэтому копить на пенсию придется самостоятельно. Если не набрать нужное количество пенсионных баллов, на пенсию можно будет выйти в 70 лет. При этом пенсия будет минимальной.

Ограничения на доход. Если доход от самозанятости больше 2,4 млн рублей в год, с дохода свыше этого лимита надо заплатить НДФЛ 13%.

Самозанятый ИП после превышения лимита в течение 20 дней должен перейти на другой налоговый режим: УСН, ЕНВД или патент. Если он этого не сделает, налоговая автоматически переведет его на ОСН. На УСН можно перейти только с начала следующего года.

Нет соцгарантий и пособий. Самозанятым приходится рассчитывать только на себя: у них нет больничного, отпуска, выплаты по беременности и родам в сравнении с теми, кто работает по трудовому договору.

НПД нельзя совмещать с другими налоговыми режимами. Это важно для ИП: они не могут совмещать НПД с ОСН, УСН или ЕНВД.

Нельзя работать как самозанятый с текущим и прошлым работодателем в течение двух лет после увольнения.

Банки неохотно выдают кредиты. Хоть самозанятые и могут подтвердить свои доходы справками из приложения «Мой налог», а банки обязаны их принимать, они по-прежнему часто отказывают в выдаче кредитов самозанятым или дают их на менее выгодных условиях. Впрочем, физлиц, работающих «в черную», банки кредитуют еще менее охотно.

Не подходит большинству иностранцев. Помимо россиян, на НПД могут работать только граждане Армении, Беларуси, Казахстана или Киргизии.

Больше хлопот, чем у физлица. Чек необходимо сформировать и передать клиенту не позднее 9 числа следующего месяца.

Запомнить

Я предпочитаю быть честным до тех пор пока государство со мной честное. Я не вижу никакой правдивости, прозрачности и чести со стороны государства поэтому считаю, что таким людям стоит дальше работать в черную. Ибо нехер кормить арраву чиновников и взяточников, наивно полагать что эти налоги пойдут на развитие малого бизнеса, образования или беднякам

Дмитрий, Абсолютно согласен! наше государство обдирая население до нитки не дает взамен вообще ни чего. Почему тогда я должен что-то такому государству!

Дмитрий, полностью поддерживаю

Дмитрий, согласен, по возможности так и делаем!

Дмитрий, когда пришпилят, будешь распятым с креста орать в массы про честность 🙂

Вобщем понятно: плюсы есть только для тех, кто уже сидел на ИП и хотел соскочить с уплаты соцстраха.

А тем, кто привык работать вчёрную, никакого смысла регистрироваться нет, только лишний раз засветиться на радарах.

Сергей, очень интересна прям статистика сколько ИП скинуло с себя эти бессмысленные и беспощадные поборы в виде доп налогов, стыдливо именуемых соц взносами

Сергей, да и то не все ип могут соскочить)

Vladimir, речь о будущих доходах.

«Разница между ИП и самозанятым»

статье постоянно причудливо переплетаются противоречащие друг другу вещи. Перепутано теплое с мягким. Впрочем эта путаница много где встречается до сих пор.Как можно противопоставлять ИП и самозанятого?

НПД это налоговый режим (НПД

УСН), а не правовая форма (ИП, ООО). Причем в статье про это даже есть

НПД надо не с ИП сравнивать, а с УСН, ОСН и тп

Иван, многие действительно забывают про возможность ИП применять НПД. В статье о такой возможности, кстати, написано, но общий ритм противопоставления ИП и самозанятого сбивает с толку. На мой взгляд, необходимо осветить проблему с трёх ракурсов: ИП на УСН, ИП на НПД, ФЛ без статуса ИП на НПД. Полагаю ИП на НПД незаслуженно пропускается, но у ИП на НПД есть свои плюсы (нет кассы, нет обязательных страховых взносов, можно открывать расчётные счета, можно судиться в арбитражных судах и пр.).

Сдаю квартиру как самозанятый. Подтолкнули к этому соседи, которые в домовом чате написали (не мне), что не любят квартиросъемщиков и если они будут себя неподобающе вести быстренько сообщат в налоговую. В своих квартиросъёмщиках уверена, но решила подстраховаться.

Roman, каждый платит свои налоги. Т.е. Ваш дизайнер платит с суммы, которая ему направлена (например, 4%, если он ФЛ-самозанятый и деньги пришли от ФЛ-самозанятого или 13% если он ФЛ без статуса ИП и не применяет НПД)

Roman, Если вдруг еще не разобрался(спустя год), то все очень просто. Заключаешь договор на оказание услуг с кем либо. Если ты дизайнер, то с заказчиком, если владелец сайта, то с дизайнером. В договоре прописываешь конкретную работу и соответственно оплату. Вот и все. С этой суммы и будет идти налог

Михаил, спасибо. Но я уже давно на ИП с патентом перешел. Но идея понятна.

Анна, расходы не принимаются в расчёт. Потратили расходники на 999 руб., получили за работу 1000 руб. = налог рассчитывается с 1000 руб., а не с 1 руб.

Roman, настоящий грабёж.

Олег, да, 4% это настоящий грабеж, конечно

Никита, это чревато будущим вымогательством. Плати больше или мы на тебя пожалуемся в налоговую. Ситуации бывают разные 😊

Александр, ну во первых я сделал оговорку- «если такой вариант возможен», потому, что у всех подъезды разные, как и соседи. А во вторых к любому человеку можно подход найти, если очень захотеть. А в третьих, если начнут вымогать, то станете самозанятым, 3 минуты через сбер например или самостоятельно через сайт, стать самозанятым не долго.

С одной стороны заманчиво, а с другой.

Предположим, что гражданин одной из перечисленных стран (Белоруссия, Казахстан, Армения и Киргизия) будет оформлен как самозанятый. Получается, что человек будет платить налоги в бюджет России. Значит ли это, что статус самозанятого даст ему право на легальный нахождение в Россию «по работе»?

>> Если доход за время незаконного предпринимательства превысит 1,5 млн рублей, грозит уже уголовная ответственность.

На самом деле 2,250 млн.

Самозанятый пенсионер не считается работающим пенсионером и ему индексируется пенсия как неработающему пенсионеру?

Вера, Да, самозанятый пенсионер не считается работающим, льгот и индексаций не лишается

Спасибо за статью, Все очень подробно и понятно. я ИП на усн, вот думаю, может стоит переметнуться к самозанятым.

ольга, подумайте на тему ИП на НПД (это если не нужны пенсионные баллы, если же нужны, лучше быть на УСН, но платить страховые взносу поквартально, исходя из размера доходов в квартале, чтобы уменьшать УСН)